ngân hàng. Vì vậy chi nhánh cũng đã quan tâm tới việc huy động vốn không kỳ hạn, tuy không ổn định nhưng có chi phí huy động thấp.

Nguồn vốn huy động không kỳ hạn của chi nhánh chiếm tỷ trọng ít so với nguồn vốn huy động có kỳ hạn. Đây là nguồn vốn hình thành chủ yếu từ nhu cầu gửi tiền vào ngân hàng của các TCKT và dân cư để đáp ứng nhu cầu thanh toán của họ, mà đối tượng có nhu cầu này nhiều nhất là các doanh nghiệp, còn dân cư thì chủ yếu thanh toán tiền mặt tại chợ truyền thống và các cửa hàng.

Xét nguồn vốn có kỳ hạn trong giai đoạn 2018 - 2020 thấy nguồn vốn có kỳ hạn dưới 12 tháng luôn chiếm ưu thế hơn so với nguồn vốn có kỳ hạn trên 12 tháng. Chứng tỏ khách hàng rất yêu thích các sản phẩm tiền gửi có kỳ hạn ngắn vì họ không đoán biết được sự biến động lãi suất và để chủ động hơn trong việc sử dụng tiền gửi của mình vào các mục đích khác. Tuy nhiên nguồn vốn có kì hạn dưới 12 tháng chiếm tỉ trọng lớn hơn sẽ không đảm bảo cho các khoản tín dụng và đầu tư trung dài hạn của chi nhánh. Vì vậy chi nhánh cần phải đưa ra các chiến lược cân đối giữa hai loại.

- Phân loại theo đối tượng khách hàng

64

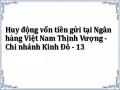

Bảng 2.5: Kết cấu nguồn vốn tiền gửi theo đối tượng khách hàng huy động của Ngân hàng Việt Nam Thịnh Vượng- chi nhánh Kinh Đô2018-2020

Đơn vị: Tỷ Đồng

2018 | 2019 | 2020 | 2019/2018 | 2020/2019 | ||||||

Số tiền | Tỷ trọng % | Số tiền | Tỷ trọng % | Số tiền | Tỷ trọng % | Số tiền | % | Số tiền | % | |

Tiền gửi của tổ chức kinh tế | 400 | 20.7 | 411.5 | 18.7 | 474 | 19.1 | 11.5 | 2.9 | 62.5 | 15.2 |

Tiền gửi của định chế tài chính | 354.5 | 18.3 | 423.0 | 19.2 | 396 | 15.9 | 68.5 | 19.3 | (27.0) | (6.4) |

Tiền gửi của dân cư | 1,182.5 | 61 | 1,365.5 | 62.1 | 1,617.5 | 65 | 183 | 15.5 | 252 | 18.5 |

Tổng cộng | 1,937 | 100.0 | 2,200 | 100.0 | 2,487.5 | 100.0 | 263 | 13.6 | 287.5 | 13.1 |

Có thể bạn quan tâm!

-

Giới Thiệu Ngân Hàng Việt Nam Thịnh Vượng- Chi Nhánh Kinh Đô

Giới Thiệu Ngân Hàng Việt Nam Thịnh Vượng- Chi Nhánh Kinh Đô -

Các Chính Sách Huy Động Vốn Tiền Gửi Của Ngân Hàng Việt Nam Thịnh Vượng- Chi Nhánh Kinh Đô

Các Chính Sách Huy Động Vốn Tiền Gửi Của Ngân Hàng Việt Nam Thịnh Vượng- Chi Nhánh Kinh Đô -

Chính Sách Khách Hàng Huy Động Vốn Tiền Gửi Ngân Hàng Việt Nam Thịnh Vượng- Chi Nhánh Kinh Đô

Chính Sách Khách Hàng Huy Động Vốn Tiền Gửi Ngân Hàng Việt Nam Thịnh Vượng- Chi Nhánh Kinh Đô -

Định Hướng Nhằm Tăng Cường Huy Động Vốn Tiền Gửi Của Ngân Hàng Việt Nam Thịnh Vượng- Chi Nhánh Kinh Đô

Định Hướng Nhằm Tăng Cường Huy Động Vốn Tiền Gửi Của Ngân Hàng Việt Nam Thịnh Vượng- Chi Nhánh Kinh Đô -

Mục Tiêu Năm 2021-2025 Của Ngân Hàng Việt Nam Thịnh Vượng - Chi Nhánh Kinh Đô

Mục Tiêu Năm 2021-2025 Của Ngân Hàng Việt Nam Thịnh Vượng - Chi Nhánh Kinh Đô -

Huy động vốn tiền gửi tại Ngân hàng Việt Nam Thịnh Vượng - Chi nhánh Kinh Đô - 13

Huy động vốn tiền gửi tại Ngân hàng Việt Nam Thịnh Vượng - Chi nhánh Kinh Đô - 13

Xem toàn bộ 112 trang tài liệu này.

(Nguồn: Báo cáo kết quả hoạt động kinh doanh chi nhánh năm 2018-2020)

Biểu đồ 2.3- Cơ cấu và tỷ trọng nguồn vốn tiền gửi theo đối tượng khách hàng của Ngân hàng Việt Nam Thịnh Vượng- chi nhánh Kinh Đôgiai đoạn 2018- 2020

(Nguồn: Báo cáo kết quả hoạt động kinh doanh chi nhánh năm 2018-2020)

+ Vốn tiền gửi của các định chế tài chính:

Năm 2018 vốn tiền gửi của các định chế tài chính đạt 354.5 tỷ đồng chiếm 18.3% tổng nguồn vốn tiền gửi. Năm 2019 vốn tiền gửi từ định chế tài chính đạt 423 tỷ tăng 68.5 tỷ đồng so với năm 2018 chiếm 19.2 % tổng nguồn vốn tiền gửi. Năm 2020 vốn tiền gửi từ định chế tài chính đạt 396 tỷ đồng, chiếm 15.9 % tổng vốn tiền gửi, giảm tuyệt đối 27 tỷ đồng so với năm 2019. Nguồn vốn tiền gửi từ định chế tài chính của chi nhánh có sự giảm nhẹ về vốn tiền gửi trong năm 2020 là do khối khách hàng định chế tài chính đang có xu hướng giảm do dần do sự thay đổi cơ chế quản lý nhà nước.

+ Vốn tiền gửi từ các tổ chức kinh tế:

Năm 2018 vốn tiền gửi từ các tổ chức kinh tế đạt 400 tỷ đồng chiếm 20.7% tổng nguồn vốn tiền gửi. Năm 2019 đạt 411.5 tỷ đồng tăng 11.5 tỷ đồng so với năm 2018 chiếm 18.7% tổng nguồn vốn tiền gửi. Vốn tiền gửi từ các tổ chức kinh tế năm 2020 đạt 474 tỷ đồng tăng 62.5 tỷ đồng , chiếm 19.1% so với tổng vốn tiền gửi. Vốn tiền gửi này có xu hướng tăng từ năm 2018 đến nay, bình quân tăng trên 9%

tuy nhiên quy mô đang dần thu hẹp trong cơ cấu nguồn vốn tiền gửi của chi nhánh. Nguyên nhân chủ yếu là do nguồn tiền gửi từ doanh nghiệp trước đây chủ yếu là tiền gửi của các đơn vị có quan hệ tiền vay với chi nhánh (chiếm gần 80%), khi hoạt động doanh nghiệp tốt lên, nguồn tiền gửi doanh nghiệp tại ngân hàng có xu hướng tăng. Đồng thời, với các doanh nghiệp chỉ có quan hệ tiền gửi lớn với chi nhánh, nguồn tiền gửi cũng dồi dào hơn các năm trước.

+ Vốn tiền gửi của dân cư:

Năm 2018 vốn tiền gửi của dân cư đạt 1,182.5 tỷ chiếm 61% tổng nguồn tiền gửi. Năm 2019 vốn tiền gửi của dân cư đạt 1,365.5 tỷ chiếm 62.1%. Năm 2020 đạt 1,617.5 tỷ đồng chiếm 65%.

Vốn tiền gửi từ dân cư có xu hướng ngày càng tăng, tốc độ tăng trưởng bình quân (2018-2020) đạt 40%/năm. Tỷ trọng vốn tiền gửi dân cư/ tổng nguồn vốn tiền gửi tăng cao nhất đạt 65% năm 2020. Vốn tiền gửi của dân cư có tính ổn định và bền vững đóng góp tích cực vào cơ cấu nguồn vốn hoạt động, bù đắp được phần sụt giảm lớn của tiền gửi khách hàng doanh nghiệp. Đạt được kết quả đó, chi nhánh đã kịp thời linh hoạt trong công tác triển khai thực hiện các sản phẩm tiền gửivốn cá nhân, khai thác tối đa hiệu quả phát triển mạng lưới trong những năm qua, tận dụng thời cơ khi mà khách hàng tạm thời chưa có hướng đầu tư khác do kinh tế khó khăn, áp dụng các chính sách cạnh tranh nhanh nhạy so với các TCTD trên địa bàn...

- Phân loại theo đồng tiền huy động

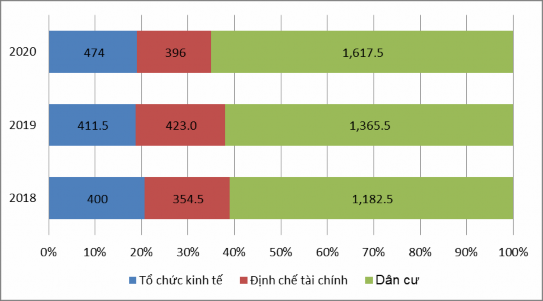

Bảng 2.6: Kết cấu nguồn vốn tiền gửi theo đồng tiền huy động của Ngân hàng Việt Nam Thịnh Vượng- chi nhánh Kinh Đôgiai đoạn 2018-2020

Đơn vị: Tỷ Đồng

2018 | 2019 | 2020 | 2019/2018 | 2020/2019 | ||||||

Số tiền | Tỷ trọng % | Số tiền | Tỷ trọng % | Số tiền | Tỷ trọng % | Số tiền | % | Số tiền | % | |

VNĐ | 1,729.5 | 89.3 | 1,990 | 90.5 | 2,262.5 | 91.0 | 260.5 | 15.1 | 272.5 | 13.7 |

Ngoại tệ (quy đổi) | 207.5 | 10.7 | 210 | 9.5 | 225 | 9.0 | 2.5 | 1.2 | 15 | 7.1 |

Tổng cộng | 1,937 | 100.0 | 2,200 | 100.0 | 2,487.5 | 100.0 | 263 | 13.6 | 287.5 | 13.1 |

(Nguồn: Báo cáo kết quả hoạt động kinh doanh chi nhánh năm 2018-2020)

Biểu đồ 2.4- Cơ cấu và tỷ trọng nguồn vốn tiền gửitheo đồng tiền tiền gửi của Ngân hàng Việt Nam Thịnh Vượng- chi nhánh Kinh Đôgiai đoạn 2018-2020

(Nguồn: Báo cáo kết quả hoạt động kinh doanh chi nhánh năm 2018-2020)

Nguồn VNĐ luôn chiếm tỷ trọng cao từ 89%-91%/ tổng nguồn vốn tiền gửi của chi nhánh. Mức tăng trưởng nguồn vốn VNĐ tăng dần qua các năm: tính đến 2019 tăng 260.5 tỷ đồng so với năm 2018, đến năm 2020 tăng 272.5 tỷ đồng so với năm 2019. Tiền gửi ngoại tệ không tăng trong thời gian qua bắt nguồn chủ yếu từ việc ngoại tệ tăng giá so với VNĐ khá lớn, mặt khác lãi suất VNĐ có mức chênh cao so với ngoại tệ nên người dân có xu hướng bán ngoại tệ chuyển sang gửi tiết

kiệm VND hoặc chuyển sang kênh đầu tư khác.

* Chi phí huy động vốn tiền gửi

Trong nền kinh tế mang tính cạnh tranh gay gắt như hiện nay, huy động vốn tiền gửi đang là vấn đề sống còn của các NHTM để duy trì và nâng cao hiệu quả hoạt động kinh doanh, đáp ứng nhu cầu vốn của nền kinh tế, đem lại lợi nhuận cao cho ngân hàng. Để mở rộng thị phần và huy động ngày càng nhiều nguồn vốn tiền gửi từ TCKT và dân cư, các ngân hàng cạnh tranh nhau về mọi mặt: công nghệ, chất lượng sản phẩm dịch vụ, địa điểm, cơ sở vật chất hạ tầng... Trong đó, yếu tố quan trọng cần phải kể đến chính là lãi suất huy động tiền gửi.

Trong chi phí tổng nguồn vốn tiền gửi thì chi phí trả lãi tiền gửi là một yếu tố quan trọng và ảnh hưởng lớn đến chất lượng, hiệu quả kinh doanh của chi nhánh, nó chiếm tỷ trọng lớn nhất và biến động mạnh nhất. Việc tăng nguồn vốn tiền gửi trong điều kiện chi phí lãi tiền gửi phải trả cho nguồn vốn tiền gửi quá cao sẽ là nguyên nhân gây khó khăn cho việc giải quyết đầu ra của nguồn vốn hoặc làm giảm bớt lợi nhuận của ngân hàng. Do đó xem xét chi phí lãi tiền gửi phải trả cho nguồn vốn tiền gửi và sự biến động của chi phí này được xem là việc làm thường xuyên trong công tác quản trị nguồn vốn tiền gửi là nội dung quan trọng trong việc đánh giá tình hình huy động vốn tiền gửi của ngân hàng.

Bảng 2.7: Chi phí trả lãi tiền gửi của Ngân hàng Việt Nam Thịnh Vượng- chi nhánh Kinh Đôgiai đoạn 2018-2020

Đơn vị: Tỷ Đồng

2018 | 2019 | 2020 | So sánh 2019/2018 | So sánh 2020/2019 | |||

Mức tăng trưởng | Tốc độ tăng trưởng | Mức tăng trưởng | Tốc độ tăng trưởng | ||||

Tổng vốn tiền gửi | 1,937 | 2,200 | 2,487.5 | 263 | 13.58 | 287.5 | 13.07 |

Chi phí trả lãi tiền gửi | 133.7 | 156.2 | 181.59 | 22.5 | 16.9% | 25.4 | 16.3% |

Tỷ lệ giữa chi phí trả lãi tiền gửi /VHĐ tiền gửi | 6.9% | 7.1% | 7.3% |

(Nguồn: Báo cáo kết quả hoạt động kinh doanh chi nhánh năm 2018-2020)

Dựa vào bảng trên ta thấy chi phí trả lãi tiền gửi bình quân trên mỗi đồng vốn tiền gửi của chi nhánh có sự thay đổi tăng giữa năm sau và năm trước. Năm 2018, chi phí trả lãi tiền gửi là 133.7 tỷ đồng trên tổng tiền gửi huy động là 1,937 tỷ đồng.

ta có chi phí lãi TG bình quân là 6.9 %. Tỷ suất này cho thấy để huy động được một đồng tiền gửi Ngân hàng phải chi bình quân 0,069 đồng chi phí lãi. Năm 2019 ta có tổng vốn tiền gửi tăng 263 tỷ đồng tương đương 13.58%. Chi phí trả lãi tiền gửi tăng 22.5 tỷ đồng (tăng 16.9% so với năm 2018). Chi phí lãi tiền gửi bình quân tăng 0,2% so với 2018 là do tốc độ tăng trưởng vốn tiền gửi huy động về nhỏ hơn so với tốc độ tăng trưởng của chi phí trả lãi tiền gửi mà ngân hàng bỏ ra dẫn đến tỷ suất chi phí lãi tiền gửi bình quân tăng nguyên nhân có thể do sự thay đổi lãi suất của chi nhánh.” Năm 2020 cả hai chi phí trả lãi tiền gửi và tổng tiền gửi huy động đều tăng. “Chi phí trả lãi tiền gửi tăng với tốc độ 16.3% so với năm 2019 tương đương 25.4 tỷ đồng trên tổng vốn tiền gửi huy động là 2,487.5 tỷ đồng tăng 287.5 tỷ đồng tương đương (13.07% ) so với năm 2019. Do đó, chi phí lãi TG bình quân đạt 7.3% tăng so với năm 2019. Lãi suất tăng cao cùng với sự gia tăng nguồn vốn tiền gửi đã làm tăng chi phí lãi của ngân hàng lên. Tuy nhiên, sự gia tăng chi phí lãi của ngân hàng trong điều kiện thi trường có nhiều biến động ảnh hưởng không tốt đến công tác huy động vốn tiền gửi là điều có thể hiểu được, nhằm thu hút nhiều hơn lượng tiền gửi khách hàng, nhất là khi các ngân hàng đang cạnh tranh bằng các cuộc chạy đua lãi suất. Vấn đề đặt ra là việc đưa ra mức lãi suất linh hoạt sẽ giúp VP Bank – chi nhánh Kinh Đô nâng cao chất lượng công tác huy động vốn tiền gửi, gia tăng khách hàng gửi tiền, góp phần nâng cao hiệu quả hoạt động kinh doanh của chi nhánh.

*Nguyên tắc quản lý vốn tại Ngân hàng Việt Nam Thịnh Vượng- chi nhánh Kinh Đô

Hiện nay, Ngân hàng Việt Nam Thịnh Vượng- chi nhánh Kinh Đô áp dụng nguyên tắc quản lý vốn phân tán.

Trước đây, Ngân hàng Việt Nam Thịnh Vượng đã có áp dụng nguyên tắc quản lý vốn tập trung nhưng đã chưa thành công do nhiều nguyên nhân :

+ Mạng lưới chi nhánh của Ngân hàng Việt Nam Thịnh Vượng dày đặc, dưới đó có thêm mạng lưới các phòng giao dịch phủ khắp, trải dài trên nhiều phân khúc thị trường khác nhau và đặc thù cơ chế FTP đòi hỏi tính hệ thống cao nên khó phát huy tối đa tác dụng, trở ngại trong áp dụng cơ chế FTP, khi mà ý nghĩa cốt lõi của

cơ chế là định giá mua bán vốn để áp dụng cho toàn hệ thống và như vậy trong trường hợp này thì mức giá sẽ rất khó để xây dựng. Nếu phải điều chỉnh để hài hoà thì vô tình phá vỡ cơ chế hệ thống, gây ra sự không đồng tình.

+ Thực tế đã ghi nhận nhiều trường hợp trụ sở chính ngân hàng áp đặt giá mua bán vốn cho các chi nhánh trong hệ thống, gây ra những trở ngại về mặt tâm lý và từ đó ảnh hưởng tiêu cực đến kết quả hoạt động chung. Giá mua vốn của trụ sở chính quá thấp hay giá bán vốn quá cao khiến các chi nhánh phải tìm nhiều cách để giải quyết bài toán thu nhập và chi phí, khoả lấp các khoản chênh lệch và từ đó dẫn đến những sai sót hay bất hợp lý trong cơ cấu tài sản nguồn vốn của chi nhánh.

+Nhiều hạn chế về mặt kỹ thuật, công nghệ, trình độ đã cản trở việc áp dụng…

* Sự cân đối giữa nguồn vốn tiền gửi và sử dụng vốn

Bảng 2.8: Tỷ lệ vốn tiền gửi/dư nợ của Ngân hàng Việt Nam Thịnh Vượng- chi nhánh Kinh Đô

giai đoạn 2018-2020

Đơn vị: Tỷ Đồng

2018 | 2019 | 2020 | |

Tổng vốn tiền gửi | 1,937 | 2,200 | 2,487.5 |

Dư nợ | 2,289 | 2,554 | 2,689 |

VHĐ tiền gửi/ dư nợ | 84.6% | 86.1% | 92.5% |

(Nguồn: Báo cáo kết quả hoạt động kinh doanh chi nhánh năm 2018-2020)

Vốn huy động tiền gửi/Dư nợ tín dụng của chi nhánh năm 2018 là 84.6%, năm 2019 tăng lên 86.1% (tăng 1.5% so với năm 2018), sang năm 2020 tăng lên 104.1% (tăng 6.4% so với năm 2019). Vốn huy động tiền gửi/Dư nợ tín dụng <1 chứng tỏ chi nhánh đã sử dụng tốt nguồn vốn huy động, không để vốn ứ đọng, tao lợi nhuận cho ngân hàng, tuy nhiên con số này cũng phản ánh hoạt động huy động vốn của chi nhánh chưa hiệu quả, nguồn vốn tiền gửi không đủ để cho vay.

2.3 Đánh giá chung về hoạt động vốn tiền gửi của Ngân hàng Việt Nam