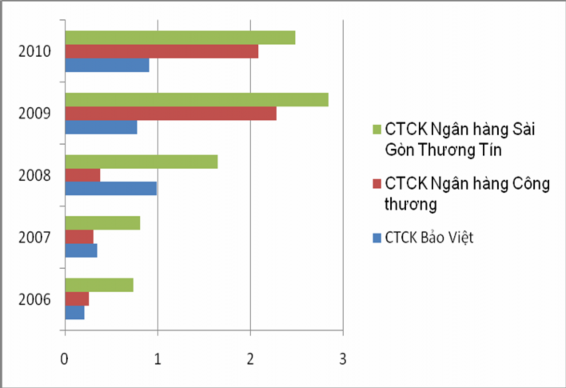

độ tăng 338,83%, so với năm 2007 thì tăng 0,56%, tương ứng tăng 158,61%, nhưng so với năm 2008 thì lại giảm 0,07%, tốc độ giảm là 7,36%, so với năm 2009 thì tăng 0,13%, tương ứng tăng 16,43%.

CTCK Ngân hàng Công thương có tỷ suất đầu tư TSCĐ cao hơn một ít so với CTCK Bảo Việt, năm 2009 là năm có tỷ suất đầu tư lớn nhất, đạt 2,28%, còn năm 2006 là năm có tỷ suất đầu tư thấp nhất, đạt 0,26%. Về xu hướng biến động thì tương tự như CTCK Bảo Việt, năm 2010 so với năm 2006 thì tỷ suất đầu tư TSCĐ tăng 1,82%, tốc độ tăng 698,40%, so với năm 2007 thì tăng 1,77% tương ứng tăng 569,95%, so với năm 2008 thì chỉ tăng 1,70%, tốc độ tăng 453,29%, nhưng so với năm 2009 thì giảm 0,21%, tốc độ giảm 9,01%.

Tại CTCK Ngân hàng Sài Gòn Thương Tín, tỷ suất đầu tư năm 2006 là 0,74%, năm 2007 là 0,81%, năm 2008 là 1,65%, năm 2009 là 2,84% và đạt 2,48% vào năm 2010. Năm 2010 so với các năm 2006, 2007, 2008 thì có tỷ suất này tăng lên nhưng so với năm 2009 thì lại giảm xuống 0,36% tương ứng giảm 12,60%, cụ thể: tăng 1,74%, tốc độ tăng 234,86% nếu so với năm 2006, tăng 1,67% với tốc độ tăng là 206,84% nếu so với năm 2007, tăng 0,83% với tốc độ tăng 50,58% nếu so với năm 2008.

Mức độ trang bị TSCĐ của các CTCK còn rất thấp, thiết bị công nghệ còn lạc hậu. Điều này đã gây ra vấn đề rủi ro công nghệ, làm ảnh hưởng tiêu cực đến quá trình thực hiện các lệnh mua và bán chứng khoán, đến lợi nhuận của nhà đầu tư. Các sự cố ngừng giao dịch hoặc các CTCK bị nghẽn mạng giao dịch gây thiệt hại không nhỏ.

145

Bảng 4.5: Phân tích tỷ suất đầu tư tài sản cố định

(ĐVT: %)

Cuối năm 2006 | Cuối năm 2007 | Cuối năm 2008 | Cuối năm 2009 | Cuối năm 2010 | Cuối năm 2010 so với cuối năm | ||||||||

2006 | 2007 | 2008 | 2009 | ||||||||||

+/- | % | +/- | % | +/- | % | +/- | % | ||||||

1. CTCK Bảo Việt | 0.21 | 0.35 | 0.99 | 0.78 | 0.91 | 0.70 | 338.83 | 0.56 | 158.61 | -0.07 | -7.36 | 0.13 | 16.43 |

2. CTCK Ngân hàng Công Thương | 0.26 | 0.31 | 0.38 | 2.28 | 2.08 | 1.82 | 698.40 | 1.77 | 569.95 | 1.70 | 453.29 | -0.21 | -9.01 |

3. CTCK Ngân hàng SG Thương Tín | 0.74 | 0.81 | 1.65 | 2.84 | 2.48 | 1.74 | 234.86 | 1.67 | 206.84 | 0.83 | 50.58 | -0.36 | -12.60 |

Có thể bạn quan tâm!

-

Sự Cần Thiết Và Quan Điểm Hoàn Thiện Phân Tích Tình Hình Tài Chính Của Các Công Ty Chứng Khoán Việt Nam

Sự Cần Thiết Và Quan Điểm Hoàn Thiện Phân Tích Tình Hình Tài Chính Của Các Công Ty Chứng Khoán Việt Nam -

Quy Trình Phân Tích Tình Hình Tài Chính Theo Hướng Hoàn Thiện

Quy Trình Phân Tích Tình Hình Tài Chính Theo Hướng Hoàn Thiện -

Hoàn Thiện Nội Dung Và Chỉ Tiêu Phân Tích Tình Hình Tài Chính

Hoàn Thiện Nội Dung Và Chỉ Tiêu Phân Tích Tình Hình Tài Chính -

Tài Sản Ngoài Bảng Cân Đối Kế Toán Của Các Công Ty Chứng Khoán Năm 2010

Tài Sản Ngoài Bảng Cân Đối Kế Toán Của Các Công Ty Chứng Khoán Năm 2010 -

Nguyễn Đình Kiệm, Bạch Đức Hiển (2008), Giáo Trình Tài Chính Doanh Nghiệp,

Nguyễn Đình Kiệm, Bạch Đức Hiển (2008), Giáo Trình Tài Chính Doanh Nghiệp, -

Mức Độ Công Bố Thông Tin Phân Tích Tình Hình Tài Chính Tại Ctck Nơi Ông (Bà)

Mức Độ Công Bố Thông Tin Phân Tích Tình Hình Tài Chính Tại Ctck Nơi Ông (Bà)

Xem toàn bộ 296 trang tài liệu này.

Nguồn: Tổng hợp, tính toán của Tác giả

Ngoài ra, các CTCK có thể sử dụng biểu đồ để minh họa sự biến động tỷ suất đầu tư TSCĐ, đồng thời cũng có thể so sánh được với các CTCK khác. Dạng biểu đồ bậc thang như Biểu đồ 4.3 là một ví dụ.

Nguồn: Tổng hợp, tính toán của Tác giả

Biểu đồ 4.3: Tỷ suất đầu tư tài sản cố định của công ty chứng khoán

Biểu đồ phản ánh rõ nét tỷ suất đầu tư TSCĐ của các CTCK trong từng năm cũng như qua các năm. Trong ba CTCK thì CTCK Ngân hàng Sài Gòn Thương tín luôn có tỷ suất đầu tư TSCĐ cao nhất từ năm 2006 đến năm 2010. Còn CTCK Bảo Việt có tỷ suất đầu tư TSCĐ là thấp nhất. Biểu đồ cho người đọc cái nhìn trực quan về tỷ suất đầu tư TSCĐ của từng CTCK và cả ba CTCK cùng một lúc, dễ dàng so sánh hay đối chiếu.

4.3.3.3. Phân tích khoản dự phòng bồi thường thiệt hại cho nhà đầu tư

Các CTCK Việt Nam thời gian qua luôn gây nhiều bất lợi cho người đầu tư, đặc biệt là vấn đề vi phạm công bố thông tin, chủ yếu là việc chậm nộp BCTC. Số CTCK bị cảnh cáo, tạm ngừng giao dịch cũng tăng lên nhưng căn bệnh chậm công bố thông tin vẫn ngày thêm trầm trọng, điển hình như CTCK

Ngân hàng Sài gòn Thương Tín bị cảnh cáo toàn thị trường vào ngày 25/08/2012 về vi phạm quy định công bố thông tin nhưng đến ngày 25/09/2012 vẫn tiếp tục vi phạm. Việc chậm trễ công bố thông tin hoặc cố ý phù phép số liệu thì ở quốc gia nào cũng có, trong thời kỳ suy thoái kinh tế thì các vụ gian lận kế toán, bê bối vì thiếu minh bạch trở nên nhiều hơn, nhất là những CTCK đến từ nước đang phát triển như Việt Nam – nơi yêu cầu minh bạch thông tin còn lỏng lẻo. Ngay cả khi đọc kỹ BCTC của CTCK, nhà đầu tư vẫn thấy khó hiểu do nhiều CTCK né tránh việc minh bạch thông tin, chỉ công bố một phần báo cáo tài chính mà không công bố đầy đủ thuyết minh báo cáo, báo cáo lưu chuyển tiền tệ, chưa bóc tách các khoản mục một cách rõ ràng.

Điểm nổi cộm của các CTCK Việt Nam hiện nay là 80% CTCK chưa minh bạch tiền gửi của nhà đầu tư, không có sự tách bạch tiền gửi của nhà đầu tư với tiền gửi của CTCK, đã vi phạm Khoản 2, Điều 71, Luật Chứng khoán quy định nghĩa vụ của CTCK: “Quản lý tách biệt chứng khoán của từng nhà đầu tư, tách biệt tiền và chứng khoán của nhà đầu tư với tiền và chứng khoán của CTCK”. Bộ Tài chính và Ủy ban Chứng khoán Nhà nước đã có nhiều văn bản yêu cầu CTCK phải tách bạch tài khoản để bảo vệ an toàn tài sản nhà đầu tư. Tuy nhiên, các văn bản chưa có quy định cụ thể khiến việc tách bạch kiểu gì cũng được và chưa có chế tài xử phạt thích đáng. CTCK có thể sử dụng tiền khách hàng để thực hiện các nghiệp vụ ứng trước, cầm cố, ký quỹ hay chiếm dụng lãi tiền gửi của khách hàng. Do đó, khi thị trường khó khăn, khách hàng muốn rút một khoản tiền lớn tại một số CTCK thì không thể rút ngay được, nhà đầu tư buộc phải đặt lệnh mua chứng khoán trên tài khoản, sau đó chuyển tài khoản sang CTCK khác để bán nhằm rút tiền.

Như vậy, các thông tin mà CTCK công bố chưa kịp thời, tình trạng gia hạn nộp báo cáo diễn ra liên tục, tính kịp thời và cập nhật của thông tin công bố bị vi phạm đã ảnh hưởng rất lớn đến quyết định của nhà đầu tư, thông tin công bố kém chất lượng vì thiếu trung thực và chính xác, thông tin báo cáo tài chính sau kiểm toán có sự khác biệt lớn so với thông tin trước khi kiểm toán. Thực tế này gây ảnh

hưởng không nhỏ đến lợi ích nhà đầu tư. Khảo sát thực tế cũng cho thấy, có đến 50% chuyên gia quan tâm và 26,38% chuyên gia rất quan tâm đến khoản dự phòng bồi thường thiệt hại cho nhà đầu tư, chỉ khoảng 1% chuyên gia là rất không quan tâm; trong khi đó, khoảng 80% CTCK lại không quan tâm hoặc bình thường với chỉ tiêu này. Do vậy, chế độ kế toán cho phép CTCK trích lập khoản dự phòng bồi thường thiệt hại cho nhà đầu tư thông qua việc sử dụng Tài khoản 353 – Dự phòng bồi thường thiệt hại cho nhà đầu tư. Khoản mục này có mã số 339, thuộc phần nợ dài hạn của Bảng cân đối kế toán. Dự phòng bồi thường thiệt hại cho nhà đầu tư được trích lập hàng năm tính vào chi phí quản lý dùng để bồi thường thiệt hại cho nhà đầu tư trong trường hợp CTCK gây thiệt hại cho nhà đầu tư. Trong năm tài chính nếu không sử dụng hết số dự phòng đã lập thì được chuyển sang năm sau để sử dụng tiếp. Về nguyên tắc, cuối mỗi năm tài chính khi khoá sổ kế toán, CTCK phải tiến hành trích lập dự phòng bồi thường thiệt hại cho nhà đầu tư theo quy định của pháp luật hiện hành.

Việc hình thành và sử dụng khoản dự phòng bồi thường thiệt hại cho nhà đầu tư phản ánh tình trạng và mức độ gây thiệt hại đến nhà đầu tư cũng như mức độ bồi thường của CTCK cho nhà đầu tư. Từ đó, các nhà đầu tư có thể đánh giá được trình độ quản lý và chất lượng hoạt động của CTCK để có quyết định đầu tư đúng đắn. Phân tích dự phòng bồi thường thiệt hại cho nhà đầu tư nên được CTCK xem xét cả về mức dự phòng đã lập, mức dự phòng đã sử dụng trong từng kỳ. CTCK cần sử dụng phương pháp so sánh số tương đối định gốc và so sánh số tương đối liên hoàn để biết được xu hướng và nhịp điệu biến động của chỉ tiêu về số dự phòng bồi thường thiệt hại cho nhà đầu tư được trích lập, số dự phòng bồi thường thiệt hại cho nhà đầu tư đã được sử dụng và số dự phòng bồi thường thiệt hại cho nhà đầu tư được chuyển sang năm sau sử dụng tiếp hoặc số dự phòng trích lập bổ sung.

Các CTCK có thể sử dụng Bảng 4.6 để phân tích khoản dự phòng bồi thường thiệt hại cho nhà đầu tư. Bên cạnh đó, CTCK cũng nên dùng biểu đồ để minh họa.

Bảng 4.6: Phân tích dự phòng bồi thường thiệt hại cho nhà đầu tư

Cuối năm | Chênh lệch cuối năm N so với cuối năm…. | |||||||

N-3 | N-2 | |||||||

N-3 | N-2 | N-1 | N | +/- | % | +/- | % | |

1. Số dự phòng còn lại đầu năm | ||||||||

2. Số dự phòng trích lập trong năm | ||||||||

3. Số dự phòng đã sử dụng | ||||||||

4. Số dự phòng được chuyển sang năm sau | ||||||||

5. Số dự phòng được trích lập bổ sung | ||||||||

4.3.3.4. Phân tích các chỉ tiêu ngoài Bảng cân đối kế toán

CTCK vừa thực hiện nghiệp vụ cho chính mình như nghiệp vụ tự doanh chứng khoán, vừa thực hiện một số nghiệp vụ khác như: môi giới chứng khoán, quản lý danh mục đầu tư, lưu ký chứng khoán, bảo lãnh phát hành chứng khoán, quản lý quỹ đầu tư chứng khoán. Đặc thù của những hoạt động này là giao dịch những tài sản, hàng hóa không phải của chính CTCK. Vì vậy, tài sản ngoài bảng cân đối kế toán của CTCK khá nhiều. Chính vì vậy, CTCK cần phân tích chỉ tiêu ngoài bảng cân đối kế toán để thấy rõ hơn về toàn bộ các hoạt động nghiệp vụ mà CTCK thực hiện.

Nội dung phân tích này sẽ cho biết các tài sản mà CTCK đang quản lý, sử dụng chứ không có quyền sở hữu cũng như các tài sản của chính CTCK nhưng không được thể hiện đầy đủ trên bảng cân đối kế toán. Các loại tài sản ngoài bảng của CTCK gồm có: Tài sản cố định thuê ngoài, vật tư chứng chỉ có giá nhận giữ hộ, tài sản nhận ký cược, nợ khó đòi đã xử lý, ngoại tệ các loại, chứng khoán lưu ký (bao gồm: chứng khoán giao dịch, chứng khoán tạm ngừng giao dịch, chứng khoán cầm cố, chứng khoán tạm giữ, chứng khoán chờ thanh toán, chứng khoán phong tỏa chờ rút chứng khoán chờ giao dịch, chứng khoán kỹ quỹ đảm bảo khoản vay, chứng khoán sửa lỗi giao dịch), chứng khoán lưu ký công ty đại chúng chưa niêm yết,

chứng khoán chưa lưu ký của khách hàng, chứng khoán chưa lưu ký của CTCK, chứng khoán nhận ủy thác đấu giá.

Chính vì vậy, khi phân tích các chỉ tiêu ngoài bảng cân đối kế toán, cần xem xét biến động của từng chỉ tiêu về số tuyệt đối và số tương đối để thấy được quy mô, tốc độ, xu hướng, nhịp điệu biến động; đồng thời có sự liên hệ giữa các chỉ tiêu ngoài bảng cân đối kế toán với nhau hoặc với các chỉ tiêu liên quan trong bảng cân đối kế toán. Các tài sản ngoài bảng cân đối kế toán nên được so sánh với các tài sản trong bảng cân đối kế toán của CTCK, chẳng hạn như tài sản cố định thuê ngoài với tài sản cố định của CTCK, tài sản nhận ký cược với tài sản của CTCK, chứng khoán lưu ký với chứng khoán tự doanh của CTCK,…

Chẳng hạn, các CTCK có thể dùng Bảng 4.7 và Bảng 4.8 để phân tích các chỉ tiêu ngoài bảng cân đối kế toán.

Bảng 4.7: Phân tích các chỉ tiêu ngoài bảng cân đối kế toán

Năm N-1 | Năm N | Chênh lệch năm N so với năm N-1 | |||||

Số tiền | Tỷ trọng | Số tiền | Tỷ trọng | Số tiền | Tỷ lệ | Tỷ trọng | |

1. Tài sản cố định thuê ngoài | |||||||

2. Vật tư, chứng chỉ có giá nhận giữ hộ | |||||||

3. Tài sản nhận ký cược | |||||||

4. Nợ khó đòi đã xử lý | |||||||

5. Ngoại tệ các loại | |||||||

6. Chứng khoán lưu ký | |||||||

7. Chứng khoán lưu ký của công ty đại chúng | |||||||

8. Chứng khoán chưa lưu ký của khách hàng | |||||||

9. Chứng khoán chưa lưu ký của công ty chứng khoán | |||||||

10. Chứng khoán nhận ủy thác đấu giá | |||||||

Tổng cộng tài khoản ngoài bảng |

Bảng 4.8: Phân tích các chỉ tiêu ngoài bảng cân đối kế toán có liên hệ với các chỉ tiêu trong bảng cân đối kế toán

Năm N-5 | … …... | Năm N-1 | Năm N | Chênh lệc năm N so với năm… | |||

N-5 | .... | N-1 | |||||

1. Tỷ lệ TSCĐ thuê ngoài so với TSCĐ | |||||||

2. Tỷ lệ tài sản nhận ký cược so với tổng tài sản | |||||||

3. Tỷ lệ nợ khó đòi đã xử lý so với khoản phải thu hoặc dự phòng khoản phải thu khó đòi | |||||||

4. Tỷ lệ chứng khoán của khách hàng/chứng khoán nhận ủy thác đấu giá so với khoản tiền và tương đương tiền |

Ngoài ra, các CTCK nên sử dụng bảng số liệu kết hợp với các đồ thị để thuận tiện hơn trong quá trình tiến hành phân tích các tài sản ngoài bảng. Chẳng hạn có thể sử dụng dạng biểu đồ hình quạt vừa thể hiện được số tiền vừa thể hiện được tỷ trọng của từng khoản trong tổng giá trị như sau: