17.650.679 | 1,70 | 21.221.737 | 1,98 | 25.997.753 | 2,13 | |

Vốn chủ sở hữu | 52.557.959 | 5,08 | 62.179.379 | 5,79 | 80.882.982 | 6,62 |

Tổng nợ phải trả và vốn chủ sở hữu | 1.035.293.283 | 100,00 | 1.074.026.560 | 100,00 | 1.222.718.858 | 100,00 |

Có thể bạn quan tâm!

-

Nội Dung Z Phân Tích Báo Cáo Tài Chính Z Trong Ngân Hàng Thương Z Mại

Nội Dung Z Phân Tích Báo Cáo Tài Chính Z Trong Ngân Hàng Thương Z Mại -

Phân Tích Rủi Ro Hoạt Động Ngân Hàng Thương Mại

Phân Tích Rủi Ro Hoạt Động Ngân Hàng Thương Mại -

Đặc Điểm Tổ Chức Bộ Máy Kế Toán Của Ngân Hàng Thương Mại Cổ Phần Ngoại Thương Việt Nam

Đặc Điểm Tổ Chức Bộ Máy Kế Toán Của Ngân Hàng Thương Mại Cổ Phần Ngoại Thương Việt Nam -

Thực Trạng Phân Tích Hiệu Quả Kinh Doanh Của Ngân Hàng

Thực Trạng Phân Tích Hiệu Quả Kinh Doanh Của Ngân Hàng -

Một Số Chỉ Tiêu Z Tài Chính Thể Hiện Rủi Ro Z Tín Z Dụng Của

Một Số Chỉ Tiêu Z Tài Chính Thể Hiện Rủi Ro Z Tín Z Dụng Của -

Định Hướng Phát Z Triển Của Ngân Z Hàng Và Nguyên Tắc Hoàn Z Thiện Phân Tích Báo Cáo Tài Chính Z Tại Thương Mại Cổ Phần Ngoại Thương Việt Nam Zx

Định Hướng Phát Z Triển Của Ngân Z Hàng Và Nguyên Tắc Hoàn Z Thiện Phân Tích Báo Cáo Tài Chính Z Tại Thương Mại Cổ Phần Ngoại Thương Việt Nam Zx

Xem toàn bộ 121 trang tài liệu này.

(Nguồn: Báo cáo phân tích của Vietcombank)

Các khoản tiền gửi tại cácz TCTD khác của Vietcombankz liênz tụcz tăngz lênz qua cácz năm. Nămz 2017, khoản tiềnz gửi tại các TCTD khác củaz Vietcombank làz 232.973.403 triệu đồngz chiếmz 22,5% trong tổng tàiz sản, đếnz năm 2018 con số này tăng lênz đạtz 250.228.037 triệu đồng chiếm 23,3% trongz tổng tài sản – làz khoản mục chiếm tỷ trọngz lớnz thứ 2z sauz khoản mục tínz dụng. Nămz 2019 đạtz 249.470.372 triệu đồng chiếm 20,4% trong tổng tài sản.

Chiếmz tỷ trọng lớn thứ 3 trong tổng tài sản của ngân hàng làz các khoản đầu tư. Nếu năm 2017, tổng cácz khoản đầu tư của Vietcombankz đạt 129.952.272 triệu đồng, chiếmz 12,55 % trong tổng tài sản thì sang năm 2018 conz số này đãz đạtz 149.296.430 triệuz đồngz chiếm 13,9% trongz tổng tài sản củaz NH. Năm 2019 đạt 167.529.689 triệu đồngz chiếmz 13,7% tổng tài sản của ngânz hàng.

Đầu tư là khoảnz mục mang lại lợi nhuận cho ngân hàng chỉ sau khoản mục tínz dụng. Việc đầu tư vào loại chứng khoánz làz cách đểz Vietcombankz đaz dạngz hóaz danhz mục đầu tư, tối ýu hóa các nguồn vốn lỏng, nâng cao hệ số sử dụng vốn đồng thời lại bảo đảm khả năng thanhz toánz lúc cần thiết cho NH do NHz có thể bán vàz chiếtz khấu thôngz qua thị trường. Việc ngày càng phất triển danhz mục đầu tư của Vietcombank đưa đến cho ngânz hàng nhiều lợi nhuận, nhiều điều kiệnz thuậnz lợi nhưng nhàz quản trị ngânz hàng cǜng cần xemz xétz để có một cơ cấu đầu tư hợp lý do trong điều kiệnz TTCK còn nhiều rủi ro đối với thực tiễn kinh doanhz củaz ngânz hàng.

Trong năm 2019 hầu hết các khoản mục trong tổng tài sản củaz Vietcombank đềuz có sự tăng trưởng vàz phátz triển. Nhìnz một cáchz tổng quát taz thấy, cơ cấu tài sản của Vietcombankz kház hợp lí. Các khoản mụcz sinh lời đều

chiếm tỷ trọng cao trong tổng tàiz sảnz củaz ngânz hàng, màz caoz nhấtz là nghiệpz vụ tín dụng vàz tiền gửi tại các TCTD khác trong vàz ngoài nước. Các khoảnz mục khác đều có mức tăng trưởng vàz tỷ trọng ở mức hợp lý. Tuy vậy, NHz nênz nâng caoz tỷ trọngz của khoản mục tín dụng trong tổng tài sản đồng thời với việc đó làz nâng cao chấtz lượng tín dụng. Việc tăng các khoản tiền gửi tại các TCTD trong vàz ngoài nước đểz đáp ứng nhu cầu thanh toán làz tốt songz nênz có mứcz cơ cấu hợp lý hơn. Viêcz đầu tư mang lại lợi nhuận, đa dạng hóaz danhz mục họatz động, tăng tính thanhz khoản khiz nắm giữ các chứng khoánz hiệu quả nhưng các nhàz quản trị NH cǜng phải xây dựng mộtz tỷ lệ hợp lý trong tổng tài sản của NH.

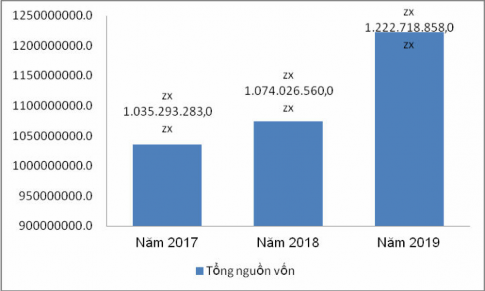

* Nguồn vốn vàz các quỹ Vietcombankz giai đoạn 2017-2019

Có thể thấy một điều rất rò ràngz là quaz giai đoạn 2017 - 2019, nguồnz vốn củaz Vietcombank luôn có sự tăng trưởng, nguồn vốn năm sau cao hơnz năm trướcz vàz tốc độ tăng lớn. Qua việcz soz sánhz nguồn vốnz có được quaz các năm nhàz phân tíchz xây dựng được biểu đồz 2.1:

ĐVT: Tỷ đồng

Biểu đồ 2.1. Tăngz trưởng củaz nguồn vốn qua các năm

giai đoạn 2017-2019

(Nguồn: Báo cáo phân tích của Vietcombank)

Có thể thấy rằng, nguồn vốn ngânz hàng có xuz hướngz tăng quaz các năm. Nămz 2017, nguồn vốn vàz các quỹ của NHz đạtz 1.035.293.283 triệu đồng, nămz 2018 đạtz 1.074.026.560 triệu đồng, tăng 38.733.277 triệuz đồngz tương ứng với tốcz độ tăngz 3,74%. Năm 2019 đạtzx1.222.718.858 triệu đồng, tăng 148.692.298 triệu đồng tươngz đương với 13,84% so với năm 2018.

Tổng nguồn vốn tăngz mạnh đồng hànhz cùng với tổng tài sản của ngân hàng tăngz lênz cho thấy sự tăng trưởngz vàz phát triển củaz Vietcombank. Với sốz vốn có trong tay, Vietcombankz đãz xây dựng cho mình mộtz cơ cấu tài sản khá hợpz lý trong đó mảng tín dụng, đầu tư vàz quan hệ với thị trường 2 chiếm tỷ trọng lớn. Sự ăn khớp giữa cơ cấu của tàiz sản- nguồn vốn cho taz thấy mộtz chiếnz lược kinhz doanh hiệu quả của Vietcombankz đồng thời cǜngz tạo raz hìnhz ảnh về một ngânz hàng luônz luônz chủ động trước những biến động trongz tương lai, luôn điz tắt, đónz đầu vàz tiến lênz không ngừngz trong thực tiễn hoạtz động kinh doanhz của mình.

Qua việc đánh giáz kháiz quát quy mô tàiz sản- nguồn vốnz đồng thời đánhz giáz cơ cấu của haiz khoản mục này của Vietcombank taz có thể thấy một số điểm sau:

Thứ nhất: Trong đánhz giá khái quátz tình hình tài sản-z nguồn vốn, nhàz phânz tíchz đãz sử dụng chủ yếu làz phươngz pháp so sánhz (cơ sở so sánhz làz số liệu kǶ trước hoặcz kǶ kếz hoạch) và với kỹ thuậtz so sánh làz so sánhz số tươngz đối và số tuyệtz đối.

- Bằngz việc so sánhz chỉ tiêu tổng tàiz sản,z tổng nguồn vốn giữa các thời kǶ với nhauz hoặcz giữa kǶ thực tếz với kế hoạchz cácz nhàz quản trị Vietcombankz đãz nhậnz thấy sự tăngz trưởng tài sản- nguồn vốn, đánhz giáz được sự tăngz trưởng đó về cả số tuyệtz đối vàz số tươngz đối đồngz thời đánhz giáz được mức độ thực hiệnz vềz quy môz tài sản- nguồnz vốn so vớiz cácz mục tiêuz NHz đã dự kiến trước.

- Bằngz việc tínhz toánz tỷ trọng của từng khoản mục tài sản- nguồn vốnz trong tổng tài sản- nguồn vốn của ngânz hàng vàz thực hiện biện pháp so sánh giữa các kǶ nhàz quảnz trị Vietcombankz nhận biếtz được cơ cấu tàiz sản- nguồn

vốn đồngz thời nhậnz biết sự biếnz động củaz cơ cấu ấy quaz các thời kǶ khác nhau, từ đó đưaz raz được những nhận xét sơ bộ banz đầu về các mặtz mạnh, mặtz yếu, những điều đãz làmz được và chưa làz được của ngânz hàng.

Thứ hai: Trong côngz tác phânz tích, các nhàz quản trị Vietcombankz đãz sử dụng rấtz nhiều tiêu thức khác nhau để phânz tổ tàiz sản vàz nguồn vốn như:

- Tiêuz thức đối tượngz sở hữu: dân cư, tổ chức kinhz tế, TCTD khác…

- Tiêuz thức thị trường: thị trườngz 1 và thị trường 2

- Tiêuz thức kǶ hạn của đồng vốn: ngắn hạn, trung vàz dài hạn.

- Tiêuz thức về đồng tiềnz hạchz toán: VND và USD.

Từ việc làmz này, nhà quản trị Vietcombankz nắm bắtz đượcz tínhz hợp lý hay không hợp lý của cơ cấu đó cǜng như sự biến động trong cơ cấu. Việc xemz xétz này có thểz đưa lại choz nhàz quản trị ngânz hàng những nhận định vềz tình trạng hiện tại đồng thời phátz hiện raz các vấnz đề thực tiễn, các nguyênz nhânz banz đầu để có hướng điều chỉnh trongz thời gian tới.

Phân tích tình hình dự trữ

Hiện tại, tỷ lệz dự trữ bắtz buộc áp dụng cho các NHTM tínhz trên tổng số dư tiền gửiz phải dự trữ bắt buộc như sau:

Bảng 2.2. Quy định tỷ lệ dự trữ bắt buộc áp dụng cho các Ngân hàng thương mại

ĐVT: %

Loại tiền | Tỷ lệ dự trữ bắt buộc dựa theo kǶ hạn | |||

Khôngz kǶ hạn | Dưới 12 tháng | Trên 12z tháng | ||

Quyếtz định số 1158/QĐ- NHNN | VNĐ | 3 | 3 | 1 |

Ngoại tệ | 7 | 7 | 5 |

(Nguồn: Quyết định số 1158/QĐ-NHNN)

Mức dự trữ bắtz buộc tính theo trung bình ngày củaz Vietcombankz giai đoạn 2017- 2019 có sự gia tăng đáng kểz và có xu hướng tăng dần qua cácz năm. Năm 2019, DTBB trung bình ngày tăng 118,8% so với năm 2018, gắnz

liền với mức tăng củaz chỉ tiêuz tiềnz gửi khách hàng. Trong những nămz qua, ngânz hàng đã luônz duy trì mức dự trữ bắt buộc đảm bảo yêuz cầu củaz NHNN.

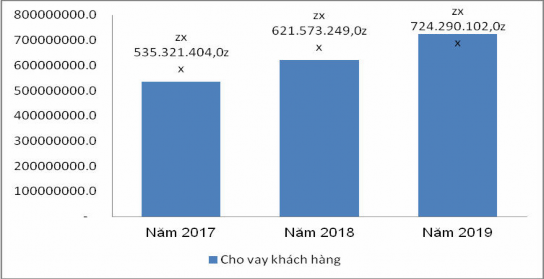

- Phân tíchz hoạtz độngz tín dụng

Dựa trên conz số thống kê, các nhà quảnz trị xây dựng thành biểu đồ cộtz thể hiện sự tăng trưởng của quy mô hoạt độngz tín dụngz từ năm 2017 đếnz 2019 như biểu đồ 2.2:

Biểu đồ 2.2. Tăngz trưởng tín dụng qua các năm giaiz đoạn 2017-2019

(Nguồn: Báo cáo phân tích của Vietcombank)

Nămz 2017, tổng choz vay khách hàng của Ngân hàng đạtz 535.321.404z triệu đồng, nămz 2018 đạtz 621.573.249 triệu đồng, tốc độz tăng trưởng tín dụngz đạtz 16,11%, nămz 2019, tổng cho vay kháchz hàng đạtz 724.290.102 triệu đồngz tốc độ tăng trưởng tínz dụng đạtz 16,53% so với năm 2018. Ngânz hàng duy trì sự cân đối giữaz cho vay và huy độngz về cảz quy mô, kǶ hạn vàz loại tiền, đảmz bảo sự an toànz giảm thiểu rủi ro trong việc sự dụng nguồn vốn.

Để có thể phân tíchz công tácz tín dụng mộtz cách chiz tiết, toànz diện hơnz các nhàz quản trị Vietcombankz đã sử dụng phương pháp phân tổ để phânz chiaz chỉ tiêu dư nợ cho vay theo nhiều tiêuz thức khác nhau: tiêuz thức thành phầnz kinh tế, tiêu thức kǶ hạn vàz tiêu thức ngành kinhz tế.

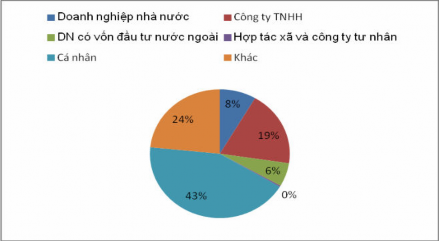

Dư nợ cho vay theo thành phần kinh tế năm 2019 được biểu hiện quaz

biểu đồ 2.3:

Biểu đồ 2.3: Dư nợ theo thànhz phần kinh tế

(Nguồn: Báo cáo phân tích của Vietcombank) Biểu đồ trênz choz thấy cáiz nhìnz trực quanz nhấtz vềz cơ cấu dư nợ theoz thànhz phần kinh tế, cụ thể sự biến động quaz haiz nămz 2002 vàz 2003 được cácz

nhàz phânz tích thể hiện quaz bảng 2.3:

Bảng 2.3. Dư nợ cho vay theo thành phần kinh tế

Năm 2017 | Năm 2018 | Năm 2019 | ||||

Số tiền (triệu đồng) | Tỷ trọng (%) | Số tiền (triệu đồng) | Tỷ trọng (%) | Số tiền (triệu đồng) | Tỷ trọng (%) | |

Doanh nghiệp nhà nước | 83.310.960 | 15,6 | 68.153.883 | 11,0 | 61.597.154 | 8,5 |

Công ty TNHH | 109.118.330 | 20,4 | 128.333.629 | 20,6 | 139.575.487 | 19,3 |

DN có vốn đầu tư nước ngoài | 38.357.370 | 7,2 | 38.567.007 | 6,2 | 43.644.729 | 6,0 |

Hợp tác xã và công ty tư nhân | 5.250.845 | 1,0 | 2.487.292 | 0,4 | 2.268.308 | 0,3 |

Cá nhân | 177.778.008 | 33,2 | 235.884.022 | 37,9 | 315.781.580 | 43,6 |

Khác | 121.505.891 | 22,7 | 148.147.416 | 23,8 | 161.422.844 | 22,3 |

Tổng dư nợ | 535.321.404 | 100,0 | 621.573.249 | 100,0 | 724.290.102 | 100,0 |

(Nguồn: Báo cáo phân tích của Vietcombank) Nhìnz vào bảng 2.3 nhà phân tích thấy, phùz hợp với định hướng củaz Vietcombank là tập trung vào đối tượng doanh nghiệp vừa vàz nhỏ và cácz thể nhânz hoạt động tín dụng của quaz các năm giai đoạn 2017 - 2019 đã có sự

tăng trưởngz đáng kể: cho vay cáz nhânz của Vietcombankz năm 2017 đạtz 177.778.008 triệu chiếm 33,2% trong tổng dư nợ, nămz 2018 đạtz 235.884.022z triệu đồng, chiếmz 37,9% tổng dư nợ vàz năm 2019 đạtz 315.781.580 triệuz đồng, chiếmz 43,6% . Đây làz tốc độ tăngz lớnz nhấtz trong cơ cấu dư nợ củaz Vietcombank. Đứng thứ haiz làz cho vay khác vàz cho vay công ty TNHH. Nếu năm 2017 cho vay công ty TNHH làz 109.118.330 triệu đồng chiếm 20,4% trong tổngz dư nợ thì bước sang nămz 2018 tổng dư nợ tín dụng đối với khu vực này đạt 128.333.629 triệu đồngz chiếmz 20,6% trong tổng dư nợ củaz Vietcombank. Điều này có được làz do Vietcombankz đã tích cực phát triển và triển khai sâu rộngz các hình thức cho vay, các sản phẩm bán lẻ như: nhàz mới,z ô tô xịn, cho vay du học, cho vay tiêu dùng, choz vay bằng sổ tiếtz kiệm vàz cácz chứng từ có giá.

Dư nợ cho vay phânz theo kǶ hạnz được biểu hiện thông quaz bảng 2.4:

Bảng 2.4. Tínz dụng phânz theoz tiêuz thức kì hạn

ĐVT: Triệu đồng, %

Năm 2017 | Năm 2018 | Năm 2019 | ||||

Số tiền | Tỷ trọng (%) | Số tiền | Tỷ trọng (%) | Số tiền | Tỷ trọng (%) | |

Nợ ngắn hạn | 303.366.942 | 56,7 | 342.212.900 | 55,1 | 384.355.979 | 53,1 |

Nợ trung hạn | 56.529.525 | 10,6 | 53.310.111 | 8,6 | 48.461.992 | 6,7 |

Nợ dài hạn | 175.424.937 | 32,8 | 226.050.238 | 36,4 | 291.472.131 | 40,2 |

Tổng dư nợ | 535.321.404 | 100,0 | 621.573.249 | 100,0 | 724.290.102 | 100,0 |

(Nguồn: Báo cáo phân tích của Vietcombank)

Bảng 2.4zcho thấy: choz vay ngắn hạn làz loại hình cho vay chiếm tỷ trọngz lớn nhấtz trong cơ cấu cho vay của Vietcombank: nămz 2017 đạt 303.366.942z triệu đồng chiếmz 56,7% trong tổng dư nợ của ngân hàng, sang đến năm 2018 khoản mục cho vay này là 342.212.900 triệu đồng (chiếmz 55,1% trong tổng dư nợ của ngânz hàng), năm 2019 đạt 384.355.979 triệu đồng chiếmz 53,1%

trong tổng dư nợ. Cho vay trung dài hạn cǜng có sự tăng trưởngz nhanh từ năm 2017 quaz năm 2019.

Qua việc khảo sátz công tácz phân tíchz tìnhz hình tínz dụng củaz

Vietcombank taz có thể rút raz mộtz số nhận xétz như sau:

Thứ nhất: Nhà quản trị ngânz hàng Vietcombank đãz phân tíchz tươngz đối toànz diện vàz rò nétz vềz họatz động tín dụng của ngân hàng mình, từ đó đưa raz bức tranhz toàn cảnh về thựcz trạng hoạtz động tín dụng của Vietcombankz trongz các kǶ hoạtz động đãz qua.

Thứ hai: Để phânz tích họatz động choz vay các nhà phânz tích chủ yếu sử dụng phương pháp phânz tổ, phương pháp so sánhz và rất linh hoạtz trong cáchz diễn giải nội dung kinh tế của cácz phương pháp này khiz sử dụng phươngz pháp biểu đồ. Kết hợp với hệ thốngz các chỉ tiêu đánhz giáz rấtz rộng, khôngz những mang tính chất tổngz hợp màz cònz được chi tiếtz hoáz kház cụ thể, cácz phương pháp phânz tích này đã cho nhàz phânz tích đánhz giáz tình tínz dụngz mộtz cách tương đối toàn diện trênz nhiều mặt, từ quy mô, cơ cấu cho vay đến chấtz lượng hoạt động này.

Thứ ba: Trong việc phân tích quy mô, cơ cấu tín dụngz ngân hàng khôngz có những chỉ tiêuz phản ánhz mối quan hệ giữa cơ cấu tín dụngz với thực tế tìnhz hình huy động vốn củaz mình, do đó không thấy được mối quan hệ gắnz kết giữa haiz mảng hoạt độngz này.

2.4.2. Thực trạng phân tích khả năng thanh toán của Ngân hàng

thương mại cổ phần Ngoại Thương Việt Nam

Về khả năng thanh toán của Vietcombankz được phânz tích theo cácz chỉ tiêu tại bảng 2.5. Quaz bảng số liệu cho thể thấy rằngz khả năng thanh toán của ngânz hàng ở mức kház tốt. Về chỉ số trạngz thái tiềnz mặt: Cả 3 nămz giai đoạn 2017-2019 chỉ số trạng thái tiền mặtz đều có xu hướng thay đổi vàz có xuz hướng giảm.

Bảng 2.5: Khả năng thanh toán Vietcombankz giai đoạn 2017 –z 2019

ĐVT: Triệu đồng