giới có tuyến đường bộ từ Việt Nam đến thủ đô Phompenh ngắn nhất (khoảng 80 km); có cửa khẩu quốc tế đường sông Vĩnh Xương; c ửa khẩu quốc tế đường bộ Tịnh Biên và cửa khẩu quốc gia Khánh Bình.... Bên cạnh ưu tiên phát triển các sản phẩm đặc trưng của các làng nghề truyền thống phục vụ du lịch và bảo tồn văn hoá dân tộc, tỉnh còn có lợi thế về sản xuất, chế biến các sản phẩm nông, thủy sản như lúa gần 4 triệu tấn/năm, cá tra 266.000 tấn/năm, kim ngạch xuất khẩu bình quân hàng năm của tỉnh đạt trên 850 triệu USD; thị trường xuất khẩu được mở rộng, hàng hoá đã có mặt ở trên 100 quốc gia và vùng lãnh thổ.

Hiện tỉnh đang chú trọng phát triển các sản phẩm nông nghiệp theo hướng nâng cao chất lượng, nhiều nông sản đạt chuẩn Global Gap và Việt Gap; đồng thời khuyến khích sản xuất sản phẩm theo mô hình chuỗi liên kết. Với lợi thế địa hình thiên nhiên ưu đãi, đặc thù của một tỉnh miền Tây Nam bộ, có vùng Bảy Núi, tỉnh An Giang còn là địa phương có điều kiện thuận lợi trong phát triển du lịch tại ĐBSCL, hàng năm thu hút trên 5 triệu lượt khách đến tham quan.

Với những hạn chế nhất định về vị trí địa lý trong việc thu hút đầu tư, giao thông không thuận lợi, vận chuyển hàng hóa đi và đến các thành phố lớn mất nhiều thời gian, phát sinh chi phí lớn, cho nên tỉnh An Giang luôn phấn đấu nâng cao chỉ

số năng lực cạnh tranh, cải cách thủ tục hành chính, cam kết hỗ trợ, đồng hành cùng doanh nghiệp, tạo quỹ đất sạch phục vụ cho nhà đầu tư, nhiều chính sách ưu đãi đầu tư về thuế được triển khai đến từng doanh nghiệp... Vì vậy, thu hút đầu tư trên địa bàn tỉnh An Giang trong những năm qua đạt được những kết quả khả quan, những dự án đầu tư vào lĩnh vực chế biến lương thực, thủy sản, may mặc, dự án hình thành cánh đồng mẫu lớn... đã tận dụng được tiềm năng về lao động, lợi thế đất đai thổ nhưỡng, tài nguyên thiên nhiên ban cho. Bên cạnh đó An Giang cũng đưa ra nhi ều dự án cần thu hút vốn đầu tư lớn vào những lĩnh vực cần như sân bay, dự án khu vui chơi giải trí, dự án xử lý rác thải, nước thải, dự án trung tâm công nghệ sinh học...

Để phục vụ cho nhu cầu thu hút đầu tư, An Giang quy hoạch 25 khu công nghiệp, cụm công nghiệp - tiểu thủ công nghiệp với tổng diện tích 937 ha và 01 khu kinh tế cửa khẩu với diện tích 26.583 ha, bao gồm 03 khu vực cửa khẩu Vĩnh Xương, Khánh Bình và Tịnh Biên.

Bên cạnh việc tăng cường huy động tối đa các nguồn lực, tăng cường đầu tư

phát triển kết cấu hạ tầng kinh tế - xã hội nông thôn; khuyến khích, hỗ trợ phát triển sản xuất nông nghiệp toàn diện, giải quyết việc làm, tăng thu nhập, từng bước nâng cao đời sống vật chất, tinh thần cho nhân dân, tập trung đầu tư xây dựng kết cấu hạ tầng, dịch vụ, các khu, cụm công nghiệp; nâng cấp, xây dựng kết cấu hạ tầng các đô thị trung tâm. Tỉnh An Giang còn khuyến khích đầu tư trong nước và nước ngoài để phát triển công nghiệp nhằm chuyển dịch cơ cấu kinh tế theo hướng công nghiệp hóa, hiện đại hóa trên cơ sở lấy nông nghiệp làm nền tảng, phát huy sức mạnh tổng hợp của mọi thành phần kinh tế; phát huy nội lực để thu hút vốn đầu tư phát triển thương mại - dịch vụ… Đó là những tiền đề quan trọng tạo sự đột phá để đạt được những mục tiêu trước mắt và lâu dài, phục vụ yêu cầu phát triển ngày càng cao của tỉnh An Giang.

2.2. Tổng quan về Cục Thuế tỉnh An Giang

Có thể bạn quan tâm!

-

Tầm Quan Trọng Của Công Tác Thanh Tra Thuế Trong Cơ Chế Tự Khai, Tự Nộp

Tầm Quan Trọng Của Công Tác Thanh Tra Thuế Trong Cơ Chế Tự Khai, Tự Nộp -

Kết Luận Thanh Tra Và Quyết Định Xử Lý Về Thuế, Xử Phạt Vi Phạm Hành Chính

Kết Luận Thanh Tra Và Quyết Định Xử Lý Về Thuế, Xử Phạt Vi Phạm Hành Chính -

Các Hình Thức Xử Phạt Vi Phạm Hành Chính Về Thuế

Các Hình Thức Xử Phạt Vi Phạm Hành Chính Về Thuế -

Thực Trạng Lập Kế Hoạch Thanh Tra Tại Cục Thuế Tỉnh An Giang

Thực Trạng Lập Kế Hoạch Thanh Tra Tại Cục Thuế Tỉnh An Giang -

Kết Quả Công Tác Lập Kế Hoạch Thanh Tra Năm 2012

Kết Quả Công Tác Lập Kế Hoạch Thanh Tra Năm 2012 -

Kết Quả Khảo Sát Về Tiêu Chí Thời Gian Thanh Tra

Kết Quả Khảo Sát Về Tiêu Chí Thời Gian Thanh Tra

Xem toàn bộ 137 trang tài liệu này.

2.2.1. Giới thiệu chung về Cục Thuế tỉnh An Giang

Cục Thuế tỉnh An Giang là tổ chức trực thuộc Tổng cục Thuế, có chức năng tổ chức thực hiện công tác quản lý thuế, phí, lệ phí và các khoản thu khác của ngân sách nhà nước (NSNN) (sau đây gọi chung là thuế) thuộc phạm vi nhiệm vụ của ngành thuế trên địa bàn tỉnh An Giang theo quy định của pháp luật.

Cục Thuế tỉnh An Giang có tư cách pháp nhân, con dấu riêng, được mở tài khoản tại Kho bạc Nhà nước theo quy định của pháp luật. Cục Thuế tỉnh An Giang có trụ sở tại số 10 đường Bùi Văn Danh, phường Mỹ Xuyên, thành phố Long Xuyên, tỉnh An Giang.

2.2.2. Chức năng nhiệm vụ Cục Thuế tỉnh An Giang

Cục Thuế tỉnh An Giang thực hiện nhiệm vụ, quyền hạn, trách nhiệm theo quy định của Luật Quản lý thuế, các luật thuế, các quy định pháp luật có liên quan khác và các nhiệm vụ, quyền hạn cụ thể sau đây:

1. Tổ chức, chỉ đạo hướng dẫn và triển khai thực hiện thống nhất các văn bản quy phạm pháp luật về thuế, quy trình nghiệp vụ quản lý thuế trên địa bàn tỉnh, thành phố.

2. Phân tích, tổng hợp, đánh giá công tác quản lý thuế; tham mưu với cấp ủy, chính quyền địa phương về lập dự toán thu ngân sách Nhà nước, về công tác quản lý thuế trên địa bàn; phối hợp chặt chẽ với các ngành, cơ quan, đơn vị liên quan để

thực hiện nhiệm vụ được giao.

3. Tổ chức thực hiện nhiệm vụ quản lý thuế đối với người nộp thuế thuộc phạm vi quản lý của Cục Thuế: đăng ký thuế, cấp mã số thuế, xử lý hồ sơ khai thuế, tính thuế, nộp thuế, miễn thuế, giảm thuế, hoàn thuế, xoá nợ thuế, tiền phạt, lập sổ thuế, thông báo thuế, phát hành các lệnh thu thuế và thu khác theo quy định của pháp luật thuế; đôn đốc người nộp thuế thực hiện nghĩa vụ nộp thuế đầy đủ, kịp thời vào ngân sách nhà nước.

4. Quản lý thông tin về người nộp thuế; xây dựng hệ thống dữ liệu thông tin về người nộp thuế.

5. Thực hiện nhiệm vụ cải cách hệ thống thuế theo mục tiêu nâng cao chất lượng hoạt động, công khai hoá thủ tục, cải tiến quy trình nghiệp vụ quản lý thuế và cung cấp thông tin để tạo thuận lợi phục vụ cho người nộp thuế thực hiện chính sách, pháp luật về thuế.

6. Tổ chức thực hiện công tác tuyên truyền, hướng dẫn, giải thích chính sách thuế của Nhà nước; hỗ trợ người nộp thuế trên địa bàn thực hiện nghĩa vụ nộp thuế theo đúng quy định của pháp luật.

7. Tổ chức thực hiện dự toán thu thuế hàng năm được giao, các biện pháp nghiệp vụ quản lý thuế trực tiếp thực hiện việc quản lý thuế đối với người nộp thuế thuộc phạm vi quản lý của Cục Thuế theo quy định của pháp luật và các quy định, quy trình, biện pháp nghiệp vụ của Bộ Tài chính, Tổng cục Thuế.

8. Hướng dẫn, chỉ đạo, kiểm tra các Chi cục Thuế trong việc tổ chức triển khai nhiệm vụ quản lý thuế.

9. Trực tiếp thanh tra, kiểm tra, giám sát việc kê khai thuế, hoàn thuế, miễn, giảm thuế nộp thuế, quyết toán thuế và chấp hành chính sách pháp luật về thuế đối với người nộp thuế; tổ chức và cá nhân quản lý thu thuế, tổ chức được uỷ nhiệm thu thuế thuộc thẩm quyền quản lý của Cục trưởng Cục Thuế.

10. Tổ chức thực hiện kiểm tra việc chấp hành nhiệm vụ, công vụ của cơ

quan thuế, của công chức thuế thuộc thẩm quyền quản lý của Cục trưởng Cục Thuế.

11. Giải quyết khiếu nại, tố cáo về thuế, khiếu nại tố cáo liên quan đến việc chấp hành trách nhiệm công vụ của cơ quan thuế, công chức thuế thuộc quyền quản lý của Cục trưởng cục thuế theo quy định của pháp luật; xử lý vi phạm hành chính

về thuế, lập hồ sơ đề nghị cơ quan có thẩm quyền khởi tố các tổ chức, cá nhân vi phạm pháp luật về thuế.

12. Tổ chức thực hiện thống kê, kế toán thuế quản lý biên lai, ấn chỉ thuế lập báo cáo về tình hình kết quả thu thuế và báo cáo khắc phục vụ cho việc chỉ đạo, điều hành của cơ quan cấp trên, của Uỷ ban nhân dân đồng cấp và các cơ quan có liên quan; tổng kết, đánh giá tình hình và kết quả công tác của Cục Thuế.

13. Kiến nghị với Tổng cục trưởng Tổng cục Thuế những vấn đề vướng mắc cần sửa đổi, bổ sung các văn bản quy phạm pháp luật về thuế, các quy định của Tổng cục Thuế về chuyên môn nghiệp vụ và quản lý nội bộ; kịp thời báo cáo với Tổng cục trưởng Tổng cục Thuế về những vướng mắc phát sinh, những vấn đề vượt quá thẩm quyền giải quyết của Cục Thuế.

14. Quyết định hoặc đề nghị cấp có thẩm quyền quyết định miễn, giảm, hoàn thuế, gia hạn thời hạn khai thuế, gia hạn thời hạn nộp tiền thuế, truy thu tiền thuế, xoá nợ tiền thuế, miễn xử phạt tiền thuế theo quy định của pháp luật.

15. Được yêu cầu người nộp thuế, các cơ quan Nhà nước, các tổ chức, cá nhân có liên quan cung cấp kịp thời các thông tin cần thiết cho việc quản lý thu thuế; đề nghị cơ quan có thẩm quyền xử lý các tổ chức, cá nhân không thực hiện trách nhiệm trong việc phối hợp với cơ quan thuế để thu thuế vào ngân sách Nhà nước.

16. Được ấn định thuế, thực hiện các biện pháp cưỡng chế thi hành quyết định hành chính thuế theo quy định của pháp luật; thông báo trên các phương tiện thông tin đại chúng đối với người nộp thuế vi phạm pháp luật thuế.

17. Bồi thường thiệt hại cho người nộp thuế; giữ bí mật thông tin của người nộp thuế; xác nhận việc thực hiện nghĩa vụ thuế của người nộp thuế khi có đề nghị theo quy định của pháp luật thuộc phạm vi quản lý của Cục Thuế.

18. Giám định để xác định số thuế phải nộp của người nộp thuế theo yêu cầu của cơ quan nhà nước có thẩm quyền.

19. Tổ chức tiếp nhận và triển khai ứng dụng tiến bộ khoa học, công nghệ thông tin và phương pháp quản lý hiện đại vào các hoạt động của Cục Thuế.

20. Quản lý bộ máy biên chế, công chức, viên chức, lao động và tổ chức đào

tạo bồi dưỡng đội ngũ công chức, viên chức của Cục Thuế theo quy định của Nhà

nước và của ngành thuế.

21. Quản lý, lưu giữ hồ sơ, tài liệu, ấn chỉ thuế và kinh phí, tài sản được giao

theo quy định của pháp luật.

22. Thực hiện các nhiệm vụ khác do Tổng cục trưởng Tổng cục Thuế giao.

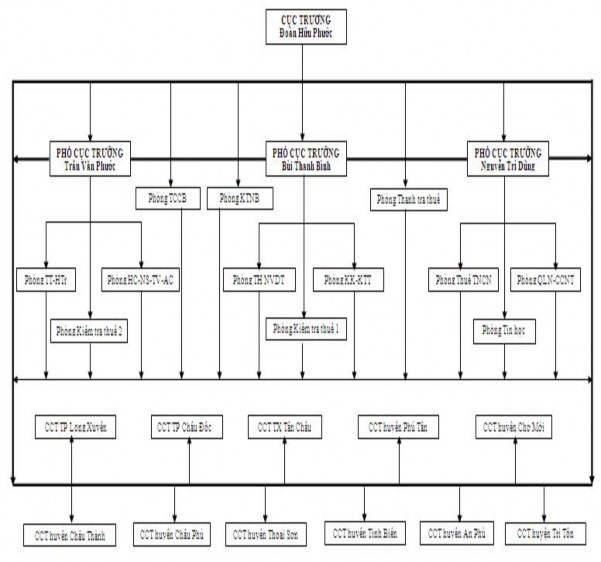

2.2.3. Cơ cấu tổ chức của Cục Thuế tỉnh An Giang

Mối liên hệ giữa các phòng ban, các Chi cục Thuế trong Cục Thuế tỉnh An Giang được mô tả theo cơ cấu như sau:

Nguồn: Cục Thuế tỉnh An Giang

Hình 2.1: Sơ đồ tổ chức của Cục thuế tỉnh An Giang

Bộ máy tổ chức của Cục thuế tỉnh An Giang được tổ chức theo kiểu trực tuyến chức năng. Đứng đầu Cục Thuế tỉnh An Giang là Cục trưởng và các Phó Cục trưởng. Tham mưu giúp việc cho Cục trưởng có 12 phòng chức năng. Trực thuộc

Cục Thuế tỉnh An Giang là các Chi cục Thuế của 11 huyện, thị xã, thành phố tại tỉnh An Giang.

Các Chi cục Thuế ở các huyện, thị xã, thành phố (gọi chung là Chi cục Thuế) là tổ chức trực thuộc Cục Thuế tỉnh An Giang có chức năng tổ chức thực hiện công tác quản lý thuế, phí, lệ phí, các khoản thu khác của NSNN (gọi chung là thuế) thuộc phạm vi nhiệm vụ của ngành thuế trên địa bàn theo quy định của pháp luật. Chi cục Thuế có tư cách pháp nhân, con dấu riêng, được mở tài khoản tại Kho bạc Nhà nước theo quy định của pháp luật.

Chi cục Thuế thực hiện nhiệm vụ, quyền hạn, trách nhiệm theo quy định của Luật Quản lý thuế, các Luật thuế, các quy định pháp luật khác có liên quan.

2.3. Phân tích thực trạng hoạt động thanh tra thuế tại Cục Thuế tỉnh An Giang

Quy trình thanh tra thuế tại Cục Thuế tỉnh An Giang gồm 3 giai đoạn: Công tác lập kế hoạch thanh tra, tiến hành thanh tra và công tác kiểm soát, xử lý sau thanh tra.

2.3.1. Thực trạng công tác lập kế hoạch thanh tra

Lập kế hoạch thanh tra tại trụ sở người nộp thuế hàng năm đóng vai trò vô cùng quan trọng trong công tác thanh tra nhằm đạt được các mục tiêu: Phân bổ và sử dụng hiệu quả nguồn lực thanh tra; nâng cao chất lượng, hiệu quả của công tác thanh tra.

2.3.1.1. Nguồn dữ liệu tại cơ quan thuế phục vụ cho lập kế hoạch thanh

tra

Để công tác lập kế hoạch thanh tra được tốt, Cục Thuế tỉnh An Giang căn cứ

vào các nguồn dữ liệu sau:

a. Nguồn dữ liệu tại cơ quan thuế phục vụ cho lập kế hoạch thanh tra

Nguồn dữ liệu tại cơ quan thuế bao gồm:

Thứ nhất: Nguồn dữ liệu liên quan đến hồ sơ định danh của NNT gởi CQT như Tên NNT, mã số thuế, ngành nghề kinh doanh, loại hình doanh nghiệp, địa điểm đăng ký kinh doanh, đăng ký kê khai, nộp thuế, tên người đại diện pháp luật, chủ sở hữu doanh nghiệp, vốn đăng ký kinh doanh, các loại thuế đăng ký kê khai, nộp, các đơn vị trực thuộc, kho hàng, phương pháp kê khai nộp thuế GTGT...

Nguồn dữ liệu liên quan đến hồ sơ đăng ký thuế của NNT cung cấp thông tin cơ bản cho việc lập kế hoạch thanh tra, xác định nguồn gốc thành lập của doanh nghiệp, chủ sở hữu của doanh nghiệp, các mối quan hệ liên kết với các doanh nghiệp khác từ đó đánh giá rủi ro của hoạt động chuyển giá; ngành nghề kinh doanh chính theo dự án đầu tư, các hình thức, điều kiện ưu đãi đầu tư thuế TNDN; đánh giá được mức độ rủi ro theo từng loại hình doanh nghiệp (doanh nghiệp nhà nước có rủi ro thấp hơn Công ty có vốn đầu tư nước ngoài; Công ty có vốn đầu tư nước ngoài có rủi ro thấp hơn Công ty cổ phần, Công ty cổ phần có rủi ro thấp hơn DNTN, Công ty TNHH); doanh nghiệp có vốn đăng ký kinh doanh ít nhưng đăng ký hoạt động nhiều ngành nghề...

Thứ hai: Nguồn dữ liệu thu thập từ hồ sơ khai thuế GTGT của doanh nghiệp. Các doanh nghiệp kê khai thuế GTGT cho CQT theo tháng hoặc theo quý (đối với những doanh nghiệp có doanh số của năm trước liền kề từ 20 tỷ đồng trở xuống), hồ sơ kê khai thuế của doanh nghiệp thể hiện doanh số mua vào, bán ra; đối tác cung ứng nguyên liệu, vật tư hàng hóa và đối tác mua hàng của doanh nghiệp; thể hiện số GTGT phát sinh phải nộp hoặc còn được khấu trừ; thể hiện mặt hàng mua vào, bán ra chiếm tỷ trọng cao; thể hiện hóa đơn sử dụng trong kỳ... Nguồn dữ liệu liên quan đến hồ sơ kê khai thuế GTGT của NNT cung cấp thông tin xác định rủi ro cho việc lập kế hoạch thanh tra, giúp đánh giá rủi ro trong việc xác định thuế GTGT phát sinh phải nộp hoặc còn được khấu trừ theo từng ngành nghề kinh doanh; đánh giá tính hợp pháp của những hóa đơn đã sử dụng thông qua việc xác minh hóa đơn của những đối tác mua vào, bán ra; đánh giá số thuế GTGT còn được khấu trừ, được hoàn không tương ứng với lượng hàng hóa tồn kho, giá bán ra không tương ứng với các doanh nghiệp cùng quy mô, ngành nghề, cùng thời điểm; đánh giá được rủi ro trong việc xác định mặt hàng bán ra so với ngành nghề đăng ký kinh doanh; đánh giá được biến động tăng giảm doanh số, thuế GTGT phải nộp hoặc còn được khấu trừ so với những tháng trước và so với cùng kỳ, qua đó đánh giá được những diễn biến bất thường trong hồ sơ kê khai thuế của doanh nghiệp...

Thứ ba: Nguồn dữ liệu thu thập từ hồ sơ khai thuế TNDN của doanh nghiệp. Doanh nghiệp nộp hồ sơ kê khai thuế TNDN cho CQT theo từng quý và quyết toán năm, hồ sơ kê khai thuế TNDN thể hiện doanh số, chi phí sản xuất kinh doanh phát

sinh; các yếu tố tăng, giảm tổng thu nhập chịu thuế; thuế TNDN phát sinh phải nộp; hình thức và điều kiện đáp ứng ưu đãi đầu tư thuế TNDN được hưởng; thuế TNDN phải nộp. Nguồn dữ liệu liên quan đến hồ sơ kê khai thuế và quyết toán thuế TNDN của NNT cung cấp thông tin xác định rủi ro cho việc lập kế hoạch thanh tra, giúp đánh giá rủi ro thông qua việc so sánh doanh số chịu thuế GTGT và doanh số tính thuế TNDN; đánh giá được tỷ suất lợi nhuận so với những doanh nghiệp cùng quy mô, ngành nghề; đánh giá rủi ro thông qua việc xác định điều kiện ưu đãi thuế TNDN, xác định các khoản chi phí được trừ khi tính thuế TNDN; đánh giá rủi ro thông qua việc đánh giá tình hình sản xuất kinh doanh, tình hình biến động, phát triển của thị trường so với kết quả sản xuất kinh doanh, quyết toán thuế của doanh nghiệp.

Thứ tư: Nguồn dữ liệu thu thập từ hồ sơ khai thuế Tài nguyên, phí Bảo vệ môi trường của doanh nghiệp. Doanh nghiệp nộp hồ sơ kê khai thuế Tài nguyên, phí Bảo vệ môi trường cho CQT theo từng tháng và quyết toán năm, hồ sơ khai thuế thể hiện sản lượng tài nguyên khai thác, giá tính thuế tài nguyên, doanh thu tính thuế tài nguyên, thuế suất thuế tài nguyên, mức phí bảo vệ môi trường trên 1 đơn vị tài nguyên khai thác, thuế tài nguyên và phí bảo vệ môi trường phải nộp ngân sách nhà nước. Nguồn dữ liệu liên quan đến hồ sơ kê khai thuế Tài nguyên, phí Bảo vệ môi trường của NNT cung cấp thông tin xác định rủi ro cho việc lập kế hoạch thanh tra, giúp đánh giá rủi ro thông qua việc so sánh sản lượng tài nguyên doanh nghiệp kê khai, quyết toán thuế so với lượng tài nguyên khai thác thu thập được từ Sở Tài nguyên & Môi trường, so với thực tế khai thác thông qua việc đánh giá từ định mức nguyên nhiên vật liệu tiêu hao trên sổ sách kế tóan của doanh nghiệp; đánh giá rủi ro thông qua việc kê khai, quyết toán sản lượng tính thuế tài nguyên và sản lượng tính phí bảo vệ môi trường; đánh giá rủi ro từ việc xác định giá tính thuế tài nguyên (theo quy định giá tính thuế tài nguyên là giá bán thực tế đơn vị sản phẩm, các doanh nghiệp thường lợi dụng vấn đề này xác định giá tính thuế tại nơi khai thác bằng cách tách riêng doanh thu tại nơi khai thác và doanh thu vận chuyển đến kho của người mua làm giảm doanh thu tính thuế tài nguyên từ đó giảm đáng kể số thuế tài nguyên phải nộp); đánh giá rủi ro thông qua việc so sánh doanh thu tính thuế GTGT, doanh thu tính thuế TNDN và doanh thu thu được từ việc bán tài nguyên