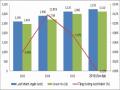

Hình 2.9. Căn cứ xây dựng cơ cấu vốn mục tiêu

Nguồn: Kết quả khảo sát, và tính toán của tác giả

Kết quả khảo sát cho thấy phần lớn nhà quản trị quyết định cơ cấu vốn dựa trên kinh nghiệm thực tế với 53,62%, căn cứ theo mô hình lý thuyết chỉ có 15,94%, trực giác là 10,14%, căn cứ khác là 15,94%. Với kết quả khảo sát đã cho thấy các nhà quản trị tại Huế chưa áp dụng lý thuyết cơ cấu vốn cho công tác xây dựng cơ cấu vốn mục tiêu, điều này cũng tương đối phổ biến tại Việt Nam. Việc xây dựng cơ cấu vốn thường do chủ DN quyết định nên mang xu hướng áp dụng kinh nghiệm.

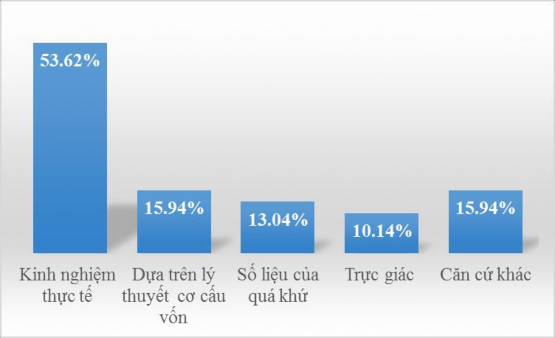

Khi tác giả đặt câu hỏi hệ số nợ trên vốn chủ sở hữu hiện tại của DN, có đến 60,87% trả lời ở mức dưới 0,5, 15,94% DN có cơ cấu nợ/VCSH từ 0.5-1.0, 4,35% từ 1.0-1.5, và trên 1.5 là 18,84%. Điều này cho thấy các nhà quản trị đã chọn cơ cấu vốn nghiêng về VCSH ít rủi ro với tỉ lệ nợ thấp, số DN sử dụng nợ lớn hơn mức 100% chỉ là 23,19%. Nguyên nhân chủ yếu là hiệu quả kinh doanh của các DN thấp nên nhu cầu huy động vốn mới không cao, các DN vay nợ nhiều thì không có khả năng trả lãi nên vẫn duy trì hệ số nợ trên vốn chủ sở hữu cao.

Hình 2.10. Hệ số nợ mục tiêu DN khảo sát

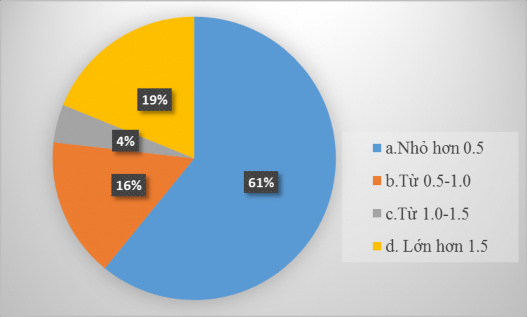

Nguồn: Kết quả khảo sát, và tính toán của tác giả Đối với câu hỏi liên quan đến mức độ ảnh hưởng của cơ cấu vốn đến hoạt động của DN thì 70,01% nhà quản trị cho rằng có ảnh hưởng lớn, 18,84% đánh giá ở mức độ ít ảnh hưởng, và 10,14% còn lại cho rằng không có liên hệ giữa cơ cấu vốn và hoạt động kinh doanh DN. Các nhà quản trị đều nhận thức được tầm quan trọng của cơ cấu vốn đến hiệu quả kinh doanh. Tuy nhiên, cơ cấu vốn lại nghiêng về vốn chủ sở hữu cho thấy mức độ thận trọng của nhà quản trị DN cao hoặc cho

rằng cơ cấu vốn hợp lý ở dưới mức nợ trên VCSH là 0,5.

Hình 2.11. Mức độ ảnh hưởng cơ cấu vốn đến hoạt động DN

Nguồn: Kết quả khảo sát, và tính toán của tác giả

Bảng 2.4. Kết quả khảo sát mức độ quan tâm và căn cứ xây dựng cơ cấu vốn mục tiêu

Số lượng DN | Tỷ trọng | |

a.Kinh nghiệm thực tế | 37 | 53,62% |

b.Dựa trên lý thuyết về cơ cấu vốn | 11 | 15,94% |

c.Số liệu của quá khứ | 9 | 13,04% |

d. Trực giác | 7 | 10,14% |

e.Căn cứ khác | 11 | 15,94% |

Tổng | 75 | 108,70% |

20. Hệ số nợ trên vốn chủ sở hữu mục tiêu doanh nghiệp đặt ra là: | ||

Số lượng DN | Tỷ trọng | |

a.Nhỏ hơn 0.5 | 42 | 60,87% |

b.Từ 0.5-1.0 | 11 | 15,94% |

c.Từ 1.0-1.5 | 3 | 4,35% |

Có thể bạn quan tâm!

-

Một Số Nghiên Cứu Về Ngưỡng Nợ Của Các Doanh Nghiệp.

Một Số Nghiên Cứu Về Ngưỡng Nợ Của Các Doanh Nghiệp. -

Thảo Luận Và Đánh Giá Các Nghiên Cứu Trước Đây

Thảo Luận Và Đánh Giá Các Nghiên Cứu Trước Đây -

Người Quyết Định Sử Dụng Nguồn Tài Trợ Bảng 2.2. Kết Quả Khảo Sát Về Ưu Tiên Nguồn Tài Trợ

Người Quyết Định Sử Dụng Nguồn Tài Trợ Bảng 2.2. Kết Quả Khảo Sát Về Ưu Tiên Nguồn Tài Trợ -

Phân Tích Tác Động Của Các Nhân Tố Ảnh Hưởng Đến Hiệu Quả Tài Chính Của Dndvdl Huế

Phân Tích Tác Động Của Các Nhân Tố Ảnh Hưởng Đến Hiệu Quả Tài Chính Của Dndvdl Huế -

Kết Quả Kiểm Tra Biến Nội Sinh Với Biến Phụ Thuộc Roe

Kết Quả Kiểm Tra Biến Nội Sinh Với Biến Phụ Thuộc Roe -

Kết Quả Kiểm Tra Biến Nội Sinh Với Biến Phụ Thuộc Roa

Kết Quả Kiểm Tra Biến Nội Sinh Với Biến Phụ Thuộc Roa

Xem toàn bộ 109 trang tài liệu này.

13 | 18,84% | |

Tổng | 69 | 100,00% |

21. Theo Ông / Bà, hệ số nợ trên vốn chủ sở hữu khác nhau có ảnh hưởng đến hoạt động kinh doanh của doanh nghiệp hay không? | ||

Số lượng DN | Tỷ trọng | |

a.Không có ảnh hường | 7 | 10,14% |

b.Có ảnh hưởng | 13 | 18,84% |

c. Ảnh hưởng lớn | 49 | 71,01% |

Tổng | 69 | 100,00% |

Nguồn: Kết quả khảo sát, và tính toán của tác giả

Các nhân tố ảnh hưởng và mục tiêu xây dựng cơ cấu vốn

Dựa trên các nghiên cứu trước đây về cơ cấu vốn, khảo sát đưa ra một số câu hỏi để đánh giá quan điểm của các nhà quản trị DNDVDL Huế về mức độ ảnh hưởng của cơ cấu vốn đến hiệu quả tài chính, và lý do xây dựng cơ cấu vốn mục tiêu của DN.

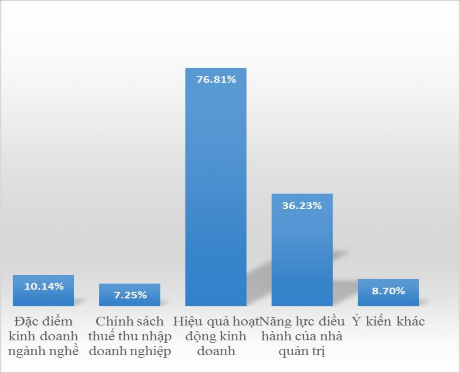

Hình 2.12. Các nhân tố ảnh hưởng cơ cấu vốn

Nguồn: Kết quả khảo sát, và tính toán của tác giả

Kết quả có đến 76,81% cho rằng hiệu quả hoạt động kinh doanh đóng vai trò quan trọng nhất, tiếp theo là năng lực điều hành của nhà quản trị với 36,23%. Các nhân tố còn lại được ít nhà quản trị lựa chọn như: đặc điểm kinh doanh ngành (10,14%) và chính sách thuế thu nhập (7,25%).

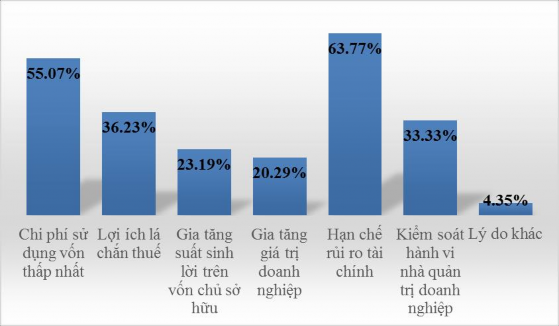

Đối với câu hỏi về lợi ích của cơ cấu vốn mục tiêu, các nhà quản trị cho rằng quan trọng nhất là hạn chế rủi ro tài chính (63,77%) và đảm bảo chi phí sử dụng vốn thấp nhất (55,07%). Các mục tiêu khác như lợi ích lá chắn thuế và kiểm soát hành vi nhà quản trị lần lượt được chọn lựa là 36,23% và 33,33%. Một số ít nhà quản trị đồng ý với động cơ của cơ cấu vốn mục tiêu là gia tăng suất sinh lời trên VCSH (23,19%) và gia tăng giá trị DN (20,29%).

Hình 2.13. Các lý do thực hiện cơ cấu vốn mục tiêu

Nguồn: Kết quả khảo sát, và tính toán của tác giả

Như vậy, quan điểm của các nhà quản trị DN Huế thể hiện được mục tiêu của cơ cấu vốn là hạn chế rủi ro và giảm chi phí sử dụng vốn. Tuy nhiên, các mục tiêu gia tăng suất sinh lời và tăng giá trị DN bị đánh giá thấp cho thấy các DN có suất sinh lời tốt sẽ giảm tỉ lệ đòn bẩy tài chính; các DN cũng chưa niêm yết trên sàn chứng khoán nên mục tiêu gia tăng giá trị được đánh giá không cao.

Kết quả khảo sát nhân tố ảnh hưởng cơ cấu vốn là định hướng để tác giả chọn lựa mô hình nghiên cứu định lượng ở phần sau.

Bảng 2.5. Kết quả khảo sát nhân tố ảnh hưởng và mục tiêu xây dựng cơ cấu vốn

Số lượng DN | Tỷ trọng | |

a.Đặc điểm kinh doanh ngành nghề | 7 | 10,14% |

b.Chính sách thuế thu nhập doanh nghiệp | 5 | 7,25% |

c. Hiệu quả hoạt động kinh doanh | 53 | 76,81% |

d. Năng lực điều hành của nhà quản trị | 25 | 36,23% |

e. Ý kiến khác | 6 | 8,70% |

Tổng | 96 | 139,13% |

23. Theo Ông / Bà, lý do doanh nghiệp phải theo đuổi cơ cấu vốn mục tiêu là gì? | ||

Số lượng DN | Tỷ trọng | |

a.Chi phí sử dụng vốn thấp nhất | 38 | 55,07% |

b. Lợi ích lá chắn thuế | 25 | 36,23% |

c. Gia tăng suất sinh lời trên vốn chủ sở hữu | 16 | 23,19% |

d. Gia tăng giá trị doanh nghiệp | 14 | 20,29% |

e.Hạn chế rủi ro tài chính | 44 | 63,77% |

f. Kiểm soát hành vi nhà quản trị doanh nghiệp | 23 | 33,33% |

g. Lý do khác | 3 | 4,35% |

Tổng | 163 | 144,93% |

Nguồn: Kết quả khảo sát, và tính toán của tác giả

Kết luận khảo sát cho thấy các DNDVDL Huế đa phần là DN cung cấp dịch vụ lưu trú, vốn DN tương đối nhỏ so với các DN cùng ngành nghề niêm yết trên sàn chứng khoán Việt Nam. Nhìn chung, các DN đều thực hiện báo cáo tài chính và quan tâm đến hiệu quả của cơ cấu vốn. Tuy nhiên, các quyết định liên quan đến thay đổi cơ cấu vốn được thực hiện bởi chủ DN mà không phải là kế toán trưởng

nên các quyết định mang tính chủ quan nhiều hơn là dựa trên phân tích ưu điểm và nhược điểm của sử dụng nợ.

2.4. Thực trạng hiệu quả tài chính của các DNDVDL Huế

Theo lý thuyết chương 1, có nhiều tiêu chí đo lường hiệu quả tài chính, và luận án chọn hiệu quả sinh lời trên tài sản (ROA), và hiệu quả sinh lời trên vốn chủ sở hữu (ROE) để làm thước đo chính. Thực trạng hiệu quả tài chính của DNDVDL Huế được tóm lược như sau:

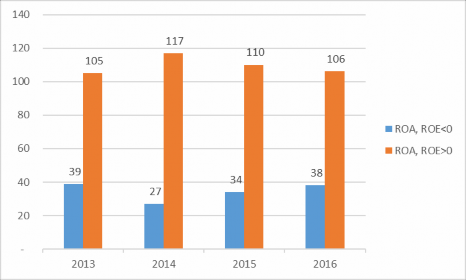

Hình 2.14. Thực trạng hiệu quả tài chính DNDVDL Huế

Nguồn: theo tính toán của tác giả

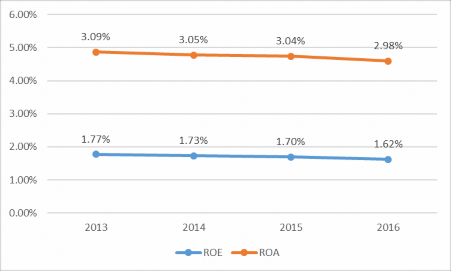

Hình 2.15. Tỉ lệ ROA và ROE của các DNDVDL Huế

Nguồn: theo tính toán của tác giả

Trong giai đoạn 2013-2016 chỉ số ROA và ROE trung bình của 144 DNDVDL Huế lần lượt là 2,71% và 1,74%. Con số này cho ta biết được cứ 100 đồng tài sản doanh nghiệp bỏ ra đã thu lại 2,71 đồng lợi nhuận sau thuế, 100 đồng vốn bỏ ra thu lại được 1,74 đồng. Điều này cho thấy hiệu quả tài chính của các doanh nghiệp Huế tương đối thấp so với doanh nghiệp ngành du lịch được niêm yết trên sàn chứng khoán (ROA là 5,11% trong giai đoạn 2009-2015, Lê Thanh Ngọc & cộng sự, 2017). Hình 2.14 cho thấy số doanh nghiệp có chỉ số ROA và ROE >0 là 73,61% DN trong năm, số lượng doanh nghiệp âm hiệu quả tài chính giảm vào năm 2014 nhưng lại bắt đầu tăng vào năm 2015 và 2016. Hình 2.15 cũng cho thấy chỉ số ROA và ROE giảm dần qua các năm, từ cao nhất năm 2013 của ROA và ROE là 3,09% và 1,77% thì chỉ còn 2,98% và 1,62% năm 2016.

Nguyên nhân dẫn đến hiệu quả tài chính của ngành du lịch của Huế và Việt Nam thấp là do:

Thứ nhất, tình hình cạnh tranh giữa các doanh nghiệp du lịch ngày càng trở nên khốc liệt hơn nên xảy ra tình trạng “phá giá” nhằm thu hút khách hàng. Do đó lợi nhuận biên DN giảm, nên dù doanh thu có tăng nhưng lợi nhuận thu lại không được bao nhiêu (Đào Loan, 2016), Mai Phương (2013). Đối với các DN tại Huế, các DN phá giá tour du lịch và giá phòng khách sạn để thu hút khách hàng, đặc biệt đối với các DN nhỏ làm cho các DN có quy mô lớn gặp nhiều khó khăn. Khách hàng của thị trường Huế là đối tượng bình dân, chi tiêu trên mỗi khách không cao nên chiến lược giảm giá đạt được hiệu quả thu hút khách, nhưng làm giảm lợi nhuận biên của DN.

Thứ hai, các doanh nghiệp kinh doanh dịch vụ du lịch truyền thống vốn đang bị cạnh tranh khốc liệt, mà không có đột phá về chất lượng dịch vụ hoặc sản phẩm thì lợi nhuận biên thấp. Trong khi đó các doanh nghiệp có tiềm lực tài chính và quy mô lớn đầu tư mở rộng đa dạng sản phẩm dịch vụ như: khách sạn, nhà hàng, tổ chức sự kiện; đầu tư bất động sản thì tạo lợi nhuận biên cao hơn (Kiều Linh, 2017). Thực trạng cho thấy đặc thù các doanh nghiệp Huế là vừa và nhỏ trình độ quản lý thấp nên gặp nhiều khó khăn về vốn và chiến lược mở rộng dịch vụ, hoặc đầu tư. Ngoài ra, DN lữ hành và khách sạn Huế phải làm dịch vụ vệ tinh cho các DN lớn nên lợi