nghiệp Mỹ với hạn mức tín dụng được cấp là 60 triệu USD, đồng thời tiếp tục tích cực chủ động triển khai sản phẩm UPAS L/C trong hệ thống…Qua đó góp phần tăng doanh số thanh toán quốc tế và tăng thu phí dịch vụ cho NHNo&PTNT Việt Nam.

2.1.2.3. Kinh doanh ngoại tệ

Hoạt động kinh doanh ngoại tệ tuy không phải là thế mạnh của NHNo&PTNT Việt Nam, tuy nhiên doanh số kinh doanh ngoại tệ cũng tăng nhanh theo các năm. Năm 2014 đạt 16.249 triệu USD. Trước đó, năm 2013, tổng doanh số mua bán ngoại tệ của NHNo&PTNT Việt Nam đạt 14.729 triệu USD. Trong đó, doanh số ngoại tệ mua vào đạt 7.383 triệu USD, doanh số bán ra 7.346 triệu USD.

2.1.2.4. Thanh toán biên mậu

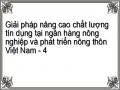

Biểu đồ 2.3: Doanh số thanh toán biên mậu

Đơn vị: Triệu USD

30000

25000

20000

15000

25.461

20.527

22188

17.000

10000

5000

0

8.724

9.568

8.100

8924

5.464

6.753

2010

2011

2012

2013

2014

Nhập Khẩu Xuất khẩu

Nguồn: Báo cáo kết quả Đ D của NHNo&PTNT Việt Nam [17]

Phát huy thế mạnh là ngân hàng đầu tiên thực hiện thanh toán biên mậu, cùng lợi thế về mạng lưới chi nhánh và phòng giao dịch có mặt ở khắp các tỉnh biên giới giáp Trung Quốc, Lào, Campuchia, NHNo&PTNT Việt Nam luôn đảm bảo hoạt động thanh toán biên mậu an toàn cao, chính xác, chi phí cạnh tranh, khẳng định vị trí đứng đầu trong lĩnh vực này, doanh số thanh toán biên mậu tăng cao nhất vào năm 2012, đạt 35.029 tỷ VNĐ. Năm 2013, doanh số thanh toán biên

mậu của NHNo&PTNT Việt Nam đạt 28.627 tỷ VND, giảm 18% so với năm 2012. Năm 2014 tăng khá cao so với năm 2013 nhưng vẫn thấp hơn năm 2012.

2.1.2.5. Hoạt động dịch vụ thẻ

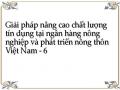

Biểu đồ 2.4: Số lượng thẻ Agriban (lũy ế) giai đoạn 2010 - 2014

Đơn vị: Chiếc

16,000,000

14,000,000

12,000,000

10,000,000

8,000,000

6,000,000

4,000,000

2,000,000

0

15,117,513

10.652.830

8.387.957

6.388.126

4.235.721

2010

2011

2012

2013

2014

Nguồn:Báo cáo kết quả Đ D của NHNo&PTNT Việt Nam [17]

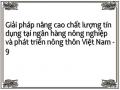

Biểu đồ 2.5: Số lượng máy ATM/POS của Agriban giai đoạn 2010 - 2014

Đơn vị: Nghìn máy

14,000

10,350

12,000

8,545

10,000

7,046

8,000

5,261

6,000

3,450

4,000

1,702

2,100

2,100

2,300

2,300

2,000

-

2010

2011

2012

2013

2014

ATM

EDC/POS

Nguồn: Báo cáo kết quả Đ D của NHNo&PTNT Việt Nam [17]

Trong năm 2014 NHNo&PTNT Việt Nam đã lắp đặt được 2.300 ATM, chiếm khoảng 14,4% thị phần về số lượng ATM của toàn ngành Ngân hàng, tuy nhiên số lượng máy ATM không tăng so với cùng kỳ năm 2013 đạt 2.300 máy. Tăng 200 máy so với năm 2012 và năm 2011, tỷ lệ tăng là 8,6% và tăng 26% so với năm 2010.

Việc phát triển sản phẩm dịch vụ thẻ đã mang lại cho NHNo&PTNT Việt Nam một nguồn thu đáng kể, ngoài nguồn thu phí dịch vụ thẻ các loại phí phát hành thẻ, phí thường niên, phí tra soát, khiếu nại, thu từ các dịch vụ kèm theo dịch vụ thẻ như thu phí SMS.

Doanh số sử dụng thẻ của NHNo&PTNT Việt Nam đều tăng hàng năm giai đoạn từ 2010 đến 2014 cụ thể, trong năm 2014 doanh số sử dụng thẻ đạt 15,117,513 triệu thẻ tăng 26,6% so với năm 2013 và tăng 44,5% so với năm 2012,

tăng 57,7% so với 2011 và tăng 71,9% so với năm 2010.

Doanh số thanh toán thẻ của NHNo&PTNT Việt Nam đều tăng hàng năm giai đoạn từ 2010 đến 2014 tốc độ tăng bình quân đạt khoảng 17,65%. Đặc biệt tăng mạnh trong giai đoạn từ 2010 đến 2012. Doanh số thanh toán năm 2010 là

45.255 tỷ đồng đến 2012 tăng lên 179.420 tỷ đồng, (tăng 76,8%). Trong năm 2013 NHNo&PTNT Việt Nam tiếp tục nâng cao chất lượng dịch vụ, đa dạng danh mục sản phẩm thẻ thông qua triển khai sản phẩm, dịch vụ thẻ mới như: Thẻ ghi nợ nội địa hạng Vàng “Plus Success”.

2.1.2.6. Kết quả inh do nh gi i đoạn 2010 đến 2014 của Ngân hàng nông nghiệp và phát triển nông thôn Việt Nam

Trong những năm qua, Với các nỗ lực trong nhiều lĩnh vực kinh doanh dịch vụ ngân hàng như đã nêu trên. NHNo&PTNT Việt Nam tiếp tục thực hiện mục tiêu chiến lược là nâng cao chất lượng hoạt động kinh doanh. Những kết quả đạt được trong giai đoạn 2010 đến 2015 của NHNo&PTNT Việt Nam được thể hiện qua (Bảng 2.1)

Bảng 2.1: Kết quả kinh doanh của Agriban năm 2010 – 2014

Đơn vị: tỷ đồng, %

2010 | 2011 | 2012 | 2013 | 2014 | |

Tổng tài sản | 524.000 | 560.000 | 617.856 | 697.037 | 762.869 |

Vốn chủ sở hữu | 24.749 | 26.492 | 34.520 | 37.767 | 42.539 |

Lợi nhuận sau thuế | 2.489 | 2.188 | 3.404 | 1.679 | 2.590 |

ROA % | 0,24 | 0,87 | 1,6 | 0,23 | 0,85 |

ROE % | 5,19 | 15,49 | 19,8 | 12,06 | 10,5 |

Có thể bạn quan tâm!

-

Nâng Cao Chất Lượng Tín Dụng Của Ngân Hàng Thương Mại

Nâng Cao Chất Lượng Tín Dụng Của Ngân Hàng Thương Mại -

Các Nhân Tố Tác Động Đến Chất Lượng Tín Dụng Của Ngân Hàng Thương Mại

Các Nhân Tố Tác Động Đến Chất Lượng Tín Dụng Của Ngân Hàng Thương Mại -

Bài Học Rút Ra Trong Công Tác Nâng Cao Chất Lượng Tín Dụng Đối Với Ngân Hàng Thương Mại Việt Nam

Bài Học Rút Ra Trong Công Tác Nâng Cao Chất Lượng Tín Dụng Đối Với Ngân Hàng Thương Mại Việt Nam -

Hệ Số Car Của Các Nhtm Nhà Nước Việt Nam Năm 2010 – 2014

Hệ Số Car Của Các Nhtm Nhà Nước Việt Nam Năm 2010 – 2014 -

Kết Quả Iểm Định Cronbach’S Alpha Cho Các Thang Đo Chính Thức

Kết Quả Iểm Định Cronbach’S Alpha Cho Các Thang Đo Chính Thức -

Đánh Giá Thực Trạng Chất Lượng Tín Dụng Tại Ngân Hàng Nông Nghiệp Và Phát Triển Nông Thôn Việt Nam

Đánh Giá Thực Trạng Chất Lượng Tín Dụng Tại Ngân Hàng Nông Nghiệp Và Phát Triển Nông Thôn Việt Nam

Xem toàn bộ 161 trang tài liệu này.

Nguồn: Báo cáo kết quả họat động kinh doanh của NHNo&PTNT Việt Nam

giai đoạn 2010 – 2014[17]

2.2. THỰC TRẠNG CHẤT LƯỢNG TÍN DỤNG TẠI NGÂN HÀNG NÔNG NGHIỆP VÀ PHÁT TRIỂN NÔNG THÔN VIỆT NAM

2.2.1. Thực trạng chất lượng tín dụng tại Ngân hàng nông nghiệp và phát triển nông thôn Việt Nam theo các chỉ tiêu đánh giá

2.2.1.1. Tố độ tăng trưởng dư nợ cho vay

Trong điều kiện nền kinh tế gặp những khó khăn, hàng hoá tồn kho cao, sản xuất kinh doanh ngưng trệ, nhiều doanh nghiệp phải thu hẹp quy mô, lâm vào tình trạng ngừng hoạt động, giải thể, nhiều doanh nghiệp thiếu vốn nhưng không đủ điều kiện vay, tăng trưởng tín dụng gặp nhiều khó khăn, nợ xấu tăng cao. Để đạt mục tiêu tăng trưởng tín dụng đã đề ra, Agribank đã chỉ đạo quyết liệt theo hướng chuyển mạnh cơ cấu tín dụng tập trung cho vay lĩnh vực nông nghiệp, nông dân, nông thôn, cho vay hộ sản xuất và cá nhân, cho vay xuất khẩu, doanh nghiệp nhỏ và vừa, công nghiệp hỗ trợ, công nghệ cao, đổi mới biện pháp điều hành quản lý cân đối vốn, lãi suất cho vay, phí điều hoà vốn tạo điệu kiện chủ động cho các chi nhánh, đồng thời điều hành linh hoạt vốn và xử lý kịp thời các vướng mắc trong quá trình hoạt động của các chi nhánh trong hệ thống nhằm tăng khả năng tối đa trong tăng trưởng dư nợ như thực hiện cơ cấu lại nợ, giảm lãi suất cho vay và lãi vay để tháo gỡ khó khăn cho khách hàng phục hồi sản xuất kinh doanh, triển

khai các chương trình tín dụng trọng điểm, xây dựng các gói sản phẩm tín dụng phù hợp, cơ chế chính sách ưu đãi, khuyến khích gắn với tài trợ tín dụng ngắn hạn bằng ngoại tệ để thu hút đối với khách hàng xuất khẩu, kinh doanh có hiệu quả, khách hàng truyền thống.

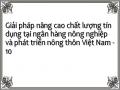

Biểu đồ 2.6: Tốc độ tăng trưởng dư nợ cho vay giai đoạn 2010 - 2014

Đơn vị tính: %

16.00%

14.60%

14.00%

12.40%

12.00%

9.40%

10.00%

8.00%

9.40%

7.60%

6.00%

4.00%

2.00%

0.00%

2010/2009

2011/2010

2012/2011

2013/2012

2014/2013

Nguồn: BCTN của NHNo&PTNT Việt Nam [17] và tính toán của tác giả

Tổng dư nợ của toàn hệ thống NHNo&PTNT Việt Nam đến 31/12/1014 (cả ngoại tệ quy đổi) đạt 605.324 tỷ đồng, tăng 74.723 tỷ đồng so với năm 2013 (tỷ lệ tăng 12,4%);

Tính đến 31/12/2013 (cả ngoại tệ quy đổi) đạt 530.601 tỷ đồng, tăng

50.148 tỷ đồng so với năm 2012, (tỷ lệ tăng 9,4%);

Tính đến 31/12/2012 tổng dư nợ cho vay (cả ngoại tệ quy đổi) đạt 480.453 tỷ đồng tăng 36.576 tỷ so với năm 2011 (tỷ lệ tăng 7,6%);

Tính đến 31/12/2011 tổng dư nợ cho vay (cả ngoại tệ quy đổi) đạt 443.877 tỷ đồng, tăng 29.122 tỷ đồng so với năm 2010 (tỷ lệ tăng 9,4%);

Tính đến 31/12/2010 tổng dư nợ cho vay (cả ngoại tệ quy đổi) đạt 414.755 tỷ đồng và 31/12/2009 tổng dư nợ cho vay (cả ngoại tệ quy đổi) 354.112 tỷ đồng, tổng dư nợ năm 2010 tăng 60.643 tỷ đồng so với năm 2009 (tỷ lệ tăng 14,6%);

Trong đó dư nợ cho vay trung, dài hạn tăng bình quân khoảng 5,1% chiếm tỷ trọng 35,5% trên tổng dư nợ, dư nợ cho vay bằng VND tăng bình quân 39.577 tỷ (tỷ lệ tăng 9,7%), dư nợ cho vay bằng ngoại tệ giảm 8,6%.

Biểu đồ 2.7: Tốc độ tăng trưởng dư nợ cho vay đối với lĩnh vực NNNT giai đoạn 2010 - 2014

Đơn vị tính: %

40%

35%

30%

25%

20%

37%

32%

33.30%

28.60%

15%

10%

8.50%

5%

0%

2010/2009

2011/2010

2012/2011

2013/2012

2014/2013

Nguồn: BCTN của NHNo&PTNT Việt Nam [17] và tính toán của tác giả

Dư nợ cho vay luôn là thước đo hoạt động của mỗi ngân hàng, nên bất kỳ NHTM nào cũng chú trọng tăng trưởng dư nợ. Đứng trước tình hình thiếu hụt vốn trong thời điểm cuối năm 2010 hoạt động cho vay của NHNo&PTNT Việt Nam cũng đã gặp rất nhiều khó khăn, dư nợ tín dụng tăng trưởng chậm, nguyên nhân là do lãi suất huy động vốn và lãi suất cho vay biến động liên tục, ngoài ra còn phải thực hiện các biện pháp kiềm chế lạm phát của NHNN: như hạn chế cho vay USD, khống chế mức cho vay...có những lúc NHNo&PTNT Việt Nam đã phải tạm ngừng cấp tín dụng và chỉ thực hiện cho vay đối với đối tượng sản xuất nông nghiệp với mức cho vay hạn mức dưới 30 triệu đồng. Tuy nhiên NHNo&PTNT Việt Nam vẫn tìm mọi biện pháp nhằm huy động nguồn vốn nhàn rồi trong dân cư để có thể đáp ứng kịp thời nhu cầu vay vốn của khách hàng.

Dư nợ cho vay nông nghiệp-nông thôn đến 31/12/2014 là: 411.295 tỷ đồng, tăng 32.310 tỷ đồng (tỷ lệ tăng 8,5%) so với năm 2013, chiếm tỷ trọng 74,3%/tổng dư nợ. Riêng dư nợ cho vay Hộ sản xuất và cá nhân tăng 39.972 tỷ

đồng, tốc độ tăng 13,4% tương đương với tốc độ tăng trưởng dư nợ toàn ngành Ngân hàng năm 2014, tiếp tục là tổ chức tín dụng dẫn đầu về cho vay xây dựng Nông thôn mới;

Tính đến 31/12/2013 dư nợ cho vay nông nghiệp-nông thôn là: 378.985 tỷ đồng, tăng 58.076 tỷ đồng, (tỷ lệ tăng 18,1%) so với 31/12/2012;

Năm 2012 dư nợ cho vay đối với lĩnh vực nông nghiệp, nông thôn đạt

320.075 tỷ tăng 37.082 tỷ (tỷ lệ tăng 13,1%) so với năm 2011;

Năm 2011 dư nợ cho vay đối với lĩnh vực nông nghiệp, nông thôn đạt

287.465 tỷ đồng tăng 39.341 tỷ đồng (tỷ lệ tăng 15%) so với năm 2010;

Năm 2010 dư nợ cho vay đối với lĩnh vực nông nghiệp, nông thôn đạt

248.124 tỷ đồng tăng 42.000 tỷ đồng (tỷ lệ tăng 17%) so với năm 2009.

2.2.1.2. Tỷ lệ nợ xấu

Tính đến thời điểm 31/12/2014 tổng nợ xấu của toàn hệ thống NHNo&PTNT Việt Nam là 27.542 đồng, tỷ lệ nợ xấu là 4,55%/tổng dư nợ, giảm 3,01% so với tỷ lệ nợ xấu tại thời điểm 31/12/2013;

Tỷ lệ nợ xấu cuối năm 31/12/2013 cao nhất (trong khoảng thời điểm 2010- 2014) là 40.133 tỷ đồng, tỷ lệ nợ xấu là 7,56%/tổng dư nợ, tăng 1,76% so với tỷ lệ nợ xấu tại thời điểm 31/12/2012. tuy năm 2013 tỷ lệ nợ xấu có giảm nhưng chủ yếu là giảm về mặt kỹ thuật. Đây là một tỷ lệ nợ xấu được hết sức quan tâm do nhiều nguyên nhân chủ quan và khách quan khác nhau của nội bộ ngân hàng.

Tại thời điểm cuối năm 2012 tổng nợ xấu của NHNo&PTNT Việt Nam là 27.866 tỷ đồng, tỷ lệ nợ xấu là 5.8%/tổng dư nợ, giảm 0,3% so với năm 2011 và tăng 2,05% so với năm 2010.

Biểu đồ 2.8: Nợ xấu của NHNo&PTNT Việt Nam so với toàn ngành ngân hàng giai đoạn 2010 - 2014

Đơn vị tính: %

7.56%

8.00%

7.00%

6.00%

5.00%

4.00%

3.00%

2.00%

1.00%

0.00%

6.10%

5.80%

4.55%

3.75%

6.00%

3.80%

3.30%

3.61%

2.14%

2010 2011 2012 2013 2014

Tỷ lệ nợ xấu toàn ngành

Nợ xấu NHNo& PTNT

Nguồn: Báo cáo kết quả Đ D của NHNo&PTNT Việt Nam [17],

tính toán của tác giả

Theo nội dung Nghị định về thành lập, tổ chức và hoạt động của Công ty Quản lý tài sản của các tổ chức tín dụng Việt Nam (VAMC) vừa được Thủ tướng Chính phủ ký và có hiệu lực kể từ ngày 9/7/2013, các TCTD có nợ xấu từ 3% trở lên sẽ buộc phải bán nợ cho VAMC.

Dựa trên cơ sở kết quả thanh tra, định giá và kiểm toán độc lập, TCTD phải bán nợ xấu cho VAMC để đảm bảo tỷ lệ nợ xấu của TCTD ở mức an toàn; thực hiện trích lập dự phòng rủi ro và tuân thủ các tỷ lệ an toàn theo quy định của NHNN; cơ cấu lại tổ chức tín dụng theo phương án được NHNN phê duyệt.

Theo ghi nhân của NHNN thì trong năm 2014 là một năm mà hệ thống NHTM đã tích cực và chủ động xử lý nợ xấu. Theo báo cáo của các TCTD, đến cuối tháng 7/2014, tổng nợ xấu nội bảng là 162,2 nghìn tỷ đồng, chiếm 3,80% tổng dư nợ. Và nợ xấu của hệ thống ngân hàng có xu hướng tăng nhanh trong các tháng đầu năm 2014 do tình hình kinh tế vĩ mô chưa được có nhiều cải thiện, hoạt động sản xuất kinh doanh của doanh nghiệp còn khó khăn, TCTD áp dụng chuẩn mực mới về phân loại nợ chặt chẽ hơn để phản ánh chính xác hơn chất lượng tín dụng và thực trạng nợ xấu, từ đó thúc đẩy xử lý nợ xấu cụ thể như sau:

- NHNN tiếp tục cho phép các TCTD thực hiện việc cơ cấu lại thời hạn trả nợ và giữ nguyên nhóm nợ nhằm góp phần giảm bớt gánh nặng tài chính và hỗ trợ sản xuất kinh doanh cho khách hàng vay, tuy nhiên quy định chặt chẽ hơn để tránh các TCTD lợi dụng việc cơ cấu nợ để che giấu nợ xấu.

- Ngày 18/3/2014, NHNN đã ban hành Thông tư số 09/2014/TT-NHNN về việc sửa đổi, bổ sung một số điều của Thông tư số 02/2013/TT-NHNN, cho phép các TCTD tiếp tục được thực hiện việc cơ cấu lại thời hạn trả nợ và giữ nguyên nhóm nợ kể từ ngày 20/3/2014 đến hết ngày 1/4/2015 nhưng mỗi khoản nợ chỉ được cơ cấu lại một lần.

Tại thời điểm 31/12/2014 tỷ lệ nợ xấu của toàn ngành ngân hàng là 3,80%; Tại thời điểm đầu năm 2013, theo công bố của NHNN, tỷ lệ nợ xấu của toàn hệ thống ở mức 6%, giảm đáng kể so với mức 8 – 10% hồi tháng 10 năm 2012. Còn số liệu từ các TCTD báo cáo lên NHNN thì tỷ lệ này dừng ở mức chưa đến 5%. Dù con số nào đi chăng nữa, tốc độ nợ xấu vẫn tăng chóng mặt so với các năm trước cụ thể năm 2010 là 2,14% và 2011 là 3,3% trên tổng dư nợ. Cuối 2013 tỷ lệ nợ xấu là 3.61%.

-Nợ xấu phân theo loại tiền tệ:

Nếu phân tích cơ cấu nợ xấu theo tiền tệ thì có thể thấy rõ như sau:

– Nợ xấu cho vay bằng VNĐ là 22.388 tỷ đồng, chiếm 89,92% /tổng nợ xấu toàn hệ thống, giảm 1.002 tỷ đồng (giảm 4,28%) so với thời điểm 31/12/2013, tỷ lệ nợ xấu VND là 4,45%.

– Nợ xấu cho vay ngoại tệ là 2.487 tỷ đồng (tương đương 118 triệu USD), chiếm 9,96%/tổng nợ xấu toàn hệ thống, giảm 922 tỷ đồng (giảm 27,05%) so với 31/12/2013, tỷ lệ nợ xấu cho vay ngoại tệ là 9,27%

– Nợ xấu cho vay bằng vàng là 107 tỷ đồng, chiếm 0,43% /tổng nợ xấu toàn hệ thống, giảm –153 tỷ đồng (giảm 58,69%) so với 31/12/2013, tỷ lệ nợ xấu cho vay bằng vàng là 93,94%.

-Nợ xấu của một số ngành lĩnh vực kinh tế chủ yếu:

Nếu phân tích cơ cấu tỷ lệ nợ xấu một số ngành, một só lĩnh vực đầu tư chủ yếu của NHNo&PTNT Việt Nam thời điểm hết năm 2014 có thể thấy rõ như sau:

– Nợ xấu cho vay NNNT đến 31/12/2014 là 8.384 tỷ đồng, chiếm tỷ lệ 2,21% Dư nợ cho vay NNNT, giảm 675 tỷ đồng, (giảm 7,5%) so với 31/12/2013.

– Nợ xấu cho vay ngành điện là: 54 tỷ đồng, chiếm 0,22%/tổng nợ xấu toàn hệ thống, giảm 782 tỷ đồng (giảm 93,54%) so với 31/12/2013, tỷ lệ nợ xấu cho vay ngành điện là 0,34%.

– Nợ xấu cho vay ngành xi măng là: 300 tỷ đồng, chiếm 1,20/tổng nợ xấu toàn hệ thống, giảm 128 tỷ đồng (giảm 29,91%) so với 31/12/2013, tỷ lệ nợ xấu cho vay ngành xi măng là 6,14%.

– Nợ xấu cho vay ngành xây dựng là 2.854 tỷ đồng, chiếm 11,42% 2%/tổng nợ xấu toàn hệ thống, giảm 1.315 tỷ đồng (giảm 31,54%) so với 31/12/2013, tỷ lệ nợ xấu cho vay ngành xây dựng là 5.72%.

– Nợ xấu cho vay đầu tư kinh doanh bất động sản là 3.356 tỷ đồng, chiếm tỷ trọng 13,43% /tổng nợ xấu toàn hệ thống và chiếm 31,84% /tổng dư nợ cho vay đầu tư kinh doanh bất động sản, giảm 133 tỷ đồng (giảm 3,26%) so với 31/12/2013.

-Nợ xấu phân theo thành phần kinh tế:

Nợ xấu phân theo thành phần kinh tế được nêu dưới đây cho thấy rõ lĩnh vực hộ sản xuất và cá nhân có tỷ lệ nợ xấu thấp nhất so với các doanh nghiệp và tổ chức.

– Nợ xấu cho vay hộ sản xuất & cá nhân đến 31/12/2014 là 4.499 tỷ đồng, chiếm 18,07%/tổng nợ xấu toàn hệ thống, tăng 722 tỷ đồng (tăng 19,1%) so với 31/12/2013, tỷ lệ nợ xấu là 1,51%.

– Nợ xấu của các doanh nghiệp và tổ chức là 20.483 tỷ đồng, chiếm 81,99% /tổng nợ xấu toàn hệ thống, giảm 2.788 tỷ đồng (giảm 12,02%) so với 31/12/2013, tỷ lệ nợ xấu là 8,82%.

-Nợ xấu phân theo khu vực:

Để thấy rõ hơn thực trạng nợ xấu đến hết năm 2014, luận án phân tích thêm cơ cấu nợ xấu theo vùng miền, khu vực:

– Nợ xấu của NHNo&PTNT Việt Nam tập trung chủ yếu tại các chi nhánh trên 02 địa bàn Hà Nội và Tp. Hồ Chí Minh, tổng nợ xấu của 02 khu vực đến 31/12/2014 là 17.852 tỷ đồng, chiếm 71,46%/tổng nợ xấu của toàn hệ thống, cụ thể:

+ Nợ xấu các chi nhánh khu vực Tp. Hồ Chí Minh là 9.335 tỷ đồng, chiếm 37,37%/tổng nợ xấu toàn hệ thống, giảm 250 tỷ đồng (giảm 2,75%) so với thời điểm 31/12/2013. Tỷ lệ nợ xấu chung của các chi nhánh trên địa bàn Tp. Hồ Chí Minh là 14,06%/Tổng dư nợ toàn khu vực.

+ Nợ xấu các chi nhánh ở Hà Nội là 8.517 tỷ đồng, chiếm 34,1%/tổng nợ xấu toàn hệ thống, giảm 3.515 tỷ đồng (giảm 29,21%) so với 31/12/2013. Tỷ lệ nợ xấu chung của các chi nhánh trên địa bàn Hà Nội là 11,91%/tổng dư nợ toàn khu vực.

– Một số chi nhánh có nợ xấu tăng nhiều trong năm 2013: Chi nhánh Phú Nhuận tăng 317 tỷ đồng, Tây Đô tăng 385 tỷ đồng, Lạng Sơn tăng 237 tỷ đồng, Sơn Tây tăng 228 tỷ đồng,...

Nhìn chung các chi nhánh miền núi, vùng Đồng bằng Sông Hồng và Đồng bằng Sông Cửu Long có tỷ lệ nợ xấu thấp hơn.

Mức độ an toàn về hoạt động tín dụng của Ngân hàng nông nghiệp và phát triển nông thôn Việt Nam

Bảng 2.2: Trích lập và xử lý dự phòng rủi ro của NHNo&PTNT Việt Nam

Đơn vị tính: Tỷ đồng

2010 | 2011 | 2012 | 2013 | 2014 | |

Số đã trích lập DPRR | 6.500 | 10.471 | 9.824 | 9.096 | 8.972 |

Xử lý rủi ro | 2.295 | 2.559 | 5.929 | 7.822 | 4.651 |

Thu nợ sau khi xử lý rủi ro | 2.835 | 2.066 | 2.229 | 2.876 | 2.501 |

Nguồn: Báo cáo ết quả Đ D của NHNo&PTNT VN [17] tính toán của tác giả

Các chỉ tiêu cơ bản ở trên phản ánh kết quả trích lập và xử lý dự phòng rủi ro của NHNo&PTNT Việt Nam giai đoạn 2010 – 2014, thực hiện trích lập dự phòng rủi ro và xử lý rủi ro theo Quyết định 493 của Thống đốc NHNN và quy định nội bộ. Quy định này được thực hiện thống nhất trong toàn hệ thống. Từ đầu năm 2012, NHNo&PTNT Việt Nam đã ban hành Quyết định 469/QĐ–HĐTV– XLRR ngày 30 tháng 3 năm 2012 về việc thực hiện phân loại nợ và trích lập dự phòng RRTD dựa trên Quyết định 493/2005/QĐ–NHNN và 18/2007/QĐ – NHNN của NHNN Việt Nam, cũng như phù hợp với thực tiễn giai đoạn hiện nay phù hợp với diễn biến nợ xấu trong những năm gần đây [16].

Trong năm 2011 số tiền trích lập DPRR là cao nhất 10.471tỷ đồng, tăng 38% so với 2010 điều này đã ảnh hưởng lớn đến hiệu quả kinh doanh, đến lợi nhuận của ngân hàng trong giai đoạn 2011 đến nay. Nhưng giai đoạn 2012 đến 2014 thì tỷ lệ trích lập DPRR có chiều hướng giảm ngược lại, trong năm 2014 tỷ lệ trích lập DPRR là 8.972 giảm 1,3% so với 2013. Năm 2013 tỷ lệ trích lập DPRR lại giảm 6,5% so với 2012 và giảm 13,1% so với năm 2011.

Song, trong vòng 5 năm qua, mỗi năm NHNo&PTNT Việt Nam cũng thu nợ ngoại bảng được từ 2.000 đến 4.000 tỷ đồng, cao nhất là năm 2013 lên tới trên 2.876 tỷ đồng đã bù đắp được phần nào cho số tiền sử dụng để trích lập DPRR và cải thiện được hiệu quả kinh doanh của ngân hàng trong giai đoạn này.