1.4 Các nghiên cứu về chất lượng dịch vụ ngân hàng

Trong các nghiên cứu đo lường chất lượng dịch vụ, phổ biến nhất được biết đến nhiều nhất là thang đo SERQUAL của Parasuraman. Năm 1985 Parasuraman cho rằng chất lương dịch vụ được đánh giá vào năm khác biệt. Mô hình năm khác biệt là mô hình tổng quát, mang tính chất lý thuyết về chất lượng dịch vụ. Để có thể thực hành được, Parasuraman đã cố gắng xây dựng thang đo dùng để đánh giá chất lượng trong lĩnh vực dịch vụ. Theo ông bất kỳ dịch vụ nào cũng được khách hàng cảm nhận dựa trên 10 thành phần (tin cậy, đáp ứng, năng lực phục vụ, tiếp cận, truyền thông, lịch sự, tín nhiệm, an toàn, hiểu biết về khách hàng, tài sản hữu hình). Mô hình này có ưu điểm là bao quát hầu hết mọi khía cạnh của dịch vụ, tuy nhiên rất khó khăn cho việc đánh giá và phân tích.

Năm 1988 Parasuraman đã hiệu chỉnh lại và hình thành mô hình mới đó là mô hình SERQUAL bao gồm 22 biến đo lường năm thành phần:

1) Tin cậy.

2) Đáp ứng.

3) Năng lực phục vụ.

4) Đồng cảm.

5) Phương tiện hữu hình.

Ban đầu mô hình SERQUAL chỉ áp dụng cho năm ngành dịch vụ: ngân hàng bán lẻ, dịch vụ thẻ tín dụng, sữa chữa và bào trì thiết bị, dịch vụ điện thoại đường dài, môi giới thương hiệu. Tuy nhiên, sau đó mô hình này đã được sao chép lại hay hiệu chỉnh để đo lường chất lượng dịch vụ của rất nhiều ngành công nghiệp dịch vụ tại nhiều quốc gia trên thế giới.

Tương tự như các ngành dịch vụ khác, các nghiên cứu về chất lượng dịch vụ ngân hàng đều sao chép hay điều chình lại mô hình SERQUAL và được nghiên cứu tại nhiều quốc gia trên thế giới, thành phần chất lượng dịch vụ cũng khác nhau theo từng tác giả.

Bahia và Nantel (2000) nghiên cứu về chất lượng dịch vụ ngân hàng tại Canada, đã tiến hành khảo sát 115 khách hàng có độ tuổi từ 18-60. Hai nhà nghiên cứu này cũng dựa trên mô hình SERQUAL 10 thành phần nhưng đã hiệu chỉnh lại còn 6 thành phần đó là: hiệu quả và đảm bảo; tiếp cận; giá; phương tiện hữu hình;

danh mục đầu tư; độ tin cậy. Kết quả nghiên cứu đã xác định chất lượng dịch vụ ngân hàng gồm 6 thành phần với 31 biến quan sát. Các thành phần này có mức độ quan trọng khác nhau trong chất lượng dịch vụ. Hiệu quả và đảm bảo là quan trọng nhất, thứ hai là tiếp cận, thứ ba là giá, thứ tư là phương tiện hữu hình, thứ năm là danh mục đầu tư, và cuối cùng là độ tin cậy.

Aldlaigan và Butle (2002) nghiên cứu về các thành phần chất lượng dịch vụ tại ngân hàng tại Anh và đã khảo sát 975 khách hàng. Tác giả sử dụng thang đo Likert 7 mức độ cho rằng chất lượng dịch vụ gồm 4 thành phần đó là: chất lượng hệ thống dịch vụ, chất lượng hành vi, chất lượng máy móc, giao dịch chính xác và 21 biến quan sát. Kết quả nghiên cứu đã cho thấy rằng thành phần chất lượng hệ thống dịch vụ là quan trọng nhất, tiếp theo đó là chất lượng hành vi, chất lượng máy móc và cuối cùng là giao dịch chính xác.

Nghiên cứu của Firdaus Abdullah, Rosita Suhaimi, Gluma Saban và Jamil Hamali (2010) tại Malaysia nhằm xây dựng công cụ đo lường chất lượng dịch vụ mới cho ngành ngân hàng. Các tác giả này đã tiến hành nghiên cứu 3380 khách hàng tại 21 ngân hàng, sử dụng thang đo Likert 5 mức độ. Thông tin thu thập về chỉ còn 1519 khách hàng. Kết quả nghiên cứu cho thấy chất lượng dịch vụ chỉ gồm 3 thành phần, 22 biến: hệ thống (9 biến), đáp ứng (6 biến), và giao tiếp đáng tin (7 biến). Có nhiều thành phần chất lượng dịch vụ ảnh hưởng đến nhận thức của khách hàng một mức độ nhất định. Kết quả nghiên cứu chỉ ra rằng khách hàng nhận thức hệ thống là thành phần quan trọng nhất, tiếp theo đó là giao tiếp đáng tin và cuối cùng là đáp ứng.

Riadh Ladhari, Ines Ladhari và Miguel Morales (2010), nghiên cứu sự khác biệt giữa người Canada và Tunisia dựa vào nhận thức về chất lượng dịch vụ ngân hàng của họ. Đây là nghiên cứu đầu tiên so sánh nhận thức về chất lượng dịch vụ ngân hàng giữa Canada và Tunisia. Nghiên cứu này đã áp dụng mô hình SERQUAL với 5 thành phần chất lượng dịch vụ ngân hàng, bao gồm: phương tiện hữu hình, mức độ tin cậy, khả năng đáp ứng, đảm bảo và sự đồng cảm và 22 biến quan sát. Kết quả nghiên cứu đưa ra rằng chất lượng dịch vụ chỉ gồm 4 thành phần: mức độ tin cậy, sự đồng cảm, sự đảm bảo và khả năng đáp ứng. Thành phần phương tiện hữu hình không phải là thành phần của chất lượng dịch vụ ngân hàng. Ngoài ra, theo kết quả nghiên cứu, cả người Canada và Tunisia được hỏi về chất lượng dịch vụ ngân hàng đều cảm nhận

rằng dịch vụ ngân hàng có chất lượng cao.Tuy nhiên, báo cáo về mức độ nhận thức chất lượng dịch vụ của người Canada cao hơn đáng kể so với người Tunisia. Nghiên cứu này đã xác định chất lượng dịch vụ có ảnh hưởng lớn nhất đến sự hài lòng của khách hàng và lòng trung thành. Trong mẫu nghiên cứu của Canada đồng cảm là yếu tố dự báo quan trọng nhất của sự hài lòng và lòng trung thành, tiếp theo là độ tin cậy. Trong nghiên cứu ở Tunisia lại có sự khác biệt. Độ tin cậy và đáp ứng mới là những yếu tố dự báo quan trọng nhất của sự hài lòng và lòng trung thành.

Tóm lại, ta đã biết chất lượng dịch vụ sẽ tác đông đến chất lượng dịch vụ cảm nhận của khách hàng, vì vậy việc nghiên cứu về các thành phần của chất lượng dịch vụ là cần thiết. Tuy nhiên thành phần chất lượng dịch vụ khác nhau trong các nghiên cứu và khác nhau ở các nước như đã trình bày ở trên. Vậy cấn đề đặt ra ở đây là tại ngân hàng Việt Nam, các nhân tố chất lượng dịch vụ nào ảnh hưởng đến chất lượng dịch vụ cảm nhận của khách hàng ?

1.5 Mô hình nghiên cứu và các khái niệm về phân tích các nhân tố ảnh hưởng đến chất lượng dịch vụ ngân hàng

1.5.1 Mô hình nghiên cứu

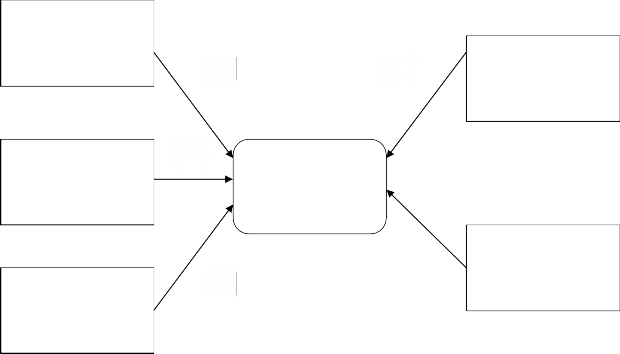

Thông qua cơ sở lý thuyết và các nghiên cứu trước đã đề cập ở trên, tác giả lựa chọn mô hình nghiên cứu theo định hướng sau:

(a) Kế thừa và áp dụng theo mô hình gốc của Parasuraman & ctg (1988) về phân tích các nhân tố ảnh hưởng đến chất lượng dịch vụ cảm nhận.

(b) Xây dựng mô hình nghiên cứu các yếu tố ảnh hưởng đến chất lượng dịch vụ cảm nhận.

Do vậy mô hình nghiên cứu được xây dựng dưới dạng sơ đồ như sau:

Hình 1.1: Mô hình nghiên cứu

Sự đảm bảo

H1

H4 Khả năng đáp ứng

H2

Mức độ tin cậy

Chất lượng dịch vụ cảm nhận

H3

Sự đồng cảm

Phương tiện hữu

H5 hình

Bảng 1.1 Bảng tóm tắt các giả thuyết

Mối quan hệ | |

H1: Sự đảm bảo | + Chất lượng dịch vụ cảm nhận |

H2: Mức độ tin cậy | + Chất lượng dịch vụ cảm nhận |

H3: Sự đồng cảm | + Chất lượng dịch vụ cảm nhận |

H4: Khả năng đáp ứng | + Chất lượng dịch vụ cảm nhận |

H5: Phương tiện hữu hình | + Chất lượng dịch vụ cảm nhận |

Có thể bạn quan tâm!

-

Giải pháp nâng cao chất lượng dịch vụ ngân hàng đối với khách hàng cá nhân tại Ngân hàng TMCP Ngoại Thương Việt Nam - 1

Giải pháp nâng cao chất lượng dịch vụ ngân hàng đối với khách hàng cá nhân tại Ngân hàng TMCP Ngoại Thương Việt Nam - 1 -

Giải pháp nâng cao chất lượng dịch vụ ngân hàng đối với khách hàng cá nhân tại Ngân hàng TMCP Ngoại Thương Việt Nam - 2

Giải pháp nâng cao chất lượng dịch vụ ngân hàng đối với khách hàng cá nhân tại Ngân hàng TMCP Ngoại Thương Việt Nam - 2 -

Giới Thiệu Về Ngân Hàng Tmcp Ngoại Thương Việt Nam

Giới Thiệu Về Ngân Hàng Tmcp Ngoại Thương Việt Nam -

Kết Quả Hoạt Động Kinh Doanh Tại Vietcombank 2010-2013

Kết Quả Hoạt Động Kinh Doanh Tại Vietcombank 2010-2013 -

Kết Quả Đánh Giá Của Khách Hàng Về Máy Móc, Trang Thiết Bị, Công Nghệ

Kết Quả Đánh Giá Của Khách Hàng Về Máy Móc, Trang Thiết Bị, Công Nghệ

Xem toàn bộ 111 trang tài liệu này.

Nguồn: Tác giả tổng hợp

1.5.2 Các khái niệm nghiên cứu

1.5.2.1 Chất lượng dịch vụ cảm nhận (Percieved service quality)

Sự cảm nhận chất lượng là việc người tiêu dùng đánh giá chất lượng của một sản phẩm. Sự cảm nhận chất lượng mang tính khách quan hơn so với những khái niệm khác về chất lượng. Qua các phương pháp nghiên cứu trên những nhóm đối tượng khác nhau, các nhà nghiên cứu đã tìm hiểu những đặc tính cần thiết mà một nhà cung cấp dịch vụ cần có để nâng cao chất lượng dịch vụ. Họ thấy rằng những người trong nhóm đối tượng đều đưa ra những tiêu chuẩn giống nhau. Dựa trên cở sở phân tích, họ

xây dựng 10 tiêu chí để đánh giá chất lượng dịch vụ. Về sau họ nhận thấy có sự trùng lắp giữa 10 tiêu chí này nên khách hàng chỉ có thể phân biệt được 5 tiêu chí (được trình bày bên dưới). Sự cảm nhận chất lượng dịch vụ được đúc kết từ thái độ của người tiêu dùng với một sản phẩm hay một dịch vụ.

1.5.2.2 Sự đảm bảo (Assurance)

Sự đảm bảo là thể hiện sự quan tâm chăm sóc đến từng cá nhân khách hàng, tạo cho họ sự an tâm, tin tưởng, cũng như tự tin khi họ giao dịch với ngân hàng.

Giả thuyết H1: Có mối quan cùng chiều của sự đảm bảo đối với chất lượng dịch vụ cảm nhận của khách hàng vế chất lượng dịch vụ ngân hàng.

1.5.2.3 Mức độ tin cậy (Reliability)

Độ tin cậy được hiểu là khả năng thực hiện dịch vụ phù hợp và đúng thời hạn ngay lần đầu tiên, năng lực của nhân viên để thi hành lời hứa một cách chính xác. Trong các tài liệu, độ tin cậy là thành phần chất lượng dịch vụ được nghiên cứu rất nhiều (Kwan & Hee,1994; Dotchin & Oaklank, 1994; Manshor Amat Taap Siong Choy Chong, Mukesk Kumar và Tat Kee Fong, 2011…). Vị trí quan trọng của độ tin cậy trong thành phần chất lượng dịch vụ khác nhau trong nghiên cứu. Theo Kwan & Hee (1994), Yavas & cộng sự (2004) độ tin cậy là thành phần quan trọng nhất. Nghiên cứu của Newman & Cowling (1994), Tahir & Abu Bakar (2007) thì độ tin cậy không phải là thành phần quan trọng nhất mà chỉ đứng ở vị trí thứ hai hoặc thứ ba. Qua nhiều nghiên cứu như trên, ta có thể nhìn thấy rằng độ tin cậy là một thành phần của chất lượng dịch vụ ngân hàng. Vậy giả thuyết đặt ra rằng độ tin cậy có tác động đến chất lượng dịch vụ cảm nhận của khách hàng về chất lượng dịch vụ ngân hàng?

Giả thuyết H2: Có mối quan hệ cùng chiều của độ tin cậy đối với chất lượng dịch vụ cảm nhận của khách hàng về chất lượng dịch vụ ngân hàng.

1.5.2.4 Sự đồng cảm (Empathy)

Đồng cảm được hiểu là sự quan tâm chăm sóc đến từng cá nhân khách hàng. Nghiên cứu gần đây nhất của Riah Ladhari, Ines Ladhari và Miguel Morales (2010) nghiên cứu về sự khác biệt chất lượng dịch vụ tại Canada và Tunisia kết luận rằng sự đồng cảm là yếu tố quan trọng nhất trong thành phần chất lượng dịch vụ tại Canada. Nhận định này đúng trong nghiên cứu của Newman & Cowling (1994) và cũng phù hợp với nghiên cứu của Newman (2001) (đồng cảm là thành phần quan trọng thứ hai).

Tuy nhiên, cũng có các nghiên cứu cho rằng sự đồng cảm là thành phần ít quan trọng nhất (Tahir & Abu Bakar, 2007). Nhìn chung, sự đồng cảm là thành phần của chất lượng dịch vụ, tác giả có giả thuyết như sau:

Giả thuyết H3: Có mối quan hệ cùng chiều của sự đồng cảm đối với chất lượng dịch vụ cảm nhận của khách hàng về chất lượng dịch vụ ngân hàng.

1.5.2.5 Khả năng đáp ứng (Responsiveness)

Khả năng đáp ứng thể hiện sự mong muốn và sẵn sàng của nhân viên cung cấp dịch vụ kịp thời cho khách hàng. Nếu trong nghiên cứu của Riah Ladhari, Ines Ladhari và Miguel Morales (2010) nghiên cứu về sự khác biệt chất lượng dịch vụ tại Canada và Tunisia kết luận rằng sự đồng cảm là yếu tố quan trọng nhất trong thành phần chất lượng dịch vụ tại Canada, thì tại các ngân hàng ở Tunisia, độ tin cậy và đáp ứng là thành phần quan trọng của chất lượng dịch vụ, đó là các yếu tố dự báo quan trọng nhất của sự hài lòng và lòng trung thành của khách hàng. Khả năng đáp ứng khách hàng cũng được đánh giá là thành phần quan trọng của chất lượng dịch vụ trong nghiên cứu của Newman (2001), Wang et al (2003), Tahir & Abu Bakar (2007). Việc ngân hàng sẵn sàng giúp khách hàng và đáp ứng nhanh chóng, chính xác các yêu cầu của khách hàng sẽ đem lại sự đánh giá tốt từ khách hàng, đó là giả thuyết mà tác giả đặt ra để nghiên cứu.

Giả thuyết H4: Có mối quan hệ cùng chiều của khả năng đáp ứng đối với chất lượng dịch vụ cảm nhận của khách hàng về chất lượng dịch vụ ngân hàng.

1.5.2.6 Phương tiện hữu hình (Tangible)

Phương tiện hữu hình thể hiện qua ngoại hình, trang phục của nhân viên và các trang thiết bị, tài sản hữu hình hỗ trợ dịch vụ. Hiện nay, có nhiều ý kiến trái chiều rằng phương tiện hữu hình có là thành phần của chất lượng dịch vụ hay không. Theo nghiên cứu của Yavas & cộng sự (1997) cho rằng phương tiện hữu hình là thành phần quan trọng nhất, trong khi nghiên cứu của Kwan & Hee (1994), Tahir & Abu Bakar (2007) chiếm vị trí không cao. Trái ngược với kết luận của các nghiên cứu trên, nghiên cứu về sự khác biệt chất lượng dịch vụ tại Canada và Tunisia của Riah Ladhari, Ines Ladhari và Miguel Morales (2010) lại khẳng định rằng phương tiện hữu hình không quan trọng tại cả Canada và Tunisia. Ý kiến của Arasli & cộng sự (2005) cho rằng mặc dù các ngân hàng thay đổi môi trường, khách hàng vẫn đánh giá chất lượng dịch vụ ngân

hàng chủ yếu trong điều kiện của hỗ trợ cá nhân, họ nhận được từ các nhân viên, chứ không phải là cải tiến kỹ thuật. Còn theo Molina & cộng sự (2007) mặc dù cộng nghệ ngân hàng tự động hóa, khách hàng vẫn muốn giao dịch giữa người với người. Vì vậy câu hỏi đặt ra rằng liệu phương tiện hữu hình có là một thành phần của chất lượng dịch vụ có ảnh hưởng đến chất lượng dịch vụ cảm nhận của khách hàng hay không ?

Giả thuyết H5: Có mối quan hệ cùng chiều của phương tiện hữu hình đối với chất lượng dịch vụ cảm nhận của khách hàng về chất lượng dich vụ ngân hàng.

1.6 Xây dựng thang đo

Các thang đo được xây dựng dựa theo thang đo gốc của Parasuraman & ctg

(1988)

1.6.1 Thang đo sự đảm bảo (Assurance)

Thang đo gồm 4 biến quan sát như sau:

Cách cư xử của nhân viên VCB tạo niềm tin cho khách hàng.

Bạn cảm thấy an toàn khi giao dịch với VCB.

Nhân viên VCB luôn niềm nở với khách hàng.

Nhân viên VCB có đủ hiểu biết để trả lời các câu hỏi của khách hàng

1.6.2 Thang đo độ tin cậy (Reliability)

Thang đo gồm 5 biến quan sát:

Nhân viên VCB luôn giữ đúng lời hứa với khách hàng.

Nhân viên VCB quan tâm đến việc giải quyết các vấn đề khách hàng gặp phải.

Khi giao dịch, nhân viên VCB xử lý nghiệp vụ đúng ngay lần đầu tiên.

VCB cung cấp dịch vụ tại đúng thời điểm như đã hứa với khách hàng.

VCB luôn đảm bảo thực hiện các dịch vụ tài chính không có sai sót gì.

1.6.3 Thang đo sự đồng cảm (Empathy)

Thang đo gồm 5 biến quan sát dưới đây:

VCB luôn đặc biệt chú ý đến khách hàng.

Nhân viên VCB luôn quan tâm đến từng khách hàng.

Ngày, giờ giao dịch tại VCB rất thuận tiện cho tất cả khách hàng.

VCB đặt lợi ích khách hàng lên trên hết.

Nhân viên VCB hiểu rò nhu cầu của từng khách hàng.

1.6.4 Thang đo khả năng đáp ứng (Responsiveness)

hàng.

Thang đo gồm 4 biến quan sát:

Giao dịch tại VCB nhanh chóng, khách hàng không phải chờ đợi lâu.

Nhân viên VCB luôn sẵn sàng giúp đỡ và đáp ứng các yêu cầu của khách

Nhân viên VCB luôn dễ chịu, lịch sự và thân thiện với khách hàng.

Nhân viên VCB có đủ kiến thức và năng lực giải đáp các thắc mắc và yêu cầu

cụ thể của khách hàng.

1.6.5 Thang đo phương tiện hữu hình (Tangible)

Thang đo gổm 4 biến quan sát:

VCB có hệ thống máy móc hiện đại.

VCB có cơ sở vật chất được bố trí tiện dụng, thuận tiện cho khách hàng.

Nhân viên VCB gọn gàng, chuyên nghiệp.

Hình ảnh VCB quen thuôc với khách hàng.

1.6.6 Thang đo chất lượng dịch vụ cảm nhận (Percieved service quality)

Thang đo gồm 4 biến quan sát dưới đây:

Nhìn chung anh/chị đánh giá tốt chất lượng dịch vụ tại VCB.

Anh/chi sẽ tiếp tục sử dụng dịch vụ tại VCB trong thời gian tới.

Khi anh/chị có nhu cầu dịch vụ tài chính khác, anh/chị sẽ đến VCB.

Anh/chị sẽ giới thiệu cho người quen sử dụng dịch vụ tại VCB.