thì tốc độ tăng trưởng đều đặn và có khoảng cách nhỏ nhưng kể từ năm 2009 sau khi chuyển đổi mô hình kinh doanh từ Ngân hàng quốc doanh sang Ngân hàng Thương mại cổ phần, Vietinbank đã có sự chuyển mình nhanh chóng hơn thể hiện con số huy động vốn mỗi năm tăng khoảng 100 ngàn tỷ thay vì mấy chục ngàn tỷ như trước đây và tới cuối năm 2011 nguồn vốn huy động của Vietinbank là 420.212 tỷ đồng đưa Vietinbank trở thành NHTMCP có vốn lớn nhất và chỉ sau Agribank là Ngân hàng quốc doanh chưa thực hiện cổ phẩn hoá theo lộ trình của NHNN.

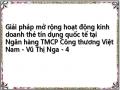

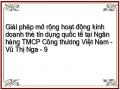

Biểu đồ tăng trưởng tổng tài sản của Vietinbank

Tổng tài sản

Tỷ đồng

500

Có thể bạn quan tâm!

-

Các Nhân Tố Ảnh Hưởng Tới Hoạt Động Phát Triển Thẻ Tdqt Và Tác Động Của Thẻ Tdqt Tới Hoạt Động Của Ngân Hàng

Các Nhân Tố Ảnh Hưởng Tới Hoạt Động Phát Triển Thẻ Tdqt Và Tác Động Của Thẻ Tdqt Tới Hoạt Động Của Ngân Hàng -

Tầm Quan Trọng Của Thẻ Tdqt Đối Với Hoạt Động Ngân Hàng

Tầm Quan Trọng Của Thẻ Tdqt Đối Với Hoạt Động Ngân Hàng -

Một Số Kinh Nghiệm Của Các Nhtm Việt Nam Trong Hoạt Động Kinh Doanh Thẻ Tdqt

Một Số Kinh Nghiệm Của Các Nhtm Việt Nam Trong Hoạt Động Kinh Doanh Thẻ Tdqt -

Kết Quả Hoạt Động Phát Hành Và Thanh Toán Thẻ Tdqt Tại Vietinbank

Kết Quả Hoạt Động Phát Hành Và Thanh Toán Thẻ Tdqt Tại Vietinbank -

Đo Lường Sự Hài Lòng Của Khách Hàng Khi Sử Dụng Thẻ Tdqt Của Vietinbank

Đo Lường Sự Hài Lòng Của Khách Hàng Khi Sử Dụng Thẻ Tdqt Của Vietinbank -

Tiềm Năng Và Cơ Hội Phát Triển Thẻ Tín Dụng

Tiềm Năng Và Cơ Hội Phát Triển Thẻ Tín Dụng

Xem toàn bộ 113 trang tài liệu này.

400

367.712

460.604

300

200

166.112

193.59

243.785

100

0

2007 2008 2009 2010 2011

Năm

(Hình 2.2)

Không chỉ tăng trưởng nguồn huy động vốn từ khách hàng, Vietinbank cũng thể hiện sự tăng trưởng về quy mô hoạt động, ngày càng mở rộng đầu tư TSCĐ để phát triển hoạt động kinh thể hiện qua giá trị tổng tài sản liên tục tăng qua các năm với tốc độ tăng trưởng cao. Năm 2007 tổng tài sản là

166.112 tỷ đồng tới cuối năm 2011 tăng 460.604 tỷ tăng tuyệt đối 294.492 tỷ khẳng định sự lớn mạnh của Vietinbank trên thị trường.

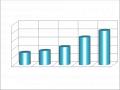

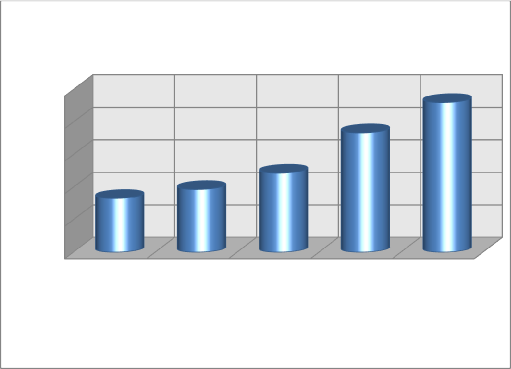

Biểu đồ tăng trưởng lợi nhuận ròng của Vietinbank

Lợi nhuận ròng

Tỷ đồng

10

8.392

8

6

4

2 1.149

0

1.804

3.373

4.598

S

2007 2008 2009 2010 2011 Năm

(Hình 2.3)

Nhìn biểu đồ chúng ta thấy rò sự phát triển vượt bậc của Vietinbank, lợi nhuận ròng từ 1.140 tỷ đồng năm 2007 đã tăng hơn 7 lần sau 5 năm. Nỗ lực này không chỉ của Ban lãnh đạo Vietinbank cùng tập thể cán bộ công nhân viên mà còn phải kể đến các đối tác và khách hàng trung thành của Vietinbank trong suốt chặng đường vừa qua.

Trong quá trình hình thành và phát triển, Vietinbank không ngừng cải tiến các sản phẩm mới nhằm đáp ứng nhu cầu khách hàng tốt nhất. Trong tương lai không xa, khách hàng có thể sử dụng các sản phẩm ngân hàng tiên tiến nhất như hệ thống thanh toán điện tử 24/24h, dịch vụ Ngân hàng Internet, dịch vụ ngân hàng tại nhà, ngân hàng điện thoại, bán lẻ ...vv. Suốt

những năm qua, Vietinbank luôn đạt tốc độ tăng trưởng cao và bền vững. Với uy tín cao trong và ngoài nước, ngày càng có nhiều doanh nghiệp, gia đình, cá nhân tìm tới với Vietibank và tiến tới một tương lai tất cả hoạt động của nền kinh tế đều thực hiện qua hệ thống Ngân hàng.

2.2 Quá trình hình thành và phát triển thị trường thẻ TDQT ở Việt Nam

Thẻ tín dụng Visa đã bắt đầu được sử dụng ở một số địa điểm tại Việt Nam từ năm 1991. Nhưng thẻ tín dụng Visa đầu tiên được phát hành tại Việt Nam vào năm 1996 bởi Ngân hàng ngoại thương.Với lợi ích thiết thực và lợi nhuận kinh doanh từ hoạt động kinh doanh thẻ đã thu hút các ngân hàng khác tham gia. Do vậy việc chia sẻ thị trường là không thể tránh khỏi. Các Ngân hàng đều chọn hướng đi giống nhau đó là: thí điểm làm đại lý thanh toán cho các ngân hàng nước ngoài, sau đó mới trực tiếp phát hành thẻ. Hình thức này đã đem lại một mức hoa hồng chắc chắn, kinh doanh và sự thận trọng kinh doanh cần thiết.

Vào tháng 8 năm 1996, Hội các Ngân hàng thanh toán thẻ ở Việt Nam được thành lập và đi vào hoạt động với 4 thành viên là Vietcombank, ACB, Eximbank và First vinabank nhằm tạo thống nhất trong hoạt động kinh doanh thẻ trên lãnh thổ Việt Nam, duy trì môi trường cạnh tranh lành mạnh.

Sau hơn 10 năm phát triển, thị trường TTD quốc tế có gần 15 Ngân hàng tham gia phát hành (VTB, VCB, ACB, ANZ, Eximbank, DongA, HSBC,Techcombank…) với hơn 2 triệu thẻ tính đến hết năm 2011, bao gồm 4 thương hiệu chính: Visa, Mastercard và American Express, JCB; doanh số sử dụng thẻ là 2.1 triệu USD. Khoảng 55% số lượng khách hàng sử dụng TTD phải có tiền để thế chấp hoặc bảo lãnh cho việc phát hành. Hơn 35% doanh số sử dụng thẻ ở trong nước, còn lại ở nước ngoài.

2.2.1 Đặc điểm thị trường thẻ tín dụng ở Việt Nam

Thi trường thẻ TDQT ở Việt Nam là thị trường đầy tiềm năng nhưng bên cạnh đó cũng có nhiều rào cản về tập quán, thói quen và hành lang pháp lý. Theo nghiên cứu của tổ chức Visa ở thị trường Việt Nam, Campuchia và Lào cho biết, con số 1,2 triệu người tiêu dùng đủ tiêu chuẩn để được cấp thẻ tín dụng (TTD) trên tổng số gần 7 triệu dân của 2 thành phố Hà Nội và thành phố Hồ Chí Minh cho thấy tiềm năng rất lớn của thị trường thẻ tín dụng Việt Nam.

Theo số liệu thống kê của Tổ chức Visa, trong số 85 triệu dân Việt Nam hiện chỉ có 88.000 người (tương đương 1% trên tổng số dân) sử dụng thẻ tín dụng (TTD) Visa, doanh số giao dịch đạt khoảng 115 triệu USD. Trong khi đó, số lượng người dân sử dụng TTD Visa ở các nước trong khu vực cao hơn rất nhiều: Singapore chiếm 68,5%, Thái Lan chiếm 10,6%; Malaysia là 20,3%. Do đó, theo đánh giá của các chuyên gia trong ngành tài chính, Việt Nam là thị trường tiềm năng cho sự phát triển của TTD.

Với sản phẩm tài chính cao cấp, tiện ích này mặc dù số người có đủ điều kiện phát hành lớn song thói quen của người Việt Nam không thanh toán qua Ngân hàng là lực cản đầu tiên. Nhóm nghiên cứu này đã đưa ra những đoạn phỏng vấn với các đối tượng được cho là hoàn toàn có điều kiện được cấp thẻ TDQT do tiềm năng về tài chính khá ổn định, tuy nhiên rất nhiều người không hiểu hoặc không biết gì về thẻ tín dụng, thẻ ghi nợ...Đông thời tỷ lệ mở tài khoản tại ngân hàng của Việt Nam cũng rất thấp so với chuẩn quốc tế, mới có 6% số người có tài khoản tại NH .Trong khi các nước láng giềng như Singapore là 95%, Malaysia 55% và Thái Lan đạt 46%...

Thống đốc Ngân hàng đã ban hành Quy định số 20/2007/QĐ-NHNN ngày 15/5/2007 “ Quy chế phát hành, thanh toán, sử dụng và cung cấp dịch vụ hỗ trợ hoạt động thẻ ngân hàng”, thay thế Quyết định số 371/1999/QĐ-

NHNN ngày 19/10/1999 của Thống đốc Ngân hàng Nhà nước. Đây là hành lang pháp lý duy nhất quy định về hoạt động kinh doanh thẻ tín dụng của các Ngân hàng. Tuy nhiên trong quy định mới chỉ đưa ra những khái niệm cơ bản, chưa có cơ chế, chế tại cụ thể như của các nước phát triển ảnh hưởng lớn tới hoạt động kinh doanh thẻ của các NHTM Việt Nam.

Thị trường thẻ TDQT tại Việt Nam đang được Ngân hàng nước ngoài đặc biệt quan tâm. Sự cạnh tranh giữa các Ngân hàng trong và ngoài nước sẽ tạo động lực cho thị trường thẻ TDQT phát triển cả về chất lượng lẫn số lượng. Khi lượng người sử dụng thẻ tăng cao sẽ tạo áp lực lên các đơn vị cung ứng hàng hóa, dịch vụ phải chấp nhận thẻ như một phương tiện thanh toán thông dụng, thúc đẩy ngành tài chính Ngân hàng ngày càng phát triển theo xu hướng hiện đại hoá hạn chế tối đa việc sử dụng tiền mặt theo thói quen của người dân Việt Nam.

2.2.2 Mô hình hoạt động kinh doanh thẻ và hoạt động phát hành thẻ TDQT tại Vietinbank

- Trung tâm thẻ: là đơn vị trực thuộc trụ sở chính NHTMCPCTVN và

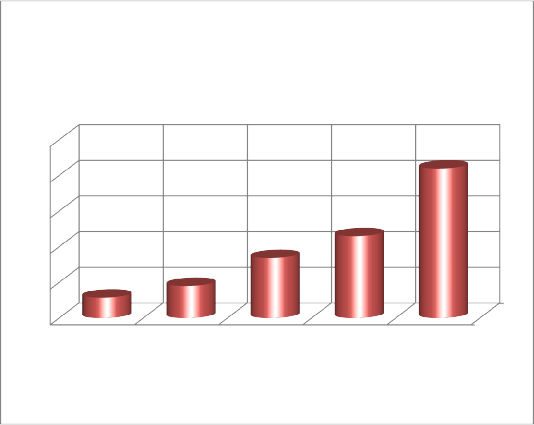

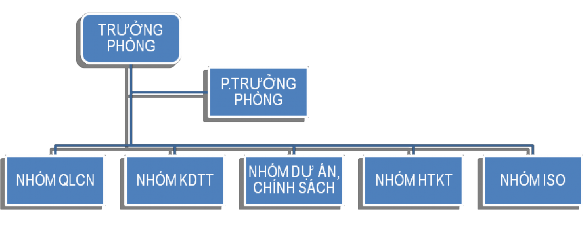

Mô hình tổ chức kinh doanh thẻ tại Vietinbank Sơ đồ 2.1. Mô hình tổ chức TTT của Vietinbank

Trung tâm thẻ: Được thành thành lập theo quyết định của Tổng giám đốc Vietinbank, bao gồm các phòng ban, bộ phận nghiệp vụ chịu trách nhiệm tổ chức phát hành, thanh toán và quản lý thẻ trên toàn hệ thống Vietinbank.

Nhiệm vụ chủ yếu của Trung tâm thẻ thẻ:

+ Nghiên cứu, phân tích thị trường và khả năng nguồn lực của Vietinbank để xây dựng chính sách, mục tiêu và kế hoạch phát triển kinh doanh trên cả 2 lĩnh vực phát hành thanh toán thẻ.

+ Ban hành các văn bản hướng dẫn thực hiện triển khai công tác phát hành và thanh toán thẻ trong toàn hệ thống Vietinbank. Xây dựng quy trình vận hành của các nghiệp vụ thẻ tại trung tâm thẻ.

+ Nghiên cứu thị trường thẻ, xây dựng kế hoạch Marketing cho các dịch vụ thẻ của Vietinbank. Thực hiện các hoạt động Marketing trực tiếp và các dịch vụ hỗ trợ để thu hút khách hàng và ĐVCNT. Nghiên cứu các phương án phối hợp với các ĐVCNT trong việc cung cấp các tiện ích và các chính sách khuyến mãi cho chủ thẻ.

+ Thực hiện và kiểm soát các nghiệp vụ phát hành và thanh toán thẻ. Tổ chức quản lý và giám sát hoạt động của các ĐVCNT. Thực hiện các chương trình đào tạo, tập huấn về nghiệp vụ thẻ cho các cán bộ thẻ tại chi nhánh.

+ Tổng hợp các báo cáo về hoạt động phát hành thanh toán thẻ của các chi nhánh, đại lý, ĐVCNT.

+ Quản lý các thông tin liên quan đến rủi ro phát hành và thanh toán theo quy định của Vietinbank, phù hợp với các quy định của các tổ chức thẻ quốc tế.

+ Quản lý và vận hành hệ thống máy móc và thiết bị liên quan đến hoạt động phát hành và thanh toán thẻ. Xây dựng quy chế phối hợp với các đối tác, chi nhánh trong việc xử lý những trục trặc, hỏng hóc... đảm bảo tính liên tục

của hệ thống.

- Chi nhánh cấp 1: thực hiện chức năng kinh doanh, điều phối hoạt động của các Chi nhánh cấp 2 và các phòng giao dịch,điểm giao dịch mẫu.. Chi nhánh có trách nhiệm:

+ Chủ động phát triển đại lý phát hành và thanh toán thẻ. Trực tiếp làm công tác tiếp thị và Marketing khách hàng.

+ Đầu mối tiếp nhận hồ sơ khách hàng, phát hành và thanh toán cho khách hàng

+ Quản lý và bảo quản ATM, thiết bị thanh toán thẻ tại các ĐVCNT Chi nhánh quản lý.

+ Định kỳ đề xuất nhu cầu về số lượng máy ATM, thiết bị thanh toán thẻ và các vật tư phục vụ hoạt động của các thiết bị lên Trung tâm thẻ để có kế hoạch phát triển tổng thẻ trên toàn hệ thống Vietinbank.

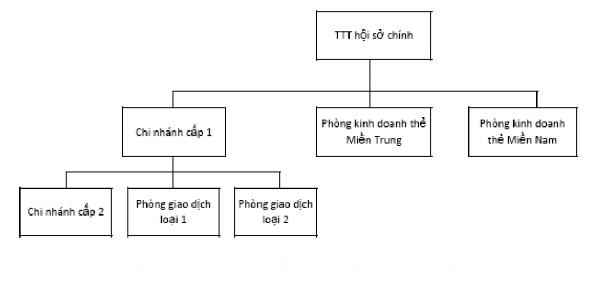

- Phòng kinh doanh thẻ miền Trung và miền Nam

Sơ đồ 2.2. Mô hình tổ chức phòng kinh doanh thẻ miền Trung và Nam của Vietinbank

Nhiệm vụ:

- Thực hiện đầy đủ và hiệu quả chức năng, nhiệm vụ của phòng KDTMN

- Đẩy mạnh hoạt động kinh doanh thẻ trong khu vực gồm 54 chi nhánh, góp phần hoàn thành kế hoạch kinh doanh thẻ của toàn hệ thống.

- Thông qua hoạt động kinh doanh thẻ, góp phần quảng bá thương hiệu VietinBank.

- Tạo cơ chế phối hợp chặt chẽ giữa TTT và chi nhánh, phát huy lợi thế của cơ sở để khai thác, phát triển khách hàng.

- Đảm bảo cho công tác triển khai nghiệp vụ thẻ tại Chi nhánh tuân thủ quy chế, quy trình nghiệp vụ ban hành và đạt hiệu quả cao.

Nguyên tắc phát hành thẻ TDQT tại Vietinbank

Thẻ TDQT được phát hành dựa trên nguyên tắc cho vay ngắn hạn. Có nghĩa là, khi chấp nhận phát hành thẻ tín dụng cho khách hàng, Ngân hàng cung cấp cho họ một khoản tín dụng ngắn hạn với hạn mức nhất định mà chủ thẻ được phép sử dụng trong chu kỳ tín dụng. Hạn mức tín dụng thẻ của khách hàng nằm trong tổng mức cho vay chung đối với khách hàng, tổng mức cho vay chung này không được vượt quá giới hạn cho vay tối đa của ngân hàng đối với một khách hàng theo quy định của pháp luật. Khi phát hành thẻ, một nguyên tắc quan trọng mà khách hàng phải tuân thủ đó là khách hàng phải có đảm bảo với Ngân hàng bằng thế chấp hoặc tín chấp. Nếu dựa vào tín chấp, ngân hàng sẽ xem xét khả năng trả nợ của khách hàng. Còn thế chấp phải bằng tài sản có giá trị tương đương với hạn mức tín dụng mà thẻ được cấp. Tài sản thế chấp của khách hàng thường là tài khoản cá nhân ở ngân hàng hoặc các khoản tiết kiệm có kỳ hạn. Còn đối với các thẻ ghi nợ, thẻ được phát hành trên cơ sở số dư tiền gửi tại ngân hàng.

Các loại thẻ TDQT đang phát hành tại Vietinbank

Hiện tại Vietinbank tính tới thời điểm tháng đầu tháng 1/2012 đã có 2 dòng thẻ TDQT: thẻ tín dụng quốc tế Credit card và thẻ tín dụng quốc tế Debit card gắn liền với thương hiệu Cremium của Vietinbank.