nhiều bang để phát hành và thanh toán một loại thẻ tín dụng trên toàn nước Mỹ. Sự liên kết ban đầu chỉ là biện pháp tránh tính cạnh tranh và phân chia thị trường. Nhưng chính sự liên kết này đã tạo nên một thế mạnh nổi trội của thẻ tín dụng trong các phương tiện thanh toán tiêu dùng và nó nhanh chóng phát triển vượt ra khỏi biên giới quốc gia. Visa International tiếp nhận thêm các thành viên mới là các Ngân hàng nước ngoài. Mạng lưới thanh toán của nó rộng khắp toàn cầu tạo nên sức lưu hành rộng rãi của nó trên khắp toàn cầu. Thẻ Visa là loại thẻ có doanh số thanh toán đứng đầu thế giới.

Tổ chức thẻ quốc tế Mastercard International đuợc hình thành do một hãng dầu lửa lớn nhất phát hành. Từ năm 1979 cũng theo xu hướng quốc tế hoá thẻ tín dụng, tổ chức này kết nạp thêm các thành viên và trở thành một tổ chức thẻ quốc tế có quy mô rộng lớn không kém Visa International.

Sự tồn tại của hai tổ chức thẻ nói trên và các tổ chức thẻ khác chính là cơ sở để thẻ tín dụng taọ lập được thế mạnh trong thanh toán quốc tế. Tham gia vào tổ chức này, thẻ TDQT được phát hành bởi một Ngân hàng thành viên nào cũng có sức lưu thông ở tại các điểm tiếp nhận thẻ của các thành viên tham gia.

MasterCard & Visa đã đạt được nhiều thành công lớn trong kinh doanh thẻ. Thành công của hai tổ chức này không chỉ dừng lại ở mức doanh số thanh toán kỷ lục mà còn ở tính phổ dụng toàn cầu của loại thẻ phát hành hứa hẹn về triển vọng một thị trường nhiều thuận lợi cho hoạt động của hai tổ chức này.

1.4.2 Một số kinh nghiệm của các NHTM Việt Nam trong hoạt động kinh doanh thẻ TDQT

1.4.2.1 Kinh nghiệm phát hành thẻ TDQT của Vietcombank

Tính đến tháng 8 năm 1996, ngân hàng Ngoại thương VN chính thức đứng trong tổ chức thẻ tín dụng quốc tế VISA và là Ngân hàng đầu tiên phát

hành thẻ TDQT tại Việt Nam. Tiếp theo sau đó là Ngân hàng Á Châu, Ngân hàng Công thương VN và ngân hàng Sài Gòn công thương lần lượt trở thành thành viên chính thức của tổ chức thẻ TDQT VISA. Vào cuối năm1997, loại thẻ tín dụng quốc tế thứ 2 – thẻ Visa đã được phát hành tại Việt Nam.

Thị trường thẻ càng trở nên sôi động khi càng nhiều ngân hàng tham gia, ngoài các NHTM Việt Nam, còn có khoảng 25 chi nhánh ngân hàng nước ngoài tại Việt Nam như UOB, Hongkongbank...Đây đều là những Ngân hàng có kinh nghiệm trong hoạt động thanh toán và phát hành các loại thẻ TDQT, bởi vậy tạo ra nhiều khó khăn cho các ngân hàng Việt Nam trong việc cạnh tranh.

Vietcombank đã có ưu thế của người đến trước trong việc chiếm lĩnh thị trường còn hết sức mới mẻ. Trong suốt 5 năm (từ năm 90 đến 94) Vietcombank luôn chiếm vị trí độc tôn trong hoạt động thanh toán thẻ TDQT ở Việt Nam. Nhưng sau đó là một loạt các NHTM tham gia vào thị trường thẻ TDQT, thị phần chiếm giữ thị trường của Vietcombank đã giảm dần qua các năm. Năm 1996 Vietcom bank chiếm 75% thị phần, năm 97 tỷ lệ đó giảm còn 62% năm 98 chiếm 50% và năm 99 còn 48% và tới cuối năm 2011 chỉ còn 27% và không còn là Ngân hàng dẫn đầu về số lượng phát hành thẻ TDQT. Điều đó không phải là sự suy giảm hoạt động kinh doanh mà chỉ thuần tuý là do sự cạnh tranh mạnh mẽ và sự chia sẻ của thị trường thẻ TDQT.

Bên cạnh đó Vietcombank còn là ngân hàng Việt nam đầu tiên mạnh dạn đưa máy ATM vào hoạt động trong điều kiện viễn thông chưa ổn định, trình độ dân trí về sản phẩm này còn hạn chế .., điều này đã chứng minh vai trò tiên phong của ngân hàng Ngoại thương Việt nam trong việc đổi mới công nghệ, giúp cho việc mở rộng và phát triển kinh doanh thẻ trong những năm tới.

1.4.2.2 Kinh nghiệm phát hành thẻ TDQT của ACB

Có thể nói, ACB là một trong số ít những ngân hàng đầu tiên tại Việt Nam là thành viên chính thức của hai tổ chức thẻ quốc tế lớn nhất thế giới, đánh dấu thêm một bước tiến của ACB trên con đường hiện đại hoá và hội nhập vào hệ thống thanh toán toàn cầu.

Cùng với việc phát triển thẻ tín dụng quốc tế, ACB cũng rất chú trọng đến việc phát triển thẻ tín dụng nội địa, vì thẻ nội địa phù hợp với nhu cầu, thu nhập của đa số người dân Việt Nam. Hơn nữa, việc sử dụng thẻ nội địa cũng không khác nhiều so với thẻ quốc tế, chỉ khác là phạm vi sử dụng thẻ chỉ nằm trong lãnh thổ Việt Nam.

Hiện nay, ACB đã tiếp cận với tất cả các tổ chức phát hành thẻ TDQT tạo điều kiện đưa tất cả các loại thẻ tín dụng khác như American Express, JCB, Dinner Club, Mastro EuroCard, Att Card, VisionCard, Countdown, GM Card JP Peney vào thương trường Việt Nam. Nói cách khác, rồi đây các loại thẻ TDQT được du khách mang đi sử dụng ở bất kỳ nơi nào trên toàn thế giới cũng đều được chấp nhận tại Việt Nam.

Để đáp ứng nhu cầu sử dụng thẻ ngày càng tăng, Trung tâm thẻ của ACB đã mở rộng mạng lưới đại lý chấp nhận thẻ trên hầu hết các tỉnh thành trong cả nước, tạo tiện ích tối đa cho khách hàng. Hiện nay các ĐVCNT của ACB cũng đã xâm nhập vào đại đa số các Trung tâm thương mại, shop, các cửa hàng mua sắm len lỏi cạnh tranh với các NHTM đã vào trước với ưu đãi về phí dịch vụ thấp hơn, sự chăm sóc ĐVCNT nhiều hơn...

1.4.2.3 Triển vọng phát triển công nghệ thẻ TDQT ở Việt Nam

Với xu hướng phát triển chung của thế giới, Việt Nam không thể tách mình ra khỏi xu hướng này nếu muốn phát triển nghành ngân hàng nói riêng và nền kinh tế nói chung. Do đó, từ năm 1993, khi Vietcombank lần đầu tiên đưa công nghệ thẻ vào Việt Nam với mục đích thay thế các công cụ thanh

toán truyền thống, thì hàng loạt thẻ thanh toán đã xuất hiện với tư cách là phương tiện thanh toán mới trong hệ thống ngân hàng Việt Nam như thẻ Master Card năm 1996 và thẻ Visa Card năm 1997, thẻ tín dụng nội địa cả ACB và chắc chắn sau này sẽ có nhiều loại thẻ thanh toán khác sẽ lần lượt ra đời, tạo thuận lợi và an toàn nhất cho các bên tham gia. Nếu chỉ dựa thuần tuý vào con số thống kê về số người sử dụng thẻ thì có thể chưa thấy hết được tiềm năng phát triển ứng dụng công nghệ thẻ thanh toán ở Việt Nam. Nhưng nếu xét từ xu hướng phát triển, yêu cầu hội nhập và đặc biệt là từ góc độ của nhà kinh doanh ngân hàng, thị trường thẻ ở Việt Nam lại có tiềm năng rất lớn trong việc ứng dụng công nghệ thẻ thanh toán. Các ngân hàng Việt Nam đang tận dụng lợi thế của người đi sau đang tiến hành hiện đại hoá ngân hàng, tiêu chuẩn hoá các nghiệp vụ và từng bước đa dạng hoá và hiện đại hoá các dịch vụ ngân hàng, đặc biệt là các dịch vụ ngân hàng được công nghệ hoá cao, trong đó hầu hết là các dịch vụ thẻ thanh toán như ATM, thẻ tín dụng, tiền ghi nợ kết hợp với thẻ tín dụng hoặc tiền điện tử, thương mại điện tử, Internet Banking...

Đây là những yêu cầu mới đang đặt ra mà các NHTM sớm phải thực hiện trong quá trình hội nhập. Như vậy, có thể khẳng định Ngân hàng- một trong ba thành phần chính tham gia vào quá trình thực hiện các giao dịch bằng thẻ thanh toán- luôn phải sẵn sàng và tạo điều kiện để phát triển các dịch vụ này. Đối với hai thành phần còn lại, người sử dụng thẻ- người tiêu dùng và người chấp nhận thẻ hay người bán hàng cũng cần làm quen với phương thức thanh toán mới, hiện đại. Đặc biệt là đối với các doanh nghiệp Việt nam- những nhà sản xuất đang có xu hướng muốn đưa hàng của mình vượt ra khỏi ngoài biên giới quốc gia, ngoài các yếu tố về chất lượng hàng hoá, chính sách giá cả cũng như các chính sách hậu mãi (sau bán hàng), họ cũng phải quan tâm đến các phương thức thanh toán mới đang thịnh hành trên thị trường thế

giới. Do vậy, các ĐVCNT sẽ tăng lên rất nhanh về số lượng trong thời gian tới nếu như Việt Nam tham gia vào các hoạt động thương mại quốc tế được toàn cầu hoá cao. Vì vậy, điều cơ bản là tiềm năng hay khả năng phát triển thẻ thanh toán ở Việt Nam hiện nay chủ yếu là dựa vào người sử dụng thẻ TDQT. Rò ràng là cùng với xu hướng hội nhập, những dịch vụ ngân hàng hiện đại được phổ biến, đời sống đã và đang ngày đuợc tăng lên, việc chấp nhận thẻ đã trở nên phổ biến. Việc mở tài khoản tại ngân hàng phục vụ không chỉ đơn thuần cho việc đầu tư lấy lãi mà còn phục vụ cho việc thanh toán hoặc cho các mục đích đầu tư khác. Khi những chi phí chi việc bảo quản, sử dụng tiền mặt truyền thống và tính bất tiện, không an toàn của chúng ngày càng được nhận rò thì những tập quán này sẽ sớm được thay thế bằng các phương thức thanh toán hiện đại, trong đó có thẻ TDQT.

1.5 Sự cần thiết phải mở rộng hoạt động kinh doanh thẻ TDQT

Theo thống kê của các tạp chí, tại các nước phát triển, đa phần các Ngân hàng kinh doanh thẻ đều thu được những khoản doanh thu và lợi nhuận khổng lồ. Kinh doanh thẻ TDQT là một trong những mục tiêu hàng đầu của các NHTM VN trong giai đoạn hiện nay. Vì mục tiêu của các NHTM là trở thành những Ngân hàng bán lẻ hàng đầu tại Việt Nam nhằm mở rộng thị phần, tăng thu phí dịch vụ, phát triển thương hiệu. Trong thời gian qua dịch vụ thẻ TDQT đã góp phần tạo ra lợi nhuận, gia tăng nguồn vốn huy động, tạo thương hiệu cho các Ngân hàng. Tuy nhiên các Ngân hàng cũng gặp phải những khó khăn trong quá trình phát triển hoạt động kinh doanh thẻ TDQT trong điều kiện hội nhập kinh tế, sự tăng nhanh của số lượng thẻ TDQT do các Ngân hàng phát hành, sự cạnh tranh khốc liệt của các Ngân hàng nước ngoài trong cơ chế mở cửa. Với mục tiêu trở thành tập đoàn tài chính hàng đầu tại Việt Nam thì việc mở rộng dịch vụ Ngân hàng bán lẻ trong đó có dịch

vụ thẻ TDQT là sự cần thiết đối với Vietinbank trong giai đoạn tới nhằm đạt các mục tiêu sau:

- Giữ chân khách hàng sẵn có và thu hút khách hàng mới dựa vào việc triển khai công nghệ mới, gia tăng tiện ích, tạo thuận tiện, tăng tính an toàn nhằm tạo ra kênh giao dịch tin cậy cho khách hàng.

- Nâng cao năng lực cạnh tranh trên thị trường trong nước và quốc tế.

- Nâng cao tỷ lệ thu phí dịch vụ, nguồn huy động vốn.

- Nâng cao chất lượng dịch vụ, uy tín thương hiệu thẻ TDQT, nhằm tạo một vị thế trên thị trường trong khu vực và quốc tế. Góp phần xây dựng hệ thống tài chính Việt Nam vững mạnh trong tương lai.

Mở rộng hoạt động kinh doanh thẻ TDQT là: phải tăng về số lượng phát hành thẻ, mở rộng mạng lưới ĐVCNT, nâng cao doanh số thánh toán thẻ TDQT qua POS, tăng nguồn thu từ kinh doanh thẻ TDQT, tăng trưởng doanh số cho vay từ thẻ TDQT, tăng trưởng nguồn vốn từ tài sản thế chấp phát hành thẻ và tăng phí dịch vụ cho Ngân hàng.

Kêt luận chương 1:

Tôi đã hệ thống và phân tích đánh giá về vai trò, chức năng, lợi ích của thẻ TDQT cũng như những nhân tố ảnh hưởng đến sự phát triển của thẻ TQDT trên phương diện lý thuyết.

Để tìm hiểu rò tình hình kinh doanh thẻ tín TDQT của NHTMCP Công thương Việt Nam, trong những chương sau chúng ta sẽ nghiên cứu hoạt động kinh doanh thẻ TDQT của NHTMCP Công thương trong những năm qua. Từ đó đưa ra những nhận định cũng như tìm ra nguyên nhân hạn chế làm cơ sở đề xuất những giải pháp chủ yếu nhằm phát triển thẻ TDQT của NHTMCP Công thương trong thời gian tới.

CHƯƠNG 2: THỰC TRẠNG CÔNG TÁC PHÁT HÀNH VÀ KINH DOANH THẺ TDQT TẠI VIETINBANK

2.1. Vài nét về Vietinbank và thị truờng thẻ TDQT tại Việt Nam

2.1.1 Qúa trình hình thành và phát triển của Vietinbank

Ngân Hàng TMCP Công Thương Việt Nam (VietinBank) được thành lập từ năm 1988 sau khi tách ra từ Ngân hàng Nhà nước Việt Nam. Là Ngân hàng thương mại lớn, giữ vai trò quan trọng, trụ cột của ngành Ngân hàng Việt Nam. Có hệ thống mạng lưới trải rộng toàn quốc với 150 Sở Giao dịch, chi nhánh và trên 900 phòng giao dịch / Quỹ tiết kiệm . Có 6 Công ty hạch toán độc lập là Công ty Cho thuê Tài chính, Công ty Chứng khoán Công thương, Công ty Quản lý Nợ và Khai thác Tài sản , Công ty TNHH MTV Bảo hiểm, Công ty TNHH MTV Quả n lý Quỹ , Công ty TNHH MTV Vàng bạc đá quý và 3 đơn vị sự nghiệp là Trung tâm Công nghệ Thông tin, Trung tâm Thẻ, Trường Đào tạo và phát triển nguồn nhân lực.

Là sáng lập viên và đối tác liên doanh của Ngân hàng INDOVINA.Có quan hệ đại lý với trên 850 ngân hàng và đị nh chế tài chính lớn trên toàn thế giới.

Ngân Hàng TMCP Công Thương Việt Nam là một Ngân hàng đầu tiên của Việt Nam được cấp chứng chỉ ISO 9001:2000. Là thành viên của Hiệp hội Ngân hàng Việt Nam, Hiệp hội các ngân hàng Châu Á, Hiệp hội Tài chính viễn thông Liên ngân hàng toàn cầu (SWIFT), Tổ chức Phát hành và Thanh toán thẻ VISA, MASTER quốc tế. Là ngân hàng tiên phong trong việc ứng dụng công nghệ hiện đại và thương mại điện tử tại Việt Nam. Không ngừng nghiên cứu, cải tiến các sản phẩm, dịch vụ hiện có và phát triển các sản phẩm mới nhằm đáp ứng cao nhất nhu cầu của khách hàng. Sứ mệnh Là Tập đoàn tài chính ngân hàng hàng đầu của Việt Nam, hoạt động đa năng, cung cấp sản phẩm và dịch vụ theo chuẩn mực quốc tế, nhằm nâng giá trị cuộc sống.Tầm

nhìn Trở thành Tập đoàn tài chính ngân hàng hiện đại, hiệu quả hàng đầu trong nước và Quốc tế. Để có cái nhìn khái quát về Vietinbank chúng ta hãy qua sát các chỉ số tăng trưởng của Vietinbank qua các năm.

2.1.2 Các chỉ số tăng trưởng của Vietinbank

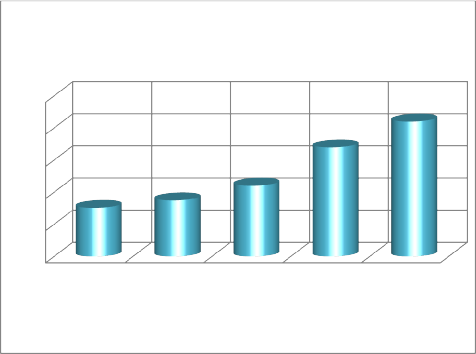

Bảng 2.1: Các chỉ số tăng trưởng của Vietinbank qua các năm

Đơn vị: tỷ đồng

2007 | 2008 | 2009 | 2010 | 2011 | |

Vốn huy động | 151.459 | 174.905 | 220.591 | 339.699 | 420.212 |

Tổng tài sản | 166.112 | 193.590 | 243.785 | 367.712 | 460.604 |

Lợi nhuận ròng | 1.149 | 1.804 | 3.373 | 4.598 | 8.392 |

Có thể bạn quan tâm!

-

Giải pháp mở rộng hoạt động kinh doanh thẻ tín dụng quốc tế tại Ngân hàng TMCP Công thương Việt Nam - Vũ Thị Nga - 2

Giải pháp mở rộng hoạt động kinh doanh thẻ tín dụng quốc tế tại Ngân hàng TMCP Công thương Việt Nam - Vũ Thị Nga - 2 -

Các Nhân Tố Ảnh Hưởng Tới Hoạt Động Phát Triển Thẻ Tdqt Và Tác Động Của Thẻ Tdqt Tới Hoạt Động Của Ngân Hàng

Các Nhân Tố Ảnh Hưởng Tới Hoạt Động Phát Triển Thẻ Tdqt Và Tác Động Của Thẻ Tdqt Tới Hoạt Động Của Ngân Hàng -

Tầm Quan Trọng Của Thẻ Tdqt Đối Với Hoạt Động Ngân Hàng

Tầm Quan Trọng Của Thẻ Tdqt Đối Với Hoạt Động Ngân Hàng -

Quá Trình Hình Thành Và Phát Triển Thị Trường Thẻ Tdqt Ở Việt Nam

Quá Trình Hình Thành Và Phát Triển Thị Trường Thẻ Tdqt Ở Việt Nam -

Kết Quả Hoạt Động Phát Hành Và Thanh Toán Thẻ Tdqt Tại Vietinbank

Kết Quả Hoạt Động Phát Hành Và Thanh Toán Thẻ Tdqt Tại Vietinbank -

Đo Lường Sự Hài Lòng Của Khách Hàng Khi Sử Dụng Thẻ Tdqt Của Vietinbank

Đo Lường Sự Hài Lòng Của Khách Hàng Khi Sử Dụng Thẻ Tdqt Của Vietinbank

Xem toàn bộ 113 trang tài liệu này.

(Nguồn: Báo cáo thường niên của Vietinbank năm 2007-2011)

Biểu đồ diễn biến tăng trưởng nguồn vốn huy động của Vietinbank

Vốn huy động

Tỷ đồng

500

420.212

400

339.699

300

220.591

200

151.459

174.905

100

0

2007

2008

2009

2010

2011 Năm

(Hình 2.1)

Nhìn vào biểu đồ tăng trưởng nguồn vốn của Vietinbank qua 5 năm từ năm 2007 tới năm 2011 chúng ta đều thấy rất rò từ năm 2007 tới năm 2008