trình cung cấp dịch vụ, vì quá trình đó diễn ra trước mặt họ. Quá trình này tác động mạnh tới tâm lý, cảm nhận của khách hàng.

Quy trình dịch vụ bao gồm tập hợp các hệ thống hoạt động với những tương tác hỗ trợ giữa các yếu tố, tác động tuyến tính giữa các khâu các bước của hệ thống trong mối quan hệ mật thiết với những quy chế quy tắc, lịch trình thời gian và cơ chế hoạt động. Ở đó một sản phẩm dịch vụ cụ thể hoặc tổng thể được tạo ra và chuyển tới khách hàng.

Quy trình là cách thức mà dịch vụ được làm ra và các bước nhằm đạt đến những kết quả mong đợi. Mục đích của việc đặt ra quá trình dịch vụ là bảo đảm dịch vụ được cung ứng nhanh nhất, hiệu quả nhất, cho phép giám sát chất lượng dịch vụ, từ đó đánh giá được dịch vụ về cả chất lượng và năng suất. Ngoài ra, còn có quy trình huấn luyện nhân viên và cho phép cá nhân chịu trách nhiệm về từng bước trong quá trình thực hiện dịch vụ.

1.2.7. Hoạt động về phương tiện hữu hình

Phương tiện hữu hình là thuật ngữ dùng để miêu tả những hình ảnh mà ngân hàng tự khắc hoạ về mình được thể hiện thông qua các đại diện về vật chất như:

- Tập hợp các dấu hiệu, bao gồm: Tên ngân hàng, logo, slogan, màu sắc chủ đạo đặc trưng của ngân hàng;

- Các vật dụng được sử dụng trong cung ứng dịch vụ ngân hàng được cá biệt hoá bằng sự đồng nhất về màu sắc chủ đạo, in logo, cách trang trí, … như: Giấy, bút, văn bản, séc, các ấn phẩm, vật dụng, …

- Trụ sở, trang thiết bị, cơ sở vật chất kỹ thuật: Đây là yếu tố quan trọng để tạo niềm tin của khách hàng đối với ngân hàng. Ví dụ: Trụ sở NH, bãi đỗ xe NH, …

- Hình thức của nhân viên ngân hàng: Thể hiện qua trang phục và diện mạo của nhân viên NH.

Có thể bạn quan tâm!

-

Giải pháp hoàn thiện hoạt động marketing tại Ngân hàng TMCP Á Châu - 1

Giải pháp hoàn thiện hoạt động marketing tại Ngân hàng TMCP Á Châu - 1 -

Giải pháp hoàn thiện hoạt động marketing tại Ngân hàng TMCP Á Châu - 2

Giải pháp hoàn thiện hoạt động marketing tại Ngân hàng TMCP Á Châu - 2 -

Các Mục Tiêu Xúc Tiến Truyền Thông

Các Mục Tiêu Xúc Tiến Truyền Thông -

Thực Trạng Hoạt Động Marketing Của Ngân Hàng Tmcp Á Châu

Thực Trạng Hoạt Động Marketing Của Ngân Hàng Tmcp Á Châu -

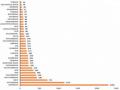

Mạng Lưới Chi Nhánh/phòng Giao Dịch Của 35 Ngân Hàng

Mạng Lưới Chi Nhánh/phòng Giao Dịch Của 35 Ngân Hàng -

Đánh Giá Hiệu Quả Của Các Chính Sách Marketing Tại Acb – Góc Nhìn Từ Sự Hài Lòng Của Khách Hàng

Đánh Giá Hiệu Quả Của Các Chính Sách Marketing Tại Acb – Góc Nhìn Từ Sự Hài Lòng Của Khách Hàng

Xem toàn bộ 133 trang tài liệu này.

Môi trường vật chất của ngân hàng cung ứng dịch vụ là nơi dịch vụ được tạo ra, nơi khách hàng và người cung ứng dịch vụ giao tiếp, thêm vào đó là những phần tử hữu hình được sử dụng để hỗ trợ vai trò của dịch vụ. Do đặc trưng của dịch vụ là vô hình cho nên trong truyền thông ngân hàng, các nhà Marketing phải cố gắng

cung cấp các phương tiện hữu hình có tác dụng “hữu hình hoá”, giảm sự vô hình của sản phẩm dịch vụ ngân hàng một cách tốt nhất đối với khách hàng. Nó giúp cho việc tạo ra vị thế của ngân hàng và trợ giúp hữu hình cho dịch vụ.

1.3. Hiệu quả của các chính sách marketing tại ngân hàng – Góc nhìn từ sự hài lòng của khách hàng

1.3.1. Giả thiết nghiên cứu sự hài lòng của khách hàng đối với các chính sách marketing hiện tại của ngân hàng

a) Sự hài lòng của khách hàng

Sự hài lòng của khách hàng chính là trạng thái/cảm nhận của khách hàng đối với nhà cung cấp dịch vụ sau khi đã sử dụng dịch vụ đó (Terrence Levesque và Gordon H.G McDougall, 1996).

Theo Philip Kotler (2000) cho rằng sự hài lòng được xác định trên cơ sở so sánh giữa kết quả nhận được từ dịch vụ và mong đợi của khách hàng được xem xét dựa trên ba mức độ sau đây:

- Nếu kết quả nhận được ít hơn mong đợi thì khách hàng sẽ cảm thấy không hài lòng.

- Nếu kết quả nhận được giống như mong đợi thì khách hàng sẽ hài lòng.

- Nếu kết quả nhận được nhiều hơn mong đợi thì khách hàng sẽ rất hài lòng và thích thú với dịch vụ đó.

Theo Oliva, Oliver và Bearden (1995) thì lại cho rằng sự hài lòng của khách hàng là một nhiệm vụ của doanh nghiệp thể hiện qua mối quan hệ giữa những giá trị của sản phẩm, dịch vụ đó so với những mong đợi trước đó của khách hàng luôn gắn liền với những yếu tố sau:

- Tình cảm hoặc thái độ đối với nhà cung cấp dịch vụ

- Mong đợi của khách hàng về khả năng đáp ứng nhu cầu từ phía nhà cung cấp dịch vụ.

- Kết quả thực hiện các giá trị do dịch vụ mang lại.

b) Các chính sách marketing của ngân hàng

Theo PGS. TS Nguyễn Thị Minh Hiền - Viện Trưởng Viện Quản lý và Phát

triển Châu Á, nguyên Phó Giám đốc Học viện Ngân hàng, chiến lược marketing hỗn hợp ngân hàng là tập hợp những hành động khác nhau của chủ ngân hàng dựa trên sự sắp xếp, phối hợp hợp lý giữa bảy yếu tố hình thành nên bảy chiến lược thành phần: sản phẩm (Product), giá (Price), phân phối (Place), xúc tiến hỗn hợp (Promotion), phương tiện hữu hình (Physical evidence), quy trình dịch vụ (Process) và con người (People) (Hình 1.1), nhằm đáp ứng tốt nhất nhu cầu của nhóm khách hàng mục tiêu và nâng cao hiệu quả kinh doanh của ngân hàng.

Hình 1.1: Mô hình 7P của chiến lược marketing hỗn hợp ngân hàng

(Nguồn: Tạp chí Khoa học và Đào tạo Ngân hàng, số 78 năm 2008)

c) Giả thiết sự hài lòng của khách hàng đối với dịch vụ của ngân hàng

Giả thiết được đề xuất dựa trên kết quả nghiên cứu của các nhà khoa học trên thế giới về mối quan hệ giữa các thành phần marketing hỗn hợp (hay phối thức tiếp thị) với sự hài lòng khách hàng.

Khái niệm phối thức tiếp thị được đề xuất trong Hội nghị của Hiệp hội Marketing Hoa Kỳ (American Marketing Association) năm 1953 bởi Borden và bắt đầu trở nên phổ biến sau khi vào năm 1964 ông xuất bản bài báo “Các khái niệm Marketing-Mix”. Từ 12 thành phần marketing mix của Borden, E.Jerome McCarthy (1960) hệ thống lại thành mô hình 4Ps: SP (Product), giá cả (Price), phân phối (Place)và xúc tiến hỗn hợp (Promotion). Thời gian sau, Booms và Bitner (1981) thêm 3 Ps (con người (People), quy trình dịch vụ (Process) và phương tiện hữu hình (Physical evidence) vào 4Ps ban đầu tạo thành mô hình 7Ps.

Sự hài lòng của KH là một trạng thái trong đó những gì KH cần, muốn và mong đợi ở sản phẩm và gói dịch vụ được thỏa mãn hay vượt quá sự thỏa mãn, kết quả là có sự mua hàng lặp lại, và tạo nên lòng trung thành và giá trị của lời truyền miệng (Brown, 1992). Theo Oliver (1997), sự hài lòng là sự đáp ứng và đánh giá của KH về trạng thái mãn nguyện. Mặt khác, sự hài lòng của KH là một trong những tiêu chí có thể dùng làm thước đo hiệu quả marketing.

1.3.2 Mô hình nghiên cứu tác động của hoạt động marketing

a) Mô hình nghiên cứu của Akroush và Khawaldeh

Akroush et al. (2005) thực hiện một nghiên cứu về ảnh hưởng của các yếu tố tiếp thị hỗn hợp về sự hài lòng của khách hàng trong lĩnh vực bảo hiểm xe ở Jordan. Nghiên cứu cho thấy rằng:

- Có một mối quan hệ mạnh mẽ và tích cực giữa các thành phần tiếp thị hỗn hợp 7Ps và sự hài lòng của khách hàng;

- Có một mối quan hệ mạnh mẽ và tích cực giữa các thành phần mới của tiếp thị hỗn hợp 7Ps, cụ thể 3Ps là con người, quy trình và phương tiện hữu hình với sự hài lòng của KH.

b) Mô hình nghiên cứu của Lại Xuân Thủy và Phan Thị Minh Lý

Theo công trình nghiên cứu của nhóm tác giả TS. Lại Xuân Thủy và TS. Phan Thị Minh Lý (2011), kết quả nghiên cứu cho thấy có mối quan hệ tác động thuận chiều của biến giải thích là các chính sách marketing theo mô hình 5P: sản phẩm (Product), giá (Price), phân phối (Place), xúc tiến hỗn hợp/chiêu thị (Promotion) và

con người (People), lên biến phụ thuộc là: Mức độ hài lòng của KH.

c) Mô hình nghiên cứu của Nguyễn Ngọc Anh Thư và Trần Thị Ngọc Trang

Nhóm tác giả Nguyễn Ngọc Anh Thư và Trần Thị Ngọc Trang (2014), trong một nghiên cứu về hiệu quả marketing theo mô hình 7P trong hoạt động cho vay tiêu dùng tại Ngân hàng ACB – CN Trần Khai Nguyên, đã cho thấy “phối thức tiếp thị 7P” tác động cùng chiều với sự hài lòng của KH.

d) Mô hình nghiên cứu của Đỗ Thị Thu Hà

Đỗ Thị Thu Hà (2016) đã kết luận “marketing ngân hàng có vai trò cực kỳ quan trọng trong hoạt động kinh doanh của ngân hàng mà không ngân hàng nào có thể thiếu được” và cho thấy tất cả các nhân tố trong phối thức tiếp thị 7P đều có ảnh huởng cùng chiều đến sự hài lòng của KH khi tác giả thực hiện nghiên cứu đánh giá hiệu quả marketing trong phát triển dịch vụ ngân hàng hiện đại tại Techcombank – góc nhìn từ sự hài lòng của khách hàng.

Tóm tắt chương 1

Trong chương 1, luận văn đã trình bày tổng quan cơ sở lý thuyết về marketing ngân hàng và phương pháp nghiên cứu. Các nội dung chính trong chương này bao gồm: trình bày các khái niệm về marketing dịch vụ trong ngân hàng, phối thức tiếp thị 7P trong marketing dịch vụ và mô hình nghiên cứu sự hài lòng của khách hàng đối với 7 thành phần marketing của ngân hàng. Những nội dung trên sẽ được vận dụng để từng bước phân tích ảnh hưởng của các chính sách marketing đến sự hài lòng của khách hàng như thế nào, từ đó đề xuất giải pháp để các nhà quản trị ngân hàng tham khảo và áp dụng vào xây dựng chiến lược marketing trong thời gian tới hiệu quả hơn.

CHƯƠNG 2

THỰC TRẠNG HOẠT ĐỘNG MARKETING TẠI NGÂN HÀNG TMCP Á CHÂU

2.1. Giới thiệu khái quát về Ngân hàng TMCP Á Châu

2.1.1. Tổng quan về Ngân hàng TMCP Á Châu

Tên giao dịch

- Tên đầy đủ bằng tiếng Việt: Ngân hàng thương mại cổ phần Á Châu

- Tên viết tắt bằng tiếng Việt: Ngân hàng Á Châu

- Tên đầy đủ bằng tiếng Anh: Asia Commercial Joint Stock Bank

- Tên viết tắt bằng tiếng Anh: ACB

- Giấy chứng nhận đăng ký doanh nghiệp số: 0301452948

- Đăng ký lần đầu: 19/05/1993

- Đăng ký thay đổi lần thứ 29: 03/09/2014

- Ngày 31 tháng 12 năm 2015, vốn điều lệ của Ngân hàng là 9.376.965.060.000 VND. Ngân hàng đã phát hành 937.696.506 cổ phiếu phổ thông, với mệnh giá của một cổ phiếu là 10.000 VND

- Mã cổ phiếu: ACB Thông tin liên lạc:

- Địa chỉ: 442 Nguyễn Thị Minh Khai, Phường 05, Quận 3, Tp. Hồ Chí Minh

- Số điện thoại: (84.8) 3929 0999

- Số fax: (84.8) 3839 9885

- Website: www.acb.com.vn

- SWIFT code: ASCBVNVX

2.1.2. Lịch sử hình thành và phát triển

Ngân hàng Thương mại Cổ phần Á Châu (“Ngân hàng”) là một ngân hàng thương mại cổ phần được thành lập tại nước Cộng hòa Xã hội Chủ nghĩa Việt Nam. Ngân hàng được thành lập theo Giấy phép Hoạt động số 0032/NH-GP do Ngân hàng Nhà nước Việt Nam (“NHNNVN”) cấp ngày 24 tháng 4 năm 1993 với thời hạn hoạt động 50 năm kể từ ngày cấp giấy phép. Cổ phiếu của Ngân hàng được

niêm yết tại Sở Giao dịch Chứng khoán Hà Nội.

Giai đoạn 1993 - 1995

Đây là giai đoạn hình thành ACB. Những người sáng lập ACB có năng lực tài chính, học thức và kinh nghiệm thương trường, cùng chia sẻ một nguyên tắc kinh doanh là “quản lý sự phát triển của doanh nghiệp an toàn và hiệu quả.” Giai đoạn này, xuất phát từ vị thế cạnh tranh, ACB hướng về khách hàng cá nhân và doanh nghiệp nhỏ và vừa trong khu vực tư nhân, với quan điểm thận trọng trong việc cấp tín dụng và cung ứng sản phẩm dịch vụ mới mà thị trường chưa có.

Giai đoạn 1996 - 2000

ACB là ngân hàng thương mại cổ phần đầu tiên của Việt Nam phát hành thẻ tín dụng quốc tế MasterCard và Visa với sự tài trợ của IFC (một công ty con của World Bank). Năm 1997, ACB bắt đầu tiếp cận nghiệp vụ ngân hàng hiện đại thông qua một chương trình đào tạo toàn diện kéo dài hai năm, do các giảng viên nước ngoài thực hiện. Năm 1999, ACB khởi động chương trình hiện đại hóa công nghệ thông tin ngân hàng; và cuối năm 2001, ACB chính thức vận hành hệ ngân hàng lõi là TCBS (The Complete Banking Solution: Giải pháp ngân hàng toàn diện), chuyển từ mạng cục bộ sang mạng diện rộng. Năm 2000, ACB đã thực hiện tái cấu trúc hoạt động tại Hội sở theo định hướng kinh doanh và hỗ trợ. Tháng 6/2000, khi thị trường chứng khoán Việt Nam hình thành, ACB thành lập Công ty TNHH Chứng khoán ACB (ACBS), bắt đầu chiến lược đa dạng hóa hoạt động.

Giai đoạn 2001 - 2005

Năm 2003, ACB xây dựng hệ thống quản lý chất lượng theo tiêu chuẩn ISO 9001:2000. Năm 2004, Công ty Quản lý nợ và Khai thác tài sản Ngân hàng Á Châu (ACBA) được thành lập. Năm 2005, ACB và Ngân hàng Standard Charterd (SCB) ký kết thỏa thuận hỗ trợ kỹ thuật toàn diện; và SCB trở thành cổ đông chiến lược của ACB.

Giai đoạn 2006 - 2010

ACB niêm yết tại Trung tâm Giao dịch Chứng khoán Hà Nội vào tháng 10/2006. Trong năm 2007, ACB tiếp tục chiến lược đa dạng hóa hoạt động, thành

lập Công ty Cho thuê tài chính ACB (ACBL); cũng như tăng cường hợp tác với các đối tác như Công ty Open Solutions (OSI), Microsoft, Ngân hàng Standard Chartered; và trong năm 2008, với Tổ chức American Express và Tổ chức JCB. Năm 2009, ACB hoàn thành cơ bản chương trình tái cấu trúc nguồn nhân lực. Năm 2010, ACB xây dựng Trung tâm dữ liệu dự phòng đạt chuẩn đặt ở tỉnh Đồng Nai.

Năm 2011

Định hướng Chiến lược phát triển của ACB giai đoạn 2011- 2015 và tầm nhìn 2020 được ban hành vào đầu năm. Trong đó nhấn mạnh đến chương trình chuyển đổi hệ thống quản trị điều hành phù hợp với các quy định pháp luật Việt Nam và hướng đến áp dụng các thông lệ quốc tế tốt nhất. Cuối năm, ACB đã khánh thành Trung tâm Dữ liệu dạng mô-đun (enterprise module data center) tại Tp. Hồ Chí Minh. Trong năm, ACB đưa vào hoạt động thêm 45 chi nhánh và phòng giao dịch.

Năm 2012

Sự cố tháng 8/2012 đã tác động đáng kể đến nhiều mặt hoạt động của ACB, đặc biệt là huy động và kinh doanh vàng. Tuy nhiên ACB đã ứng phó tốt sự cố, và nhanh chóng khôi phục toàn bộ số dư huy động tiết kiệm VND chỉ trong thời gian 2 tháng sau đó. ACB đã thực thi quyết liệt việc cắt giảm chi phí trong 6 tháng cuối năm, bước đầu hoàn chỉnh khuôn khổ quản lý rủi ro về mặt quy trình chính sách, và thành lập mới 16 chi nhánh và phòng giao dịch.

Năm 2013

Tuy kết quả hoạt động không như kỳ vọng nhưng ACB vẫn có mức độ tăng trưởng khả quan về huy động và cho vay VND. Nợ xấu được kiểm soát ở mức 3% sau những biện pháp mạnh về thu hồi nợ, xử lý rủi ro tín dụng và bán nợ cho Công ty Quản lý tài sản của các tổ chức tín dụng Việt Nam (VAMC).

Năm 2014

ACB nâng cấp hệ thống nghiệp vụ ngân hàng lõi (core banking) từ TCBS lên DNA, thay thế hệ thống cũ đã sử dụng 14 năm. Hoàn tất việc xây dựng khung quản lý rủi ro nhằm đáp ứng đầy đủ các quy định mới về tỷ lệ đảm bảo an toàn. Quy mô và hiệu quả hoạt động kinh doanh của kênh phân phối được nâng cao.