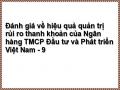

Bảng 2.10. Hệ số H6 của BIDV năm 2011 – 2013.

(ĐVT: Tỷ đồng)

2013 | 2012 | 2011 | |

Chứng khoán kinh doanh và chứng khoán sẵn sàng để bán | 68.072 | 48.965 | 31.684 |

Tổng tài sản có | 548.386 | 484.785 | 405.755 |

Hệ số H6 (%) | 12,41% | 10,1% | 7,81% |

Có thể bạn quan tâm!

-

Chương 2: Thực Trạng Quản Trị Rủi Ro Thanh Khoản Tại Ngân Hàng Tmcp Đầu Tư Và Phát Triển Việt Nam

Chương 2: Thực Trạng Quản Trị Rủi Ro Thanh Khoản Tại Ngân Hàng Tmcp Đầu Tư Và Phát Triển Việt Nam -

Địa Bàn Kinh Doanh Của Ngân Hàng Tmcp Đầu Tư Và Phát Triển Vn. Hình 2.3. Địa Bàn Kinh Doanhcủa Ngân Hàng Tmcp Đầu Tư Và Phát Triển

Địa Bàn Kinh Doanh Của Ngân Hàng Tmcp Đầu Tư Và Phát Triển Vn. Hình 2.3. Địa Bàn Kinh Doanhcủa Ngân Hàng Tmcp Đầu Tư Và Phát Triển -

Chênh Lệch Gi A Cung Thanh Khoản Và Cầu Thanh Khoản Của Bidv Giai Đoạn 2011 – 2013

Chênh Lệch Gi A Cung Thanh Khoản Và Cầu Thanh Khoản Của Bidv Giai Đoạn 2011 – 2013 -

Chương 3 : Giải Pháp Nhằm Nâng Cao Hiệu Quả Quản Trị Rủi Ro Thanh Khoản Tại Ngân Hàng Đầu Tư Và Phát Triển Việt Nam

Chương 3 : Giải Pháp Nhằm Nâng Cao Hiệu Quả Quản Trị Rủi Ro Thanh Khoản Tại Ngân Hàng Đầu Tư Và Phát Triển Việt Nam -

Định Hướng Phát Triển Của Ngân Hàng Tmcp Đầu Tư Và Phát Triển Việt Nam Đến 2020.

Định Hướng Phát Triển Của Ngân Hàng Tmcp Đầu Tư Và Phát Triển Việt Nam Đến 2020. -

Đánh giá về hiệu quả quản trị rủi ro thanh khoản của Ngân hàng TMCP Đầu tư và Phát triển Việt Nam - 11

Đánh giá về hiệu quả quản trị rủi ro thanh khoản của Ngân hàng TMCP Đầu tư và Phát triển Việt Nam - 11

Xem toàn bộ 98 trang tài liệu này.

(Nguồn: Bảo b o o t ng niên c n – 2013 và kết quả tính toán c a sinh viên)

Biểu đồ 2.9. Hệ số H6 của BIDV giai đoạn 2011 - 2013

Theo kết quả tính toán cho thấy, Chỉ số H6 gia tăng đều từ năm 2011 là 7.81% đến năm 2013 là 12.41%. Chỉ số này tuy tăng nhưng không cao, cũng không ở mức thấp cho thấy khả năng thanh khoản của ngân hàng luôn được đáp ứng bởi các chứng khoán này nhưng lợi nhuận của ngân hàng cũng không bị giảm đi.

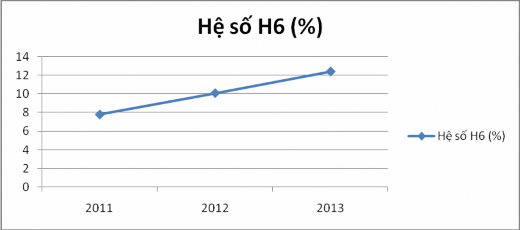

2.2.3.7 Chỉ số trạng thái ròng đối với các TCTD H7.

Chỉ số trạng thái ròng đối với các TCTD H7 là tỷ lệ giữa tiền gửi và cho vay TCTD/tiền gửi và vay từ TCTD. Chỉ số này càng cao cho thấy tính thanh khoản của NH càng tốt.

Bảng 2.11. Hệ số H7 của BIDV năm 2011 – 2013.

(ĐVT: Tỷ đồng)

2013 | 2012 | 2011 | |

Tiền gửi và cho vay tại TCTD | 47.656 | 54.317 | 57.580 |

Tiền gửi và vay từ TCTD | 47.799 | 39.550 | 35.705 |

Hệ số H7 (%) | 99,7% | 137,34% | 161,27% |

(Nguồn: Bảo b o o t ng niên c n – 2013 và kết quả tính toán c a sinh viên)

Biểu đồ 2.10. Hệ số H7 của BIDV giai đoạn 2011 – 2013

Theo bảng số liệu trên cho thấy ngân hàng có chỉ số H7 lớn hơn 100% vào năm 2011 và 2012 và khá ổn định, tuy nhiên đến năm 2013, hệ số này nhỏ hơn 100%, nghĩa là ngân hàng đã đi vay nhiều hơn gửi lại đối với TCTD khác. Điều này chứng tỏ ngân hàng đang bị mất dần lợi thế trong việc huy động để đảm bảo khả năng thanh khoản của mình.

2.2.3.8 Chỉ số (Tiền mặt + tiền gửi tại các TCTD)/tiền gửi khách hàng H8.

Chỉ số H8 được tính bằng công thức (tiền mặt + tiền gửi tại TCTD)/tiền gửi của khách hàng. Chỉ số H8 càng cao thì khả năng thanh khoản càng tốt.

Bảng 2.12. Hệ số H8 của BIDV năm 2011 – 2013.

(ĐVT: Tỷ đồng)

2013 | 2012 | 2011 | |

Tiền mặt | 3.863 | 3.295 | 3.629 |

Tiền gửi tại NHNN | 12.835 | 16.381 | 7.240 |

Tiền gửi tại TCTD | 47.656 | 54.317 | 57.580 |

Tiền gửi khách hàng | 338.902 | 303.059 | 240.508 |

Hệ số H8 (%) | 18,99% | 24,42% | 28,46% |

(Nguồn: Bảo b o o t ng niên c n – 2013 và kết quả tính toán c a sinh viên)

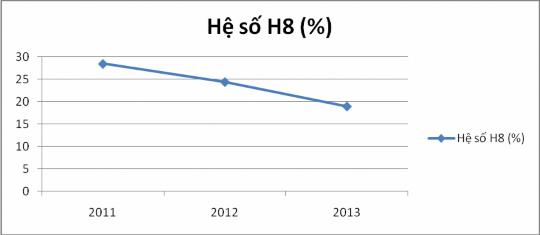

Biểu đồ 2.11. Hệ số H8 của BIDV giai đoạn 2011 – 2013

Hệ số H8 của ngân hàng khá tốt từ năm 2011đến năm 2013. Tuy nhiên, hệ số này có xu hướng giảm trong giai đoạn 2011 – 2013(giảm 9.47%). Điều này cho thấy BIDV nên nhìn nhận nghiêm túc chất lượng thanh khoản hiện tại và có những biện pháp giải quyết để cải thiện hệ số này vào các năm sau.

Tóm lại:

Tình hình thanh khoản tại BIDV tốt và luôn đạt yêu cầu. Nguyên nhân là ngân hàng luôn phát huy tốt hoạt động gia tăng nguồn cung thanh khoản từ các khoản tín dụng thu về, vì đây là nguồn cung chủ yếu cho ngân hàng, giúp cho tình hình thanh khoản của ngân hàng luôn ở tình trạng thanh khoản thặng dư. Đồng thời cũng hạn chế những rủi ro tín dụng bằng cách tránh cho vay các lĩnh vực nhạy cảm, thẩm định khách hàng kỹ trước khi cho vay. Ngoài ra để đảm bảo nguồn cung thanh khoản, ngân hàng luôn tăng cường công tác huy động vốn, đặc biệt là vốn tiền gửi có kỳ hạn dài để tạo sự ổn định trong nhu cầu thanh khoản.

2.3 Đánh giá tình hình quản lý rủi ro thanh khoản của ngân hàng TMCP Đầu tư và Phát triển Việt Nam.

Hoạt động quản lý thanh khoản tại BIDV có những mặt thuận lợi như: Luôn có sự tác động kịp thời của NHNN khi ngân hàng có rủi ro thanh khoản phát sinh. NHNN sẽ can thiệp và hỗ trợ thanh khoản để giảm thiểu rủi ro cho ngân hàng; hoạt động quản trị rủi ro nói chung và rủi ro thanh khoản nói riêng của ngân hàng sẽ nhận được sự hỗ trợ từ các tập đoàn tài chính và doanh nghiệp lớn đang đầu tư vào ngân hàng.

Bên cạnh những điểm thuận lợi, hoạt động quản trị rủi ro thanh khoản tại BIDV còn một số khó khăn tồn tại cần phải khắc phục như:thiếu đội ngũ cán bộ quản trị rủi ro thanh khoản có kinh nghiệm. Cơ cấu tổ chức quản trị rủi ro chưa thống nhất. Bản thân công tác quản trị rủi ro thanh khoản chưa nhận được sự lưu tâm của các nhà quản trị ngân hàng (do các chỉ số như H3 và H7 được duy trì khá tốt vào năm 2011 và 2012 nhưng lại giảm mạnh vào năm 2013).

Tình hình thanh khoản tại BIDV khá tốt cho thấy hoạt động quản lý thanh khoản tại ngân hàng được đẩy mạnh. Tuy nhiên vẫn còn tồn tại những hạn chế nhất định như:

Lượng tiền mặt và tiền gửi các TCTD giảm mạnh (từ 70.698 năm 2012 xuống còn 60.491 năm 2013), điều này có thể dẫn đến thiếu hụt tiền mặt để đáp ứng nhu cầu thanh khoản cho khách hàng. Nguyên nhân là:

L ợng tiền mặt giảm m n để giảm thiểu p í v đầu t v o k oản mục mang l i lợi nhuận o ơn.

Khi những người gửi tiền rút đột ngột, buộc ngân hàng phải đi vay bổ sung hoặc bán bớt tài sản để đáp ứng khả năng thanh khoản. Trong tất cả các nhóm thuộc tài sản có thì tiền mặt có mức độ thanh khoản cao nhất, vì vậy ngân hàng sử dụng tiền mặt là phương tiện đầu tiên và trực tiếp để đáp ứng nhu cầu thanh khoản. Nhưng tiền mặt không mang lại thu nhập lãi suất do đó ngân hàng có xu hướng giảm thiểu tài sản có ở dạng tiền mặt vào năm 2013.

Tình trạng thặng dư thanh khoản sẽ làm tốn nhiều chi phí và làm mất đi những chi phí cơ hội, công tác quản lý thanh khoản không đạt hiệu quả và khả năng hạn chế RRTK không cao (thể hiện qua chỉ số H3 của BIDV giảm từ 16,87%xuống còn 15,26% trong năm 2012, đạt mức thấp 11,74% vào năm 2013); Ngân hàng đi vay nhiều hơn giữ lại đối với các TCTD khác, do vậy mất dần lợi thế trong huy động vốn (thể hiện qua chỉ số H7 lớn hơn 100% vào năm 2011 và 2012 và khá ổn định, tuy nhiên đến năm 2013, hệ số này nhỏ hơn 100%). Nguyên nhân là:

o t đ ng quản t n k oản v n t o ng n đ đ p ng đ ợ u n quố tế

Phương pháp tĩnh vẫn là phương pháp chủ yếu để ngân hàng theo dòi và đánh giá tình trạng thanh khoản. Việc áp dụng phương pháp quản trị thanh khoản động đòi hỏi việc tích lũy kinh nghiệm, tiếp thu và sàng lọc các tri thức, khoa học, chuẩn mực và thực tiễn quản trị rủi ro thanh khoản ở các ngân hàng quốc tế vào Việt Nam. Do đó BIDV cần hoàn thiện và đồng bộ hóa nhiều thông tin cùng một lúc nên việc đổi mới cơ chế là điều cần thiết.

p ố ợp trong tr ển k t n quản t n k oản n n ịp n ng p t u đ ợ s n t ng t ể t ống

Sự phối hợp giữa các phòng ban, chi nhánh với Hội sở chính, giữa các chi nhánh trên cùng địa bàn còn chưa nhịp nhàng, việc cung cấp các thông tin báo cáo có liên quan không kịp thời, thực hiện mang tính tượng trưng nên thiếu chính xác, ảnh hưởng đến chất lượng hoạt động quản lý thanh khoản.

t ợng ngu n n n trong quản t n k oản o

Chất lượng nguồn nhân lực là nguyên nhân sâu xa nhất mang lại rủi ro trong quản lý ngân hàng. Đặc biệt hoạt động quản lý thanh khoản mang nhiều yếu tố chủ quan trong việc điều hành. Nếu năng lực cán bộ hạn chế, không đủ tầm nhìn để xác định những khả năng biến động trong các luồng vốn và chuẩn bị những biện pháp đối phó với biến động đó thì dễ xảy ra rủi ro thanh khoản. Hiện nay cán bộ làm trong lĩnh vực quản lý thanh khoản vẫn chưa được đào tạo bài bản, khoa học theo chuẩn mực quốc tế mà chủ yếu dựa trên kinh nghiệm. Các cán bộ, nhà quản lý ở các phòng ban khác cũng còn hạn chế kiến thức về tầm quan trọng của quản trị thanh khoản cũng như việc quản trị thanh khoản là nhiệm vụ chung của tất cả các phòng ban.

t ống ng ng t ng t n t n k oản n ậu

Việc tiếp cận với trình độ khoa học công nghệ tiên tiến tại ngân hàng chưa đạt hiệu quả cao. Hiện nay cơ sở vật chất của ngân hàng vẫn còn lạc hậu so với các ngân hàng trong khu vực và quốc tế, chưa đáp ứng được nhu cầu hiện đại hóa, dữ liệu truyền trực tiếp về Hội sở chính còn chậm, đường truyền quá tải, xảy ra nhiều lỗi trong xử lý dữ liệu trong khi hoạt động quản lý thanh khoản đòi hỏi độ chính xác và thời gian cập nhập cao. Hệ thống thông tin quản lý chưa được cung cấp kịp thời, đầy đủ, chính xác đã ảnh hưởng tới việc tổng hợp số liệu, dự báo thanh khoản trong tương lai. Đây là một trong những nguyên nhân BIDV phải sử dụng kết hợp cả hai phương pháp truyền thống và hiện đại trong hoạt động quản trị thanh khoản tại ngân hàng.

2.3.1 Ưu điểm

Tính đến 31/12/2013, tổng tài sản BIDV đạt gần 550 nghìn tỷ đồng, tốc độ tăng trưởng huy động vốn và dư nợ tín dụng đều đạt trên 16%, nợ xấu được kiểm soát ở mức 2,37%. Hệ số CAR riêng lẻ, hợp nhất đều đạt trên 10%.

Các kết quả cho thấy hoạt động của BIDV công khai, minh bạch, an toàn và hướng theo thông lệ, các chỉ số tín nhiệm tiếp tục được duy trì, ngân hàng đã không ngừng tìm kiếm nguồn vốn cũng như việc cạnh tranh với các ngân hàng khác để thu hút khách hàng:

o Trong hợp tác quốc tế, BIDV tiếp tục gia tăng quan hệ hợp tác đầu tư, đa dạng hoạt động kinh doanh như hợp tác với Tập đoàn bảo hiểm Metlife (Mỹ); Thỏa thuận hợp tác với các ngân hàng lớn của Nhật Bản, hợp tác với câu lạc bộ MU của Anh quốc…các hoạt động đầu tư nước ngoài thực hiện có hiệu quả, tiếp tục khẳng định vai trò nòng cốt dẫn dắt các doanh nghiệp Việt nam đầu tư vào các thị trường có hiện diện của BIDV

o BIDV cũng đã thực hiện căn bản tái cơ cấu giai đoạn 2013-2015, trong đó tập trung vào những nội dung quan trọng như hoàn thiện thể chế, tăng cường năng lực tài chính, phát triển ngân hàng bán lẻ, quản trị rủi ro; phát triển nguồn nhân lực chú trọng chất lượng để phát huy cao nhất nguồn năng lực nội sinh trong các giai đoạn phát triển tiếp theo.... góp phần tích cực vào việc xây dựng quảng bá hình ảnh thương hiệu vì cộng đồng của BIDV.

Khẳng định được thương hiệu và tạo được lòng tin đối với khách hàng, nguồn vốn huy động lớn và ổn địnhkhả năng huy động vốn cũng như đưa được nguồn vốn nhàn rỗi đến tay người có nhu cầu sử dụng vốn tốt hơn. Đồng thời ngân hàng đang ở trạng thái thái thặng dư thanh khoản nên ngân hàng luôn có khả năng đảm bảo thanh khoản.

- Ngân hàng đã thiết lập được hệ thống thông tin một cách liên tục với các khách hàng lớn, các khách hàng có lượng tiền gửi thanh toán lớn. Khi khách hàng có nhu cầu rút tiền mặt và giá trị lớn, khách hàng sẽ liên lạc thông báo trực tiếp với bộ phận ngân quỹ trước khi đến ngân hàng, điều này giúp cho bộ phận ngân quỹ có thể cân đối lượng

tiền mặt đang có và có thể bổ sung lượng tiền mặt một cách nhanh chóng bằng cách điều chuyển từ các chi nhánh gần nhất, vay NHNN, vay các TCTD khác … Việc này giúp cho ngân hàng tránh được việc thiếu hụt tiền mặt, thực hiện giao dịch một cách nhanh chóng và không làm mất lòng tin khách hàng, nhất là những khách hàng truyền thống của ngân hàng.

2.3.2 Nhược điểm

- Ngân hàng vẫn chưa xây dựng mô hình dự báo về RRTK, chưa trích lập dự phòng RRTK mà bộ phận kế toán – ngân quỹ chỉ tiến hành theo dòi các lượng tiền ra vào trong ngày và một số món tiền lớn được thông báo trước của hôm sau. Chi nhánh chưa có sự ước lượng về các chỉ số thanh khoản, chưa tính toán và theo dòi diễn biến của tỷ lệ khả năng chi trả cho từng loại tiền, vàng.

- Chưa đề ra các giải pháp và chính sách quản trị RRTK: ngân hàng chưa có các chính sách trong việc kiểm soát và duy trì khả năng chi trả đối với từng loại tiền tệ, vàng. Chưa thiết lập được một tỷ lệ tài sản thanh khoản trong tổng tài sản và chính sách quy định về việc nắn giữ các giấy tờ có giá có khả năng thanh khoản cao.