năm 2020. Đây cũng là giao dịch đầu tư đầu tiên của Mizuho tại Việt Nam và lớn nhất tại thị trường Đông Nam Á.

Hơn 50 năm xây dựng và phát triển, Vietcombank đã phát triển lớn mạnh theo mô hình ngân hàng đa năng, là nhà cung cấp các dịch vụ tài chính hàng đầu tại Việt Nam trong lĩnh vực tài trợ thương mại quốc tế. Tính đến hết năm 2012, bên cạnh hội sở chính, Vietcombank hiện có 01 sở giao dịch và 78 chi nhánh với 311 phòng giao dịch hoạt động tại 47/63 tỉnh thành phố trong cả nước. Mạng lưới hoạt động phân bổ tập trung 26% ở vùng Đông Nam Bộ, 20,5% ở vùng Đồng bằng sông Hồng, 20,5% ở vùng Nam Trung Bộ, 17,9% ở vùng đồng bằng sông Cửu Long, 9,6% ở vùng Bắc Trung Bộ, 5,5% ở vùng Đông Bắc. Ngoài ra, Vietcombank còn có trên 1.700 ngân hàng đại lý tại hơn 120 quốc gia và vùng lãnh thổ trên toàn thế giới. Bên cạnh vị thế vững chắc trong lĩnh vực ngân hàng bán buôn với nhiều khách hàng truyền thống là các tập đoàn, các tổng công ty và doanh nghiệp lớn, Vietcombank đã xây dựng thành công nền tảng phân phối rộng và đa dạng, tạo đà cho việc mở rộng hoạt động ngân hàng bán lẻ, phục vụ cho đối tượng khách hàng là các doanh

nghiệp vừa và nhỏ, các cá nhân với nhiều sản phẩm, dịch vụ ngân hàng hiện đại và chất lượng cao3 đã, đang và sẽ tiếp tục thu hút đông đảo khách hàng bằng sự tiện lợi, nhanh chóng, an toàn, hiệu quả. Ngoài ra, ngân hàng còn đầu tư vào nhiều lĩnh vực khác như chứng khoán, quản lý quỹ đầu tư, bảo hiểm nhân thọ, kinh doanh bất động sản, phát triển cơ sở hạ tầng, tham gia góp vốn, mua cổ phần, v.v... thông qua các công ty con và công ty liên doanh.

2.1.2. Cơ cấu tổ chức

Vietcombank hiện được tổ chức hoạt động theo mô hình trong đó NHTM giữ vai trò là mảng hoạt động kinh doanh chính, hoạt động như một công ty mẹ, các hoạt động tài chính và phi tài chính khác có vai trò như các công ty con.

Mô hình cơ cấu tổ chức Vietcombank (chi tiết theo Phụ lục 1 đính kèm)

3 Kinh doanh ngoại tệ, dịch vụ thẻ, Internet Banking, SMS Banking, Home Banking

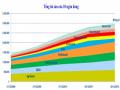

Bảng 2.1: Danh sách các cổ đông chính của Vietcombank

TỔNG SỐ CỔ PHẦN | TỶ LỆ | |

Ngân hàng nhà nước Việt Nam (đại diện sở hữu vốn nhà nước) | 1.787.023.116 | 77,11% |

Mizuho Corporate Bank Ltd | 347.612.563 | 15% |

Cổ đông khác | 182.781.398 | 7,89% |

Có thể bạn quan tâm!

-

Đánh giá năng lực cạnh tranh của Ngân hàng TMCP Ngoại thương Việt Nam - 2

Đánh giá năng lực cạnh tranh của Ngân hàng TMCP Ngoại thương Việt Nam - 2 -

Các Mô Hình, Lý Thuyết Đánh Giá Năng Lực Cạnh Tranh

Các Mô Hình, Lý Thuyết Đánh Giá Năng Lực Cạnh Tranh -

Kinh Nghiệm Nâng Cao Năng Lực Cạnh Tranh Của Một Số Ngân Hàng Thế Giới Đối Với Nhtm Việt Nam

Kinh Nghiệm Nâng Cao Năng Lực Cạnh Tranh Của Một Số Ngân Hàng Thế Giới Đối Với Nhtm Việt Nam -

Doanh Số Mua Bán Ngoại Tệ Của Vietcombank (Tỷ Usd)

Doanh Số Mua Bán Ngoại Tệ Của Vietcombank (Tỷ Usd) -

Nghiên Cứu Định Lượng Năng Lực Cạnh Tranh Của Vietcombank Dựa Theo Lý Thuyết Của Vicor Smith

Nghiên Cứu Định Lượng Năng Lực Cạnh Tranh Của Vietcombank Dựa Theo Lý Thuyết Của Vicor Smith -

Hiệu Chỉnh Mô Hình Nghiên Cứu Áp Dụng Cho Nghiên Cứu Chính Thức:

Hiệu Chỉnh Mô Hình Nghiên Cứu Áp Dụng Cho Nghiên Cứu Chính Thức:

Xem toàn bộ 119 trang tài liệu này.

(Nguồn: Báo cáo thường niên VCB năm 2012)

Đồ thị 2.1: Biểu đồ tỷ lệ sở hữu các cổ đông của Vietcombank

Bảng 2.2: Danh sách các công ty có liên quan của Vietcombank

VỐN ĐẦU TƯ (tỷ đồng) | TỶ LỆ SỞ HỮU (%) | |

Công ty TNHH MTV cho thuê tài chính Vietcombank | 500 | 100 |

Công ty TNHH chứng khoán Vietcombank | 700 | 100 |

Công ty TNHH cao ốc Vietcombank | 197,65 | 70 |

Công ty tài chính Việt Nam tại Hồng Kông | 116,9 | 100 |

Công ty chuyển tiền Vietcombank | 64,35 | 75 |

Công ty TNHH Vietcombank Bonday – Bến Thành | 351,61 | 52 |

Công ty liên doanh quản lý quỹ đầu tư chứng khoán Vietcombank | 28,05 | 51 |

Công ty TNHH bảo hiểm nhân thọ Vietcombank | 270 | 45 |

Công ty TNHH Vietcombank Bonday | 11,11 | 16 |

Qũy thành viên Vietcombank 1 | 6,6 | 11 |

(Nguồn: Báo cáo thường niên VCB năm 2012)

2.2. Thực trạng năng lực cạnh tranh của NHTMCP Ngoại Thương Việt Nam

2.2.1. Năng lực tài chính

2.2.1.1. Quy mô vốn chủ sở hữu

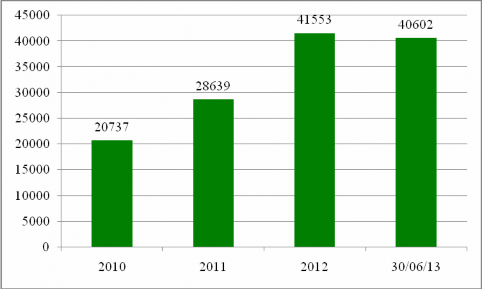

Vốn chủ sở hữu của Vietcombank tăng liên tục qua các năm từ 2010 đến 30/06/2013, cụ thể năm 2010 đạt 20.737 tỷ đồng, năm 2011 đạt 28.639 tỷ đồng, năm 2012 là 41.553 tỷ đồng, đến thời điểm 30/06/2013 là 40.602 tỷ đồng giảm sút so với năm 2012 do ảnh hưởng của lợi nhuận trong 6 tháng đầu năm 2013.

Đồ thị 2.2: Vốn chủ sở hữu Vietcombank từ năm 2010 đến 30/06/2013

(Nguồn: Báo cáo thường niên VCB các năm và báo cáo kiểm toán 30/06/2013)

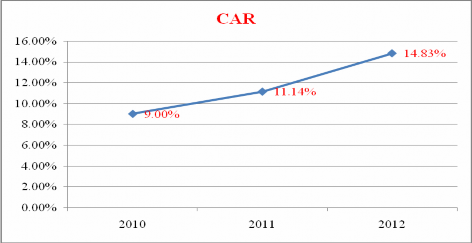

2.2.1.2. Hệ số an toàn vốn

Hệ số an toàn vốn tối thiểu (CAR – Capital Adequacy Ratio) là thước đo độ an toàn vốn của ngân hàng, thường dùng để bảo vệ người gửi tiền trước rủi ro của ngân hàng và tăng tính ổn định cũng như hiệu quả của hệ thống.

Đồ thị 2.3: Hệ số an toàn vốn tổi thiểu Vietcombank từ năm 2010 đến 2012

(Nguồn: Báo cáo thường niên VCB các năm)

Trong giai đoạn từ 2010 đến 2012, Vietcombank giữ tỷ lệ an toàn vốn tối thiểu >9% phù hợp với quy định của Basel có tác động tích cực đến uy tín và tăng năng lực cạnh tranh của Vietcombank nhất là trong giao thương quốc tế.

2.2.1.3. Chất lượng tài sản

Bảng 2.3: Chất lượng tài sản có của Vietcombank

Năm 2010 | Năm 2011 | Năm 2012 | 30/06/2013 | |

Dư nợ (tỷ đồng) | 176.814 | 209.418 | 241.163 | 237.546 |

Nợ xấu (nợ xấu) | 5.022 | 4.251 | 5.788 | 6.651 |

Tỷ lệ nợ xấu/tổng dư nợ | 2,83% | 2,03% | 2,4% | 2.8% |

(Nguồn: Báo cáo tài chính hợp nhất VCB các năm và BCTC hợp nhất 30/06/2013)

Chất lượng tài sản có của Vietcombank tăng liên tục trong giai đoạn từ 2010 đến 2012, tại thời điểm 30/06/2013 chất lượng tài sản có của Vietcombank có sự giảm sút so với năm 2012. Dư nợ tại 30/06/2013 là 237.546 tỷ đồng tăng 10,2% so với cùng kỳ năm trước nhưng giảm 1,5% so với năm 2012. Suốt từ năm 2012 cho đến nay tăng trưởng tín dụng chật vật là do nền kinh tế khó khăn kéo dài, sức cầu và khả năng hấp thụ vốn hạn chế, chất lượng hàng tồn kho của doanh nghiệp chưa được cải thiện, doanh nghiệp không có nhiều phương án kinh doanh mới, hiệu quả nên nhu cầu vay vốn giảm sút đáng kể, trong đó dư nợ tại Vietcombank của một số khách hàng có tỷ trọng dư nợ lớn như nhóm khách hàng xăng dầu, thủy sản,…. Bên

cạnh đó việc cạnh tranh gay gắt từ các đối thủ do hiện tượng thừa nguồn vốn ở hầu hết các ngân hàng, việc áp dụng thông tư 37/2012/TT-NHNN làm giảm đáng kể dư nợ ngoại tệ.

Tỷ lệ nợ xấu của Vietcombank tăng từ 2,4% năm 2012 lên 2,8% thời điểm 30/06/2013, tỷ lệ nợ xấu của ngành là 4,65% thời điểm 30/06/2013. Nguyên nhân nợ xấu gia tăng là do tác động xấu của một số ngành đối với khách hàng của Vietcombank như bất động sản đóng băng, ngành thủy sản gặp nhiều khó khăn trong xuất khẩu, ngành điều gặp khó khăn trong sản xuất trong nước và thị trường xuất khẩu; mặt khác Vietcombank chưa theo sát tình hình thực tế khách hàng để đưa ra những nhận định phù hợp về tình hình kinh doanh và dòng tiền của khách hàng đề xuất chưa kịp thời về kế hoạch vay và trả nợ.

2.2.1.4. Khả năng sinh lời

Đồ thị 2.4: Lợi nhuận trước thuế và sau thuế Vietcombank từ năm 2010 đến 30/06/2013

(Nguồn: Báo cáo thường niên VCB các năm và báo cáo kiểm toán 30/06/2013)

Lợi nhuận trước thuế và sau thuế của Vietcombank từ năm 2010 đến 2012 có sự tăng trưởng qua các năm, duy chỉ có năm 2011 lợi nhuận sau thuế có sự giảm nhẹ so với năm 2010. Đến thời điểm 30/06/2013 nằm trong xu hướng chung của ngành, lợi nhuận trước thuế đạt 2.603 tỷ đồng giảm 8% so với cùng kỳ năm trước do Vietcombank đẩy mạnh trích lập dự phòng.

2.2.2. Sản phẩm, dịch vụ

2.2.2.1. Hoạt động huy động vốn

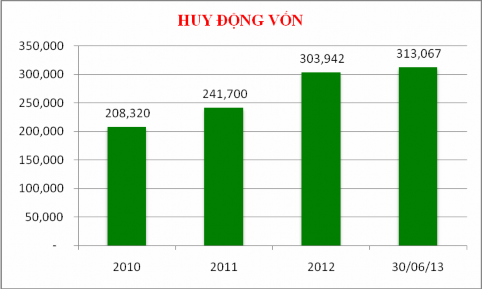

Môi trường kinh doanh từ năm 2010 đến 30/06/2013 gặp rất nhiều khó khăn do ảnh hưởng của khủng hoảng kinh tế thế giới, khủng hoảng nợ công tại khu vực Châu Âu. Môi trường cạnh tranh không lành mạnh của các TCTD cùng một số thay đổi chính sách của NHNN như thắt chặt tiền tệ, chủ trương chống đô la hoá và áp dụng trần lãi suất,... đã làm dịch chuyển dòng tiền của một số tổ chức và dân cư, ảnh hưởng không nhỏ đến tốc độ tăng truởng nguồn vốn huy động của Vietcombank. Tuy nhiên, với sự chỉ đạo “linh hoạt, quyết liệt” của Ban lãnh đạo Vietcombank, nguồn vốn huy động của Vietcombank đã có chuyển biến tích cực.

Đồ thị 2.5: Số liệu huy động vốn của Vietcombank từ năm 2010 đến 30/06/2013

(Nguồn: Báo cáo thường niên VCB các năm và báo cáo kiểm toán 30/06/2013)

Nguồn vốn huy động của Vietcombank năm 2011 tăng 16,02% so với năm 2010, năm 2012 tăng khá cao 25,75% so với năm 2011, thời điểm 30/06/2013 tăng khoảng 3% so với cuối năm 2012. Huy động vốn từ nền kinh tế vẫn gia tăng tuy nhiên huy động vốn của Vietcombank trong quý 2/2013 có có xu hướng tăng chậm lại do Vietcombank cắt giảm lãi suất huy động. Tính đến ngày 30/06/2013 huy động vốn từ nền kinh tế đạt 313.067 tỷ đồng, tăng 3% so với cuối năm 2012 (thấp hơn mức tăng chung 8,18% của toàn ngành)

2.2.2.2. Hoạt động tín dụng

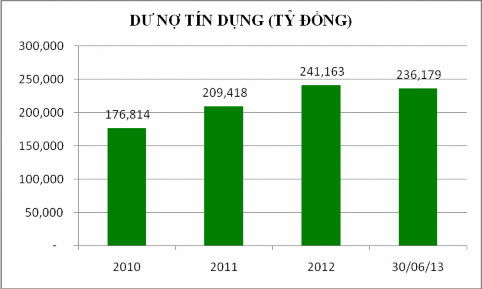

Về tăng trưởng tín dụng đến 31/12/2010, dư nợ tín dụng đạt 175.814 tỷ đồng, tăng 35.053 tỷ đồng ~ 24,9%, hoàn thành kế hoạch HĐQT đề ra, chiếm thị phần 7,8%, đứng thứ 4 trong hệ thống NHTMVN. Dư nợ ngắn hạn có sự bứt phá mạnh mẽ, tăng 30,7% trong khi đó dư nợ trung dài hạn chỉ tăng 18,8%, vì vậy Vietcombank đã kiểm soát được tốc độ tăng trưởng trung dài hạn theo đúng hướng nhằm đảm bảo tỷ lệ sử dụng vốn ngắn hạn để cho vay trung dài hạn. Dư nợ cho vay ngoại tệ cũng tăng mạnh 25,4% trong khi dư nợ VND chỉ tăng 21,3%. Về cho vay doanh nghiệp vừa & nhỏ (SMEs), tỷ trọng dư nợ cho vay SMEs theo tiêu chí của Nghị định 90/CP và Nghị định 56/CP đều đạt kế hoạch đề ra – tương ứng đạt tỷ trọng 29,6% và 17,2%. Tín dụng thể nhân đạt 19.158 tỷ đồng, tăng 38,9% so với năm trước, chiếm tỷ trọng dư nợ cho vay thể nhân là 10,9%; chưa đạt kế hoạch giao – nguyên nhân là do những tháng cuối năm thực hiện chỉ đạo chung về kiểm soát tín dụng, VCB phải hạn chế cho vay tiêu dùng. Số dư bảo lãnh tăng trưởng 38,5% và đạt mức kế hoạch Tổng giám đốc giao. Tổng dư nợ cho vay hỗ trợ lãi suất tính đến 31/12/2010 là 8.117 tỷ đồng.

Đến 31/12/2011, dư nợ tín dụng đạt 208.086 tỷ quy đồng, tăng 18,5%, hoàn thành chỉ tiêu kế hoạch đề ra, duy trì được thị phần gần 8,1% toàn ngành Ngân hàng. Vietcombank đã kiểm soát được tốc độ tăng trưởng ngoại tệ và tốc độ tăng trưởng trung dài hạn nhằm đảm bảo thanh khoản và các tỷ lệ an toàn. Theo loại tiền, dư nợ ngoại tệ quy USD chỉ tăng 7,4%; dư nợ VND tăng 18,7 %. Theo kì hạn, dư nợ trung dài hạn chỉ tăng 4,8%, dư nợ ngắn hạn tăng 30,2%.

Đồ thị 2.6: Số liệu dư nợ tín dụng của Vietcombank từ năm 2010 đến 30/06/2013

(Nguồn: Báo cáo thường niên VCB các năm và báo cáo kiểm toán 30/06/2013)

Đến 31/12/2012, dư nợ tín dụng đạt 239.804 tỷ quy đồng, tăng 15,2% (tương đương tăng 31.718 tỷ đồng) so với 31/12/2011, hoàn thành mức kế hoạch điều chỉnh và cao hơn mức tăng trưởng của toàn ngành (đạt khoảng 7%). Tăng trưởng tín dụng của VCB năm 2012 chia làm 02 giai đoạn: Giai đoạn 03 tháng đầu năm: dư nợ cho vay tăng trưởng thấp.Tính đến hết quý I/2012, dư nợ tín dụng giảm 0,6% so với cuối năm 2011. Nguyên nhân do (i) Chính sách tiền tệ thắt chặt, lãi suất đầu năm còn ở mức cao; (ii) Môi trường kinh doanh khó khăn nên nhu cầu nhập khẩu/đầu tư dự án mới giảm. Giai đoạn 09 tháng cuối năm: dư nợ tăng nhanh, tập trung chủ yếu vào dư nợ ngắn hạn VNĐ, chủ yếu là nhờ việc triển khai liên tiếp các gói chương trình cho vay ngắn hạn lãi suất ưu đãi cho các khách hàng có chất lượng tín dụng tốt. Dư nợ tăng trưởng nhanh nhất vào quý 4/2012. Cơ cấu dư nợ VND/ngoại tệ 68,8/31,2 phù hợp với định hướng kiểm soát tăng trưởng ngoại tệ và khuyến khích cho vay VND. Cơ cấu dư nợ ngắn hạn/trung dài hạn 62,4/37,6 phù hợp với định hướng kiểm soát tăng trưởng dư nợ trung dài hạn của Vietcombank.

Tính đến 30/06/2013 dư nợ tín dụng đạt 236.179 tỷ đồng, tăng 10,2%