đạo đức, hợp tác với khách hàng trên cơ sở đôi bên cùng phát triển và có lợi, thu hút khách hàng bằng hành động, nghiêm cấm vi phạm đạo đức nghề nghiệp. Vì vậy kết quả hoạt động của VietinBank Hà Tĩnh hàng năm đều có lãi, đảm bảo thu nhập cho người lao động. Cụ thể như sau:

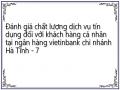

Bảng 5. Kết quả HĐKD của VietinBank Hà Tĩnh năm 2012 – 2014

Đơn vị tính: tỷ đồng

Chỉ tiêu | 2012 | 2013 | 2014 | |

1 | Thu nhập | 50,752 | 86,419 | 110,683 |

2 | Chi phí | 14,245 | 31,543 | 44,664 |

3 | Tổng lợi nhuận | 36,507 | 54,876 | 66.019 |

Có thể bạn quan tâm!

-

Đánh giá chất lượng dịch vụ tín dụng đối với khách hàng cá nhân tại ngân hàng vietinbank chi nhánh Hà Tĩnh - 1

Đánh giá chất lượng dịch vụ tín dụng đối với khách hàng cá nhân tại ngân hàng vietinbank chi nhánh Hà Tĩnh - 1 -

Đánh giá chất lượng dịch vụ tín dụng đối với khách hàng cá nhân tại ngân hàng vietinbank chi nhánh Hà Tĩnh - 2

Đánh giá chất lượng dịch vụ tín dụng đối với khách hàng cá nhân tại ngân hàng vietinbank chi nhánh Hà Tĩnh - 2 -

Mô Hình Đánh Giá Chất Lượng Tín Dụng Theo Thang Đo Servperf

Mô Hình Đánh Giá Chất Lượng Tín Dụng Theo Thang Đo Servperf -

Kiểm Định Mối Tương Quan Giữa Các Biến Trong Mô Hình

Kiểm Định Mối Tương Quan Giữa Các Biến Trong Mô Hình -

Nhóm Giải Pháp Đối Với “Khả Năng Đáp Ứng”

Nhóm Giải Pháp Đối Với “Khả Năng Đáp Ứng” -

Đánh giá chất lượng dịch vụ tín dụng đối với khách hàng cá nhân tại ngân hàng vietinbank chi nhánh Hà Tĩnh - 7

Đánh giá chất lượng dịch vụ tín dụng đối với khách hàng cá nhân tại ngân hàng vietinbank chi nhánh Hà Tĩnh - 7

Xem toàn bộ 69 trang tài liệu này.

( Nguồn: Bảng cân đối kế toán của VietinBank Hà Tĩnh từ năm 2012-2014)

Biểu đồ 1. Kết quả hoạt động kinh doanh của VietinBank Hà Tĩnh

Trong những năm qua, VietinBank Hà Tĩnh tuy là một NHTM thành lập muộn so với các NHTM lớn trên địa bàn Hà Tĩnh, nhưng Ban lãnh đạo của Chi nhánh đã thực hiện khá tốt nội dung chỉ đạo của VietinBank, toàn thể CBCNV đồng sức, đồng lòng, đoàn kết hoàn thành tốt nhiệm vụ được giao. Năm 2014, kết quả kinh doanh đạt 100,6% kế hoạch NHCTVN giao, Chi nhánh được VietinBank xếp loại hoàn thành xuất sắc nhiệm vụ. Thu nhập người lao động được đảm bảo. Hoạt động kinh doanh an toàn, có hiệu quả, góp phần tăng trưởng chung cùng hệ thống VietinBank và thành tựu ổn định nền kinh tế trên địa bàn.

2.1.5.5. Các vấn đề tồn tại

Bên cạnh những kết quả mà VietinBank Hà Tĩnh đã đạt được nói trên, trong hoạt động kinh doanh Chi nhánh vẫn còn một số tồn tại cơ bản sau:

- Nguồn vốn huy động tại địa bàn đạt thấp, không đủ đáp ứng cho toàn bộ nhu cầu tín dụng của toàn bộ khách hàng. Trong đó, có một phần nguồn vốn huy động từ Kho bạc Nhà nước, đây là nguồn vốn không ổn định, dẫn đến ảnh hưởng nhiều đến tính chủ động cân đối vốn của Chi nhánh và tăng thêm yếu tố phụ thuộc vào nguồn vốn vay từ VietinBank.

- Cân đối nguồn vốn còn thiếu ổn định: Tổng nguồn vốn huy động cá nhân trên địa bàn của chi nhánh hiện tại đang rất thấp, nếu không tính đến các nguồn vốn thiếu tính ổn định khác.Hầu hết cán bộ đều cho rằng do vấn đề lãi suất, khuyến mại của các ngân hàng nhưng thực tế vấn đề nằm ở ý thức trách nhiệm và tinh thần lăn xả trong công việc.

- Chất lượng tín dụng còn tiềm ẩn những rủi ro: Qua rà soát cho thấy vẫn còn những khách hàng tiềm ẩn rủi ro có nguy cơ mất khả năng thanh khoản cần phải tập trung xử lí sớm. TÌnh trạng khách hàng nợ quá hạn dưới 10 ngày đang rất phổ biến, trong số đó đã có nhiều khách hàng có dấu hiệu khó khăn.

- Thực hiện nội quy lao động, văn hóa kinh doanh tại công sở: Ý thức chấp hành quy chế nội quy lao động của một bộ phận không nhỏ cán bộ còn hạn chế, trình độ chuyên môn nghiệp vụ, tác phong làm việc của một số cán bộ còn chưa cao. Còn tình trạng nhân viên mặc trang phục chưa đúng quy định, nói to, thiếu tế nhị với khách hàng làm khách hàng không hài lòng.

2.2. Đánh giá chất lượng tín dụng của ngân hàng VietinBank chi nhánh Hà Tĩnh

2.2.1. Thống kê mẫu điều tra

2.2.1.1. Mô tả mẫu điều tra

Tổng số bảng hỏi phát ra là 160 bảng hỏi, điều tra những khách hàng đang sử dụng dịch vụ tín dụng của ngân hàng VietinBank. Tổng số bảng câu hỏi khảo sát thu về là 158, trong đó có 3 bảng không hợp lệ. Như vậy, sau khi tiến hành điều tra và xử lý số liệu với 155 bảng hỏi hợp lệ, nghiên cứu có những thông tin như bảng sau:

Bảng 6. Đặc điểm mẫu nghiên cứu

Phân loại | Số lượng (người) | Cơ cấu (%) | |

Giới tính | Nam | 85 | 54,8 |

Nữ | 70 | 45,2 | |

Tổng số KH | 155 | 100,0 | |

Độ tuổi | <22 | 19 | 12,3 |

22-35 | 61 | 39,4 | |

35-55 | 55 | 35,5 | |

>55 | 20 | 12,9 | |

Nghề nghiệp | Cán bộ, công chức nhà nước | 38 | 24,5 |

Kinh doanh | 64 | 41,3 | |

Nghỉ hưu, nội trợ | 27 | 17,4 | |

Lao động phổ thông | 14 | 9,0 | |

Khác | 12 | 7,7 | |

Thu nhập | Dưới 5 triệu | 22 | 14,2 |

Từ 5 triệu đến dưới 10 triệu | 33 | 21,3 | |

Từ 10 triệu đến dưới 15 triệu | 54 | 34,8 | |

Trên 15 triệu | 46 | 29,7 |

(Nguồn: kết quả điều tra)

-Về giới tính

Nhìn vào bảng trên ta thấy, khách hàng nam chiến 54,8%, khách hàng nữ chiếm 45,2% trong mẫu điều tra, chênh lệch giữa số lượng khách hàng nam và nữ là không đáng kể. Việc nam hay nữ thực hiện dịch vụ tín dụng không phải là vấn đề quan trọng. Ngày nay, với việc bình đẳng trong các mối quan hệ thì việc nữ giới nắm giữ nguồn tài chính và quyết định những công việc quan trọng hay thực hiện các hoạt động kinh doanh không còn là điều quá xa lạ. Bởi vậy, cơ cấu mẫu điều tra trên là khá phù hợp với thực tế.

-Độ tuổi

Độ tuổi từ 22 đến 35 chiếm tỉ trọng cao nhất trong cơ cấu mẫu điều tra, với 39,4% (61 khách), đây là những khách hàng trẻ nên có nhu cầu vay vốn kinh doanh hoặc gửi tiết kiệm hàng tháng để thực hiện một số mục đích như mua nhà, mua xe, tiết kiệm phòng ngừa cho tương lai…. Với độ tuổi từ 35 đến 55 chiếm 35,5% (55 khách), đây là độ tuổi chín muồi, mục đích giao dịch với Ngân hàng chủ yếu là gửi tiết kiệm cho an dưỡng tuổi già. Nhóm khách trên 55 tuổi chiếm 12,9% (20 khách) , mục đích chủ yếu là gửi tiết kiệm và chuyễn tiền cho con cháu. Nhóm khách hàng có độ tuổi nhỏ hơn 22 tuổi chiếm tỉ trọng thấp nhất. Độ tuổi này chủ yếu là học sinh, sinh viên chưa thật sự có nhu cầu liên quan đến tín dụng nhiều. Một số khách hàng ở độ tuổi này đến giao dịch ở ngân hàng với mục đích vay vốn để buôn bán nhỏ hoặc tới gửi tiết kiệm với giá trị thấp.

-Cơ cấu mẫu theo nghề nghiệp và thu nhập

Bảng 7. Cơ cấu mẫu theo nghề nghiệp và thu nhập

Nghề nghiệp | Tổng | |||||

Cán bộ, công chức | Kinh doanh | Hưu trí, nội trợ | Lao động phổ thông | Khác | ||

<5 triệu | 1 | 6 | 9 | 5 | 1 | 22 |

Từ 5-10 triệu | 4 | 2 | 14 | 7 | 6 | 33 |

Từ 10-15 triệu | 24 | 24 | 2 | 2 | 2 | 54 |

> 15 triệu | 9 | 32 | 2 | 0 | 3 | 46 |

Tổng | 38 | 64 | 27 | 14 | 12 | 155 |

(Nguồn: kết quả điều tra)

Nhìn vào bảng trên ta thấy đối tượng sử dụng dịch vụ tín dụng của VietinBank nhiều nhất là cán bộ, công nhân viên chức nhà nước và những người làm nghề kinh doanh. Điều này hoàn toàn hợp lý bởi họ là những người có thu nhập khá cao. Thu nhập của họ hầu hết là ở mức 10-15 triệu và trên 15 triệu. Những khách hàng là hưu trí, nội trợ cũng có số lượng khá cao vì họ quan tâm tới việc gửi tiết kiệm cho con cháu hoặc để phục vụ cho giai đoạn tuổi già. Riêng đối với lao động phổ thông và đối tượng

khách hàng nghề nghiệp khác chiếm tỷ lệ ít bởi họ có thu nhập thấp, nhu cầu vay vốn, gửi tiền hoặc các hoạt động tín dụng khác đối với họ là không cao.

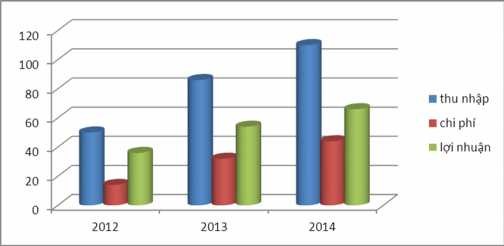

2.2.1.2. Thồng kê về kênh thông tin mà khách hàng tiếp cận dịch vụ tín dụng của ngân hàng VietinBank

Theo kết quả phần lớn khách hàng tìm kiếm thông tin qua tờ rơi áp phích của ngân hàng và qua các kênh thông tin đại chúng. Điều đó chứng tỏ ngân hàng có chính sách Marketing tốt đối với các dịch vụ tín dụng. Khi phát hành sản phẩm tín dụng mới, ngân hàng chú trọng giới thiệu rầm rộ, phát tờ rơi, treo áp phích khắp mọi nơi để cho khách hàng có thể dễ dàng tiếp cận thông tin. Kênh thông tin được quan tâm tiếp theo là qua nhân viên tín dụng và bạn bè, người thân. Khách hàng đã và đang sử dụng các gói sản phẩm tín dụng tại ngân hàng đã giới thiệu cho bạn bè, người thân biết về sản phẩm này, chứng tỏ, họ rất yên tâm và tin tưởng đối với dịch vụ tín dụng của VietinBank.

Ngoài ra còn những kênh thông tin khác được khách hàng quan tâm khi tìm kiếm thông tin về dịch vụ tín dụng của ngân hàng VietinBank.

(Nguồn: kết quả điều tra)

Biểu đồ 2. Thống kê về kênh thông tin khách hàng tiếp cận

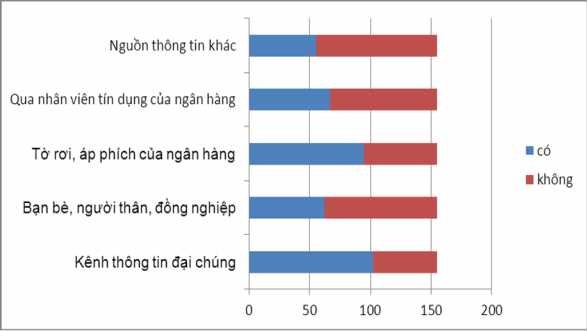

2.2.1.3. Thống kê thời gian sử dụng dịch vụ

(Nguồn: kết quả điều tra)

Biểu đồ 3. Thống kê về thời gian sử dụng dịch vụ tín dụng

Theo kết quả điều tra thì thời gian giao dịch của khách hàng từ 1-2 năm và từ 2- 3 năm chiếm phần lớn. Lượng khách hàng giao dịch với VietinBank trên 3 năm chiếm 16% cũng là một con số khá khả quan, đây là lượng khách hàng trung thành của ngân hàng, họ tin tưởng và yên tâm sử dụng dịch vụ tín dụng của ngân hàng trong thời gian dài. Điều đó chứng tỏ VietinBank rất quan tâm và đáp ứng tốt nhu cầu của khách hàng.

2.2.1.4.Thống kê lý do chọn dịch vụ tín dụng của ngân hàng VietinBank

Qua biểu đồ dưới đây cho thấy phần lớn khách hàng lựa chọn ngân hàng VietinBank Hà Tĩnh vì ngân hàng này định vị trong tâm trí khách hàng là một ngân hàng thương mại uy tín và nhân viên tận tình chu đáo. Vị trí thứ 2 là địa điểm giao dịch thuận lợi chiếm 54,2%. Gần tương đương với nó là mức lãi suất hấp dẫn (chiếm 51,6%) cũng chính là lý do để khách hàng đến với VietinBank Hà Tĩnh. Các yếu tố khác được đánh giá thấp hơn lần lượt là quy trình làm việc nhanh chóng đáp ứng nhu cầu khách hàng và các lý do khác với 40,6%.

(Nguồn: kết quả điều tra)

Biểu đồ 4. Thống kê về thời gian sử dụng dịch vụ tín dụng

2.2.2. Phân tích nhân tố EFA

2.2.2.1. Kiểm tra độ tin cậy của thang đo bằng hệ số Cronbach’s Anpha trước khi phân tích EFA

Thông qua hệ số Cronbach alpha, chúng ta có thể đánh giá độ tin cậy của thang đo và phân tích loại bỏ các biến không phù hợp trong quá trình nghiên cứu.

Theo tiêu chuẩn, các nhân tố có hệ số Cronbach’s Alpha lớn hơn 0.6 và các biến quan sát có hệ số tương quan biến tổng phải lớn hơn 0.3 mới đảm bảo độ tin cậy cho thang đo. Do vậy khi tiến hành kiểm định, những biến quan sát nào không thỏa mãn điều kiện thì sẽ bị loại khỏi mô hình nghiên cứu.

Theo mô hình nghiên cứu hiệu chỉnh, chất lượng dịch vụ tín dụng được quyết định bởi 5 nhóm yếu tố sau: nhóm Khả năng đáp ứng, nhóm Phương tiện hữu hình, nhóm Năng lực nhân viên, nhóm Sự tin cậy và nhóm Sự đồng cảm.

Qua bảng phân tích ở phụ lục 2, mục 5 ta thấy, hệ số Cronbach’s Alpha đối với các khái niệm nghiên cứu mà tôi đưa ra đều lớn hơn 0,7 (phương tiện hữu hình là 0,843; khả năng đáp ứng là 0,888; năng lực nhân viên là 0,822; sự tin cậy là 0,810 và sự đồng cảm là 0,749), đồng thời hệ số tương quan biến tổng của tất cả các nhân tố đều lớn hơn 0,3. Như vậy, ta có thang đo đáng tin cậy, không có biến nào bị loại bỏ khỏi

mô hình nghiên cứu.

Tương tự như vậy, đối với biến phụ thuộc, kết quả đánh giá độ tin cậy cũng cho hệ số Cronbach’s Alpha = 0,878. Và cả 3 biến quan sát đều có hệ số tương quan biến tổng đạt yêu cầu, lớn hơn 0,3. Hệ số Cronbach's Alpha nếu loại biến và hệ số Cronbach’s Alpha toàn bộ qua phân tích cũng khá cao. Điều này chứng tỏ đây là một thang đo tốt, đảm bảo độ tin cậy cho những kiểm định tiếp theo.

2.2.2.2. Kết quả phân tích EFA

Với đề tài này, sử dụng phương pháp phân tích nhân tố EFA với mục đích rút gọn một tập nhiều biến quan sát phụ thuộc lẫn nhau thành một tâp biến ít hơn để chúng có ý nghĩa hơn nhưng vẫn chứa đựng hầu hết thông tin của biến nguyên thủy (biến quan sát hay các thuộc tính đo lường).

Khi phân tích nhân tố khám phá, các nhà nghiên cứu thường quan tâm đến một số tiêu chuẩn như sau:

- Hệ số KMO (Kaiser - Meyer - Olkin) > 0,5 mức ý nghĩa của kiểm định Bartlett < 0,5.

- Hệ số tải nhân tố (factor loading) > 0,5.

- Tổng phương sai trích > 50%.

- Hệ số Eigenvalue có giá trị lớn hơn 1.

Hệ số KMO trong kiểm định KMO & Bartlett test được dùng để đánh giá sự thích hợp của phân tích nhân tố. Kiểm định cho phép biết được cơ sở dữ liệu có phù hợp với phân tích nhân tố hay không. Hệ số KMO nằm trong khoảng giá trị từ 0,5 đến 1 thì phân tích này mới thích hợp, còn nếu như hệ số này nhỏ hơn 0.5 thì phân tích nhân tố có khả năng không thích hợp với các dữ liệu(Hair và cộng sự, 1998). Ngoài ra, phân tích nhân tố còn dựa vào hệ số Eigenvalue để xác định số lượng nhân tố. Chỉ những nhân tố có eigenvalue lớn hơn 1 thì mới được giữ lại trong mô hình. Đại lượng Eigenvalue đại diện cho lượng biến thiên được giải thích bởi nhân tố. Những nhân tố có Eigenvalue nhỏ hơn 1 sẽ không có tác dụng tóm tắt thông tin tốt hơn một biến gốc.

Một phần quan trọng trong phân tích nhân tố là những hệ số tải nhân tố (factor loading) biểu diễn tương quan giữa các biến và các nhân tố. Hệ số này cho biết nhân tố và biến có liên quan chặt chẽ với nhau; hệ số tải nhân tố phải có trọng số lớn hơn

0.5 thì mới đạt yêu cầu.

Phân tích nhân tố EFA đối với biến độc lập

Giả thuyết Ho : Các biến quan sát trong tổng thể không có sự tương quan (không phù hợp để tiến hành EFA)

Giả thuyết H1 : Các biến quan sát trong tổng thể có sự tương quan (phù hợp để tiến hành EFA)

Bảng 8. Kết quả kiểm định KMO và Bartlett’s test – đối với các biến độc lập

Kaiser-Meyer-Olkin Measure of Sampling Adequacy. | ,858 | |

Bartlett's Test of Sphericity | Approx. Chi-Square | 1895,133 |

df | 325 | |

Sig. | ,000 | |

(Nguồn: kết quả điều tra)

Kết quả kiểm định cho thấy, hệ số KMO đạt 0,858 > 0,5 do đó phân tích nhân tố là phù hợp. Đồng thời, giá trị Sig. của kiểm định Bartlett’s nhỏ hơn 0,05 nên ta chấp nhận giả thuyết H1: Các biến quan sát trong tổng thể có sự tương quan (phù hợp để tiến hành EFA). Từ đó, ta có thể kết luận được rằng dữ liệu khảo sát được đảm bảo các điều kiện để tiến hành phân tích nhân tố khám phá EFA và có thể sử dụng các kết quả này.

Với 26 biến quan sát được đưa vào phân tích nhân tố theo tiêu chuẩn Eigenvalue lớn hơn 1 đã có 5 nhân tố được tạo ra. Tổng phương sai trích là 60,496% > 50% cho biết 5 nhân tố này giải thích được 60,496% biến thiên của dữ liệu.

Kết quả trong bảng ma trận xoay nhân tố được thể hiện cụ thể ở phụ lục 2, mục 6 cho thấy tất cả các nhân tố đều có hệ số Factor loading >0.5, điều này giải thích được rằng nhân tố và biến có mối liên quan chặt chẽ với nhau. Do đó tất cả 26 biến này được giữ lại và có ý nghĩa cho việc nghiên cứu tiếp theo

Phân tích nhân tố EFA đối với biến phụ thuộc

Bảng 9. Kết quả kiểm định KMO và Bartlett’s test – đối với các biến phụ thuộc

Kaiser-Meyer-Olkin Measure of Sampling Adequacy. | ,743 | |

Bartlett's Test of Sphericity | Approx. Chi-Square | 239,313 |

Df | 3 | |

Sig. | ,000 | |

(Nguồn: kết quả điều tra)

Ta thấy, hệ số KMO là 0,743 và giá trị Sig của kiểm định Bartlett nhỏ hơn 0,05. Như vậy, ta có thể bác bỏ giả thuyết H0 và chấp nhận giả thuyết H1. Kết quả này chỉ ra rằng các biến quan sát trong tổng thể có mối tương quan với nhau và phân tích nhân tố EFA là thích hợp. Hệ số tải nhân tố (xem phụ lục 2, mục 6) của tất cả các biến quan sát đều lớn hơn 0,5 nên các biến quan sát này được giữ lại trong mô hình và sử dụng cho các phép phân tích tiếp theo. Như vậy với thang đo dự định sử dụng thì sau khi tiến hành phân tích nhân tố thì vẫn bao gồm 3 biến quan sát giống như mô hình nghiên cứu.

Phân tích nhân tố EFA đã nhóm 3 biến này thành 1 nhóm yếu tố. Nhóm này có hệ số Eigenvalue thoả mãn điều kiện chuẩn Kaiser lớn hơn 1. Đồng thời hệ số Cronbach Alpha được tính cho nhân tố mới cũng thoả mãn yêu cầu lớn hơn 0,5. Phương sai trích là 80,418% (>50%), tức là nhóm nhân tố này giải thích được 80,418% biến thiên của dữ liệu.

Sau khi phân tích đánh giá, mô hình đánh giá chất lượng dịch vụ tín dụng Ngân có 5 nhân tố chính đại diện cho 26 biến và được đặt tên trình bày trong bảng:

Bảng 10. Các nhóm nhân tốt và các biến đo lường từ kết quả EFA

Điều kiện vay vốn đơn giản, các thông tin trong tín dụng rõ ràng, hấp dẫn | |

Thời gian xét duyệt nhanh chóng, kịp thời | |

NH thông báo rõ ràng cho khách hàng khi nào dịch vụ được thực hiện | |

Thủ tục, hồ sơ đơn giản | |

NV sẵn lòng giải đáp thắc mắc cho khách hàng | |

NV quan tâm đến từng khách hàng, | |

NH giải quyết công việc nhanh chóng, đúng hạn | |

NH đáp ứng kịp thời nhu cầu khách hàng | |

Phương tiện hữu hình | NH có nhà xe rộng rãi, thuận tiện |

Có các sản phẩm tín dụng đa dạng, đáp ứng nhu cầu khách hàng | |

NH có CSVC hiện đại, trang thiết bị làm việc đầy đủ | |

Địa điểm giao dịch thuận lợi | |

Lãi suất ngân hàng cạnh tranh, có sự điều chỉnh kịp thời | |

Trang phục nhân viên gọn gàng, lịch sự | |

Năng lực nhân | Nhân viên luôn giao tiếp lịch sự, luôn tôn trọng khách hàng |

Nhân viên có đạo đức nghề nghiệp, trung thực, đáng tin cậy | |

Nhân viên có trình độ chuyên môn cao | |

Nhân viên biết phối hợp, giúp đỡ nhau để phục vụ khách hàng | |

Nhân viên làm cho khách hàng thoải mái, tạo ra sự tin tưởng | |

Nhân viên làm việc với tác phong chuyên nghiệp | |

Sự tin cậy | NH cung cấp dịch vụ đúng thời điểm và đúng như cam kết |

NH thực hiện dịch vụ chính xác, ít xảy ra sai sót | |

NH đảm bảo bí mật thông tin khách hàng | |

Sự đồng cảm | NV hiểu được nhu cầu và lợi ích khách hàng |

Thường xuyên có các chương trình chăm sóc khách hàng | |

Khung giờ làm việc của ngân hàng thuận tiện cho khách hàng |

(Nguồn: kết quả điều tra)

2.2.2.3. Kiểm tra độ tin cậy của thang đo bằng hệ số Cronbach’s Anpha sau khi phân tích EFA

Bảng 11. Tổng hợp độ tin cậy của thang đo sau khi phân tích nhân tố

Thang đo | Số biến | Cronbach’s Alpha | |

1 | Khả năng đáp ứng | 8 | 0,888 |

2 | PPhương tiện hữu hình | 6 | 0,843 |

3 | Năng lực nhân viên | 6 | 0,822 |

4 | Sự tin cậy | 3 | 0,810 |

5 | Sự đồng cảm | 3 | 0,749 |

6 | Đánh giá chất lượng | 3 | 0,878 |

(Nguồn: kết quả điều tra)

Dựa vào bảng số liệu ta thấy hệ số tin cậy tổng hợp cả 6 nhân tố đều có giá trị nằm trong khoảng chấp nhận( từ 0.7- 0.95) nên thang đo này là phù hợp. Giá trị hệ số tương quan biến-tổng nhỏ nhất đều > 0.3 nên có thể nói các tháng đo đều đạt độ tin cậy.

2.2.3. Kiểm định phân phối chuẩn

Nghiên cứu sử dụng phương pháp phân tích đa biến thông qua công cụ One Sample T-test để xác định đánh giá của khách hàng đối với các chỉ tiêu về chất lượng dịch

vụ tín dụng của ngân hàng VietinBank chi nhánh Hà Tĩnh. Do vậy, kiểm định phân phối chuẩn là điều kiện đảm bảo độ thỏa mãn cho các biến phân tích. Theo Thạc sỹ Đào Hoài Nam, Đại học Kinh tế Tp Hồ Chí Minh thì hệ số đối xứng Skewness và hệ số tập trung Kurtosis được sử dụng để kiểm định phân phối chuẩn của các nhân tố. Một phân phối Sknewness không được xem là phân phối chuẩn khi Statdard error của nó nhỏ hơn -2 hoặc lớn hơn 2. Tương tự, một phân phối Kurtosis không được xem là phân phối chuẩn khi Standard error nhỏ hơn -2 hoặc lớn hơn 2.

Kết quả kiểm định cho thấy giá trị Std. Error of Skewness và Std. Error of Kurtosis của các nhân tố đều nằm trong khoảng -2 đến 2 (chi tiết ở phụ lục 2, mục 7). Như vậy, các biến đưa vào phân tích thoả mãn điều kiện phân phối chuẩn.

2.2.4. Phân tích hồi quy và phân tích tương quan

2.2.4.1. Các giả thuyết của mô hình

Khả năng đáp ứng

Phương tiện hữu hình

Chất lượng dịch vụ tín dụng

Năng lực nhân viên

Sự tin cậy

Sự đồng cảm

Sơ đồ 3. Mô hình nghiên cứu điều chỉnh

H1: Khả năng đáp ứng có mối tương quan cùng chiều với chất lượng dịch vụ tín dụng H2: Phượng tiện hữu hình có mối tương quan cùng chiều với chất lượng dịch vụ

tín dụng

H3: Năng lực nhân viên có mối tương quan cùng chiều với chất lượng dịch vụ tín dụng

H4: Sự tin cậy có mối tương quan cùng chiều với chất lượng dịch vụ tín dụng H5: Sự đồng cảm có mối tương quan cùng chiều với chất lượng dịch vụ tín dụng