PHẦN II: NỘI DUNG NGHIÊN CỨU Chương 1: TỔNG QUAN VỀ VẤN ĐỀ NGHIÊN CỨU

1.1. Cơ sở lý luận

1.1.1. Dịch vụ ngân hàng

1.1.1.1. Khái niệm dịch vụ

- Dịch vụ trong kinh tế học, được hiểu là những thứ tương tự như hàng hóa nhưng là phi vật chất. Có những sản phẩm thiên về sản phẩm hữu hình và những sản phẩm thiên hẳn về sản phẩm dịch vụ, tuy nhiên đa số là những sản phẩm nằm trong khoảng giữa sản phẩm hàng hóa-dịch vu.

- Theo Phillip Kotler:”Dịch vụ là mọi hành động và kết quả mà một bên có thể cung cấp cho bên kia và chủ yếu là vô hình và không dẫn đến quyền sở hữu cái gì đó. Sản phẩm của nó có thể có hay không gắn liền với sản phẩm vật chất”

- Theo Valarie A Zeithaml và Mary J Bitner (2000):”Dịch vụ là những hành vi, quá trình và cách thức thực hiện một công việc nào đó nhằm tạo giá trị sử dụng cho khách hàng làm thỏa mãn nhu cầu và mong đợi của khách hàng”

- Dịch vụ có các đặc tính sau:

Tính đồng thời (Simultaneity): sản xuất và tiêu dùng dịch vụ xảy ra đồng thời.

Tính không thể tách rời (Inseparability): sản xuất và tiêu dùng dịch vụ không

thể tách rời. Thiếu mặt này thì sẽ không có mặt kia.

Tính chất không đồng nhất (Variability): không có chất lượng đồng nhất.

Vô hình (Intangibility): không có hình hài rõ rệt. Không thể thấy trước khi

tiêu dùng.

Không lưu trữ được (Perishability): không lập kho để lưu trữ như hàng hóa.

1.1.1.2. Khái niệm về dịch vụ ngân hàng

- Khái niệm

Hiệp định chung về thương mại- dịch vụ GATS của WTO đã liệt kê 12 ngành dịch vụ lớn. Trong đó, dịch vụ tài chính được xếp trong phân ngành thứ 7 của bảng danh mục phân loại bao gồm:

Dịch vụ bảo hiểm liên quan đến bảo hiểm.

Dịch vụ ngân hàng và dịch vụ tài chính khác (không kể dịch vụ bảo hiểm).

Các dịch vụ tài chính khác.

Luật các TCTD (tổ chức tín dụng) của Việt Nam không đưa ra một khái niệm cụ thể hoặc giải thích từ ngữ đối với khái niệm dịch vụ ngân hàng mà chỉ đề cập đến thuật ngữ “hoạt động ngân hàng” trong khoản 7, điều 20: “là hoạt động kinh doanh tiền tệ và dịch vụ ngân hàng với nội dung thường xuyên là nhận tiền gửi, sử dụng số tiền này để cấp tín dụng và cung ứng dịch vụ thanh toán”

Theo một số tác giả, dịch vụ ngân hàng cần được hiểu theo 2 khía cạnh: rộng và hẹp. Theo nghĩa rộng, dịch vụ ngân hàng là toàn bộ hoạt động tiền tệ, tín dụng thanh toán, ngoại hối- là hoạt động cung ứng dịch vụ cho nền kinh tế. Theo nghĩa hẹp, dịch vụ ngân hàng chỉ bao gồm những hoạt động ngoài chức năng của định chế tài chính trung gian huy động vốn và cho vay

Đứng trên góc độ thoả mãn nhu cầu khách hàng thì có thể hiểu: “sản phẩm dịch vụ ngân hàng là tập hợp những đặc điểm, tính năng, công dụng do ngân hàng tạo ra nhằm thoả mãn nhu cầu và mong muốn nhất định của khách hàng trên thị trường tài chính”. Luật các tổ chức tín dụng tại khoản 1 và khoản 7 điều 20 cụm từ: “hoạt động kinh doanh tiền tệ và dịch vụ ngân hàng” được bao hàm cả 3 nội dung: nhận tiền gửi, cấp tín dụng và cung ứng dịch vụ thanh toán.

- Phân loại dịch vụ ngân hàng theo cách thức cung cấp dịch vụ

Bên cạnh chức năng là trung gian tín dụng và trung gian thanh toán vốn, các NHTM còn thực hiện việc cung ứng dịch vụ ngân hàng, đáp ứng tất cả các nhu cầu của khách hàng có liên quan đến hoạt động ngân hàng. Theo cách thức cung cấp dịch vụ, ta có thể chia thành 2 hình thức:

Dịch vụ ngân hàng bán buôn

Dịch vụ ngân hàng bán lẻ

Có thể hiểu một cách đơn giản, bán buôn là hình thức mua bán hàng hóa thông qua các trung gian- đại lý để bán với khối lượng, phân phối gián tiếp đến cho người tiêu dùng. Bán lẻ là hình thức bán hàng mà người bán bán trực tiếp hàng hóa cho người tiêu dùng.

Các sản phẩm DVNH hiện nay không chỉ có tín dụng mà còn bao gồm nhiều sản phẩm phi tín dụng khác như thanh toán, quản lý đầu tư ủy thác… Trên thực tế, số lượng các sản phẩm DVNH là rất lớn. Do vậy, việc đưa ra một số tiêu chí cụ thể để có thể xác định chính xác đâu là dịch vụ bán buôn, đâu là dịch vụ bán lẻ là rất khó. Tuy nhiên, có thể dựa trên khái niệm truyền thống về hoạt động bán buôn bán lẻ để có định nghĩa và phân loại chính xác nhất: bán buôn DVNH là cách thức bán sản phẩm dịch vụ thông qua các trung gian tài chính (các NHTM, các quỹ…) hoặc thông qua thị trường tài chính (như thị trường tiền tệ liên ngân hàng để cho vay, thanh toán bù trừ,…) và đối với các công ty, tập đoàn kinh tế lớn với những gói sản phẩm giá trị lớn. Còn bán lẻ sản phẩm DVNH được hiểu là những hình thức bán trực tiếp đến các cá nhân, gia đình, doanh nghiệp vừa và nhỏ và một số gói sản phẩm nhỏ lẻ đối với công ty, tổ chức kinh tế lớn.

1.1.1.3. Dịch vụ ngân hàng bán lẻ

- Khái niệm

Dịch vụ ngân hàng bán lẻ (NHBL) là dịch vụ ngân hàng tài chính mà ngân hàng

cung cấp cho khách hàng cá nhân, hộ gia đình, các doanh nghiệp vừa và nhỏ.

Thị trường bán lẻ là một cách nhìn hoàn toàn mới về thị trường tài chính, qua đó, phần đông những người lao động nhỏ lẻ sẽ được tiếp cận với các sản phẩm DVNH, tạo ra một thị trường tiềm năng đa dạng và năng động. Hiện nay, có nhiều khái niệm về DVNH bán lẻ theo nhiều cách tiếp cận khác nhau. Ngân hàng bán lẻ thực ra là hoạt động bao trùm tất cả các mặt tác nghiệp của NHTM như tín dụng, các dịch vụ... chứ không chỉ là DVNH.

“Bán lẻ chính là vấn đề của phân phối” (Jean Paul Votron - Ngân hàng Foties): Cần hiểu đúng nghĩa của bán lẻ là hoạt động của phân phối, trong đó là triển khai các hoạt động tìm hiểu, xúc tiến, nghiên cứu, thử nghiệm, phát hiện và phát triển các kênh phân phối hiện đại- mà nổi bật là kinh doanh qua mạng. Dịch vụ bán lẻ bao gồm ba lĩnh vực chính: thị trường, các kênh phân phối, dịch vụ và đáp ứng dịch vụ. Bán lẻ ngày càng phát triển sang lĩnh vực xuyên quốc gia.

Từ điển giải nghĩa Tài chính- Đầu tư- Ngân hàng - Kế toán Anh Việt, Nhà xuất

bản khoa học và kinh tế năm 1999 định nghĩa dịch vụ NHBL là các DVNH được thực

hiện với khách hàng là công chúng, thường có quy mô nhỏ và thông qua các chi nhánh nhằm đối lập với dịch vụ NHBB là DVNH dành cho các định chế tài chính và những DVNH được cung cấp với số lượng lớn.

- Đặc điểm của dịch vụ ngân hàng bán lẻ

Đối tượng khách hàng của dịch vụ ngân hàng bán lẻ lớn: đối tượng khách hàng của dịch vụ NHBL bao gồm các cá nhân, các doanh nghiệp vừa và nhỏ và đa dạng về hình thức phục vụ.

Dịch vụ ngân hàng bán lẻ bao gồm rất nhiều món giao dịch với giá trị của mỗi giao dịch không lớn nên chi phí bình quân trên mỗi giao dịch khá cao. Dịch vụ NHBL phục vụ cho các nhu cầu giao dịch và thanh toán thường xuyên của người dân như thanh toán tiền hàng, chuyển khoản, chuyển vốn… Do đó, để phục vụ mỗi đối tượng khách hàng của NHBL, ngân hàng cũng phải tốn chi phí giống như khi phục vụ một khách hàng của NHBB nên chi phí bình quân trên mỗi giao dịch của NHBL thường lớn. Số lượng giao dịch lớn, lợi nhuận thu được từ mỗi giao dịch là nhỏ nhưng lợi nhuận đạt được trên số lượng lớn giao dịch là đáng kể, đáp ứng nhu cầu của số đông khách hàng.

Dịch vụ ngân hàng bán lẻ luôn cải tiến cho phù hợp với nhu cầu đa dạng và gia tăng của khách hàng với tiến bộ của công nghệ.

Dịch vụ ngân hàng bán lẻ phát triển đòi hỏi hạ tầng kỹ thuật công nghệ hiện đại. Nhu cầu mang tính thời điểm.

Dịch vụ ngân hàng bán lẻ là ngành có lợi thế kinh tế theo quy mô và lợi thế kinh tế theo phạm vi. Với dịch vụ NHBL, quy mô càng lớn, số người tham gia càng nhiều thì chi phí càng thấp, càng thuận tiện và tiết kiệm chi phí.

Dịch vụ đơn giản, dễ thực hiện: Mục tiêu của dịch vụ NHBL là khách hàng cá nhân nên các dịch vụ thường tập trung vào các dịch vụ tiền gửi và tài khoản, vay vốn, mở thẻ tín dụng.

Độ rủi ro thấp: dịch vụ NHBL với số lượng khách hàng cá nhân lớn, rủi ro phân tán và rất thấp là một trong những mảng đem lại doanh thu ổn định và an toàn cho các NHTM.

- Các dịch vụ ngân hàng bán lẻ chủ yếu

Huy động vốn từ khách hàng cá nhân và doanh nghiệp nhỏ và vừa theo các hình thức: Tiền gửi không kỳ hạn, tiền gửi có kỳ hạn, phát hành kỳ phiếu, trái phiếu…

Dịch vụ cho vay bán lẻ: dịch vụ cho vay bán lẻ bao gồm dịch vụ cho vay tiêu dùng, cho vay cá nhân (cho vay du học, cho vay mua ôtô, cho vay mua nhà trả góp, tài trợ dự án chuyên biệt…), cho vay cầm cố, thế chấp, cho vay hộ gia đình và cho vay các doanh nghiệp vừa và nhỏ.

Dịch vụ thanh toán chuyển tiền trong nội bộ hệ thống ngân hàng, chuyển tiền qua NHTM khác, chuyển tiền qua ngân hàng nước ngoài và thanh toán bù trừ. Các hình thức thanh toán bao gồm: Séc, ủy nhiệm chi, ủy nhiệm thu, thư tín dụng, thẻ thanh toán…

Dịch vụ ngân hàng điện tử: DVNH điện tử là loại dịch vụ được ngân hàng cung cấp mà giao dịch giữa ngân hàng và khách hàng dựa trên quá trình xử lý và chuyển giao dữ liệu số hóa. Căn cứ vào các hình thức thực hiện giao dịch, DVNH điện tử bao gồm những dịch vụ sau: Internet banking, Homebanking, Phonebanking, Mobile banking, Call center…

Dịch vụ thẻ: Thẻ thanh toán là phương tiện thanh toán không dùng tiền mặt mà chủ thẻ có thể sử dụng để rút tiền mặt, chuyển khoản, vấn tin số dư… tại các máy rút tiền tự động (ATM) hoặc thanh toán tiền hàng hóa, dịch vụ tại các tổ chức chấp nhận thẻ

Một số dịch vụ ngân hàng bán lẻ khác: chi trả kiều hối, thu hộ, chi hộ, tư vấn tài chính, tư vấn đầu tư chứng khoán, dịch vụ bảo hiểm, quản lý tài sản và uỷ thác đầu tư.

- Đối tượng tham gia dịch vụ ngân hàng bán lẻ

Các tổ chức tài chính, đặc biệt là các NHTM, các tổ chức tài chính phi

ngân hàng.

Các tập đoàn phi tài chính và các tổ chức tài chính trong tập đoàn.

Khách hàng: chủ yếu là khách hàng cá nhân.

- Ưu điểm của dịch vụ ngân hàng bán lẻ

Đem lại doanh thu cao, chắc chắn, ít rủi ro.

Đa dạng hóa các sản phẩm và dịch vụ phi ngân hàng.

Mở rộng khả năng mua bán chéo giữa cá nhân và doanh nghiệp với NHTM,

từ đó gia tăng và phát triển mạng lưới khách hàng hiện tại và tiềm năng của NHTM.

Hoạt động bán buôn của NHTM lại có ưu thế về hoạt động trên các thị trường tài chính, đầu tư ngân hàng, từ đó đem lại doanh thu ổn định hơn, nhưng rủi ro cũng là cao hơn.

1.1.1.4. Khái niệm chất lượng dịch vụ

Từ những năm 1930, chất lượng trong lĩnh vực sản xuất đã được xác định như một yếu tố để cạnh tranh, nhưng yếu tố chất lượng thực sự trở nên quan trọng kể từ sau chiến tranh thế giới lần thứ 2. Những tác giả tiên phong trong lĩnh vực này là W.Edwards Deming, Joseph M.Juran và Kaoru Ishikawa. Còn lĩnh vực dịch vụ mới phát triển trong vài thập kỷ gần đây. Vì thế để định nghĩa, đánh gía cũng như quản lý chất lượng trong lĩnh vực này đều xuất phát từ lĩnh vực sản xuất. Đánh gía chất lượng dịch vụ không dễ dàng, cho đến nay còn rất nhiều tranh cãi giữa các nhà lý thuyết cũng như các nhà nghiên cứu trong việc định nghĩa, đánh gía chất lượng dịch vụ.

Chất lượng dịch vụ được xem như khoảng cách giữa mong đợi về dịch vụ và nhận thức của khách hàng khi sử dụng dịch vụ (Parasurman, Zeithaml and Berry, 1985,1988).

Trên thực tế, việc đánh giá chất lượng dịch vụ của mỗi khách hàng sử dụng dịch vụ là một hành động gần như vô thức chứ không phải việc doanh nghiệp đang đem đến cái mà họ cần. Thông thường, khách hàng có sáu nhu cầu cơ bản sau đây khi sử dụng một dịch vụ:

- Sự thân thiện: Đây là yếu tố cơ bản nhất. Khách hàng nào cũng thích được đón

tiếp, thân thiện, lịch sự và niềm nở.

- Sự thấu hiểu và cảm thông: Khách hàng luôn muốn được lắng nghe, được giãi bày những khó khăn, rắc rối của họ và thường tìm đến doanh nghiệp để được cảm thông, chia sẻ.

- Sự công bằng: được đối xử công bằng cũng là một trong những yêu cầu hàng đầu của khách hàng khi sử dụng dịch vụ của doanh nghiệp.

- Sự kiểm soát: khách hàng muốn có cảm giác rằng mình giữ được thế chủ động trong quan hệ với doanh nghiệp, có khả năng chi phối quá trình cung cấp dịch vụ của doanh nghiệp để đạt được kết quả mà họ mong đợi.

- Sự lựa chọn: khách hàng luôn mong muốn doanh nghiệp đem đến cho họ nhiều

sự lựa chọn khác nhau để có được cái mà họ cần.

- Các thông tin: khách hàng muốn được hướng dẫn, tư vấn về sản phẩm cũng như các chính sách, thủ tục mà họ sẽ phải gặp và làm theo khi giao dịch với doanh nghiệp.

1.1.2. Khái niệm về sự hài lòng của khách hàng

1.1.2.1. Khái niệm

- Sự hài lòng của khách hàng là đánh giá của khách hàng về một sản phẩm hay

dịch vụ đã đáp ứng được những nhu cầu và mong đợi của họ.

- Có nhiều quan điểm khác nhau về sự hài lòng khách hàng (Oliver 1997). Hài lòng khách hàng được xem như sự so sánh giữa mong đợi trước và sau khi mua một sản phẩm hoặc dịch vụ. Bachelet (1995) cho rằng sự hài lòng của khách hàng như một phản ứng mang tính cảm xúc của khách hàng đáp lại với kinh nghiệm của họ với một sản phẩm hay một dịch vụ.

- Theo Philip Kotler, sự thỏa mãn- hài lòng của khách hàng (customer satisfaction) là mức độ của trạng thái cảm giác của một người bắt nguồn từ việc so sánh kết quả thu được từ việc tiêu dùng sản phẩm/dịch vụ với những kỳ vọng của anh ta. Mức độ hài lòng phụ thuộc sự khác biệt giữa kết quả nhận được và kỳ vọng, nếu kết quả thực tế thấp hơn kỳ vọng thì khách hàng không hài lòng, nếu kết quả thực tế tương xứng với kỳ vọng thì khách hàng sẽ hài lòng, nếu kết quả thực tế cao hơn kỳ vọng thì khách hàng rất hài lòng. Kỳ vọng của khách hàng được hình thành từ kinh nghiệm mua sắm, từ bạn bè, đồng nghiệp và từ những thông tin của người bán và đối thủ cạnh tranh. Để nâng cao sự thỏa mãn của khách hàng, doanh nghiệp cần có những khỏan đầu tư thêm mà chí ít cũng là đầu tư thêm những chương trình marketing.

1.1.2.2. Vai trò của hoạt động đánh giá sự hài lòng của khách hàng

Trong bối cảnh cạnh tranh, các doanh nghiệp cần tạo sự thỏa mãn của khách hàng cao hơn đối thủ cạnh tranh. Như vậy sẽ hài hòa lợi ích của khách hàng và lợi nhuận của doanh nghiệp. Sự thỏa mãn, hài lòng của khách hàng có những ảnh hưởng tới lòng trung thành với thương hiệu của nhà sản xuất. Tuy nhiên sự hài lòng không bền vững và cũng khó lượng hóa. Yếu tố thực sự quyết định lòng trung thành của khách hàng là

giá trị dành cho khách hàng. Giá trị khách hàng tạo ra sự hài lòng- mức độ thỏa mãn của khách hàng. Doanh nghiệp cần đo lường mức độ thỏa mãn của khách hàng của mình và của đối thủ cạnh tranh trực diện. Có thể thông qua cuộc điều tra hay đóng giả người mua sắm. Những thông tin về giảm sút mức độ thỏa mãn của khách hàng của doanh nghiệp so với khách hàng của đối thủ là tín hiệu báo trước về tình trạng mất khách hàng, giảm thị phần trong tương lai. Cần thiết lập những kênh thông tin để khách hàng góp ý hoặc khiếu nại. Mức độ khiếu nại không thể dùng làm thước đo sự thỏa mãn của khách hàng vì phần lớn sự không hài lòng khách hàng không khiếu nại.

1.1.2.3. Mối quan hệ giữa chất lượng dịch vụ và sự hài lòng của khách hàng Một số tác giả cho rằng giữa chất lượng dịch vụ và hài lòng khách hàng có sự trùng khớp vì thế hai khái niệm này có thể sử dụng thay thế cho nhau. Một số nghiên cứu khác cho rằng giữa hài lòng khách hàng và chất lượng dịch vụ là hai khái niệm khác nhau; hài lòng khách hàng xem như là kết quả, chất lượng dịch vụ xem như nguyên nhân; hài lòng có tính chất dự báo mong đợi, chất lượng dịch vụ là một chuẩn lý tưởng. Theo Zeithaml and Bitner (2000), chất lượng dịch vụ và hài lòng khách hàng là hai khái niệm khác nhau, trong khi chất lượng dịch vụ chỉ tập trung cụ thể vào

những thành phần của dịch vụ, hài lòng khách hàng là khái niệm tổng quát.

Hiện vẫn chưa có được sự thống nhất giữa các nhà nghiên cứu về các khái niệm, nhưng đa số các nhà nghiên cứu cho rằng giữa chất lượng dịch vụ và hài lòng khách hàng có mối liên hệ với nhau (Cronin and Taylor, 1992; Spereng, 1996). Tuy nhiên có rất ít nghiên cứu tập trung vào việc kiểm tra mức độ giải thích của các thành phần của chất lượng dịch vụ đối với sự hài lòng khách hàng, đặc biệt trong từng ngành dịch vụ cụ thể (Lassar et al. 2000). Vì thế, một vấn đề đặt ra phải nghiên cứu thêm về mối quan hệ các nhân tố của chất lượng dịch vụ với mức độ hài lòng khách hàng ứng với một lĩnh vực cụ thể .

1.1.3. Mô hình chất lượng dịch vụ trong ngân hàng bán lẻ

1.1.3.1. Các mô hình đo lường chất lượng dịch vụ thường sử dụng

Ngày nay, có hai mô hình thông dụng được dùng để đánh giá chất lượng dịch vụ là mô hình Gronroos (1984b) cho rằng chất lượng dịch vụ được đánh gía trên hai khía cạnh, (1) chất lượng kỹ thuật và (2) chất lượng chức năng; và mô hình Parasuraman et,

al. (1985)- chất lượng dịch vụ được đánh giá dựa vào năm khác biệt (gap). Nhưng có lẽ mô hình Parasuraman et, al được sử dụng phổ biến hơn cả, bởi tính cụ thể, chi tiết và công cụ để đánh giá luôn được tác giả và đồng nghiệp kiểm định và cập nhật.

- Thang đo SERVQUAL (Parasuraman và cộng sự, 1988)

Theo mô hình SERVQUAL, chất lượng dịch vụ được xác định như sau:

Chất lượng dịch vụ = Mức độ cảm nhận – Giá trị kỳ vọng.

Sơ đồ 2: Mô hình 5 khác biệt chất lượng dịch vụ

Bảng 2: 5 khác biệt chất lượng dịch vụ

Khác biệt giữa mong đợi của khách hàng và nhận thức của nhà quản lý về mong đợi của khách hàng. | |

Khác biệt 2 | Nhà quản lý truyền đạt sai hoặc không truyền đạt được kỳ vọng của khách hàng thành quy trình, quy cách chất lượng. |

Khác biệt 3 | Nhân viên làm việc không đúng quy trình đã định. |

Khác biệt 4 | Quảng cáo và giới thiệu sai. |

Khác biệt 5 | Tổng của 4 khác biệt trên- sai lệch giữa dịch vụ nhận được và kỳ vọng của khách hàng. |

Có thể bạn quan tâm!

-

Đánh giá chất lượng dịch vụ ngân hàng bán lẻ tại chi nhánh ngân hàng nông nghiệp và phát triển nông thôn thị xã hương trà - 1

Đánh giá chất lượng dịch vụ ngân hàng bán lẻ tại chi nhánh ngân hàng nông nghiệp và phát triển nông thôn thị xã hương trà - 1 -

Khái Quát Về Chi Nhánh Ngân Hàng Nông Nghiệp Và Phát Triển Nông Thôn Thị Xã Hương Trà

Khái Quát Về Chi Nhánh Ngân Hàng Nông Nghiệp Và Phát Triển Nông Thôn Thị Xã Hương Trà -

Chuyển Tiền Qua Tài Khoản Hoặc Giấy Chứng Minh Nhân Dân

Chuyển Tiền Qua Tài Khoản Hoặc Giấy Chứng Minh Nhân Dân -

Xác Định Các Thành Phần Tác Động Đến Chất Lượng Dịch Vụ Ngân Hàng Bán Lẻ Và Sự Hài Lòng Của Khách Hàng.

Xác Định Các Thành Phần Tác Động Đến Chất Lượng Dịch Vụ Ngân Hàng Bán Lẻ Và Sự Hài Lòng Của Khách Hàng.

Xem toàn bộ 89 trang tài liệu này.

Mô hình năm khác biệt là mô hình tổng quát mang tính chất lý thuyết về chất lượng dịch vụ. Để có thể thực hành được, Parasuraman đã cố gắng xây dựng thang đo dùng để đánh giá chất lượng trong lĩnh vực dịch vụ, theo ông bất kỳ dịch vụ nào chất lượng cũng được khách hàng cảm nhận dựa trên 10 thành phần sau: tin cậy (reliability), đáp ứng (responseveness), năng lực phục vụ (competence), tiếp cận (assess), lịch sự (courtesy), thông tin (communication), tín nhiệm (credibility), an toàn (security), hết lòng vì khách hàng (understanding the customer), phương tiện hữu hình (tangbles).

Mô hình này có ưu điểm bao quát hầu hết mọi khía cạnh của dịch vụ, tuy nhiên rất khó khăn trong việc đánh giá và phân tích. Năm 1988, Parasuraman đã hiệu chỉnh lại và hình thành mô hình mới gồm năm thành phần.

Bảng 3: 5 thành phần chất lượng dịch vụ

Thể hiện khả năng thực hiện dịch vụ phù hợp và đúng thời hạn ban đầu. | |

Khả năng đáp ứng | Thể hiện sự mong muốn và sẵn lòng của nhân viên phục vụ cung cấp dịch vụ kịp thời cho khách hàng. |

Phương tiện hữu hình | Trang phục, ngoại hình của nhân viên và trang thiết bị phục vụ cho dịch vụ. |

Năng lực phục vụ | Tính chuyên nghiệp của nhân viên phục vụ. |

Sự cảm thông | Thể hiện sự quan tâm của nhân viên với khách hàng. |

- Mô hình Gronroos

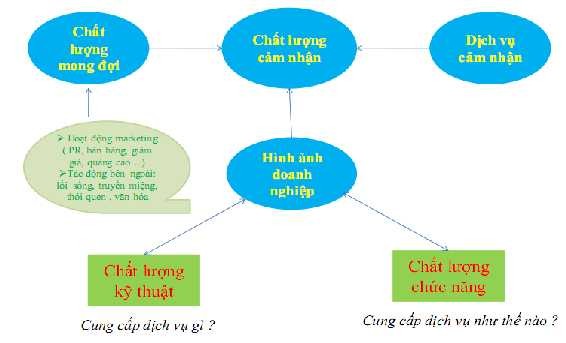

Cũng vào năm 1990, Gronroos đã tiến hành nghiên cứu các nhân tố đo lường chất lượng dịch vụ. Theo Gronroos, chất lượng dịch vụ được xem xét dựa trên hai tiêu chí là chất lượng chức năng (FSQ: Functional Service Quality) và chất lượng kỹ thuật (TSQ: Technical Service Quality) và chất lượng dịch vụ bị tác động mạnh mẽ bởi hình ảnh doanh nghiệp (corporate image). Như vậy, Gronroos đã đưa ra 3 nhân tố ảnh hưởng đến chất lượng dịch vụ là chất lượng chức năng, chất lượng kỹ thuật và hình ảnh doanh nghiệp (gọi tắt là mô hình FTSQ).

Sơ đồ 3: Mô hình chất lượng dịch vụ của Gronross

- Thang đo SERVPERF

Parasuraman và cộng sự khẳng định rằng SERVQUAL là một dụng cụ đo lường chất lượng dịch vụ tin cậy và chính xác (Parasuraman và cộng sự, 1988; 1991; 1993) và thang đo này đã được sử dụng rộng rãi (Buttle, 1996; Robinson,1999).

Tuy nhiên, việc sử dụng mô hình chất lượng và khoảng cách làm cơ sở cho việc đánh giá chất lượng dịch vụ cũng có nhiều tranh luận (Carmen, 1990; Babakus & Boller, 1992; Cronin & Taylor, 1992). Cronin và Taylor (1992) với mô hình SERVPERF, cho rằng mức độ cảm nhận của khách hàng đối với sự thực hiện dịch vụ của doanh nghiệp phản ánh tốt nhất chất lượng dịch vụ.

Theo mô hình SERVPERF thì: Chất lượng dịch vụ = Mức độ cảm nhận

Kết luận này đã được đồng tình bởi các tác giả khác như Lee và cộng sự (2000), Brady và cộng sự (2002). Bộ thang đo SERVPERF cũng sử dụng 22 mục phát biểu tương tự như phần hỏi về cảm nhận của khách hàng trong mô hình SERVQUAL, bỏ qua phần hỏi về kỳ vọng.

1.1.3.2. Mô hình chất lượng dịch vụ khác và chất lượng dịch vụ ngân hàng

- Mô hình BANKSERV (Avkiran 1994)

Mô hình BANKSERV, được phát triển bởi Avkiran (1994) từ mô hình SERVQUAL. Nghiên cứu của Avkiran thực hiện đối với nền công nghiệp ngân hàng Australia. Mô hình này là một công cụ được thiết kế cho phép phản ánh mong đợi và nhận thức khách hàng thông qua một lần phát biểu duy nhất (Statement). Mô hình BANKSERV bao gồm 4 nhóm nhân tố cơ bản sau: ứng xử của nhân viên (Staff Conduct), sự tin cậy (Credibility), giao tiếp (Communications), tiếp cận dịch vụ (Access to Teller Services).

- Thang đo BSQ (Bahia và Nantel (2000))

Thang đo BSQ là thang đo được nghiên cứu bởi Bahia and Nantel (2000). Thang đo này chứa 6 khía cạnh của chất lượng dịch vụ bao gồm các yếu tố như sau: Effectiveness and assurance (tính hiệu quả và đảm bảo), Access (khả năng truy cập), Price (giá), Tangibles (Phương tiện hữu hình), Rervices portfolio (danh mục đầu tư), Reliability (độ tin cậy).

- Mô hình SYSTRA-SQ

Trong một nghiên cứu khác, Aldlaigan và Buttle (2002), dựa trên mô hình Gronroos (1984), đã phát triển một mô hình mới để đo lường chất lượng dịch vụ ngân hàng là SYSTRA-SQ. SYSTRA-SQ có 4 nhân tố gồm 21 biến. Bốn nhân tố lần lượt là:

Service system quality (chất lượng dịch vụ hệ thống) chứa đựng sự kết hợp các yếu tố liên quan đến chất lượng chức năng và chất lượng kỹ thuật ở mức tổ chức. Cụ thể, thang đo SSQ bao gồm các biến như: Chất lượng tư vấn của ngân hàng, mức độ trao quyền cho nhân viên, mức độ khách hàng có thể cập nhật dịch vụ…

Behavioral service quality (Chất lượng dịch vụ hành vi) Nhân tố này thể hiện

sự đánh giá cách mà dịch vụ được thực hiện bởi nhân viên bao gồm: sự lịch sự, nhã