- Cho vay vốn để phục vụ sản xuất kinh doanh: khách hàng là cá nhân hoặc hộ gia đình có nhu cầu vay bổ sung vốn lưu động thường xuyên…

- Cho vay lưu vụ đối với hộ nông dân: khách hàng là hộ gia đình hoặc cá nhân tại vùng chuyên canh trồng lúa và các vùng xen canh trồng lúa với các cây trồng ngắn hạn khác sản xuất 2 vụ liền kề, đang có nhu cầu vay vốn phục vụ sản xuất.

- Các hình thức cho vay khác như: cho vay cầm cố giấy tờ có giá, cho vay theo hạn mức tín dụng, cho vay phát hành thẻ tín dụng, cho vay dưới hình thức thấu chi tài khoản, cho vay trả góp…

2.1.3.2. Dịch vụ chuyển tiền

Agribank Việt Nam là một trong những ngân hàng có hệ thống mạng lưới chi nhánh lớn nhất cả nước. Với hơn 2000 chi nhánh, phòng giao dịch trên toàn quốc, Agribank có thể thực hiện việc chi trả kiều hối thông qua 2 hình thức là chuyển tiền qua tài khoản (hoặc giấy chứng minh nhân dân) và Western Union.

- Chuyển tiền qua tài khoản hoặc chứng minh nhân dân

Sơ đồ 6: chuyển tiền qua tài khoản hoặc giấy chứng minh nhân dân

Người

chuyển tiền

Ngân hàng nước

ngoài

Hệ thống thanh toán bù

trừ

Agribank

Việt Nam

Người

nhận

- Chuyển tiền thông qua kênh Western Union

Agribank Việt Nam là đại lý chính thức của Western Union tại Việt Nam, do đó Ngân hàng có thể thực hiện chuyển tiền, chi trả tiền cho khách hàng thông qua kênh Western Union một cách an toàn và nhanh chóng. Agribank Việt Nam có 2000 chi nhánh, phòng giao dịch trên toàn quốc do đó khách hàng có thể nhận tiền ở bất cứ nơi nào thuận tiện nhất. Mặt khác, khách hàng có thể nhận được tiền chỉ trong vài phút với hệ thống máy điện toán hiện đại nối mạng trên toàn thế giới.

Dịch vụ chuyển tiền Western Union mang tính bảo mật và tính chính xác cao. Mọi khách hàng đều có thể lựa chọn thực hiện giao dịch, số lượng tiền giao dịch mà không phụ thuộc vào việc có tài khoản ngân hàng hay không. Khách hàng có thể nhận tiền bằng VND, USD, EUR, GBP, CAD, AUD, JPY, SGD, BTH,HKD, và bán lại

ngoại tệ cho Agribank Việt Nam để nhận lại VND.

2.1.3.3. Dịch vụ tài khoản

Thông qua các tài khoản mở tại chi nhánh Agribank thị xã Hương Trà, khách hàng có thể sử dụng các phương tiện thanh toán không dùng tiền mặt như séc, ủy nhiệm chi, ủy nhiệm thu,… để thực hiện các giao dịch mua bán chuyển tiền, thanh toán các dịch vụ như điện nước điện thoại…một cách thuận tiện và an toàn. Ngoài ra, khách hàng còn được hưởng lãi suất tính trên số dư tài khoản.

2.1.3.4. Dịch vụ thẻ

Dịch vụ thẻ tuy được triển khai chưa lâu tuy nhiên lại có sự phát triển tương đối mạnh mẽ. Trong thời gian tới, không chỉ dừng lại tại mức 2.100 máy ATM và hàng nghìn EDC/POS tại quầy giao dịch rộng khắp các tỉnh thành trên toàn quốc, Agribank ngày càng tập trung phát triển mở rộng mạng lưới chấp nhận thẻ, trang bị thêm nhiều máy ATM, đầu tư thêm nhiều cơ sở vật chất hạ tầng hiện đại để tạo cho khách hàng sự thuận tiện trong sử dụng.

Bên cạnh việc phát triển hệ thống chấp nhận thanh toán trong nội bộ hệ thống, Agribank còn tiếp tục kết nối thanh toán thẻ với ngân hàng khác thông qua công ty cổ phần chuyển mạch tài chính quốc gia Việt Nam (Banknetvn) và công ty cổ phần dịch vụ thẻ Smartlink. Việc tham gia kết nối thanh toán thẻ Visa, Mastercard và Banknetvn- smartlink không những cung cấp nhiều hơn các dịch vụ, tiện ích cho khách hàng, mà còn khẳng định sự hội nhập bền vững, sâu rộng vào thị trường thẻ trong nước và quốc tế.

Một số loại thẻ do Agribank Việt Nam phát hành:

- Thẻ ghi nợ nội địa Success

- Thẻ ghi nợ quốc tế: Thẻ mang thương hiệu Visa/MasterCard do Agribank phát hành cho phép khách hàng là chủ thẻ sử dụng trong phạm vi số dư tài khoản tiền gửi thanh toán và (hoặc) hạn mức thấu chi để thanh toán tiền hàng hóa, dịch vụ; rút/ứng tiền mặt và các dịch vụ khác tại ATM, đơn vị chấp nhận thẻ, điểm ứng tiền mặt trên phạm vi toàn cầu hoặc giao dịch qua Internet.

- Thẻ tín dụng quốc tế: mang thương hiệu Visa/MasterCard do Agribank phát hành giúp khách hàng được sử dụng và chấp nhận thanh toán trên phạm vi toàn cầu với tính chất ứng tiền, mua hàng hóa dịch vụ trước, trả tiền sau, mang lại sự thuận tiện cho quý khách hàng mọi nơi mọi lúc.

2.1.3.5. Dịch vụ tiền gửi tiết kiệm

Đây là hình thức huy động vốn nhàn rỗi từ dân cư với nhiều kì hạn và phương

thức trả lãi khác nhau. Một số hình thức gửi tiền tiết kiệm phổ biến như sau:

- Tiết kiệm có kì hạn trả lãi trước và trả lãi sau: khách hàng gửi theo những kỳ

hạn định trước.

- Tiết kiệm không kì hạn: khách hàng không đăng ký kỳ hạn gửi ban đầu, dùng để thanh toán, giao dịch, được hưởng lãi suất không kỳ hạn.

- Tiết kiệm gửi góp (hằng tháng hoặc không theo định kì) là hình thức tiết kiệm mà khách hàng gửi tiền nhiều lần vào tài khoản tiết kiệm gửi góp và được rút tiền một lần khi đến hạn.

- Tiết kiệm hưởng lãi bậc thang theo thời gian gửi: Đây là sản phẩm tiết kiệm có kỳ hạn mà lãi suất khách hàng được hưởng được xác định tương ứng với số dư thực gửi. Số dư thực gửi càng lớn, lãi suất được hưởng càng cao.

- Tiết kiệm hưởng lãi suất bậc thang theo lũy tiến của số dư tiền gửi: đây là sản phẩm tiết kiệm có kỳ hạn mà lãi suất khách hàng được hưởng được xác định tương ứng với thời gian gửi thực tế, thời gian gửi càng dài, lãi suất càng cao.

Ngoài ra còn một số hình thức gửi tiền tiết kiệm khác như: tiết kiệm bằng vàng, tiết kiệm bằng VNĐ bảo đảm giá trị theo giá USD, tiết kiệm bằng VNĐ bảo đảm giá trị theo giá vàng, tiết kiệm bằng VNĐ bảo đảm theo giá vàng, tiền gửi tiết kiệm có kỳ hạn lãi suất tự điều chỉnh tăng theo lãi suất cơ bản của NHNN , tiền gửi tiết kiệm có kỳ hạn rút gốc linh hoạt , tiết kiệm học đường …

2.1.3.6. Dịch vụ ngân hàng điện tử

- SMS banking: là dịch vụ ngân hàng qua điện thoại di động, dịch vụ mà ngân hàng cung cấp thông tin về tài khoản và thông tin về ngân hàng khách bằng cách nhắn tin gửi đến các thuê bao điện thoại của chủ tài khoản hay người được ủy quyền thông qua mạng điện thoại di động.

- VN TOPUP: là dịch vụ nạp tiền điện thoại bằng SMS không cần mã thẻ cào. Dich vụ này giúp tiết kiệm thời gian cho khách hàng bởi việc nạp tiền được thực hiện dễ dàng và mọi lúc mọi nơi.

- Dịch vụ ví điện tử VN mart: dịch vụ ví tiền điện tử cho phép chủ tài khoản Agribank chuyển tiền vào tài khoản VNmart bằng tin nhắn SMS và sử dụng tiền trong đó để giao dịch, mua bán hàng hóa trên các trang web thương mại điện tử, mạng liên kết của VNmart một cách tiện lợi và an toàn nhất.

- Internet banking: Đây là một trong những dịch vụ mới của Agribank Việt Nam. Internet Banking mang ngân hàng về tận nhà cho mỗi khách hàng. Khách hàng có thể truy cập đến Webside: www.agribank.com.vn để có thể kiểm tra số dư tài khoản, xem và in sao kê hàng tháng, cập nhật những thông tin mới nhất về ngân hàng, tham khảo thông tin về tỷ giá, lãi suất hay giá chứng khoán…

Khoá luận tốt nghiệp GVHD: Th.S Phạm Phương Trung

2.1.4. Tình hình lao động tại chi nhánh Agribank thị xã Hương Trà giai đoạn 2010-2012 Bảng 4: Quy mô và cơ cấu lao động tại Agribank Hương Trà

2010 | 2011 | 2012 | 2011/2010 | 2012/2011 | ||||||

LĐ | % | LĐ | % | LĐ | % | +/- | % | +/- | % | |

Tổng số. | 34 | 100 | 35 | 100 | 33 | 100 | 1 | 2,94 | -2 | -6,06 |

1.Theo GT. | ||||||||||

- Nam. | 16 | 47,06 | 16 | 45,71 | 15 | 45,45 | 0 | 0 | -1 | -6,67 |

- Nữ. | 18 | 52,94 | 19 | 54,29 | 18 | 54,55 | 1 | 5,56 | -1 | -5,56 |

2. Theo TĐ. | ||||||||||

- ĐH & CĐ. | 22 | 64,71 | 23 | 65,71 | 23 | 69,7 | 1 | 4,54 | 0 | 0 |

- TC & LĐPT. | 12 | 35,29 | 12 | 34,29 | 10 | 30,3 | 0 | 0 | -2 | -20 |

Có thể bạn quan tâm!

-

Đánh giá chất lượng dịch vụ ngân hàng bán lẻ tại chi nhánh ngân hàng nông nghiệp và phát triển nông thôn thị xã hương trà - 1

Đánh giá chất lượng dịch vụ ngân hàng bán lẻ tại chi nhánh ngân hàng nông nghiệp và phát triển nông thôn thị xã hương trà - 1 -

Đánh giá chất lượng dịch vụ ngân hàng bán lẻ tại chi nhánh ngân hàng nông nghiệp và phát triển nông thôn thị xã hương trà - 2

Đánh giá chất lượng dịch vụ ngân hàng bán lẻ tại chi nhánh ngân hàng nông nghiệp và phát triển nông thôn thị xã hương trà - 2 -

Khái Quát Về Chi Nhánh Ngân Hàng Nông Nghiệp Và Phát Triển Nông Thôn Thị Xã Hương Trà

Khái Quát Về Chi Nhánh Ngân Hàng Nông Nghiệp Và Phát Triển Nông Thôn Thị Xã Hương Trà -

Xác Định Các Thành Phần Tác Động Đến Chất Lượng Dịch Vụ Ngân Hàng Bán Lẻ Và Sự Hài Lòng Của Khách Hàng.

Xác Định Các Thành Phần Tác Động Đến Chất Lượng Dịch Vụ Ngân Hàng Bán Lẻ Và Sự Hài Lòng Của Khách Hàng. -

Mức Độ Đánh Giá Của Khách Hàng Về Thành Phần Của Chất Lượng Dịch Vụ Ngân Hàng Bán Lẻ

Mức Độ Đánh Giá Của Khách Hàng Về Thành Phần Của Chất Lượng Dịch Vụ Ngân Hàng Bán Lẻ -

Thành Phần Chất Lượng Dịch Vụ Hành Vi:

Thành Phần Chất Lượng Dịch Vụ Hành Vi:

Xem toàn bộ 89 trang tài liệu này.

( Nguồn: chi nhánh Agribank thị xã Hương Trà)

Sinh Viên: Phan Khắc Quỳnh Anh-K43TM35

Khoá luận tốt nghiệp GVHD: Th.S Phạm Phương Trung

Con người là một trong những nhân tố quan trọng quyết định đến hình ảnh, văn hóa cũng như sự thành công trong hoạt động của mọi ngân hàng. Từ khi thành lập đến nay, Agribank thị xã Hương Trà coi đây là một trong những yếu tố cần quan tâm để tạo ra điểm mạnh cho ngân hàng, hoàn thiện vấn đề con người chính là cơ sở quan trọng để nâng cao hiệu quả hoạt động kinh doanh cũng như tạo ra một hình ảnh Agribank năng động mới mẻ và chuyên nghiệp.

Để đáp ứng nhu cầu nguồn nhân lực, Agribank thị xã Hương Trà đã tiến hành liên tục hoạt động sắp xếp cán bộ, nâng cao trình độ chuyên môn nghiệp vụ, gửi cán bộ đi học các khóa nghiệp vụ nâng cao, cập nhật thông tin, cải tổ cung cách làm việc, thân thiện với khách hàng, bố trí cán bộ hợp lý phù hợp với chuyên môn năng lực để phát huy cao nhất khả năng làm việc của mỗi người.

Dựa trên bảng số liệu, cơ cấu lao động tại Agribank thị xã Hương Trà có một số biến động về giới tính và trình độ trong thời gian qua. Tỷ lệ nhân viên có trình độ đại học khá cao và đa phần đều được tuyển dụng theo đúng chuyên môn nghiệp vụ, giúp ngân hàng giảm chi phí và thời gian đào tạo lại. Có thể coi đây là một trong những lợi thế của chi nhánh Agribank thị xã Hương Trà, khẳng định trình độ chuyên môn nghiệp vụ của nhân viên ngân hàng cũng như tạo niềm tin cho khách hàng khi đến giao dịch tại chi nhánh.

Bên cạnh việc chú trọng đến công tác đào tạo và tuyển dụng, Agribank thị xã Hương Trà cũng xây dựng những chính sách khuyến khích động viên để nâng cao hiệu quả lao động cho nhân viên. Một số hoạt động nổi trội như khuyến khích bằng vật chất, thi đua khen thưởng giữa các phòng ban hay giữa trung tâm và hai phòng giao dịch, thực hiện công bằng dân chủ, thường xuyên tổ chức những cuộc gặp gỡ vui chơi, dã ngoại du lịch giữa lãnh đạo và nhân viên để nâng cao tinh thần tập thể, tặng quà chúc mừng nhân viên trong những ngày lễ tết, sinh nhật…Những hoạt động trên tạo ra sự tin tưởng, đoàn kết của nhân viên đối với thành viên trong toàn chi nhánh.

Sinh Viên: Phan Khắc Quỳnh Anh-K43TM36

2.1.5. Tình hình kết quả kinh doanh của chi nhánh

Bảng 5: Đánh giá hoạt động kinh doanh tại Agribank Hương Trà giai đoạn 2010 – 2012

(ĐVT: triệu đồng)

2010 | 2011 | 2012 | 2011/2010 | 2012/2011 | ||||||

ST | % | ST | % | ST | % | % | % | |||

A. DOANH THU | 37.529 | 100 | 42.187 | 100 | 46.243 | 100 | 4.658 | 12,41 | 4.056 | 9,61 |

1. Doanh thu từ HĐTD | 35.466 | 94,5 | 38.814 | 92 | 41.413 | 89,55 | 3.348 | 9,44 | 2.599 | 7 |

2. Doanh thu từ HĐ DV | 429 | 1,14 | 593 | 1,41 | 854 | 1,85 | 164 | 38,22 | 261 | 44,01 |

3. Doanh thu từ HĐ KD NH | 7 | 0,02 | 15 | 0,03 | 22 | 0,05 | 8 | 114,28 | 7 | 46,67 |

4. Doanh thu từ HĐ khác | 32 | 0,09 | 49 | 0,12 | 59 | 0,13 | 17 | 53,12 | 10 | 20,41 |

5. Doanh thu khác | 1.595 | 4,25 | 2.716 | 6,44 | 3.895 | 8,42 | 1.121 | 70,28 | 1143 | 42,08 |

B. CHI PHÍ | 29.693 | 100 | 35.387 | 100 | 38.635 | 100 | 5.694 | 19,18 | 3.248 | 9,18 |

1.Chi phí HĐTD | 19.603 | 66,02 | 25.388 | 71,74 | 27.421 | 70,97 | 5.785 | 29,51 | 2.033 | 8,01 |

2. Chi phí HĐ DV | 84 | 0.28 | 122 | 0,35 | 134 | 0,35 | 38 | 45,23 | 12 | 9,84 |

3. Nộp thuế, phí, lệ phí | 22 | 0.07 | 38 | 0,09 | 42 | 0,11 | 16 | 72,73 | 4 | 10,53 |

4. Chi HĐ KD khác | 106 | 0.36 | 102 | 0,29 | 107 | 0,28 | -4 | -3,92 | 5 | 4,90 |

5.Chi cho nhân viên | 4.363 | 14,69 | 5.588 | 15,79 | 6.360 | 16,46 | 1.225 | 28,08 | 772 | 13,81 |

6.Chi cho HĐ quản lý, công cụ | 1.345 | 4,53 | 1.464 | 4,14 | 1.478 | 3,83 | 119 | 8,85 | 14 | 0,96 |

7.Chi về tài sản | 1.211 | 4,09 | 1.313 | 3,71 | 1.532 | 3,96 | 102 | 8,42 | 219 | 16,7 |

8.CP dự phòng, bảo hiểm | 2.949 | 9,93 | 1.363 | 3,86 | 1.550 | 4,01 | -1.586 | -116,36 | 187 | 13,72 |

9. CP khác | 10 | 0,03 | 9 | 0,03 | 11 | 0,03 | -1 | 11,11 | 2 | 22,22 |

C. Lợi nhuận | 7.836 | 6.800 | 7.608 | -1.036 | 15,23 | 808 | 11,88 |

(Nguồn: chi nhánh Agribank thị xã Hương Trà)

Nhìn chung, doanh thu và chi phí của chi nhánh Agribank thị xã Hương Trà đều tăng trong giai đoạn 2010-2012. Tuy nhiên, lợi nhuận năm 2011 có sự sụt giảm đáng kể (1036 triệu đồng). Tuy năm 2012, lợi nhuận có tăng nhưng vẫn không đạt đến mức của năm 2010. Vì vậy, trong những năm tới, Agribank Hương Trà cần nâng cao chất lượng hoạt để đem lại nguồn thu nhập ngày càng cao cho chi nhánh.

Bảng 6: Tình hình huy động vốn của Agribank Thị xã Hương Trà - Thừa Thiên Huế giai đoạn từ 2010 – 2012.

(ĐVT: triệu đồng)

2010 | 2011 | 2012 | 2011/2010 | 2012/2011 | ||||||

ST | % | ST | % | ST | % | +/- | % | +/- | % | |

Tổng nguồn vốn huy động | 164.222 | 100 | 186.479 | 100 | 198.436 | 100 | 22.257 | 13,55 | 11.957 | 6,41 |

1.Theo đối tượng. | ||||||||||

- Tổ chức kinh tế. | 32.017 | 19,5 | 35.389 | 18,98 | 37.432 | 18,86 | 3.372 | 10,53 | 2043 | 5,77 |

- Dân cư. | 132.205 | 80,5 | 151.090 | 81,02 | 161.004 | 81,14 | 18.885 | 14,28 | 9914 | 6,56 |

2.Theo loại tiền. | ||||||||||

- Nội tệ. | 159.256 | 96,98 | 184.400 | 98,89 | 196.021 | 98,78 | 25.144 | 15,79 | 11621 | 6,30 |

- Ngoại tệ quy đổi ra VND. | 4.966 | 3,02 | 2.079 | 1,11 | 2.415 | 1,22 | -2.887 | -37,72 | 336 | 16,16 |

3.Theo thời hạn. | ||||||||||

- TG không kỳ hạn. | 45.085 | 27,45 | 46.826 | 25,11 | 47.124 | 23,75 | 1.741 | 3,86 | 298 | 0,64 |

- TG có kỳ hạn. | 119.137 | 72,55 | 139.653 | 74,89 | 151.312 | 76,25 | 20.516 | 17,22 | 11659 | 8,35 |

Bảng 7:Tình hình hoạt động đầu tư tín dụng tại Agribank Hương Trà giai đoạn 2010- 2012.

ĐVT: Triệu đồng

2010 | 2011 | 2012 | 2011/2010 | 2012/2011 | |||

+/- | % | +/- | % | ||||

1. Doanh số cho vay | 204.398 | 255.598 | 326.674 | 51.200 | 25,05 | 71.076 | 27,81 |

2. Doanh số thu nợ | 186.311 | 235.391 | 270.362 | 49.080 | 26,34 | 34.971 | 14,86 |

3. Tổng dư nợ | 223.979 | 244.186 | 300.498 | 20.207 | 9,02 | 56.312 | 23,06 |

4. Nợ quá hạn | 3.808 | 3.662 | 4.586 | -146 | -3,99 | 924 | 25,23 |

5. Tỷ lệ nợ quá hạn (%) | 1,7 | 1,5 | 1.53 | -0,2 | 0,03 |

(Nguồn: Phòng tín dụng Agribank Hương Trà)

Như vậy, nhìn chung tổng tài sản và nguồn vốn của chi nhánh tăng đều qua các năm. Nhưng nếu xét sự tương quan giữa nguồn vốn huy động được và các khoản cho vay thì có thể thấy rằng hoạt động tín dụng của Ngân hàng chưa phát huy hết khả năng vốn có của nó. Trong thời gian tới, chi nhánh nên mở rộng quy mô cho vay đồng thời cũng nên nâng cao chất lượng thu hồi vốn vay để giảm thiểu rủi ro tổn thất cho chi nhánh.

2.2. Đánh giá chất lượng dịch vụ ngân hàng bán lẻ tại chi nhánh Agribank thị xã Hương Trà

2.2.1. Mô tả mẫu nghiên cứu

Do hình thức điều tra bảng hỏi là phát bảng hỏi tới tất cả những khách hàng có mặt tại chi nhánh chính và phòng giao dịch tại những thời điểm nhất định, cho nên lượng bảng hỏi phát ra là khá lớn khoảng 350 bảng hỏi. Lượng bảng hỏi thu về là 135 bảng. Sau khi được làm sạch, số bảng hỏi được sử dụng để xử lý là 130 bảng.

2.2.1.1. Giới tính

Bảng 8: Thống kê giới tính khách hàng điều tra

Tần số | % | |

Nam | 72 | 55,4 |

Nữ | 58 | 44,6 |

Tổng | 130 | 100,0 |

(Nguồn: xử lý số liệu SPSS) Nhìn vào bảng kết quả điều tra, có thể thấy, trong 130 khách hàng được hỏi có 72 khách hàng là nam giới chiếm 55,4%, còn lại là nữ giới. Nhìn chung, sự phân bổ điều tra đối với hai đối tượng trên là khá đồng đều, tuy nhiên, lượng khách hàng nam vẫn lớn hơn khách hàng nữ. Điều này cũng khá dễ hiểu khi nam giới mới chính là đối tượng quyết định và đại diện thực hiện những vấn đề lớn trong gia đình như gửi tiết kiệm hay vay tiền…. Tuy vậy, số lượng khách hàng nữ vẫn chiếm tỷ lệ rất lớn. Do đó, trong thời gian tới, công tác hoàn thiện chất lượng dịch vụ cần phải hướng tới thỏa

mãn nhu cầu cho cả hai giới, nhằm nâng cao hiệu quả cho hoạt động của chi nhánh.

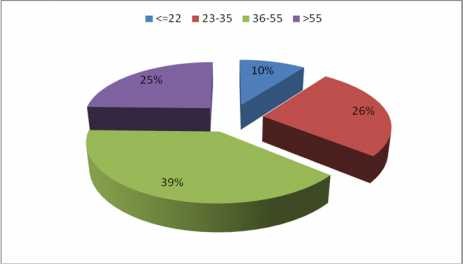

2.2.1.2. Độ tuổi

Dựa vào biểu đồ phần trăm về độ tuổi khách hàng điều tra, có thể nhận xét đối tượng khách hàng được điều tra nhiều nhất nằm trong nhóm tuổi từ 36-55. Nhóm tuổi này thường có sự ổn định và tương đối thành công trong công việc cũng như đã lập gia đình. Do đó, nhu cầu sử dụng dịch vụ ngân hàng ở nhóm đối tượng này rất lớn. Đây được xem là nhóm tuổi có nhiều giao dịch với ngân hàng nhất. Hai nhóm tuổi có lượng điều tra ít hơn là từ 23-35 và từ 56 trở lên. Riêng nhóm tuổi dưới 22 là nhóm có số

lượng điều tra ít nhất. Lý do là vì đây là nhóm người chưa có công việc ổn định và ít

có sự tiếp xúc giao dịch với ngân hàng.

Biểu đồ 1: Thống kê độ tuổi của khách hàng điều tra

(Nguồn: xử lý số liệu SPSS)

2.2.1.3. Nghề nghiệp

Bảng 9: Thống kê nghề nghiệp của khách hàng điều tra

Tần số | % | % lũy kế | |

Nội trợ, nghỉ hưu | 16 | 12,3 | 12,3 |

Học sinh, sinh viên | 11 | 8,5 | 20,8 |

Thất nghiệp, chờ việc | 11 | 8,5 | 29,2 |

Kinh doanh | 32 | 24,6 | 53,8 |

Cán bộ, công chức | 38 | 29,2 | 83,1 |

Nông dân | 12 | 9,2 | 92,3 |

Lao động phổ thông | 10 | 7,7 | 100,0 |

Tổng | 130 | 100,0 |

(Nguồn: xử lý số liệu SPSS) Theo bảng phân tích số liệu, đối tượng có giao dịch với ngân hàng được điều tra nhiều nhất là cán bộ công chức chiếm 29,2%. Tiếp theo sau là đối tượng khách hàng kinh doanh cũng có tỷ lệ khá lớn, khoảng 22%. Tuy nhiên, tỷ lệ khách hàng là nông

dân lại chiếm tỷ lệ khá thấp, chiếm 10/130 người.

2.2.1.4. Thu nhập

Thu nhập là một trong những yếu tố ảnh hưởng đến khả năng sử dụng dịch vụ ngân hàng. Dựa vào bảng phân bố thu nhập khách hàng, có thể thấy trong 130 khách hàng được điều tra, mặt bằng thu nhập là khá cao. Thu nhập chủ yếu của khách hàng là từ 5-7 triệu/ tháng, chiếm 37,7%. Có 31/130 người có thu nhập từ 3-5 triệu/ tháng và 25 người có thu nhập trên 7 triệu/tháng. Số người có thu nhập dưới 3 triệu khá thấp khoảng 19,2%. Như vậy, các đối tượng đều có thu nhập khá ổn định và cao.

Bảng 10: Thống kê thu nhập của khách hàng điều tra

Tần số | % | % lũy kế | |

<1.5 triệu | 10 | 7,7 | 7,7 |

1.5-<3 triệu | 16 | 12,3 | 20,0 |

3-<5triệu | 33 | 25,4 | 45,4 |

5-<7triệu | 49 | 37,7 | 83,1 |

Từ 7 triệu trở lên | 22 | 16,9 | 100,0 |

Tổng | 130 | 100,0 |

(Nguồn: xử lý số liệu SPSS)

2.2.1.5. Trình độ học vấn

Dựa theo bảng phân bổ khách hàng theo trình độ học vấn, trong 130 khách hàng được phỏng vấn, khách hàng có trình độ đại học chiếm tỷ trọng rất lớn là 42,3 %, tiếp theo là trung cấp và cao đẳng. Lượng khách hàng có trình độ phổ thông và sau đại học chiếm tỷ lệ không cao.

Bảng 11: Thống kê trình độ học vấn của khách hàng điều tra

Tần số | % | % lũy kế | |

Phổ thông | 22 | 16,9 | 16,9 |

Trung cấp,cao đẳng | 40 | 30,8 | 47,7 |

Đại học | 52 | 40 | 87,7 |

Sau đại học | 16 | 12,3 | 100,0 |

Tổng | 130 | 100,0 |

(Nguồn: xử lý số liệu SPSS)