2.2.2 Đánh giá chất lượng CVTD qua các năm 2009 đến 2013

2.2.2.1Đánh giá trên quan điểm ngân hàng

2.2.2.1.1 Doanh số cho vay tiêu dùng

Doanh số cho vay

CVTD là một loại hình mới trong hoạt động tín dụng của ngân hàng ở nước ta.

Hiện nay, VCB – Huế cũng đã từng bước phát triển mạnh sản phẩm dịch vụ này.

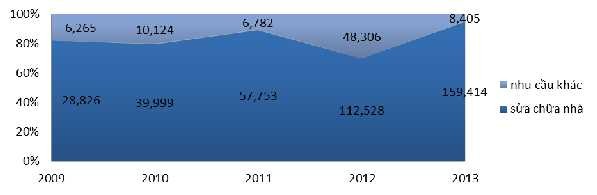

Biểu đồ 2.4 cho thấy tổng doanh số cho vay tiêu dùng của ngân hàng năm 2010 là 50,123 tỷ đồng, tăng 15,032 tỷ đồng so với năm 2009 với tỷ lệ tăng trưởng là 42,84%. Năm 2012 tiếp tục tăng 96,299 tỷ đồng so với năm 2011 với tỷ lệ tăng trưởng vượt bậc là 149,22% và chỉ tăng nhẹ vào năm 2013 đạt 167,819 tỷ đồng .Trong đó, cho vay sửa chữa nhà là 159,414 tỷ đồng, chỉ tiêu này năm 2012 là 112.528 tỷ đồng chiếm 69,97%, năm 2011 đạt 64,535 tỷ đồng chiếm 89,50% trong doanh số cho vay của Ngân hàng và tăng 14,412 tỷ đồng so với năm 2010 tương đương với 28,75%. Cho vay mua ôtô là một khoản cho vay trong gói sản phẩm này của Ngân hàng, nhưng con số thì vẫn chưa được thiết lập. Tiếp theo đó là nhu cầu đời sống khác, khoản này chiếm một phần khá nhỏ trong doanh số cho vay, năm 2009 chỉ dừng lại ở 6,265 tỷ, năm 2010 là 10,124 tỷ đồng chỉ chiếm 20,2%, giảm nhẹ trong năm 2011 và tăng mạnh trở lại vào năm 2012, đạt giá trị 48,306 tỷ đồng, giảm trở lại 8,405 tỷ đồng vào năm 2013.

Biểu đồ 2.5: Cơ cấu CVTD tại VCB - Huế giai đoạn 2009 – 2013

( Nguồn : Báo cáo tín dụng chi nhánh )

Giải thích cho xu hướng CVTD đột nhiên tăng mạnh vào năm 2012 và tập trung chủ yếu vào cho vay sửa chữa, mua nhà là do người dân địa phương nhận biết được tình hình lạm phát tiếp tục gia tăng, đồng tiền ngày càng mất giá, thị trường bất động sản vẫn khó khăn thì có nhiều yếu tố lạc quan và nhiều cơ hội tốt dành cho những người mua có nhu cầu thực sự về nhà ở.

Doanh số thu nợ

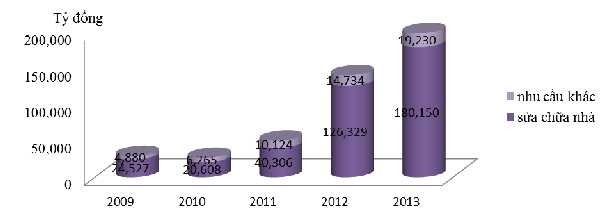

Biểu đồ 2.6 Doanh số thu nợ CVTD NH VCB-Huế giai đoạn 2009-2013

( Nguồn : Báo cáo tín dụng chi nhánh ) Doanh số thu nợ CVTD của Ngân hàng cũng khá cao, năm 2009 là 29,47 tỷ đồng, năm 2010 là 26,873 tỷ đồng, năm 2011 tăng mạnh so với năm 2010 là 23,557 tỷ đồng tương đươg với 87,66%. Doanh số thu nợ tiếp tục tăng lên đáng kể vào năm 2012, tăng 90,633 tỷ đồng so với năm 2011 với tỷ lệ tăng trưởng rất lớn là 179,72%, đến năm 2013 tăng thêm 41,34% đạt 199,38 tỷ đồng. Nguyên nhân là do cho vay sửa chữa, mua nhà tăng nhanh và mạnh vào năm 2013 và 2012, năm 2012 tăng 86,023 tỷ đồng so với năm 2011 tương đương với 213,42% đạt tới 126,329 tỷ đồng chiếm đến 89,56% trong doanh số thu nợ. Còn thu nợ đối với nhu cầu đời sống khác cũng tăng nhẹ và vẫn

chiếm tỷ lệ thấp hơn so với cho vay sửa chữa, mua nhà.

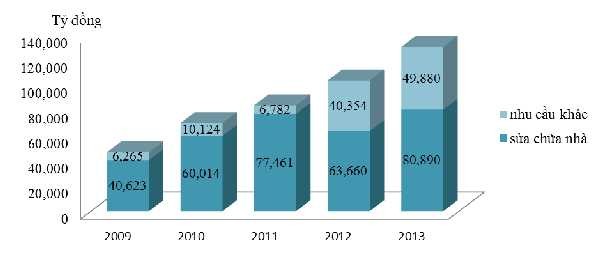

Tình hình dư nợ

Tình hình dư nợ cũng tăng qua các năm cụ thể, dư nợ năm 2010 là 71,138 tỷ đồng , tăng 49,59 % so với năm 2009, năm 2011 là 84,243 tỷ đồng, tăng 14,105 tỷ đồng so

với năm 2010 với tỷ lệ tăng trưởng là 20,11%. Không dừng lại ở đó năm 2012 còn tăng thêm 19,771 tỷ đồng so với năm 2011, năm 2013 tăng thêm 25,72% so với năm 2012 , đạt mức 130,77 tỷ đồng.

Trong đó dư nợ của cho vay sửa chữa, mua nhà luôn chiếm tỷ trọng cao và tăng qua mỗi năm, năm 2013 là 80,89 tỷ đồng, chiếm 61,86% trong tổng dư nợ, tăng 26,756 tỷ đồng so với năm 2012. Trong khi đó nhu cầu đời sống khác chỉ là 10,124 tỷ đồng vào năm 2010, tức là chỉ chiếm 14,44%, và tăng trưởng vượt bật, cao nhất là năm 2013(49,88 tỷ đồng) chiếm 38,14%.

Biểu đồ 2.7 Tình hình dư nợ CVTD NH VCB-Huế giai đoạn 2009-2013

( Nguồn : Báo cáo tín dụng chi nhánh )

Nguyên nhân tổng dư nợ cao và luôn tăng ở mỗi năm là do doanh số cho vay của ngân hàng cao, NH đang đẩy mạnh cho vay khách hàng cá nhân trong đó có CVTD.

Trong 5 năm vừa qua ta có thể thấy doanh số cho vay của Vietcombank - Chi nhánh Huế tăng nhanh và cao, nguyên nhân là do nền kinh tế đang trong thời kỳ hội nhập và quan trọng hơn đó là nhu cầu đời sống của người dân ngày càng tăng cao, vì vậy chi phí cho nhu cầu đó cũng khá cao nên họ đã vay ngân hàng để đáp ứng nhu cầu đời sống của mình. Doanh số cho vay cao, đương nhiên dư nợ cũng sẽ cao, nhưng mức dư nợ lại luôn tăng qua các năm, điều đó đòi hỏi ngân hàng cần có kế hoạch cho vay và thu nợ tốt hơn, bộ phận tín dụng cũng cần lưu ý và tích cực hơn trong công tác này.

2.2.2.1.2 Tỷ lệ nợ quá hạn

Bảng 2.1 Biến động nợ quá hạn của NH VCB-Huế giai đoạn 2009-2013

ĐVT: Tỷ đồng

2009 | 2010 | 2011 | 2012 | 2013 | |

Dư nợ | 46,888 | 70,138 | 84,243 | 104,014 | 130,770 |

Nợ quá hạn | 2,690 | 1,343 | 1,414 | 2,210 | 2,045 |

Tỷ lệ nợ quá hạn (%) | 5,74 | 1,91 | 1,68 | 2,12 | 1,56 |

Có thể bạn quan tâm!

-

Đánh giá chất lượng cho vay tiêu dùng tại ngân hàng thương mại cổ phần ngoại thương Việt Nam chi nhánh Huế - 1

Đánh giá chất lượng cho vay tiêu dùng tại ngân hàng thương mại cổ phần ngoại thương Việt Nam chi nhánh Huế - 1 -

Đánh giá chất lượng cho vay tiêu dùng tại ngân hàng thương mại cổ phần ngoại thương Việt Nam chi nhánh Huế - 2

Đánh giá chất lượng cho vay tiêu dùng tại ngân hàng thương mại cổ phần ngoại thương Việt Nam chi nhánh Huế - 2 -

Giới Thiệu Khái Quát Tình Hình Ngân Hàng Tmcp Ngoại Thương Việt Nam Chi Nhánh Huế

Giới Thiệu Khái Quát Tình Hình Ngân Hàng Tmcp Ngoại Thương Việt Nam Chi Nhánh Huế -

Đánh giá chất lượng cho vay tiêu dùng tại ngân hàng thương mại cổ phần ngoại thương Việt Nam chi nhánh Huế - 5

Đánh giá chất lượng cho vay tiêu dùng tại ngân hàng thương mại cổ phần ngoại thương Việt Nam chi nhánh Huế - 5 -

Đánh giá chất lượng cho vay tiêu dùng tại ngân hàng thương mại cổ phần ngoại thương Việt Nam chi nhánh Huế - 6

Đánh giá chất lượng cho vay tiêu dùng tại ngân hàng thương mại cổ phần ngoại thương Việt Nam chi nhánh Huế - 6

Xem toàn bộ 56 trang tài liệu này.

( Nguồn : Báo cáo tín dụng chi nhánh ) Như đã phân tích ở trên doanh số CVTD ở VCB- Huế là tăng qua mỗi năm, kèm theo đó là tình hình thu nợ chưa được tốt nên dư nợ của ngân hàng cũng tăng cao và

tăng đều qua mỗi năm.

Năm 2009 do hệ lụy của việc lãi suất cho vay quá cao và hoạt động sản xuất kinh doanh của doanh nghiệp gặp nhiều khó khăn dẫn tới việc mất khả năng trả nợ nên tỷ lệ nợ quá hạn CVTD của ngân hàng VCB-Huế trong năm này ở mức khá cao đến 5,74%. Sang năm 2010 nợ quá hạn CVTD đã được kiềm chế lại là 1,343 tỷ đồng, tỷ lệ nợ quá hạn giảm xuống còn 1,91%, năm 2011 thì tăng nhẹ thêm 71 triệu đồng đạt 1,414 tỷ đồng. Năm 2012 có tăng lên đến 2,12% nhưng không vượt quá 3%( ngưỡng yêu cầu của NHNN). Qua năm 2013, nợ quá hạn giảm so với năm 2011 gần 200 triệu đồng nên tỷ lệ này giảm còn 1,56%.

Qua đây ta thấy được tình hình CVTD của ngân hàng, có nhiều biến động và tăng giảm không đồng đều qua các năm. Nhu cầu đời sống hiện nay đang rất cao, người dân luôn muốn trang trải cho cuộc sống của mình. Vì vậy ngân hàng cần lỗ lực hơn nhiều nữa để có thể đáp ứng được nhu cầu đó tốt nhất mà không ảnh hưởng tới hoạt động của mình.

2.2.2.2Đánh giá trên quan điểm của khách hàng

2.2.2.2.1 Mô tả mẫu quan sát

Bộ số liệu sơ cấp thu thập được bằng cách khảo sát qua bảng hỏi. Số lượng bảng hỏi phát ra là 120 phiếu thu về 120 phiếu và có 3 phiếu không hợp lệ. Tiến hành nghiên cứu trên 117 phiếu còn lại.

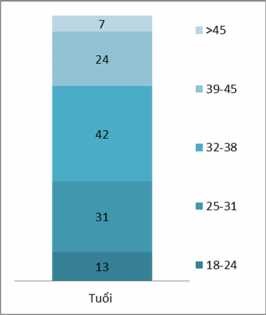

Biểu đồ 2.8 Độ tuổi vay tiêu dùng

( Nguồn: Kết quả khảo sát)

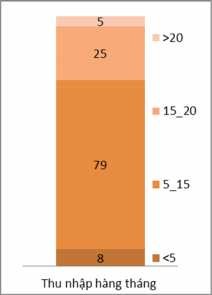

Trong số 117 người này thì thu nhập hàng tháng từ 5 đến 15 triệu đồng 1 tháng có 79 người, và số người này cũng nằm trong độ tuổi từ 25 đến 45 là chủ yếu. Như vậy khả năng trả nợ là rất cao, theo như nguồn số liệu thứ cấp thì tỷ lệ nợ quá hạn những năm gần đây đã ở mức kiểm soát. Số người thu nhập dưới 5 triệu chỉ có 8 người, chiếm tỷ trọng nhỏ trong hoạt động này, cho thấy ngân hàng thực hiện khá nghiêm ngặt trong công tác thẩm định để tránh gia tăng nợ xấu. Đối với thu nhập trên 15 triệu có 30 người chiếm 25%.

Trong số 117 khách hàng được hỏi có 42 người nằm trong độ tuổi 32- 38

chiếm 36%, 31 người vay (26%) có

tuổi từ 25- 31 và 24 người (21%) có tuổi từ 39-45. Đây là 3 nhóm tuổi có tỷ lệ vay tiêu dùng cao, cho thấy mảng CVTD của ngân hàng tập trung chủ yếu vào độ tuổi lao động sung sức, đây cũng chính là nhóm tuổi có nhu cầu lớn về tiêu dùng. Độ tuổi ngoài 45 chỉ có 7 người vay chiếm tỷ lệ nhỏ nhất là 6%, 11% còn lại là từ 18- 24 tuổi.

Biểu đồ 2.9 Thu nhập hàng tháng của khách hàng vay tiêu dùng

( Nguồn: Kết quả khảo sát)

( Nguồn: Kết quả khảo sát)

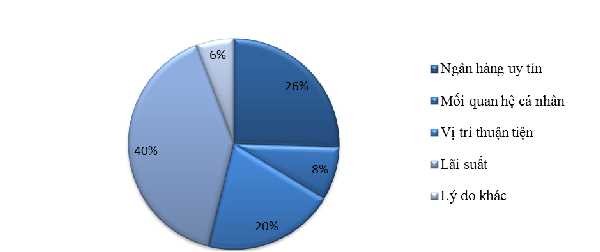

Biểu đồ 2.10: Lý do chọn ngân hàng vay vốn

Dựa vào kết quả điều tra và biểu đồ ta thấy số đông khách hàng chọn ngân hàng vay vốn vì lý do lãi suất chiếm 40%. Lãi suất luôn là yếu tố người vay vốn quan tâm hàng đầu, và hiện tại ngân hàng áp dụng lãi suất CVTD khá thấp, do đó thu hút nhiều khách hàng. Chiếm tỷ lệ cao thứ 2 là lý do uy tín với 26 %. Ngoài ra vị trí thuận tiện, mối quan hệ cá nhân…cũng là những lý do mà khách hàng chọn NH để vay vốn.

2.2.2.2.2 Kiểm tra độ tin cậy Cronbach’s Alpha và phân tích nhân tố

Thang đo độ tin cậy Cronbach’s Alpha

Thang đo được đánh giá độ tin cậy thông qua hệ số Cronbach’s Alpha cho phép ta loại bỏ những biến không phù hợp và hạn chế các biến rác trong mô hình nghiên cứu. Hệ số này cho biết mức độ tương quan giữa các biến trong bảng câu hỏi, được dùng để tính sự thay đổi của từng biến và mối tương quan giữa các biến (Bob E.Háy 1983). Theo đó, chỉ những biến có hệ số tương quan tổng biến phù hợp (Corrected Item-Total Correlation) lớn hơn 0,3 và có hệ số Alpha lớn hơn 0,6 mới được xem là chấp nhận được và thích hợp đưa vào những bước phân tích tiếp theo. Cũng theo nhiều nhà nghiên cứu, nếu Cronbach’s Alpha đạt từ 0,7 đến 0,8 là chấp nhận được, nếu đạt từ 0,8 trở lên thì thang đo lường là tốt và mức độ tương quan sẽ càng cao hơn.

Theo tiêu chí trên có 3 biến quan sát được loại bỏ khỏi mô hình: (Xem Phụ lục 2)

- Biến “NV luôn sẵn sàng đáp ứng nhu cầu của KH” nhỏ hơn độ tin cậy Cronback’s nhân tố Khả năng đáp ứng.

- Biến “KH tin tưởng vào sự hiểu biết của nhân viên” do có hệ số tương quan biến tổng nhỏ hơn 3.

- Biến “NH luôn dành sự chú ý đến từng khách hàng” nhỏ hơn độ tin cậy Cronback’s nhân tố Sự cảm thông.

Việc loại 3 biến quan sát này giúp cho hệ số Cronbach’s Alpha của các nhân tố chứa biến bị loại bỏ tăng lên rất nhiều, cũng như đảm bảo độ tin cậy để tiến hành phân tích nhân tố khám phá EFA sau này.

Phân tích nhân tố khám phá ( EFA)

Phân tích nhân tố được sử dụng để rút gọn, giảm số lượng biến và tạo ra các nhân tố mô tả tổng quát các yếu tố ảnh hưởng đến chất lượng dịch vụ mà khách hàng quan tâm.

Phân tích nhân tố được sử dụng khi hệ số KMO có giá trị từ 0.5< KMO< 1 (Othman & Owen, 2000), kiểm định Bartlett’s có giá trị sig nhỏ hơn 0.05; các biến có hệ số truyền tải nhỏ hơn 0.5 sẽ bị loại; điểm dừng Eigenvalues ( đại diện cho phần biến thiên được giả thích bởi mỗi nhân tố) lớn hơn 1 và tổng phương sai trích(Cumulative

% Extraction Sums of Squared Loadings) lớn hơn 50% ( Gerbing & Anderson, 1988).

Phương pháp trích “Principal Component” với phép xoay “Varimax” được sử dụng trong phân tích nhân tố thang đo các thành phần độc lập.

Quá trình phân tích nhân tố cho thấy: KMO= 0.853 rất gần 1 cho thấy độ phù hợp của mô hình cao; kiểm định Bartlett’s có giá trị sig=0. (bảng 2.2)

Tập biến được đưa vào gồm 17 biến không kể biến “đánh giá chung”. Sau khi thực hiện phân tích nhân tố khám phá, cho kết quả 17 biến được sắp xếp trong 5 nhân tố có điểm dừng Eigenvalues lớn hơn 1 và tổng phương sai trích là 64.78%, cho thấy các nhân tố rút trích ra giải thích được gần 65% biến thiên dữ liệu. Và tất cả các biến đều có hệ số tải nhân tố lớn hơn 0,5 nên ta không thể loại bất kì biến nào ra khỏi thang đo. ( bảng 2.3)

Bảng 2.2 Kết quả kiểm định KMO

Kaiser-Meyer-Olkin Measure of Sampling Adequacy. | 0.853 | |

Bartlett's Test of Sphericity | Approx. Chi-Square | 693.459 |

Df | 136 | |

Sig. | 0 |

( Nguồn : Kết quả xử lý sô liệu spss)

Bảng 2.3 Tổng biến động được giải thích

Initial Eigenvalues | Extraction Sums of Squared Loadings | |||||

Total | % of Variance | Cumulative % | Total | % of Variance | Cumulative % | |

1 | 5.946 | 34.974 | 34.974 | 5.946 | 34.974 | 34.974 |

2 | 1.502 | 1.502 | 8.835 | 43.808 | ||

3 | 1.331 | 7.828 | 51.636 | 1.331 | 7.828 | 51.636 |

4 | 1.188 | 6.988 | 58.624 | 1.188 | 6.988 | 58.624 |

5 | 1.046 | 1.046 | 6.156 | 64.780 | ||

6 | 0.748 | 4.402 | 69.181 | |||

7 | 0.674 | 3.968 | 73.149 | |||

8 | 0.666 | 3.919 | 77.068 | |||

9 | 0.596 | 3.507 | 80.575 | |||

10 | 0.581 | 3.416 | 83.991 | |||

11 | 0.524 | 3.084 | 87.075 | |||

12 | 0.489 | 2.878 | 89.953 | |||

13 | 0.452 | 2.661 | 92.613 | |||

14 | 0.391 | 2.302 | 94.916 | |||

15 | 0.347 | 2.040 | 96.956 | |||

16 | 0.296 | 1.738 | 98.694 | |||

17 | 0.222 | 1.306 | 100.000 | |||

( Nguồn : Kết quả xử lý sô liệu spss)

Bảng 2.4 Hệ số tải nhân tố và Cronbach's Alpha của các nhân tố rút trích được

% biến động giải thích được | Cronbach's Alpha | Hệ số tải | |

SỰ TIN CẬY | 34.974 | 0.781 | |

NH cung cấp dịch vụ CVTD như cam kết theo hợp đồng | 0.786 | ||

NV thực hiện chính xác dịch vụ ngay lần đầu tiên | 0.701 | ||

NV giải đáp mọi thắc mắc của KH rõ ràng, chuyên nghiệp | 0.67 | ||

NH thực hiện giải ngân đúng cam kết | 0.606 | ||

SỰ CẢM THÔNG | 8.835 | 0.759 | |

NH có các chương trình quan tâm đến KH | 0.769 | ||

NV luôn thể hiện được sự quan tâm đến KH | 0.734 | ||

NV luôn nhiệt tình hỗ trợ để KH có lợi ích tốt nhất | 0.685 | ||

NH làm việc vào những giờ thuận tiện cho KH | 0.608 | ||

NĂNG LỰC PHỤC VỤ | 7.828 | 0.795 | |

Khách hàng cảm thấy an toàn khi thực hiện giao dịch với NH | 0.807 | ||

NV luôn niềm nở, lịch sự, nhã nhặn với KH | 0.748 | ||

Thông tin cung cấp cho KH luôn đầy đủ, kịp thời và dễ hiểu | 0.746 | ||

KHẢ NĂNG ĐÁP ỨNG | 6.988 | 0.716 | |

NV cung ứng dịch vụ cho KH nhanh chóng | 0.762 | ||

NV luôn tận tình hướng dẫn KH hoàn thành bộ hồ sơ vay vốn | 0.698 | ||

Thủ tục vay vốn đơn giản | 0.681 | ||

SỰ HỮU HÌNH | 6.156 | 0.636 | |

NH có trang thiết bị hiện đại | 0.791 | ||

Cơ sở vật chất của NH khang trang, tiện nghi | 0.639 | ||

NV có trang phục gọn gàng, cẩn thận | 0.629 | ||

Tổng phương sai trích = 64.780 | |||

(Nguồn: Kết quả xử lý số liệu trên phần mềm SPSS)

- Nhân tố 1 đặt tên là Sự tin cậy

- Nhân tố 2 đặt tên là Sự cảm thông

- Nhân tố 3 đặt tên là Năng lực phục vụ

- Nhân tố 4 đặt tên là Khả năng đáp ứng

- Nhân tố 5 đặt tên là Sự hữu hình

- Nhân tố phụ thuộc: Anh/ Chị hài lòng với chất lượng dịch vụ cho vay tiêu dùng của NH được đặt là Chất lượng

2.2.2.2.3 Mô hình nghiên cứu tổng quát

Sau khi tiến hành phân tích dữ liệu qua các bước phân tích độ tin cậy Cronback’s Alpha và phân tích nhân tố khám phá, mô hình được hiệu chỉnh gồm 5 biến độc lập (Sự tin cậy, Sự cảm thông, Năng Lực phục vụ, Khả năng đáp ứng, Sự hữu hình) để đo lường biến phụ thuộc là Chất lượng. Để đo lường xem mức độ tác động của các nhân tố trên đến Chất lượng dịch vụ cho vay tiêu dùng của NH tiến hành phân tích hồi quy, mô hình hồi quy được sử dụng là hồi quy đa biến.

Mô hình hồi quy có dạng:

CL = β0 + β1STC + β2SCT + β3NLPV + β4KNĐƯ + β5SHH

Trong đó

- Β0: là hệ số chặn

- Β1, β2, β3, β4, β5: hệ số hồi quy từng phần tương ứng với các nhân tố độc lập

CL : Giá trị của biến phụ thuộc Chất lượng STC : Giá trị của biến thứ nhất Sự tin cậy SCT : Giá trị của biến thứ hai Sự cảm thông

NLPV : Giá trị của biến thứ ba Năng lực phục vụ KNĐƯ : Giá trị của biến thứ tư Khả năng đáp ứng SHH : Giá trị của biến thứ năm Sự hữu hình

Các giả thuyết:

H0: Các nhân tố chính không có mối tương quan với chất lượng dịch vụ CVTD dùng của NH

H1: Nhân tố STC có tương quan với chất lượng dịch vụ CVTD của NH H2: Nhân tố SCT có tương quan với chất lượng dịch vụ CVTD của NH H3: Nhân tố NLPV có tương quan với chất lượng dịch vụ CVTD của NH H4: Nhân tố KNĐƯ có tương quan với chất lượng dịch vụ CVTD của NH

H5: Nhân tố SHH có tương quan với chất lượng dịch vụ CVTD của NH

Trước khi tiến hành hồi quy các nhân tố độc lập với nhân tố Chất lượng, tiến hành xem xét mối tương quan tuyến tính giữa các biến. Kết quả kiểm tra cho thấy “Hệ số tương quan” giữa biến phụ thuộc với các nhân tố cao nhất là 0.586 (thấp nhất là 0,273). Sơ bộ có thể kết luận rằng các biến độc lập này có thể đưa vào mô hình để giải thích cho biến phụ thuộc.

Bảng 2.5 Hệ số tương quan giữa các nhân tố

Sự tin cậy | Sự cảm thông | Năng lực phục vụ | Khả năng đáp ứng | Sự hữu hình | ||

Chất lượng | Tương quan Pearson | 0.586 | 0.347 | 0.273 | 0.390 | 0.294 |

Sig. (2-tailed) | 0.000 | 0.000 | 0.003 | 0.000 | 0.001 |

(Nguồn: Kết quả xử lý số liệu trên phần mềm SPSS)

Từ kết quả các bảng dưới đây, ta thấy rằng kiểm định F cho giá trị p – value (Sig.)

< 0,05, chứng tỏ mô hình phù hợp và R2 hiệu chỉnh có giá trị bằng 0.767 có nghĩa là mô hình hồi quy giải thích được 76,7% sự biến thiên của biến phụ thuộc về chất lượng dịch vụ CVTD của ngân hàng. Như vậy, mô hình có giá trị giải thích ở mức khá cao.

Bảng 2.6 Phân tích hồi quy các nhân tố ảnh hưởng chất lượng CVTD của NH

R | R2 | R2 hiệu chỉnh | Sai số chuẩn của ước lượng | |

1 | 0.881 | 0.777 | 0.767 | 0.431 |

a. Các yếu tố dự đoán: (Hằng số), STC, SCT, NLPV, KNĐƯ, SHH b. Nhân tố phụ thuộc : CL | ||||

(Nguồn: Kết quả xử lý số liệu trên phần mềm SPSS)

Bảng 2.7 Phân tích ANOVA

Tổng bình phương | Df | Trung bình bình phương | F | Sig. | ||

1 | Hồi quy | 71.723 | 5 | 14.345 | 77.349 | 0 |

Số dư | 20.585 | 111 | 0.185 | |||

Tổng | 92.308 | 116 | ||||

a. Các yếu tố dự đoán: (Hằng số), STC, SCT, NLPV, KNĐƯ, SHH b. Nhân tố phụ thuộc : HL | ||||||

(Nguồn: Kết quả xử lý số liệu trên phần mềm SPSS)

Bảng 2.8 Kết quả phân tích hồi quy đa nhân tố và đánh giá mức độ quan trọng của từng nhân tố độc lập.

Hệ số hồi quy chưa chuẩn hoá | Hệ số hồi quy chuẩn hoá | T | Sig. | VIF | |||

1 | Std. Error | Beta | |||||

Hằng số | 3.410 | 0.040 | 85.657 | 0.000 | |||

Sự tin cậy | 0.523 | 0.040 | 0.586 | 13.077 | 0.000 | 1 | |

Sự cảm thông | 0.310 | 0.040 | 0.347 | 7.751 | 0.000 | 1 | |

Năng lực phục vụ | 0.244 | 0.040 | 0.273 | 6.091 | 0.000 | 1 | |

Khả năng đáp ứng | 0.348 | 0.040 | 0.390 | 8.694 | 0.000 | 1 | |

Sự hữu hình | 0.262 | 0.040 | 0.294 | 6.555 | 0.000 | 1 | |

Nhân tố phụ thuộc : Chất lượng | |||||||

(Nguồn: Kết quả xử lý số liệu trên phần mềm SPSS)

Từ kết quả trên, ta thấy rằng:

- Hệ số phóng đại phương sai VIF (Variance inflation fator) đều nhỏ hơn 10, do vậy khẳng định rằng mô hình hồi quy không xảy ra hiện tượng Đa cộng tuyến.

- Mức ý nghĩa Sig đều < 0.05, điều này chứng tỏ rằng có đủ bằng chứng thống kê để bác bỏ giả thuyết H0 đối với các nhân tố này, hay các giả thuyết H1, H2, H3, H4, H5 được chấp nhận ở mức ý nghĩa là 95%. Do đó ta có thể nói rằng tất cả các nhân tố độc lập đều có tác động đến chất lượng dịch vụ cho vay tiêu dùng của ngân hàng Vietcombank-Chi