Cơ chế xử lý nợ xấu của một số nền kinh tế chủ yếu trong khu vực Đông Á trong cuộc khủng hoảng kinh tế giai đoạn 1997-1998 có thể được tổng kết trong bảng dưới đây [Bảng 2.3]:

Tuy nhiên, theo cả 2 mô hình thì tái cấu trúc doanh nghiệp vẫn là giải pháp gốc rễ giúp làm giảm triệt để nợ xấu cho ngân hàng. Trong đó, các tập đoàn kinh tế lớn phải cam kết với Chính phủ về việc đóng cửa các chi nhánh yếu kém, cùng với các công ty, doanh nghiệp khác thực hiện tái cơ cấu kinh doanh với việc tập trung vào những ngành nghề kinh doanh chính, xóa bỏ bảo lãnh giữa các đơn vị thành viên và duy trì một cơ cấu vốn bền vững.

Bảng 2.3: Cơ chế xử lý nợ xấu của một số nền kinh tế Đông Á trong cuộc khủng

hoảng kinh tế giai đoạn 1997-1998

Indonesia | Hàn Quốc | Malaysia | Thái Lan | |

Tài sản được mua ban | ||||

Công ty quản | đầu với mức giá cao hơn | |||

lý tài sản theo | mức giá cân bằng của | Tài sản được | ||

mô hình tập trung mua các | Có | thị trường (có thể truy đòi). Từ tháng 2/1998, | định giá bởi công ty kiểm | Không áp dụng |

tài sản với mức | giao dịch mua được | toán độc lập | ||

giá hỗ trợ | thực hiện hướng tới giá | |||

thị trường | ||||

Khoản cho vay | ||||

Loại tài sản được chuyển giao | Tài sản kém chất lượng nhất | Không có chiến lược cụ thể | lớn hơn 5 triệu ringgit và phần lớn các khoản vay được đảm bảo bằng bất | Không áp dụng |

động sản/cổ | ||||

phiếu. |

Có thể bạn quan tâm!

-

Nhận Xét, Đánh Giá Và Những Vấn Đề Cần Tiếp Tục Nghiên Cứu

Nhận Xét, Đánh Giá Và Những Vấn Đề Cần Tiếp Tục Nghiên Cứu -

Đối Tượng, Mục Tiêu, Nguồn Lực Tài Chính Để Cải Cách Hệ Thống Ngân Hàng

Đối Tượng, Mục Tiêu, Nguồn Lực Tài Chính Để Cải Cách Hệ Thống Ngân Hàng -

Các Nhân Tố Ảnh Hưởng Đến Cải Cách Hệ Thống Ngân Hàng Của Một Quốc Gia

Các Nhân Tố Ảnh Hưởng Đến Cải Cách Hệ Thống Ngân Hàng Của Một Quốc Gia -

Những Nhân Tố Tác Động Đến Cải Cách Hệ Thống Ngân Hàng Nhật Bản

Những Nhân Tố Tác Động Đến Cải Cách Hệ Thống Ngân Hàng Nhật Bản -

Các Biện Pháp Cải Cách Hệ Thống Ngân Hàng Nhật Bản

Các Biện Pháp Cải Cách Hệ Thống Ngân Hàng Nhật Bản -

Những Thay Đổi Về Thể Chế Và Pháp Lý Để Tạo Điều Kiện Tái Cấu

Những Thay Đổi Về Thể Chế Và Pháp Lý Để Tạo Điều Kiện Tái Cấu

Xem toàn bộ 130 trang tài liệu này.

Nguồn: World Bank (2000), East Asia: Recovery and Beyond.

2.6.6. Nâng cao công tác quản trị ngân hàng và trao quyền độc lập

Kinh nghiệm từ cuộc khủng hoảng tài chính toàn cầu 2007-2008 cho thấy, quản trị rủi ro ngân hàng là một lĩnh vực quan trọng nhưng vẫn chưa được coi trọng đúng mức (ở cả các nền kinh tế phát triển và đang phát triển), điều này đã khiến rủi

ro tích lũy trong hệ thống và là một trong những nguyên nhân gây ra khủng hoảng (Delimatsis, 2012). Quản trị rủi ro ngân hàng hiện đại bao gồm một loạt các chính sách/biện pháp ở cấp vĩ mô (chính sách an toàn, thận trọng do NHTW ban hành) và cấp vi mô (các quy định, kế hoạch cụ thể của từng NHTM) nhằm triển khai các quy định về đo lường hệ số an toàn vốn và tiêu chuẩn vốn tối thiểu cần đạt theo quy định trong Hiệp định Basel (Bessis, 2011). Hiện nay, đa số các quốc gia trên thế giới (trong đó có Việt Nam) đang trong quá trình triển khai hoặc hoàn tất áp dụng các tiêu chuẩn của Basel II trong quản trị rủi ro ngân hàng.

Bảng 2.4. Tình hình áp dụng các tiêu chuẩn của Basel trên thế giới

Quốc gia/vùng lãnh thổ | |

Đã hoàn tất triển khai Basel II, đang trong quá trình triển khai Basel III | - Liên minh Châu Âu, Canada, Hoa Kỳ - Khu vực Đông Bắc Á: Nhật Bản, Hàn Quốc, Hong Kong - Khu vực Đông Nam Á: Singapore, In-đô-nê-xia - Trung Quốc, Ấn Độ, Saudi Arabia, Mexico, Brazil |

Đang trong quá trình triển khai Basel II | - Argentina, Nga - Phần lớn các quốc gia đang phát triển (trong đó có Việt Nam) |

Nguồn: “Báo cáo lãnh đạo các nước G20 về tình hình triển khai Basel II đến 08/2015 ”, Ủy ban Basel về Giám sát ngân hàng (BCBS).

Quản trị rủi ro ngân hàng theo tiêu chuẩn Basel II dựa trên 3 trụ cột chính: (i) Tỷ lệ vốn bắt buộc tối thiểu (8%) của tổng tài sản có rủi ro (bao gồm rủi ro tín dụng, rủi ro vận hành và rủi ro thị trường); (ii) Khung giải pháp cho các rủi ro mà NHTM đối mặt (rủi ro hệ thống, rủi ro chiến lược, rủi ro danh tiếng, rủi ro thanh khoản và rủi ro pháp lý) và 04 nguyên tắc giám sát phòng ngừa rủi ro cơ bản, gồm: đánh giá được mức độ đầy đủ vốn nội bộ theo danh mục rủi ro, đảm bảo tuân thủ tỉ lệ vốn tối thiểu, duy trì mức vốn cao hơn mức tối thiểu theo quy định và can thiệp ở giai đoạn đầu để đảm bảo mức vốn của ngân hàng không giảm dưới mức tối thiểu theo quy định; (iii) Công khai thông tin một cách thích đáng theo nguyên tắc thị trường (về cơ cấu vốn, mức độ đầy đủ vốn, mức độ nhạy cảm của ngân hàng với rủi ro tín dụng, rủi ro thị trường, rủi ro vận hành và quy trình đánh giá của ngân hàng đối với từng loại rủi ro này).

Trên thế giới, các ngân hàng đã áp dụng nhiều biện pháp quản trị RRHĐ ngay khi Basel II được triển khai. Phương pháp tiếp cận đo lường hiện đại AMA (Advanced Measurement Approach) đã được nhiều ngân hàng ở những nước có ngành ngân hàng phát triển trên thế giới áp dụng như: Úc, Nhật, Mỹ, khu vực châu Âu. Cuộc nghiên cứu với tổng cộng 121 ngân hàng đến từ 17 quốc gia năm 2018 đã rút ra kết luận rằng, tỷ lệ vốn rủi ro hoạt động trên tổng thu nhập của các ngân hàng

không sử dụng phương pháp AMA (12-18%) là cao hơn so với các ngân hàng có sử dụng phương pháp này (10.8%).

Khu vực | Áp dụng AMA | Không áp dụng AMA |

Úc | 7.80% | 13.90% |

Châu Âu | 10.70% | 12.10% |

Nhật Bản | 12.40% | 14.60% |

Bắc Mỹ | 11.60% | 13.10% |

Brazil/Ấn Độ | NA | 7.50% |

Tất cả các khu vực khác | 10.80% | 12.80% |

Bảng 2.5: Tỷ lệ vốn rủi ro hoạt động/Tổng thu nhập tại các khu vực trên thế giới

Nguồn: Ủy ban Basel về giám sát ngân hàng (2018)

Bên cạnh đó, tỷ lệ dự trữ bắt buộcˆ(một phần số dư tiền gửi các loại mà NHTM phải dự trữ dưới dạng tiền mặt hoặc tiền gửi tại NHTW) cũng là một công cụ được NHTW sử dụng phổ biến, không chỉ để điều tiết khối lượng tiền trong lưu thông, mà chức năng đầu tiên và quan trọng nhất là đảm bảo thanh khoản cho NHTW (Hendricks và Hirtle, 1997). Tỷ lệ này được xác định dựa trên: (i) Tính chất kỳ hạn của mỗi loại tiền gửi (thông thường, kỳ hạn càng dài thì mức độ ổn định càng cao và độ rủi ro thanh khoản càng thấp và vì thế, tỷ lệ dự trữ bắt buộc đối với loại tiền gửi này thường thấp hơn so với loại tiền gửi có kỳ hạn ngắn hơn); (ii) Mức độ của các khoản nợ - quy mô của các nguồn tiền gửi (thông thường, quy mô của các nguồn tiền gửi càng cao thì khả năng rủi ro càng cao và vì thế, tỷ lệ dự trữ bắt buộc sẽ tỷ lệ thuận với quy mô nguồn tiền gửi); (iii) Các loại tiền gửi khác nhau (do có tính thanh khoản và chuyển đổi khác nhau).

2.6.7. Cải cách hoạt động của cơ quan giám sát.

Nhằm minh bạch và công khai hóa hoạt động ngân hàng, nhằm cải thiện niềm tin của người dân vào hệ thống ngân hàng, các quốc gia trong quá trình cải cách hệ thống ngân hàng thì đều phải thực hiện cải tổ hoạt động của cơ quan giám sát ở các mức độ khác nhau, bao gồm:

Xem xét và điều chỉnh lại thể chế luật pháp, nhằm khắc phục những khe hở trong hệ thống kế toán, quản lý và giám sát nhằm tăng cường hiệu quả hoạt động kinh doanh và tính minh bạch.

Để khôi phục lại niềm tin của dân chúng đối với hệ thống ngân hàng thì trước hết NHTW phải thể hiện quyết tâm thực hiện một kế hoạch tái cấu trúc triệt để mà đầu tiên là minh bạch hóa thông tin đầy đủ và chính xác về hoạt động điều hành hay tình hình tài chính của ngân hàng, bao gồm nợ xấu, các giao dịch ngoại bảng, các chứng khoán phái

sinh hay thậm chí là các thông tin đặc biệt như thua lỗ do khiếu kiện…, và đây là một yêu cầu bắt buộc phải được thực hiện đối với các NHTM.

Ngoài ra, Chính phủ cần tăng cường bảo vệ người gửi tiền bằng cách gia tăng hạn mức bảo hiểm tiền gửi và kiện toàn bộ máy, nâng cao hiệu quả hoạt động của cơ quan Bảo hiểm tiền gửi trong việc ngăn ngừa và quản lý khủng hoảng. Tăng cường vai trò của cơ quan này trong mạng an toàn tài chính quốc gia, cụ thể, trong việc củng cố niềm tin của người gửi tiền với vai trò giám sát, cảnh báo sớm, xử lý ngân hàng gặp vấn đề một cách êm thấm góp phần đảm bảo an toàn hệ thống.

Trên thế giới hiện nay có ba mô hình bảo hiểm tiền gửi phổ biến: Mô hình chi trả, mô hình chi trả với quyền hạn mở rộng và mô hình giảm thiểu rủi ro.

(i) Mô hình chi trả: Các mục tiêu chính về chính sách công của các hệ thống bảo hiểm tiền gửi theo mô hình chi trả là để trả người gửi tiền trong các tổ chức tham gia bảo hiểm thất bại và góp phần vào sự ổn định của hệ thống tài chính. Mô hình chi trả đơn thuần có ba chức năng chính: thu phí bảo hiểm, quản lý quỹ và bồi thường cho người gửi tiền. Một số tổ chức bảo hiểm tiền gửi theo mô hình chi trả trên thế giới: Quỹ bảo lãnh tín dụng Braxin (Brazil Fundo Garantidor de Créditos - FGC); Quỹ bảo hiểm tiền gửi cộng hòa Séc (Czech Republic-Fond Pojisteni Vkladu/Deposit Insurance Fund Czech Republic - FPV); Quỹ bảo hiểm tiền gửi Phần Lan (Finland Deposit Guarantee Fund - DGF); Quỹ bảo hiểm tiền gửi quốc gia Hungary (National Deposit Insurance Fund of Hungary – NDIFH)…

(ii) Mô hình chi trả với quyền hạn mở rộng: Cùng với những vai trò căn bản của mô hình chi trả, mô hình chi trả với quyền hạn mở rộng còn liên quan đến việc xử lý nợ xấu, chịu trách nhiệm thanh lý ngân hàng, và đồng quản lý các ngân hàng thành viên. Các tổ chức bảo hiểm tiền gửi theo mô hình chi trả với quyền hạn mở rộng: Quỹ bảo hiểm tiền gửi Bungary (Bulgarian Deposit Insurance Fund - BDIF); Tổng công ty bảo hiểm tiền gửi Nhật Bản (Deposit Insurance Corporation of Japan - DICJ); Tổng công ty bảo hiểm tiền gửi Hàn Quốc (Korea Deposit Insurance Corporation - KDIC); Tổng công ty bảo hiểm tiền gửi Đài Loan (Taiwan-Central Deposit Insurance Corporation - CDIC).

(iii) Mô hình giảm thiểu rủi ro: Ngoài các chức năng như hai mô hình phía trên, mô hình giảm thiểu rủi ro còn có chức năng quản lý rủi ro một cách toàn diện và đóng vai trò trong việc tăng cường ổn định tài chính. Trách nhiệm và quyền hạn của mô hình này bao gồm cả việc can thiệp, giám sát, xử lý thất bại trực tiếp các tổ chức thành viên. Ví dụ điển hình của mô hình này là Tổng công ty bảo hiểm tiền gửi liên bang của Hoa Kỳ (Federal Deposit Insurance Corporation - FDIC); Tổng công ty bảo hiểm tiền gửi Canada (Canada Deposit Insurance Corporation - CDIC); Tổng công ty bảo hiểm tiền gửi Philippine (Philippine Deposit Insurance Corporation - PDIC).

Bên cạnh đó, do các biện pháp tái cấu trúc hợp lý là điều kiện cần, môi trường vĩ mô ổn định là điều kiện đủ để quá trình tái cấu trúc diễn ra thuận lợi. Ngân hàng trung ương có trách nhiệm ổn định tiền tệ để ngân hàng và doanh nghiệp xây dựng những kế hoạch, chiến lược phát triển trong tương lai một cách chính xác, các mối quan hệ kinh tế trên thị trường không bị méo mó.

Thực tiễn tái cấu trúc ngân hàng tại các quốc gia khác nhau cho thấy, các biện pháp nêu trên có mối liên hệ và tác động bổ sung/thay thế cho nhau, nhằm đạt được những bước đi/mục tiêu cụ thể trong lộ trình tái cấu trúc. Taylor (2012) đã tổng kết sự lựa chọn/đánh đổi của các biện pháp tái cấu trúc ngân hàng chủ yếu như sau:

Bảng 2.6: So sánh tổng hợp các biện pháp tái cấu trúc ngân hàng chủ yếu

Tốc độ | Chi phí tài khóa | Động cơ cho kỷ luật trong tương lai | Lòng tin của hệ thống | |

Nhà nước cứu trợ toàn bộ | Nhanh | Cao | Thấp | Thấp |

Hầu như không xử phạt các lỗi | Xói mòn lòng tin vào tương lai | |||

Trường hợp đóng cửa, cấp vốn bổ sung, sáp nhập và mua lại chọn lọc | Trung bình | Thấp/trung bình | Trung bình/Tốt | Mạnh |

Phụ thuộc vào các khoản lợi nhuận và “thiệt hại” cho những bên nắm giữ cổ phần của “ngân hàng xấu” | Nếu các bên nắm giữ cổ phần của “ngân hàng xấu” nhận lỗ đầu tiên/toàn bộ | Tiến bộ rõ rệt của các ngân hàng được quản lý tốt hơn | ||

Đóng cửa các ngân hàng yếu kém | Nhanh | Có thể cao | Tốt | Thấp |

Nếu các khoản lỗ không ghi nhận là lớn | Các bên nắm giữ cổ phần trả giá cho sai lầm | Xói mòn lòng tin vào tương lai hệ thống |

Nguồn: L.Taylor, (2012)

Kinh nghiệm từ các cuộc khủng hoảng tài chính toàn cầu/khu vực cho thấy, đánh giá đúng thực trạng của hệ thống để từ đó lựa chọn những mô hình và chính sách/biện pháp tái cấu trúc phù hợp với đặc điểm thị trường, mục tiêu cải cách và nguồn lực là yếu tố quyết định thành công của quá trình này. Ngoài ra, tại các nền kinh tế chuyển đổi với thể chế kinh tế thị trường yếu, quyết tâm chính trị cao và phản ứng chính sách kịp thời, quyết đoán là nhân tố đặc biệt quan trọng đảm bảo tái cấu trúc hệ thống ngân hàng thành công (Claudia và Ceyla, 1998).

Kết luận chương 2:

Chương 2 của luận án đã hệ thống hóa các vấn đề lý luận và thực tiễn liên quan đến cải cách hệ thống ngân hàng, trong đó làm rõ các khái niệm: “Hệ thống ngân hàng”, “Cải cách hệ thống ngân hàng”, “Tái cấu trúc hệ thống ngân hàng”, thống nhất các khái niệm sử dụng trong luận án. Làm rõ mục tiêu, đối tượng của cải cách hệ thống ngân hàng; các nguyên nhân dẫn đến yêu cầu tất yếu các quốc gia phải tiến hành cải cách hệ thống ngân hàng; đồng thời chương 2 luận án cũng làm rõ cơ quan chủ trì thực hiện cải cách, nguồn kinh phí và các tiêu chí đánh giá hiệu quả của quá trình cải cách hệ thống ngân hàng theo thông lệ quốc tế; các nhân tố ảnh hưởng đến cải cách hệ thống ngân hàng của một quốc gia. Trong chương 2, luận án làm rõ những nội dung, biện pháp cơ bản cần tiến hành để thực hiện cải cách hệ thống ngân hàng ở các quốc gia. Kết quả nghiên cứu, hệ thống hóa lý luận ở chương 2 sẽ là cơ sở cho việc nghiên cứu các nội dung thực tiễn cụ thể ở các chương tiếp theo.

CHƯƠNG 3

THỰC TRẠNG CẢI CÁCH HỆ THỐNG NGÂN HÀNG NHẬT BẢN GIAI ĐOẠN 1990 - 2005

Ngành ngân hàng Nhật Bản hiện đã và đang trải qua quá trình cải cách, tái tổ chức và củng cố lớn trên quy mô chưa từng có trong lịch sử, tất cả đều diễn ra trong bối cảnh một môi trường toàn cầu hóa, ngày càng được điều chỉnh theo định hướng thị trường. Quá trình này được khởi động và thúc đẩy bởi những khó khăn kinh tế từ việc đổ vỡ tài sản và đình trệ kinh tế bắt đầu vào đầu những năm 1990 và dẫn đến cuộc khủng hoảng hệ thống ngân hàng năm 1997-98; tiếp sau đó là những tác động của khủng hoảng tài chính toàn cầu năm 2008 - 2009.

3.1. Tổng quan hệ thống ngân hàng Nhật Bản và những nhân tố tác động đến

cải cách hệ thống ngân hàng Nhật Bản giai đoạn 1990 - 2005

3.1.1. Khái quát kinh tế vĩ mô và hệ thống ngân hàng Nhật Bản

3.1.1.1. Khái quát kinh tế vĩ mô Nhật Bản

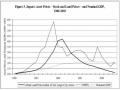

Trong hơn một thập kỷ kể từ năm 1990, ngành ngân hàng Nhật Bản đã phải đương đầu với những khoản nợ khó đòi và tốc độ giảm phát liên tục.

Từ năm 1992 đến 2002, Nhật Bản đã trải qua bốn giai đoạn khủng hoảng với các mốc 1992-1993 (giai đoạn I); 1995 (giai đoạn II); 1997-1999 (giai đoạn III) và 2001-2002 (giai đoạn IV). Thời kỳ này thường được biết đến với tên gọi “Thập kỷ mất mát” của Nhật Bản, trong đó ở hai giai đoạn đầu, mức tăng trưởng GDP của Nhật sụt giảm mạnh và đến hai giai đoạn sau thì mức tăng trưởng GDP âm, việc vực dậy nền kinh tế gặp rất nhiều khó khăn.

Tại thời điểm khủng hoảng tài chính giai đoạn I (1992-1993), xuất hiện sự gia tăng các khoản nợ khó đòi giữa các ngân hàng, thực trạng giá đất giảm và nền kinh tế đình trệ. Thủ tướng Nhật Bản Miyazawa lúc đó đã đề xuất phương án bơm tiền giải cứu ngân hàng nhằm bình ổn hệ thống tài chính Nhật Bản vào tháng 8/1992, tuy nhiên do vấp phải nhiều ý kiến phản đối, biện pháp này đã không được thực hiện. Do đó, chính phủ, ngân hàng và các doanh nghiệp đều có động thái chung là “trông chừng”.

Khủng hoảng tài chính giai đoạn II (1995), vào tháng 12/1994, hai hợp tác xã tín dụng Tokyo-Kyowa và Anzen đã phá sản. Đây là những trường hợp phá sản đầu tiên của giới ngân hàng trong ngành tài chính kể từ sau Thế chiến thứ II. Sau đó, ngân hàng Hyogo - một ngân hàng nhỏ cũng phá sản cùng với nhiều định chế tài chính thế chấp (các Ju-sen). Chính phủ Nhật Bản đã phải thành lập một “Ngân hàng tiếp quản” (Ngân hàng Tokyo Kyodo) hợp tác với NHTW Nhật Bản (BoJ) và các

ngân hàng lớn khác nhằm tiếp quản tài sản của các định chế phá sản nói trên. Sau đó, Ngân hàng tiếp quản Tokyo Kyodo được tái cơ cấu thành “Ngân hàng Giải quyết và Thu nợ” (Japanese RCC) và đã mở rộng lĩnh vực hoạt động vào tháng 9/1996. Đến tháng 12/1996, Chính phủ Nhật Bản đã phải bơm vốn công trị giá 6,850 tỉ USD để đền bù thiệt hại cho các Ju-sen. Việc làm này đã khiến Chính phủ và ngành ngân hàng bị công luận chỉ trích gay gắt.

Khủng hoảng tài chính giai đoạn III (1997-1998), khủng hoảng không chỉ xảy ra ở Nhật Bản mà còn ở hầu hết các quốc gia trên thế giới, thường được biết đến sự khởi đầu của “Tháng Mười Một đen tối” năm 1997, với sự phá sản liên hoàn của các định chế tài chính, chỉ trong một thời gian ngắn. Tại Nhật Bản, có thể kể đến sự sụp đổ của những định chế tiêu biểu vào thời điểm đó như Công ty Chứng khoán Sanyo Securities lớn thứ 7 thế giới (3/11), Ngân hàng Hokkaido-Takushoku (15/11), Công ty chứng khoán Yamaichi lớn thứ 4 thế giới (24/11), Ngân hàng Tokyo-City (26/11),... Chỉ trong chưa đầy một tháng, sự sụp đổ của các định chế hàng đầu này đã khiến thị trường tiền tệ Nhật Bản tê liệt. Từ đó, tác động tiêu cực đến nền kinh tế quốc dân khiến GDP của Nhật tăng trưởng âm -0,1% năm 1997, đây là lần đầu tiên GDP Nhật Bản tăng trưởng âm kể từ Thế chiến thứ 2.

Khủng hoảng tài chính giai đoạn IV ở Nhật Bản (2001-2002), giai đoạn này nổi lên các vụ bê bối của những quan chức tại Bộ Tài chính Nhật Bản, do mối quan hệ thân hữu giữa giới quan chức nhà nước với các NH của Nhật. Nhiều định chế tài chính đã bị sụp đổ hoặc đã được quốc hữu hóa, các giám đốc cao cấp của bốn định chế quan trọng là Hokkaido-Takushoku, Yamaichi, Ngân hàng tín dụng dài hạn (LTCB) và NH tín dụng Nhật Bản (NCB) đã bị bắt giữ do dính líu vào những việc làm phi pháp, trong đó có việc gian lận giao dịch trong Bảng cân đối kế toán.

Trong hơn “một thập kỷ mất mát”, với các giai đoạn khủng hoảng tài chính nêu trên, tình trạng nợ xấu ngân hàng của Nhật Bản cũng ngày càng trầm trọng. Các NHTM Nhật Bản phải hứng chịu sức nặng của các khoản nợ xấu theo cấp số nhân, nhưng không ai biết quy mô chính xác của các khoản nợ xấu này. Theo ước tính của Ngân hàng Đầu tư Goldman Sachs (Mỹ) thì tại thời điểm năm 1993, các khoản nợ xấu của Nhật đã lên tới 237 ngàn triệu Yên hoặc chiếm 39% tổng nợ của các công ty. Mọi người đều lo sợ rằng, cuộc khủng hoảng này sẽ càng thêm sâu sắc một khi Nhật Bản còn trượt dài trong suy thoái kinh tế và thậm tệ hơn nhiều khi các khoản cho vay được thế chấp bằng tài sản vẫn được định giá theo giá thời kỳ kinh tế bong bóng. Các biện pháp kích thích kinh tế của chính phủ với việc không ngừng bơm thêm vốn cho các NHTM cũng không ngăn được tình trạng nợ xấu gia tăng.

Cuối năm 1995, nợ xấu của các NHTM được công bố là 21,9 nghìn tỷ yên, gần gấp đôi năm trước. Tính đến tháng 7/1997, tổng số thua lỗ do nợ xấu và xử lý nợ xấu của các NHTM Nhật Bản là khoảng 100 nghìn tỷ yên, và nợ quá hạn cũng lên tới xấp xỉ 585 nghìn tỷ yên [106].

Những sự kiện liên tiếp kể trên khiến chỉ số cổ phiếu ngân hàng Nhật tiếp tục giảm mạnh. Các tổ chức xếp hạng quốc tế tiếp tục đánh tụt các NHTM Nhật, thậm chí một vài NHTM Nhật còn bị đánh tụt xuống BBB, thậm chí BB (Bảng 3.1)

Bảng 3.1: Xếp loại các ngân hàng Nhật Bản, 1993 - 2002

Tên mới | 1993 | 1994 | 1995 | 1996 | 1997 | 1998 | 1999 | 2000 | 2001 | 2002 | |

JBJ | JBJ | AA- | A+ | A+ | A | A | A- | BBB | BBB+ | BBB+ | A |

LTCB | Shinse | A | A- | A- | BB+ | BBB+ | BBB- | BB- | BBB- | BBB- | BBB- |

NCB | Aozora | A | A | A | BBB- | BBB- | BB+ | BB- | BB- | BB | BBB- |

DKB | Mizuho | AA- | A+ | A- | A | A | BBB+ | A | A | A | BBB |

Shakura | Shakura | AA- | AA- | AA- | A- | A- | A- | BBB | BBB | A- | A- |

Fuji | Mizuho | A+ | A+ | A- | A- | A- | BBB+ | A | A+ | A- | BBB |

Mitsubish | Tokyo Mitsubish | AA- | AA- | AA- | A+ | A+ | A | A- | A- | A- | BBB+ |

Asahi | Asahi | A+ | A | A | A | A | A | BBB | BBB | BB+ | BB+ |

Sanwa | UFJ | AA- | AA- | AA- | A | A | A | BBB+ | BBB+ | BBB+ | BBB |

Sumitomo | SMBC | AA- | A+ | A- | A | A | A- | BBB | BBB | BBB+ | BBB |

Daiwa | Daiwa | A+ | A- | A- | BB+ | BBB+ | BBB- | BB+ | BB+ | BB+ | BB+ |

Tokai | Tokai | AA- | A+ | A | A | A | A | BBB- | BBB- | BBB | A |

Hokkaido Takushok | - | A | A | - | BBB- | BBB- | BBB- | - | - | - | - |

Tokyo | - | AA+ | AA- | - | AA+ | AA+ | - | - | - | - | - |

Nguồn: BOJ, www.bis.org

Có thể thấy, quy mô tổn thất của các ngân hàng phá sản của Nhật Bản trong Bảng 3.2 dưới đây:

Bảng 3.2: Tỷ lệ tổn thất trên vốn của các ngân hàng phá sản của Nhật

Vốn (tỷ yên) (A) | Tổn thất ròng (tỷ yên) (B) | Tổn thất ròng/ vốn (B/A) | |

Ngân hàng có quy mô quốc tế | |||

Hokkaido Takushoku bank | 297 | 1.773 | 6,0 |

157 | 3.588 | 22,9 | |

NH tín dụng dài hạn Nippon | 477 | 3.344 | 7,0 |

Ngân hàng trong nước | |||

Tokyo city bank | 13 | 119 | 9,2 |

Kokumin | 5 | 180 | 36,0 |

Koufuku bank | 13 | 440 | 33,8 |

Tokyo Sowa bank | 62 | 700 | 11,3 |

Namihaya bank | 45 | 430 | 9,6 |

Tổng | 1.069 | 10.574 | 9,9 |

Nguồn: BOJ www.bis.or

So sánh lãi và lỗ của các NHTM Nhật Bản trong giai đoạn 1992-1999 theo Bảng 3.2 có thể thấy rõ hơn tổn thất nghiêm trọng do các khoản nợ xấu gây ra: Từ những năm 1992-1993, các khoản lợi nhuận thu được từ hoạt động kinh doanh còn có thể bù đắp được những khoản lỗ do nợ xấu, thì bắt đầu từ những năm 1994-1999, thất thoát do nợ không thể đòi được đã vượt quá xa so với số lợi nhuận thu được. Các ngân hàng ôm hàng đống nợ xấu và thua lỗ nặng nề, đứng trên mức báo động đỏ (virtually in the red).

Đến lúc này thì yêu cầu khách quan đặt ra là Nhật Bản cần phải có một công cuộc đổi mới thực sự để làm thay đổi bộ mặt tài chính, và vấn đề xử lý nợ xấu phải được đưa lên giải quyết trước tiên. Vấn đề xử lý nợ xấu cũng được xác định là lâu dài nhất, hóc búa nhất, tốn nhiều tiền của và công sức nhất trong công cuộc cải cách kinh tế của Nhật.

3.1.1.2. Hệ thống ngân hàng Nhật Bản

Hệ thống ngân hàng hiện đại của Nhật Bản, được thành lập sau Phục Hưng Minh Trị năm 1868, có một cơ cấu tổ chức hết sức phức tạp, bao gồm nhiều loại ngân hàng khác nhau, trong đó theo quy định của pháp luật, mỗi loại chuyên vào một hoạt động cho vay khác nhau. Hệ thống ngân hàng của Nhật Bản được Bộ Tài chính và Ngân hàng Trung ương điều tiết chặt chẽ. Hệ thống này được cấu trúc như sau:

a. Ngân hàng Trung ương Nhật Bản (Bank of Japan - BOJ)

Ngân hàng Trung ương Nhật Bản hay gọi tắt là Ngân hàng Nhật Bản, được thành lập vào tháng 10 năm 1882 bằng Pháp lệnh BOJ. Đây là một phần trong chương trình hiện đại hóa hệ thống tài chính Nhật Bản của Chính phủ Minh Trị, nhằm cải cách hệ thống tiền tệ, thiết lập một đồng tiền chung trong cả nước, tạo cơ sở cho nền tài chính quốc gia và thúc đẩy sự phát triển của ngân hàng nói chung. Vào

năm 1942, khi Chính phủ quân sự thời chiến ban hành Đạo luật Ngân hàng Nhật Bản thay cho Pháp lệnh BOJ, NHTW Nhật Bản đã được tổ chức lại và có thêm quyền hạn, song nó vẫn là một bộ phận của Bộ Tài chính và chính phủ vẫn giữ quyền kiểm soát. Mặc dù năm 1949, Ban Chính sách đã được thành lập như là cơ quan có quyền quyết sách cao nhất của Ngân hàng, song chính phủ vẫn tiếp tục có ảnh hưởng đến Ngân hàng. Cho tới trước ngày 1/4/1998, Ban này có 7 thành viên, gồm Thống đốc BOJ đứng đầu, bốn đại diện được chỉ định từ khu vực tư nhân (mỗi người đại diện cho một lĩnh vực: Các ngân hàng thành phố, các ngân hàng khu vực, các ngành công thương nghiệp, và nông nghiệp) và hai người đại diện cho chính phủ (một người từ Bộ Tài chính và một người từ Cơ quan Kế hoạch hóa kinh tế). Thống đốc do Thủ tướng bổ nhiệm với sự nhất trí của cả hai viện của Quốc hội. Ban Chính sách có quyền lực rất lớn đối với các vấn đề như: Lãi suất chiết khấu chính thức, các hoạt động thị trường mở, nhu cầu dự trữ, và việc điều chỉnh các lãi suất thị trường chủ yếu.

NHTW của Nhật Bản trực thuộc chính phủ, do đó chính phủ có ảnh hưởng quyết định, chi phối mạnh mẽ đối với hoạt động của NHTW.

Khác với tính chất quản lý nhà nước của các Bộ, NHTW thực hiện việc quản lý nhà nước thông qua các nghiệp vụ kinh doanh có đem lại lợi nhuận. Tuy vậy, việc kinh doanh này chỉ là phương tiện nâng cao hiệu suất của công tác quản lý chứ không phải là mục đích hoạt động chính của NHTW. Mục đích hoạt động chính của NHTW là cung ứng tiền tệ cho nền kinh tế, điều hòa lưu thông tiền tệ và quản lý hệ thống ngân hàng, nhằm bảo đảm lưu thông tiền tệ ổn định, từ đó tạo điều kiện tăng trưởng kinh tế, tăng việc làm và kiểm soát lạm phát. Với ba chức năng cơ bản là: Phát hành tiền tệ, ngân hàng của các ngân hàng, và ngân hàng của Nhà nước, NHTW Nhật Bản đóng vai trò quan trọng trong việc ổn định và phát triển kinh tế- xã hội, như điều tiết khối lượng tiền trong lưu thông, thiết lập và điều chỉnh cơ cấu kinh tế, ổn định sức mua của đồng tiền quốc gia.

Giống như các NHTW khác, mục tiêu của BOJ là điều hành chính sách tiền tệ và các thị trường tiền tệ, và đảm bảo sự phát triển ổn định của nền kinh tế. Những chức năng chủ yếu của nó là:

(1) BOJ là ngân hàng duy nhất thực hiện chức năng phát hành giấy bạc ngân hàng. Lượng phát hành tối đa do Bộ trưởng Tài chính quyết định sau khi tham khảo Hội đồng Nội các, nhưng nếu cảm thấy cần thiết, BOJ vẫn có thể phát hành quá số lượng đó trong một thời gian ngắn. Việc phát hành giấy bạc ngân hàng phải được

đảm bảo bằng tài sản (vàng và bạc nén, trái phiếu chính phủ, hối phiếu, các khoản vay,…) có giá trị tương đương.

(2) BOJ là ngân hàng phục vụ cho các tổ chức tài chính. Do đó, nó nhận tiền gửi từ các tổ chức này, chiết khấu các hối phiếu, cho vay theo yêu cầu, mua và bán chứng khoán, có vai trò như là tổ chức thanh toán cho các giao dịch giữa các ngân hàng,…

(3) BOJ làm trung gian giữa chính phủ và khu vực tư nhân. Tất cả các khoản thu và thanh toán của chính phủ đều được thể hiện qua các kết toán tiền gửi của chính phủ tại Ngân hàng. Ngân hàng có thể cho chính phủ vay ngắn hạn (dưới 1 năm) và ký bảo lãnh hoặc xác nhận cho các hóa đơn của chính phủ. Luật Tài chính năm 1947 cấm BOJ cho chính phủ vay dài hạn hoặc ký bảo lãnh cho các trái phiếu của chính phủ có thời gian đáo hạn trên 1 năm. NHTW cũng có vai trò là đại diện cho chính phủ trong các loại hình kinh doanh khác nhau như phát hành, mua lại, chi trả lãi suất của trái phiếu chính phủ, và can thiệp vào thị trường ngoại hối như là một đại diện của Bộ Tài chính.

b. Hệ thống ngân hàng thương mại Nhật Bản

Hệ thống NHTM Nhật Bản được chia làm hai loại chính:

(1) Các NHTM thông thường (gồm các Ngân hàng thành phố, Ngân hàng khu vực và Ngân hàng nước ngoài) là các NHTM có chức năng nhận tiền gửi và cung cấp những dịch vụ chuyển đổi tài chính cũng như cung cấp các khoản tín dụng. Trong đó, các Ngân hàng thành phố (Toshi Ginko) là các NHTM lớn nhất ở Nhật Bản. Năm 1997, Nhật Bản có 10 ngân hàng thành phố, nắm giữ hơn 1/3 tổng tiền gửi của các TCTC Nhật Bản và cung cấp khoảng 40% các khoản cho vay đối với các công ty tư nhân, trong đó có 6 ngân hàng thuộc loại những ngân hàng lớn nhất thế giới xét về mặt tài sản. Các ngân hàng khu vực (regional bank): Nhật Bản có tới 64 ngân hàng khu vực và 65 ngân hàng khu vực cấp hai (second-tier regional bank). Các ngân hàng này thường có trụ sở ở các thành phố chính của các tỉnh và tiến hành hoạt động của mình trong phạm vi tỉnh đó. Các ngân hàng nước ngoài: Chủ yếu hoạt động trong lĩnh vực giao dịch ngoại tệ.

(2) Các NHTM chuyên doanh (gồm các ngân hàng tín dụng dài hạn và ngân hàng tín thác) là các NHTM được Bộ Tài chính Nhật Bản phê duyệt để thực hiện các dự án dài hạn thông thường có liên quan chặt chẽ tới các ngành công nghiệp chủ chốt. Trong đó, hệ thống ngân hàng tín dụng dài hạn có 3 ngân hàng là Ngân hàng Công nghiệp Nhật Bản (IBJ), Ngân hàng tín dụng dài hạn Nhật Bản (LTCBJ) và