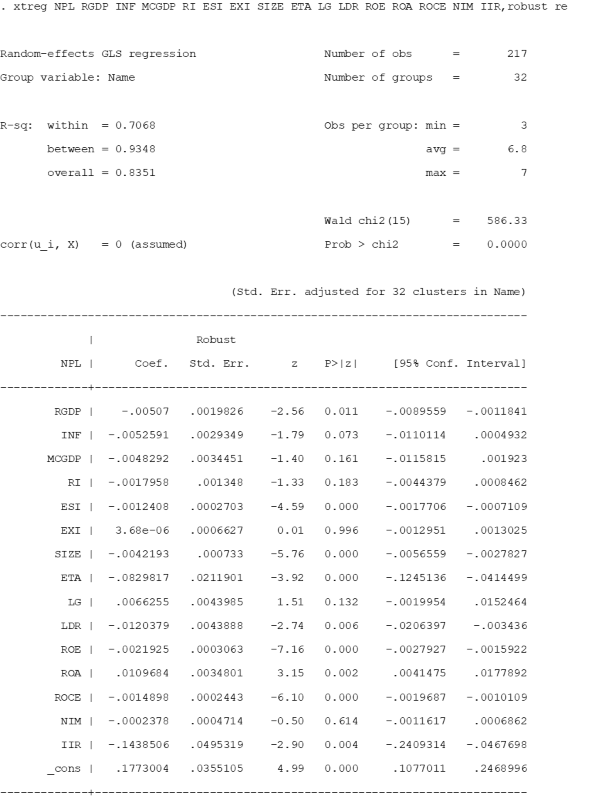

Hình 4. 3 Ước lượng sai số chuẩn vững với biến phụ thuộc NPL

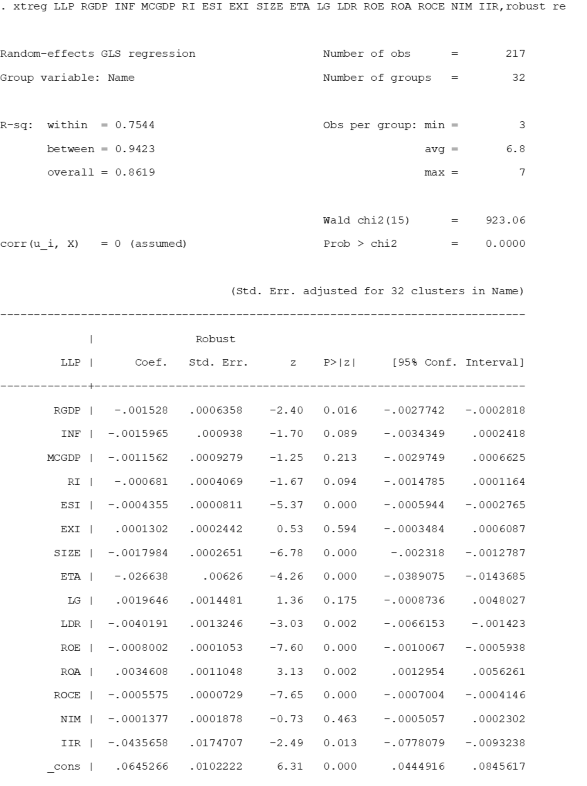

Hình 4. 4 Ước lượng sai số chuẩn vững với biến phụ thuộc LLP

4.2.3. Phân tích hồi quy

4.2.3.1. Mô hình hồi quy với biến phụ thuộc là NPL (Tỷ lệ nợ xấu)

Đối với mô hình 1

NPLit= β0 + β1(RGDP)t + β2(INF)t + β3(MC)t + β4(RI)t + β5(ESI)t+ β6(EXI)t

+ β7(SIZE)it + β8(ETA)it + β9(LG)it + β10(LDR)it + β11(ROA)it + β12(IIR)it + εit

Kết quả hồi quy các yếu tố tác động theo Pooled OLS, FEM, REM được thể hiện trong bảng sau

Bảng 4. 5 Kết quả hồi quy các yếu tố tác động theo Pooled OLS, FEM, REM với biến phụ thuộc là NPL

Pool OLS | FEM | REM | ||||

Biến độc lập | Hệ số hồi quy | Mức ý nghĩa | Hệ số hồi quy | Mức ý nghĩa | Hệ số hồi quy | Mức ý nghĩa |

RGDP | -0.00529 | 0.104 | -0.00589 | 0.066 | -0.00529 | 0.104 |

INF | -0.00614 | 0.177 | -0.00730 | 0.102 | -0.00614 | 0.177 |

MCGDP | -0.00318 | 0.476 | -0.00210 | 0.627 | -0.00317 | 0.476 |

RI | -0.00208 | 0.145 | -0.00256 | 0.071 | -0.00207 | 0.145 |

ESI | -0.00072 | 0.057 | -0.00810 | 0.028 | -0.00715 | 0.057 |

EXI | 0.00585 | 0.604 | 0.000478 | 0.663 | 0.005846 | 0.604 |

SIZE | -0.00124 | 0.087 | -0.001086 | 0.139 | -0.00124 | 0.087 |

ETA | -0.06657 | 0.000 | 0.044051 | 0.087 | 0.066567 | 0.000 |

LG | 0.014358 | 0.004 | 0.01183 | 0.000 | 0.014355 | 0.000 |

LDR | -0.01204 | 0.000 | -0.01264 | 0.000 | -0.012041 | 0.004 |

ROA | -0.016561 | 0.000 | -0.14421 | 0.000 | -0.01656 | 0.000 |

IIR | -0.128867 | 0.002 | -0.068189 | 0.183 | -0.128868 | 0.002 |

R-squared | 0.7082 | 0.6935 | 0.7082 | |||

Số quan sát | 217 | 217 | 217 | |||

Kiểm định Hausman | Chi2 (4) | |-2.36| | ||||

Prob>chi2 | 0.000 | |||||

Có thể bạn quan tâm!

-

Quy Trình Nghiên Cứu Các Yếu Tố Ảnh Hưởng Đến Rrtd Của Nhtmcp Việt Nam 2012-2018

Quy Trình Nghiên Cứu Các Yếu Tố Ảnh Hưởng Đến Rrtd Của Nhtmcp Việt Nam 2012-2018 -

Tỷ Lệ Nợ Xấu Trung Bình Của Các Nhtmcp Việt Nam Giai Đoạn 2012-2018

Tỷ Lệ Nợ Xấu Trung Bình Của Các Nhtmcp Việt Nam Giai Đoạn 2012-2018 -

Số Liệu Về Trích Lập Dự Phòng Rủi Ro Tín Dụng

Số Liệu Về Trích Lập Dự Phòng Rủi Ro Tín Dụng -

Tỷ Lệ Dư Nợ Trên Vốn Huy Động Trung Bình Của Các Nhtmcp Việt Nam Giai Đoạn 2012-2018

Tỷ Lệ Dư Nợ Trên Vốn Huy Động Trung Bình Của Các Nhtmcp Việt Nam Giai Đoạn 2012-2018 -

Các yếu tố ảnh hưởng đến rủi ro tín dụng của các ngân hàng thương mại cổ phần tại Việt Nam - 11

Các yếu tố ảnh hưởng đến rủi ro tín dụng của các ngân hàng thương mại cổ phần tại Việt Nam - 11 -

Các yếu tố ảnh hưởng đến rủi ro tín dụng của các ngân hàng thương mại cổ phần tại Việt Nam - 12

Các yếu tố ảnh hưởng đến rủi ro tín dụng của các ngân hàng thương mại cổ phần tại Việt Nam - 12

Xem toàn bộ 108 trang tài liệu này.

Mô hình Pooled OLS có thể giải thích 70.82% sự thay đổi của các biến độc lập đến Tỷ lệ nợ xấu. Các biến độc lập đều có ý nghĩa thống kê ở mức ý nghĩa 5%, 10% lần lượt là các yếu tố ESI, SIZE, ETA, LG, LDR, ROA, IIR ảnh hưởng. Tác

giả sử dụng kiểm định F để kiểm định xem có tồn tại tác động cố định của mỗi ngân hàng Việt Nam không. Kết quả cho thấy mô hình Pooled OLS là không thích hợp vì tác động cố định của mỗi ngân hàng Việt Nam (F= 0.00 và P-value = 0,000). Do đó mô hình hồi quy theo phương pháp FEM và REM được thực hiện để thay thế POOL OLS.

Kiểm định Hausman để lựa chọn giữa FEM và REM. Kết quả bảng 4.6. cho thấy mô hình các yếu tố tác động ngẫu nhiên FEM là mô hình phù hợp cho nghiên cứu này vì Prob = 0.000< 0.05.

Dựa trên mô hình nghiên cứu được chọn là mô hình FEM, nghiên cứu ước lượng tham số hồi quy. Hệ số hồi quy (Coef.) là hệ số tác động của biến độc lập lên biến phụ thuộc. Prob cho biết ý nghĩa thống kê của biến độc lập. Khi giá trị này càng thấp thì biến độc lập đưa vào mô hình càng an toàn, đặc biệt khi ở dưới 5%. Tuy nhiên với mức ý nghĩa 10% vẫn có thể chấp nhận trong bối cảnh nghiên cứu của bài vì cỡ mẫu quan sát là khác nhỏ nên khó có thể đòi hỏi một mức ý nghĩa thấp hơn. Do đó trong bài này tác giả chấp nhận các mức ý nghĩa 1%, 5% và 10%.

Kết quả từ Bảng 4.6 cho thấy biến độc lập RGDP có Prob = -.00589, RI có prob = -0.00256, ESI có prob = -0.00810, ETA có prob = 0.044051, LG có prob=0.01183, LDR có prob = -.01264, ROA có prob=-.014421, IIR có prob= -

.0014898 có ảnh hưởng tới NPL với mức ý nghĩa 1%, LG có Prob = .0066255, IIR có Prob = -.068189 có ảnh hưởng tới với mức ý nghĩa 5%, 10%.

Như vậy, dựa vào kết quả tại bảng 4.6, hàm hồi quy với tác động ngẫu nhiên như

sau:

NPLit = 0.12378 – 0.00589*RGDP – 0.00256*RI – 0.00810*ESI -

0.044051*ETA + 0.01183*LG – 0.01264*LDG – 0.14421 * ROE – 0.068189*IIR

4.2.3.2. Mô hình hồi quy với biến phụ thuộc là LLP (Trích lập dự phòng rủi ro)

Đối với mô hình 2

LLPit= β0 + β1(RGDP)t + β2(INF)t + β3(MC)t + β4(RI)t + β5(ESI)t+ β6(EXI)t

+ β7(SIZE)it + β8(ETA)it + β9(LG)it + β10(LDR)it + β11(ROA)it + β12(IIR)it + εit

Kết quả hồi quy các yếu tố tác động theo Pooled OLS, FEM, REM được thể hiện trong bảng sau

Bảng 4. 6 Kết quả hồi quy các yếu tố tác động theo Pooled OLS, FEM, REM với biến phụ thuộc là LLP

Pool OLS | FEM | REM | ||||

Biến độc lập | Hệ số hồi quy | Mức ý nghĩa | Hệ số hồi quy | Mức ý nghĩa | Hệ số hồi quy | Mức ý nghĩa |

RGDP | -0.00163 | 0.144 | -0.00189 | 0.086 | -0.00163 | 0.144 |

INF | -0.00193 | 0.218 | -0.00235 | 0.126 | -0.00193 | 0.218 |

MCGDP | -0.00059 | 0.697 | -0.00028 | 0.853 | -0.00059 | 0.697 |

RI | -0.00076 | 0.122 | -0.00088 | 0.070 | -0.00076 | 0.122 |

ESI | -0.00024 | 0.061 | -0.00027 | 0.030 | -0.00024 | 0.061 |

EXI | 0.000342 | 0.378 | 0.000306 | 0.417 | 0.000342 | 0.378 |

SIZE | -0.0007 | 0.005 | -0.00063 | 0.013 | -0.0007 | 0.005 |

ETA | 0.027289 | 0.000 | 0.017071 | 0.055 | 0.027289 | 0.000 |

LG | 0.004831 | 0.000 | 0.004006 | 0.000 | 0.004831 | 0.000 |

LDR | -0.00402 | 0.005 | -0.00423 | 0.016 | -0.00402 | 0.005 |

ROE | -0.00663 | 0.000 | -0.00575 | 0.000 | -0.00663 | 0.000 |

IIR | -0.04319 | 0.003 | -0.02586 | 0.142 | -0.04319 | 0.003 |

R- squared | 0.7300 | 0.7161 | 0.7300 | |||

Số quan sát | 217 | 217 | 217 | |||

Kiểm định Hausman | Chi2 (4) | 4.81 | ||||

Prob>chi2 | 0.9639 | |||||

Mô hình Pooled OLS có thể giải thích 73% sự thay đổi của các biến độc lập đến Trích lập dự phòng (LLP). Các biến độc lập đều có ý nghĩa thống kê ở mức ý nghĩa 1%, 5%, 10% lần lượt là các yếu tố ESI, SIZE, ETA, LG, LDR, ROA, IIR ảnh hưởng. Tác giả sử dụng kiểm định F để kiểm định xem có tồn tại tác động cố định của mỗi ngân hàng Việt Nam không. Kết quả cho thấy mô hình Pooled OLS là không thích hợp vì tác động cố định của mỗi ngân hàng Việt Nam (F= 0.00 và P-

value = 0,000). Do đó mô hình hồi quy theo phương pháp FEM và REM được thực hiện để thay thế POOL OLS.

Kiểm định Hausman để lựa chọn giữa FEM và REM. Kết quả bảng 4.7. cho thấy mô hình các yếu tố tác động ngẫu nhiên REM là mô hình phù hợp cho nghiên cứu này vì Prob = 0.9639> 0.05.

Dựa trên mô hình nghiên cứu được chọn là mô hình REM, nghiên cứu ước lượng tham số hồi quy. Hệ số hồi quy (Coef.) là hệ số tác động của biến độc lập lên biến phụ thuộc. Prob cho biết ý nghĩa thống kê của biến độc lập. Khi giá trị này càng thấp thì biến độc lập đưa vào mô hình càng an toàn, đặc biệt khi ở dưới 5%. Tuy nhiên với mức ý nghĩa 10% vẫn có thể chấp nhận trong bối cảnh nghiên cứu của bài vì cỡ mẫu quan sát là khác nhỏ nên khó có thể đòi hỏi một mức ý nghĩa thấp hơn. Do đó trong bài này tác giả chấp nhận các mức ý nghĩa 1%, 5% và 10%.

Kết quả từ Bảng 4.7 cho thấy biến độc lập ESI có prob = -.00024, SIZE có prob = -.0007, ETA có prob = 0.027289, LG có prob = 0.004831, LDR có prob = - 0.00402, ROE có prob = -0.00663, LG có prob= 0.004831, IIR có Prob = -0.04319

tác động tới LLP với mức ý nghĩa 1%, 5%, 10%

Như vậy, dựa vào kết quả tại bảng 4.7 ta thấy rằng: Hàm hồi quy với tác động ngẫu nhiên như sau:

LLPit = 0.06452– 0.00024*ESI – 0.0007*SIZE + 0.027289*ETA + 0.004831*LG – 0.00402*LDG – 0.00663*ROE - 0.04319*IIR

4.2.3.3. Kết luận về các yếu tố ảnh hưởng đến RRTD

Với kết quả xử lý mô hình REM và FEM ở trên, các phát hiện chính của nghiên cứu này là:

Thứ nhất, với các biến vĩ mô, duy nhất chỉ có biến số “mức độ tăng trưởng thị trường bất động sản” có tác động ngược tới rủi ro tín dụng. Các biến còn lại đều không có ý nghĩa thống kê. Do vậy nợ xấu và mức độ trích lập dự phòng rủi ro tín dụng tại Việt Nam phụ thuộc rất lớn vào các yếu tố thuộc về ngân hàng. Điều này cũng có thể được giải thích do các quan sát trong mẫu nghiên cứu đều chỉ tập trung

ở Việt Nam mà không có các quốc gia khác. Do vậy, tất cả các NHTMCP VN đều chịu tác động như nhau từ các biến vĩ mô

Thứ hai, các yếu tố thuộc về ngân hàng có tác động ngược đến rủi ro tín dụng xếp theo thứ tự mức độ tác động giảm dần gồm: Khả năng sinh lời trên tài sản, Lãi suất cho vay danh nghĩa, Tỷ lệ dư nợ/Vốn huy động, quy mô ngân hàng.

Thứ ba, các yếu tố có tác động cùng chiều đến rủi ro tín dụng là tỷ lệ đòn bẩy tài chính và tốc độ tăng trưởng tín dụng.

Bảng 4. 7 Tóm tắt kết quả hồi quy

Mô hình FEM | Mô hình REM | Dấu kỳ vọng | Dấu thực tế | Kết quả kiểm định giả thuyết | |||

Hệ số hồi quy LLP | Mức ý nghĩa LLP | Hệ số hồi quy NLP | Mức ý nghĩa NLP | ||||

ROA | -0.14421 | 0.00000 | -0.00663 | 0.00000 | (-) | (-) | Chấp nhận |

IIR | -0.06819 | 0.18300 | -0.04319 | 0.00300 | (+) | (-) | Bác bỏ |

ETA | 0.04405 | 0.08700 | 0.02729 | 0.00000 | (-) | (+) | Bác bỏ |

LDR | -0.01264 | 0.00000 | -0.00402 | 0.00500 | (-) | (-) | Chấp nhận |

LG | 0.01183 | 0.00000 | 0.00483 | 0.00000 | (+) | (+) | Chấp nhận |

ESI | -0.00810 | 0.02800 | -0.00024 | 0.06100 | (+) | (-) | Bác bỏ |

SIZE | -0.00109 | 0.13900 | -0.00070 | 0.00500 | (-) | (-) | Chấp nhận |

INF | -0.00730 | 0.10200 | -0.00193 | 0.21800 | (+) | (-) | Không có ý nghĩa |

RGDP | -0.00589 | 0.06600 | -0.00163 | 0.14400 | (-) | (-) | Không có ý nghĩa |

RI | -0.00256 | 0.07100 | -0.00076 | 0.12200 | (+) | (-) | Không có ý nghĩa |

MCGDP | -0.00210 | 0.62700 | -0.00059 | 0.69700 | (-) | (-) | Không có ý nghĩa |

EXI | 0.00048 | 0.66300 | 0.00034 | 0.37800 | (-) | (+) | Không có ý nghĩa |

- ROA (Khả năng sinh lời trên tài sản)

Khả năng sinh lời trên tài sản có tác động ngược chiều đến RRTD, đồng thuận với kết quả của Louzis, Dimitrios và cộng sự (2010), Ganic, Mehmed. (2014), Asamoah Adu, Lawrence (2015). Giả thuyết “Quản lý kém” của Berger và DeYoung (1997) phù hợp để giải thích mối tương quan này. Ngân hàng có tỷ suất sinh lời thấp thường liên quan đến các kỹ năng kém trong chấm điểm tín dụng, thẩm

định tài sản bảo đảm và cam kết giám sát khách hàng vay nợ, dẫn đến RRTD gia tăng. Ngược lại, NHTMCP có tỷ suất sinh lời cao, kiểm soát tốt nợ xấu hay kiểm soát tốt chi phí kinh doanh thì RRTD có xu hướng giảm

- IIR (Lãi suất cho vay danh nghĩa)

Lãi suất cho vay danh nghĩa, thể hiện chính sách lãi suất của ngân hàng, có tác động ngược chiều đển RRTD, điều này trái giả thuyết nghiên cứu. nhưng lại đồng thuận với Fofack (2005), Das và Ghosh (2007).

Trong giai đoạn ngắn hạn, khi ngân hàng dự báo chính xác lạm phát, các ngân hàng có thể điều chỉnh lãi suất thích hợp để tăng doanh thu nhanh hơn so với chi phí mà xem nhẹ các tác động tiêu cực của lạm phát. Trong giai đoạn lạm phát tăng, các ngân hàng thường không có ý định cho vay dài hạn mà tập trung cho vay những lĩnh vực quan trọng của nền kinh tế. Quá trình này làm cho khối lượng tín dụng giảm, và từ đó, giảm rủi ro tín dụng

Nhìn lại những giai đoạn khủng hoảng hay suy thoái kinh tế, việc hạ lãi suất nhanh và cơ cấu lại nợ sẽ cứu được không ít doanh nghiệp. Tuy nhiên, nếu chính sách này kém minh bạch, hỗ trợ tràn lan, sai đối tượng... có thể khiến “nợ xấu chồng lên nợ xấu cũ”. Lãi suất cho vay danh nghĩa thấp, kích thích doanh nghiệp đi vay nhiều hơn trong khi chưa có phương án sản xuất kinh doanh phát triển bền vững, có thể khiến rủi ro tín dụng tăng cao. Nhìn lại cách đây 7-8 năm, một số ngân hàng nới lỏng lãi suất cho vay trước sức ép của doanh nghiệp, của thị trường, dẫn đến hệ lụy là có những cán bộ ngân hàng rơi vào vòng lao lý 3-4 năm sau đó. Chính vì vậy, việc hạ lãi suất, khoanh nợ và giãn nợ không thể làm một cách tràn lan, không thể hạ thấp chuẩn cho vay và đặc biệt, tránh sai đối tượng

- ETA (Tỷ lệ đòn bẩy tài chính)

Tỷ lệ đòn bẩy tài chính tác động cùng chiều đến RRTD, trái với giả thuyết nghiên cứu.

Điều này có thể được giải thích theo lập luận của Nguyễn Thị Gấm (2017). Khi các NHTMCP tăng vốn chủ sở hữu để tăng năng lực tài chính, do quy định về mức vốn tối thiểu, một số ngân hàng đã tăng vốn bằng mọi giá mà không bằng