lượng tín dụng, nợ xấu để phát hiện, ngăn chặn và xử lý kịp thời rủi ro gây tổn thất, mất an toàn và vi phạm pháp luật trong hoạt động cấp tín dụng của NHTMCP; kiểm soát tốc độ và chất lượng tăng trưởng tín dụng hợp lý; phát hiện và xử lý kịp thời xu hướng đầu tư, cấp tín dụng vào các lĩnh vực, ngành nghề, đối tượng tiềm ẩn nhiều rủi ro.

- Tiếp tục hoàn thiện, nâng cao hiệu quả hệ thống giám sát, đánh giá chất lượng tín dụng của NHNN đối với các NHTMCP. Phát triển hệ thống thông tin tín dụng quốc gia và cơ sở dữ liệu về doanh nghiệp, ngành, lĩnh vực kinh tế để hỗ trợ cho quá trình giám sát và cảnh báo rủi ro tín dụng, nợ xấu phát sinh.

5.2. Kết luận chung

Luận văn đã nghiên cứu xác định các yếu tố tác động đến RRTD của các NHTMCP Việt Nam, với dữ liệu bảng của 35 NHTMCP Việt Nam trong giai đoạn 2012-2018, áp dụng các phương pháp ước lượng mô hình hồi quy Pooled OLS, FEM, REM và các kiểm định phù hợp. Kết quả cho thấy, khi xét đến RRTD trên hai phương diện Tỷ lệ nợ xấu (NPL) và Trích lập dự phòng (LLP) thì với các biến vĩ mô, duy nhất chỉ có biến số “mức độ tăng trưởng thị trường bất động sản” có tác động ngược tới rủi ro tín dụng. Các biến còn lại đều không có ý nghĩa thống kê. Do vậy nợ xấu và mức độ trích lập dự phòng rủi ro tín dụng tại Việt Nam phụ thuộc rất lớn vào các yếu tố thuộc về ngân hàng. Cụ thể:

- Tác động ngược chiều đến RRTD: ROA (Khả năng sinh lời trên tài sản), IIR (Lãi suất cho vay danh nghĩa), LDR (Tỷ lệ dư nợ/Vốn huy động), ESI (Tăng trưởng thị trường bất động sản), SIZE (Quy mô NH)

- Tác động cùng chiều đến RRTD: ETA (Tỷ lệ đòn bẩy tài chính), LG (tốc độ tăng trưởng tín dụng)

- Không có ý nghĩa thống kê với RRTD: INF (Tỷ lệ lạm phát), RGDP (Tăng trưởng kinh tế), RI (Lãi suất thực), MCGDP (Giá trị vốn hóa thị trường), EXI (Biến động tỷ giá)

Với kết quả thực nghiệm về ảnh hưởng của các yếu tố đối với RRTD của các NHTMCP Việt Nam, nghiên cứu đã đề xuất một số gợi ý chính sách nhằm giúp cho

Có thể bạn quan tâm!

-

Số Liệu Về Trích Lập Dự Phòng Rủi Ro Tín Dụng

Số Liệu Về Trích Lập Dự Phòng Rủi Ro Tín Dụng -

Ước Lượng Sai Số Chuẩn Vững Với Biến Phụ Thuộc Npl

Ước Lượng Sai Số Chuẩn Vững Với Biến Phụ Thuộc Npl -

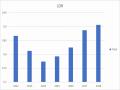

Tỷ Lệ Dư Nợ Trên Vốn Huy Động Trung Bình Của Các Nhtmcp Việt Nam Giai Đoạn 2012-2018

Tỷ Lệ Dư Nợ Trên Vốn Huy Động Trung Bình Của Các Nhtmcp Việt Nam Giai Đoạn 2012-2018 -

Các yếu tố ảnh hưởng đến rủi ro tín dụng của các ngân hàng thương mại cổ phần tại Việt Nam - 12

Các yếu tố ảnh hưởng đến rủi ro tín dụng của các ngân hàng thương mại cổ phần tại Việt Nam - 12 -

Các yếu tố ảnh hưởng đến rủi ro tín dụng của các ngân hàng thương mại cổ phần tại Việt Nam - 13

Các yếu tố ảnh hưởng đến rủi ro tín dụng của các ngân hàng thương mại cổ phần tại Việt Nam - 13

Xem toàn bộ 108 trang tài liệu này.

các nhà quản lý có những giải pháp ngăn ngừa rủi ro tín dụng trong tương lai, đảm bảo cho hoạt động của hệ thống NHTMCPVN ổn định và bền vững

Do hạn chế về dữ liệu, tác giả không đề cập tới các yếu tố liên quan tới khách hàng vay vốn, trình độ cán bộ tín dụng, mức độ chuyên nghiệp và phù hợp của các quy trình quản trị rủi ro tín dụng của các ngân hàng. Các dữ liệu sơ cấp và thông tin định tính cũng chưa được sử dụng tới. Đây chính là các hạn chế của nghiên cứu này.

Các nghiên cứu tiếp theo có thể thực hiện điều tra các yếu tố chi tiết trên để làm phong phú thêm cho kho tàng lý thuyết về rủi ro tín dụng tại các NHTMCP Việt Nam

DANH MỤC TÀI LIỆU THAM KHẢO

Trong nước

1. Đỗ Quỳnh Anh và Nguyễn Đức Hùng (2013), Phân tích thực tiễn về những yếu tố quyết định nợ xấu tại các ngân hàng thương mại Việt Nam, Seminar Nghiên cứu Kinh tế và Chính sách.

2. Nguyễn Quốc Anh (2016), Tác động của rủi ro tín dụng đến hiệu quả kinh doanh của các ngân hàng thương mại Việt Nam, Đại học Kinh tế TP Hồ Chí Minh

3. Nguyễn Xuân Âu. (2017), Những yếu tố tác động đến tỷ lệ nợ xấu của các ngân hàng thương mại Việt Nam. Trường Đại học Kinh tế Tp. Hồ Chí Minh

4. Đào Thị Thanh Bình và Đỗ Vân Anh, 2013. Bad Debts in Vietnamese Banks Quantitative Analysis and Recommendations. LAP LAMBERT Academic Publishing

5. Nguyễn Thị Ngọc Diệp và Nguyễn Minh Kiều (2015), Ảnh hưởng của yếu tố đặc điểm đến rủi ro tín dụng ngân hàng thương mại Việt Nam, Tạp chí Phát triển kinh tế, 26(3), 49-63

6. Nguyễn Thị Gấm (2018), Quản trị rủi ro tín dụng đối với doanh nghiệp tại các Ngân hàng thương mại Việt Nam, Đại học Kinh tế Quốc dân

7. Trần Hoàng Ngân và cộng sự (2014), Thực trạng nợ xấu của ngân hàng thương mại Việt Nam và giải pháp phòng ngừa, Báo cáo khoa học: Triển vọng kinh tế Việt Nam 2014, thể chế và minh bạch, tr. 145-172, Đại học Kinh tế TP Hồ Chí Minh.

8. Lê Khương Ninh & Lâm Thị Bích Ngọc (2012), Rủi ro trong cho vay doanh nghiệp nhỏ và vừa ở các chi nhánh Ngân hàng Đầu tư và Phát triển Việt Nam (BIDV) ở ĐBSCL, Tạp chí Công nghệ Ngân hàng 73 (tháng 4-2012), tr.3-12.

9. Ôn Quỳnh Như (2017), Các yếu tố ảnh hưởng đến rủi ro tín dụng tại các ngân hàng thương mại cổ phần Việt Nam, Trường Đại học Kinh tế Tp. Hồ Chí Minh

10. Ngân hàng thế giới (2017), Điểm lại Cập nhật tình hình phát triển kinh tế Việt Nam, Chuyên đề đặc biệt: Tạo thuận lợi thương mại bằng cách hợp lý hóa và cải thiện tính minh bạch của các biện pháp phi thuế quan

11. Võ Thị Quý & Bùi Ngọc Toản (2014). Các yếu tố ảnh hưởng đến rủi ro tín dụng của hệ thống ngân hàng thương mại Việt Nam. Tạp chí Khoa học – Đại học Mở Tp.HCM, 3(36), 16-25.

12. Phạm Xuân Quỳnh & Trần Đức Tuấn (2019), Rủi ro từ tăng trưởng tín dụng của các ngân hàng thương mại Việt Nam, Tạp chí Kinh tế và Ngân hàng châu Á, số 158 | tháng 05/2019

13. Quốc hội, Báo cáo về thực hiện Nghị quyết số 113/2015/QH13 Quốc hội khóa XIII và các Nghị quyết của Quốc hội khóa về hoạt động chất vấn tại Kỳ họp 2,3,4,5, Quốc hội Khóa XIV 31/07/2019

14. Lê Bá Trực (2015), Yếu tố quyết định rủi ro tín dụng tại các NHTMCP Việt Nam, Thị trường tài chính tiền tệ Số 6 (423), tr25

15. Lê Bá Trực (2018). Những yếu tố ảnh hưởng đến quản lý rủi ro tín dụng trong hệ thống ngân hàng thương mại Việt Nam, Trường Đại học Kinh tế Tp. Hồ Chí Minh

16. Nguyễn Ngọc Thạch và Lê Hoàng Anh (2016), Kiểm định sức chịu đựng đối với rủi ro tín dụng của các ngân hàng thương mại Việt Nam, Đại học Ngân hàng Thành phố Hồ Chí Minh

17. Đỗ Đoan Trang 2019, Về quản trị rủi ro tín dụng tại các ngân hàng thương mại việt Nam, Tạp chí Tài chính - Cơ quan thông tin của bộ Tài chính, 09/02/2019

18. Mai Thị Phương Thùy, Mối quan hệ giữa rủi ro thanh khoản và rủi ro tín dụng tại các ngân hàng thương mại - Đại học Văn Lang

19. Ủy ban giám sát tài chính quốc gia (2017), Báo cáo tổng quan thị trường tài chính 2017

20. Võ Xuân Vinh & Phạm Hồng Vy 2017, Rủi ro thanh khoản và rủi ro tín dụng: Trường hợp các NHTMCP VN, Tạp chí phát triển kinh tế, 28(1), 45-63

Nước ngoài

21. Asamoah Adu, Lawrence. (2015). Determinants of Credit Risk of Commercial Banks in Ghana. SSRN Electronic Journal. 10.2139/ssrn.2679100.

22. Adrian, T., & Shin, H. S. (2010). Liquidity and leverage. Journal of financial intermediation, 19(3), 418-437.

23. Andriani, V., & Wiryono, S.K. (2015). Bank-specific determinants of credit risk: Empirical evidence from Indonesian banking industry. International Journal of Technical Research and Applications, 21, 1-4.

24. Ahlem Selma Messai, & Fathi Jouini. (2013). Micro and Macro Determinants of Non-performing Loan, International Journal of Economics and Financial Issues, Econjournals, 3(4), 852-860.

25. Barbara Casu, Claudia Girardone, Philip Molyneux (2015), Introduction to banking, Pearson education

26. Chaibi, Hasna and Ftiti, Zied, (2015), Credit risk determinants: Evidence from a cross-country study, Research in International Business and Finance, 33, issue C, p. 1-16

27. Castro, Vítor. (2013). Macroeconomic Determinants of the Credit Risk in the Banking System: The Case of the GIPSI. Economic Modelling. 31. 672–683. 10.1016/j.econmod.2013.01.027.

28. Ćurak, Marijana & Pepur, Sandra & Poposki, Klime. (2013). Determinants of non-performing loans -evidence from Southeastern European banking systems. Banks and Bank Systems. 8. 45-53.

29. Das, Abhiman and Ghosh, Saibal (2007): Determinants of Credit Risk in Indian State-owned Banks: An Empirical Investigation. Published in: Economic Issues , Vol. 12, No. 2 (September 2007): pp. 48-66.

30. Daniel Foos, Lars Norden, & Martin Weber 2010, Loan growth and riskiness of banks, Journal of banking and finance, (34), 217-228

31. Dominik Maltritz and Alexander Molchanov, (2014), Country credit risk determinants with model uncertainty, International Review of Economics & Finance, 29, (C), 224-234

32. Ganic, Mehmed. (2014). Bank Specific Determinants of Credit Risk-An Empirical Study on the Banking Sector of Bosnia and Herzegovina. International Journal of Economic Practices and Theories (IJEPT) ISSN: 2247 – 7225. 4. 2014.

33. Gaglianone, Wagner & Schechtman, Ricardo. (2012). Macro Stress Testing of Credit Risk Focused on the Tails. Journal of Financial Stability. 8. 174- 192. 10.2139/ssrn.1662628.

34. Ghosh, A. (2012), Managing Risks in Commercial and Retail Banking, Published by Jonh Wiley & Sons Singapore Pre.Ltd.

35. Jean Dermine, (1986), Deposit rates, credit rates and bank capital: The Klein-Monti Model Revisited, Journal of Banking & Finance, 10, (1), 99-114

36. Iyer, R. & Puria, M. (2012). Understanding bank runs: the importance of depositor-bank relationships and networks. The American Economic Review, 102, 1414-1445;

37. Koju, Laxmi & Koju, Ram & Wang, Shouyang. (2018). Macroeconomic and Bank-Specific Determinants of Non-Performing Loans: Evidence from Nepalese Banking System. Journal of Central Banking Theory and Practice. 7. 111- 138. 10.2478/jcbtp-2018-0026.

38. Louzis, Dimitrios & Vouldis, Angelos & Metaxas, Vasilios. (2010). Macroeconomic and Bank-Specific Determinants of Non-Performing Loans in Greece: A Comparative Study of Mortgage, Business and Consumer Loan Portfolios. Journal of Banking & Finance. 36. 10.2139/ssrn.1703026.

39. Miyamoto, M. (2014) Credit Risk Assessment for a Small Bank by Using a Multinomial Logistic Regression Model. International Journal of Finance & Accounting, 3, 327-334.

40. Pestova Anna & Mamonov Mikhail, (2013). Macroeconomic and bank?specific determinants of credit risk: evidence from Russia, EERC Working Paper Series 13/10e, EERC Research Network, Russia and CIS.

41. Salas, V and J.Saurina (2002): Credit risk in two institutional regimes: Spanish commercial and savings banks, Journal of Financial Services Research, 22, 203-224.

42. Shelagh Heffernan (2005), Modern Banking, John Wiley & Sons

43. Samartín, M. (2003). Should bank runs be prevented? Journal of banking & finance, 27, 977-1000.

44. Wei Lu & Zhiwei Yang (2012), Stress Testing of Commercial Banks’ Exposure to Credit Risk: A Study Based on Write-off Nonperforming Loans, Asian Social Science Vol. 8, No. 10; August 2012

45. Wiem Ben Jabra, Zouheir Mighri & Faysal Mansouri | David McMillan (Reviewing Editor) (2017) Determinants of European bank risk during financial crisis, Cogent Economics & Finance, 5:1

46. Wright, Jonathan. (2003). Bayesian Model Averaging and Exchange Rate Forecasts, International Finance Discussion Paper. 2003. 1-32.

47. Zribi, Nabila & Boujelbène, Younes. (2011). The factors influencing bank credit risk: The case of Tunisia. J. Account. Tax.. 3.

Các trang Web

https://www.theglobaltreasurer.com/2005/03/29/quantifying-credit-risk- drivers/

http://tapchitaichinh.vn/ngan-hang/thuc-trang-va-giai-phap-khoi-dong-von-tin- dung-cho-thi-truong-bat-dong-san-310974.html

https://www.imf.org/external/pubs/ft/bop/2002/02-68.pdf https://thitruongtaichinhtiente.vn/thuc-trang-ap-dung-basel-tai-viet-nam-

22800.html

http://nfsc.gov.vn/vi/bao-cao-giam-sat/bao-cao-tong-quan-thi-truong-tai- chinh-2017-2/

https://hanoimoi.com.vn/tin-tuc/Bat-dong-san/972893/tin-dung-bat-dong-san- huong-dong-tien-vao-nhu-cau-thuc

https://cafeland.vn/tin-tuc/dan-thanh-pho-van-ham-dau-tu-dat-dai-nhat- 17500.html

PHỤ LỤC