đến doanh nghiệp không có lợi nhuận để trả nợ cho ngân hàng, do đó nợ xấu của ngân hàng tăng cao là điều tất yếu

+ Môi trường pháp lý, cơ chế chính sách của Nhà nước:

Trong giai đoạn 2009- 2013, mặc dù pháp luật đã quy định khá rõ ràng và đầy đủ về việc xử lý tài sản bảo đảm, các quyền lợi, nghĩa vụ của ngân hàng và bên vay trong hợp đồng bảo đảm. Trong thực tế, việc xử lý tài sản bảo đảm để thu hồi nợ của các TCTD cũng gặp nhiều vướng mắc. Theo Nghị định 163/2006/NĐ-CP thì tài sản bảo đảm được xử lý theo nhiều phương thức, trong đó theo thỏa thuận giữa các bên đã quy định cụ thể trong hợp đồng là phương thức được ưu tiên nhất. Trường hợp, không thỏa thuận được thì tài sản đảm bảo được bán đấu giá theo quy định của pháp luật, nhưng để phát mại được tài sản đòi hỏi nhiều thủ tục và cần có sự hợp tác của khách hàng. Tuy nhiên, trên thực tế trường hợp khách hàng hợp tác rất ít.

Khi khách hàng không hợp tác, không thể thu giữ tài sản thì các ngân hàng đều phải khởi kiện khách ra TAND có thẩm quyền. Phần lớn các vụ kiện, ngân hàng sẽ thắng bởi tài sản thế chấp đã được công chứng, đăng ký giao dịch bảo đảm đầy đủ. Nhưng quá trình này thường kéo dài, có khi tới cả năm. Đến khi bản án có hiệu lực của tòa án thì việc phát mại tài sản lại vướng vào quá trình thi hành án. Rất nhiều khoản phát mại tài sản của ngân hàng mất vài năm. Đấy là chưa kể các trường hợp chủ tài sản chết, bỏ trốn, doanh nghiệp phá sản, tài sản bảo đảm bị tẩu tán… thì thời gian xử lý còn lâu hơn, thậm chí không thể xử lý được.

Việc xử lý tài sản bảo đảm bị chậm ảnh hưởng rất lớn tới nợ xấu của ngân hàng như làm tăng chi phí hoạt động trong quá trình thu hồi nợ. Để thu hồi được một khoản nợ xấu, ngân hàng tốn rất nhiều thời gian, nhân sự, chi phí tìm kiếm (trong trường hợp tài sản bảo đảm là bất động sản bị tẩu tán, bán bất hợp pháp), trông coi, bảo vệ, quản lý tài sản, kéo theo tăng chi phí làm giảm lợi nhuận, thậm chí thâm hụt nhiều vào giá trị khoản vay cần thu hồi.

Ngoài ra, rất nhiều các tài sản bảo đảm sẽ bị sụt giảm giá trị nghiêm trọng nếu việc phát mại bị dây dưa, như hàng hóa lưu kho (sắt thép, hàng thủy sản, nông

sản…), nhà xưởng, máy móc thiết bị, dây chuyền sản xuất…, sau khi bán đã không đủ để bù đắp cho khoản vay và lãi phát sinh. Do đó, thời gian xử lý nợ quá chậm dẫn tới làm tăng tỷ lệ nợ xấu ngân hàng. Ngân hàng phải thực hiện trích lập dự phòng rủi ro theo quy định, từ đó dẫn tới lợi nhuận giảm sút cũng như ảnh hưởng tới các hoạt động kinh doanh khác. Trong một số trường hợp nhất định, cũng tạo điều kiện cho chủ tài sản có các hành vi chây ỳ trả nợ, tẩu tán tài sản..

Trường hợp bà Trương Thúy Sen có vay tại Ngân hàng Nam Á- chi nhánh Nha Trang với số tiền là 18.14 tỷ đồng và thế chấp 3 tài sản là: 119, 123, 125 Vạn Thắng-Nha Trang, với giá trị được định giá là 21,01 tỷ đồng. Tuy nhiên đến thời hạn trả nợ mà bà Sen vẫn không hoàn trả nợ cho ngân hàng. Toàn bộ tài sản của khách hàng Trương Thị Thúy Sen (ba tài sản) đã được chuyển quyền sử dụng nhà ở đất ở về cho AMC Nam Á làm chủ sở hữu. Tuy nhiên khách hàng Sen vẫn không chịu bàn giao tài sản về cho AMC Nam Á khai thác, sử dụng. Theo chỉ đạo của ngân hàng, AMC Nam Á đã gửi hồ sơ Tham gia tố tụng tại Tòa Án từ năm 2011 cho đến nay vẫn chưa giải quyết được.

2.3. Phân tích các nhân tố tác động đến nợ xấu tại ngân hàng Nam Á bằng mô hình:

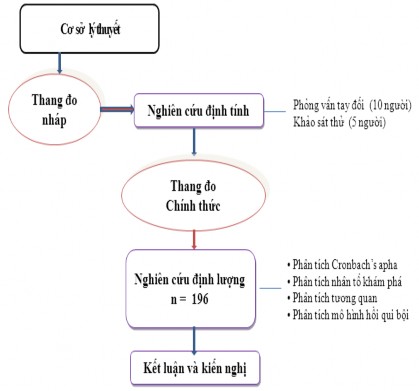

Mục ở trên đã trình bày về thực trạng nợ xấu của ngân hàng TMCP Nam Á. Mục này sẽ kiểm định các nhân tố tác động đến nợ xấu tại ngân hàng Nam Á. Bao gồm 2 phần chính: (1) phương pháp nghiên cứu bao gồm: thiết kế nghiên cứu, phương pháp chọn mẫu, phương pháp xử lý số liệu được sử dụng để xây dựng và đánh giá các thang đo dùng để đo lường các khái niệm nghiên cứu cũng như kiểm định mô hình và các giả thuyết nghiên cứu đã đưa ra trong chương 1; (2) phân tích kết quả nghiên cứu định lượng từ dữ liệu thu thập được với công cụ là bảng khảo sát thông qua phân tích hệ số tin cậy Cronbach’s alpha, phân tích nhân tố khám phá và mô hình hồi qui tuyến tính bội.

2.3.1 Thiết kế nghiên cứu

Như đã trình bày ở chương phần mở đầu nghiên cứu được thực hiện thông qua 2 giai đoạn chính nghiên cứu định tính và nghiên cứu định lượng

Nghiên cứu định tính: Mục tiêu của giai đoạn nghiên cứu định tính nhằm hiệu chỉnh các thang đo. Trong giai đoạn nghiên cứu định tính, chọn mẫu phi xác suất được sử dụng để đánh giá sơ bộ thang đo với cỡ mẫu là 10 phần tử. Các phần tử của mẫu được chọn ở đây là chuyên viên tín dụng và quản lý rủi ro tín dụng tại Ngân hàng Nam Á (dàn bài thảo luận - Phụ lục 2). Sau khi thảo luận tay đôi, bảng khảo sát sơ bộ được xây dựng và được dùng trong khảo sát thử với 5 chuyên viên tín dụng (Phụ lục 3). Từ kết quả hiệu chỉnh thang đo, bảng câu hỏi được điều chỉnh để hoàn thiện dựa vào những ý kiến đóng góp của người trả lời. Thang đo Likert 5 điểm từ 1 đến 5 với mức ý nghĩa lần lượt từ “hoàn toàn không đồng ý” cho đến “hoàn toàn đồng ý” với các phát biểu trong bảng câu hỏi. Kết quả nghiên cứu định tính sẽ là cơ sở cho việc thiết kế bảng câu hỏi cho nghiên cứu chính thức.

Nghiên cứu định lượng: nghiên cứu định lượng tiến hành ngay khi bảng câu hỏi được chỉnh sửa từ kết quả nghiên cứu định tính (bảng câu hỏi - phụ lục 4) với cỡ mẫu là 196 phần tử. Bước nghiên cứu này được thực hiện bằng cách khảo sát trực tiếp để thu thập dữ liệu khảo sát. Đối tượng nghiên cứu là các chuyên viên tín dụng đang làm việc tại ngân hàng TMCP Nam Á.

Quá trình nghiên cứu được thực hiện theo quy trình nghiên cứu như sau:

Hình 2.2: Quy trình nghiên cứu

2.3.2 Nghiên cứu định tính

2.3.2.1 Thiết kế nghiên cứu định tính

Dựa trên cở sở lý thuyết về nợ xấu, các nhân tố ảnh hưởng đến nợ xấu và các nghiên cứu của Phạm Phú Nhân (2011); Huỳnh Thị Thu Hiền (2012); Lý Thị Ngọc Quyên (2013) (trình bày trong chương 1), các biến quan sát được hình thành cho phỏng vấn tay đôi. Các biến quan sát thuộc các nhân tố ảnh hưởng đến nợ xấu của các nghiên cứu trên được xây dựng trên cơ sở lý thuyết hoặc ở các khu vực khác hoặc ở ngân hàng khác. Vì vậy, chúng cần điều chỉnh cho phù hợp với nghiên cứu nợ xấu tại ngân hàng TMCP Nam Á. Do đó, Việc phỏng vấn tay đôi với 10 chuyên viên ngân hàng Nam Á (phụ lục 1) được tiến hành với công cụ là dàn bài phỏng vấn tay đôi. Mặc dù vậy, các đáp viên có thể nêu lên ý kiến, câu hỏi mới chứ không hoàn toàn lệ thuộc vào dàn bài phỏng vấn tay đôi.

2.3.2.2 Kết quả nghiên cứu định tính

Kết quả phỏng vấn tay đôi, nhiều đáp viên cho rằng có 1 số câu thừa, do đó số biến quan sát đo lường 3 nhân tố ảnh hưởng đến nợ xấu tại ngân hàng Nam Á đã giảm xuống còn 23 so với 29 biến quan sát ban đầu trong dàn bài thảo luận tay đôi. Kết quả có 23 biến quan sát đo lường ba nhân tố ảnh hưởng đến nợ xấu và 3 biến quan sát đo lường nợ xấu tại ngân hàng Nam Á. Trong đó, nhân tố từ phía khách hàng đi vay gồm 5 biến quan sát, nhân tố từ bản thân ngân hàng gồm 11 biến quan sát, nhân tố môi trường kinh doanh và chính sách Nhà nước gồm 7 biến quan sát, nhân tố Nợ xấu gồm 3 biến quan sát ban đầu vẫn được giữ nguyên.

Để đảm bảo tính dễ hiểu, rõ ràng không gây hiểu nhầm cho người trả lời, 5 chuyên viên tín dụng của ngân hàng Nam Á (phụ lục 3) trả lời bảng khảo sát thử. Bảng câu hỏi khảo sát thử gồm 3 phần như sau:

Phần I: Kinh nghiệm làm việc của đáp viên

Phần II: Thang đo gồm 23 biến được sắp xếp trong 3 nhân tố ảnh hưởng đến nợ xấu tại ngân hàng Nam Á và 3 biến đo lường nợ xấu.

Phần III: Thông tin cá nhân của đáp viên.

Năm đáp viên tham gia khảo sát thử ngoài việc điền bảng khảo sát thử đều được hỏi về mức độ rõ ràng của các câu hỏi và cho nhận xét về việc thêm, bớt hoặc điều chỉnh các biến quan sát. Kết quả sau khi nghiên cứu định tính thông qua phỏng vấn tay đôi và khảo sát thử còn 23 biến quan sát thuộc 3 nhân tố ảnh hưởng đến nợ xấu và 3 biến quan sát đo lường nhân tố Nợ xấu được đưa vào bảng khảo sát định lượng chính thức.

2.3.3 Xây dựng thang đo

Thang đo tác giả thực hiện trong đề tài là thang đo Likert với 5 mức độ (Hoàn toàn không đồng ý, không đồng ý, trung lập, đồng ý, Hoàn toàn đồng ý).

2.3.3.1. Thang đo các nhân tố ảnh hưởng đến nợ xấu

Thang đo nhân tố từ phía khách hàng đi vay: thể hiện sự yếu kém trong hoạt động kinh doanh và đạo đức của khách hàng. Bao gồm 5 biến quan sát ký hiệu từ KHACHHANG1 đến KHACHHANG5

Bảng 2.7: Các biến quan sát nhân tố từ phía khách hàng đi vay

Mã hóa | |

Khách hàng sử dụng vốn sai mục đích | KHACHHANG1 |

Khách hàng gian lận về số liệu, chứng từ | KHACHHANG2 |

Khách hàng lừa đảo, chiếm đoạt, bỏ trốn | KHACHHANG3 |

Khách hàng thiếu thiện chí trả nợ | KHACHHANG4 |

Trình độ, năng lực quản lý, điều hành yếu kém của khách hàng | KHACHHANG5 |

Có thể bạn quan tâm!

-

Mô Hình Nghiên Cứu Các Nhân Tố Tác Động Đến Nợ Xấu Tại Ngân Hàng Thương Mại Cổ Phần Nam Á:

Mô Hình Nghiên Cứu Các Nhân Tố Tác Động Đến Nợ Xấu Tại Ngân Hàng Thương Mại Cổ Phần Nam Á: -

Những Kết Quả Đạt Được Trong Giai Đoạn Từ 2009 Đến 2013:

Những Kết Quả Đạt Được Trong Giai Đoạn Từ 2009 Đến 2013: -

Dư Nợ Các Nhóm 2 - 5 Của Ngân Hàng Nam Á Giai Đoạn 2009 – 2013

Dư Nợ Các Nhóm 2 - 5 Của Ngân Hàng Nam Á Giai Đoạn 2009 – 2013 -

Hệ Số Cronbach’S Alpha Các Nhân Tố Ảnh Hưởng Nợ Xấu

Hệ Số Cronbach’S Alpha Các Nhân Tố Ảnh Hưởng Nợ Xấu -

Nhận Xét Về Các Nhân Tố Tác Động Đến Nợ Xấu Tại Ngân Hàng Tmcp Nam Á Từ Kết Quả Nghiên Cứu:

Nhận Xét Về Các Nhân Tố Tác Động Đến Nợ Xấu Tại Ngân Hàng Tmcp Nam Á Từ Kết Quả Nghiên Cứu: -

Giải Pháp Phòng Ngừa Và Xử Lý Nợ Xấu Tại Ngân Hàng Tmcp Nam Á

Giải Pháp Phòng Ngừa Và Xử Lý Nợ Xấu Tại Ngân Hàng Tmcp Nam Á

Xem toàn bộ 112 trang tài liệu này.

Thang đo nhân tố từ bản thân ngân hàng: thể hiện qua chính sách tín dụng, quy trình cho vay, công tác thẩm định TSĐB của ngân hàng, đạo đức và năng lực của nhân viên tín dụng cũng như năng lực điều hành của ban lãnh đạo ngân hàng. Nhân tố này bao gồm 11 biến quan sát ký hiệu từ NGANHANG1 đến NGANHANG11.

Bảng 2.8: Các biến quan sát Nhân tố từ bản thân ngân hàng

Ký hiệu | |

Hệ thống xếp hạng tín dụng nội bộ chưa phù hợp | NGANHANG1 |

Quy trình cho vay còn nhiều bất cập | NGANHANG2 |

Chính sách tín dụng chưa hợp lý | NGANHANG3 |

Áp lực chỉ tiêu | NGANHANG4 |

Thiếu kiểm tra, kiểm soát sau cho vay | NGANHANG5 |

Công tác thẩm định TSĐB chưa được quan tâm đúng mức | NGANHANG6 |

NGANHANG7 | |

Đạo đức nghề nghiệp của CBTD | NGANHANG8 |

Năng lực của cán bộ tín dụng còn hạn chế | NGANHANG9 |

Năng lực điều hành của ban lãnh đạo trong việc xây dựng và thực thi chiến lược quản lý nợ xấu | NGANHANG10 |

Thiếu chú trọng công tác dự báo rủi ro | NGANHANG11 |

Thang đo nhân tố môi trường kinh doanh và chính sách Nhà nước: thể hiện qua những biến động của các chỉ số vĩ mô như: tỉ giá, lãi suất, lạm phát, tốc độ tăng trưởng kinh tế, môi trường pháp lý cũng như chính sách của Nhà nước. Nhân tố này bao gồm 7 biến quan sát ký hiệu từ VIMO1 đến VIMO7

Bảng 2.9: Các biến nhân tố môi trường kinh doanh và chính sách Nhà nước

Ký hiệu | |

Tỷ giá | VIMO1 |

Lãi suất | VIMO2 |

Lạm phát | VIMO3 |

Tốc độ tăng trưởng kinh tế | VIMO4 |

Môi trường pháp lý | VIMO5 |

Cơ chế chính sách của Nhà nước | VIMO6 |

Môi trường thiên nhiên | VIMO7 |

2.3.3.2. Thang đo nợ xấu của ngân hàng TMCP Nam Á

Thang đo Nợ xấu gồm tất cả 3 biến quan sát, ký hiệu từ NOXAU1 đến NOXAU3. Nghiên cứu sẽ áp dụng thang đo Likert 5 điểm từ 1 = Hoàn toàn không đồng ý đến 5 = Hoàn toàn đồng ý.

Bảng 2.10: Các biến quan sát nhân tố nợ xấu

Ký hiệu | |

Nhân tố từ phía khách hàng đi vay tác động đến nợ xấu của ngân hàng Nam Á | NOXAU1 |

Nhân tố tự bản thân ngân hàng Nam Á tác động đến nợ xấu của ngân hàng Nam Á | NOXAU2 |

Nhân tố môi trường kinh doanh và chính sách nhà nước tác động đến nợ xấu của ngân hàng Nam Á | NOXAU3 |

2.3.4 Phương pháp chọn mẫu và xử lý số liệu

2.3.4.1 Phương pháp chọn mẫu

Phương pháp chọn mẫu được thực hiện trong nghiên cứu là phương pháp chọn mẫu phi xác suất, đối tượng khảo sát là các Chuyên viên tín dụng đang làm việc tại các chi nhánh và phòng giao dịch của ngân hàng TMCP Nam Á.

Kích cỡ mẫu phụ thuộc vào phương pháp phân tích, trong nghiên cứu này có sử dụng phân tích nhân tố khám phá (EFA) mà theo Hoàng Trọng và Chu Nguyễn Mộng Ngọc (2008) cho rằng số lượng mẫu cần gấp 5 lần số biến quan sát trở lên. Nghiên cứu được thực hiện với 26 biến quan sát (26 biến quan sát x 5 = 130 phần tử) thì kích thước mẫu phải ít nhất là 130 phần tử.

Ngoài ra, theo Tabachnick & Fidell (1996), để phân tích hồi quy đạt được kết quả tốt nhất thì kích cỡ mẫu cần thỏa mãn: n > = 8k + 50 (với n là kích thước mẫu, và k là số biến độc lập). Do đó, nghiên cứu thực hiện với kích thước mẫu là 196 phần tử được xem là phù hợp.

Để đạt được n = 196, tổng cộng gởi đi 300 bảng câu hỏi. Bảng câu hỏi gởi đi theo 2 cách: (1) qua thư điện tử đính kèm đường dẫn khảo sát online

https://docs.google.com/forms/d/1JN5uMMB6dPeKMfl4k2Hw_PIn6V8a5UyNInLapKRwhVE/viewfor m?c=0&w=1&usp=mail_form_link và (2) khảo sát trực tiếp. Trong tổng số 203 hồi đáp, có