1 | .316** | .336** | |

Pearson Correlation | |||

NGANHANG | |||

.000 | .000 | .000 | |

Sig. (2-tailed) | |||

.559** | .316** | 1 | .369** |

Pearson Correlation | |||

VIMO | |||

.000 | .000 | .000 | |

Sig. (2-tailed) | |||

.556** | .336** | .369** | 1 |

Pearson Correlation | |||

KHACHHANG | |||

.000 | .000 | .000 | |

Sig. (2-tailed) | |||

Có thể bạn quan tâm!

-

Dư Nợ Các Nhóm 2 - 5 Của Ngân Hàng Nam Á Giai Đoạn 2009 – 2013

Dư Nợ Các Nhóm 2 - 5 Của Ngân Hàng Nam Á Giai Đoạn 2009 – 2013 -

Phân Tích Các Nhân Tố Tác Động Đến Nợ Xấu Tại Ngân Hàng Nam Á Bằng Mô Hình:

Phân Tích Các Nhân Tố Tác Động Đến Nợ Xấu Tại Ngân Hàng Nam Á Bằng Mô Hình: -

Hệ Số Cronbach’S Alpha Các Nhân Tố Ảnh Hưởng Nợ Xấu

Hệ Số Cronbach’S Alpha Các Nhân Tố Ảnh Hưởng Nợ Xấu -

Giải Pháp Phòng Ngừa Và Xử Lý Nợ Xấu Tại Ngân Hàng Tmcp Nam Á

Giải Pháp Phòng Ngừa Và Xử Lý Nợ Xấu Tại Ngân Hàng Tmcp Nam Á -

Đối Với Nhân Tố Môi Trường Kinh Doanh Và Chính Sách Nhà Nước:

Đối Với Nhân Tố Môi Trường Kinh Doanh Và Chính Sách Nhà Nước: -

Lý Thị Ngọc Quyên, 2013. Phân Tích Những Nhân Tố Tác Động Đến Nợ Xấu Tại Các Ngân Hàng Thương Mại Việt Nam Trên Địa Bàn Thành Phố Hồ Chí Minh. Luận

Lý Thị Ngọc Quyên, 2013. Phân Tích Những Nhân Tố Tác Động Đến Nợ Xấu Tại Các Ngân Hàng Thương Mại Việt Nam Trên Địa Bàn Thành Phố Hồ Chí Minh. Luận

Xem toàn bộ 112 trang tài liệu này.

(Nguồn: Kết quả truy xuất từ SPSS)

Để kiểm định sự phù hợp giữa 3 thành phần ảnh hưởng đến biến phụ thuộc là Nợ xấu, hàm hồi qui tuyến tính bội với phương pháp đưa vào một lượt (Enter) được sử dụng. Hệ số hồi qui riêng phần đã chuẩn hóa của thành phần nào càng lớn thì mức độ ảnh hưởng của thành phần đó đến biến phụ thuộc càng cao, nếu cùng dấu thì mức độ ảnh hưởng thuận chiều và ngược lại.

Kết quả phân tích hồi quy như sau:

Bảng 2.15: Kết quả của mô hình hồi qui

Unstandardized Coefficients | Standardized Coefficients | Collinearity Statistics | ||

Model | B | Beta | Sig. | VIF |

HẰNG SỐ | 280 | .220 | ||

NGANHANG | 325 | .356 | .000 | 1.184 |

364 | .330 | .000 | 1.216 | |

KHACHHANG | 233 | .315 | .000 | 1.234 |

HỆ SỐ R2 hiệu chỉnh | 55.5% | |||

Hệ số Durbin-Watson | 1.937 | |||

MỨC Ý NGHĨA (ANOVA) | 0.000 |

(Nguồn: Kết quả truy xuất từ SPSS)

Bước đầu tiên là kiểm tra độ phù hợp của mô hình. Hệ số R2 điều chỉnh là 0.555 (bảng 2.15) có nghĩa là mô hình đã xây dựng phù hợp với tập dữ liệu là 55.5% (bảng số 9a, phụ lục 5). Nói cách khác, Nợ xấu của ngân hàng TMCP Nam Á được giải thích bởi các biến độc lập trong mô hình là 55.5% và Nợ xấu được giải thích bởi các biến khác ngoài mô hình là 44.5%.

Kết quả kiểm định trị thống kê F, với giá trị sig = 0.000 (< 0.001) từ bảng phân tích phương sai ANOVA (bảng số 9b, phụ lục 5) cho thấy mô hình hồi quy tuyến tính bội đã xây dựng phù hợp với tập dữ liệu ở độ tin cậy 95%.

Kết quả phân tích hồi qui bội tại bảng 2.15 (xem thêm bảng số 9c, phụ lục 5), các giá trị Sig. với các biến NGANHANG, VIMO, KHACHHANG đều rất nhỏ (< 0.05). Vì vậy, có thể khẳng định các biến này có ý nghĩa trong mô hình.

Để mô hình hồi qui của mẫu sử dụng được các ước lượng cho các hệ số hồi qui của tổng thể, nghiên cứu tiếp tục kiểm tra các vi phạm giả định trong phân tích của mô hình hồi qui tuyến tính.

+ Kiểm định các giả định của mô hình hồi qui

Kiểm định liên hệ tuyến tính

Giả định cần kiểm tra là giả định liên hệ tuyến tính. Phương pháp được sử dụng là biểu đồ phân tán Scatterplot với giá trị phần dư chuẩn hóa (Standarized residual) trên trục tung và giá trị dự đoán chuẩn hóa (Standarized predicted value) trên trục hoành. Nhìn vào đồ thị hình số 1, phụ lục 5, ta thấy các phần dư phân tán

ngẫu nhiên trong 1 vùng quanh đường đi qua tung độ 0 mà không tạo thành một hình dạng nào cụ thể. Điều đó có nghĩa là giả thuyết về quan hệ tuyến tính không bị vi phạm. Như vậy, giả định liên hệ tuyến tính được thỏa mãn.

Kiểm định phương sai của phần dư không đổi

Để thực hiện kiểm định này, chúng ta sẽ dùng kiểm định tương quan hạng Spearman của giá trị tuyệt đối phần dư và các biến độc lập. H0 – Hệ số tương quan hạng của tổng thể bằng 0

Kết quả kiểm định tương quan hạng Spearman (bảng số 10, phụ lục 5) cho thấy giá trị sig của các biến NGANHANG, VIMO, KHACHHANG với giá trị tuyệt đối của phần dư khác không (sig > 0.05). Điều này cho thấy chúng ta không thể bác bỏ giả thiết Ho, nghĩa là phương sai của sai số không đổi. Như vậy, giả định phương sai của sai số không đổi không bị vi phạm.

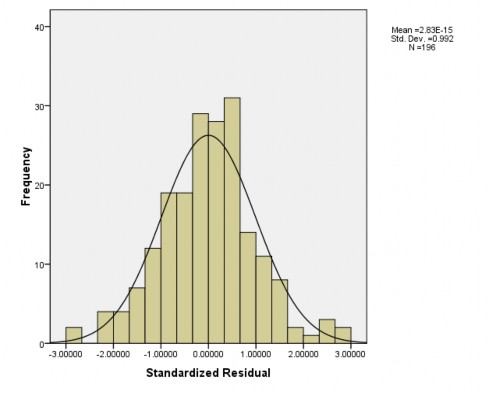

Giả định về phân phối chuẩn của phần dư

Để dò tìm sự vi phạm giả định phân phối chuẩn của phần dư ta dùng công cụ vẽ của phần mềm SPSS là đồ thị Histogram tại hình 2.3 (Xem thêm hình số 2, phụ lục 5). Kiểm tra biểu đồ phân tán của phần dư cho thấy phân phối phần dư xấp xỉ chuẩn (trung bình mean gần = 0 và độ lệch chuẩn Std. = 0.992 tức là gần bằng 1). Như vậy, giả định phần dư có phân phối chuẩn không bị vi phạm.

Hình 2.3: Biểu đồ tần số HISTOGRAM

Nguồn: Kết quả truy xuất từ SPSS

Kiểm tra tính độc lập của phần dư

Đại lượng thống kê Durbin-Watson (d) được dùng để kiểm định tương quan của các sai số kề nhau. Đại lượng d có giá trị từ 0 đến 4. Nếu các phần dư không có tương quan chuỗi bậc nhất với nhau giá trị d sẽ gần bằng 2. Kết quả phân tích hồi quy bội cho thấy giá trị d = 1.937 (bảng số 9a, phụ lục 5) xấp xỉ gần bằng 2 nằm trong vùng chấp nhận từ 1 đến 3 nên không có tương quan giữa các phần dư. Như vậy, giả định không có tương quan giữa các phần dư không bị vi phạm. Vì vậy, mô hình hồi quy tuyến tính trên có thể sử dụng được.

+ Kiểm định mô hình và hiện tượng đa cộng tuyến

Sau khi kiểm tra các vi phạm giả định trong phân tích mô hình hồi qui, kết quả là mô hình hồi qui của mẫu có thể sử dụng các ước lượng cho các hệ số hồi qui của tổng thể. Phương trình hồi qui được chấp nhận.

Với tập dữ liệu thu được trong phạm vi nghiên cứu của đề tài và dựa vào bảng

kết quả hồi quy tuyến tính bội tại bảng 2.15 (xem thêm bảng số 9c, phụ lục 5 ), phương trình hồi quy tuyến tính bội thể hiện các nhân tố ảnh hưởng đến Nợ xấu như sau:

NOXAU = 0.280 + 0.325*NGANHANG + 0.364*VIMO + 0.233*KHACHHANG

Các biến độc lập (Xi): NGANHANG, VIMO, KHACHHANG

Biến phụ thuộc (NOXAU): Nợ xấu tại ngân hàng TMCP Nam Á.

Từ phương trình hồi qui có thể rút ra kết luận từ mẫu nghiên cứu cho Nợ xấu của ngân hàng TMCP Nam Á phụ thuộc vào 3 nhân tố: (1) từ bản thân ngân hàng (NGANHANG), (2) môi trường kinh doanh và chính sách Nhà nước (VIMO) và (3) từ phía khách hàng đi vay (KHACHHANG). Các biến quan sát được đo lường bằng thang đo Liker 5 mức độ nên từ phương trình hồi qui ta có thể rút ra kết luận về mức tác động của từng yếu tố đến Nợ xấu của ngân hàng TMCP Nam Á. Trong đó nhân tố tác động mạnh nhất đến Nợ xấu của ngân hàng TMCP Nam Á là từ bản thân ngân hàng (NGANHANG), tiếp đến môi trường kinh doanh và chính sách Nhà nước (VIMO) và cuối cùng là từ phía khách hàng đi vay (KHACHHANG)

Nhân tố từ bản thân ngân hàng có mức ý nghĩa thống kê ở mức 5%, giá trị Sig. =

0.000 (<0.05) với hệ số hồi qui beta chuẩn hóa = 0.356 mang dấu (+) nên có quan hệ thuận chiều với biến phụ thuộc, thỏa kỳ vọng ban đầu.

Nhân tố môi trường kinh doanh và chính sách Nhà nước có mức ý nghĩa thống kê ở mức 5%, giá trị Sig. = 0.000 (<0.05) với hệ số hồi qui beta chuẩn hóa = 0.330 mang dấu (+) nên có quan hệ thuận chiều với biến phụ thuộc, thỏa kỳ vọng ban đầu. Nhân tố từ phía khách hàng đi vay có mức ý nghĩa thống kê ở mức 5%, giá trị Sig. = 0.000 (<0.05) với hệ số hồi qui beta chuẩn hóa = 0.315 mang dấu (+) nên có

quan hệ thuận chiều với biến phụ thuộc, thỏa kỳ vọng ban đầu.

Cuối cùng, kết quả chạy phân tích hồi qui làm cơ sở để đưa ra các kết luận cho các giả thuyết của mô hình nghiên cứu

Kiểm định hiện tượng đa cộng tuyến

Đây là công cụ kiểm tra sự tồn tại của mối tương quan giữa các biến độc lập.

Sự tương quan chặt chẽ của các biến độc lập có thể gặp vấn đề đa cộng tuyến. Trong phân tích tương quan Pearson ở bảng 2.14, các thành phần trong thang đo có mối tương quan với nhau, nghiên cứu nghi ngờ có hiện tượng đa cộng tuyến nên kiểm tra để đảm bảo không vi phạm mô hình hồi qui. Việc kiểm tra được thông qua hệ số phóng đại phương sai VIF. Quy tắc là khi VIF vượt quá 10 đó là dấu hiệu của đa cộng tuyến. Kết quả cho thấy hệ số phóng đại phương sai (VIF) có giá trị nhỏ hơn 2 (bảng 2.15) đạt yêu cầu (VIF < 10). Vậy mô hình hồi quy tuyến tính bội không có hiện tượng đa cộng tuyến, mối quan hệ giữa các biến độc lập không ảnh hưởng đến kết quả giải thích của mô hình.

Bảng 2.16: Kết luận về giả thuyết nghiên cứu

Phát biểu | Kết luận | |

H1 | Nhân tố từ bản thân ngân hàng có quan hệ thuận chiều với nợ xấu tại ngân hàng TMCP Nam Á | Chấp nhận |

H2 | Nhân tố môi trường kinh doanh và chính sách Nhà nước có quan hệ thuận chiều với nợ xấu tại ngân hàng TMCP Nam Á | Chấp nhận |

H3 | Nhân tố từ phía khách hàng đi vay có quan hệ thuận chiều với nợ xấu tại ngân hàng TMCP Nam Á | Chấp nhận |

2.3.6. Nhận xét về các nhân tố tác động đến nợ xấu tại ngân hàng TMCP Nam Á từ kết quả nghiên cứu:

Dựa trên cơ sở lý thuyết và các nghiên cứu liên quan đến nợ xấu tại ngân hàng thương mại, ba nhân tố và các biến quan sát của các nhân tố được xây dựng sơ bộ để đo lường mức độ ảnh hưởng đến nợ xấu của ngân hàng TMCP Nam Á.

Trải qua thảo luận tay đôi với 10 người và khảo sát thử 5 người hiện đang công tác tại ngân hàng TMCP Nam Á, thang đo đo lường các nhân tố tác động đến nợ xấu tại ngân hàng TMCP Nam Á được xác định chính thức cho nghiên cứu định

lượng. Kết quả nghiên cứu định tính, có 23 biến quan sát thuộc 3 yếu tố tác động đến nợ xấu tại ngân hàng TMCP Nam Á. Trong đó nhân tố từ khách hàng đi vay gồm 5 biến quan sát, nhân tố tự bản thân ngân hàng gồm 11 biến quan sát và nhân tố môi trường kinh doanh, chính sách Nhà nước gồm 7 biến quan sát.

Kết quả kiểm định thang đo bằng hệ số tin cậy Cronbach’s alpha, 23 biến quan sát thuộc ba nhân tố tác động đến nợ xấu tại ngân hàng TMCP Nam Á đều có hệ số tương quan biến tổng lớn hơn 0.3 và các thang đo lường đều đạt tiêu chuẩn cho phép (hệ số tin cậy Crobach’s alpha ≥ 0.6). 23 biến thuộc ba nhân tố tác động đến nợ xấu tại ngân hàng TMCP Nam Á được đưa vào phân tích nhân tố khám phá (EFA). Kết quả phân tích nhân tố khám phá rút trích được 3 nhân tố với 18 biến quan sát.

Kết quả hồi quy tuyến tính bội cho thấy cả ba nhân tố đều tác động thuận chiều đến nợ xấu tại ngân hàng TMCP Nam Á. Trong đó:

2.3.6.1. Nhóm nhân tố từ bản thân ngân hàng:

Nhóm nhân tố từ bản thân ngân hàng (NGANHANG) với 9 biến quan sát tác động cùng chiều với mức độ lớn nhất đến nợ xấu của ngân hàng TMCP Nam Á. Nhân tố này có mức ý nghĩa thống kê ở mức 5%, giá trị Sig. = 0.000 (<0.05) với hệ số hồi qui beta chuẩn hóa = 0.356 mang dấu (+), vì vậy có quan hệ thuận chiều với biến phụ thuộc, thỏa kỳ vọng ban đầu

Từ 11 biến quan sát ban đầu của nhóm nhân tố từ bản thân ngân hàng qua kiểm định bằng thang đo bằng hệ số tin cậy Cronbach’s alpha và phân tích nhân tố khám phá, nhóm nhân tố này còn lại 9 biến quan sát có hệ số tải nhân tố đạt yêu cầu., gồm: hệ thống xếp hạng tín dụng nội bộ của ngân hàng chưa phù hợp; quy trình cho vay còn nhiều bất cập; chính sách tín dụng chưa hợp lý; áp lực chỉ tiêu; thiếu kiểm tra, giám sát sau cho vay; đạo đức và năng lực của cán bộ tín dụng còn yếu kém; năng lực điều hành của ban lãnh đạo ngân hàng trong việc xây dựng và thực thi chiến lược quản lý nợ xấu còn hạn chế và thiếu chú trọng trong công tác dự báo rủi ro là những nhân tố chủ yếu gây nên nợ xấu của ngân hàng Nam Á. Để hạn chế

được nợ xấu, ngân hàng Nam Á cần đưa ra những chính sách hiệu quả, hợp lý và có biện pháp để nâng cao năng lực đội ngũ cán bộ cấp quản lý cũng như cấp chuyên viên.

2.3.6.2. Nhân tố môi trường kinh doanh và chính sách Nhà nước:

Nhóm nhân tố môi trường kinh doanh và chính sách Nhà nước (VIMO) với 5 biến quan sát tác động cùng chiều với mức độ lớn thứ hai sau nhân tố từ bản thân ngân hàng đến nợ xấu của ngân hàng TMCP Nam Á. Nhân tố này có mức ý nghĩa thống kê ở mức 5%, giá trị Sig. = 0.000 (<0.05) với hệ số hồi qui beta chuẩn hóa = 0.330, mang dấu (+) nên có quan hệ thuận chiều với biến phụ thuộc.

Từ 7 biến quan sát ban đầu qua kiểm định bằng thang đo bằng hệ số tin cậy Cronbach’s alpha và phân tích nhân tố khám phá, nhóm nhân tố này còn lại 5 biến quan sát có hệ số tải nhân tố đạt yêu cầu., gồm: lãi suất, tỷ lệ lạm phát, tốc độ tăng trưởng kinh tế, môi trường pháp lý và cơ chế chính sách của Nhà nước.

Nhân tố này thuộc về vĩ mô nên trong thời gian sắp tới, Nhà nước cần đưa ra những biện pháp, chính sách phù hợp, tạo điều kiện thuận lợi cho các ngân hàng thương mại nói chung và ngân hàng Nam Á nói riêng hạn chế và xử lý triệt để nợ xấu.

2.3.6.3. Nhân tố từ phía khách hàng đi vay:

Nhóm nhân tố từ phía khách hàng đi vay ( KHACHHANG) với 4 biến quan sát tác động cùng chiều với mức độ thấp nhất đến nợ xấu của ngân hàng TMCP Nam Á. Nhân tố này có ý nghĩa thống kê ở mức 5%, giá trị Sig. = 0.000 (<0.05) với hệ số hồi qui beta chuẩn hóa = 0.315 mang dấu (+) nên có quan hệ thuận chiều với biến phụ thuộc.

Từ 5 biến quan sát ban đầu qua kiểm định bằng thang đo bằng hệ số tin cậy Cronbach’s alpha và phân tích nhân tố khám phá, nhóm nhân tố này còn lại 4biến quan sát có hệ số tải nhân tố đạt yêu cầu., gồm: khách hàng sử dụng vốn sai mục đích; khách hàng gian lận về số liệu chứng từ; khách hàng lừa đảo, chiếm đoạt, bỏ trốn và trình độ, năng lực quản lý, điều hành yếu kém của khách hàng.

Những yếu tố này góp phần gây ra nợ xấu cho ngân hàng Nam Á. Tuy nhiên qua