Bảng 4.1: Danh sách tên các ngân hàng thương mại thuộc mẫu nghiên cứu

Mã ngân hàng | Tên ngân hàng | |

1 | ABB | NHTM cổ phần An Bình |

2 | ACB | NHTM cổ phần Á Châu |

3 | BID | NHTM cổ phần Đầu Tư và Phát Triển Việt Nam |

4 | BVB | NHTM cổ phần Bảo Việt |

5 | CTG | NHTM cổ phần Công Thương Việt Nam |

6 | EIB | NHTM cổ phần Xuất Nhập Khẩu Việt Nam |

7 | HDB | NHTM cổ phần Phát triển TP HCM |

8 | KLB | NHTM cổ phần Kiên Long |

9 | LPB | NHTM cổ phần Bưu điện Liên Việt |

10 | MBB | NHTM cổ phần Quân Đội |

11 | MSB | NHTM cổ phần Hàng Hải Việt Nam |

12 | NAB | NHTM cổ phần Nam Á |

13 | NCB | NHTM cổ phần Quốc Dân |

14 | OCB | NHTM cổ phần Phương Đông |

15 | PGB | NHTM cổ phần Xăng Dầu Petrolimex |

16 | SEAB | NHTM cổ phần Đông Nam Á |

17 | SGB | NHTM cổ phần Sài Gòn Công Thương |

18 | SHB | NHTM cổ phần Sài Gòn - Hà Nội |

19 | STB | NHTM cổ phần Sài Gòn Thương Tín |

20 | TCB | NHTM cổ phần Kỹ Thương Việt Nam |

21 | TPB | NHTM cổ phần Tiên Phong |

22 | VAB | NHTM cổ phần Việt Á |

23 | VCB | NHTM cổ phần Ngoại Thương Việt Nam |

24 | VCPB | NHTM cổ phần Bản Việt |

25 | VIB | NHTM cổ phần Quốc Tế |

Có thể bạn quan tâm!

-

Cơ Sở Lý Thuyết Về Tăng Trưởng Tín Dụng Và Các Nhân Tố Ảnh Hưởng Đến Tăng Trưởng Tín Dụng

Cơ Sở Lý Thuyết Về Tăng Trưởng Tín Dụng Và Các Nhân Tố Ảnh Hưởng Đến Tăng Trưởng Tín Dụng -

Các Vấn Đề Tồn Tại Và Đề Xuất Mô Hình Nghiên Cứu

Các Vấn Đề Tồn Tại Và Đề Xuất Mô Hình Nghiên Cứu -

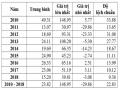

Tăng Trưởng Tín Dụng Và Các Nhân Tố Kinh Tế Vĩ Mô Tại Việt Nam (Xem Thêm Phụ Lục 1)

Tăng Trưởng Tín Dụng Và Các Nhân Tố Kinh Tế Vĩ Mô Tại Việt Nam (Xem Thêm Phụ Lục 1) -

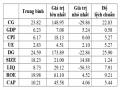

Các Thống Kê Mô Tả Và Ma Trận Tương Quan Các Biến

Các Thống Kê Mô Tả Và Ma Trận Tương Quan Các Biến -

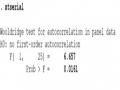

Khắc Phục Hiện Tượng Tự Tương Quan Bằng Phương Pháp Generalized Least Square (Gls)

Khắc Phục Hiện Tượng Tự Tương Quan Bằng Phương Pháp Generalized Least Square (Gls) -

Các nhân tố ảnh hưởng đến tăng trưởng tín dụng tại ngân hàng thương mại Việt Nam - 9

Các nhân tố ảnh hưởng đến tăng trưởng tín dụng tại ngân hàng thương mại Việt Nam - 9

Xem toàn bộ 82 trang tài liệu này.

VPB | NHTM cổ phần Việt Nam Thịnh Vượng |

Nguồn: Tác giả tổng hợp

4.1.2 Xử lý dữ liệu

Để thống nhất và chuẩn hóa dữ liệu, tác giả chọn và xử lý dữ liệu theo các nguyên tắc sau:

Thứ nhất, tác giả chỉ sử dụng dữ liệu của các ngân hàng thương mại công bố thông tin theo đúng quy định của pháp luật Việt Nam. Tác giả không sử dụng thông tin của những ngân hàng thương mại có yếu tố sở hữu nhà nước và các ngân hàng công bố thiếu hoặc không công bố thông tin tài chính. Việc chọn lọc dữ liệu này nhằm chuẩn hóa thông tin cũng như thuận tiện trong việc thu thập dữ liệu nghiên cứu.

Thứ hai, tác giả chỉ sử dụng dữ liệu của các ngân hàng thương mại cổ phần công bố thông tin tài chính đầy đủ và liên tục trong giai đoạn nghiên cứu 2010 – 2018. Nếu ngân hàng nào không công bố thông tin tài chính hoặc công bố thiếu thông tin, không đủ dữ liệu liên tục từ 2010 – 2018 thì không sử dụng dữ liệu của ngân hàng đó.

Cuối cùng, tác giả không sử dụng dữ liệu của các ngân hàng thương mại 100% vốn nước ngoài và chi nhánh ngân hàng nước ngoài. Nguyên nhân là vì khác biệt về hoạt động kinh doanh cũng như khung pháp lý chung giữa các ngân hàng nước ngoài và chi nhánh ngân hàng nước ngoài với các ngân hàng trong nước nên để tránh không đồng nhất điều kiện nghiên cứu, tác giả không sử dụng dữ liệu của các ngân hàng nước ngoài và chi nhánh ngân hàng nước ngoại.

Kết quả thu thập mẫu dữ liệu cho ra bảng dữ liệu cân bằng gồm 234 quan sát. Dữ liệu có dạng bảng cân bằng hoàn toàn bao gồm 26 ngân hàng ở chiều không gian và 9 năm ở chiều thời gian (2010 – 2018).

Các số liệu về Lạm phát (CPI), Tổng sản phẩm quốc nội (GDP), Tỷ lệ thất nghiệp (UE) tác giả lấy số liệu từ IMF; số liệu được lấy theo năm từ 2010 – 2018 (Phụ Lục 1).

4.2 TỔNG QUÁT VỀ QUY TRÌNH THỰC HIỆN NGHIÊN CỨU

Quy trình nghiên cứu được tác giả khái quát theo sơ đồ sau:

4.3 THIẾT KẾ NGHIÊN CỨU

4.3.1 Xây dựng mô hình nghiên cứu của đề tài

Dựa trên cơ sở lý thuyết và qua lược khảo các công trình nghiên cứu trong nước và quốc tế, tác giả xây dựng mô hình nghiên cứu dựa trên việc kết hợp nhân tố trong các nghiên cứu thực nghiệm của Burcu Aydin (2008), Guo Kai và Stepanyan Vahram (2011), Lê Tấn Phước (2017) đồng thời lựa chọn đưa vào mô hình các biến độc lập mà tác giả kỳ vọng có ý nghĩa tương quan trong bối cảnh Việt Nam.

Tuy nhiên, do hạn chế về nguồn dữ liệu nên tác giả chỉ lựa chọn những yếu tố mang tính đại diện và có đầy đủ dữ liệu trên báo cáo tài chính của các ngân hàng

thương mại. Cụ thể, tác giả lựa chọn 8 biến độc lập đại diện cho 2 nhóm nhân tố ảnh hưởng đến tăng trưởng tín dụng của ngân hàng thương mại: nhóm các nhân tố vĩ mô và nhóm các nhân tố nội tại ngân hàng.

Cụ thể:

Nhóm các nhân tố vĩ mô: Tăng trưởng kinh tế, Lạm phát, Tỷ lệ thất nghiệp. Nhóm các nhân tố nội tại ngân hàng: Quy mô ngân hàng, Tăng trưởng tiền gửi,

Suất sinh lời trên vốn sở hữu ROE, Thanh khoản ngân hàng, Tỷ lệ vốn, Tỷ lệ thanh khoản, Tỷ lệ vốn chủ sở hữu

Mô hình nghiên cứu đề xuất:

CGit = β0 + β1GDPt + β2CPIt + β3UEt + β4SIZEit + β5DGit + β6ROEit + β7LIQit + β8CAPit + εit

Trong đó:

CGit (Credit Growth) là giá trị thể hiện tốc độ tăng trưởng tín dụng của ngân hàng i năm t

GDPt (Gross Domestic Product) là giá trị thể hiện tốc độ tăng trưởng GDP năm t

CPIt (Consumer Price Index) là giá trị thể hiện tỷ lệ lạm phát năm t UEt (Unemployment Rate) là giá trị thể hiện tỷ lệ thất nghiệp năm t SIZEit (Size) là giá trị thể hiện quy mô ngân hàng của ngân hàng i năm t

DGit (Deposit Growth) là giá trị thể hiện tăng trưởng tiền gửi của ngân hàng i năm t

ROEit là suất sinh lời trên vốn sở hữu của ngân hàng i năm t

LIQit (Liquidity) là giá trị thể hiện tính thanh khoản của ngân hàng i năm t

CAPit là tỷ lệ vốn chủ sở hữu trên tổng tài sản của ngân hàng i năm t

β0 : là hệ số chặn

β j (j = 1,8) là các hệ số hồi quy ɛit là sai số (phần dư)

4.3.2 Mô tả chi tiết các biến

4.3.2.1 Biến phụ thuộc

Như đã trình bày trong phần cơ sở lý thuyết 2.1.2, tốc độ tăng trưởng tín dụng được xác định bằng cách tính số liệu tỷ lệ thay đổi giữa giá trị khoản tín dụng ngân hàng cung ứng trong kỳ tính toán so với kỳ so sánh. Ở đây tác giả lựa chọn phương pháp tốc độ tăng trưởng liên hoàn để xác định giá trị của tăng trưởng tín dụng, tức là tính tốc độ tăng trưởng tín dụng trong từng thời kỳ so sánh với kỳ trước đó.

Mục đích là để tìm hiểu tình hình biến động của chỉ tiêu cấp tín dụng trong giai đoạn nghiên cứu một cách cụ thể và chi tiết theo chuỗi thời gian.

Theo đó, giá trị biến phụ thuộc được nghiên cứu là tỷ lệ phần trăm tăng thêm của tổng giá trị cấp tín dụng tại thời điểm tính tăng trưởng t (thường tính bằng năm) với tổng giá trị cấp tín dụng tại thời điểm liền kề trước đó t - 1. Nếu kết quả tính toán cho giá trị dương, tức ngân hàng thương mại đang tăng lượng cung tín dụng; còn nếu kết quả cho giá trị âm, tức ngân hàng thương mại đang giảm cung tín dụng ra nền kinh tế.

Công thức đo lường giá trị biến phụ thuộc CG như sau:

CGit = [(Tổng giá trị cấp tín dụng của ngân hàng inăm t /

Tổng giá trị cấp tín dụng của ngân hàng inăm t-1) – 1] * 100%

Trong đó Tổng giá trị cấp tín dụng tại các thời điểm so sánh được tính bằng toàn bộ giá trị các khoản mục được xem là cấp tín dụng theo quy định của Luật các tổ chức tín dụng (2010).

4.3.2.2 Biến độc lập

Tăng trưởng kinh tế GDP

Dựa trên phân tích của tác giả tại phần Cơ sở lý thuyết 2.2.1.1 cũng như kết quả nghiên cứu của Aydin B. (2008) và Imran và Nishatm (2013), nhận thấy rằng tăng trưởng kinh tế có tác động tích cực đến tăng trưởng tín dụng ngân hàng. Như vậy, tác giả kỳ vọng rằng biến này có tác động cùng chiều đến tăng trưởng tín dụng.

Kỳ vọng (giả thuyết) về mối tương quan giữa biến GDP và CG:

Giả thuyết H1: Có mối tương quan cùng chiều giữa tăng trưởng kinh tế và tăng trưởng tín dụng ngân hàng.

Lạm phát CPI

Dựa trên phân tích của tác giả tại phần Cơ sở lý thuyết 2.2.1.2 cũng như theo kết quả nghiên cứu của Sharma và Gounder (2012), Pouw và Kakes (2013), Singh A. và Sharma A. K. (2016), nhận thấy tỷ lệ lạm phát có tác động tiêu cực đến tốc độ tăng trưởng tín dụng. Như vậy, tác giả kỳ vọng rằng biến này có tác động ngược chiều đến tăng trưởng tín dụng.

Kỳ vọng (giả thuyết) về mối tương quan giữa biến CPI và CG:

Giả thuyết H2: Có mối tương quan ngược chiều giữa tỷ lệ lạm phát và tăng trưởng tín dụng ngân hàng.

Tỷ lệ thất nghiệp UE

Dựa trên phân tích của tác giả tại phần Cơ sở lý thuyết 2.2.1.3 và theo kết quả nghiên cứu của Pouw và Kakes (2013), nhận thấy tỷ lệ thất nghiệp có tác động tiêu cực đến tăng trưởng tín dụng. Như vậy, tác giả kỳ vọng rằng biến này có tác động ngược chiều đến tăng trưởng tín dụng.

Kỳ vọng (giả thuyết) về mối tương quan giữa biến UE và CG:

Giả thuyết H3: Có mối tương quan ngược chiều giữa tỷ lệ thất nghiệp và tăng trưởng tín dụng ngân hàng.

Quy mô ngân hàng SIZE

Dựa trên phân tích của tác giả tại phần Cơ sở lý thuyết 2.2.2.1 và theo kết quả từ nghiên cứu của Chernykh và Theodossiou (2011) và G.Meral (2015), nhận thấy các ngân hàng càng lớn càng có thể đặt ra mục tiêu tăng trưởng tín dụng cao hơn. Như vậy, tác giả kỳ vọng rằng biến này có tác động cùng chiều đến tăng trưởng tín dụng.

Kỳ vọng (giả thuyết) về mối tương quan giữa biến SIZE và CG:

Giả thuyết H4: Có mối tương quan cùng chiều giữa quy mô ngân hàng và tăng trưởng tín dụng ngân hàng.

Giá trị của quy mô ngân hàng được tính toán trên cơ sở số liệu theo báo cáo tài chính được công bố của các ngân hàng thương mại. Để phù hợp với đơn vị đo lường của biến phụ thuộc, tác giả chuyển đổi giá trị dưới dạng logarithm tự nhiên (logarithm cơ số e với e ~ 2.71828) của tổng tài sản.

Công thức đo lường giá trị biến SIZE như sau:

SIZEit = Ln (Tổng tài sản của ngân hàng inăm t)

Tăng trưởng tiền gửi DG

Dựa trên phân tích của tác giả tại phần Cơ sở lý thuyết 2.2.2.2 và kết quả nghiên cứu của Aydin B. (2008) và Tracey (2011), tác giả có cơ sở kỳ vọng về một mối quan hệ cùng chiều giữa tốc độ tăng trưởng tiền gửi với tăng trưởng tín dụng.

Kỳ vọng (giả thuyết) về mối tương quan giữa biến DG và CG:

Giả thuyết H5: Có mối tương quan cùng chiều giữa tăng trưởng tiền gửi và tăng trưởng tín dụng ngân hàng.

Tốc độ tăng trưởng tiền gửi được tính dựa trên số liệu từ báo cáo tài chính được công bố của các ngân hàng thương mại. Trong đó giá trị tiền gửi được tính bao

gồm các khoản mục: tiền gửi của khách hàng là tổ chức kinh tế và dân cư, huy động từ phát hành giấy tờ có giá, nguồn vốn tài trợ và uỷ thác đầu tư.

Công thức đo lường giá trị biến DG như sau:

DGit = [(Giá trị tiền gửi của ngân hàng inăm t /

Giá trị tiền gửi của ngân hàng inăm t-1) - 1] * 100%

Suất sinh lời trên vốn sở hữu ROE

Dựa trên phân tích của tác giả tại phần Cơ sở lý thuyết 2.2.2.3 và kết quả nghiên cứu của Aydin B. (2008), tác giả kỳ vọng chỉ số ROE có tác động cùng chiều đối với tăng trưởng tín dụng.

Kỳ vọng (giả thuyết) về mối tương quan giữa biến ROE và CG:

Giả thuyết H6: Có mối tương quan cùng chiều giữa ROE và tăng trưởng tín dụng ngân hàng.

Công thức đo lường giá trị biến ROE như sau:

ROEit = (Lợi nhuận ròng sau thuế của ngân hàng inăm t /

Tổng giá trị vốn chủ sở hữu của ngân hàng inăm t) * 100%

Thanh khoản ngân hàng LIQ

Dựa trên phân tích của tác giả phần Cơ sở lý thuyết 2.2.2.4 và các nghiên cứu của Laidroo (2015) và Goudong Chen và Yi Wu (2014) , tác giả kỳ vọng có mối quan hệ cùng chiều giữa tỷ lệ các tài sản có tính thanh khoản cao với tăng trưởng tín dụng.

Kỳ vọng (giả thuyết) về mối tương quan giữa biến LIQ và CG:

Giả thuyết H7: Có mối tương quan cùng chiều giữa thanh khoản ngân hàng và tăng trưởng tín dụng ngân hàng.

Giá trị đo lường chỉ số thanh khoản LIQ được tính toán trên cơ sở số liệu theo báo cáo tài chính được công bố của các ngân hàng thương mại. LIQ là tỷ lệ các tài