ngân hàng có tỷ lệ vốn cao sẽ quản lý tốt được các khoản tín dụng hiện hữu, từ đó giảm việc tăng trưởng tín dụng.

2.3 LƯỢC KHẢO CÁC CÔNG TRÌNH NGHIÊN CỨU LIÊN QUAN

Đối với đề tài về các nhân tố ảnh hưởng đến tăng trưởng tín dụng ngân hàng, trước đây đã có không ít nghiên cứu ở cả trong và ngoài nước. Tiêu biểu như một số nghiên cứu sau đây:

2.3.1 Các công trình nghiên cứu ngoài nước

Burcu Aydin (2008) nghiên cứu các nhân tố ảnh hưởng tới tốc độ tăng trưởng tín dụng tại các nước Trung Âu và Đông Âu. Nghiên cứu kết luận có sự ảnh hưởng của các nhân tố sau đến tăng trưởng tín dụng: tính chất sở hữu của các ngân hàng (sở hữu nhà nước hay các ngân hàng nước ngoài), tỷ lệ sinh lời của ngân hàng ROE và chênh lệch giữa lãi suất cho vay và lãi suất huy động.

P. K. Gupta và Ashima Jain (2010) nghiên cứu các yếu tố tác động đến vấn đề cho vay của các ngân hàng khu vực tư nhân tại Ấn Độ. Nghiên cứu tìm ra các yếu tố tác động đến hoạt động cho vay như: kích thước của ngân hàng, thành phần danh mục đầu tư, chi phí hoạt động, lợi nhuận thuần, tỷ lệ an toàn vốn, tín dụng nhanh và mở rộng chi nhánh.

Guo Kai và Stepanyan Vahram (2011) nghiên cứu các nhân tố ảnh hưởng tới tốc độ tăng trưởng tín dụng của các ngân hàng thương mại tại 38 nước có nền kinh tế mới nổi trong thập kỷ vừa qua. Nghiên cứu nhấn mạnh tốc độ tăng trưởng tiền gửi và tốc độ gia tăng nợ của ngân hàng có tác động cùng chiều có ý nghĩa tới tăng trưởng tín dụng.

Kashif Imran và Mohammed Nishat (2013) nghiên cứu những yếu tố tác động đến tín dụng ngân hàng từ năm 1971 đến 2010 tại Pakistan. Nghiên cứu đã đo lường được xu hướng cũng như mức độ tác động của các biến. Cụ thể, các nhân tố có mối liên kết đáng kể với tín dụng ngân hàng trong khu vực tư nhân tại Pakistan trong dài hạn là: nhân tố vay nợ quốc tế, nguồn tiền huy động trong nước, tăng trưởng kinh tế

và tình hình thị trường tiền tệ. Đồng thời, nghiên cứu cũng chỉ ra rằng năng lực tài chính và thanh khoản có tác động lớn đến quyết định cho vay của các ngân hàng.

Guodong Chen và Yi Wu (2014) nghiên cứu cấu trúc sở hữu ngân hàng của ba vùng Mỹ Latinh, Trung - Đông Âu và châu Á, phân tích các nhân tố tác động đến tăng trưởng tín dụng theo từng vùng trong giai đoạn 2008 – 2011. Nghiên cứu kết luận các biến có ảnh hưởng đến tăng trưởng tín dụng là biến giả sở hữu ngân hàng, quy mô ngân hàng, thanh khoản, GDP.

Laivi Laidroo (2015) nghiên cứu có hay không sự tương quan giữa hình thức sở hữu ngân hàng và tín dụng ngân hàng. Kết quả nghiên cứu cho thấy các ngân hàng được nghiên cứu với những hình thức sở hữu khác nhau không có sự khác biệt đáng kể trong tỷ lệ tăng trưởng tín dụng. Ngoại ra, tỷ lệ thanh khoản có tác động cùng chiều đến tăng trưởng tín dụng còn quy mô, rủi ro tín dụng và nguồn tài trợ từ bên ngoài ngân hàng có tác động ngược chiều.

2.3.2 Các công trình nghiên cứu trong nước

Nguyễn Thùy Dương và Trần Hải Yến (2011) nghiên cứu các nhân tố tác động đến tăng trưởng tín dụng ngân hàng tại Việt Nam năm 2011. Nghiên cứu chứng minh có sự ảnh hưởng của các nhân tố sau đến tăng trưởng tín dụng: huy động vốn, thanh khoản, chênh lệch giữa lãi suất cho vay và lãi suất tiền gửi.

Tôn Nữ Trang Đài (2015) nghiên cứu các nhân tố ảnh hưởng đến tăng trưởng tín dụng tại ngân hàng thương mại cổ phần Việt Nam. Nghiên cứu kết luận có sự tác động của các nhân tố tăng trưởng tiền gửi, suất sinh lời ROE và thanh khoản ngân hàng đến tăng trưởng tín dụng ngân hàng.

Lê Tấn Phước (2017) nghiên cứu các yếu tố tác động tăng trưởng tín dụng Ngân hàng thương mại Việt Nam từ 2008 – 2015. Nghiên cứu chứng minh các yếu tố có tác động đến tăng trưởng tín dụng ngân hàng gồm: Tỷ lệ huy động, tỷ lệ nợ xấu, tỷ lệ vốn, tỷ lệ thanh khoản, lãi suất, tăng trưởng GDP, tỷ lệ lạm phát.

Bảng 2.1: Tóm tắt các nghiên cứu trước đây

Tác giả | Quốc gia nghiên cứu | Giai đoạn nghiên cứu | Biến độc lập | Dấu tác động | |

1 | Burcu Aydin (2008) | 10 nước Trung Âu và Đông Âu | 1988 – 2005 | Tính chất sở hữu | Có tác động |

Quy mô | + | ||||

Tỷ lệ nợ | + | ||||

Tỷ lệ tiền gửi | + | ||||

Tăng trưởng cung tiền | + | ||||

Tăng trưởng GDP | + | ||||

Lãi suất trong nước | - | ||||

Chênh lệch lãi suất | - | ||||

2 | Foos D., Norden L., & Weber M. (2010) | 16 quốc gia lớn | 1997 – 2007 | Rủi ro khoản vay | + |

ROA | - | ||||

Cấu trúc vốn | - | ||||

3 | Guo Kai và Stepanyan Vahram (2011) | 38 nước có nền kinh tế mới nổi | Tăng trưởng tiền gửi | + | |

Tốc độ gia tăng nợ | + | ||||

4 | Tracey (2011) | Jamaica, Trinidad và Tobago | 1996 – 2011 1995 – 2010 | Tốc độ gia tăng vốn | - /không tác động |

Tốc độ gia tăng tiền gửi | + | ||||

Tăng trưởng các khoản cho vay an toàn | +/- | ||||

5 | Imran K., & Nishat M. (2013) | Pakistan | 1971 – 2010 | Vay nợ quốc tế | + |

Nguồn tiền huy động trong nước | + | ||||

GDP | + | ||||

Tỷ giá hối đoái | + | ||||

Cung tiền M2 | + | ||||

Thanh khoản | + | ||||

6 | Pouw và Kakes (2013) | 28 quốc gia | 1980 – 2009 | Tăng trưởng GDP | + |

Tỷ lệ thất nghiệp | - | ||||

Lãi suất | - | ||||

Lạm phát | - |

Có thể bạn quan tâm!

-

Các nhân tố ảnh hưởng đến tăng trưởng tín dụng tại ngân hàng thương mại Việt Nam - 1

Các nhân tố ảnh hưởng đến tăng trưởng tín dụng tại ngân hàng thương mại Việt Nam - 1 -

Các nhân tố ảnh hưởng đến tăng trưởng tín dụng tại ngân hàng thương mại Việt Nam - 2

Các nhân tố ảnh hưởng đến tăng trưởng tín dụng tại ngân hàng thương mại Việt Nam - 2 -

Cơ Sở Lý Thuyết Về Tăng Trưởng Tín Dụng Và Các Nhân Tố Ảnh Hưởng Đến Tăng Trưởng Tín Dụng

Cơ Sở Lý Thuyết Về Tăng Trưởng Tín Dụng Và Các Nhân Tố Ảnh Hưởng Đến Tăng Trưởng Tín Dụng -

Tăng Trưởng Tín Dụng Và Các Nhân Tố Kinh Tế Vĩ Mô Tại Việt Nam (Xem Thêm Phụ Lục 1)

Tăng Trưởng Tín Dụng Và Các Nhân Tố Kinh Tế Vĩ Mô Tại Việt Nam (Xem Thêm Phụ Lục 1) -

Danh Sách Tên Các Ngân Hàng Thương Mại Thuộc Mẫu Nghiên Cứu

Danh Sách Tên Các Ngân Hàng Thương Mại Thuộc Mẫu Nghiên Cứu -

Các Thống Kê Mô Tả Và Ma Trận Tương Quan Các Biến

Các Thống Kê Mô Tả Và Ma Trận Tương Quan Các Biến

Xem toàn bộ 82 trang tài liệu này.

H. Vu và D. Nahm (2013) | Việt Nam | 2000 – 2006 | Quy mô | + | |

Khả năng quản trị | + | ||||

Tăng trưởng GDP/người | - | ||||

Lạm phát | - | ||||

8 | M. Carlson và các cộng sự (2013) | Mỹ | 2001 – 2011 | Vốn chủ sở hữu | + /không tác động |

Tỷ lệ nợ xấu | - | ||||

Tỷ lệ xử lý nợ xấu | - | ||||

9 | Laidroo (2015) | 11 quốc gia châu Âu | 2004 – 2012 | Thanh khoản | + |

Quy mô | - | ||||

Rủi ro tín dụng | - | ||||

Cấu trúc sở hữu | Không tác động | ||||

Lãi suất tiền gửi | - | ||||

10 | Singh A. & Sharma A. K. (2016) | Ấn Độ | 2000 – 2013 | Quy mô | + |

Các khoản tiền gửi | - | ||||

ROA | - | ||||

Tỷ lệ an toàn vốn | - | ||||

GDP | + | ||||

Lạm phát | - | ||||

11 | Nguyễn Thùy Dương và Trần Hải Yến (2011) | Việt Nam | 2011 | Huy động vốn | + |

Thanh khoản | Có tác động | ||||

Chênh lệch giữa lãi suất vay và tiền gửi | - | ||||

12 | Tôn Nữ Trang Đài (2015) | Việt Nam | Tăng trưởng tiền gửi | + | |

ROE | + | ||||

Thanh khoản | + | ||||

13 | Lê Tấn Phước (2017) | Việt Nam | 2008 – 2015 | Tỷ lệ nợ xấu | - |

Tỷ lệ vốn chủ sở hữu | - | ||||

Thanh khoản | + | ||||

Lãi suất danh nghĩa | + | ||||

GDP | + | ||||

Lạm phát | - |

2.4 CÁC VẤN ĐỀ TỒN TẠI VÀ ĐỀ XUẤT MÔ HÌNH NGHIÊN CỨU

2.4.1 Các vấn đề tồn tại

Tăng trưởng tín dụng là một đề tài phổ biến và từng được nghiên cứu rất nhiều cả ở trong và ngoài nước. Tuy nhiên 2010 – 2018 là giai đoạn đặc biệt khi mà các ngân hàng đã dần có những bước phát triển khởi sắc sau khi tiến hành tái cơ cấu và đặc biệt là giai đoạn đất nước có những biến chuyển kinh tế sau khủng hoảng kinh tế thế giới 2008. Đây cũng là giai đoạn Luật các tổ chức tín dụng chính thức được áp dụng từ ngày 01/01/2011 (sửa đổi bổ sung 2017).

Mặc dù đã có nhiều nghiên cứu với đề tài tương tự, tuy nhiên nhận thấy giai đoạn 2010 – 2018 chưa được quan tâm nghiên cứu nhiều, vì thế, tác giả thực hiện nghiên cứu đề tài các nhân tố ảnh hưởng đến tăng trưởng tín dụng tại ngân hàng thương mại Việt Nam trong giai đoạn này với mong muốn có thêm một bằng chứng thực nghiệm về tình hình tín dụng làm cơ sở giúp cho các tổ chức, cá nhân khi muốn tìm hiểu tình hình tín dụng ngân hàng tại Việt Nam.

2.4.2 Đề xuất mô hình nghiên cứu

Tác giả đề xuất mô hình nghiên cứu các nhân tố tác động đến tăng trưởng tín dụng tại ngân hàng thương mại Việt Nam giai đoạn từ 2010 – 2018. Các biến độc lập mà tác giả đưa vào mô hình là: Tăng trưởng kinh tế, Lạm phát, Tỷ lệ thất nghiệp, Quy mô ngân hàng, Tăng trưởng tiền gửi, Suất sinh lời trên vốn sở hữu ROE, Thanh khoản ngân hàng, Tỷ lệ vốn chủ sở hữu.

Phương pháp nghiên cứu sử dụng là hồi quy dữ liệu bảng theo các phương pháp OLS, FEM, REM.

KẾT LUẬN CHƯƠNG 2

Trong chương này, tác giả khái quát lý thuyết nền tảng về tăng trưởng tín dụng và các nhân tố ảnh hưởng đến tăng trưởng tín dụng. Đồng thời, tác giả tiến hành lược khảo các công trình nghiên cứu trong và ngoài nước nhằm tìm ra kẽ hỡ nghiên cứu từ các vấn đề tồn tại và đề xuất mô hình nghiên cứu cho luận văn của mình.

CHƯƠNG 3: THỰC TRẠNG TĂNG TRƯỞNG TÍN DỤNG VÀ CÁC NHÂN TỐ ẢNH HƯỞNG ĐẾN TĂNG TRƯỞNG TÍN DỤNG TẠI NGÂN

HÀNG THƯƠNG MẠI VIỆT NAM

Trong chương này tác giả sẽ phân tích thực trạng tình hình tăng trưởng tín dụng cũng như các nhân tố kinh tế vĩ mô và nhân tố nội tại ảnh hưởng đến tăng trưởng tín dụng tại ngân hàng thương mại Việt Nam trong giai đoạn nghiên cứu 2010 – 2018.

3.1 THỰC TRẠNG TĂNG TRƯỞNG TÍN DỤNG

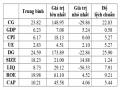

Bảng 3.1: Thống kê các chỉ số tăng trưởng tín dụng tại ngân hàng thương mại giai đoạn 2010 – 2018

Nguồn: Tác giả tổng hợp (xem thêm tại Phụ lục 2)

Thống kê từ bảng 4.1 cho thấy tốc độ tăng trưởng tín dụng của các ngân hàng trong giai đoạn 2010 – 2018 có giá trị trung bình xấp xỉ 23.82% và độ lệch chuẩn 22.83%. Mức tăng trưởng tín dụng trung bình của các ngân hàng trong mẫu nghiên cứu được đánh giá là cao. Tuy nhiên có thể thấy rò quá trình tăng trưởng tín dụng không đồng đều qua các năm, trong đó từ 2010 – 2012 có sự giảm tốc độ tăng trưởng

tín dụng trung bình đáng kể từ 49.31% năm 2010 xuống còn 13.07% năm 2011 và 18.69% năm 2012. Điều này có thể ảnh hưởng từ chính sách tiền tệ thắt chặt của Nhà nước nhằm ổn định nền kinh tế, kiềm chế lạm phát sau giai đoạn tăng trưởng nóng của nền kinh tế sau khủng hoảng. Từ 2013 trở đi tốc độ tăng trưởng tín dụng trung bình mỗi năm xấp xỉ 20%, là giai đoạn khởi sắc và tăng dần tốc độ tăng trưởng tín dụng trung bình. Riêng trong năm 2018 tốc độ tăng trưởng tín dụng giảm xuống mức thấp còn 15.20%

Trong toàn bộ giai đoạn 2010 – 2018, tốc độ tăng trưởng tín dụng cao nhất là của Ngân hàng Bảo Việt vào năm 2010: tăng trưởng tín dụng 148.95% và thấp nhất là của ngân hàng Tiên Phong năm 2011: giảm tín dụng 29.86%. Các chỉ số biến động lớn này tập trung vào giai đoạn 2010 – 2011.

Nguyên nhân cho tình hình này là do giai đoạn 2010 – 2011 giai đoạn đầu áp dụng Luật các tổ chức tín dụng 2010 và các ngân hàng có thể chịu nhiều ảnh hưởng từ các chính sách kính tế thắt chặt của Ngân hàng nhà nước giai đoạn này.

Tăng trưởng tín dụng

60.00%

50.00%

49.31%

40.00%

30.00%

20.00%

18.69% 24.11%

13.07%

24.90% 26.33%

19.69%

23.06%

15.20%

10.00%

0.00%

2010 2011 2012 2013 2014 2015 2016 2017 2018

Hình 3.1: Tăng trưởng tín dụng tại ngân hàng thương mại Việt Nam 2010 – 2018