3.2 THỰC TRẠNG CÁC NHÂN TỐ KINH TẾ VĨ MÔ

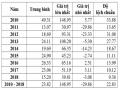

Tình hình các nhân tố kinh tế vĩ mô tại Việt Nam 2010 – 2018 được khái quát theo biểu đồ sau:

60.00%

50.00%

40.00%

30.00%

20.00%

10.00%

Có thể bạn quan tâm!

-

Các nhân tố ảnh hưởng đến tăng trưởng tín dụng tại ngân hàng thương mại Việt Nam - 2

Các nhân tố ảnh hưởng đến tăng trưởng tín dụng tại ngân hàng thương mại Việt Nam - 2 -

Cơ Sở Lý Thuyết Về Tăng Trưởng Tín Dụng Và Các Nhân Tố Ảnh Hưởng Đến Tăng Trưởng Tín Dụng

Cơ Sở Lý Thuyết Về Tăng Trưởng Tín Dụng Và Các Nhân Tố Ảnh Hưởng Đến Tăng Trưởng Tín Dụng -

Các Vấn Đề Tồn Tại Và Đề Xuất Mô Hình Nghiên Cứu

Các Vấn Đề Tồn Tại Và Đề Xuất Mô Hình Nghiên Cứu -

Danh Sách Tên Các Ngân Hàng Thương Mại Thuộc Mẫu Nghiên Cứu

Danh Sách Tên Các Ngân Hàng Thương Mại Thuộc Mẫu Nghiên Cứu -

Các Thống Kê Mô Tả Và Ma Trận Tương Quan Các Biến

Các Thống Kê Mô Tả Và Ma Trận Tương Quan Các Biến -

Khắc Phục Hiện Tượng Tự Tương Quan Bằng Phương Pháp Generalized Least Square (Gls)

Khắc Phục Hiện Tượng Tự Tương Quan Bằng Phương Pháp Generalized Least Square (Gls)

Xem toàn bộ 82 trang tài liệu này.

0.00%

2010 2011 2012 2013 2014 2015 2016 2017 2018

Tỷ lệ tăng trưởng GDP

Tỷ lệ thất nghiệp UE

Tỷ lệ lạm phát CPI

Hình 3.2: Tăng trưởng tín dụng và các nhân tố kinh tế vĩ mô tại Việt Nam (xem thêm Phụ lục 1)

Qua Hình 3.1, ta thấy tỷ lệ lạm giới ảnh hưởng phát tại Việt Nam trong năm 2010 – 2011 vẫn rất cao do tác động từ khủng hoảng kinh tế thế đến nền kinh tế Việt Nam. Nhờ vào chính sách kiềm chế lạm phát của Chính phủ, từ 2012 đến 2015 lạm phát đã giảm mạnh thậm chí đến mức thấp nhất chỉ 0.6% vào 2015. Từ 2016, đi cùng các vào các chính sách kích cầu nhằm phục hồi và tăng trưởng kinh tế, lạm phát có tăng nhẹ nhưng từ 2017 đến nay vẫn ổn định ở mức dưới 4%. Như vậy có thế thấy nền tảng ổn định vĩ mô của Nhà nước đang thể hiện rò nét và đi đúng theo mục tiêu chính sách kính tế của Nhà nước.

Tăng trưởng kinh tế giai đoạn 2010 – 2018 có thể thấy luôn quan hệ mật thiết với sự thay đổi của lạm phát. Cụ thể, tăng trưởng kinh tế tại Việt Nam liên tục giảm

từ 2010 – 2012, đây là hệ quả một phần từ tác động của khủng hoảng kinh tế thế giới 2008, nhưng một phần cũng ảnh hưởng từ chính sách tài khóa và tiền tệ thắt chặt nhằm kiềm chế lạm phát của Chính phủ. Tuy nhiên từ 2012 đến 2018, nền kinh tế Việt Nam đã tăng trưởng đáng kể mà biểu hiện rò ràng là chỉ số GDP đã tăng lên qua mỗi năm, đặc biệt 2018 chỉ số GDP tại Việt Nam đã tăng lên là 7.08%.

Tỷ lệ thất nghiệp là chỉ số có mối quan hệ ngược chiều khá rò ràng với tăng trưởng kinh tế GDP. Từ Hình 3.1 ta có thể thấy, đi cùng với sự khởi sắc của tăng trưởng kinh tế GDP, tỷ lệ thất nghiệp tại Việt Nam ngày một cải thiện qua các năm trong giai đoạn 2010 – 2018. Hầu hết chỉ số thất nghiệp đều dưới 3%.

Nguyên nhân của thực trạng này có thể kể đến do những hiệu quả trong chính sách ổn định kinh tế vĩ mô của Nhà nước, là tiền đề cho sự phát triển của các hoạt động sản xuất kinh doanh nói chung và tăng trưởng tín dụng ngân hàng nói riêng.

3.3 THỰC TRẠNG CÁC NHÂN TỐ NỘI TẠI NGÂN HÀNG

3.3.1 Quy mô ngân hàng, tỷ lệ thanh khoản và tỷ lệ vốn chủ sở hữu

300,000

60.00%

250,000

272,882

50.00%

248,733

200,000

207,273

40.00%

174,275

150,000

160,522

30.00%

141,706

100,000

118,011

126,032

20.00%

93,625

50,000

10.00%

-

0.00%

2010 2011 2012 2013 2014 2015 2016 2017 2018

Tổng tài sản (Tỷ đồng)

Tỷ lệ vốn CAP

Tỷ lệ thanh khoản LIQ

Tăng trưởng tín dụng

Hình 3.3: Quy mô ngân hàng và các tỷ lệ tài sản/ vốn tại ngân hàng thương mại Việt Nam 2010 – 2018

Từ Hình 3.3 có thể thấy rò quy mô trung bình của các ngân hàng thương mại tại Việt Nam trong giai đoạn 2010 – 2018 liên tục tăng qua các năm. Đến năm 2018, tổng tài sản bình quân của các ngân hàng thương mại Việt Nam trong mẫu nghiên cứu đã đạt 272,882 tỷ đồng.

Tuy nhiên, tỷ lệ tài sản thanh khoản và tỷ lệ vốn chủ sở hữu lại không tăng trưởng cùng tốc độ với tốc độ tăng của tài sản, mà ngược lại có xu hướng ngày một giảm.

Nguyên nhân của thực trạng này là mặc dù tổng tài sản của các ngân hàng tăng trưởng với tốc độ nhanh chóng nhưng vốn tự có và tài sản ngắn hạn của các ngân

hàng lại không thể tăng lên kịp với cùng tốc độ. Kết quả là từ 2010 đến 2018, tỷ lệ thanh khoản trung bình của các ngân hàng đã nhanh chóng giảm từ mức cao (25.58% 2010, 27.27% 2011) xuống mức thấp hơn rất nhiều chỉ còn 15.39% năm 2018.

Tỷ lệ vốn chủ sở hữu trên tổng tài sản bình quân của các ngân hàng thương mại Việt Nam giai đoạn 2010 – 2018 cũng giảm mạnh từ mức trung bình cao nhất 27.27% năm 2011 xuống chỉ còn dưới 10% giai đoạn từ 2014 – 2018.

Nguyên nhân đến từ sự phát triển mạnh mẽ của hệ thống NHTM sau tái cơ cấu trong giai đoạn 2014 – 2018 dẫn đến sự tăng lên nhanh chóng của quy mô tổng tài sản, trong khi đó vốn chủ sở hữu của NHTM cũng có tăng trưởng tuy nhiên không theo kịp tốc độ tăng lên của tổng tài sản. Điều này khiến cho tỷ lệ vốn chủ sở hữu trên tổng tài sản bình quân của các ngân hàng có xu hướng giảm mặc dù giá trị tuyệt đối của vốn chủ sở hữu và tổng tài sản đều tăng.

3.3.2 Tăng trưởng tiền gửi ngân hàng

Tăng trưởng tiền gửi DG

Tăng trưởng tín dụng

60.00%

50.00%

48.21%

40.00%

36.30%

30.00%

20.05%

25.74% 24.38%

20.00%

19.07%

21.71%

13.95%

10.00%

11.88%

0.00%

2010 2011 2012 2013 2014 2015 2016 2017 2018

Hình 3.4: Tăng trưởng tiền gửi tại ngân hàng thương mại Việt Nam

Qua Hình 3.4, ta có thể thấy tăng trưởng tiền gửi trung bình tại các ngân hàng thương mại Việt Nam giai đoạn 2010 – 2018 có sự giảm sút qua các năm, từ mức rất cao 48.21% năm 2010 xuống chỉ còn 11.88% năm 2018.

Nguyên nhân của tình hình này có thể kể đến do chính sách thắt chặt tiền tệ và kiềm chế lạm phát của Ngân hàng Nhà nước 2010 – 2012 dẫn đến sự thu hẹp nguồn tiền nhàn rỗi trong các thành phần kinh tế. Một phần nguyên nhân khác làm giảm tăng trưởng tiền gửi ngân hàng cũng có thể kể đến là vì các thành phần kinh tế có xu hướng chuyển dịch nguồn tiền nhàn rỗi sang các hình thức đầu tư khác thay vì tiết kiệm.

Ngoài ra nhìn vào sự biến động tỷ lệ tăng trưởng tiền gửi và tăng trưởng tín dụng qua các năm trên biểu đồ, ta cũng có thể nhận ra sự biến động cùng chiều của tăng trưởng tiền gửi và tăng trưởng tín dụng.

3.3.3 Tỷ suất lợi nhuận trên vốn chủ sở hữu ROE

60.00%

50.00%

40.00%

30.00%

20.00%

10.00%

14.89%

9.98%

12.14%

7.19%

6.53%

6.49%

5.54%

6.45%

6.45%

0.00%

2010 2011

2012

ROE

2013 2014 2015 2016 2017 2018

Tăng trưởng tín dụng

Hình 3.5: Tỷ suất lợi nhuận trên vốn chủ sở hữu ROE trung bình

Hình 3.5 thể hiện sự biến động của tỷ suất lợi nhuận trên vốn chủ sở hữu ROE trung bình của các ngân hàng thương mại Việt Nam giai đoạn 2010 – 2018. Có thể thấy ROE trung bình cũng các ngân hàng giảm mạnh trong giai đoạn 2010 – 2015, từ 14.89% 2010 xuống chỉ còn 5.45% 2015. Từ năm 2015, các ngân hàng dần khởi sắc và tăng lợi nhuận, cụ thể ROE trung bình của các ngân hàng đã tăng đều từ 2015 đến 2018, với mức ROE đạt được 2018 là 12.14%.

Nguyên nhân của tình hình này là vì trong giai đoạn 2010 – 2015 ngành ngân hàng gặp nhiều khó khăn sau ảnh hưởng từ tái cơ cấu và chính sách tài chính thắt chặt của Nhà nước. Từ 2015, các ngân hàng dần khởi sắc và thu được những thành công bước đầu sau tái cơ cấu và điều chỉnh mạnh mẽ hoạt động ngân hàng.

Dựa vào Hình 3.5, chưa thấy có mối tương quan rò ràng giữa ROE và tăng trưởng tín dụng ngân hàng. Tác giả sẽ kiểm định các giả thuyết sau khi thực hiện ước lượng các mô hình hồi quy.

KẾT LUẬN CHƯƠNG 3

Trong chương này, tác giả đã khái quát thực trạng tăng trưởng tín dụng cũng tại hệ thống ngân hàng thương mại Việt Nam từ năm 2011 đến năm 2018. Trên cơ sở dữ liệu từ báo cáo tài chính của các NHTM cùng với số liệu vĩ mô thu thập từ IMF, tác giả đưa ra cái nhìn tổng quát về các yếu tố tác động đến tăng trưởng tín dụng từ năm 2011 đến năm 2018.

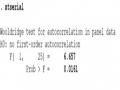

CHƯƠNG 4: KẾT QUẢ VÀ THẢO LUẬN KẾT QUẢ

Trong chương này, tác giả sẽ trình bày các kết quả nghiên cứu định lượng của luận văn. Bao gồm các thống kê mô tả dữ liệu, các kiểm định độ tin cậy và ước lượng mô hình. Sau đó, tác giả thực hiện các kiểm định nhằm chọn ra mô hình hồi quy phù hợp nhất và phân tích kết quả dựa trên mô hình hồi quy này.

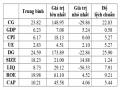

4.1 MÔ TẢ DỮ LIỆU NGHIÊN CỨU

4.1.1 Nguồn dữ liệu và đặc điểm dữ liệu

Mẫu nghiên cứu được thu thập từ 26 ngân hàng thương mại cổ phần Việt Nam trong giai đoạn từ 2010 – 2018. Tác giả sử dụng dữ liệu thứ cấp từ các báo cáo thường niên, báo cáo tài chính đã kiểm toán của các ngân hàng thương mại cổ phần trong nước.

Các dữ liệu kinh tế vĩ mô được lấy từ trang thông tin của Quỹ tiền tệ quốc tế

(IMF).

Giai đoạn nghiên cứu được chọn từ 2010 – 2018 vì đây là giai đoạn mà hệ thống ngân hàng thương mại Việt Nam đang dần có nhiều phát triển ổn định và chuyển biến về chất sau giai đoạn khủng hoảng kinh tế thế giới 2008 nên tính đến thời điểm này yếu tố khủng hoảng đã không còn ảnh hưởng lớn đến hành vi cần nghiên cứu.