để lượng hoá xác suất vỡ nợ của người vay đã khắc phục được các nhược điểm của mô hình định tính, do đó góp phần tích cực trong việc kiểm soát rủi ro tín dụng tại các NHTM.

- Mô hình điểm số Z đã góp phần tích cực trong việc kiểm soát rủi ro tại các ngân hàng đối với từng doanh nghiệp vay vốn.

- Mô hình xếp hạng tín dụng còn thể hiện: tính nhất quán, khách quan, không phụ thuộc vào ý kiến chủ quan của các cán bộ tín dụng.

- Tuy nhiên, mô hình này phụ thuộc nhiều vào cách phân loại nhóm khách hàng vay có rủi ro và không có rủi ro. Mặt khác, mô hình đòi hỏi hệ thống thông tin đầy đủ cập nhật của tất cả các khách hàng. Yêu cầu này là rất khó thực hiện trong điều kiện nền kinh tế thị trường không đầy đủ.

1.4.3.2. Mô hình toán hồi quy Logistic:

Mô hình Logistic nghiên cứu sự phụ thuộc của một biến nhị phân (Y) vào các biến độc lập khác. Mục tiêu của các mô hình này là sử dụng những nhân tố có ảnh hưởng đến khả năng đảm bảo trả nợ (biến độc lập) để xác định khả năng trả được nợ (biến phụ thuộc) là bao nhiêu. Đây là một mô hình toán học nên mô hình Logistic cũng có nhiều ưu điểm như mô hình của Altman, ngoài ra mô hình này cho phép ngân hàng tính toán được được khả năng vỡ nợ đối với từng khoản cho vay.

1.5. Mô hình đo lường rủi ro tín dụng đề xuất:

1.5.1. Cơ sở của việc lựa chọn mô hình Logistic:

Hiện nay, các phương pháp dự báo rủi ro tín dụng dựa trên dữ liệu thống kê đang phát triển ngày càng mạnh mẽ cả về chiều rộng và chiều sâu. Từ mô hình xác suất tuyến tính LPM và phương pháp MDA đã’ được sử dụng từ những năm 1930, đến phương pháp hồi quy Logistic, Probit đang được ứng dụng rộng rãi từ những năm 1980 và gần đây thì xuất hiện các cách thức tiếp cận mới sử dụng phương pháp thống kê phi thông số (non-parametric) phức tạp như lân cận gần nhất K (K-Nearest Neighbor), mạng nơ ron (Neural network).

1.5.1.1. Mô hình xác suất tuyến tính:

Mô hình xác suất tuyến tính (Linear probability model - LPM) là mô hình ước lượng đa biến dùng phương pháp bình phương tối thiếu OLS. Mô hình này gặp phải nhiều hạn chế:

- Sai số hồi quy không phân phối chuẩn

- Phương sai thay đổi

- Không thỏa mãn điều kiện cơ bản của xác suất trong khoảng 0-1

- Tác động biến không đổi, trong khi bản chất của mô hình xác suất là tác động biến thay đổi theo từng giá trị của biến độc lập.

Chính vì vậy, mô hình này hầu như không còn được sử dụng trong dự báo rủi ro tín dụng.

1.5.1.2. Phân tích biệt số đa nhân tố MDA, Logistic và Probit:

Phân tích biệt số đa nhân tố (MDA) là dạng tổng quát của hàm phân biệt tuyến tính. MDA có các giả định cơ bản:

- Số lượng các nhóm rời rạc và được định nghĩa trước.

- Biến độc lập có phân phối chuẩn; tương quan giữa các biến độc lập thấp hoặc không tương quan.

- Ma trận hiệp phương sai của các nhóm là như nhau.

- Hàm phân biệt là tuyến tính.

Năm 1968, MDA đã được Altman sử dụng để dự báo khả năng phá sản rất hiệu quả. Tuy nhiên, từ những năm 1980 trở lại đây thì hồi quy Logistic lại được sử dụng phổ biến. Lý do là Logistic không có bất cử giả thiết nào về phân phối của các biến độc lập, kiểm định thống kê không phức tạp, có thể điều chỉnh hàm phi tuyến dễ dàng, các biến độc lập định tính thông qua việc thiết lập biến giả có thể chuyển thành định lượng.

1.5.1.3. Lân cận gần nhất K và mạng nơ ron:

Machine learning (nhiều tác giả dịch là “học máy”) là một lĩnh vực của trí tuệ nhân tạo mà nó liên quan đến thiết kế và phát triển các thuật toán cho phép cải thiện khả năng thực thi các chức năng dựa trên cơ sở dữ liệu. Mục tiêu chính trong

nghiên cứu machine learning là đưa ra những mô hình có kết quả được tạo ra một cách tự động từ những quy luật hay kiểu mẫu từ dữ liệu. Do đó, các mô hình này đòi hỏi phải có dữ liệu đầu vào lớn. Các thuật toán của machine learing đang được sử dụng để xếp hạng tín nhiệm trên thế thới như là những kỹ thuật riêng lẻ tốt nhất: lân cận gần nhất K và mạng nơ ron thần kinh.

+ Lân cận gần nhất K: Là một trong số những thuật toán machine learning đơn giản nhất. Thuật toán này phân loại dựa trên phương pháp chọn những quan sát gần nhau trong không gian vectơ đa chiều của các biến độc lập thành một nhóm, mức độ gần nhau của các quan sát phụ thuộc vào K. K là một số nguyên dương và có đặc trưng là nhỏ. Tương tự đối với hồi quy, bằng cách phân giá trị của quan sát gần với trung bình giá trị của nhóm các quan sát nằm trong khoảng lân cận gần nhất K. Giá trị của bên nào càng gần mức trung bình thì tỷ trọng của nó càng lớn.

+ Mạng nơ ron: Là một kỹ thuật phân tích khác để xây dựng mô hình dự báo. Mạng nơ ron thần kinh có thể bắt chước và nhận thức được các trạng thái thực đối với dữ liệu đầu vào không đầy đủ hoặc dữ liệu với một số lượng biến rất lớn. Kỹ thuật này đặc biệt phù hợp với mô hình dự báo mà không có công thức toán học nào được biết để miêu tả mối quan hệ giữa các biến đầu vào và đầu ra. Hơn nữa nó hữu dụng khi mục tiêu dự báo là quan trọng hơn giải thích. Một trong những thuận lợi của mô hình mạng là nó có thể giải quyết mối quan hệ phi tuyến.

Stone và Rasp (1991), Maddala (1991) trong các nghiên cứu của mình đã so sánh Logistic với ước lượng OLS và cho cùng kết quả Logistic thích hợp hơn OLS. Martin (1977), Press và Wilson (1978), Wiginton (1980) chỉ ra rằng Logistic thì vượt trội hơn MDA; Yesilvaprak (2004) khi so sánh mạng nơ ron thần kinh với MDA và Logistic cũng cho kết quả mạng nơ ron dự báo tốt nhất, thứ hai là Logistic và sau cùng là MDA. Theo nghiên cứu của Maria Aparecida Gouvêa và Eric

Bacconi Gonçalves (2007) về áp dụng mô hình hồi quy Logistic, Neutral network và mô hình Genetic Algorithm để phân tích rủi ro tín dụng, tác giả thấy

rằng mô hình hồi quy Logistic cho kết quả tốt hơn so với hai mô hình được xây dựng bởi mạng nơ ron. Từ kết quả nghiên cứu, tác giả đã đề xuất mô hình Logistic là mô hình chấm điểm tín dụng cho mục tiêu nghiên cứu của bà.

Vậy các nghiên cứu đã cho ta một kết luận: Mô hình ước lượng và dự báo dựa trên phương pháp lân cận gần nhất K và mạng nơ ron tốt hơn mô hình Logistic và Probit, sau đó mới là MDA và LPM. Nhưng do lân cận gần nhất K và mạng nơ ron đòi hỏi dữ liệu đầu vào lớn, các phương pháp này cũng rất phức tạp nên việc lựa chọn mô hình tốt Logistic là hợp lý vì yêu cầu mẫu không quá cao, ít ràng buộc về mặt giả thiết, hiện đang được sử dụng rộng rãi trên thế giới.

Như vậy phương pháp xây dựng mô hình rủi ro tín dụng dựa trên hàm Logistic là phương pháp phù hợp đối với các ngân hàng ở Việt Nam hiện nay.

1.5.2. Cơ sở lý thuyết mô hình Logistic:

Mô hình Logistic là mô hình định lượng trong đó biến phụ thuộc là biến giả, chỉ nhận 2 giá trị là 0 hoặc 1. Mô hình này được ứng dụng rộng rãi trong phân tích kinh tế nói chung và rủi ro tín dụng nói riêng. Cụ thể hơn, mô hình này có thể giúp Ngân hàng xác định khả năng khách hàng sẽ có rủi ro tín dụng (biến phụ thuộc) trên cơ sở sử dụng các nhân tố có ảnh hưởng đến khách hàng (biến độc lập). Trong mô hình này, cấu trúc dữ liệu các biến như sau:

Ký hiệu | Loại | |

Phụ thuộc | Y | Nhị phân |

Độc lập | Xi | Liên tục hoặc rời rạc |

Có thể bạn quan tâm!

-

Các nhân tố ảnh hưởng đến rủi ro tín dụng trong hoạt động kinh doanh thẻ tín dụng tại Ngân hàng TMCP Công Thương Việt Nam - 2

Các nhân tố ảnh hưởng đến rủi ro tín dụng trong hoạt động kinh doanh thẻ tín dụng tại Ngân hàng TMCP Công Thương Việt Nam - 2 -

Khái Niệm Về Rủi Ro Tín Dụng Trong Hoạt Động Kinh Doanh Thẻ Tín Dụng

Khái Niệm Về Rủi Ro Tín Dụng Trong Hoạt Động Kinh Doanh Thẻ Tín Dụng -

Các Mô Hình Đo Lường Rủi Ro Tín Dụng Trong Hoạt Động Kinh Doanh Thẻ Tín Dụng Ở Ngân Hàng Thương Mại:

Các Mô Hình Đo Lường Rủi Ro Tín Dụng Trong Hoạt Động Kinh Doanh Thẻ Tín Dụng Ở Ngân Hàng Thương Mại: -

Thực Trạng Về Rủi Ro Tín Dụng Trong Hoạt Động Kinh Doanh Thẻ Tín Dụng Tại Ngân Hàng Thương Mại Cổ Phần Công Thương Việt Nam

Thực Trạng Về Rủi Ro Tín Dụng Trong Hoạt Động Kinh Doanh Thẻ Tín Dụng Tại Ngân Hàng Thương Mại Cổ Phần Công Thương Việt Nam -

Thực Trạng Về Rủi Ro Tín Dụng Trong Hoạt Động Kinh Doanh Thẻ Tín Dụng Tại Ngân Hàng Tmcp Công Thương Việt Nam:

Thực Trạng Về Rủi Ro Tín Dụng Trong Hoạt Động Kinh Doanh Thẻ Tín Dụng Tại Ngân Hàng Tmcp Công Thương Việt Nam: -

Đánh Giá Thực Trạng Hoạt Động Kinh Doanh Thẻ Tín Dụng Và Rủi Ro Tín Dụng Trong Hoạt Động Kinh Doanh Thẻ Tín Dụng Tại Ngân Hàng Tmcp Công Thương Việt

Đánh Giá Thực Trạng Hoạt Động Kinh Doanh Thẻ Tín Dụng Và Rủi Ro Tín Dụng Trong Hoạt Động Kinh Doanh Thẻ Tín Dụng Tại Ngân Hàng Tmcp Công Thương Việt

Xem toàn bộ 120 trang tài liệu này.

Y đóng vai trò là biến phụ thuộc và là biến nhị phân, chỉ có thể nhận hai giá trị là 0 hoặc 1, cụ thể là:

0 : nếu không trả được nợ (có rủi ro tín dụng)

Y =

1 : nếu trả được nợ (không có rủi ro tín dụng)

+ Xi là biến độc lập, thể hiện các nhân tố ảnh hưởng đến khách hàng, ví dụ như giới tính, thu thập, tình trạng nhà,… đối với khách hàng cá nhân, hoặc ROE, ROA, vốn chủ sở hữu,… đối với khách hàng doanh nghiệp.

+ Y^ là giá trị ước lượng của Y, thu được khi hồi quy Y theo các biến độc lập . Một điều cần lưu ý là giá trị của chưa chắc đã thỏa mãn điều kiện do là giá trị ước lượng phụ thuộc vào các biến độc lập.

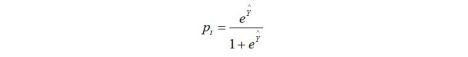

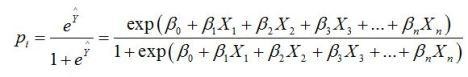

Khi đó, xác suất một khách hàng trả được nợ (tức là xác suất Y = 1) được tính theo công thức sau, trong đó e là hằng số Euler (xấp xỉ 2,718) :

Như vậy, với các nhân tố có ảnh hưởng tới khách hàng được xác định trước chúng ta có thể xác định được xác suất khách hàng đó trả được nợ. Với xác suất trả được nợ càng cao thì khách hàng đó càng ít có rủi ro tín dụng và ngược lại. Dựa vào bảng dự báo xác suất của khách hàng, đối chiếu với thực tế trả nợ, Ngân hàng có thể xây dựng các mức xếp hạng rủi ro tín dụng phù hợp.

1.5.2.1. Phương pháp ước lượng:

Như đã đề cập ở mục trên, phương trình tính xác suất khách hàng trả được

nợ:

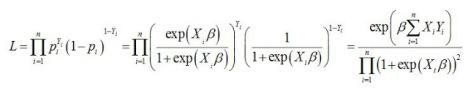

Hàm xác suất trên được gọi là hàm phân bố logistic. Trong hàm logistic này khi Xβ nhận các giá trị từ -∞ đến +∞ thì pi nhận giá trị từ 0 đến 1. Do pi là phi tuyến đối với X và các tham số β, vì vậy ta không thể áp dụng trực tiếp phương pháp bình phương nhỏ nhất (OLS) để ước lượng, người ta dùng ước lượng hợp ý tối đa để ước lượng β. Do Y chỉ nhận một trong hai giá trị 0 – 1, do vậy Y có phân bố nhị thức nên hàm hợp lý với mẫu kích thước n có dạng sau:

Chúng ta cần ước lượng hợp lý tối đa của β . Để làm được điều này chúng ta lấy logarit cơ số tự nhiên hàm hợp lý, sau đó cho các đạo hàm riêng ứng với các

βi bằng 0, thu được 1 hệ phương trình. Sau đó chúng ta sử dụng phương pháp Newton-Raphson để giải hệ phương trình trên và thu được 1 công thức của β . Cuối cùng chúng ta sử dụng quá trình lặp để ước lượng hệ số β .

Ngày nay, phương pháp ước lượng các hệ số đã được tự động hóa dựa trên một số phần mềm kinh tế lượng như Eviews, R, Stata, SPSS, … Trong nghiên cứu thực nghiệm, người ta có thể tìm cách bỏ đi một số biến mà vai trò giải thích cho biến Y không đủ lớn (hệ số không có ý nghĩa thống kê), nhằm tránh hiện tượng các biến độc lập có tương quan lẫn nhau làm sai lệch kết quả của mô hình.

1.5.2.2. Kiểm định mô hình:

Khi chúng ta đã ước lượng được các hệ số β , lúc này trước khi tiến hành dự báo xác suất khả năng trả nợ của khách hàng, điều cần thiết là chúng ta tiến hành một số kiểm định để xem xét mô hình hồi quy đó đã hợp lý chưa, liệu có tồn tại khuyết tật nào của mô hình không. Để giải quyết vấn đề này chúng ta tiến hành một số kiểm định như sau:

Kiểm định tính ngẫu nhiên của phần dư

Các sai số thu được từ mô hình ước lượng so với giá trị thực tế là Y phải là sai số ngẫu nhiên. Để kiểm định tính ngẫu nhiên của các sai số này, người ta có thể sử dụng kiểm định Dickey-Fuller hoặc kiểm định Philip-Perron.

Kiểm định tính định dạng đúng của mô hình

Mô hình hợp lý là mô hình được định dạng đúng, việc định dạng sai mô hình có thể dẫn đến các kết quả sai lệch và làm kết quả dự báo bị méo mó. Để kiểm định xem mô hình được định dạng đúng hay chưa, người ta sử dụng thống kê Hosmer-Lemeshow.

Nếu mô hình có các phần dư là sai số ngẫu nhiên và được định dạng đúng thì mô hình được coi là phù hợp, có thể sử dụng để dự báo. Ngược lại, nếu không thỏa mãn 2 điều kiện trên chúng ta cần hồi quy lại mô hình với các biến độc lập khác hoặc tiến hành một số hiệu chỉnh cần thiết như tăng cỡ mẫu, điều chỉnh định dạng hàm, …

1.5.2.3. Xác định độ chính xác của kết quả dự báo:

Một mô hình được coi là thành công hay không phụ thuộc chủ yếu vào tính chính xác của kết quả dự báo thu được từ mô hình đó. Do biến Y chỉ có thể nhận 2 giá trị là 0 hoặc 1, do vậy người ta đưa vào 1 ngưỡng xác suất để xếp khách hàng vào mức 0 hoặc 1 (tương ứng với không trả nợ đúng hạn – trả nợ đúng hạn). Ngưỡng xác suất ở đây thường được lấy là 0,5; tức là, nếu xác suất khách hàng trả được nợ đúng hạn từ 0,5 trở lên, khi đó xếp khách hàng vào nhóm trả được nợ đúng hạn. Nếu xác suất khách hàng trả được nợ đúng hạn nhỏ hơn 0,5, khi đó xếp khách hàng vào nhóm không trả được nợ đúng hạn. Sau đó so sánh việc xếp loại khách hàng này với thực tế trả nợ của họ xem tỷ lệ đúng là bao nhiêu, đó chính là độ chính xác của kết quả dự báo.

Hiện nay những phần mềm chuyên dụng như Eviews, SPSS đều tự động tính toán cho chúng ta độ chính xác của mô hình dự báo, với ngưỡng xác suất do chúng ta tùy ý lựa chọn.

1.5.2.4. Ưu điểm:

+ Do mô hình này cũng là mô hình toán học nên có những ưu điểm giống như mô hình điểm số Z. Do đây là mô hình định lượng nên khắc phục được những nhược điểm của mô hình định tính, thể hiện sự khách quan, nhất quán, không phụ thuộc vào ý kiến chủ quan của cán bộ tín dụng.

+ Mô hình Logistic này có kỹ thuật đo lường rủi ro tín dụng khá đơn giản, dễ thực hiện bằng phần mềm chuyên dụng (như Eviews). Đây là lợi thế nếu so với mô hình KMV có kỹ thuật đo lường và các bước tính toán khá phức tạp.

+ Mô hình Logistic có thể là cơ sở để ngân hàng phân loại khách hàng và nhận riện rủi ro. Thông qua kết quả từ mô hình, chúng ta có thể ước lượng được xác suất không trả được nợ của khách hàng, từ đó Ngân hàng có thể xác định được khách hàng nào đang nằm trong vùng an toàn, khách hàng nào nằm trong vùng cảnh báo và giúp ngân hàng chủ động trong việc đưa ra những biện pháp hạn chế rủi ro.

+ Một ưu điểm nổi bật của mô hình Logistic là mô hình Logistic có thể đo lường vai trò của các yếu tố tác động đến hạng tín dụng của khách hàng. Ngoài ra, trong khi mô hình điểm số Z lại cứng nhắc trong việc xem xét các yếu tố tác động tới biến phụ thuộc và các hệ số của chúng (do Altman đưa ra), trong khi với mô hình Logistic ta có thể dễ dàng hiệu chỉnh hoặc thêm bớt các biến nhằm xác định cụ thể tác động của các yếu tố tới rủi ro tín dụng là như thế nào.

1.5.2.5. Nhược điểm:

Mô hình Logistic vẫn tồn tại nhược điểm, đó là mô hình phụ thuộc vào mức độ chính xác của nguồn thông tin thu nhập và khả năng dự báo cũng như trình độ phân tích của cán bộ tín dụng. Ngoài ra, mô hình Logistic bản chất là mô hình kinh tế lượng, vì vậy khi hệ số xác định ở mức nhỏ thì mô hình có thể dự báo kém chính xác (thể hiện qua các giá trị phần dư).

TÓM TẮT CHƯƠNG 1

Trong chương 1 luận văn tập trung nghiên cứu các vấn đề lý luận liên quan đến thẻ tín dụng và rủi ro tín dụng trong hoạt động kinh doanh thẻ tín dụng ở ngân hàng thương mại.

Thứ nhất, Luận văn nêu ra tổng quan về thẻ tín dụng, lịch sử hình thành và quá trình phát triển, phân loại thẻ tín dụng, lợi ích và hiệu quả sử dụng thẻ tín dụng.

Thứ hai, Luận văn đưa ra các khái niệm về rủi ro tín dụng cũng như rủi ro tín dụng trong hoạt động kinh doanh thẻ tín dụng. Bên cạnh đó, luận văn cũng đi vào phân tích các nhân tố tác động đến rủi ro tín dụng trong hoạt động kinh doanh thẻ tín dụng ở ngân hàng thương mại bao gồm các nhân tố về thu nhập, giới tính,...

Thứ ba, Luận văn đưa ra một số mô hình đo lường rủi ro tín dụng trong hoạt động kinh doanh thẻ tín dụng ở ngân hàng thương mại và nhận xét khái quát về từng mô hình từ đó chọn ra mô hình đo lường rủi ro tín dụng là mô hình thống kê hồi quy Logistic.

Những lý luận nêu trên làm cơ sở cho việc thực hiện mục tiêu nghiên cứu của luận văn trong những chương tiếp theo.