các doanh nghiệp nhỏ và vừa, các hộ sản xuất, các cá nhân có nhu cầu kinh doanh khi họ thiếu vốn lưu động hoặc có một phương án kinh doanh khả thi nhưng thiếu vốn.

- Cho vay du học: Đây là hình thức cho vay để đáp ứng nhu cầu đi du học của học sinh, sinh viên. Ngân hàng sẽ cho khách hàng vay để trả chi phí du học như tiền học phí, sinh hoạt phí. Cho vay du học có thể thực hiện công tác bán chéo sản phẩm dịch vụ như chuyển tiền quốc tế, phát hành thẻ ghi nợ quốc tế, thẻ tín dụng quốc tế và các dịch vụ khác...

2.4.2. Nhóm cho vay không cần tài sản đảm bảo

Ngân hàng thực hiện cho vay mà không cần có tài sản đảm bảo. Ngân hàng muốn cho vay thì phải dựa trên uy tín của người vay, bao gồm:

- Cho vay xây dựng, sửa chữa nhà: Áp dụng với đối tượng khách hàng có nguồn thu nhập ổn định, chắc chắn, có mối quan hệ tốt với ngân hàng. Tích lũy của khách hàng chưa đủ để thực hiện xây dựng, sửa chữa nhà ở. Thường những khoản cho vay này không lớn, thời hạn cho vay ngắn. Đối tượng khách hàng của sản phẩm này là các nhân, hộ gia đình, hoặc là nhân viên của ngân hàng.

- Cho vay cá nhân: Hình thức cho vay này giúp khách hàng thỏa mãn các nhu cầu cá nhân của mình như: mua sắm, đi du lịch, cưới xin, chữa bệnh… Ngân hàng thường cung cấp các dịch vụ này cho khách hàng có mối quan hệ lâu năm với ngân hàng, có uy tín cao, đạo đức tốt.

2.5. Các nhân tố ảnh hưởng đến hiệu quả hoạt động tín dụng bán lẻ của Ngân hàng thương mại

Hoạt động tín dụng bán lẻ chủ yếu phục vụ cho đối tượng khách hàng là cá nhân, hộ gia đình. Chất lượng và hiệu quả của hoạt động này chịu tác động của nhiều nhân tố, nhân tố chủ quan và nhân tố khách quan.

Có thể bạn quan tâm!

-

Các giải pháp để hạn chế rủi ro tín dụng bán lẻ tại Ngân hàng TMCP Ngoại thương Việt Nam – Chi nhánh Cần Thơ - 1

Các giải pháp để hạn chế rủi ro tín dụng bán lẻ tại Ngân hàng TMCP Ngoại thương Việt Nam – Chi nhánh Cần Thơ - 1 -

Các giải pháp để hạn chế rủi ro tín dụng bán lẻ tại Ngân hàng TMCP Ngoại thương Việt Nam – Chi nhánh Cần Thơ - 2

Các giải pháp để hạn chế rủi ro tín dụng bán lẻ tại Ngân hàng TMCP Ngoại thương Việt Nam – Chi nhánh Cần Thơ - 2 -

Khả Năng Thu Hồi Nợ Bán Lẻ Quá Hạn

Khả Năng Thu Hồi Nợ Bán Lẻ Quá Hạn -

Kết Quả Hoạt Động Kinh Doanh Của Ngân Hàng Tmcp Ngoại Thương Việt Nam – Chi Nhánh Cần Thơ

Kết Quả Hoạt Động Kinh Doanh Của Ngân Hàng Tmcp Ngoại Thương Việt Nam – Chi Nhánh Cần Thơ -

Kiểm Soát Rủi Ro Tín Dụng Bán Lẻ Giai Đoạn 2016 – 2018

Kiểm Soát Rủi Ro Tín Dụng Bán Lẻ Giai Đoạn 2016 – 2018 -

Mục Tiêu Hoạt Động Tín Dụng Bản Lẻ Tại Ngân Hàng Tmcp Ngoại Thương Việt Nam – Chi Nhánh Cần Thơ

Mục Tiêu Hoạt Động Tín Dụng Bản Lẻ Tại Ngân Hàng Tmcp Ngoại Thương Việt Nam – Chi Nhánh Cần Thơ

Xem toàn bộ 73 trang tài liệu này.

2.5.1. Nhân tố chủ quan

- Thứ nhất, định hướng và chiến lược phát triển của ngân hàng

Trong hoạt động kinh doanh, để đạt hiệu quả tốt các doanh nghiệp cần phải xây dựng định hướng và hoạch định chiến lược phát triển cho mình. Với hoạt động kinh doanh ngân hàng cũng vậy, định hướng và chiến lược phát triển đúng đắn sẽ giúp ngân hàng đi đúng hướng và đạt được mục tiêu đã đề ra.

Ngân hàng thường xây dựng chiến lược theo thời kỳ, chiến lược ngắn hoặc dài

hạn, chiến lược về sản phẩm dịch vụ, chiến lược xâm nhập và mở rộng thị trường, chiến lược đào tạo phát triển nguồn nhân lực và mở rộng mạng lưới...

- Thứ hai, nguồn nhân lực

Đặc biệt trong hoạt động tín dụng thì yếu tố con người càng thể hiện rò hơn tầm quan trọng đối với hoạt động này. Đó là sự nhạy bén, năng động, nhiệt tình, am hiểu tình hình và đạo đức nghề nghiệp tốt. Cán bộ ngân hàng cần phải được đào tạo thường xuyên để nắm vững các sản phẩm, quy chế, quy trình nghiệp vụ, qui định của Pháp luật. Sự cạnh tranh giữa các ngân hàng ngày càng gay gắt. Trong hoạt động tín dụng yếu tố cạnh tranh nhiều nhất đó là lãi suất cho vay.Bên cạnh lãi suất thì phong cách phục vụ, công tác chăm sóc khách hàng trước và sau khi cho vay. Cán bộ ngân hàng cần có kỹ năng bán hàng và xây dựng một phong cách bán hàng chuyên nghiệp. Các ngân hàng thường xuyên tổ chức đào tạo nhằm nâng cao trình độ, kỹ năng cho cán bộ. Chất lượng nguồn nhân lực ngày càng được các ngân hàng thương mại quan tâm.

- Thứ ba, năng lực tài chính và khả năng nguồn vốn

Năng lực tài chính có vai trò quan trọng tác động đến chất lượng và hiệu quả của các hoạt động kinh doanh. Để mở rộng nền khách hàng, cung cấp nhiều sản phẩm dịch vụ cho khách hàng với chất lượng cao, đòi hỏi ngân hàng phải có tiềm lực tài chính vững mạnh để nghiên cứu phát triển sản phẩm, mạng lưới, đào tạo nhân lực, hiện đại hóa công nghệ, chăm sóc khách hàng... Ngoài ra, ngân hàng là trung gian tài chính, thực hiện huy động vốn để cho vay. Do đó nếu hoạt động huy động vốn của ngân hàng tăng trưởng tốt sẽ là tiền đề để tăng trưởng hoạt động tín dụng.

- Thứ tư, cơ cấu tổ chức của ngân hàng

Cơ cấu tổ chức của ngân hàng trong đó bao gồm hệ thống bộ máy tổ chức, mạng lưới hoạt động của ngân hàng, chức năng nhiệm vụ của từngphòng ban, mô tả công việc của từng vị trí cán bộ. Đặc thù của hoạt động kinh doanh ngân hàng khác với kinh doanh sản phẩm hàng hóa thông thường khác là sản phẩm gắn liền với dịch vụ.Mỗi sản phẩm mà ngân hàng cung cấp cho khách hàng chứa đựng hàm lượng lớn dịch vụ đó là phong cách phục vụ, chất lượng phục vụ mang đến sự hài lòng của khách hàng. Với một cơ cấu tổ chức phù hợp, gọn nhẹ, nguồn nhân lực có chất lượng cao sẽ góp phần nâng cao năng suất lao động và chất lượng công việc, góp

17

phần nâng cao hiệu quả hoạt động kinh doanh.

- Thứ năm, mạng lưới chi nhánh và kênh phân phối

Đối tượng của hoạt động tín dụng bán lẻ là các cá nhân, hộ gia đình và các doanh nghiệp siêu nhỏ. Do đó, để phục vụ tốt một nền khách hàng rộng lớn thì việc phát triển mạng lưới chi nhánh và kênh phân phối đóng vai trò rất quan trọng. Mạng lưới của ngân hàng ngày càng được mở rộng bao gồm các chi nhánh, các phòng giao dịch, các điểm giao dịchđược coi là mạng lưới truyền thống. Mỗi chi nhánh có một phòng khách hàng cá nhân chuyên sâu về hoạt động bán lẻ và bộ phận marketing, chăm sóc khách hàng.

- Thứ sáu, ứng dụng công nghệ thông tin

Công nghệ thông tin được ứng dụng vào hoạt động kinh doanh của ngân hàng, cải thiện môi trường làm việc, nâng cao tốc độ và chất lượng xử lý công việc. Công nghệ thông tin là điều kiện để ngân hàng có thể thực hiện bán chéo sản phẩm dịch vụ ngân hàng hiện đại đối với khách hàng vay vốn.

2.5.2. Các nhân tố khách quan

- Thứ nhất, môi trường kinh tế

+ Nền kinh tế tăng trưởng sẽ làm tăng thu nhập và tăng đầu tư. Các nhà đầu tư kỳ vọng vào sự phát triển trong tương lai nên sẵn sảng vay vốn ngân hàng để đầu tư mở rộng sản xuất. Bên cạnh đó thu nhập tăng làm cho nhu cầutiêu dùng tăng, họ nảy sinh nhu cầu mua sắm xe cộ, xây dựng nhà ởvà sẵn sàng đi vay ngân hàng để thỏa mãn nhu cầu tiêu dùng với kỳ vọng vào thu nhập trong tương lai sẽ tốt hơn.

+ Các yếu tố như lạm phát, thất nghiệp, lợi tức đầu tư vào các lĩnh vực khác ngoài ngân hàng như bất động sản, sự biến động của tỷ giá hối đoái, thị trường vàng… tất cả đều ảnh hưởng đến hoạt động tín dụng của ngân hàng. Đối tượng khách hàng cá nhân rất nhạy cảm với biến động kinh tế vì tâm lý họ không ổn định, theo tâm lý đám đông và tính chuyên nghiệp chưa cao… những biến động đó làm ảnh hưởng trực tiếp đến các hoạt động “đầu tư” của họ. Đây là một đặc điểm quan trọng mà các ngân hàng thương mại khó nắm bắt khi cung cấp tín dụng.

+ Một môi trường kinh tế tăng trưởng tốt sẽ tạo điều kiện cho việc kích thích sản xuất cũng như tiêu dùng, thông qua đó các hoạt động của ngân hàng cũng tạo được điều kiện để phát triển như sản xuất gia tăng kèm theo nhu cầu sử dụng các dịch vụ tín dụng, dịch vụ thanh toán, chuyển tiền... Ngược lại nền kinh tế kém phát

triển sẽ làm cho hoạt động sản xuất kinh doanh trì trệ, thu hẹp. Hoạt động tín dụng không những không tăng trưởng được mà còn gia tăng nợ xấu, nợ quá hạn, dẫn đến rủi ro cho ngân hàng.

- Thứ hai, môi trường chính trị - pháp luật

Môi trường chính trị luật pháp tạo cơ sở pháp lý ràng buộc và tác động đến việc hình thành, tồn tại và phát triển của mỗi ngân hàng, đặc biệt trong hoạt động tín dụng. Tùy theo mức độ tự do hóa của thị trường tài chính, các ngân hàng sẽ được nới lỏng, ràng buộc tương ứng. Nếu các quy định của luật pháp không đầy đủ, không rò ràng và thiếu tính đồng bộ, nhất quán thì sẽ gây khó khăn cho các hoạt động tín dụng ngân hàng. Nhất là khi phải xử lý các vấn đề liên quan đến nợ xấu. Ngược lại, một hệ thống luật pháp đầy đủ và hoàn chỉnh sẽ là một hành lang pháp lý vững chắc cho các ngân hàng trong hoạt động của mình.

- Thứ ba, môi trường công nghệ

Ngày nay, với sự phát triển mạnh mẽ của công nghệ thông tin và mạng internet, trình độ và khả năng tiếp thu sự tiến bộ khoa học công nghệ của khách hàng ngày một nâng cao. Do vậy, bên cạnh việc cung cấp tín dụng, các ngân hàng tích cực khai thác và cung cấp các sản phẩm dịch vụ khác có hàm lượng công nghệ cao cho khách hàng. Công nghệ hiện đại là chìa khoá để phát triển các sản phẩm dịch vụ của ngân hàng, giúp cho khách hàng dễ dàng tìm kiếm thông tin, từ đó nâng cao hình ảnh thương hiệu của ngân hàng. Những sản phẩm dịch vụ có hàm lượng công nghệ cao đã được các ngân hàng đưa vào sử dụng như Internet banking, Mobile banking, BSMS, Smartbanking….

Công nghệ phát triển cũng tăng cường tính bảo mật và hỗ trợ quản lý rủi ro cho cả ngân hàng và khách hàng. Các ngân hàng luôn coi trọng trong công tác bảo mật và quản lý thông tin khách hàng.Ứng dụng công nghệ hiện đại cũng là một trong các điều kiện giúp các ngân hàng nâng cao khả năng cạnh tranh trên thị trường.

TÓM TẮT

Hoạt động tín dụng bán lẻ luôn là một xu thế phát triển tất yếu và cấp thiết của một Ngân hàng hiện đại. Sự duy trì của hoạt động tín dụng bán lẻ luôn là vấn đề sống còn của một Ngân hàng bởi chính nó mang lại hiệu quả về mật doanh số cho vay và lợi nhuận kinh doanh duy trì hoạt động của Ngân hàng thương mại, đồng thời bản thân tín dụng bán lẻ cũng góp phần làm tăng trưởng kinh tế của đất nước. Tuy nhiên, để hoạt động tín dụng bán lẻ thực sự mang lại hiệu quả thì đòi hỏi Ngân hàng phải có phương pháp quản trị rủi ro tín dụng bán lẻ một cách hiệu quả nhằm hạn chế rủi ro hoạt động cho Ngân hàng nói riêng và cho nền tài chính tiền tệ quốc gia nói chung.

CHƯƠNG 3

THỰC TRẠNG HOẠT ĐỘNG TÍN ỤNG BÁN LẺ TẠI NGÂN HÀNG THƯƠNG MẠI CỔ PHẦN NGOẠI THƯƠNG VIỆT NAM CHI NHÁNH CẦN THƠ

3.1 Tổng quan hoạt động ngân hàng TMCP Ngoại thương Việt Nam chi nhánh Cần Thơ.

Ngân hàng TMCP Ngoại thương Việt Nam Chi nhánh Cần Thơ có tiền thân là Phòng Ngoại hối Hậu Giang, trực thuộc và có trụ sở ban đầu cùng với Ngân hàng Nhà nước chi nhánh Hậu Giang, nay là Ngân hàng Nhà nước chi nhánh Cần Thơ.

Ngày 25/01/1989, Tổng giám đốc Ngân hàng Nhà nước Việt Nam ra quyết định số 16/NH-QĐ về việc thành lập Doanh nghiệp Nhà nước Ngân hàng Ngoại thương chi nhánh Cần Thơ, chuyển từ Phòng Ngoại hối Hậu Giang, đại diện pháp nhân của Ngân hàng Ngoại thương Việt Nam tại Cần Thơ.

Ngày 01/10/1989, ngân hàng Ngoại thương chi nhánh Cần Thơ chính thức được thành lập, chịu sự quản lý trực tiếp của Ngân hàng Nhà nước chi nhánh Cần Thơ và Hội sở Ngân hàng Ngoại thương Việt Nam.

Tên đầy đủ: NGÂN HÀNG THƯƠNG MẠI CỔ PHẦN NGOẠI THƯƠNG VIỆT NAM CHI NHÁNH CẦN THƠ.

Tên tiếng Anh: BANK FOR FORGEIN TRADE OF VIETNAM, CANTHO BRANCH.

Tên giao dịch: VIETCOMBANK CAN THO.

Trụ sở chính: số 03- 05 - 07 Hòa Bình, phường Tân An, Quận Ninh Kiều, thành phố Cần Thơ.

Các phòng giao dịch: Phòng giao dịch Ninh Kiều, phòng giao dịch Cái Răng, phòng giao dịch Nam Cần Thơ, phòng giao dịch Hưng Lợi, phòng giao dịch Phong Điền.

Sau hơn 29 năm phấn đấu, ngân hàng hàng TMCP ngoại thương Việt Nam chí nhánh Cần Thơ đã không ngừng phát triển vươn lên, nâng cao uy tín, mở rộng phạm vi hoạt động trong và ngoài nước. Với chức năng nhiệm vụ của mình, chi

nhánh đã thể hiện rò vai trò của một ngân hàng chủ lực, góp phần tích cực thúc đẩy quá trình phát triển kinh tế - xã hội của thành phố Cần Thơ.

Các thành tựu đã đạt được trong thời gian qua của ngân hàng TMCP Ngoại thương Việt Nam chi nhánh Cần Thơ:

- Năm 2001, Chi nhánh triển khai dịch vụ mang tên Việt Nam vision 2001 theo tiêu chuẩn quốc tế hiện đại.

- Năm 2002, Chi nhánh triển khai hệ thống rút tiền tự động ATM và phát hành thẻ connect ATM.

- Năm 2003, Chi nhánh vinh dự nhận Huân chương lao động hạng III. Cũng trong thời gian này, chi nhánh khai trương đại lý chứng khoán thuộc công ty chứng khoán Ngân hàng Ngoại thương Việt Nam.

- Năm 2005, Chi nhánh được vinh danh là đơn vị hoạt động kinh doanh tốt nhất trong hệ thống Vietcombank năm 2005. Đồng thời, chi nhánh đứng đầu trong khu vực Đồng bằng sông Cửu Long trong hệ thống Vietcombank.

- Năm 2008, Chi nhánh khai trương hệ thống thanh toán thẻ Vietcombank Smartlink China Unionpay.

- Năm 2018, Vietcombank Cần Thơ là đơn vị có số dư và tỷ lệ tăng trưởng huy động vốn, tín dụng cao nhất trên địa bàn. Trong thời gian này, Chi nhánh vinh dự được tặng thưởng cờ thi đua của Ngân hàng Nhà nước Việt Nam.

- Từ năm 2016 đến nay, Chi nhánh luôn hoàn thành nhiệm vụ và mục tiêu được Hội sở chính giao. Trở thành ngân hàng đối ngoại hàng đầu trong những trung tâm thanh toán lớn trong nước và 26 khu vực Đồng bằng sông Cửu Long với uy tín và hệ thống công nghệ hiện đại cùng đội ngũ cán bộ lành nghề, nhiệt tình, năng động.

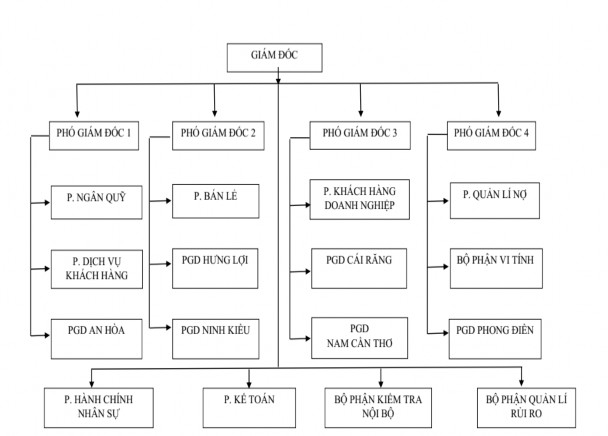

Sơ đồ cơ cấu tổ chức:

Chức năng nhiệm vụ:

- Giám đốc: Điều hành, lãnh đạo, chịu mọi trách nhiệm chung đối với mọi hoạt động của ngân hàng.

- Phó giám đốc: Chịu sự ủy quyền của Giám đốc, chịu trách nhiệm và có quyền ra các quyết định trong phạm vi theo quy định của Ngân hàng Trung ương, trực tiếp quản lí các bộ phận.

- Phòng hành chính nhân sự: Có nhiệm vụ quản lí hành chính và chức năng tham mưu cho giám đốc trong công tác quản lí tổ chức, nhân sự, quy hoạch đào tạo và đề bạt cán bộ.

- Phòng quản lí nợ: Quản lý hồ sơ tín dụng, phối hợp với cán bộ quản lý rủi ro để nâng cao chất lượng quản lý rủi ro tín dụng và hỗ trợ cán bộ quan hệ khách hàng trong việc theo dòi tình hình khoản vay, cung cấp thông tin chính xác cho quản lý góp phần giảm thiểu rủi ro tác nghiệp.