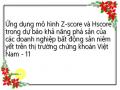

Hình 4.13. Biểu đồ tần suất giá trị V7

Hình 4.13 cho thấy giá trị V7 có hình phân bố không giống phân phối chuẩn, mà có xu hướng lệch phải. Các giá trị V7 tập trung trong khoảng từ 11,41 đến 13,41.

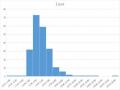

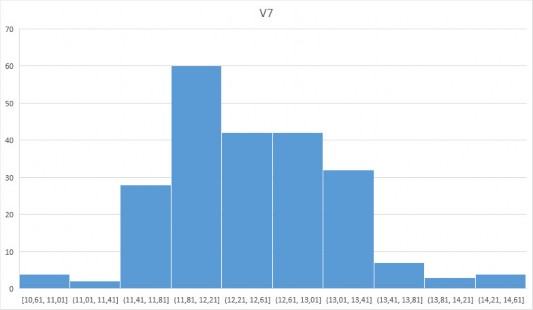

Hình 4.14. Biểu đồ tần suất giá trị V8

Hình 4.14 cho thấy giá trị V8 có hình phân bố không giống phân phối chuẩn, mà có xu hướng lệch phải. Các giá trị V8 tập trung trong khoảng từ 0,09 đến 1,49.

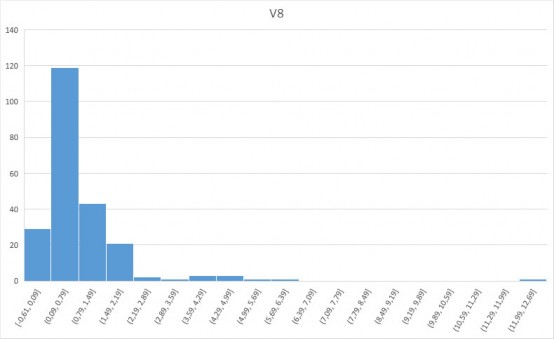

Hình 4.15. Biểu đồ tần suất giá trị V9

Hình 4.15 cho thấy giá trị V9 có hình phân bố không giống phân phối chuẩn, mà có xu hướng lệch phải. Các giá trị V9 tập trung trong khoảng từ -0,26 đến 1,3.

Bảng 4.4. Bảng tương quan giữa các biến mô hình H-score

H-score | V1 | V2 | V3 | V4 | V5 | V6 | V7 | V8 | V9 | |

H-score | 1,00 | |||||||||

V1 | 0,58 | 1,00 | ||||||||

V2 | 0,18 | 0,04 | 1,00 | |||||||

V3 | 0,44 | 0,65 | 0,20 | 1,00 | ||||||

V4 | 0,39 | 0,08 | 0,22 | 0,10 | 1,00 | |||||

V5 | -0,27 | -0,03 | -0,10 | 0,04 | -0,18 | 1,00 | ||||

V6 | -0,21 | -0,10 | -0,02 | 0,00 | -0,18 | 0,68 | 1,00 | |||

V7 | 0,01 | 0,12 | -0,13 | 0,13 | -0,10 | 0,37 | 0,17 | 1,00 | ||

V8 | 0,68 | 0,18 | 0,13 | 0,06 | 0,20 | -0,59 | -0,47 | -0,37 | 1,00 | |

V9 | 0,57 | 0,33 | 0,05 | 0,34 | 0,02 | 0,01 | -0,08 | 0,05 | 0,02 | 1,00 |

Có thể bạn quan tâm!

-

Tổng Quan Các Nghiên Cứu Về Các Mô Hình Dự Báo Khả Năng Phá Sản Của Doanh Nghiệp

Tổng Quan Các Nghiên Cứu Về Các Mô Hình Dự Báo Khả Năng Phá Sản Của Doanh Nghiệp -

Bảng Các Tiêu Chí Chọn Mẫu Nghiên Cứu

Bảng Các Tiêu Chí Chọn Mẫu Nghiên Cứu -

Biểu Đồ Tần Suất Giá Trị Z-Score

Biểu Đồ Tần Suất Giá Trị Z-Score -

Biên Lợi Nhuận Gộp Của Các Doanh Nghiệp Bất Động Sản Niêm Yết

Biên Lợi Nhuận Gộp Của Các Doanh Nghiệp Bất Động Sản Niêm Yết -

Kiểm Định Sự Khác Biệt Trong Khả Năng Dự Báo Phá Sản Của 2 Mô Hình

Kiểm Định Sự Khác Biệt Trong Khả Năng Dự Báo Phá Sản Của 2 Mô Hình -

Ứng dụng mô hình Z-score và Hscore trong dự báo khả năng phá sản của các doanh nghiệp bất động sản niêm yết trên thị trường chứng khoán Việt Nam - 11

Ứng dụng mô hình Z-score và Hscore trong dự báo khả năng phá sản của các doanh nghiệp bất động sản niêm yết trên thị trường chứng khoán Việt Nam - 11

Xem toàn bộ 102 trang tài liệu này.

Bảng 4.4 cho thấy biến H-score có tương quan âm với biến V5 và biến V6, có tương quan dương với các biến còn lại. Trong đó, biến H có mức độ tương quan tương đối mạnh với các biến V1 (Lợi nhuận giữ lại / Tổng tài sản), V8 (Vốn lưu

động / Nợ phải trả) và V9 (Logarit của Lợi nhuận trước thuế và lãi vay / Lãi vay). Từ đó cho thấy các yếu tố ảnh hưởng lớn đến khả năng phá sản của doanh nghiệp là lợi nhuận, vốn lưu động và đòn bẩy tài chính.

4.2. Thực trạng của ngành bất động sản và các doanh nghiệp bất động sản

4.2.1. Vai trò của ngành bất động sản trong nền kinh tế

Ngành bất động sản là một trong những ngành có vị trí và vai trò quan trọng đối với nền kinh tế Việt Nam, có mối quan hệ trực tiếp với thị trường tài chính và thị trường tiền tệ, thị trường xây dựng và vật liệu xây dựng, thị trường lao động… Phát triển và quản lý hiệu quả ngành bất động sản đóng vai trò quan trọng, góp phần thúc đẩy quá trình phát triển kinh tế - xã hội, tạo điều kiện thu hút các nguồn vốn đầu tư phát triển đất nước, đóng góp thiết thực vào quá trình phát triển bền vững đô thị và nông thôn theo hướng công nghiệp hóa hiện đại hóa đất nước.

Bảng 4.5. Một số chỉ tiêu đóng góp của ngành bất động sản

Chỉ tiêu | Tỷ lệ | |

1 | Tỷ trọng bất động sản/ tổng giá trị tăng thêm của khu vực doanh nghiệp (giai đoạn 2016 – 2020) | 14,88% |

2 | Tỷ lệ lợi nhuận của doanh nghiệp bất động sản / tổng lợi nhuận toàn khối doanh nghiệp (2018) | 7,12% |

3 | Thuế, phí bất động sản / ngân sách (2018) | 10,3% |

4 | Đóng góp của nhân tố vốn là đất (giá trị của đất) vào GDP (giai đoạn 2016 – 2020) | 5,98% |

5 | Đóng góp của bất động sản trong GDP (năm 2019) | 10,49% |

(Nguồn: Hiệp hội bất động sản Việt Nam, 2021)

Bảng 4.5 cho thấy, trong giai đoạn 2016-2020, tỷ trọng đóng góp của các doanh nghiệp bất động sản ước tính chiếm 14,88% tổng giá trị tăng thêm của toàn bộ doanh nghiệp. Thuế và phí từ ngành bất động sản năm 2018 chiếm tỷ trọng 10,3% đóng góp vào ngân sách nhà nước. Năm 2019, ngành bất động sản đóng góp 10,49% vào GDP cả nước.

Bảng 4.6. Tác động của ngành bất động sản đến một số ngành khác

Thay đổi | |

Nông nghiệp, lâm nghiệp và thủy sản | -0,366% |

Công nghiệp khai thác | -0,21% |

Công nghiệp chế biến chế tạo | -0,861% |

Du lịch | -0,352% |

Dịch vụ khác | -0,348% |

GDP | -1,247% |

(Nguồn: Hiệp hội bất động sản Việt Nam, 2021)

Theo số liệu công bố của Hiệp hội bất động sản Việt Nam, ngành bất động sản liên quan mật thiết đến hơn 40 ngành quan trọng khác của nền kinh tế Việt Nam, đặc biệt là các ngành liên quan trực tiếp như xây dựng, sản xuất, du lịch, vận tải, dịch vụ ăn uống và tài chính ngân hàng… Bảng 4.6 cho thấy nếu giá trị sản xuất của ngành bất động sản thay đổi 10% thì sẽ tác động tới GDP làm thay đổi 1,25%. Trong đó, chịu ảnh hưởng nặng nhất là các ngành công nghiệp sản xuất như chế biến, chế tạo thay đổi 0,86%. Tiếp đến là các ngành nông lâm thủy sản thay đổi 0,37%. Sau đó là ngành du lịch và dịch vụ khác thay đổi 0,35%.

Bảng 4.7. Quy mô vốn hóa các ngành trên sàn HOSE

Giá trị vốn hóa (tỷ đồng) | Tỷ trọng/ Tổng giá trị vốn hóa thị trường cổ phiếu (%) | |

1. Tài chính, ngân hàng | 953.804 | 29,08 |

2. Bất động sản | 894.348 | 27,26 |

3. Công nghiệp | 280.548 | 8,55 |

4. Tiêu dùng thiết yếu | 509.546 | 15,53 |

5. Nguyên vật liệu | 121.403 | 3,7 |

6. Ngành, lĩnh vực còn lại | 519.961 | 15,86 |

(Nguồn: Sở giao dịch chứng khoán thành phố Hồ Chí Minh, 2019)

Bảng 4.7 cho thấy quy mô vốn hóa của ngành bất động sản năm 2019 đứng thứ hai trên sàn HOSE với tỷ trọng 27,26%, chỉ xếp sau ngành ngân hàng 29,08%.

Mặt khác, theo Hiệp hội bất động sản Việt Nam, quy mô ngành bất động sản trong giai đoạn 2020 - 2030 có thể lên đến 22% tổng tài sản toàn nền kinh tế. Tỷ lệ của ngành bất động sản trong tổng giá trị tài sản của toàn nền kinh tế năm 2020 đạt 20,8% (tương ứng với 205,26 tỷ USD / 986,82 tỷ USD). Đến năm 2025, dự báo đạt 21,2% (tương ứng với 462,7 tỷ USD / 2.183,09 tỷ USD). Đến năm 2030, sẽ đạt 22% (tương ứng với 1.232,29 tỷ USD / 5.601,31 tỷ USD).

Ngoài ra, giá trị tăng thêm của ngành bất động sản năm 2025 dự báo đạt khoảng 1.249,8 nghìn tỷ đồng, chiếm tỷ trọng 9,72% GDP. Năm 2030 dự báo đạt khoảng 3.428,7 nghìn tỷ đồng, chiếm tỷ trọng 13,6% GDP. Từ đó, có thể thấy được vai trò quan trọng của ngành bất động sản đối với nền kinh tế.

4.2.2. Tình hình thị trường bất động sản

Năm 2021 là năm có nhiều khó khăn của kinh tế Việt Nam với những tác động tiêu cực của đại dịch Covid-19. Thị trường bất động sản chịu ảnh hưởng nặng nề, hoạt động kinh doanh của các doanh nghiệp gặp rất nhiều khó khăn, hàng loạt dự án phải tạm dừng xây dựng. Thêm vào đó, trong năm 2021, các dự án phát triển nhà ở, dự án bất động sản mới được cấp phép tiếp tục giảm so với các năm trước khiến nguồn cung bất động sản suy giảm.

Bảng 4.8. Số lượng các dự án bất động sản được cấp phép năm 2020 và 2021

Số lượng dự án | Quy mô (căn) | |||

2020 | 2021 | 2020 | 2021 | |

Quý I | 56 | 95 | 20.536 | 38.210 |

Quý II | 325 | 69 | 70.317 | 27.462 |

Quý III | 295 | 39 | 125.449 | 19.117 |

Quý IV | 67 | 36 | 16.257 | 12.948 |

Cả năm | 743 | 239 | 232.559 | 97.737 |

(Nguồn: Bộ Xây dựng, 2022)

Bảng 4.8 cho thấy số lượng dự án mới được cấp phép năm 2021 là 239 dự án

ít hơn nhiều so với năm 2020 là 743 dự án, chỉ bằng 32,17% của năm 2020.

Bảng 4.9. Số lượng các dự án bất động sản hoàn thành năm 2020 và 2021

Số lượng dự án | Quy mô (căn) | |||

2020 | 2021 | 2020 | 2021 | |

Quý I | 55 | 41 | 18.061 | 5.280 |

Quý II | 73 | 34 | 8.901 | 2.801 |

Quý III | 118 | 50 | 25.911 | 7.444 |

Quý IV | 44 | 40 | 4.273 | 6.796 |

Cả năm | 290 | 165 | 57.146 | 22.321 |

(Nguồn: Bộ Xây dựng, 2022)

Bảng 4.9 cho thấy số lượng dự án hoàn thành năm 2021 là 165 dự án ít hơn nhiều so với năm 2020 là 290 dự án, bằng khoảng 56,90%.

Giá bất động sản trên thị trường vẫn tăng liên tục kể từ đầu năm 2021 trong khi nền kinh tế bị giảm phát do sự ảnh hưởng của dịch covid, đặc biệt phải kể đến sự tăng giá đất nền và giá nhà ở. Theo dữ liệu do Bộ Xây dựng công bố, từ cuối năm 2020 đến cuối năm 2021, tốc độ tăng giá bình quân của nhóm đất nền cao nhất trong các nhóm, với mức tăng giá bình quân từ 20% đến 30%. Đứng thứ hai là nhóm nhà ở riêng lẻ thuộc các dự án, với tăng giá trung bình từ 15% đến 20%. Còn nhóm căn hộ chung cư thì mức tăng trung bình từ 5% đến 7%.

Bảng 4.10. Dư nợ tín dụng bất động sản năm 2021

ĐVT: tỷ đồng

31/3/2021 | 30/6/2021 | 30/9/2021 | 31/12/2021 | |

Dư nợ | 661.112 | 672.224 | 682.594 | 700.000 |

(Nguồn: Bộ Xây dựng, 2022)

Theo số liệu của Bộ Xây dựng, bảng 4.10 cho thấy dư nợ tín dụng bất động sản tại ngày 31/12/2021 chiếm 7% tổng dư nợ tín dụng, tương ứng giá trị khoảng

700.000 tỷ đồng. Mức dư nợ tín dụng này vẫn nằm trong mức cho phép và được các chuyên gia ngân hàng đánh giá là an toàn.

Giá trị trái phiếu doanh nghiệp bất động sản phát hành năm 2021 hơn 214 nghìn tỷ, cao hơn gấp 3 lần so với 71 nghìn tỷ năm 2020. Lãi suất trái phiếu bất động sản từ 8% đến 13% một năm. Nếu xét tỷ trọng trong tổng giá trị trái phiếu doanh nghiệp phát hành thì nhóm bất động sản chiếm 36%. Mặt khác, trái phiếu phát hành không có tài sản đảm bảo hoặc đảm bảo bằng cổ phiếu của nhóm này chiếm tỷ trọng gần 30%. Việc huy động vốn để triển khai dự án của nhóm công ty bất động sản bằng hình thức phát hành trái phiếu với quy mô lớn và lãi suất cao nhưng lại không có tài sản đảm bảo sẽ làm tăng rủi ro cho thị trường tài chính.

4.2.3. Tình hình hoạt động của các doanh nghiệp bất động sản niêm yết

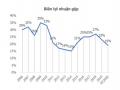

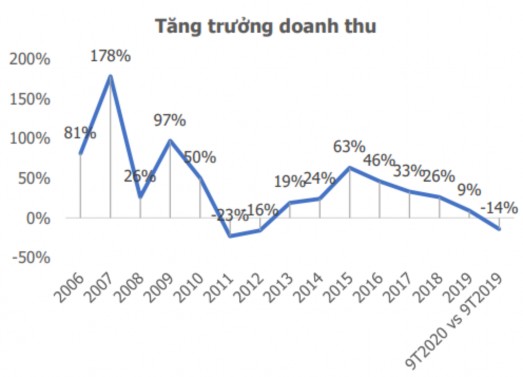

Hình 4.16. Tăng trưởng doanh thu của các doanh nghiệp bất động sản niêm yết

(Nguồn: Công ty chứng khoán Công Thương, 2020)

Hình 4.17. Tăng trưởng lợi nhuận gộp của các doanh nghiệp bất động sản niêm yết

(Nguồn: Công ty chứng khoán Công Thương, 2020)

Nhìn vào hình 4.16 và hình 4.17 có thể thấy tốc độ tăng trưởng doanh thu và lợi nhuận gộp của các doanh nghiệp ngành bất động sản niêm yết trên 3 sàn HOSE, HNX, Upcom (loại VIC, VHM) đã liên tục giảm từ mức đỉnh vào năm 2015. Cụ thể, tốc độ tăng trưởng doanh thu giảm từ 63% năm 2015 còn 9% vào năm 2019, tốc độ tăng trưởng lợi nhuận gộp sụt giảm rất mạnh từ mức 129% năm 2015 xuống mức tăng trưởng âm, -7% năm 2019.

Sang năm 2020, dịch bệnh Covid-19 bùng phát đã mang lại ảnh hưởng tiêu cực lên ngành bất động sản Việt Nam nói chung và các doanh nghiệp kinh doanh bất động sản nói riêng. Các biện pháp giãn cách xã hội của Chính phủ khiến nhiều doanh nghiệp bất động sản không thể thực hiện các đợt chào bán dự án như kế hoạch ban đầu. Cùng với đó, thu nhập của nhiều tầng lớp lao động bị ảnh hưởng, kéo theo kế hoạch mua nhà cũng bị trì hoãn, dẫn đến tổng cầu toàn ngành giảm. So sánh kết quả kinh doanh 9 tháng 2020 với 9 tháng năm 2019, doanh thu và lợi nhuận gộp toàn ngành sụt giảm lần lượt 14% và 28%.