Bảng 2.41: Tỷ trọng quy mô tín dụng DNNVV của Agribank trên địa bàn TP.HCM

Chỉ tiêu | Năm | ||||

2008 | 2009 | 2010 | 2011 | 2012 | |

Tổng dư nợ | 100 | 100 | 100 | 100 | 100 |

Trong đó: DNNVV | 69.23 | 70.38 | 73.54 | 77.76 | 76.43 |

Tổng số khách hàng | 100 | 100 | 100 | 100 | 100 |

Trong đó: DNNVV | 23.66 | 22.47 | 23.66 | 22.63 | 22.50 |

Tổng doanh số cho vay | 100 | 100 | 100 | 100 | 100 |

Trong đó: DNNVV | 73.28 | 74.51 | 77.51 | 79.98 | 78.27 |

Có thể bạn quan tâm!

-

Kết Quả Hoạt Động Kinh Doanh Tín Dụng Của Các Chi Nhánh Agribank Trên Địa Bàn Tp.hcm

Kết Quả Hoạt Động Kinh Doanh Tín Dụng Của Các Chi Nhánh Agribank Trên Địa Bàn Tp.hcm -

Tăng Trưởng Nguồn Vốn Giữa Các Tpkt Qua Các Năm Của Agribank Trên Địa Bàn Tp.hcm

Tăng Trưởng Nguồn Vốn Giữa Các Tpkt Qua Các Năm Của Agribank Trên Địa Bàn Tp.hcm -

Tăng Trưởng Dư Nợ Theo Thời Hạn Vay Giữa Dnnvv Và Đối Tượng Khách Hàng Khác Qua Các Năm Tại Agribank Trên Địa Bàn Tp.hcm

Tăng Trưởng Dư Nợ Theo Thời Hạn Vay Giữa Dnnvv Và Đối Tượng Khách Hàng Khác Qua Các Năm Tại Agribank Trên Địa Bàn Tp.hcm -

Chất Lượng Tín Dụng Đối Với Dnnvv Qua Các Chỉ Tiêu Tài Chí Nh Bảng 2.45: Phân Tích Chất Lượng Hoạt Động Tín Dụng

Chất Lượng Tín Dụng Đối Với Dnnvv Qua Các Chỉ Tiêu Tài Chí Nh Bảng 2.45: Phân Tích Chất Lượng Hoạt Động Tín Dụng -

Đánh Giá Quy Mô Và Chất Lượng Tín Dụng Đối Với Dnnvv Tại Các Chi Nhánh Ngân Hàng Nông Nghiệp Và Phát Triển Nông Thôn Việt Nam Trên Địa Bàn Tphcm Qua Mô

Đánh Giá Quy Mô Và Chất Lượng Tín Dụng Đối Với Dnnvv Tại Các Chi Nhánh Ngân Hàng Nông Nghiệp Và Phát Triển Nông Thôn Việt Nam Trên Địa Bàn Tphcm Qua Mô -

Định Hướng Và Mục Tiêu Phát Triển Kinh Doanh Của Ngân Hàng Nông Nghiệp Và Phát Triển Nông Thôn Việt Nam Trên Địa Bàn Đô Thị Loại 1 Giai Đoạn 2013 –

Định Hướng Và Mục Tiêu Phát Triển Kinh Doanh Của Ngân Hàng Nông Nghiệp Và Phát Triển Nông Thôn Việt Nam Trên Địa Bàn Đô Thị Loại 1 Giai Đoạn 2013 –

Xem toàn bộ 269 trang tài liệu này.

Đơn vị tính: %

Nguồn: Báo cáo tổng kết năm 200 7 –2012 của VPĐD KVMN NHNo&PTNT VN và tính toán của tác giả [ 42]

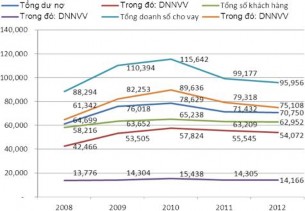

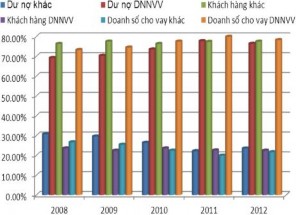

Biểu đồ 2. 19: Tăng trưởng quy mô và tỷ trọng quy mô tín dụng DNNVV của Agribank trên địa bàn TP.HCM

* Tăng trưởng quy mô * Tỷ trọng quy mô

Nguồn: Báo cáo tổng kết năm 200 7 –2012 của VPĐD KVMN NHNo&PTNT VN và tính toán của tác giả [ 42]

Xét tốc độ tăng trưởng quy mô tín dụng DNNVV của Agribank trên địa bàn TP.HCM cho thấy quy mô tín dụng đối với DNNVV có sự t ăng trưởng nhanh nhất vào năm 2008 khi số lượng khách hàng, dư nợ cho vay, dư nợ bình quân trên một khách hàng và doanh số cho vay lần lượt tăng trưởng từ 71.96% đến 137.76%, đó là thời điểm mà Agribank có sự quan tâm đến đầu tư tín dụng cho DNNVV, tuy nhiên do các khó khăn khác nhau từ nội tại Agribank và từ nền kinh tế, các năm về sau tốc độ tăng trưởng chậm lại và âm trong năm 2011 – 2012.

Xét về tỷ trọng cho thấy DNNVV chiếm tỷ trọng rất cao về dư nợ, và doanh số cho vay khi hai tỷ trọng này luôn chiếm trên 70% qua các năm từ 2008 – 2012 trên tổng số của Agribank trên địa bàn TP.HCM. Nhưng số lượng khách hàng DNNVV chỉ chiếm tỷ trọng khá khiêm tốn trong tổng số khách hàng của Agribank trên địa bàn TP.HCM, tuy nhiên chỉ tiêu về tỷ trọng số lượng khách hàng không thể đánh gi á hết được quy mô tín dụng DNNVV khi số lượng khách hàng cá nhân, nhất là khách hàng

vay tiêu dùng, nhỏ lẻ thường có số lượng lớn nhất và chiếm tỷ trọng lớn nhất trong tổng số khách hàng, nhưng dư nợ và doanh số cho vay thường ít hơn rất nhiều so với DNNVV.

Nhìn chung quy mô tín dụng DNNVV của Agribank trên địa bàn TP.HCM đang

thu hẹp dần qua các năm kể từ năm 2011.

Để đánh giá toàn diện hơn về quy mô tín dụng DNNVV, chúng ta cần đánh giá trong mối tương quan chung trong hệ thống Agribank qua chỉ tiêu dư nợ (đây được xem là chỉ tiêu quan trọng nhất để đánh giá về quy mô của tín dụng ngân hàng) để có cái nhìn tổng quan và nguyên nhân của nó.

2.6.1.2. Quy mô tín dụng đối với DNNVV trong mối tương quan trong hệ thống Agribank

Bảng 2.42: Dư nợ DNNVV của Agribank trên địa bàn TP.HCM và trong toàn hệ thống Agribank

Đơn vị tính: tỷ đồng

Năm | |||||

2008 | 2009 | 2010 | 2011 | 2012 | |

TPHCM | 61,342 | 76,018 | 78,629 | 71,432 | 70,750 |

Trong đó: DNNVV | 42,466 | 53,505 | 57,824 | 55,545 | 54,072 |

Tổng dư nợ đô thị loại 1 | 154,857 | 227,097 | 263,062 | 262,530 | 259,124 |

Trong đó: DNNVV | 46,995 | 88,921 | 106,476 | 104,734 | 103,356 |

Tổng dư nợ của Agribank | 290,040 | 335,667 | 421,174 | 449,895 | 489,293 |

Trong đó: DNNVV | 135,774 | 168,707 | 195,862 | 209,219 | 215,347 |

Nguồn: Báo cáo tổng kết năm 200 7 – 2012 của NHNo&PTNT VN [34]

Bảng 2.43: Tăng trưởng dư nợ DNNVV của Agribank trên địa bàn TP.HCM so với địa bàn đô thị loại 1 và toàn hệ thống Agribank

Đơn vị tính: %

Tốc độ tăng, giảm | |||||

2008/2007 | 2009/2008 | 2010/2009 | 2011/2010 | 2012/2011 | |

TPHCM | 21.15 | 23.92 | 3.43 | -9.15 | -0.95 |

Trong đó: DNNVV | 126.26 | 25.99 | 8.07 | -3.94 | -2.65 |

Tổng dư nợ đô thị loại1 | 49.76 | 46.65 | 15.84 | -0.20 | -1.30 |

Trong đó: DNNVV | 65.27 | 89.21 | 19.74 | -1.64 | -1.32 |

Tổng dư nợ Agribank | 17.23 | 15.73 | 25.47 | 6.82 | 8.76 |

Trong đó: DNNVV | 53.72 | 24.26 | 16.10 | 6.82 | 2.93 |

Nguồn: Báo cáo tổng kết năm 200 7 – 2012 của NHNo&PTNT VN và tính toán của tác giả [34]

Bảng 2.44: Tỷ trọng dư nợ DNNVV của Agribank trên địa bàn TP.HCM so với đị a bàn đô thị loại 1, toàn hệ thống Agribank và các NHTM trên địa bàn TP.HCM

Chỉ tiêu | Năm | ||||

2008 | 2009 | 2010 | 2011 | 2012 | |

Tỷ trọng dư nợ DNNVV trong tổng dư nợ của địa bàn tương ứng | |||||

Agribank TP.HCM | 69.23 | 70.38 | 73.54 | 77.76 | 76.43 |

Agribank đô thị loại 1 | 36.65 | 39.16 | 40.48 | 39.89 | 39.89 |

Tổng Agribank | 46.81 | 50.26 | 46.50 | 46.50 | 44.01 |

Tỷ trọng dư nợ DNNVV của Agribank TP.HCM so trong tổng dư nợ của Agribank đô thị loại 1 và trong tổng dư nợ DNNVV của hệ thống Agribank , NHTM TP.HCM | |||||

Trong tổng dư nợ DNNVV của agribank đô thị loại 1 | 68.06 | 60.17 | 54.31 | 53.03 | 52.32 |

Trong tổng dư nợ DNNVV của tổng Agribank | 31.28 | 31.71 | 29.52 | 26.55 | 25.11 |

Đơn vị tính: %

Nguồn: Báo cáo tổng kết năm 200 7 – 2012 của NHNo&PTNT VN và tính toán của tác giả [34]

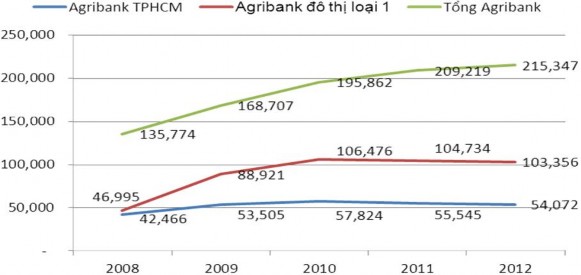

Biểu đồ 2.20: Tăng trưởng dư nợ DNNVV trên địa bàn TP.HCM, địa bàn đô thị loại 1 và trong hệ thống Agribank

Nguồn: Báo cáo tổng kết năm 2 007 – 2012 của NHNo&PTNT VN và tính toán của tác giả [34]

Số liệu phân tích và biểu đồ cho thấy Agribank trên địa bàn TP.HCM đã thực hiện tốt việc mở rộng cho vay đối với DNNVV thể hiện qua dư nợ cho vay DNNVV chiếm tỷ trọng lớn trong tổng dư nợ cho vay của Agribank trên địa bàn TP.HCM (từ 69,23% năm 2008 - 76,43% năm 2012), đồng thời dư nợ DNNVV của Agribank trên địa bàn TP.HCM cũng chiếm tỷ trọng lớn trong dư nợ DNNVV của Agribank đô thị loại 1 và trong hệ thống Agribank, qua đó cho thấy Agribank trên địa bàn TP.HCM là địa bàn dẫn đầu trong hệ thống Agribank về cho vay DNNVV.

Tuy nhiên xét về tốc độ tăng trưởng dư nợ DNNVV của Agribank trên địa bàn TP.HCM thì chỉ có năm 2008 và năm 2009 tăng trưởng rất ấn tượng với tốc độ tăng

trưởng lần lượt là 126,26% và 25,99%, tuy nhiên đến năm 2010 tốc độ tăng trưởng bắt đầu chững lại và chỉ tăng 8,07% , và tăng trưởng âm trong năm 2011, 2012, việc tăng trưởng âm tín dụng đối với DNNVV trong 02 năm vừa qua xét trong bối cảnh nền kinh tế đang gặp rất nhiều khó khăn, doanh nghiệp ngừng hoạt động hàng loạt, hàng hóa ứ đọng không tiêu thụ được, doanh nghiệp thu hẹp quy mô, bảo toàn vốn qua cơn khủng hoảng, thì đây là điều tất yếu nằm trong xu hướng tín dụng kém tăng trưởng của hệ thống NHTM nói chung.

Như vậy, xét về khía cạnh mở rộng quy mô tín dụng đối với DNNVV, mặc dù nằm trong xu thế chung của hệ thống NHTM là chỉ đáp ứng được khoảng 50% nhu cầu vốn vay ngân hàng của doanh nghiệp, nhưng Agribank trên địa bàn TP.HCM đã thể hiện sự cố gắng to lớn trong việc đáp ứng nhu cầu vốn cho doanh nghiệp thể hiện qua dư nợ tín dụng cấp cho DNNVV chiếm hơn 70% tổng dư nợ. Tuy nhiên, trong thời gian tới Agribank phải tiếp tục xây dựng chiến lược, nghiên cứu giải pháp để tiếp tục mở rộng quy mô tín dụng đối với DNNVV đảm bảo cung ứng vốn tối đa trong năng lực của Agribank cho nhu cầu vốn phát triển KTXH theo chủ trương của Đảng và Nhà nước.

2.6.1.3. Đánh giá các nhân tố ảnh hưởng đến q uy mô tín dụng đối với DNNVV tại các chi nhánh NHNo&PTNT Việt Nam trên địa bàn TP.HCM

- Nhân tố khách quan

+ Môi trường kinh tế

Trong những năm vừa qua (2008 – 2012) tình hình kinh tế trong và ngoài nước gặp nhiều khó khăn đã tác động xấu đến hoạt động kinh doanh của cả NHTM và DNNVV, đặc biệt từ năm 2011 – 2012, do ảnh hưởng của suy thoái kinh tế, sức t iêu thụ của thị trường giảm sút, hàng tồn kho ứ đọng, doanh nghiệp có xu hướng chủ động thu hẹp sản xuất, hoạt động cầm chừng… (kết quả khảo sát cho thấy chỉ có 24.18% doanh nghiệp hoạt động bình thường trong 03 năm qua, và có đến 66.34% phát triển chậm hay kém phát triển) dẫn đến nhu cầu vốn tín dụng của DNNVV, cùng với việc chất lượng tín dụng của ngân hàng sụt giảm do tình hình hoạt động kinh doanh của khách hàng gặp khó khăn, nợ tín dụng khó thu hồi đã làm cho ngân hàng e dè và thận trong hơn trong việc cấp tín dụng cho khách hàng, từ đó ảnh hưởng đến sự suy giảm về quy mô tín dụng ngân hàng

+ Môi trường chính trị xã hội

Môi trường chính trị xã hội của Việt Nam đang ổn định, tạo điều kiện thuận lợi cho các đơn vị kinh tế yên tâm ổn định và mở rộng quy mô hoạt động , tuy nhiên đất nước đang trong giai đoạn tái cơ cấu nền kinh tế, cùng với chính sách thắt chặt tiền tệ của Nhà nước, ít nhiều cũng đã ảnh hưởng đến việc mở rộng quy mô hoạt động kinh doanh của các đơn vị kinh tế.

+ Chính sách hỗ trợ phát triển doanh nghiệp nhỏ và vừa

Chính phủ đã có nhiều chính sách ưu đãi, hỗ trợ và tạo điều kiện cho DNNVV phát triển, thể hiện qua việc ban hành Nghị định 56/2009/NĐ -CP ngày 30/06/2009 về trợ giúp phát triển DNNVV; Quyết định số 1231/QĐ -TTg, ngày 07/09/2012 về phê duyệt kế hoạch phát triển DNNVV giai đoạn 2012 – 2015 ; Nghị quyết số 02/NQ-CP ngày 07/01/2013 về một số giải pháp tháo gỡ khó khăn cho sản xuất kinh doanh, hỗ trợ thị trường, giải quyết nợ xấu. Bên cạnh đó, ngân hàng Nhà nước Việt Nam cũng tiếp tục thực hiện các biện pháp điều chỉnh chính sách tiền tệ để kiểm soát hoạt động tín dụng của các TCTD theo hướng tập trung phục vụ các nhu cầu vốn đối với các lĩnh vực sản xuất, xuất khẩu, nông nghiệp nông thôn và DNNVV ; Ngoài ra, Ngân hàng

Phát triển Việt Nam còn bảo lãnh tín dụng cho DNNVV vay vốn tại các NHTM, cùng với các quỹ phát triển DNNVV, quỹ bảo lãnh cho DNNVV tại các địa phương, cùng với các chính sách về hỗ trợ và nâng cao năng lực cạnh tranh cho DNNVV… Nhìn chung, Chính phủ và NHNN Việt Nam đã có nhiều chính sách ưu đãi, hỗ trợ và tạo điều kiện thuận lợi cho DNNVV phát triển và tiếp cận vốn tín dụng ngân hàng.

- Nhân tố chủ quan

+ Các nhân tố thuộc về ngân hàng

. Quy mô vốn của ngân hàng

Thị phần huy động vốn của Agribank trên địa bàn TP.HCM ngày càng sụt giảm từ 17.92% năm 2008 xuống còn 8.52% năm 2012 , điều này chứng tỏ quy mô về nguồn vốn huy động ngày càng sụt giảm, bên cạnh đó là cơ cấu về nguồn vốn huy động chủ yếu là nguồn vốn ngắn hạn (chiếm tỷ trọng trên 75% trong tổng nguồn vốn huy động) và nguồn vốn nội tệ là chủ yếu (chiếm tỷ trọng trên 85% trong tổng nguồn vốn huy động), đã tác động làm giảm quy mô tín dụng nói chung và tín dụng DNNVV nói riêng.

. Quy trình tín dụng

Từ năm 2003, cùng với đề án hiện đại hóa công nghệ ngân hàng theo tài trợ của Ngân hàng Thế giới, cũng là thời điểm các chi nhánh Agribank trên địa bàn TP.HCM áp dụng quy trình tín dụng tập trung hay còn gọi là quy trình tín dụng một cửa, nghĩa là một cán bộ tín dụng sẽ làm tất cả công đoạn của quy trình tín dụng từ tiếp xú c khách hàng đến giải ngân hàng hoàn thu hết nợ (gốc và lãi) tiền vay, quy trình này được xem là tạo điều kiện thuận lợi cho khách hàng khi giao dịch với ngân hàng. Tuy nhiên quy trình tín dụng này trong qua trình thực hiện cho đến nay lại không nhất quán, có giai đoạn từ năm 2005 – 2007 thành lập thêm bộ phận thẩm định, có trách nhiệm tái thẩm định lại các hồ sơ vay của bộ phận tín dụng trước khi ra quyết định cho vay, tuy nhiên đến giai đoạn 2008 – 2011 quyết định bỏ bộ phận thẩm định do sự chồng chéo, và trùng lắp giữa hai bộ phận tín dụng và thẩm định gây phiền hà và mất nhiều thời gian cho khách hàng, và đến tháng 09/2011 đến nay Agribank lại ra quyết định thành lập bộ phận thẩm định như giai đoạn 2005 – 2007. Như vậy quy trình tín dụng của Agribank trong thời gian qua thiếu tính nhất quán, cùng với sự thiếu đồng bộ trong cách vận hành quy trình tín dụng tại các chi nhánh khác nhau, gây trở ngại rất nhiều cho khách hàng khi tiếp cận vốn vay ngân hàng, từ đó ít nhiều đã ảnh hưởng đến sự sụt giảm quy mô tín dụng của Agribank.

. Chính sách tín dụng

Agribank hiện đang áp dụng chính sách tín dụng chung cho tất cả đối tượng khách hàng về thủ tục, lãi suất, bảo đảm tiền vay, quy trình, … riêng đối với DNNVV tùy theo từng thời điểm, từng giai đoạn mà Agribank có n hững ưu đãi so với các đối tượng khách hàng khác nhưng chủ yếu là thực hiện theo chủ trương của Chính phủ và NHNN. Agribank chưa có chính sách tín dụng dành riêng cho DNNVV, nhưng cũng ra nhiều quyết định và quy định gây không ít khó khăn cho doanh nghiệp khi tiếp cận vốn vay ngân hàng như quyết định số 1595/QĐ -HĐTV-TDDN, ngày 27/09/2011 của NHNo&PTNT Việt Nam, quy định tăng tỷ lệ vốn tự có từ 10% lên 20% đối với vay ngắn hạn và từ 20% lên 30% đối với vay trung, dài hạn; hay khách hàng vay là doanh nghiệp phải có kiểm toán báo cáo tài chính hằng năm… đây là những quy định vô cùng khó khăn cho DNNVV khi tiếp cận vốn vay ngân hàng, đặc biệt là đối với quy định “doanh nghiệp phải có kiểm toán báo cáo tài chính hằng năm ”, vì qua khảo sát có đến 91.50% doanh nghiệp không qua kiểm toán báo cáo tài chính hằng năm. Như vậy

chính sách tín dụng của ngân hàng đã ảnh hưởng rất nhiều đến việc mở rộng quy mô tín dụng trong thời gian qua.

. Lãi suất (bao gồm lãi suất huy động và lãi suất cho vay)

Cùng với sự biến động liên tục của nền kinh tế trong và ngoài nước trong thời gian qua (từ năm 2008 – 2012), đã làm cho lãi suất huy động và lãi suất cho vay biến động liên tục, lúc tăng, lúc giảm và luôn duy trì ở mức cao trong suốt giai đoạn 2008 – 2011, có lúc lãi suất tiền gửi trên 18%/năm và lãi suất tiền vay trên 20%/năm, đến năm 2012 lãi suất bắt đầu hạ nhiệt và ở mức dưới 10%/năm. Lãi suất tiền vay ở mức cao, cùng với sự khó khăn của nền kinh tế đã tác động xấu đến tình hình hoạt động kinh doanh của cả nền kinh tế nói chung và của DNNVV nói riêng, dẫn đến tình trạng doanh nghiệp thu hẹp quy mô, hoạt động cầm chừng đã ảnh hưởng đến sự sụt giảm về quy mô tín dụng của ngân hàng.

. Cơ sở khách hàng

Hiện TP.HCM là một trong hai địa phương (cùng với Hà Nội) có số lượng DNNVV chiếm tỷ trọng nhiều nhất cả nước với số DNNVV hiện đang hoạt động trên địa bàn TP.HCM là 102,136 doanh nghiệp, tăng 81.12% số lượng DNNVV so với năm 2008, chiếm tỷ trọng hơn 20% tổng số DNNVV trên cả nước. Bên cạnh đó số lượng DNNVV đang có quan hệ với Agribank trên địa bàn TP.HCM là hơn 30.000 doanh nghiệp, trong đó số lượng DNNVV có quan hệ tín dụng là 14.166 doanh nghiệp . Như vậy, Agribank đang có một số lượng khách hàng khá lớn , và tiềm năng về DNNVV trên địa bàn TP.HCM còn nhiều, đây là điều kiện thuận lợi để mở rộng quy mô tín dụng đối với DNNVV . Ngoài ra, Agribank cũng đang có mối quan hệ khá tốt với các hiệp hội, làng nghề của DNNVV, qua việc các chi nhánh đều là thành viên của hội doanh nghiệp tại các Quận trên địa bàn TP.HCM , đó cũng là cơ sở cho ngân hàng tiếp cận đến DNNVV để mở rộng quy mô tín dụng.

. Hoạt động Marketing ngân hàng

Agribank tuy là một trong những NHTM hàng đầu của Việt Nam về thương hiệu, lịch sử hoạt động, quy mô vốn, tài sản, nhân sự, mạng lưới… Nhưng xét về hoạt động marketing và quảng bá thương hiệu thì Agribank là yếu kém nhất, trong khi các NHTM khác đầu tư cho hoạt động marketing và quảng bá thương hiệu rất nhiều, rất công phu trên nhiều phương diện khác nhau từ các phương tiện thông tin đại chúng đến hội thảo, giới thiệu SPDV, tài trợ sự kiện… cùng với đội ngũ chuyên trách về hoạt động này. Trong khi đó, đến năm 2009 Agribank mới có chủ trương thành lập bộ phận

marketing để làm công tác này, tuy nhiên hoạt động của bộ phận này cũng còn nhiều hạn chế, thể hiện qua việc kiêm nhiệm nhiệm vụ, hay đến thời điểm hiện tại cũng còn nhiều chi nhánh chưa thành lập bộ phận marketing, đồng thời hoạt động chủ yếu cũng chỉ trong lĩnh vực thẻ, huy động vốn. Đặc biệt hoạt động marketing về hoạch định chiến lược khách hàng, phân khúc thị trường, quảng bá thương hiệu, giới thiệu sản phẩm,…. trong lĩnh vực tín dụng hầu như không có . Qua số liệu điều tra, khảo sát sẽ cho thấy sự yếu kém của nhân tố này trong hoạt động của Agribank khi có đến 85.95% doanh nghiệp được khảo sát cho biết rằng họ biết rất ít hay không biết về Agribank, trong khi đó chỉ có 9.15% biết tương đối và 4.90% biết rõ về Agribank.

. Trình độ, năng lực của cán bộ tín dụng

Cùng với mạng lưới hoạt động rộng khắp, Agribank là NHTM dẫn đầu trên địa bàn TP.HCM về lực lượng lao động với hơn 4.000 người, trong đó gần 100% cán bộ tín dụng có trình độ đại học. Tuy nhiên, xét về trình độ nghiệp vụ chuyên môn , đặc biệt là công tác tư vấn , chăm sóc và phục vụ khách hàng của đội ngũ nhân sự của Agribank còn nhiều hạn chế, thể hiện qua kết quả khảo sát cho thấy chỉ có 7.95% doanh nghiệp khảo sát cho là công tác tư vấn và hỗ trợ của ngân hàng là tốt, còn lại 26.78% là rất ít hỗ trợ, và 30.96% là doanh nghiệp phải tự giải quyết khi doanh nghiệp phát sinh vấn đề cần sự hỗ trợ và tư vấn từ phía ngân hà ng. Bên cạnh đó, kết quả khảo sát cũng cho thấy chỉ có 10.68% doanh nghiệp được khảo sát đánh giá tinh thần, thái độ phục vụ của Agribank trên địa bàn TP.HCM là khá, còn lại 89.32% là trung bình và yếu kém. Chính điều này đã tác động đến niềm tin của DNNVV vào Agribank, từ đó ảnh hưởng đến quy mô tín dụng và các hoạt động khác của ngân hàng.

. Cơ sở hạ tầng kỹ thuật, công nghệ của ngân hàng

Agribank là NHTM được đầu tư về cơ sở hạ tầng kỹ thuật và công nghệ được đánh giá là hiện đại nhất Đông Nam Á theo chư ơng trình tài trợ hiện đại hóa công nghệ ngân hàng của Ngân hàng Thế giới, qua đó đã hỗ trợ rất lớn trong hoạt động nghiệp vụ và hoạt động nội bộ của ngân hàng, tạo tiện ích tối đa cho khách hàng sử dụng sản phẩm dịch vụ của ngân hàng. Tuy nhiên, Agribank vẫn chưa khai thác hết tính năng và tiện ích của công nghệ hiện đại phục vụ cho công tác tín dụng nhất là công tác phân tích tín dụng, giám sát rủi ro, thư viện thông tin... Sự tác động của yếu tố này đối với việc mở rộng quy mô tín dụng là không nhiều.