. Quy mô hoạt động của ngân hàng

Agribank là một trong những NHTM hàng đầu Việt Nam, và cũng là một trong những NHTM ra đời sớm nhất trong lịch sử hoạt động của ngành ngân hàng Việt Nam. Trong quá trình hoạt động Agribank đã khẳng định được thương hiệu và uy tín trên thị trường tài chính tiền tệ trong và ngoài nước.

Xét về mạng lưới hoạt động thì Agribank là ngân hàng có hệ thống điểm giao dịch lớn nhất trên địa bàn TP.HCM với 181 điểm giao dịch chiếm 15.55% tổng số điểm giao dịch trên địa bàn, trong đó số lượng chi nhánh cấp 1 chiếm 43.01% tổng số chi nhánh cấp 1 trên địa bàn TP.HCM .

Đây là lợi thế rất lớn cho Agribank khi mở rộng quy mô tín dụng ngân hàng. Tuy nhiên trong thời gian qua, Agribank chưa tận dụng dược ưu thế về thương hiệu và mạng lưới để mở r ộng quy mô tín dụng, khi các chi nhánh trên cùng địa bàn cạnh tranh chồng chéo lẫn nhau, làm giảm uy tín thương hiệu và giảm sút về quy mô cấp tín dụng.

+ Các nhân tố thuộc về DNNVV

. Nhu cầu vốn vay của DNNVV

Qua số liệu thống kê từ NHNN TP.HCM và kết quả điều tra khảo sát cho thấy các NHTM chỉ đáp ứng được tối đa từ 50% - 60% nhu cầu vốn vay của DNNVV, cùng với sự không ngừng gia tăng về số lượng DNNVV qua các năm, cho thấy DNNVV có rất nhiều tiềm năng để mở rộng quy mô tín dụng ngân hàng.

. Uy tín, thương hiệu của DNNVV

Đa phần DNNVV đều chưa có được thương hiệu và uy tín, cho nên cũng không e ngại phải mất uy tín và mất thương hiệu, cùng với sự dễ dãi và thiếu đồng bộ của cơ quan chức năng trong việc thành lập và giải thể doanh nghiệp, nên vô tình do ho àn cảnh hoặc cố ý làm ăn kiểu chụp giựt, thay đổi doanh nghiệp, thay đổi ngành nghề kinh doanh liên tục khi rơi vào hoàn cảnh khó khăn . Đây là một bất lợi cho DNNVV khi tiếp cận vốn tín dụng ngân hàng.

. DNNVV không hiểu về quy chế cho vay của ngân hàng

Qua kết quả khảo sát, trong những khó khăn mà doanh nghiệp gặp phải khi tiếp cận vốn tín dụng ngân hàng thì khó khăn về thủ tục vay vốn chiếm 23.43%, bên cạnh đó là khó khăn về lập các báo cáo liên quan đến hồ sơ vay vốn chiếm đến 74.48%, điều đó cho thấy DN NVV rất khó khăn trong thủ tục và các quy định của ngân hàng về việc vay vốn. Ngoài ra do trình độ của chủ doanh nghiệp còn hạn chế nên việc hiểu biết và thực hiện các thủ tục về vay vốn ngân hàng là không dễ dàng.

. Vấn đề tài chính của DNNVV

Năng lực tài chính yếu kém và thiếu vốn luôn luôn là vấn đề nan giải cho DNNVV. Kết quả thống kê từ NHNN TP.HCM và kết quả khảo sát cho thấy trong cơ cấu nguồn vốn của doanh nghiệp thì nguồn vốn vay ngân hàng chiếm gần 50%, trong khi đó vốn tự có của doanh nghiệp chiếm khoản 1/3, còn lại là từ các nguồn vốn khác. Năng lực tài chính yếu kém, vốn tự có thấp và luôn trong tình trạng thiếu vốn và dựa quá nhiều vào các nguồn vốn ngoài vốn tự có làm cho doanh nghiệp hoạt động không ổn định, không mở rộng được quy mô, nguồn v ốn quá nhỏ cũng ảnh hưởng lớn đến khả năng sản xuất kinh doanh của doanh nghiệp và không đảm bảo được các hệ số đảm bảo tài chính theo yêu cầu của ngân hàng. Đây là vòng luẩn quẫn của doanh nghiệp.

. Việc thực hiện các quy định về kế toán, kiểm toán chưa t ốt

Hơn 80% DNNVV không qua kiểm toán và không xác nhận báo cáo tài chính của cơ quan chức năng nên độ tin cậy về tình hình tài chính doanh nghiệp thấp, bên cạnh đó đa phần các doanh nghiệp sử dụng 0 3 hệ thống báo cáo tài chính khác nhau 01 báo cáo tài chính dùng cho cơ quan thuế với tình hình tài chính thấp, hiệu quả kinh doanh kém để né thuế, và 01 báo các tài chính được lập để vay vốn ngân hàng với tình hình tài chính tốt, hiệu quả kinh doanh cao, và 01 hệ thống báo cáo tài chính dành riêng cho chủ doanh nghiệp, điều này gây khó khăn rất nhiều cho ngân hàng trong việc xác định tính trung thực và chính xác của báo cáo tài chính.

Bên cạnh đó, thói quen lưu trữ hồ sơ về các giao dịch tài chính chưa được hình thành ở nhiều DNNVV, điều này đặc biệt phổ biến ở c ác nước nơi mà kế toán, hoặc thậm chí việc ghi sổ thuần túy, được coi như là một nhiệm vụ không cần thiết và tốn kém, tầm quan trọng của nó hầu như không được đánh giá đúng mức . Điều này gây khó khăn rất nhiều cho ngân hàng trong công tác phân tích tín dụng đối với doanh nghiệp.

Và có đến 29.55% doanh nghiệp được khảo sát cho biết lý do không vay vốn được ngân hàng là do báo cáo tài chính không minh bạch .

. Hạn chế về tài sản đảm bảo

Tài sản đảm bảo cũng là một vấn đề khó khăn lớn đối với DNNVV khi kết quả khảo sát cho thấy chỉ có 30.13% doanh nghiệp dùng chính tài sản của họ để đảm bảo tiền vay và có đến 77.41% là đảm bào từ bên thứ ba, và c ó 34.09% lý do doanh nghiệp không vay vốn được ngân hàng là do không đủ tài sản đảm bảo . Như vậy tài sản đảm

bảo làm một trong những vướng mắc lớn khi doanh nghiệp tiếp cận vốn tín dụng ngân hàng.

. Kế hoạch dự án kinh doanh chưa thuyết phục

Kết quả khảo sát cho thấy có đến 25.94% doanh nghiệp gặp khó khăn về lập phương án kinh doanh, và chiếm tỷ lệ cao nhất trong lý do d oanh nghiệp không vay được vốn ngân hàng là phương án SXKD không khả thi với tỷ lệ 36.36% . Kế hoạch kinh doanh là yếu tố rất quan trọng trong hoạt động kinh doanh của doanh nghiệp, nhưng do cách thức kinh doanh và trình độ hạn hẹp, cùng với tầm nhìn hạn ch ế mà đa phần DNNVV không có được phương án kinh doanh bài bản và đủ sức thuyết phục không chỉ với ngân hàng và với cả bản thân doanh nghiệp, do đó doanh nghiệp cũng không thể ứng phó được với những biến cố xãy ra tác động tiêu cực đến hoạt động kinh doanh của doanh nghiệp.

. Trình độ quản lý, cách thức quản lý thiếu khoa học

Đa phần DNNVV ở Việt Nam nói chung và trên địa bàn TP.HCM nói riêng hoạt động kinh doanh theo kiểu gia đình, với trình độ chuyên mô n hạn chế nên cách thức quản lý và tổ chức hoạt động k inh doanh không chuyên nghiệp, thiếu khoa học. Dẫn đến nhiều trở ngại trong hoạt động kinh doanh và tiếp vận vốn tín dụng ngân hàng.

2.6.2. Chất lượng tín dụng đối với DNNVV

2.6.2.1. Chất lượng tín dụng đối với DNNVV qua các chỉ tiêu tài chí nh Bảng 2.45: Phân tích chất lượng hoạt động tín dụng

Đơn vị tính: tỷ đồng

Chỉ tiêu | Năm | |||||

2008 | 2009 | 2010 | 2011 | 2012 | ||

1 | Vốn huy động | 82,603 | 98,983 | 102,392 | 79,160 | 84,617 |

2 | Dư nợ tín dụng | 61,342 | 76,018 | 78,629 | 71,432 | 70,750 |

Trong đó: DNNVV | 42,466 | 53,505 | 57,824 | 55,545 | 54,072 | |

3 | Nợ quá hạn và cơ cấu lại (Nợ nhóm 2,3,4,5) | 3,854 | 9,500 | 15,288 | 23,647 | 20,552 |

Trong đó: DNNVV | 2,263 | 5,910 | 10,596 | 16,907 | 15,263 | |

4 | Nợ xấu (Nợ nhóm 3,4,5) | 1,352 | 2,168 | 4,432 | 10,432 | 9,586 |

Trong đó Nợ xấu DNNVV | 662 | 1,148 | 2,524 | 6,465 | 6,233 | |

5 | Dự phòng rủi ro tín dụng | 2,756 | 694 | 2,469 | 3,782 | 3,672 |

Trong đó DPRR tín dụng DNNVV | 1,358 | 367 | 1,406 | 2,344 | 2,388 | |

6 | Tổng thu nhập | 11,590 | 11,816 | 12,715 | 13,827 | 12,583 |

7 | Thu nhập từ hoạt động tín dụng | 9,917 | 10,569 | 11,564 | 12,641 | 11,554 |

Trong đó thu từ DNNVV | 6,375 | 7,439 | 8,504 | 9,830 | 8,830 | |

8 | Tỷ lệ Dư nợ/ Vốn huy động (2)/(1) (%) | 74.26 | 76.80 | 76.79 | 90.24 | 83.61 |

9 | Tr.đó Dư nợ DNNVV/VHĐ (%) | 51.41 | 54.05 | 56.47 | 70.17 | 63.90 |

10 | Tỷ lệ Nợ quá hạn / Dư nợ (3)/(2) (%) | 6.28 | 12.50 | 19.44 | 33.10 | 29.05 |

11 | Trđó NQH DNNVV /Dư nợ (%) | 3.69 | 7.77 | 13.48 | 23.67 | 21.57 |

12 | Tỷ lệ Nợ xấu/ Dư nợ (4)/(2) (%) | 2.20 | 2.85 | 5.64 | 14.60 | 13.55 |

Trong đó Nợ xấu DNNVV/ Dư nợ (%) | 1.08 | 1.51 | 3.21 | 9.05 | 8.81 | |

13 | Tỷ lệ dự phòng RRTD/Dư nợ (5)/(2) (%) | 4.49 | 0.91 | 3.14 | 5.29 | 5.19 |

Trong đó DPRR tín dụng DNNVV /Dư nợ (%) | 2.21 | 0.48 | 1.79 | 3.28 | 3.37 | |

14 | Thu nhập từ HĐTD/ Tổng thu nhập (6)/(7) (%) | 85.57 | 89.45 | 90.95 | 91.42 | 91.82 |

TN HĐTD DNNVV/Tổng thu nhập (%) | 55.00 | 62.96 | 66.88 | 71.09 | 70.18 |

Có thể bạn quan tâm!

-

Tăng Trưởng Nguồn Vốn Giữa Các Tpkt Qua Các Năm Của Agribank Trên Địa Bàn Tp.hcm

Tăng Trưởng Nguồn Vốn Giữa Các Tpkt Qua Các Năm Của Agribank Trên Địa Bàn Tp.hcm -

Tăng Trưởng Dư Nợ Theo Thời Hạn Vay Giữa Dnnvv Và Đối Tượng Khách Hàng Khác Qua Các Năm Tại Agribank Trên Địa Bàn Tp.hcm

Tăng Trưởng Dư Nợ Theo Thời Hạn Vay Giữa Dnnvv Và Đối Tượng Khách Hàng Khác Qua Các Năm Tại Agribank Trên Địa Bàn Tp.hcm -

Tỷ Trọng Quy Mô Tín Dụng Dnnvv Của Agribank Trên Địa Bàn Tp.hcm

Tỷ Trọng Quy Mô Tín Dụng Dnnvv Của Agribank Trên Địa Bàn Tp.hcm -

Đánh Giá Quy Mô Và Chất Lượng Tín Dụng Đối Với Dnnvv Tại Các Chi Nhánh Ngân Hàng Nông Nghiệp Và Phát Triển Nông Thôn Việt Nam Trên Địa Bàn Tphcm Qua Mô

Đánh Giá Quy Mô Và Chất Lượng Tín Dụng Đối Với Dnnvv Tại Các Chi Nhánh Ngân Hàng Nông Nghiệp Và Phát Triển Nông Thôn Việt Nam Trên Địa Bàn Tphcm Qua Mô -

Định Hướng Và Mục Tiêu Phát Triển Kinh Doanh Của Ngân Hàng Nông Nghiệp Và Phát Triển Nông Thôn Việt Nam Trên Địa Bàn Đô Thị Loại 1 Giai Đoạn 2013 –

Định Hướng Và Mục Tiêu Phát Triển Kinh Doanh Của Ngân Hàng Nông Nghiệp Và Phát Triển Nông Thôn Việt Nam Trên Địa Bàn Đô Thị Loại 1 Giai Đoạn 2013 – -

Giải Pháp Mở Rộng Quy Mô Và Nâng Cao Chất Lượng Tín Dụng Đối Với Dnnvv Tại Các Chi Nhánh Ngân Hàng Nông Nghiệp Và Phát Triển Nông Thôn Việt Nam Trên

Giải Pháp Mở Rộng Quy Mô Và Nâng Cao Chất Lượng Tín Dụng Đối Với Dnnvv Tại Các Chi Nhánh Ngân Hàng Nông Nghiệp Và Phát Triển Nông Thôn Việt Nam Trên

Xem toàn bộ 269 trang tài liệu này.

Nguồn: Báo cáo tổng kết 2007 – 2012 VPĐD KVMN, NHNo&PTNT VN và tính toán của tác giả [42]

Về Tỷ lệ Dư nợ / Vốn huy động

Tỷ lệ này luôn ở mức cao cho thấy hoạt động cho vay trên địa bàn TP .HCM của Agribank có hiệu suất sử dụng vốn tốt. Năm 20 12 mặc dù tỷ lệ dư nợ tín dụng / Vốn huy động của toàn địa bàn TP.HCM giảm do tình hình chung của nền kinh tế, và tỷ lệ dư nợ tín dụng DNNVV / Vốn huy động cũng giảm tương ứng nhưng vẫn duy trì ở tỷ

lệ cao (trên 60%), điều này cho thấy quyết tâm của ngân hàng trong việc tập trung vốn cho DNNVV.

Về Tỷ lệ Nợ quá hạn / Dư nợ và Tỷ lệ Nợ xấu / Dư nợ

Theo quy định của NHNN, chất lượng tín dụng được đánh giá thông qua tỷ lệ nợ xấu / tổng dư nợ và tỷ lệ này không vượt quá 3%. Tuy nhiên tỷ lệ này chỉ được đảm bảo ở các năm 2008, 2009 với tỷ lệ tương ứng là 2,2% và 2,85%, và liên tục tă ng cao từ năm 2010 – 2012 với tỷ lệ đáng báo động là trên 10%.

Nếu xét riêng hoạt động cho vay đối với DNNVV, năm 200 8 tỷ lệ nợ xấu / tổng dư nợ chiếm 1, 08% đã tăng lên thành 8,81% trong năm 2012, điều này cho thấy nợ rủi ro đang gia tăng . Nếu xét về mối tương quan với môi trường kinh doanh đầy khó khăn của các doanh nghiệp trong các năm vừa qua thì xu hướng nợ xấu ngày càng tăng cao là bình thường, nợ xấu không chỉ tăng cao đối với DNNVV và chỉ riêng Agribank mà đây đang là vấn đề chung của tất cả NHTM và của nền kinh tế. Nợ xấu tăng cao là do tình hình chung, nhưng tăng quá cao như Agribank (hiện đang đứng dầu về tỷ lệ nợ xấu trong hệ thống NHTM) thì cần phải xem xét và đánh giá lại toàn diện hoạt động đầu tư tín dụng của Agribank và nhanh chóng có phương án giải quyết tháo gỡ kịp thời để đảm bảo sự hiệu quả và ổn định trong hoạt động kinh doanh của ngân hàng.

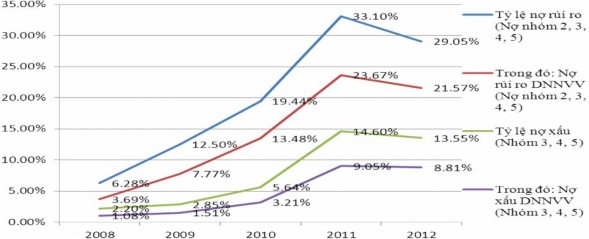

Biểu đồ 2.21: So sánh nợ rủi ro và nợ xấu đối với DNNVV

Nguồn: Báo cáo tổng kết 2007 – 2012 VPĐD KVMN, NHNo&PTNT VN và tính toán của tác giả [42]

Qua số liệu phân tích, ta thấy:

- Tỷ lệ nợ nợ xấu năm 200 8 thấp hơn mức quy định 3% và tỷ lệ nợ có rủi ro cũng thấp, tuy nhiên nợ xấu và nợ rủi ro liên tục tăng cao từ năm 2009, đỉnh điểm là năm 2011 với tỷ lệ nợ xấu đạt 14,60%, nợ rủi ro vượt mức 30%, đế n năm 2012 tỷ lệ nợ xấu và nợ rủi ro có xu hướng giảm, nhưng vẫn còn đang ở mức rất cao 13,55% đối với

nợ xấu và 29,05% đối với nhóm nợ rủi ro. Đây là điều báo động trong hoạt động tín dụng cũng như hoạt động kinh doanh của Agribank.

- Bên cạnh đó là tỷ lệ nợ xấu và nợ rủi ro của DNNVV cũng liên tục tăng nhanh

qua các năm, từ trước năm 2008 tỷ lệ nợ xấu và nợ rủi ro của DNNVV luôn ở mức thấp và thấp hơn so với các đối tượng khách hàng khác. Tuy nhiên đến năm 2009 trở về sau tỷ lệ nợ xấu và nợ rủi ro liên tục tăng cao vượt xa chuẩn quy định đối với nợ xấu là 3%.

Tỷ lệ dự phòng rủi ro tín dụng / Dư nợ

Dự phòng rủi ro tín dụng tại ngân hàng được chia làm 2 loại: dự phòng cụ thể và dự phòng chung. Hiện tại dự phòng chung Agribank đã tự trích lập đủ theo quy định. Dự phòng cụ thể hiện nay được trích bằng cách lấy dư nợ trừ đi giá trị tài sản đảm bảo quy đổi, sau đó nhân với tỷ lệ dự phòng: nhóm 1: 0%; nhóm 2: 5%; nhóm 3: 20%; nhóm 4: 50%; nhóm 5: 100%.

Agribank luôn quan tâm đến việc phải đảm bảo an toàn cho hoạ t động tín dụng, vì vậy Agribank đã tiến hành trích lập dự phòng đầy đủ theo quy định, riêng đối với dự phòng cụ thể tăng cao qua các năm do tình hình nợ xấu tăng cao nên Agribank phải tăng cường trích lập dự phòng cụ thể (trích lập bình quân hằng năm xấp xỉ 5% trên tổng dư nợ) để xử lý các khoản nợ xấu phát sinh, việc liên tục tăng trích lập dự phòng rủi ro qua các năm đã làm ảnh hưởng đến tình hình tài chính của ngân hàng, tuy nhiên đứng trước tình thế khó khăn của nần kinh tế, khó khăn của khách hàng và bản thân ngân hàng thì việc làm này rất cần thiết để đảm bảo hoạt động kinh doanh của ngân hàng dần dần ổn định.

Thu nhập từ HĐTD / Tổng thu nhập

Đây là chỉ tiêu cho thấy hiệu quả hoạt đ ộng tín dụng tại ngân hàng. Cũng theo số liệu nêu trên, mặc dù tỷ lệ dư nợ / vốn huy động đạt 74,26% năm 2008, đạt 76,80% năm 2009, đạt 76,79% năm 2010, đạt 90,24% năm 2011, và đạt 83,61% năm 2012 nhưng tỷ lệ thu nhập từ hoạt động tín dụng/tổng thu nhập lại cao hơn đáng kể, đạt 85,57% năm 2008, đạt 89,45% năm 2009, đạt 90,95% năm 2010, đạt 91,72% năm 2011 và 91,82% năm 2012. Điều này chứng tỏ hoạt động tín dụng là hoạt động đem lại nguồn thu nhập chủ yếu cho ngân hàng.

Riêng đối với DNNVV, thu nhập trong hoạt động tín dụng đối với DNNVV ngày càng chiếm tỷ trọng lớn trong tổng thu nhập từ tín dụng của Agribank thể hiện qua sự tăng trưởng thu nhập trong hoạt động tín dụng của DNNVV tăng từ 55% năm

2008 lên 70,18% trong năm 2012. Đều này khẳng định sự hiệu quả trong việc chuyển hướng đầu tư vào DNNVV, bên cạnh nguồn thu tín dụ ng ngày càng chiếm tỷ trọng lớn trong nguồn thu tín dụng ngân hàng của DNNVV, thì đối tượng khách hàng này cũng đóng góp phần quan trọng trong thu nhập ngoài tín dụng của ngân hàng thể hiện qua tỷ trọng sự dụng vốn ngoại tệ trong TTQT của DNNVV chiếm tỷ trọng từ 70% - 80% tổng dư nợ ngoại tệ của ngân hàng, đồng thời đây cũng là khách hàng chiếm tỷ trọng lớn trong thu dịch vụ khác của ngân hàng (thanh toán trong nước, thẻ, trả lương qua tài khoản….)

2.6.2.2. Đánh giá các nhân tố ảnh hưởng đến chất lượng tín dụng đối với DNNVV tại các chi nhánh NHNo&PTNT Việt Nam trên địa bàn TP.HCM

- Nhân tố khách quan

+ Môi trường pháp lý

Cơ quan chức năng rất dễ dãi trong việc cấp phép, phá sản cũng như kiểm tra thuế và các hoạt động của doanh nghiệp điều này gây khó khăn rất nhiều cho ngân hàng trong việc cấp tín dụng và thu hồi vốn vay.

Quy trình về khởi kiện, thanh lý tài sản thu hồi vốn vay kéo dài, qua rất nhiều thủ tục và công đoạn, nhưng việc thành công trong khởi kiện và thanh lý tài sản của ngân hàng vẫn chưa cao.

Môi trường pháp lý chưa đồng bộ và chưa hoàn thiện : Sự ra đời của luật NHNN và luật các tổ chức tín dụng năm 1997, và sử đổi năm 2010 đã góp phần đáng kể trong việc hoàn thiện môi trường pháp lý cho hoạt động ngân hàng nói chung. Tuy nhiên, các văn bản pháp lý hỗ trợ cho việc phát triển các sản phẩm, dịch vụ ngân hàng, đặc biệt là nghiệp vụ tín dụng vẫn còn thiếu và chưa hoàn chỉnh. Việc các nguồn luật mâu thuẫn và chồng chéo nhau là do việc ban hành và quản lý luật pháp của nhà nước và các bộ ngành liên quan chưa thống nhất và chặt chẽ, khiến cho các ngân hàng và doanh nghiệp còn lúng túng khi thực hiện.

+ Điều kiện tự nhiên

Trong thời gian qua điều kiện tự nhiên chủ yếu về dịch cúm gia cầm, bão lụt, và hỏa hoạn ở quy mô nhỏ, đã ảnh hưởng không đáng kể đến chất lượng tín dụng của ngân hàng.

+ Môi trường kinh tế

Trong những năm qua (2008 – 2012) nền kinh tế trong và ngoài nước biến động thất thường theo chiều hướng xấu, đã tác động tiêu cực đến tình hình hoạt động kinh

doanh của các đơn vị kinh tế nói chung và DNNVV nói riêng, dẫn đến tình trạng các đơn vị kinh tế trong đó có DNNVV hoạt động kinh doanh thua lỗ, hàng hóa ứ đọng, công nợ khó thu hồi, bất động sản đóng băng, doanh nghiệp ngừng hoạt động ngày càng gia tăng,... dẫn đến tình trạng khách hàng không trả được nợ vay ngân hàng đúng hạn, tài sản đảm bảo không thanh lý được thể thu hồi nợ, đã ảnh hưởng xấu đến chất lượng tín dụng của NHTM nói chung và Agribank nói riêng, làm tình trạng nợ xấu ngày càng gia tăng vượt chuẩn cho phép ảnh hưởng nghiêm trọng đến hiệu quả kinh doanh và an toàn hoạt động của ngân hàng. Như vậy, nhân tố môi trường kinh tế đã ảnh hưởng rất tiêu cực đến chất lượng tín dụng của ngân hàng trong thời gian qua.

- Nhân tố chủ quan

+ Các nhân tố thuộc về ngân hàng

. Quy trình tín dụng

Quy trình tín dụng hiện tại và từ trước đến nay của Agribank chỉ đơn thuần là quy trình thực hiện các trình tự để cấp tín dụng cho khách hàng, mà chưa quan tâm đến chiến lược marketing đối với khách hàng, do đó chất lượng khách hàng không cao, không tìm kiếm và chiếm lĩnh những khách hàng chất lượng, ngoài việc dẫn đến rủi ro

về tín dụng cao, mà còn không phối hợp để phát triển đồng bộ các sản phẩm dịch vụ của ngân hàng. Mặt khác, quy trình tín dụng tập trung (một cửa) của Agribank đang áp dụng bộc lộ nhiều hạn chế do một người (cán bộ tín dụng), một bộ phận (phòng tín dụng hay phòng kế hoạch kinh doanh) làm tất cả công đoạn trong quy trình tín dụng, điều này đã phát sinh rất nhiều hạn chế và rủi ro về đạo đức gây thất thoát hàng nghìn tỷ đồng của Agribank. Đây là nhân tố ảnh hưởng xấu rất lớn đến chất lượng tín dụng của Agribank trong thời gian qua.

. Chính sách tín dụng

Chính sách tín dụng không chỉ ảnh hưởng đến quy mô tín dụng ngân hàng mà còn ảnh hưởng đến chất lượng tín dụng của ngân hàng . Trong thời gian qua (2008 – 2012) cùng với việc mở rộng mạng lưới chi nhánh, chính sách tín dụng của Agribank cũng được nới lõng, thiếu sự kiểm tra, giám sát, cùng với sự thiếu định hướng trong việc đầu tư vào ngành nghề và đối tượng khách hàng thích hợp, và không dự trù trước những biến cố bất ngờ có thể xãy ra đã dẫn đến hệ lụy là nợ xấu tăng cao, bất động sản đóng băng nên tài sản đảm bảo khó thu hồi... Nhân tố này đã ảnh hưởng tiêu cực lớn đến chất lượng tín dụng của Agribank trong thời gian qua.