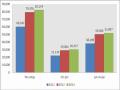

2.2.2.1. Doanh thu 24

2.2.2.2. Chi phí 25

2.2.2.3. Lợi nhuận 26

2.2.3. Thực trạng rủi ro tín dụng tại Ngân hàng TMCP Sài Gòn Thương Tín Chi nhánh Lâm Đồng giai đoạn 2011 – 2013 27

2.2.3.1. Hoạt động tín dụng tại Ngân hàng TMCP Sài Gòn Thương Tín Chi nhánh Lâm Đồng giai đoạn 2011 – 2013 27

2.2.3.1.1. Tình hình nguồn vốn huy động của Ngân hàng TMCP Sài Gòn Thương Tín Chi nhánh Lâm Đồng 27

2.2.3.1.2. Tình hình hoạt động cho vay của Ngân hàng TMCP Sài Gòn Thương Tín Chi nhánh Lâm Đồng 30

2.2.3.1.3. Những thuận lợi và khó khăn trong hoạt động tín dụng của Ngân hàng TMCP Sài Gòn Thương Tín Chi nhánh Lâm Đồng giai đoạn 2011 – 2013 33

2.2.3.2. Rủi ro tín dụng tại Ngân hàng TMCP Sài Gòn Thương Tín Chi nhánh Lâm Đồng giai đoạn 2011 – 2013 35

2.2.3.2.1. Tình hình dư nợ theo nhóm nợ 35

2.2.3.2.2. Tình hình nợ xấu theo thời hạn tín dụng 38

2.2.3.2.3. Tình hình nợ xấu theo Khách hàng 41

2.2.3.2.4. Tình hình nợ xấu theo sản phẩm 43

2.2.3.2.5. Đánh giá rủi ro tín dụng qua chỉ tiêu tài chính 47

2.2.3.3. Nguyên nhân dẫn đến rủi ro tín dụng tại Ngân hàng TMCP Sài Gòn Thương Tín chi nhánh Lâm Đồng giai đoạn 2011 – 2013 48

2.2.3.3.1. Nguyên nhân từ phía Khách hàng 48

2.2.3.3.2. Nguyên nhân từ phía Ngân hàng 48

TÓM TẮT CHƯƠNG 2 49

CHƯƠNG 3 GIẢI PHÁP – KIẾN NGHỊ 50

3.1. Định hướng phát triển của Ngân hàng TMCP Sài Gòn Thương Tín 50

3.1.1. Mục tiêu 50

3.1.2. Phương hướng hoạt động năm 2014 50

3.1.3. Định hướng phát triển 50

3.2. Giải pháp 51

3.2.1. Giải pháp về giám sát và kiểm soát rủi ro 52

3.2.2. Củng cố và tăng cường sử dụng CNTT vào hoạt động của NH 53

3.2.3. Giải pháp phân tán rủi ro, ngăn ngừa và hạn chế rủi ro tín dụng 54

3.2.4. Giải pháp về nhân sự 55

3.3. Kiến nghị 56

3.3.1. Đối với Chính Phủ 56

3.3.2. Đối với NHNN 56

3.3.3. Đối với Ngân hàng TMCP Sài Gòn Thương Tín CN Lâm Đồng 57

TÓM TẮT CHƯƠNG 3 58

KẾT LUẬN 59

TÀI LIỆU THAM KHẢO 60

DANH MỤC CÁC K HIỆU, CHỮ VIẾT TẮT

Ngân hàng Thương Mại Cổ Phần Sài Gòn Thương Tín | |

NHNN | Ngân hàng Nhà nước |

NH | Ngân hàng |

NHTM | Ngân hàng thương mại |

TMCP | Thương mại cổ phần |

TCTD | Tổ chức tín dụng |

CBNV | Cán bộ nhân viên |

CBCNV | Cán bộ công nhân viên |

CBTD | Cán bộ tín dụng |

KH | Khách hàng |

DN | Doanh nghiệp |

CN | Chi nhánh |

PGD | Phòng giao dịch |

TSĐB | Tài sản đảm bảo |

DSCV | Doanh số cho vay |

CVKH | Chuyên viên Khách hàng |

KSVTD | Kiểm soát viên tín dụng |

CVQLN | Chuyên viên quản lý nợ |

Có thể bạn quan tâm!

-

Thực trạng rủi ro tín dụng tại Ngân hàng TMCP Sài Gòn Thương Tín chi nhánh Lâm Đồng - 1

Thực trạng rủi ro tín dụng tại Ngân hàng TMCP Sài Gòn Thương Tín chi nhánh Lâm Đồng - 1 -

Chức Năng Thúc Đẩy Lưu Thông Hàng Hóa Và Phát Triển Sản Xuất

Chức Năng Thúc Đẩy Lưu Thông Hàng Hóa Và Phát Triển Sản Xuất -

Thực Trạng Rủi Ro Tín Dụng Tại Ngân Hàng Tmcp Sài Gõn Thương Tín Chi Nhánh Lâm Đồng Giai Đoạn 2011 - 2013

Thực Trạng Rủi Ro Tín Dụng Tại Ngân Hàng Tmcp Sài Gõn Thương Tín Chi Nhánh Lâm Đồng Giai Đoạn 2011 - 2013 -

Thực Trạng Rủi Ro Tín Dụng Tại Ngân Hàng Tmcp Sài Gòn Thương Tín Chi Nhánh Lâm Đồng Giai Đoạn 2011 – 2013

Thực Trạng Rủi Ro Tín Dụng Tại Ngân Hàng Tmcp Sài Gòn Thương Tín Chi Nhánh Lâm Đồng Giai Đoạn 2011 – 2013

Xem toàn bộ 88 trang tài liệu này.

DANH SÁCH CÁC BẢNG SỬ DỤNG

Bảng 2.1: Kết quả hoạt động kinh doanh của NH Sacombank CN Lâm Đồng qua 3 năm 2011 – 2013.

Bảng 2.2: Tình hình nguồn vốn huy động của NH Sacombank CN Lâm Đồng giai đoạn 2011 – 2013.

Bảng 2.3: Tỷ trọng nguồn vốn huy động theo đối tượng KH của NH Sacombank CN Lâm Đồng giai đoạn 2011 – 2013.

Bảng 2.4: Tình hình hoạt động cho vay của NH Sacombank CN Lâm Đồng giai đoạn 2011 – 2013.

Bảng 2.5: Tỷ trọng nguồn vốn cho vay theo đối tượng KH của NH Sacombank CN Lâm Đồng giai đoạn 2011 – 2013.

Bảng 2.6: Tình hình dư nợ theo nhóm nợ của NH Sacombank CN Lâm Đồng giai đoạn 2011 – 2013.

Bảng 2.7: Tỷ trọng dư nợ theo nhóm nợ của NH Sacombank CN Lâm Đồng giai đoạn 2011 – 2013.

Bảng 2.8: Tình hình nợ xấu theo thời hạn tín dụng của NH Sacombank CN Lâm Đồng giai đoạn 2011 – 2013.

Bảng 2.9: Tình hình nợ xấu theo khách hàng của NH Sacombank CN Lâm Đồng giai đoạn 2011 – 2013.

Bảng 2.10: Tình hình nợ xấu theo sản phẩm của NH Sacombank CN Lâm Đồng giai đoạn 2011 – 2013.

Bảng 2.11: Tỷ trọng nợ xấu theo sản phẩm của NH Sacombank CN Lâm Đồng giai đoạn 2011 – 2013.

DANH SÁCH CÁC BIỂU ĐỒ, SƠ ĐỒ

Biểu đồ 2.1: Kết quả hoạt động kinh doanh của Sacombank chi nhánh Lâm Đồng giai đoạn 2011 – 2013.

Biểu đồ 2.2: Tình hình nguồn vốn huy động của NH Sacombank CN Lâm Đồng giai đoạn 2011 – 2013.

Biểu đồ 2.3: Tình hình hoạt động cho vay của NH Sacombank CN Lâm Đồng giai đoạn 2011 – 2013.

Sơ đồ 2.1: Cơ cấu tổ chức quản lý của Sacombank Chi nhánh Lâm Đồng Sơ đồ 2.2: Quy trình tín dụng tại Sacombank Chi nhánh Lâm Đồng

1. Tầm quan trọng của đề tài

LỜI MỞ ĐẦU

Đất nước ta hiện nay đang trong quá trình đổi mới, phát triển và hội nhập với nền kinh tế trong khu vực và trên thế giới, đời sống kinh tế của người dân ngày càng được cải thiện và nâng cao. Cùng với sự phát triển của nền kinh tế, hệ thống NHTM đóng vai trò rất quan trọng, là huyết mạch của nền kinh tế, giúp điều tiết nguồn vốn từ nơi thừa sang nơi thiếu nhằm đáp ứng nhu cầu về vốn phục vụ cho hoạt động sản xuất kinh doanh, thúc đẩy nền kinh tế ngày càng phát triển.

Trong xu hướng hội nhập toàn cầu hiện nay đã đặt ra rất nhiều khó khăn và thách thức cho tất cả các ngành nghề, lĩnh vực nói chung và ngành Ngân hàng nói riêng. Các Ngân hàng trong nước cần phát huy được ưu điểm của mình, nâng cao khả năng cạnh tranh khi mà ngày càng có nhiều chi nhánh của các Ngân hàng nước ngoài đầu tư ở nước ta. Để thực hiện điều này, các Ngân hàng trong nước cần nâng cao chất lượng tín dụng, vì đây là nghiệp vụ quan trọng nhất của các Ngân hàng, chiếm hơn 70% thu nhập của các Ngân hàng hiện nay.

Bất cứ hoạt động kinh doanh nào trong nền kinh tế thị trường cũng tiềm ẩn những rủi ro, gây ra những tổn thất xảy ra ngoài ý muốn và gây ảnh hưởng xấu đến hoạt động kinh doanh. Đặc biệt đối với hoạt động kinh doanh của Ngân hàng là lĩnh vực kinh doanh nhạy cảm, chứa đựng nhiều rủi ro. Rủi ro luôn có mặt trong từng nghiệp vụ của Ngân hàng, Ngân hàng muốn có lợi nhuận cao thì phải chấp nhận rủi ro, điều này tạo nên áp lực kinh doanh giữa các Ngân hàng ngày càng lớn hơn.

Công tác quản trị rủi ro tín dụng có vai trò rất quan trọng đối với các Ngân hàng nói riêng và toàn bộ hệ thống tài chính nói chung. Việc đánh giá, thẩm định và quản lý tốt các khoản vay sẽ hạn chế phần nào rủi ro tín dụng cho Ngân hàng, từ đó nợ xấu sẽ được kiểm soát chặt chẽ hơn. Hiện nay, các Ngân hàng đã không còn chạy đua tìm kiếm lợi nhuận như trước nữa mà tập trung vào việc xây dựng và củng cố hệ thống quản trị rủi ro, nâng cao chất lượng tín dụng. Nhận thức được tầm quan trọng của hoạt động tín dụng và rủi ro tín dụng đối với Ngân hàng cùng với những kiến thức tích lũy trong quá trình học tập tại trường và nghiên cứu thực tập tại Ngân hàng TMCP Sài Gòn Thương Tín chi nhánh Lâm Đồng, em quyết định chọn đề tài “Thực trạng rủi ro tín dụng tại Ngân hàng TMCP Sài Gòn Thương Tín chi nhánh

Lâm Đồng” làm đề tài nghiên cứu để phản ánh rõ hơn tầm quan trọng của chất lượng tín dụng đối với sự an toàn và vững mạnh của hệ thống Ngân hàng nói chung và Ngân hàng TMCP Sài Gòn Thương Tín chi nhánh Lâm Đồng nói riêng.

2. Mục tiêu nghiên cứu 2. . Mục tiêu chung

Phân tích rủi ro tín dụng tại Ngân hàng TMCP Sài Gòn Thương Tín chi nhánh Lâm Đồng giai đoạn 2011 - 2013, từ đó đề xuất giải pháp phòng ngừa và hạn chế rủi ro tín dụng trong hoạt động cấp tín dụng của Ngân hàng TMCP Sài Gòn Thương Tín trong thời gian tới.

2.2. Mục tiêu cụ thể

Làm rõ cơ sở lý luận về tín dụng và rủi ro tín dụng.

Nhận dạng, phân tích các nguyên nhân gây ra rủi ro tín dụng và đánh giá thực trạng hoạt động quản trị rủi ro tín dụng tại Ngân hàng TMCP Sài Gòn Thương Tín.

Trên cơ sở lý luận về tín dụng và rủi ro tín dụng, đề xuất một số giải pháp phòng ngừa và hạn chế rủi ro tín dụng cho Ngân hàng TMCP Sài Gòn Thương Tín chi nhánh Lâm Đồng trong tương lai.

3. Đối tượng và phạm vi nghiên cứu

3.1. Đối tượng nghiên cứu

Hoạt động của Ngân hàng TMCP Sài Gòn Thương Tín chi nhánh Lâm Đồng rất đa dạng với nhiều sản phẩm dịch vụ như: Tiền gửi, tiền vay, thanh toán quốc tế, kiều hối, bảo lãnh, thẻ … Tuy nhiên, do thời gian có hạn nên em chỉ đi sâu nghiên cứu rủi ro trong hoạt động tín dụng tại Ngân hàng TMCP Sài Gòn Thương Tín chi nhánh Lâm Đồng giai đoạn 2011 – 2013.

3.2. Phạm vi nghiên cứu

3.2.1. Phạm vi về không gian

Đề tài được thực hiện tại Ngân hàng TMCP Sài Gòn Thương Tín chi nhánh Lâm Đồng.

3.2.2. Phạm vi về thời gian

Đề tài được thực hiện từ ngày 23/04/2014 đến ngày 13/07/2014.

Các số liệu phân tích trong đề tài là số liệu trong thời gian 3 năm từ 2011 - 2013.

4. Phương pháp nghiên cứu

Phương pháp thống kê.

Phương pháp logic.

Phương pháp lịch sử.

Phương pháp định tính.

5. Kết cấu của đề tài

Đề tài gồm có 3 chương:

Chương 1: Lý luận về rủi ro tín dụng.

Chương 2: Thực trạng rủi ro tín dụng tại Ngân hàng TMCP Sài Gòn Thương Tín Chi nhánh Lâm Đồng giai đoạn 2011 – 2013.

Chương 3: Giải pháp – Kiến nghị