188. Takii, S., 2001. Productivity spillovers and characteristics of foreign multinational plants in Indonesian manufacturing 1990-1995. International Center for the Study of East Asian Development.

189. Takii, S. (2005). Productivity spillovers and characteristics of foreign multinational plants in Indonesian manufacturing 1990–1995. Journal of Development Economics, 76, 521–542.

190. Torlak, E. (2004), “Foreign Direct Investment, Technology Transfer, and Productivity Growth in Transition Countries - Empirical Evidence from Panel Data.” Cege Discussion Paper 26.

191. Toth, I., & Semjen, A. (1999). Market links and growth capacity of enterprises in a transforming economy: the case of Hungary. In I. Toth, & A. Semjen (Eds.), Market links, tax environment and financial discipline of Hungarian enterprises. Budapest: Institute of Economics, Hungarian Academy of Sciences.

192. UN, World Investment Report 1996, page 219

193. UNCTAD (1999) World Investment Report: Foreign Direct Investment and the Challenge of Development, New York

194. UNCTAD. (2001), “World Investment Report: Promoting Linkages”, New York and Geneva: United Nations.

195. Vernon R. (1966) 'International Investment and International Trade in the Product Cycle', Quarterly Journal of Economics, 80, 190-207.

196. Xu, B. (2000) ‘Multinational enterprises, technology diffusion, and host country productivity growth’, Journal of Development Economics, 62: 477-93.

197. Wang, J., Blomström, M. (1992), “Foreign Investment and Technology Transfer: A Simple Model”, European Economic Review, 36, 137-155.

198. Wang, C. (2003). The relative economic and technical performance of foreign subsidiaries in Chinese manufacturing industry. Journal of Asian Business, 19(2), 55-67.

199. Warr, P., (1989) Export Processing Zones - The Economics of Enclave

Manufacturing. World Bank Research Observer. Vol. 4(1), January 1989, pp.65-88.

200. World Bank (1997) Vietnam: Deepening Reform for further Growth, Washington, D.C.

201. http://www.wto.org/English/news_e/pres96_e/pr057_e.htm

202. Yudaeva, K., K. Kozlov, N. Malentieva e Ponomareva, N. (2003), “Does Foreign Ownership Matter? The Russian Experience”, Economics of Transition, 11(3), pp. 383 - 409.

203. Zhang, Kenny (2005). Going global: The Why, When, Where and How of Chinese Companies, Toronto: Outward Investment Intentions, Asia Pacific Foundation of Canada.

PHỤ LỤC

![]()

![]()

![]()

![]()

![]()

Phụ lục 2.1. Đầu tư trực tiếp nước ngoài vào ngành dệt may giai đoạn 1998 - 2011

Số dự án | Số vốn (Tr. USD) | Năm | Số dự án | Số vốn (Tr. USD) | |

1988 | 1 | 8.34 | 2000 | 43 | 197.12 |

1989 | 2 | 2.17 | 2001 | 72 | 428.76 |

1990 | 1 | 4.05 | 2002 | 158 | 342.32 |

1991 | 4 | 8.28 | 2003 | 110 | 620.63 |

1992 | 13 | 58.20 | 2004 | 88 | 378.24 |

1993 | 19 | 322.07 | 2005 | 121 | 543.03 |

1994 | 22 | 109.02 | 2006 | 130 | 697.51 |

1995 | 29 | 536.68 | 2007 | 160 | 1,996.66 |

1996 | 33 | 291.37 | 2008 | 364 | 2,189.33 |

1997 | 20 | 360.71 | 2009 | 360 | 428.24 |

1998 | 9 | 90.23 | 2010 | 118 | 336.91 |

1999 | 19 | 54.48 | 2011 | 135 | 865.15 |

Tổng cộng: | 172 | 1,845.60 | Tổng cộng: | 1,877 | 9,023.90 |

Có thể bạn quan tâm!

-

![Cẩm Hà. 2012. Vinatexmart: Nhận Diện Mới - Tầm Cao Mới [Trực Tuyến]. Địa Chỉ:](data:image/svg+xml,%3Csvg%20xmlns=%22http://www.w3.org/2000/svg%22%20viewBox=%220%200%2075%2075%22%3E%3C/svg%3E) Cẩm Hà. 2012. Vinatexmart: Nhận Diện Mới - Tầm Cao Mới [Trực Tuyến]. Địa Chỉ:

Cẩm Hà. 2012. Vinatexmart: Nhận Diện Mới - Tầm Cao Mới [Trực Tuyến]. Địa Chỉ: -

Ts Nguyễn Quang Hồng, Ts Lê Quốc Hội (2009), Lan Tỏa Và Hấp Thụ Công Nghệ Từ Doanh Nghiệp Có Vốn Đầu Tư Trực Tiếp Nước Ngoài Sang Doanh Nghiệp Việt Nam:

Ts Nguyễn Quang Hồng, Ts Lê Quốc Hội (2009), Lan Tỏa Và Hấp Thụ Công Nghệ Từ Doanh Nghiệp Có Vốn Đầu Tư Trực Tiếp Nước Ngoài Sang Doanh Nghiệp Việt Nam: -

Tác động tràn của đầu tư trực tiếp nước ngoài tới các doanh nghiệp thuộc ngành dệt may Việt Nam - 24

Tác động tràn của đầu tư trực tiếp nước ngoài tới các doanh nghiệp thuộc ngành dệt may Việt Nam - 24 -

Một Số Thương Hiệu May Mặc Nổi Tiếng Việt Nam

Một Số Thương Hiệu May Mặc Nổi Tiếng Việt Nam -

Hồi Quy Theo Sai Phân Bậc Nhất Phân Theo Qui Mô Doanh Nghiệp

Hồi Quy Theo Sai Phân Bậc Nhất Phân Theo Qui Mô Doanh Nghiệp -

Tác động tràn của đầu tư trực tiếp nước ngoài tới các doanh nghiệp thuộc ngành dệt may Việt Nam - 28

Tác động tràn của đầu tư trực tiếp nước ngoài tới các doanh nghiệp thuộc ngành dệt may Việt Nam - 28

Xem toàn bộ 240 trang tài liệu này.

![]()

![]()

![]()

![]()

![]()

![]()

Nguồn: Tổng cục Thống kê (2012) và http://www.vietnamtextile.org (2010)

Phụ lục 2.2. Loại hình doanh nghiệp dệt may Việt Nam

Tổng số | Quy mô doanh nghiệp | |||

Nhỏ | Vừa | Lớn | ||

Doanh nghiệp trong nước | 4,229 | 3,740 | 361 | 128 |

Doanh nghiệp 100% FDI | 756 | 309 | 76 | 368 |

Doanh nghiệp liên doanh | 57 | 20 | 10 | 27 |

Tổng cộng: | 5,042 | 4,069 | 447 | 523 |

Nguồn: Tổng cục Thống kê (2010)

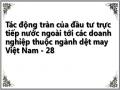

Hình 2.3. Tỷ lệ các doanh nghiệp dệt may Việt Nam năm 2011

phân theo số lao động

Nguồn: Tập đoàn dệt may Việt Nam (20 12)

Phụ lục 2.4. 10 nhà đầu tư lớn nhất vào ngành dệt may Việt Nam

Tên | Số vốn đầu tư (Tr. USD) | Số | dự án | |||

Tổng | Dệt | May | Phụ liệu | |||

1 | Hàn Quốc | 2,022.80 | 501 | 59 | 348 | 94 |

2 | Đài Loan | 1,500.28 | 262 | 50 | 174 | 38 |

3 | Hồng Kông | 893.05 | 108 | 13 | 78 | 17 |

4 | Nhật Bản | 380.20 | 83 | 5 | 57 | 21 |

5 | Anh | 356.07 | 50 | 9 | 32 | 9 |

6 | Trung Quốc | 203.87 | 47 | 11 | 24 | 12 |

7 | Mỹ | 96.58 | 37 | 3 | 27 | 7 |

8 | Singapore | 85.03 | 21 | 2 | 17 | 2 |

9 | Úc | 13.86 | 17 | 1 | 15 | 1 |

10 | Malaysia | 60.04 | 17 | 8 | 9 |

Nguồn: Bộ Kế hoạch và Đầu tư (2011)

Phụ lục 2.5. Các kênh tràn và tăng năng suất của các doanh nghiệp trong nước

Nguồn tăng năng suất | |

Cạnh tranh | - Nhanh hơn thông qua các công nghệ mới - Giảm thiểu sự kém hiệu quả |

Trình diễn và bắt chước | - Cải thiện các phương pháp sản xuất mới - Cải tiến phương thức quản lý mới |

CGCN và R&D | - Thông qua công nghệ mới - Quy mô của hội tụ năng suất |

Vốn con người và doanh thu lao động | - Chiến thuật hiểu biết - Tăng năng suất lao động |

Kỹ năng quản lý công nghiệp | - Tăng cường tiếp cận thị trường quốc tế - Tăng cường kiến thức về thức trong hoạt động quảng cáo - Thông qua tiêu chuẩn chất lượng cao hơn |

Nguồn: Tóm tắt của tác giả, có nguồn gốc từ Görg và Greenaway (2001)

Phụ lục 2.6. Đánh giá về sức ép cạnh tranh

(Sức ép cạnh tranh cao nhất = 10; thấp nhất = 1)

Doanh nghiệp FDI | Doanh nghiệp trong nước | ||||||

DN NN | DN TN | DN FDI | Hộ GĐ | DN trong nước | DN FDI | Hộ GĐ | |

Vệ thị phần | 4.18 | 4.88 | 7.00 | 2.81 | 6.02 | 6.62 | 2.85 |

Về sản phẩm | 4.00 | 5.00 | 7.24 | 2.90 | 6.12 | 6.41 | 2.62 |

Về công nghệ | 3.47 | 4.59 | 7.14 | 2.45 | 6.11 | 7.43 | 2.75 |

Về lao động có tay nghề | 3.97 | 4.47 | 6.25 | 2.36 | 5.76 | 7.00 | 3.23 |

Nguồn: Điều tra doanh nghiệp của CIEM (2006)

Phụ lục 2.7. Tổng vốn đầu tư cho ngành bông giai đoạn 2000 - 2015

Đơn vị: Tỷ đồng

Giai đoạn 2000-2004 | Giai đoạn 2005-2008 | Giai đoạn 2008-2015 | |

Tổng vốn | 1.103,0 | 1.494,0 | 3.650,0 |

Trong đó | |||

Vốn ngân sách | 507,3 | 485,0 | 1.025,0 |

Vốn tự có | 240,0 | 448,2 | 984,5 |

Vốn vay tín dụng | 382,7 | 560,8 | 1.640,5 |

![]()

![]()

Nguồn: Tập đoàn Dệt may Việt Nam (2010)

Phụ lục 2.8: Năng lực sản xuất nguyên liệu dệt may năm 2010

Đơn vị tính | Xơ bông | Xơ sợi tổng hợp | Sợi xơ ngắn | |

Năng lực sản xuất Tỷ lệ đáp ứng nhu cầu | tấn/năm % | 6.000 5 | 50.000 30 | 260.000 60 |

![]()

Nguồn: Hiệp hội Dệt may Việt Nam (2010)

![]()

![]()

Phụ lục 2.9: Tình hình cung cấp nguyên phụ liệu cho ngành dệt may năm 2010

Đơn vị | Sản xuất | Nhập khẩu | Sử dụng | Tỷ lệ nhập khẩu (%) | |

1. Bông | 1000 tấn | 10,4 | 136 | 146,4 | 93 |

2. Xơ sợi hoá học | 1000 tấn | 126 | 126 | 100 | |

3. Sợi dệt | 1000 tấn | 239 | 216 | 455 | 47,5 |

4. Vải | Tr.m2 | 518 | 1.512 | 2.130 | 71 |

5. Chỉ may | 1000 tấn | 3,5 | 1,5 | 5,0 | 30 |

6. Khoá kéo | Tr.m | 60 | 140 | 200 | 70 |

7. Mex dựng | Tr. m2 | 25 | 40 | 65 | 61 |

![]()

![]()

![]()

![]()

Nguồn: Tập đoàn Dệt may Việt Nam (2010)

![]()

Phụ lục 2.10. Công nghệ ngành dệt may Việt Nam

Ngành | Trình độ (%) | |||

Cao | Trung bình | Thấp | ||

1 | Ngành kéo sợi | 10 | 44 | 46 |

2 | Ngành dệt thoi | 21 | 30 | 49 |

3 | Ngành dệt kim | 6 | 80 | 14 |

4 | Ngành nhuộm và hoàn tất | 21 | 47 | 32 |

5 | Ngành dệt may | 15-20 | 65-70 | 10-20 |

![]()

![]()

![]()

Nguồn: Tập đoàn dệt may Việt Nam (2008)

Phụ lục 2.11. Chi phí đầu tư thương hiệu ở một số doanh nghiệp Việt Nam

2009 | 2010 | Tỷ lệ tăng trưởng vốn so với năm trước (%) | |||

Vốn đầu tư cho thương hiệu (tỷ VNĐ) | Tỷ lệ so với doanh thu (%) | Vốn đầu tư cho thương hiệu (tỷ VNĐ) | Tỷ lệ so với doanh thu (%) | ||

TCT May Việt Tiến | 29 | 2,82 | 42,12 | 3,5 | 45,24 |

TCT Dệt may Hà Nội (Hanosimex) | 23,5 | 2,67 | 37,3 | 3,21 | 58,72 |

Công ty cổ phần May 10 | 13,86 | 2,79 | 20,9 | 3,39 | 50,79 |

Công ty Cổ phần May Hồ Gươm | 12,12 | 2,2 | 15,34 | 2,35 | 26,75 |

![]()

![]()

![]()

Nguồn: Tập đoàn Dệt may Việt Nam (2010)

Phụ lục 2.12. Phương thức đầu tư đổi mới công nghệ của các

![]()

![]()

![]()

![]()

doanh nghiệp dệt may Việt Nam

Phương thức đầu tư | Tỷ lệ (%) | |

1 | Tự tổ chức nghiên cứu và thiết kế trong nội bộ doanh nghiệp | 32 |

2 | Hợp tác với cơ quan khoa học nước ngoài | 26 |

3 | Hợp tác với cơ quan khoa học trong nước | 5 |

4 | Bắt chước, thiết kế lại theo mẫu | 54 |

5 | Mua công nghệ từ trong nước | 20 |

6 | Mua công nghệ từ nước ngoài | 54 |

7 | Liên doanh, liên kết với doanh nghiệp trong nước | 20 |

8 | Liên doanh, liên kết với doanh nghiệp nước ngoài | 23 |

9 | Thuê tư vấn trong nước | 18 |

10 | Thuê tư vấn nước ngoài | 3 |

![]()

![]()

![]()

![]()

![]()

Nguồn: [54]

![Cẩm Hà. 2012. Vinatexmart: Nhận Diện Mới - Tầm Cao Mới [Trực Tuyến]. Địa Chỉ:](https://tailieuthamkhao.com/uploads/2022/11/06/tac-dong-tran-cua-dau-tu-truc-tiep-nuoc-ngoai-toi-cac-doanh-nghiep-thuoc-22-120x90.jpg)