sánh tương đối với quy mô các chi nhánh của MB trong nước không thực hiện được do thiếu dữ liệu.

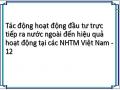

5,00%

4,50%

4,00%

3,50%

3,00%

2,50%

2,00%

1,50%

1,00%

0,50%

0,00%

2012 2013 2014 2015 2016 2017 2018 2019

Hình 3.12: Tỷ lệ dư nợ thị trường nước ngoài trong tổng dư nợ SHB 2013-2019

Nguồn: báo cáo tài chính SHB từ 2009 đến 2019

Xem xét diễn biến dư nợ cho vay tại thị trường nước ngoài của SHB cả về số tuyệt đối và tương đối cho mức độ đầu tư trực tiếp ra thị trường nước ngoài của MB vẫn ở mức hạn chế và có thể có một chiến lược rút lui khỏi hoạt động này.

3.4. Thực trạng hoạt động kinh doanh tại thị trường nước ngoài của các NHTM Việt Nam

Thông tin về kết quả hoạt động kinh doanh tại thị trường nước ngoài của các ngân hàng, mặc dù được công bố tương đối ít, nhưng qua một số nội dung trong báo cáo thường niên của 7 ngân hàng đang có OFDI, kết quả tài chính cho thấy những tín hiệu tích cực ban đầu.

Đối với BIDV, theo thông tin công bố, kết quả kinh doanh tại thị trường nước ngoài của BIDV tương đối tích cực. Tại thị trường Lào hiện nay, BIDV có 2 hiện diện chính là Ngân hàng Lào Việt (LVB, thành lập năm 1999) và Công ty Bảo hiểm Lào Việt (LVI, thành lập năm 2008). Đến hết năm 2017, LVB đạt tổng tài sản xấp xỉ 1,18 tỷ USD, đứng thứ 4 toàn thị trường, nguồn vốn huy động đạt 1,03 tỷ USD (trong đó huy động vốn dân cư và tổ chức kinh tế đạt 632 triệu USD đứng thứ 3 toàn thị trường), dư nợ đạt 919 triệu USD đứng thứ 3 toàn thị trường, lợi nhuận trước thuế đạt 11,6 triệu USD và ROE đạt 7,54%. Đối với LVI, năm 2017, tổng tài sản đạt 18,6 triệu USD, tổng doanh thu phí bảo hiểm đạt 11,2 triệu USD, lợi nhuận trước thuế đạt 0,9 triệu USD giữ vị trí thứ 2 về doanh thu phí bảo hiểm gốc trên thị trường bảo hiểm phi nhân thọ Lào. Tại thị trường Campuchia, thông tin được cập nhật nhất là đến năm 2014, tổng

tài sản của BIDC đạt trên 590 triệu đô la Mỹ, tăng trên 19% so với năm 2013, huy động vốn đạt trên 207 triệu USD, dư nợ tín dụng đạt trên 433 triệu USD. (Báo cáo thường niên của BIDV năm 2018).

Sacombank và SHB cũng là những ngân hàng có nhiều năm hoạt động kinh doanh tại thị trường Lào, Campuchia và những thông tin hoạt động kinh doanh được 2 ngân hàng công bố cũng khá tích cực. Đối với Sacombank, tại thị trường Lào, đến hết năm 2017, tổng tài sản của Sacombank Lào đạt 151,3 triệu USD, tổng nguồn vốn huy động đạt 104,3 triệu USD (trong đó, huy động từ TCKT&DC đạt 33,1 triệu USD), cho vay khách hàng đạt 87,6 triệu USD, LNTT đạt 1,37 triệu USD. Tại thị trường Campuchia, đến cuối năm 2017, tổng tài sản của Sacombank Cambodia đạt 171,2 triệu USD, tổng huy động đạt 125,3 triệu USD (trong đó huy động từ nền kinh tế đạt 90,3 triệu USD), dư nợ đạt 119,4 triệu USD, LNTT đạt 1,74 triệu USD. Đối với SHB, đến 31/12/2017, SHB Lào có tổng tài sản đạt 1.325,3 tỉ Kíp Lào, lợi nhuận trước thuế đạt 17,1 tỷ Kíp Lào, tương đương 46,2 tỷ VND. Tại Campuchia, SHB có tổng tài sản đạt 246 triệu đôla Mỹ, lợi nhuận trước thuế đạt 6,6 triệu đô la Mỹ, tương đương 145,7 tỷ VND.

Vietinbank và Vietcombank cũng công bố những thông tin khả quan về hoạt động kinh doanh tại thị trường nước ngoài. Cụ thể với Vietinbank, đến hết 31/12/2017, Vietinbank tại Lào đạt tổng dư nợ hơn 203,6 triệu USD, tổng nguồn vốn huy động gần 244 triệu USD, tổng tài sản hơn 315 triệu USD, lợi nhuận trước thuế 4,33 triệu USD, và ROE khoảng 5,4%. Đối với Vietcombank, tháng 10/2018, Vietcombank thành lập ngân hàng 100% vốn ở nước ngoài tại Lào với vốn điều lệ 80 triệu USD. Theo số liệu thống kê của VCB Lào, tính đến hết tháng 9, sau ba tháng hoạt động, Vietcombank Lào đã đạt doanh thu hơn 1 triệu USD. Công ty tài chính Việt Nam của Vietcombank tại Hồng Kông năm 2017 đem về 12,17 tỷ đồng lợi nhuận.

Mặc dù vậy về thực chất, hoạt động kinh doanh tại thị trường của các NHTM còn rất nhiều hạn chế thể hiện ở các điểm sau:

- Thứ nhất, các chi nhánh, công ty con ở nước ngoài hoạt động chủ yếu dựa vào vốn của ngân hàng mẹ, nguồn vốn huy động từ thị trường nước bản địa còn nhỏ. Điều này thể hiện qua:

+ Vốn được cấp, vốn tự có và các khoản phải trả ngân hàng mẹ ước tính chiếm đến 50-70% nguồn vốn của các chi nhánh, công ty con ở nước ngoài. Một số đơn vị có vốn và các khoản phải trả ngân hàng mẹ chiếm trên 90% tổng nguồn vốn. Ví dụ như Ngân hàng Nông nghiệp và Phát triển Nông thôn chi nhánh Campuchia (91,1%). Còn

tại SHB Campuchia, tỷ trọng phần tiền gửi từ Hội sở chính chiếm tới 62% tổng nguồn vốn trong năm 2016. Vào năm 2015, huy động vốn của SHB Campuchia chỉ đạt gần 21 triệu USD nhưng dư nợ cho vay khách hàng lên đến gần 205 triệu USD.

+ Khả năng huy động vốn từ nền kinh tế nước bản địa còn hạn chế và chỉ đáp ứng được khoảng hơn 35% dư nợ cho vay tổ chức kinh tế và dân cư nước sở tại. Ví dụ như cơ cấu nguồn vốn của SHB Campuchia, tỷ trọng tiền gửi của ngân hàng khác có xu hướng tăng lên trong 4 năm từ 2013 đến 2016, trong khi đó thì tiền gửi từ khu vực dân cư lại đi ngược xu hướng này.

- Thứ hai, khả năng mở rộng tín dụng sang các đối tượng khách hàng tại nước sở tại còn nhiều hạn chế. Dư nợ tập trung vào các doanh nghiệp đã có truyền thống quan hệ với ngân hàng ở trong nước và tập trung vào đối tượng là doanh nghiệp Việt Nam tại nước ngoài hoặc đối tượng là cá nhân, doanh nghiệp của người Việt tại nước ngoài. Do đó danh mục tín dụng của các ngân hàng Việt Nam tại nước ngoài thường khá đơn gian, mức độ đa dạng hóa thấp, tập trung vào chỉ một số đối tượng.

- Thứ ba, chất lượng tín dụng nhìn chung được đảm bảo nhưng có xu hướng xấu đi và có hiện tượng tập trung cho vay lớn đối với một hoặc một số khách hàng. Thông thường hoạt động tín dụng các NHTM tại thị trường nước ngoài có 2 xu hướng chính. Xu hướng thứ nhất xuất hiện phổ biến hơn là khi mới thành lập sẽ mở rộng tín dụng rất nhanh để mở rộng quy mô. Khi đó nguồn vốn của ngân hàng khá sẵn sàng và chi phí rẻ nên tín dụng tăng nhanh và mang lại lợi nhuận cao trong năm đầu. Tuy nhiên nợ xấu sẽ dần tích lũy và gây hậu quả từ năm thứ 3 trở đi. Khi đó chi phí trích DPRR tăng lên, hoạt động phải cơ cấu lại và từng bước điều chỉnh. Xu hướng thứ hai là ngân hàng có khẩu vị rủi ro rất thận trọng nên quy mô tăng trưởng chậm, trong khi nguồn vốn sẵn có nên hiệu quả thấp. Việc quản lý chi phí cũng khá chặt chẽ trong giai đoạn này nên nhìn chung hoạt động không có đột phá và không có đóng góp nhiều vào hoạt động trong nội địa. Mặc dù vậy chất lượng lại được đảm bảo. Hiện nay các NHTM Việt Nam đang đi theo hướng thứ nhất và hậu quả thể hiện khá rõ tại thị trường Campuchia.

Bảng 3.2: Tỷ lệ nợ xấu các hiện diện NHTM Việt nam tại Campuchia 2010-2017

2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | |

Bank for Investment and Development of Cambodia Plc. | 0,0% | 0,03% | 0,5% | 5,1% | 3,3% | 5,1% | 9,1% | 14,0% |

Có thể bạn quan tâm!

-

Lý Do Thực Hiện Và Phương Pháp Thực Hiện Nghiên Cứu Định Tính

Lý Do Thực Hiện Và Phương Pháp Thực Hiện Nghiên Cứu Định Tính -

Hiện Trạng Hệ Thống Hiện Diện Tại Nước Ngoài Của Các Nhtm Việt Nam

Hiện Trạng Hệ Thống Hiện Diện Tại Nước Ngoài Của Các Nhtm Việt Nam -

Tỷ Lệ Nợ Xấu Của Bidc Và Ngành Ngân Hàng Campuchia 2009-2019

Tỷ Lệ Nợ Xấu Của Bidc Và Ngành Ngân Hàng Campuchia 2009-2019 -

Kết Quả Kiểm Định Mối Quan Hệ Giữa Mức Độ Đầu Tư Trực Tiếp Ra Nước Ngoài Và Hiệu Quả Hoạt Động Các Ngân Hàng Thương Mại Việt Nam

Kết Quả Kiểm Định Mối Quan Hệ Giữa Mức Độ Đầu Tư Trực Tiếp Ra Nước Ngoài Và Hiệu Quả Hoạt Động Các Ngân Hàng Thương Mại Việt Nam -

Kết Quả Kiểm Định Quan Hệ Giữa Hoạt Động Đầu Tư Trực Tiếp Ra Nước Ngoài Và Hiệu Quả Hoạt Động Của Các Nhtm Việt Nam 2009-2020

Kết Quả Kiểm Định Quan Hệ Giữa Hoạt Động Đầu Tư Trực Tiếp Ra Nước Ngoài Và Hiệu Quả Hoạt Động Của Các Nhtm Việt Nam 2009-2020 -

Kết Quả Kiểm Định Mô Hình Vai Trò Điều Tiết Của Biến Số Thời Gian Kinh Doanh Tại Thị Trường Nước Ngoài

Kết Quả Kiểm Định Mô Hình Vai Trò Điều Tiết Của Biến Số Thời Gian Kinh Doanh Tại Thị Trường Nước Ngoài

Xem toàn bộ 193 trang tài liệu này.

0,0% | 0,07% | 1,1% | 0,5% | 1,4% | 1,9% | 2,3% | 1,6% | |

SHB Cambodia Limited | - | 0,00 | 0,2% | 0,1% | 1,9% | 3,1% | ||

Sub total | 3,0% | 2,25% | 2,2% | 2,3% | 1,9% | 1,9% | 2,3% | 2,3% |

Nguồn: Ngân hàng Trung ương Campuchia

Có thể thấy trong 3 ngân hàng Việt Nam tại campuchia, BIDC đang có chất lượng hoạt động kém nhất. Tỷ lệ nợ xấu đang ở mức 14% là mức báo động và xu hướng tăng rõ nét từ 2013 đến nay. BIDC đã theo khá sát chiến lược thứ nhất khi có chất lượng tốt ở 3 năm đầu nhưng càng về sau tỷ lệ nợ xấu càng cao và tăng lên mức báo động. Chất lượng tín dụng kém kéo theo chi phí trích DPRR cao và chi phí hoạt động lớn đã khiến lợi nhuận của BIDV ở mức âm. Kết quả hoạt động kinh doanh của BIDC không những không hỗ trợ cho thị trường trong nước mà còn đang làm giảm hiệu quả.

Hai ngân hàng còn lại là sacombank và SHB ngược lại đang có được chất lượng hoạt động khá tốt. Cả 2 ngân hàng này luôn có tỷ lệ nợ xấu thấp hơn đáng kể tỷ lệ nợ xấu trung bình thị trường trong suốt giai đoạn vừa qua, đặc biệt sacombank. Tuy nhiên SHB được thành lập từ 2013 và đến 2016 tỷ lệ nợ xấu đã bắt đầu tăng lên cho thấy dấu hiện cần hết sức chú ý.

Về chi phí trích DPRR trong năm, từ năm 2013 BIDC trích DPRR tăng mạnh và tiếp tục duy trì mức trích lớn trong các năm sau. Trong khi đó các ngân hàng sacombank và SHB có tỷ lệ trích khá thấp.

Bảng 3.3: Chi phí trích DPRR của các hiện diện NHTM Việt Nam tại Campuchia giai đoạn 2010-2017

Đơn vị: tỷ riel

2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | |

Bank for Investment and Development of Cambodia Plc. | 5.124 | 5.889 | 8.647 | 23.883 | 12.013 | 28.160 | 31.640 | 23.972 |

SACOM Bank (Cambodia) Plc. | 2.746 | 739 | 484 | (33) | 1.885 | 1.971 | 1.989 | (2.010) |

SHB Cambodia Limited | 1.549 | 3.552 | 1.233 | 2.252 | 7.072 | 8.017 | ||

Tổng | 136.667 | 130.575 | 178.647 | 224.434 | 208.272 | 311.373 | 500.219 | 671.588 |

Nguồn: Ngân hàng Trung ương Campuchia

- Thứ tư, kết quả hoạt động kinh doanh hiệu quả chưa cao: tiêu biểu có thể kể đến như Sacombank Cambodia có tăng trưởng lợi nhuận hạn chế chỉ xoay quanh mức 1,7 triệu USD (38,7 tỷ VNĐ). Điều tương tự cũng diễn ra tại Sacombank Lào lợi nhuận không có sự bứt phá, thậm chí sụt giảm mạnh. Năm 2016, ngân hàng này cũng chỉ đem về 894 nghìn USD (~20 tỷ), thấp hơn nhiều so với mức đạt được hồi năm 2013 (trên 2 triệu USD). Đối với SHB, năm 2017, lợi nhuận trước thuế từ hoạt động kinh doanh tại khu vực nước ngoài là 192 tỷ đồng, tương đương 10% tổng LNTT của ngân hàng.

Cụ thể với từng thị trường. Có thể lấy trường hợp kết quả hoạt động các NHTM Việt Nam tại Campuchia làm ví dụ. Chỉ tiêu được lựa chọn là ROA thay cho ROE nhằm tránh tình trạng bị ảnh hưởng bởi yếu tố vốn phản ánh không chính xác. Theo đó tại Campuchia hiện nay chưa có quy định cụ thể về tính toán vốn nên một số ngân hàng để mức vốn chủ sở hữu khá cao trong khi đó một số ngân hàng lại để ở mức thấp. Hệ quả là mức vốn chủ sở hữu biến động ảnh hưởng ngay đến kết quả ROE làm chỉ tiêu này phản ánh không chính xác. Theo đó chỉ tiêu ROA được sử dụng. Kết quả tính toán cho giai đoạn 2011-2017 như sau:

Bảng 3.4: ROA của các hiện diện NHTM Việt nam tại campuchia 2011-2017

2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | |

Bank for Investment and Development of Cambodia Plc. | 1,72% | 2,05% | 1,16% | 1,23% | 0,12% | -0,11% | -0,52% |

SACOM Bank (Cambodia) Plc. | 2,51% | 1,74% | 1,38% | 1,40% | 0,28% | 1,08% | 1,19% |

SHB Cambodia Limited | -0,19% | 1,24% | 1,17% | 0,06% | 1,14% | 2,26% | |

Tổng | 1,64% | 1,81% | 1,82% | 2,01% | 0,33% | 2,18% | 2,09% |

Nguồn: Ngân hàng Trung ương Campuchia

Có thể thấy trong 3 ngân hàng Việt Nam tại Campuchia thì BIDC là ngân hàng có kết quả kinh doanh yếu kém nhất. Chỉ tiêu ROA từ năm 2016 đã rơi xuống mức âm và đến năm 2017 thì con số này ở mức rất cao. Kết quả của Sacombank và SHB tích cực hơn khi đều có mức > 1% nhưng sacombank thấp hơn mức trung toàn thị trường khá nhiều còn SHB chỉ cao hơn 1 chút. Đánh giá chung kết quả của năm 2017 cho

thấy kết quả kinh doanh của các NHTM khá yếu kém. Ngân hàng có kết quả khả quan nhất chỉ cao hơn 1 chút so với trung bình thị trường, còn lại đều kém hơn.

Xét về xu hướng, diễn biến ROA của các NHTM Việt nam tại Campuchia khá bất thường. Với BIDC xu hướng giảm sút thể hiện khá rõ nét, đặc biệt vào năm 2015. Với sacombank tình trạng cũng tương tự nhưng năm 2011 đến 2014 theo xu hướng giảm mạnh và từ 2015 đến nay dần phục hồi. Nhìn chung với sacombank, ROA đều thấp hơn mức trung bình toàn ngành nhưng diễn biến khá phù hợp với thị trường. Nói cách khác hoạt động của Sacombank mang tính thị trường và thâm nhập vào thị trường campuchia tương đối nhất. Với SHB, xu hướng diễn biến khá bất thường và cũng không theo xu hướng chung toàn ngành. Trong giai đoạn 2012 là năm đầu đi vào hoạt động, ROA ở mức âm, năm 2013 lợi nhuận tăng mạnh nhưng lại bắt đầu giảm dần đến năm 2016 và đến 2017 lại tăng mạnh.

- Thứ năm, các ngân hàng Việt Nam phải đối mặt với nhiều rủi ro trong hoạt động. Thị trường Campuchia, Lào chưa có hệ thống cung cấp thông tin về tín dụng doanh nghiệp tương tự như CIC của Việt Nam để các ngân hàng kiểm tra thông tin doanh nghiệp khi thẩm định cho vay.

Với 5 đặc điểm của kết quả kinh doanh tại thị trường nước ngoài của các ngân hàng Việt Nam ở trên có thể thấy khá rõ mảng kinh doanh tại thị trường nước ngoài không những không đóng góp thêm cho hoạt động kinh doanh tổng thể của ngân hàng mà còn đang tiềm ẩn nhiều rủi ro. Điều này có nguyên nhân chủ yếu từ công tác quản lý chất lượng tài sản. Bên cạnh đó là bản thân danh mục khách hàng của các đơn vị tại nước ngoài cũng còn chưa tốt, mức độ đa dạng hóa hạn chế.

Với lập luận như vậy, có thể khá chắc chắn rằng tác động của hoạt động đầu tư trực tiếp ra nước ngoài đối với hiệu quả, kết quả kinh doanh tổng thể của các ngân hàng thương mại Việt Nam sẽ rất khó có thể xem xét, đánh giá một cách chính xác thông qua các chỉ tiêu hiệu quả tài chính. Các chỉ tiêu này đang bị ảnh hưởng rất nhiều bởi các yếu tố khác và tác động của hoạt động đầu tư trực tiếp ra nước ngoài đến tổng thể ngân hàng sẽ không được phản ánh đầy đủ.

Nói cách khác, quá trình phát triển hoạt động đầu tư trực tiếp ra nước ngoài của các ngân hàng Việt nam phản ánh khá rõ mô hình Upsala. Trong đó yếu tố quyết định đến việc gia tăng các cam kết đầu tư ra thị trường nước ngoài của công ty không phải là các chỉ tiêu tài chính mà là mức độ an hiểu thị trường.

Như vậy, để đánh giá được một cách đầy đủ đóng góp của đầu tư trực tiếp ra nước ngoài đến kết quả tổng thể của các ngân hàng trong trường hợp Việt Nam, việc sử dụng những chỉ tiêu về hiệu quả hoạt động phản ánh mức độ, khả năng cạnh tranh trong thu hút khách hàng, giảm chi phí tổng thể.... sẽ cho kết quả chính xác hơn.

3.5. Những yếu tố ảnh hưởng đến hoạt động đầu tư trực tiếp ra nước ngoài của các NHTM Việt Nam

3.5.1 Những yếu tố thúc đẩy

Xem xét trong cả giai đoạn 2009-2020 cho thấy có 2 yếu tố chính thúc đẩy hoạt động OFDI của các NHTM Việt nam. Thứ nhất là hoạt động OFDI của các doanh nghiệp Việt nam trong giai đoạn từ 2009 đến 2013 tăng mạnh. Cụ thể bắt đầu tư năm 2008 đến năm 2013, quy mô vốn đầu tư của Việt Nam ra thị trường tăng đều hàng năm ở mức rất cao, đặc biệt là năm 2009. Không chỉ vốn đầu tư tăng vọt, quy mô bình quân/dự án cũng tăng mạnh trong giai đoạn này.

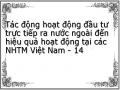

16,0

20,0

14,0

12,0

15,0

10,0

8,0

10,0

6,0

4,0

5,0

2,0

-

-

vốn đăng ký

quy mô vốn bình quân/dự án

Hình 3.13: Quá trình phát triển hoạt động OFDI của Việt Nam

Nguồn: Tổng cục thống kê

Bên cạnh đó, yếu tố thứ hai về cạnh tranh tại thị trường trong nước ngày một gay gắt hơn cũng là yếu tố quan trọng thúc đẩy hoạt động OFDI của các NHTM Việt

Nam trong giai đoạn. Cụ thể có thể thấy rõ điều này qua biến động thị phần huy động vốn và cho vay giữa 2 khối NHTM thuộc sở hữu nhà nước và khối NHTM cổ phần và ngân hàng nước ngoài liên doanh trong giai đoạn.

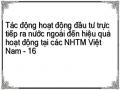

100%

90%

80%

70%

60%

50%

40%

30%

20%

10%

0%

2005 2006 2007 2008 2009 2010 2011 2012 2013 2014 2015 2016 2017 2018 2019 2020

Khối NHTM quốc doanh và NHCSXH

Khối NHTM cổ phần và nước ngoài, liên doanh

Hình 3.14: Thị phần huy động vốn thị trường ngân hàng Việt Nam 2005-2020

Nguồn: Báo cáo thường niên ngân hàng nhà nước Việt Nam

Trước hết đối với thị phần huy động vốn. Có thể thấy rõ xu hướng giảm thị phần của khối các NHTM có vốn nhà nước trên thị trường từ mức 74,2% năm 2005 xuống còn 45,15% năm 2020, tương đương với mức giảm đến 39,1%. Ngược lại thị phần của các NHTM cổ phần và nước ngoài, liên doanh lại tăng mạnh từ mức 25,7% năm 2005 lên mức 54,9% năm 2020.

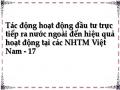

100%

90%

80%

70%

60%

50%

40%

30%

20%

10%

0%

2005 2006 2007 2008 2009 2010 2011 2012 2013 2014 2015 2016 2017 2018 2019 2020

Khối NHTM quốc doanh và NHCSXH

Khối NHTM cổ phần và nước ngoài, liên doanh

Hình 3.15: Thị phần cho vay thị trường ngân hàng Việt Nam 2005-2020

Nguồn: Báo cáo thường niên ngân hàng nhà nước Việt Nam