Các yếu tố phân cấp quyết định đến cấu trúc vốn. | Thống kê mô tả, và mô hình tuyến tính phân cấp. | Biến phụ thuộc: tỷ lệ nợ dài hạn trên tổng giá trị doanh nghiệp (được đo lần lượt bằng giá trị thị trường và giá trị sổ sách). Ba nhóm biến độc lập: Đặc điểm quốc gia, ngành công nghiệp, và đặc điểm doanh nghiệp. | Nhằm đánh giá sự tác động của các yếu tố thời gian, đặc điểm công ty, ngành công nghiệp và quốc gia; cũng như phân tích sự ảnh hưởng trực tiếp và gián tiếp của các yếu tố này đến tỷ lệ đòn bẩy doanh nghiệp. | |

Lucey và Zhang (2011) | Hội nhập tài chính và cấu trúc vốn thị trường mới nổi. | Thống kê mô tả và Pooled OLS. | Ba biến phụ thuộc: Tỷ lệ tổng nợ trên tổng tài sản, tỷ lệ tổng nợ trên giá trị thị trường của tài sản, và tỷ lệ nợ dài hạn trên tổng nợ. Ba nhóm biến độc lập: Hội nhập tài chính, biến đại diện quốc gia (trong đó có biến đại diện cho sự phát triển thị trường tín dụng và thị trường vốn), và biến đặc điểm doanh nghiệp. | Tác động của hội nhập tài chính quốc gia (trong đó nhấn mạnh hội nhập thị trường tín dụng và thị trường vốn) đến việc lựa chọn tài chính doanh nghiệp ở các nền kinh tế mới nổi. |

Lemma và Negash (2012) | Yếu tố thể chế, kinh tế vĩ mô và đặc thù DN quyết định đến cấu trúc vốn: Bằng chứng châu Phi. | Thống kê mô tả, mô hình OLS, FEM, REM, System – GMM và SUR. | Ba biến phụ thuộc: Tỷ lệ nợ trên tổng tài sản (gồm tổng nợ, nợ dài hạn và nợ ngắn hạn). Bốn nhóm biến độc lập: Biến vĩ mô nền kinh tế, biến thể chế pháp lý, biến định chế tài chính và biến đặc điểm doanh nghiệp. | Tác động của điều kiện kinh tế vĩ mô, thể chế, định chế tài chính (như quy mô hệ thống ngân hàng và sự phát triển TTCK) và đặc điểm doanh nghiệp đến cấu trúc vốn tại 9 nước Châu Phi. |

Le và Ooi (2012) | Cơ cấu tài chính của các doanh nghiệp bất động sản và sự phát triển thị trường vốn. | Thống kê mô tả, và mô hình hồi quy biến giả dưới tác động cố định (least squares dummy variable - LSDV). | Tỷ lệ nợ trên tổng tài sản = F(Sự phát triển thị trường nợ, sự phát triển thị trường vốn, và các yếu tố đặc thù của doanh nghiệp). | Tác động của sự phát triển thị trường vốn đến cấu trúc vốn của doanh nghiệp bất động sản niêm yết tại 13 quốc gia. |

Có thể bạn quan tâm!

-

Tác động của sự phát triển thị trường tài chính đến cấu trúc vốn doanh nghiệp niêm yết trong Cộng đồng Kinh tế ASEAN - 23

Tác động của sự phát triển thị trường tài chính đến cấu trúc vốn doanh nghiệp niêm yết trong Cộng đồng Kinh tế ASEAN - 23 -

Các Tiêu Chí Xếp Hạng Thị Trường Của Ftse Và Msci

Các Tiêu Chí Xếp Hạng Thị Trường Của Ftse Và Msci -

Tổng Hợp Các Nghiên Cứu Thực Nghiệm Liên Quan Đến Đề Tài

Tổng Hợp Các Nghiên Cứu Thực Nghiệm Liên Quan Đến Đề Tài -

Một Số Biến Đặc Điểm Doanh Nghiệp Được Sử Dụng Phổ Biến

Một Số Biến Đặc Điểm Doanh Nghiệp Được Sử Dụng Phổ Biến -

Tác động của sự phát triển thị trường tài chính đến cấu trúc vốn doanh nghiệp niêm yết trong Cộng đồng Kinh tế ASEAN - 28

Tác động của sự phát triển thị trường tài chính đến cấu trúc vốn doanh nghiệp niêm yết trong Cộng đồng Kinh tế ASEAN - 28 -

Tác động của sự phát triển thị trường tài chính đến cấu trúc vốn doanh nghiệp niêm yết trong Cộng đồng Kinh tế ASEAN - 29

Tác động của sự phát triển thị trường tài chính đến cấu trúc vốn doanh nghiệp niêm yết trong Cộng đồng Kinh tế ASEAN - 29

Xem toàn bộ 262 trang tài liệu này.

Các yếu tố quyết định đến kỳ hạn nợ của doanh nghiệp ở Nam Mỹ: Chất lượng thể chế và phát triển tài chính có quan trọng không? | Thống kê mô tả, mô hình hồi quy GMM 2 bước. | Tỷ lệ nợ dài hạn/Tổng nợ = F(thể chế quốc gia, sự phát triển tài chính, các biến đặc điểm doanh nghiệp). | Kiểm tra mức độ tác động của phát triển tài chính hoặc chất lượng thể chế của một quốc gia (hoặc cả hai) đến các quyết định về kỳ hạn nợ của doanh nghiệp. | |

Masoud (2013) | Thị trường tài chính và sự lựa chọn tài chính của các công ty: Phân tích thực nghiệm các quốc gia thị trường mới nổi JKM | Thống kê mô tả, mô hình hồi quy OLS và GMM. | Hai biến phụ thuộc: Tổng nợ trên tổng tài sản; với vốn chủ sở hữu được đo lường theo giá trị sổ sách và giá thị trường. Bốn nhóm biến độc lập: Sự phát triển TTCK, sự phát triển ngân hàng, các biến đặc điểm doanh nghiệp, và vĩ mô nền kinh tế. | Vai trò của sự phát triển thị trường tài chính trong việc lựa chọn tài chính của các công ty ở những quốc gia đang phát triển. |

Haron (2014) | Cấu trúc vốn không thống nhất: bằng chứng từ Malaysia, Thái Lan và Singapore. | Phương pháp ước lượng các yếu tố không ngẫu nhiên (FEM) và phương pháp GMM. | Sáu biến phụ thuộc: Tỷ lệ nợ trên tổng tài sản; trong đó: nợ chia thành tổng nợ, nợ dài hạn và nợ ngắn hạn. Bên cạnh đó, vốn chủ sở hữu trong tổng tài sản được tính theo giá trị sổ sách và giá trị thị trường. Hai nhóm biến độc lập: Đặc điểm doanh nghiệp và đặc điểm quốc gia. | Xem xét việc sử dụng các mô hình khác nhau (tĩnh và động) và việc sử dụng các định nghĩa đòn bẩy khác nhau có phải là nguyên nhân dẫn đến sự không nhất quán trong kết quả nghiên cứu cấu trúc vốn hay không. Nghiên cứu này không nhằm kiểm tra bản chất của mối quan hệ giữa các biến và đòn bẩy. |

Tresierr a và | Ảnh hưởng của chất lượng thể | Thống kê mô tả, mô hình hồi quy FEM, | Hai biến phụ thuộc: Tỷ lệ nợ dài hạn trên tổng nợ và tỷ lệ nợ ngắn hạn trên tổng nợ. | Xem xét mức độ tác động của chất lượng thể chế quốc gia và |

chế và sự phát triển của hệ thống ngân hàng đến nợ doanh nghiệp. | REM và GMM. | Bốn nhóm biến độc lập: Chất lượng thể chế quốc gia, sự phát triển ngân hàng, các biến đặc điểm doanh nghiệp, và vĩ mô nền kinh tế. | sự phát triển ngân hàng đến kỳ hạn nợ doanh nghiệp. | |

Zafar và ctg (2019) | Các yếu tố quyết định đến tỷ lệ đòn bẩy: Bằng chứng từ các thị trường mới nổi ở Châu Á. | Thống kê mô tả, và ước lượng các yếu tố ngẫu nhiên (REM). | Tỷ lệ nợ trên vốn chủ sở hữu = F[Biến đặc thù doanh nghiệp, và biến vĩ mô quốc gia (gồm quy mô TTCK và ngân hàng)]. Mỗi nhóm biến độc lập đều bao gồm biến kiểm soát và biến mô hình cần kiểm định. | Phân tích tác động của các yếu tố vĩ mô và vi mô đến cấu trúc vốn doanh nghiệp (bao gồm và không bao gồm sự phân chia theo thu nhập nền kinh tế). |

Yadav và ctg (2019) | Sự phát triển TTTC và lựa chọn tài chính của doanh nghiệp: Bằng chứng mới từ Châu Á. | Thống kê mô tả, mô hình hồi quy FEM. | Ba biến phụ thuộc: Tỷ lệ nợ ngắn hạn, tỷ lệ nợ dài hạn và tỷ lệ tổng nợ trên vốn chủ sở hữu. Ba nhóm biến độc lập: Sự phát triển TTCK, sự phát triển ngân hàng, các biến đặc điểm doanh nghiệp, và vĩ mô nền kinh tế. | Nghiên cứu tác động của sự phát triển thị trường tài chính đối với sự lựa chọn tài chính của các công ty tại các nền kinh tế thị trường châu Á phát triển và đang phát triển. |

Cam và Ozer (2021) | Ảnh hưởng của chất lượng thể chế quốc gia đến cấu trúc vốn và các quyết định tài trợ đầu tư của doanh nghiệp: Một cuộc điều tra quốc tế. | Thống kê mô tả, mô hình hồi quy OLS và SUR. | Hai biến phụ thuộc: Tỷ lệ tổng nợ trên tổng tài sản, và tỷ lệ nợ dài hạn trên tổng tài sản. Ba nhóm biến độc lập: Chất lượng thể chế quốc gia, các biến đặc điểm doanh nghiệp, và vĩ mô nền kinh tế. | Xem xét tác động của quản lý cấp quốc gia đối với cấu trúc vốn và các quyết định tài trợ đầu tư của doanh nghiệp tại 65 quốc gia giai đoạn 1996 - 2017. |

Lê Đạt Chí (2013) | Các nhân tố ảnh hưởng đến việc hoạch | Ước lượng FEM trên nền tảng của phép lựa chọn mô | Tỷ số nợ trên giá thị trường tài sản = F(biến điều kiện TTCK, biến điều kiện thị trường nợ, biến vĩ mô, biến | Kiểm định những nhân tố giữ vai trò quan trọng trong quyết định cấu trúc |

định cấu trúc vốn của các nhà quản trị tài chính tại Việt Nam. | hình BMA (Bayesian Model Averaging). | hành vi và biến đặc thù doanh nghiệp). | vốn của các doanh nghiệp niêm yết tại Việt Nam giai đoạn 2007 – 2010. | |

Đặng Thị Quỳnh Anh và Quách Thị Hải Yến (2014) | Các nhân tố tác động đến cấu trúc vốn của các doanh nghiệp niêm yết trên HOSE. | Ước lượng yếu tố không ngẫu nhiên (FEM). | Tỷ số nợ trên vốn chủ sở hữu = F(biến điều kiện TTCK, biến điều kiện thị trường nợ, và biến đặc thù doanh nghiệp). | Tác động của một số nhân tố đến cấu trúc vốn của các doanh nghiệp niêm yết trên HOSE tại Việt Nam giai đoạn 2010 – 2013. |

Võ Thị Thúy Anh và ctg (2014) | Nghiên cứu tác động của các nhân tố vĩ mô đến cấu trúc vốn của các công ty niêm yết trên TTCK Việt Nam. | Ước lượng yếu tố không ngẫu nhiên (FEM). | Hai biến phụ thuộc: Tỷ lệ nợ dài hạn trên vốn chủ sở hữu, và tỷ lệ nợ dài hạn trên tổng tài sản. Hai nhóm biến độc lập: Biến vĩ mô (trong đó có biến điều kiện thị trường vốn và thị trường nợ), và biến đặc thù doanh nghiệp. | Tác động của các nhân tố vĩ mô đến cấu trúc vốn của các công ty niêm yết trên TTCK Việt Nam giai đoạn 2005-2013. |

Le (2017) | Tác động của sự phát triển TTTC đến cấu trúc vốn các doanh nghiệp trên sàn HOSE. | Phương pháp GLS (generalized least square). | Tỷ lệ nợ trên vốn chủ sở hữu = F(Biến phát triển TTCK, biến phát triển hệ thống ngân hàng, và biến đặc thù doanh nghiệp). | Tác động của sự phát triển TTTC đến cấu trúc vốn của các doanh nghiệp niêm yết trên sàn TP. Hồ Chí Minh tại Việt Nam giai đoạn 2009 - 2015. |

Nguồn: Tác giả tổng hợp từ các nghiên cứu trước

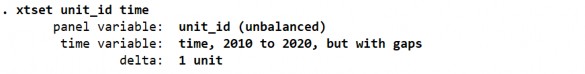

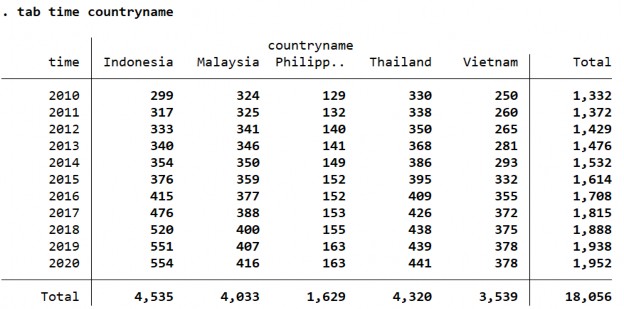

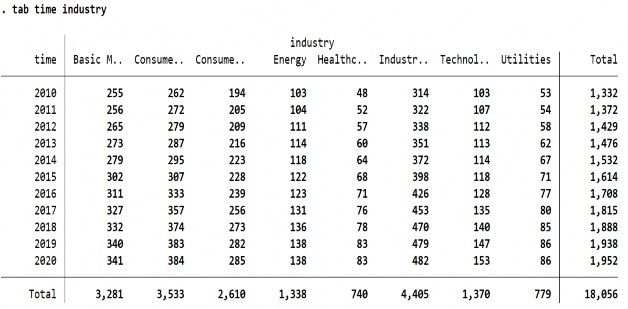

Phụ lục 3: Thống kê số lượng doanh nghiệp tại các quốc gia mỗi năm

Nguồn: Xuất từ dữ liệu chạy Stata

Phụ lục 4: Thống kê biến sử dụng trong 7 nghiên cứu gần nhất đề tài Trong 23 bài nghiên cứu thực nghiệm đã được nêu ở chương 2, có 7 bài có hướng nghiên cứu gần nhất với đề tài gồm: Demirguc-Kunt và Maksimovic (1996), Agarwal và Mohtadi (2004), Bokpin (2010), Le và Ooi (2012), Masoud (2013), Le (2017) và Yadav và ctg (2019); chính vì vậy, luận án sẽ thống kê các biến được sử dụng trong 7 nghiên cứu trên vào bảng bên dưới.

Tên biến (sử dụng trong 7 nghiên cứu gần nhất đề tài) | Nghiên cứu sử dụng | |

Biến phụ thuộc | Tổng nợ/Vốn chủ sở hữu | Demirguc-Kunt và Maksimovic (1996), Đặng Thị Quỳnh Anh và Quách Thị Hải Yến (2014), Le (2017), Yadav và ctg (2019), Zafar và ctg (2019). |

Nợ dài hạn/Vốn chủ sở hữu | Demirguc-Kunt và Maksimovic (1996), Agarwal và Mohtadi (2004), Bokpin (2009, 2010), Võ Thị Thúy Anh và ctg (2014), Yadav và ctg (2019). | |

Nợ ngắn hạn/Vốn chủ sở hữu | Demirguc-Kunt và Maksimovic (1996), Agarwal và Mohtadi (2004), Bokpin (2010), Yadav và ctg (2019). | |

Tổng nợ/Tổng tài sản | Demirguc-Kunt và Maksimovic (1999), Bokpin (2009, 2010), Lucey và Zhang (2011), Lemma và ctg (2012), Le và Ooi (2012), Masoud (2013), Haron (2014), Cam và Ozer (2021). |

Sự phát triển TTCK | Vốn hóa TTCK/GDP | Demirguc-Kunt và Maksimovic (1996, 1999), Booth và ctg (2001), Levine (2002), Love (2003), Agarwal và Mohtadi (2004), Dorrucci và ctg (2009), Deesomsak và ctg (2009), Bokpin (2009), Kayo và ctg (2011), Lucey và Zhang (2011), Lemma và ctg (2012), Le và Ooi (2012), Masoud (2013), Haron (2014), IMF (2015, 2016), Le (2017), Yadav và ctg (2019), Zafar và ctg (2019). |

Giá trị cổ phiếu được giao dịch/GDP | Demirguc-Kunt và Maksimovic (1996), Levine (2002), Love (2003), Agarwal và Mohtadi (2004), Bokpin (2010), Le và Ooi (2012), Masoud (2013), IMF (2015, 2016), Le (2017), Cam và Ozer (2021). | |

Giá trị cổ phiếu được giao dịch/Vốn hóa TTCK | Demirguc-Kunt và Maksimovic (1996, 1999), Love (2003), Agarwal và Mohtadi (2004), Deesomsak và ctg (2004), Dorrucci và ctg (2009), Lemma và ctg (2012), Le và Ooi (2012), Masoud (2013), IMF (2015, 2016), Le (2017), Yadav và ctg (2019). |

INDEX 1 (Bình quân 3 chỉ số: Vốn hóa TTCK/GDP, Giá trị cổ phiếu được giao dịch/GDP, và Giá trị cổ phiếu được giao dịch/Vốn hóa TTCK) | Demirguc-Kunt và Maksimovic (1996), Le và Ooi (2012). | |

INDEX 2 (trung bình cộng của INDEX 1 và chi phí sử dụng vốn cổ phần theo CAPM) | Demirguc-Kunt và Maksimovic (1996). | |

Vốn hóa thị trường trái phiếu/GDP | Bokpin (2010), Kayo và ctg (2011), Le và Ooi (2012), Haron (2014), IMF (2015, 2016), Zafar và ctg (2019). | |

Sự phát triển ngân hàng | M3/GDP | Demirguc-Kunt và Maksimovic (1996), Love (2003), Le và Ooi (2012), Agarwal và Mohtadi (2004). |

M2/GDP | Bokpin (2010). | |

Tài sản (nội địa) của các ngân hàng (nhận tiền gửi)/GDP | Demirguc-Kunt và Maksimovic (1996, 1999), Deesomsak và ctg (2009), Dorrucci và ctg (2009), Le và Ooi (2012), Masoud (2013), Le (2017). | |

FINDEX1 (trung bình tỷ số M3/GDP và tỷ số tín dụng nội địa cấp cho khu vực tư nhân/GDP) | Demirguc-Kunt và Maksimovic (1996). | |

FINDEX2 (tỷ lệ trung bình của tổng tài sản của ngân hàng nhận tiền gửi, tài sản tài chính của định chế phi ngân hàng tư nhân, tài sản của bảo | Demirguc-Kunt và Maksimovic (1996). |