CHƯƠNG 4. KẾT QUẢ TỪ ĐO LƯỜNG HIỆU QUẢ HOẠT ĐỘNG VÀ ĐÁNH GIÁ TÁC ĐỘNG CỦA CÁC NHÂN TỐ VĨ MÔ ĐẾN HIỆU QUẢ HOẠT ĐỘNG CỦA NGÂN HÀNG THƯƠNG MẠI

4.1. Tổng quan hệ thống NHTM Việt Nam và một số nhân tố vĩ mô

4.1.1. Hệ thống ngân hàng thương mại Việt Nam

Trước khi Pháp lệnh Ngân hàng ra đời (1991), ở Việt Nam chỉ có 4 ngân hàng thương mại Nhà nước với cơ cấu tổ chức, bộ máy hoạt động của các ngân hàng này hoàn toàn do nhà nước bổ nhiệm và quản lý. Điều này đã dẫn đến hạn chế không tận dụng được những ưu thế của các đối tác khác, khó đổi mới quản lý, nâng cao hiệu quả hoạt động. Ngay từ đầu những năm 2000, Chính phủ đã có kế hoạch cổ phần hóa các NHTM nhà nước nhằm đưa lĩnh vực tài chính - ngân hàng Việt Nam phát triển ngang tầm với các nước trong khu vực. Tháng 12/2007, Vietcombank là NHTM nhà nước đầu tiên chính thức đấu giá công khai cổ phiếu trên Sở giao dịch Chứng khoán TP. Hồ Chí Minh, đánh dấu bước đi đầu tiên của Chính phủ trong việc cổ phần hóa các NHTM nhà nước. Tháng 12/2008, Vietinbank cũng tổ chức thành công việc chào bán cổ phiếu lần đầu ra công chúng. MHB là NHTM nhà nước thứ ba được duyệt phương án cổ phần hóa. Tháng 5/2012, BIDV thực hiện cổ phần hoá và niêm yết cổ phiếu trên Sở giao dịch chứng khoán TP. Hồ Chí Minh vào tháng 01/2014. Bảng sau đây liệt kê số lượng ngân hàng thương mại ở Việt Nam từ 2008 đến 2020:

Bảng 4.1: Số lượng ngân hàng thương mại Việt Nam qua các năm

2008 | 2010 | 2015 | 2018 | 2020 | |

NHTM Nhà nước | 5 | 5 | 7 | 4 | 4 |

NHTM Cổ phần | 37 | 37 | 28 | 31 | 31 |

NHTM Liên doanh | 4 | 5 | 5 | 2 | 2 |

NH 100% vốn ngoại | - | 5 | 5 | 9 | 5 |

Có thể bạn quan tâm!

-

Mô Tả Và Lựa Chọn Mô Hình Để Đo Lường Hiệu Quả

Mô Tả Và Lựa Chọn Mô Hình Để Đo Lường Hiệu Quả -

Mô Hình Dea Ước Lượng Hiệu Quả Của Các Ngân Hàng

Mô Hình Dea Ước Lượng Hiệu Quả Của Các Ngân Hàng -

Mô Hình Xác Định Các Nhân Tố Ảnh Hưởng Tới Hiệu Quả (Tobit)

Mô Hình Xác Định Các Nhân Tố Ảnh Hưởng Tới Hiệu Quả (Tobit) -

Thực Trạng Hiệu Quả Hoạt Động Của Các Nhtm Việt Nam

Thực Trạng Hiệu Quả Hoạt Động Của Các Nhtm Việt Nam -

Hiệu Quả Scale Của Các Ngân Hàng Từ Năm 2008-2019

Hiệu Quả Scale Của Các Ngân Hàng Từ Năm 2008-2019 -

Các Khuyến Nghị Nhằm Nâng Cao Hiệu Quả Hoạt Động Của Các Ngân Hàng Thương Mại Việt Nam

Các Khuyến Nghị Nhằm Nâng Cao Hiệu Quả Hoạt Động Của Các Ngân Hàng Thương Mại Việt Nam

Xem toàn bộ 144 trang tài liệu này.

Nguồn: Ngân hàng Nhà nước

Như vậy, tính đến thời điểm 2020, đã có 4/5 ngân hàng thương mại nhà nước được cổ phần hóa. Trong giai đoạn 2011- 2015, hệ thống ngân hàng Việt Nam thực hiện thành công 7 thương vụ M&A. Hoạt động M&A diễn ra với sự tham gia của 16 ngân hàng, góp phần giảm bớt 12 ngân hàng, trong đó số lượng ngân hàng thương mại cổ

phần giảm mạnh nhất, từ 37 xuống còn 28 ngân hàng. Đến cuối năm 2015, hệ thống có 7 NHTM nhà nước (gồm 3 NHTM được mua với giá 0 đồng, Agribank và 4 NHTM cổ phần nhà nước), 28 ngân hàng TMCP, 5 NH liên doanh. Năm 2015 ghi nhận Ngân hàng TMCP Dầu khí toàn cầu đã chuyển thành Ngân hàng TNHH MTV do Nhà nước sở hữu 100% vốn điều lệ kể từ 7/7/2015. Ngân hàng TMCP Phương Nam đã sáp nhập vào Ngân hàng TMCP Sài Gòn từ 1/10/2015. Ngân hàng TMCP Phát triển Mê kông sát nhập vào Ngân hàng TMCP Hàng Hải từ ngày 21/7/2015. Ngày 25/5/2015, Ngân hàng TMCP Phát triển Nhà đồng bằng Sông Cửu Long (MHB) sáp nhập vào Ngân hàng TMCP Đầu tư và Phát triển Việt Nam BIDV.

Tính đến 2020, số lượng các ngân hàng TMCP trong nước tại Việt Nam gồm có 31 ngân hàng; Số ngân hàng liên doanh giảm còn 2 ngân hàng, theo danh sách ở bảng 4.2

Có một số sự thay đổi về vốn ở một số ngân hàng, nhưng nhìn chung, các biến

động này không quá lớn. Có một số nhận xét khái quát như sau:

Vốn chủ sở hữu

Vốn chủ sở hữu, trong đó bao gồm vốn điều lệ, là cơ sở và cũng là điều kiện để một NHTM xác định quy mô hoạt động của mình. Dù chiếm tỷ trọng nhỏ, thậm chí rất nhỏ trong Tổng nguồn vốn của ngân hàng, nhưng vốn chủ sở hữu được ví như "tấm đệm" chống đỡ rủi ro, bảo vệ người gửi tiền/ký thác và các quỹ bảo hiểm tiền gửi. Vốn chủ sở hữu cũng góp phần quyết định tới hệ số an toàn vốn (CAR) của Ngân hàng.

Tính đến cuối năm 2019, tổng vốn chủ sở hữu của 23 ngân hàng trong bảng 3.2 là gần 700.000 tỷ đồng, tăng hơn 20% so với cuối năm 2018. Trong đó, riêng 10 ngân hàng có vốn chủ sở hữu nhiều nhất chiếm 76,91% tổng vốn chủ sở hữu của 23 ngân hàng.

Năm 2019, BIDV là ngân hàng giữ vị trí quán quân về tăng vốn chủ sở hữu (năm 2018, vị trí này đã thuộc về Techcombank) khi tăng vốn chủ 42,51%, tương đương tăng

23.163 tỷ đồng thông qua việc phát hành tăng vốn điều lệ thêm 17,65% (tăng 6.033 tỷ đồng), từ 34.187 tỷ đồng, lên 40.220 tỷ đồng khi phát hành 603,3 triệu cổ phiếu cho đối tác chiến lược nước ngoài - KEB Hana Bank (Hàn Quốc) thu về 20.295 tỷ đồng và trở thành ngân hàng có vốn điều lệ lớn nhất. Nhờ tăng vốn điều lệ mạnh, BIDV đã nhảy một bậc lên vị trí thứ hai, trong khi VietinBank bị Vietcombank lấy mất vị trí số một, lùi xuống vị trí thứ ba sau BIDV. Ở mức thấp hơn, với việc tăng vốn điều lệ thêm 3.741 tỷ đồng trong năm qua, ACB thay thế vị trí thứ bảy của Sacombank, trong khi SHB thế chỗ SCB ở vị trí thứ mười. Ngoài BIDV và ACB, trong năm 2018 còn có thêm 11 ngân hàng khác tăng vốn là ABBank, BacA Bank, LienvietPostbank, MB, OCB, Vietcombank, SeaBank...

Nợ phải trả

Cùng với Vốn chủ sở hữu, Nợ phải trả cũng là nguồn vốn quan trọng của ngân hàng thương mại, được hình thành thông qua việc huy động nguồn vốn nhàn rỗi trong dân, từ doanh nghiệp, từ các tổ chức tín dụng khác và vay từ Ngân hàng Nhà nước. Thông thường, ngân hàng nào có quy mô vốn chủ sở hữu càng lớn thì ngân hàng đó càng có điều kiện để (nhưng không nhất thiết) huy động thêm vốn vay, nợ nhằm phục vụ cho hoạt động kinh doanh. Theo đó, dù có sự hoán đổi nhất định, song trong số các ngân hàng dẫn đầu, những ngân hàng có tổng nợ phải trả nhiều nhất cũng bao gồm những ngân hàng có vốn chủ sở hữu nhiều nhất. Tổng nợ phải trả của 23 ngân hàng tính đến cuối năm 2019 là gần 8.000 nghìn tỷ đồng, tăng khoảng 14% so với năm 2018.

Hệ số Vốn chủ sở hữu/Nợ phải trả là một trong những thước đo về khả năng thanh toán của ngân hàng và xét ở góc độ này thì xét trong các ngân hàng lớn, về vốn chủ sở hữu không phải là 10 ngân hàng có khả năng thanh toán tốt nhất. Hệ số này tính bình quân cho 23 ngân hàng là ở mức dao động 8% ở thời điểm cuối năm 2019, tăng so với mức tương đối 7% cuối năm 2018 và các ngân hàng có quy mô vốn chủ sở hữu, cũng như nợ phải trả lớn nhất có hệ số Vốn chủ sở hữu/Nợ phải trả dao động gần với các mức bình quân này. Ngân hàng có hệ số này lớn nhất là Techcombank với mức 19,30%.

Tài sản

Tổng tài sản của 23 ngân hàng được tập hợp tính đến cuối năm 2019 là hơn 8.000 nghìn tỷ đồng, tăng lên so với cuối năm 2018. Trong đó, Cho vay khách hàng chiếm tỷ trọng lớn nhất. Tiếp đến là Chứng khoán đầu tư với mức tăng trưởng nhẹ so với năm 2018. Có thể thấy, Cho vay khách hàng vẫn là nghiệp vụ chính. Tốc độ tăng trưởng Cho vay khách hàng nhanh hơn đáng kể hơn rất nhiều so với tốc độ tăng trưởng của Chứng khoán đầu tư. Điều này phản ánh, các ngân hàng tập trung cho mảng hoạt động nghiệp vụ chính là cung ứng vốn cho nền kinh tế, góp phần không nhỏ đà tăng trưởng kinh tế ấn tượng năm 2019, GDP tăng vượt mọi dự báo 7,02%.

Khi những ngân hàng có Vốn chủ sở hữu lớn nhất cũng là ngân hàng có Nợ phải trả lớn nhất, thì đương nhiên đó cũng là những ngân hàng có Tổng tài sản lớn nhất. Trong đó, tăng mạnh nhất là VietBank tăng 33,4%, tiếp đến là VIB tăng 32,6%, NamA Bank tăng 26,15%.

Kết quả kinh doanh

Tổng lợi nhuận trước thuế năm 2019 của 23 ngân hàng tăng tới gần 30.000 tỷ đồng, tương đương 33,50% so với năm 2018. Nguyên nhân chính là do tốc độ tăng trung bình của Chi phí dự phòng rủi ro tín dụng và tổng chi phí hoạt động thấp hơn Tổng thu

nhập. Ngân hàng có Lãi thuần từ hoạt động khác cao nhất là BIDV với mức 5.361 tỷ đồng, tăng tới 40% (tương đương tăng 1.543 tỷ đồng). Trong khi đó, Vietcombank, BIDV và VietinBank là 3 ngân hàng có mức lãi từ hoạt động dịch vụ lớn nhất với từ hơn

4.000 tỷ đồng đến hơn 4.300 tỷ đồng.

Trong năm 2019, có tới 11 ngân hàng có Lãi thuần từ hoạt động dịch vụ đạt trên

1.000 tỷ đồng, nhiều hơn 2 ngân hàng so với năm 2018 (có thêm TPBank và VIB). Trong đó, Lãi thuần từ hoạt động dịch vụ của VIB tăng mạnh hơn 144,6%, từ 734 tỷ đồng, lên 1.797 tỷ đồng.

Như vậy, bên cạnh hoạt động tín dụng, các ngân hàng tiếp tục chú trọng vào mảng dịch vụ, chủ yếu là bán chéo sản phẩm, đặc biệt là hợp tác phân phối sản phẩm độc quyền với các công ty bảo hiểm.

Nếu xét về hiệu quả hoạt động, đối với cổ đông của các ngân hàng TMCP, chỉ tiêu Lợi nhuận ròng/cổ phần (EPS) là có ý nghĩa nhất và sau cùng. Theo chỉ tiêu này, Vietcombank là ngân hàng đứng đầu với 4.481 đồng, tăng 25% so với năm 2018, tiếp đến là VIB với 3.894 đồng, tăng 0,54%. Các nhà băng khác cũng có EPS trên 3.000 đồng là ACB (3.632 đồng, tăng 18%) và HDBank (3.675 đồng, tăng 27%), MB (3.596

đồng, tăng 48,8%), TPBank (3.691 đồng, tăng 26,8%), VPBank (3.376 đồng, tăng 11,6%). Tuy nhiên, ấn tượng nhất lại là Saigonbank khi EPS của Ngân hàng tăng vọt 518,4% lên 470 đồng, do lợi nhuận tăng mạnh.

ROE

Chỉ số ROE (Lợi nhuận sau thuế/Vốn chủ sở hữu) bình quân của 23 ngân hàng trong năm 2019 là 16,02%. Đây là một mức khá tốt của ngành và cải thiện hơn so với năm 2018. Hầu hết ngân hàng nằm trong danh sách các ngân hàng lớn, có Lãi cơ bản/CP cao nhất đều có hệ số ROE cao hơn mức bình quân này. Trong đó, dẫn đầu vẫn là VIB với 24,32%, tiếp theo là TPBank với 23,66%, Vietcombank với 22,9%...

ROA

Chỉ số ROA (Lợi nhuận sau thuế/Tổng tài sản) bình quân của 23 ngân hàng là 1,96. Điểm đặc biệt về chỉ số này là có một số ngân hàng có quy mô nhỏ lọt vào danh mục các ngân hàng lớn như OCB, ABBank. Trong đó, dẫn đầu là Techcombank với 2,67%, tiếp đến là VPBank 2,19%, OCB 2,19%, MB 1,96%.

4.1.2. Dữ liệu về các ngân hàng trong nghiên cứu

Theo mục tiêu và phạm vi nghiên cứu của đề tài luận án, tác giả không tính toán

đến hiệu quả của 9 ngân hàng 100% vốn nước ngoài do không thu thập được số liệu báo

cáo tài chính đầy đủ. Đối với ngân hàng chính sách và hợp tác xã, do tính đặc thù và sự thiếu thốn trong việc cập nhật dữ liệu đến 2020, tác giả cũng không lựa chọn đo lường hiệu quả cho các ngân hàng này (thiếu năm). Ngoài ra, có hai ngân hàng liên doanh là ngân hàng liên doanh Indovina và ngân hàng liên doanh Việt Nga, tuy có đủ số liệu của Indovina nhưng ngân hàng Liên doanh Việt - Nga từ 7 năm nay không công bố báo cáo tài chính trong giai đoạn nghiên cứu (không có dữ liệu). Để đảm bảo tính tin cậy của kết quả mô hình kinh tế lượng, tác giả lựa chọn 23 ngân hàng thương mại cổ phần trong nước có đủ dữ liệu phân tích trong mẫu nghiên cứu giai đoạn 2008-2020.

4.1.3. Dữ liệu về tình hình kinh tế vĩ mô của Việt Nam

Trong giai đoạn nghiên cứu, tình hình kinh tế vĩ mô của Việt Nam có sự biến

động hai chiều. Cụ thể như sau:

Bảng 4.2. Một số chỉ tiêu kinh tế vĩ mô tại Việt Nam từ 2008 - 2019

2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | |

GDP (tỷ USD, làm tròn) | 89 | 91 | 101 | 135,5 | 155.8 | 171,2 | 186,2 | 193,2 | 202,6 | 216,4 | 231,7 | 247,9 | 343 |

Tỉ lệ tăng giảm GDP (tăng giảm % so với năm trước) | 6,2 | 5,3 | 6,7 | 5,89 | 5,03 | 5,42 | 5,98 | 6,68 | 6,21 | 6,81 | 7,08 | 7,02 | 2,91 |

FDI-đăng ký (tỷ USD, làm tròn) | 71,7 | 23,1 | 18,6 | 14 | 16,3 | 22,35 | 20,23 | 22,76 | 24,4 | 35,88 | 35,46 | 38,02 | 28,53 |

FDI-thực hiện (tỷ USD, làm tròn) | 11,5 | 10 | 11 | 11 | 10,46 | 11,5 | 12,35 | 14,5 | 15,8 | 21,27 | 19,1 | 20,4 | 19,9 |

Chỉ số giá tiêu dùng CPI (tăng giảm % so với năm trước) | 19,9 | 6,5 | 11,7 | 18,58 | 6,81 | 6,04 | 4,09 | 0,63 | 4,74 | 3,53 | 3,54 | 2,79 | 3,23 |

Nguồn: Tổng hợp của tác giả

4.1.3.1. GDP

Trong quá trình phát triển nền kinh tế, lịch sử ghi nhận kinh tế Việt Nam năm 2007 tăng trưởng 8,5%, cao nhất kể từ năm 1997. Tuy nhiên năm 2008, nền kinh tế Việt Nam chững lại, được cho bắt nguồn từ nhiều nguyên nhân, trong đó có khủng hoảng tài chính 2007-2010. Từ năm 2007, nền kinh tế đã có dấu hiệu lạm phát rất cao. Đặc trưng

giai đoạn này là tốc độ tăng trưởng kinh tế chững lại (chỉ đạt 5-6%/năm so với 7-8% giai đoạn trước). 2008 là một năm phát triển chậm, tốc độ tăng trưởng GDP chỉ đạt khoảng 6,23%, thấp nhất kể từ năm 1999. Vào năm 2008, lạm phát tăng tốc ở mức trên 10%. Năm 2009, tốc độ tăng trưởng GDP tụt xuống còn 5,32%, năm 2010 là 6,78% và năm 2011 là 5,89% . Vào tháng 5 năm 2009, Chính phủ tung ra gói kích cầu có giá trị

143.000 tỷ đồng (tương đương 8 tỷ USD), sau đó tăng lên 160 nghìn tỷ đồng (tương đương 9 tỷ USD). Gói kích cầu có ảnh hưởng tốt nhất định (kích thích nhu cầu tăng, dẫn tới tăng GDP), tuy nhiên cũng để lại nhiều hệ lụy sau này: tạo bong bóng đầu cơ, bong bóng chứng khoán và bất động sản, lạm phát tăng cao, thâm hụt ngân sách nặng dẫn tới nợ nhà nước tăng cao, gây bất ổn định tỷ giá và bất ổn định kinh tế vĩ mô. Ngày 25/11/2009 VNĐ bị phá giá khoảng 5% và đến tháng 12, Chính phủ phải tuyên bố dừng gói kích cầu. Kinh tế vĩ mô bất ổn định, lạm phát năm 2011 lên tới trên 20%. Trong năm 2010, Ngân hàng Nhà nước Việt Nam đã từng ba lần áp dụng biện pháp phá giá đồng tiền VND. Ngày 11/2/2011, VND bị phá giá 9,3%. Năm 2011, lạm phát Việt Nam tăng rất cao. Nghị quyết số 11 được Chính phủ đưa ra thắt chặt tiền tệ, nhằm mục tiêu giảm lạm phát. Theo đó, lãi suất ngân hàng tăng rất cao, các doanh nghiệp bị hạn chế cho vay. Trong năm 2011, nhiều phân tích kinh tế trong nước cho rằng Nghị quyết 11 đã phát huy tác dụng, là liều thuốc chữa lạm phát hữu hiệu.

Tuy nhiên, sang năm 2012, do ảnh hưởng của nhiều nguyên nhân, trong đó có một phần từ Nghị quyết 11 đã thắt chặt mức cung tiền, nền kinh tế Việt Nam lâm vào tình thế rất khó khăn, trong đó nổi bật là nợ xấu ngân hàng và hàng tồn kho tăng cao, thị trường bất động sản và chứng khoán suy thoái, đặc biệt là thị trường bất động sản đóng băng, trong khi dư nợ lĩnh vực này có thể tới 50 tỷ USD. Một số lượng lớn các doanh nghiệp phá sản. Đa số các doanh nghiệp lâm vào khó khăn. Tính chung hai năm 2011 và 2012 thì tổng số doanh nghiệp rời khỏi thị trường bằng 20 năm trước đó. Và trong số gần 500.000 doanh nghiệp đang hoạt động thì tỷ lệ thua lỗ cũng rất cao. Nợ xấu của toàn nền kinh tế tăng cao và tăng nhanh đe doạ sự ổn định của nền kinh tế. Tổng nợ công theo định nghĩa quốc tế vào cuối năm 2011 đã là 128.9 tỷ USD bằng 106% GDP (121.7 tỷ USD), trong đó nợ nước ngoài bằng 38,9% GDP. Năm 2014, kinh tế tăng trưởng 5,98%, là năm đầu tiên vượt mức do Quốc hội khóa XIII đề ra nhưng thấp hơn đề ra trong Kế hoạch 5 năm của Quốc hội khóa XIII, trong khi thấp hơn một số nước xung quanh (theo số liệu của ADB) như Lào (7,4%, theo thông tấn xã Lào GDP bình quân đầu người 1217 USD năm 2011 lên 1692 USD năm 2014 và dự kiến năm 2015 lên đến 1890 USD, với đà tăng trưởng trung bình 7,1% mỗi năm kế hoạch 2011-2015, tỷ lệ hộ nghèo của người dân trên cả nước đã giảm từ 33% năm 2003 xuống 16% năm 2013),

Campuchia (7%, thông tấn xã Campuchia xác nhận tăng 7%, trong đó công nghiệp tăng là 9,6%, khu vực dịch vụ tăng 7,5% và tăng trưởng nông nghiệp là 2,6%, tỷ lệ hộ nghèo đã giảm xuống dưới 18%, ngành du lịch năm 2014, tăng 19,34% so với năm 2013), Trung Quốc (7,4%), Ấn Độ (7,4%), Myanmar (7,7%), và với đà tăng như vậy, không đạt được chỉ tiêu chung cho kế hoạch 5 năm là tăng 6,5% - 7%/năm. Năm 2015, tăng trưởng GDP đạt 6,68% (số liệu Nhà nước), trong khi các nước láng giềng Trung Quốc là 6,9%, Lào 7,5% (năm tài chính 2014-2015 GDP tăng trưởng 7,9%, với thu nhập bình quân đầu người tăng lên đến 1.970 USD, kế hoạch tăng trưởng trung bình 7,5% mỗi năm giai đoạn 2016-2020, GDP bình quân đầu người 2,450 USD năm 2020, số liệu khác phấn đấu 3.190 USD vào năm 2020), Campuchia 6,9% (số liệu khác 7%, kế hoạch tăng 7% năm 2016).

Nền kinh tế không những đạt mức tăng trưởng cao, mà cơ cấu kinh tế còn tiếp tục chuyển dịch theo hướng công nghiệp hóa - hiện đại hóa. Tỉ trọng trong GDP của khu vực nông, lâm nghiệp, thủy sản giảm từ mức 17% của năm 2015 xuống 13,96% vào năm 2019, trong khi đó, tỉ trọng của khu vực dịch vụ tăng từ mức 39,73% của năm 2015 lên 41,17% vào năm 2018 và 41,64 % trong năm 2019; tỉ trọng khu vực công nghiệp và xây dựng duy trì ổn định ở mức 33-34,5% từ năm 2015 đến năm 2019.

Tăng trưởng kinh tế dần chuyển dịch theo chiều sâu, tỉ lệ đóng góp của năng suất các nhân tố tổng hợp (TFP) trong tăng trưởng GDP năm 2019 đạt 46,11%, bình quân giai đoạn 2016- 2019 đạt 44,46%, cao hơn nhiều so với mức bình quân 33,6% của giai đoạn 2011- 2015.

Nhìn chung, tốc độ tăng trưởng GDP ở Việt Nam trong giai đoạn nghiên cứu 2008 - 2019 có diễn tiến tốt. Tốc độ tăng trưởng khá vững vàng, điều này có được nhờ vào kết quả tốt ở các ngành công nghiệp (tăng 9,6% trong chín tháng đầu năm 2019), ngang bằng với xu hướng của năm 2015.

Tăng trưởng cao ở các ngành chế tạo và chế biến, giúp bù đắp cho ngành xây dựng có tốc độ tăng trưởng chững lại do cắt giảm trong chương trình đầu tư của Chính phủ. Trong khi đó, ngành nông, lâm, thủy sản gặp bất lợi về khí hậu, giá cả thế giới đi xuống, dịch tả lợn châu Phi bùng phát, nên chỉ tăng được 2% trong chín tháng đầu năm 2019, trong đó tăng trưởng ngành nông nghiệp nói riêng sụt giảm tương đối mạnh (chỉ đạt 0,7% so với 2,9% của năm trước). Ngành dịch vụ tiếp tục tăng trưởng khoảng 7,0%, nhờ nhu cầu trong nước tăng tương đối mạnh và quá trình đô thị hóa, cũng như kết quả tốt ở các ngành dịch vụ hiện đại như viễn thông, tài chính và giao thông vận tải. Nhìn từ phía cầu, tốc độ tăng trưởng GDP được trợ lực bởi tăng trưởng tín dụng và nhu cầu trong nước của khu vực tư nhân. Khu vực kinh tế đối ngoại vẫn là động lực truyền thống trong

thập kỷ qua và vai trò đó lại được khẳng định trong năm 2019 với tốc độ tăng trưởng xuất khẩu tương đối cao, đóng góp đến gần 12 điểm phần trăm cho tăng trưởng GDP. Đóng góp của tiêu dùng tư nhân là xu hướng mới xuất hiện trong vài năm qua do tầng lớp trung lưu trỗi dậy chiếm xấp xỉ 10% dân số. Theo ước tính, mỗi năm có thêm khoảng một triệu người dân gia nhập tầng lớp trung lưu, đẩy mạnh nhu cầu về hàng tiêu dùng và nhà ở. Nhờ thu nhập thực đang tăng lên và lạm phát ở mức thấp, doanh số bán lẻ tăng vững ở mức 11,8% theo giá hiện hành (9,4% theo giá so sánh) trong mười tháng đầu năm 2019. Sức cầu như vậy một phần được đáp ứng bởi hàng tiêu dùng nhập khẩu tăng lên (tăng bình quân 15% kể từ năm 2015). Đầu tư của khu vực tư nhân cũng tăng khoảng gần 17% trong ba quý đầu năm 2019 và cũng đóng góp vào tốc độ tăng trưởng GDP ở mức cao.

4.1.3.2. FDI

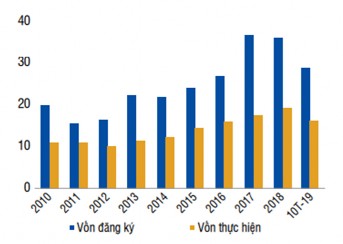

Tốc độ tăng trưởng của nguồn vốn FDI vào Việt Nam giảm mạnh từ những năm 2008 - 2010, sau đó giữ ổn định trong những năm tiếp theo của thời kì nghiên cứu (Bảng 3.1). Cho đến 2020, đầu tư trực tiếp nước ngoài (FDI) vẫn là nguồn vốn quan trọng nhất của nước ngoài đổ vào nền kinh tế Việt Nam, ước lên đến khoảng 29 tỷ US$ (tổng số vốn đăng ký) trong mười tháng đầu năm 2019.

(tỷ US$)

Hình 4.1. Số cam kết và giải ngân vốn FDI

Nguồn: Tổng cục thống kê

Con số này tương đương với số báo cáo cho năm 2017 và 2018, càng cho thấy sức dẻo dai của nền kinh tế Việt Nam trong bối cảnh bất định trên toàn cầu. Với chi phí lao động thuộc dạng rẻ nhất trên thế giới, chính sách mở cửa thương mại mạnh mẽ (Việt Nam đã ký kết nhiều hiệp định thương mại hơn bất kỳ quốc gia nào khác ở khu vực