Phụ lục 15: Quản trị rủi ro trong kinh doanh của NHTM theo hiệp ước Basel

Ủy ban Basel về giám sát ngân hàng (Basel Committee on Banking Supervision- (BCBS) được thành lập vào năm 1974 bởi một nhóm các Ngân hàng Trung ương và cơ quan giám sát của 10 nước phát triển (G10) tại thành phố Basel, Thụy Sỹ nhằm tìm cách ngăn chặn sự sụp đổ hàng loạt của các ngân hàng vào thập kỷ 80. Hiện nay, các thành viên của Ủy ban gồm đại diện ngân hàng Trung ương hay cơ quan giám sát hoạt động ngân hàng của 27 nước: Argentina, Úc, Bỉ, Brazil, Canada, Trung Quốc, Pháp, Đức, Hồng Kông, Ản Độ, Indonesia, Ý, Nhật Bản, Hàn Quốc, Luxembourg, Mexico, Hà Lan, Nga, Ả Rập Xê Út, Singapore, Nam Phi, Tây Ban Nha, Thụy Điển, Thụy Sĩ, Thổ Nhĩ Kỳ, Anh và Hoa Kỳ. Ủy ban được nhóm họp 4 lần trong một năm.

Chính Ủy ban Basel là nơi đã cho ra đời các hiệp ước Basel (basel I, basel II, basel III). Để đảm bảo mục tiêu hoạt động an toàn của NHTM, BCBS đã chính thức ban hành các bản hiệp ước quốc tế (gọi là Basel I, Basel II, Basel III), gồm các bộ tiêu chuẩn khá nghiêm ngặt về vốn và những rủi ro về thị trường, vận hành, đồng thời quy định cách tính CAR cũng phải khắt khe hơn, nhằm giúp hệ thống các tổ chức tín dụng nói chung và các NHTM nói riêng đảm bảo an toàn vốn trong quá trình hoạt động.

Vào năm 1988, Ủy ban Basel về giám sát ngân hàng (Basel Committee on Banking Supervision – (BCBS) đã quyết định giới thiệu hệ thống đo lường vốn mà nó được đề cập như là Hiệp ước vốn Basel (the Basel Capital Accord) hay Basel I. Hệ thống này cung cấp khung đo lường rủi ro tín dụng với tiêu chuẩn vốn tối thiểu 8%. Basel I không chỉ được phổ biến trong các quốc gia thành viên mà còn được phổ biến ở hầu hết các nước khác có các ngân hàng hoạt động quốc tế. Đến năm 1996, Basel I được sửa đổi với rất nhiều điểm mới. Tuy vậy, Hiệp ước vẫn có khá nhiều điểm hạn chế.

Để khắc phục những hạn chế của Basel I, tháng 6/1999, Ủy ban Basel đã đề xuất khung đo lường mới với 3 trụ cột chính:

(i) Yêu cầu vốn tối thiểu trên cơ sở kế thừa Basel I;

(ii) Sự xem xét giám sát của quá trình đánh giá nội bộ và sự đủ vốn của các tổ chức tài chính;

(iii) Sử dụng hiệu quả của việc công bố thông tin nhằm làm lành mạnh kỷ luật thị trường như là một sự bổ sung cho các nỗ lực giám sát. Đến ngày 26/6/2004, bản Hiệp ước quốc tế về vốn Basel mới (Basel II) đã chính thức được ban hành.

Với nỗ lực ngăn chặn sự tái diễn của cuộc khủng hoảng tài chính thế giới 2008, vì vậy ngày 12/9/2010 Hiệp ước Basel III với những quy định nghiêm ngặt hơn dành cho các ngân hàng thuộc 27 thành viên đã được Ủy ban Giám sát ngân hàng Basel ban hành.

Tóm tắt nội dung cơ bản của Hiệp ước Basel (The New Capital Accord)

Có thể bạn quan tâm!

-

Tác động của chính sách tiền tệ đến tính ổn định tài chính của các ngân hàng thương mại Việt Nam thông qua mức độ chấp nhận rủi ro - 22

Tác động của chính sách tiền tệ đến tính ổn định tài chính của các ngân hàng thương mại Việt Nam thông qua mức độ chấp nhận rủi ro - 22 -

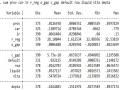

Ma Trận Hệ Số Tương Quan Mô Hình Tác Động Của Chính Sách Tiền Tệ, Prov Đến Car

Ma Trận Hệ Số Tương Quan Mô Hình Tác Động Của Chính Sách Tiền Tệ, Prov Đến Car -

Tác động của chính sách tiền tệ đến tính ổn định tài chính của các ngân hàng thương mại Việt Nam thông qua mức độ chấp nhận rủi ro - 24

Tác động của chính sách tiền tệ đến tính ổn định tài chính của các ngân hàng thương mại Việt Nam thông qua mức độ chấp nhận rủi ro - 24

Xem toàn bộ 203 trang tài liệu này.

Basel I tập trung vào bảo toàn vốn chủ sở hữu, phân định vốn tự có theo nhiều cấp độ, với tỷ lệ vốn an toàn tối thiểu (CAR) là 8%.

Basel II đề cập thêm những rủi ro về thị trường, vận hành, đồng thời quy định cách tính CAR cũng phải khắt khe hơn. Basel II dựa trên 3 trụ cột chính. Đến ngày 26/6/2004, bản Hiệp ước quốc tế về vốn Basel mới (Basel II) đã chính thức được ban hành. Basel II bao gồm 3 trụ cột.

Trụ cột thứ 1: liên quan tới việc duy trì vốn bắt buộc. Theo đó, tỷ lệ vốn bắt buộc tối thiểu (CAR) vẫn là 8% của tổng tài sản có rủi ro như Basel I. Tuy nhiên, rủi ro được tính toán theo ba yếu tố chính mà ngân hàng phải đối mặt: rủi ro tín dụng, rủi ro tác nghiệp (hay rủi ro hoạt động) và rủi ro thị trường. So với Basel I, cách tính chi phí vốn đối với rủi ro tín dụng có sự sửa đổi lớn, đối với rủi ro thị trường có sự thay đổi nhỏ, nhưng hoàn toàn là phiên bản mới đối với rủi ro tác nghiệp. Trọng số rủi ro của Basel II bao gồm nhiều mức (từ 0%-150% hoặc hơn) và rất nhạy cảm với xếp hạng.

Trụ cột thứ 2: liên quan tới việc hoạch định chính sách ngân hàng, Basel II cung cấp cho các nhà hoạch định chính sách những “công cụ” tốt hơn so với Basel

I. Trụ cột này cũng cung cấp một khung giải pháp cho các rủi ro mà ngân hàng đối mặt, như rủi ro hệ thống, rủi ro chiến lược, rủi ro danh tiếng, rủi ro thanh khoản và rủi ro pháp lý, mà hiệp ước tổng hợp lại dưới cái tên rủi ro còn lại (residual risk).

Basel II nhấn mạnh 4 nguyên tắc của công tác rà soát giám sát:

Thứ nhất, các ngân hàng cần phải có một quy trình đánh giá được mức độ đầy đủ vốn nội bộ theo danh mục rủi ro và phải có được một chiến lược đúng đắn nhằm duy trì mức vốn đó.

Thứ hai, các giám sát viên nên rà soát và đánh giá việc xác định mức độ vốn nội bộ và chiến lược của ngân hàng, cũng như khả năng giám sát và đảm bảo tuân thủ tỉ lệ vốn tối thiểu; giám sát viên nên thực hiện một số hành động giám sát phù hợp nếu họ không hài lòng với kết quả của quy trình này.

Thứ ba, giám sát viên khuyến nghị các ngân hàng duy trì mức vốn cao hơn mức tối thiểu theo quy định.

Thứ tư, giám sát viên nên can thiệp ở giai đoạn đầu để đảm bảo mức vốn của ngân hàng không giảm dưới mức tối thiểu theo quy định và có thể yêu cầu sửa đổi ngay lập tức nếu mức vốn không được duy trì trên mức tối thiểu.

Trụ cột thứ 3: Các ngân hàng cần phải công khai thông tin một cách thích đáng theo nguyên tắc thị trường. Basel II đưa ra một danh sách các yêu cầu buộc các ngân hàng phải công khai thông tin, từ những thông tin về cơ cấu vốn, mức độ đầy đủ vốn đến những thông tin liên quan đến mức độ nhạy cảm của ngân hàng với rủi ro tín dụng, rủi ro thị trường, rủi ro vận hành và quy trình đánh giá của ngân hàng đối với từng loại rủi ro này.

Basel III với lộ trình bắt đầu từ tháng 1/2013 và hoàn thành vào cuối năm 2018 đã bổ sung những quy định mới về khái niệm và các tiêu chuẩn an toàn tối thiểu cao hơn. Với các phương pháp giám sát an toàn vĩ mô được ban hành, Basel III được đánh giá là bước ngoặt lịch sử trong quy định về hoạt động ngân hàng.

Như vậy, quá trình phát triển của các Hiệp ước Basel mà tổ chức BCBS đưa ra, các ngân hàng thương mại càng ngày càng được yêu cầu hoạt động một cách minh bạch hơn, đảm bảo vốn phòng ngừa cho nhiều loại rủi ro hơn và do vậy, hy vọng sẽ giảm thiểu được tổn thất do rủi ro.

Tại Việt Nam đã tiếp cận những chuẩn mực quốc tế và ban hành khung pháp lý về đảm bảo an toàn vốn. Theo đó, NHNN ban hành Quyết định số 297/1999/QĐ- NHNN5 ngày 25/8/1999 qui định về các tỷ lệ đảm bảo an toàn trong hoạt động của tổ chức tín dụng (TCTD) với CAR phải duy trì tối thiểu là 8%.

Ứng dụng Basel II về tỷ lệ an toàn vốn trong hoạt động ngân hàng tại Việt Nam.

Ủy ban Basel về giám sát ngân hàng (Basel Committee on Banking Supervision- (BCBS) được thành lập vào năm 1974 bởi một nhóm các NHTW và cơ quan giám sát của 10 nước phát triển (G10) tại thành phố Basel, Thụy Sỹ nhằm tìm cách ngăn chặn sự sụp đổ hàng loạt của các ngân hàng vào thập kỷ 80.

Sau khi Basel II công bố, NHNN ban hành Quyết định số 457/2005/QĐ- NHNN ngày 19/4/2005 thay thế Quyết định số 297/1999/QĐ-NHNN5, quy định TCTD phải duy trì CAR tối thiểu 8% giữa vốn tự có so với tổng tài sản "Có" rủi ro và vốn tự có bao gồm vốn cấp 1 và vốn cấp 2. Quyết định này khắc phục hạn chế của Quyết định số 297/1999/QĐ-NHNN5 khi quy định CAR là tỷ lệ một phần của vốn cấp 1 trên tổng tài sản “Có” điều chỉnh rủi ro. Tuy vậy, về phương pháp tính theo hướng dẫn của Quyết định 457/2005/QĐ-NHNN chỉ đạt đến mức tiếp cận phần lớn các yêu cầu theo Basel I.

Năm 2010, NHNN ban hành Thông tư số 13/2010/TT-NHNN ngày 20/5/2010 thay thế Quyết định số 457/2005/QĐ-NHNN cùng với Nghị định 141/2006/NĐ-CP ngày 22/11/2006 của Chính phủ, yêu cầu vốn pháp định tối thiểu của NHTM phải đạt vào cuối năm 2010 là 3.000 tỷ đồng đã góp phần đảm bảo an toàn vốn và nâng cao tiềm lực tài chính của các NHTM. Ngoài quy định việc xác định vốn tự có bao gồm vốn cấp 1 và vốn cấp 2, NHNN đã hướng dẫn cách xác định CAR riêng lẻ, CAR hợp nhất và nâng CAR tối thiểu lên 9%. Quy định này phù hợp với xu hướng các NHTM hoạt động theo mô hình công ty mẹ - công ty con, góp phần tăng cường quản lý thanh khoản của các TCTD và phương pháp tính toán CAR đã từng bước tiếp cận Basel II.

Basel II có ba trụ cột chính. Trong đó, trụ cột một yêu cầu về tỷ lệ an toàn vốn tối thiểu (CAR), trụ cột hai về rà soát giám sát và trụ cột ba về thực hiện các nguyên tắc thị trường. Áp dụng Basel II giúp tăng cường năng lực tài chính, tăng cường quản trị rủi ro của ngân hàng. Trụ cột một quy định mức an toàn vốn tối thiểu theo phương pháp tiêu chuẩn và phương pháp nâng cao cho rủi ro tín dụng, rủi ro hoạt động và rủi ro thị trường. Trụ cột hai là đánh giá nội bộ về mức độ đủ vốn. Các ngân hàng phải chuẩn hóa quy trình, phương pháp, công cụ đo lường rủi ro, đồng thời phải kiểm tra sức chịu đựng về vốn, lập kế hoạch vốn theo các kịch bản thị

trường và kinh doanh, giám sát về mức đủ vốn. Các bước triển khai của trụ cột hai bao gồm cơ cấu quản trị, đánh giá rủi ro trọng yếu, kiểm tra sức chịu đựng, lập kế hoạch vốn, giám sát mức đủ vốn và rà soát quy trình. Áp dụng cơ cấu quản trị vào hoạt động kinh doanh bao gồm việc phân bổ vốn theo chiến lược kinh doanh và định giá theo mức độ rủi ro. Trụ cột thứ ba là minh bạch và kỷ luật thị trường, theo đó các ngân hàng phải báo cáo và thuyết minh định kỳ về các chỉ tiêu định tính và định lượng về an toàn vốn. Trụ cột này tập trung vào việc minh bạch và công bố thông tin. Các ngân hàng thương mại cần công bố thông tin một cách định kỳ và minh bạch. Nội dung công bố thông tin cần đáp ứng yêu cầu của Ngân hàng Nhà nước, ngoài ra nên tham khảo đến các chuẩn mực tốt nhất trên thế giới.

Ngày 20/11/2014, NHNN ban hành Thông tư 36/2014/TT-NHNN vẫn qui định CAR bao gồm mức riêng lẻ và hợp nhất, đều phải duy trì ở mức 9%, quy định vốn cấp 1 phải bị loại trừ cổ phiếu quỹ và các khoản cấp tín dụng để góp vốn, mua cổ phần tại TCTD khác. Qui định về nguyên tắc xác định và cách tính giá trị thực của vốn điều lệ, vốn được cấp, đảm bảo tính nhất quán, yêu cầu các TCTD chủ động giám sát và quản lý vốn một cách an toàn và hiệu quả. Đặc biệt, Thông tư 02/2013/TT-NHNN ngày 21/01/2013 và Thông tư 09/2014/TT-NHNN ngày 18/03/2014 sửa đổi, bổ sung một số điều của Thông tư 02/2013/TT-NHNN, trong đó một số điều khoản có hiệu lực từ năm 2015 sẽ tác động đến tăng tỷ lệ nợ xấu toàn hệ thống, làm cho giá trị thực của vốn điều lệ một số TCTD giảm xuống. Theo Thông tư 36/2014/TT-NHNN, một số ngân hàng có thể sẽ phải thực hiện tăng vốn chủ sở hữu và phát hành thêm cổ phiếu ra thị trường để đáp ứng được yêu cầu về mức vốn pháp định, đảm bảo mức an toàn vốn theo qui định. Bên cạnh, áp dụng hệ số rủi ro 150% đối với các khoản phải đòi công ty quản lý quỹ; các khoản cho vay được bảo đảm bằng vàng; giảm hệ số rủi ro từ 250% xuống 150% cho khoản cho vay đầu tư bất động sản, các khoản phải đòi để đầu tư, kinh doanh chứng khoán, các khoản phải đòi đối với công ty chứng khoán sẽ giúp các TCTD cho vay kinh doanh bất động sản và chứng khoán. Tuy nhiên, phạm vi áp hệ số rủi ro 150% được mở rộng ra so với quy định của Thông tư số 13/2010/TT-NHNN sẽ làm cho tổng tài sản có rủi ro tăng lên.

Thông tư 36/2014/TT-NHNN khắc phục một số nội dung chưa phù hợp với điều kiện thực tế cũng như quá trình hội nhập quốc tế, thúc đẩy quá trình tái cơ cấu,

xử lý nợ xấu của các TCTD gắn với tháo gỡ khó khăn cho sản xuất kinh doanh, góp phần vào tăng trưởng kinh tế. Đồng thời, tạo nên các chuẩn mực mới, quy định chặt chẽ và phù hợp hơn về quản trị ngân hàng, tăng cường tính công khai, minh bạch và nâng cao khả năng chịu đựng rủi ro của các TCTD trước những cú sốc của thị trường. Tăng cường hoạt động giám sát ngân hàng, tiếp tục duy trì CAR riêng lẻ và hợp nhất, từng bước thực hiện các chuẩn mực của Basel II, tiếp cận gần hơn với thông lệ quốc tế về quản trị và giám sát ngân hàng.

Từ năm 2014, NHNN đã chủ động xây dựng lộ trình triển khai và áp dụng Basel II đối với hệ thống NHTM và đã chọn 10 NHTM thí điểm áp dụng Basel II. Năm 2016, NHNN ban hành Thông tư 41/2016/TT-NHNN, trong đó yêu cầu, từ 1/1/2020, các ngân hàng sẽ phải chính thức áp dụng tỷ lệ an toàn vốn theo chuẩn Basel II.

Tiếp đó vào năm 2017, Chính phủ đã ban hành Nghị quyết 51/NQ-CP, trong đó có nội dung yêu cầu đến 2020, các NHTM triển khai áp dụng tỷ lệ an toàn vốn theo chuẩn mực Basel II; phấn đấu có 12 - 15 ngân hàng đáp ứng đủ mức vốn tự có theo chuẩn mực vốn Basel II. Như vậy có thể thấy, việc triển khai Basel II được coi là giải pháp tái cơ cấu căn bản có tính đột phá, tạo nền tảng cho sự an toàn, phát triển lành mạnh, nâng cao sức cạnh tranh của hệ thống ngân hàng Việt Nam trong xu hướng hội nhập kinh tế quốc tế ngày càng sâu rộng hiện nay.

Đến năm 2018, NHNN đã ban hành Thông tư số 13/2018/TT-NHNN quy định đầy đủ hơn về hệ thống kiểm soát nội bộ của NHTM, chi nhánh ngân hàng nước ngoài tập trung vào khuôn khổ pháp lý đồng bộ cho công tác kiểm soát nội bộ, giúp ngăn ngừa, cảnh báo và quản lý rủi ro áp dụng từ 01/01/2019.

Như vậy, về mặt pháp lý Việt Nam đã thực hiện theo lộ trình vận dụng Basel.