Có nhiều quan điểm khác nhau về nợ xấu và thường được đề cập đến với các thuật ngữ như "doubtful debt", "bad debt" hay "non-performing loan". Theo WB1 thì "nợ xấu là các khoản nợ dưới chuẩn, có thể quá hạn và bị nghi ngờ về khả năng trả nợ lẫn khả năng thu hồi vốn của chủ nợ, điều này thường xảy ra khi các con nợ đã tuyên bố phá sản hoặc đã tẩu tán tài sản". Theo quan điểm của IMF 2 thì "một khoản vay được coi là nợ xấu khi quá hạn thanh toán gốc hoặc lãi từ 90 ngày trở lên, hoặc các khoản thanh toán lãi đến 90 ngày hoặc hơn đã được tái cơ cấu hay gia hạn nợ, hoặc các khoản thanh toán dưới 90 ngày nhưng có các nguyên nhân nghi ngờ về việc trả nợ sẽ được thực hiện đầy đủ".

2.3.3.2. Quan điểm về nợ xấu của Việt Nam.

Tại Việt Nam, theo thông tư 02 (2013) của NHNN thì nợ xấu là các khoản nợ thuộc các nhóm nợ 3, 4, 5, cụ thể theo Điều 10, thông tư 02 (2013) là:

Nợ nhóm 3: Các khoản nợ dưới tiêu chuẩn bao gồm các khoản: (i) Nợ quá hạn từ 91 ngày đến 180 ngày; (ii) Nợ gia hạn lần đầu; (iii) Nợ được miễn hoặc giảm lãi do khách hàng không đủ khả năng trả lãi đầy đủ theo hợp đồng tín dụng...

Nợ nhóm 4: Nợ nghi ngờ gồm các khoản: (i) Nợ quá hạn từ 181 đến 360 ngày; (ii) Nợ cơ cấu lại thời hạn trả nợ lần đầu quá hạn dưới 90 ngày theo thời hạn trả nợ được cơ cấu lại lần đầu; (iii) Nợ cơ cấu lại thời hạn trả nợ lần thứ hai; (iv) Nợ phải thu hồi theo kết luận thanh tra nhưng đã quá thời hạn thu hồi đến 60 ngày mà vẫn chưa thu hồi được...

Nợ nhóm 5: Nợ có khả năng mất vốn bao gồm: Nợ quá hạn trên 360 ngày; (ii) Nợ cơ cấu lại thời hạn trả nợ lần đầu quá hạn từ 90 ngày trở lên theo thời hạn trả nợ được cơ cấu lại lần đầu; (iii) Nợ cơ cấu lại thời hạn trả nợ lần thứ hai quá hạn theo thời hạn trả nợ được cơ cấu lại lần thứ hai;

(iv) Nợ cơ cấu lại thời hạn trả nợ lần thứ ba trở lên, kể cả chưa bị quá hạn

1 http://www.qdnd.vn/qdndsite/vi-vn/61/43/kinh-te-xa-hoi/no-xau-khong-qua-xau/329380.html

2 https://www.imf.org/external/np/sta/fsi/eng/2004/guide/index.htm [4.84-4.85]

hoặc đã quá hạn; (v) Nợ phải thu hồi theo kết luận thanh tra nhưng đã quá thời hạn thu hồi trên 60 ngày mà vẫn chưa thu hồi được; (vi) Nợ của khách hàng là TCTD được NHNN công bố đặt vào tình trạng kiểm soát đặc biệt, chi nhánh ngân hàng nước ngoài bị phong tỏa vốn và tài sản...

Hiện nay các TCTD đang thực hiện phân loại nợ, trích lập và sử dụng dự phòng để xử lý rủi ro trong hoạt động cho vay theo thông tư 02 (2013) của NHNN Việt Nam. Tỷ lệ trích dự phòng chung là 0,75%. Nợ vay được chia thành 5 nhóm với mức trích dự phòng cụ thể là: Nhóm 1 tỷ lệ 0%, nhóm 2 tỷ lệ 5%, nhóm 3 tỷ lệ 20%, nhóm 4 tỷ lệ 50% và nhóm 5 tỷ lệ 100%. Riêng đối với các tổ chức tài chính quy mô nhỏ (TCVM) thì có một số khác biệt: Thực hiện phân loại nợ, trích lập và sử dụng dự phòng để xử lý rủi ro trong hoạt động cho vay theo thông tư 15 (2010) của NHNN với mức trích dự phòng chung là 0,5% và dự phòng cụ thể được trích lần lượt là nhóm 1 tỷ lệ 0%, nhóm 2 tỷ lệ 2%, nhóm 3 tỷ lệ 25%, nhóm 4 tỷ lệ 50% và nhóm 5 tỷ lệ 100%. Về tỷ lệ nợ xấu (từ nhóm 3 - nhóm 5) được NHNN quy định chung là dưới 3%. Hiện nay tất cả các TCTD đều phải quản lý nợ theo sự kiểm tra giám sát của NHNN thông qua Trung tâm Thông tin tín dụng (CIC). Hàng tháng CIC gửi file phân loại nợ cho các TCTD vào ngày 15 và 20 để các TCTD tự kiểm tra và điều chỉnh nhóm nợ. Và theo quy định hiện nay thì nếu khách hàng có nợ xấu ở bất kỳ một TCTD nào, thì tất cả các món vay ở các TCTD khác đều phải kéo theo nhóm nợ phát sinh thực tế ở TCTD mà khách hàng có nợ xấu. Do vậy mà các TCTD đang hoạt động hiện nay rất khó che dấu nợ xấu đối với NHNN. Riêng tại các tổ chức TCVM, họ có thể không cung cấp thông tin món vay lên CIC nên họ có thể che dấu được nợ xấu thực tế của họ. Cũng theo các chuyên gia kinh tế, nợ xấu

thực tế tại các Cty tài chính là rất cao. Theo báo cáo của NHNN1 thì nợ xấu quý I

năm 2018 của FE Credit khoảng 5,87%, của HD Saison khoảng 6%. Theo báo cáo tổng quan thị trường tài chính năm 2017 của Ủy ban Giám sát Tài chính quốc gia thì tỷ lệ nợ xấu của ngành Ngân hàng là 9,5%. Còn theo báo cáo của NHNN thì tỷ lệ nợ xấu nội bảng năm 2017 khoảng 2,34%. Tính đến 30/06/2018, tỷ lệ nợ xấu còn

1 https://www.sbv.gov.vn/

khoảng 2% theo báo cáo của NHNN. Nợ xấu những năm gần đây giảm khá mạnh do các TCTD xử lý nợ xấu theo nghị quyết 42/2017/QH14 của Quốc hội và bán nợ xấu qua Cty Thu mua nợ quốc gia (VAMC).

Trong luận án này, khi thu thập số liệu, tác giả cũng căn cứ theo thông tư 02 về phân loại nợ của NHNN Việt Nam để xác định món vay có nợ xấu. Có nghĩa là nợ từ nhóm 3 (nợ quá hạn từ 91 ngày trở lên) đến nhóm 5.

2.4. Khung lý thuyết nghiên cứu.

Thị trường tín dụng là một thị trường không hoàn hảo, luôn có sự bất đối xứng giữa người vay và người cho vay. Đối với hoạt động cho vay nói chung thì rủi ro dẫn đến tình trạng bị nợ xấu của người cho vay phụ thuộc vào nhiều yếu tố bao gồm cả từ phía người cho vay cũng như người đi vay kể cả nhiều yếu tố môi trường khác. Trong luận án này, nghiên cứu, đánh giá tác động của các yếu tố nhân khẩu học, sở thích rủi ro mà nền tảng là lý thuyết triển vọng và vốn xã hội của người vay vốn vi mô đối với rủi ro trong hoạt động cho vay trong TCVM; phân tích mối quan hệ giữa các yếu tố từ phía người vay và người cho vay tác động đến rủi ro cho vay trong TCVM. Từ những lập luận trên, khung lý thuyết của nghiên cứu được thiết lập như hình 2.2.

Rủi ro hoạt động cho vay TCVM

Nợ xấu

Lý thuyết

Triển vọng.

- Sở thích rủi ro.

- Hành vi cá nhân.

- E ngại rủi ro.

- Tìm kiếm rủi o.

- Trung lập rủi ro.

Vốn xã hội.

- Đặc điểm nhân khẩu học.

- Niềm tin.

- Sự tin cậy.

- Đóng góp cho cộng đồng.

- Quan hệ xã hội.

- Mạng lưới xã hội.

Hình 2.2: Khung phân tích nghiên cứu.

(Nguồn: Tác giả đề xuất từ cơ sở lý thuyết và nghiên cứu tổng quan).

2.5. Tóm tắt chương 2.

Trong chương 2, tác giả đã trình bày cơ sở lý luận, khung lý thuyết về sở thích rủi ro, vốn xã hội và rủi ro cho vay TDVM trong hoạt động TCVM. Qua lược khảo các nghiên cứu trước đây ở trong và ngoài nước để đưa ra mục tiêu nghiên cứu của mình. Tác giả cũng đã đi sâu phân tích các nhân tố ảnh hưởng để đánh giá, đo lường hiệu quả và rủi ro cho vay TDVM trong hoạt động TCVM. Phân tích, đánh giá các vấn đề liên quan đến vốn xã hội có ảnh hưởng đến rủi ro củaTDVM trong hoạt động TCVM. Tác giả cũng đã đưa ra khung phân tích, các tiêu chí để đo lường và đánh giá về rủi ro của TCVM trong nghiên cứu của mình.

CHƯƠNG 3: THIẾT KẾ NGHIÊN CỨU

3.1. Phương pháp và dữ liệu nghiên cứu.

3.1.1. Phương pháp định tính.

Thông qua việc tham khảo ý kiến các chuyên gia trong việc chọn mẫu và bảng câu hỏi thiết kế sẵn (Phụ lục 1), tác giả đã trực tiếp phỏng vấn 176 khách hàng vay vốn vi mô đã chọn trong khu vực 6 tỉnh ĐBSCL tại hiện trường để nắm bắt tất cả các thông tin về xã hội học và nhân khẩu học để phục vụ cho quá trình nghiên cứu. Đồng thời cũng tham khảo ý kiến các chuyên gia, các lãnh đạo cấp cao của NHNN và các TCTD khác trong địa bàn để tham khảo về hoạt động tín dụng, khách hàng tại các khu vực, địa bàn ... phục vụ cho quá trình khảo sát.

3.1.2. Phương pháp định lượng.

Dữ liệu thứ cấp được sử dụng là các Danh bạ TCVM thường niên Việt Nam từ 2013 đến 2017. Tác giả sử dụng các dữ liệu thứ cấp này để đánh giá tổng quan hiện trạng cũng như rủi ro của hoạt động cho vay TCVM tại Việt Nam, cung cấp thêm những thông tin tham khảo tổng quan về vấn đề nghiên cứu.

Từ kết quả thu thập số liệu thông qua bảng câu hỏi, tác đưa vào mô hình để phân tích định lượng theo mô hình đề ra. Tác giả cũng dùng phương pháp thống kê mô tả để phân tích các số liệu của một số tổ chức TCVM Việt Nam để qua đó thấy được mức độ, quy mô hoạt động cũng như đánh giá tác động về hiệu quả của các tổ chức TCVM. Với số liệu thu thập từ thí nghiệm, tác giả sử dụng phương pháp phân tích hồi quy với biến nhị phân Binary Logistic cũng như thực hiện phương pháp phân tích mô hình Probit nhằm kiểm định tính vững của kết quả hồi quy Logit đã thực hiện để xử lý và phân tích đánh giá mô hình đưa ra.

Để kiểm định sự khác biệt về một số chỉ tiêu, đặc điểm trong các thí nghiệm, tác giả sử dụng giá trị thống kê t (t-test) để kiểm định giá trị trung bình và sử dụng giá trị thống kê F (F-test) để kiểm định phương sai. Hồi quy này dùng kiểm định thống kê Chi bình phương, kết quả kiểm định trong SPSS được đưa ra trong bảng Omnibus Tests of Model Coefficients. Ngoài ra, có một số kiểm định về sự phù hợp của mô hình khác như: Thước đo -2LL (-2 log likelihood) và R2 (bảng Model Summary), bảng phân loại (Clasification Table) là một chỉ tiêu để dự báo độ phù hợp của mô hình, kiểm định Hosmer and Lemeshow Test về sự khác biệt giữa các giá trị thực tế và giá trị dự báo, sử dụng kiểm định Wald với phân phối Chi Square để kiểm định ý nghĩa thống kê cho các hệ số hồi quy.

3.1.3. Cơ sở chọn địa bàn và chọn mẫu thí nghiệm.

Trước khi tiến hành các thí nghiệm kinh tế, tác giả sẽ phỏng vấn sơ bộ những người hiện có vay nợ TCVM. Tác giả chọn mẫu ngẫu nhiên bao gồm 188 người vay vốn TDVM, được phân bổ khá đồng đều trên 7 địa bàn sau: Huyện Cần Đước (tỉnh

Long An), huyện Ba Tri (tỉnh Bến Tre), thành phố Bến Tre (tỉnh Bến Tre), thành phố Vị Thanh (tỉnh Hậu Giang), huyện Giồng Riềng (tỉnh Kiên Giang), thành phố Vĩnh Long (tỉnh Vĩnh Long) và thành phố Mỹ Tho (tỉnh Tiền Giang). Việc chọn mẫu ngẫu nhiên được thực hiện bởi các CBTD hiện công tác tại địa phương (xã, ấp), NHCSXH, Agribank và các NHTM có tham gia hoạt động TCVM tại các địa phương.

Trong quá trình thu thập số liệu, tác giả nhận thấy có một số cá nhân và hộ gia đình có thực hiện đồng thời các khoản vay tại nhiều TCTD khác nhau. Về bản chất, đây đều là các khoản vay vi mô nhưng tổng dư nợ vay của các khoản vay này tại một thời điểm là khá lớn. Điều này sẽ có thể sẽ gây ra một số sai lệch trong việc phản ánh tác động của các nhân tố đến rủi ro tín dụng của các hộ gia đình. Chính vì vậy, tác giả sẽ tiến hành loại bỏ các quan sát này, cụ thể là sẽ loại bỏ các quan sát mà có tổng dư nợ tín dụng tại 1 thời điểm trên 100 triệu đồng. Khi đó, mẫu quan sát đạt yêu cầu sẽ còn lại 176 quan sát và tác giả sẽ thực hiện các phân tích dựa trên dữ liệu của 176 mẫu quan sát.

Lý do chọn khách hàng ở 6 địa bàn tại khu vực ĐBSCL là do: Thứ nhất, ĐBSCL căn cứ theo Quyết định số 1581/QĐ-Ttg ngày 09/10/2009 của Thủ tướng Chính phủ phê duyệt quy hoạch xây dựng vùng ĐBSCL đến năm 2020 và tầm nhìn đến 2050 và Quyết định số 68/QĐ-Ttg ngày 15/01/2018 của Thủ tướng Chính phủ phê duyệt điều chỉnh quy hoạch xây dựng vùng ĐBSCL đến năm 2030 và tầm nhìn đến 2050, bao gồm các vùng và tiểu vùng, với mục tiêu phát triển theo mô hình đa trung tâm, là vùng trọng điểm của quốc gia. Ba tiểu vùng bao gồm: Tiểu vùng ngập sâu, tiểu vùng giữa đồng bằng và tiểu vùng ven biển; kết hợp phát triển cả công nghiệp, thương mại, dịch vụ, môi trường và nông nghiệp công nghệ cao; phát triển cân bằng, hài hòa giữa đô thị và nông thôn… Lượng khách hàng được chọn lựa trong nghiên cứu này đều nằm trong phạm vi các vùng và tiểu vùng của quy hoạch này; thứ hai, tác giả đã có hơn 20 năm kinh nghiệm làm quản lý cho một Ngân hàng TMCP tại khu vực này, do đó có những mối quan hệ tốt với địa phương, tạo điều

kiện thuận lợi trong việc chọn lựa khách hàng cho việc tổ chức và điều phối các cuộc thí nghiệm về hành vi của khách hàng đối với lĩnh vực cho vay TDVM.

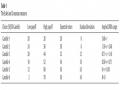

Bảng 3.1: Một số số liệu về ĐBSCL.

Diện tích (Km2) | Dân số ( Nghìn người) | Mật độ dân số (Người /km2) | Thu nhập BQ tháng (Nghìn đồng) | Chi tiêu BQ tháng (Nghìn đồng) | Tỷ lệ hộ nghèo (%) | |

Cả nước | 331.230,8 | 92.695,1 | 280 | 3.049 | 2.016 | 5,8 |

ĐBSCL | 40.816,3 | 17.660,7 | 433 | 2.798 | 1.741 | 5,2 |

6 tỉnh nghiên cứu | 18.896 | 8.093,8 | 499 | 2.554 | - | - |

Có thể bạn quan tâm!

-

Vốn Xã Hội Và Rủi Ro Trong Hoạt Động Cho Vay Tdvm.

Vốn Xã Hội Và Rủi Ro Trong Hoạt Động Cho Vay Tdvm. -

Vốn Xã Hội Và Hoạt Động Cho Vay Tdvm.

Vốn Xã Hội Và Hoạt Động Cho Vay Tdvm. -

Đo Lường Rủi Ro Cho Vay Tdvm Dùng Trong Nghiên Cứu Này.

Đo Lường Rủi Ro Cho Vay Tdvm Dùng Trong Nghiên Cứu Này. -

Trong Nghiên Cứu Của Dave Và Cộng Sự (2010), Tác Giả Đã Mở Rộng Thí Nghiệm Với Việc So Sánh Về Địa Điểm Thực Hiện Thí Nghiệm: Ở Lớp Học, Ở Hội

Trong Nghiên Cứu Của Dave Và Cộng Sự (2010), Tác Giả Đã Mở Rộng Thí Nghiệm Với Việc So Sánh Về Địa Điểm Thực Hiện Thí Nghiệm: Ở Lớp Học, Ở Hội -

Đơn Vị Tiền Tệ Của Peru. Thu Nhập Hàng Ngày Của Người Dân Nghèo Trong Các Công Ty Siêu Nhỏ Vào Khoảng 4 – 8 Nuevos Soles. 1 Nuevos Soles Bằng Khoảng 7.000 Đồng

Đơn Vị Tiền Tệ Của Peru. Thu Nhập Hàng Ngày Của Người Dân Nghèo Trong Các Công Ty Siêu Nhỏ Vào Khoảng 4 – 8 Nuevos Soles. 1 Nuevos Soles Bằng Khoảng 7.000 Đồng -

Mô Hình Hồi Quy Phân Tích Thí Nghiệm Về Risk Game:

Mô Hình Hồi Quy Phân Tích Thí Nghiệm Về Risk Game:

Xem toàn bộ 221 trang tài liệu này.

- Ghi chú: 6 tỉnh nghiên cứu gồm có: Kiên Giang, Hậu Giang, Vĩnh Long, Tiền Giang, Bến Tre và Long An.

(Nguồn: Niên giám Thống kê Việt Nam 2016 và tính toán của tác giả).

Về lượng khách hàng là 176 người theo đánh giá của tác giả về một số nghiên cứu quốc tế cũng như trong nước đối với vấn đề TCVM cũng đủ độ lớn để đánh giá tác động của mô hình đến vấn đề nghiên cứu. Chẳng hạn, nghiên cứu của Basargekar (2010) ở Ấn Độ khảo sát 217 người tại khu vực đô thị; Start (2013) nghiên cứu về sở thích rủi ro ở Jordan khảo sát 97 người; Zeballos và cộng sự (2014) nghiên cứu 200 người ở Bolivia; Vieider và cộng sự (2013) cỡ mẫu khảo sát là 97 người ở An Giang-Việt Nam; Nguyen và cộng sự (2016) trong nghiên cứu sử dụng mẫu 166 người gồm 87 người ở miền Bắc và 79 người ở miền Nam-Việt Nam; Tanaka và cộng sự (2010) nghiên cứu 142 người ở ĐBSCL và 137 người ở đồng bằng sông Hồng… Cuối cùng là, do chi phí thực hiện các khảo sát, thí nghiệm khá tốn kém, trong khi tình hình ngân sách cá nhân có hạn, nên tác giả

cũng chưa đủ khả năng để mở rộng cỡ mẫu về số lượng khách hàng hoặc thêm địa bàn.

Về số lượng 176 khách hàng, số lượng khách hàng được chọn từ NHCSXH chiếm 33,5%, còn lại 66,5% từ các NHTMCP ở địa phương (thống kê từ dữ liệu khảo sát). Số lượng khách hàng này được giới thiệu và lựa chọn từ các CBTD của các TCTD và từ những lãnh đạo cấp phường, xã, ấp và khu phố tại các khu vực. Do vậy, tác giả cho rằng mức độ đại diện và phân bổ của mẫu là tương đối đồng đều, có chọn lọc và đại diện được cho các thí nghiệm.

3.2. Lựa chọn phương pháp thí nghiệm kinh tế.

3.2.1. Các phương pháp gợi mở - khơi gợi sở thích rủi ro.

Rủi ro là phổ biến trong việc ra quyết định, đánh giá và đo lường các sở thích rủi ro của các cá nhân là rất quan trọng để phân tích kinh tế và các quy định chính sách. Các nhà kinh tế và tâm lý học đã phát triển một loạt các phương pháp thí nghiệm để khơi gợi và đánh giá thái độ đối với rủi ro cá nhân (Charness và cộng sự, 2013). Tuy nhiên, để lựa chọn sử dụng phương pháp nào phụ thuộc vào những câu hỏi, kết quả mà người sử dụng mong muốn cũng như phụ thuộc vào số lượng mẫu khảo sát. Cũng theo Charness và cộng sự (2013) thì có hai nhóm phương pháp khơi gợi sở thích rủi ro đó là phương pháp đơn giản và phương pháp phức tạp. Phương pháp đơn giản thì dễ hiểu đối với người tham gia, chỉ bao gồm một lựa chọn duy nhất là phân bổ bao nhiêu tiền hoặc tài sản giữa các mức độ an toàn và rủi ro. Phương pháp phức tạp thì sẽ có nhiều người tham gia nên phức tạp trong việc khơi gợi sở thích rủi ro vì nó phụ thuộc vào số lượng người tham gia trong nhóm.

Mỗi phương pháp có ưu, nhược điểm riêng tùy thuộc vào việc xem xét, đánh giá lựa chọn của người sử dụng sao cho phù hợp và đáp ứng được mục tiêu nghiên cứu cũng như hòa hợp giữa chi phí và lợi ích của người nghiên cứu. Sau đây là một số những mô hình, phương pháp nghiên cứu thí nghiệm về khơi gợi sở thích rủi ro được các nhà khoa học sử dụng.

Mô hình BART: Đo lường sở thích rủi ro với việc bơm bóng bay.