Hình4.2: Quy trình thẩm định phê duyệt tín dụng

(Nguồn: Vietinbank Vĩnh Long)

Thẩm định tính dụng: Vietinbank Vĩnh Long đảm bảo thực hiện công tác thẩm định tín dụng tuân thủ theo quy định của NHNN trong quá trình cấp tín dụng, kết quả thẩm định tín dụng căn cứ dựa vào kết quả xếp hạng tín nhiệm khách hàng, tính đầy đủ của hồ sơ, tình trạng pháp lý, khả năng trả nợ của khách hàng và khả năng thu hồi nợ của tài sản đảm bảo.

Phê duyệt tín dụng: Quy trình phê duyệt tín dụng của Vietinbank Vĩnh Long quy định cụ thể các cá nhân, hội đồng có thẩm quyền phê duyệt các khoản cấp tín dụng theo các tiêu chí cụ thể, mức phán quyết rõ ràng. Kết quả phê duyệt hoặc không phê duyệt (nêu rõ lý do) được cá nhân, thành viên hội đồng phê duyệt chịu trách nhiệm.

Quản lý tài sản đảm bảo: Theo Vietinbank Vĩnh Long thì nghiệp vụ đảm bảo tiền vay quy định cụ thể các loại tài sản đảm bảo mà ngân hàng chấp nhận làm tài sản đảm bảo là đúng với quy định của pháp luật. Đối với tài sản đảm bảo có mức độ rủi ro cao thì Ủy ban tín dụng các cấp sẽ xem xét phê duyệt để kiểm soát rủi ro. Công tác thẩm định giá tài sản sẽ được Trung tâm thẩm định giá trực tiếp thực hiện hoặc sẽ kiểm tra lại kết quả định giá do đơn vị kinh doanh thẩm định. Các phương

pháp thẩm định giá tài sản đảm bảo được thực hiện theo đúng quy định của Bộ Tài chính về thẩm định giá với tần suất đánh giá định kỳ hoặc đột xuất tùy theo từng loại tài sản và biến động giá trị tài sản trên thị trường.

Khoản cấp tín dụng có vấn đề: Vietinbank Vĩnh Long xây dựng quy trình và báo cáo đầy đủ đối với các khoản tín dụng có vấn đề nhằm đảm bảo các khoản tin dụng này được theo dõi, giám sát một cách chặt chẽ từ khi giải ngân. Các khoản nợ quá hạn dưới 10 ngày, nợ nhóm 2 trở lên đều được theo dõi và báo cáo để có các biện pháp xử lý kịp thời tránh phát sinh nợ xấu. Vietinbank Vĩnh Long đã thiết lập hệ thống cảnh báo nợ xấu với đầy đủ dấu hiệu nhận diện rủi ro để kịp thời xử lý các khoản tín dụng có vấn đề.

4.1.2.3 Hệ thống xếp hạng nội bộ

Vietinbank Vĩnh Long đã đưa hệ thống xếp hạn tín dụng nội bộ vào đánh giá khách hàng trong quá trình cho vay, ngân hàng đã xây dựng hoàn chỉnh hệ thống chấm điểm và xếp hạng tín dụng cho các sản phẩm tín dụng và các phân khúc khách hàng đến năm 2015. Từ năm 2015 đến nay thì Ngân hàng đã hoàn thành bộ tiêu chí và quy trình xếp hạng tín dụng đối với KHCN và KHDN.

Hiện tại, hệ thống xếp hạng tín dụng đối với KHCN của Vietinbank Vĩnh Long bao gồm 10 thang xếp hạng với các rủi ro từ thấp đến cao là từ Hạng 1 đến Hạng 10. Đối với hệ thống xếp hạng tín dụng cho KHDN quy định là A3 đến A5, B1 đến B5, C1 đến C2 và đối tượng hạn chế cấp tín dụng là từ C3 đến C5.

Công cụ xếp hạng tín dụng của Vietinbank Vĩnh Long dựa trên bộ chỉ tiêu định lượng và định tính:

- Bộ chỉ tiêu định lượnng bao gồm các tiêu chí tài chính từ Báo cáo tài chính và Bộ chỉ tiêu định tính bao gồm các câu hỏi định tính dựa trên sự đánh giá khách quan của cán bộ thẩm định cùng bộ phận thẩm định phê duyệt tín dụng. Chỉ tiêu này được tính tỷ trọng đối với 2 đối tượng là khách hàng đã từng quan hệ tín dụng và khách hàng mới tại Vietinbank Vĩnh Long.

- Hệ thống xếp hạng tín dụng của doanh nghiệp được chia ra làm 2 mức độ như sau:

- Khách hàng là pháp nhân có doanh thu từ 1.500 tỷ đồng/năm trở lên và cá nhân vay phục vụ hoạt động kinh doanh của doanh nghiệp tư nhân (mà cá nhân đó làm chủ) có doanh thu từ 1.500 tỷ đồng/năm trở lên

- Khách hàng là pháp nhân có doanh thu dưới 1.500 tỷ đồng/năm trở lên và cá nhân vay phục vụ hoạt động kinh doanh của doanh nghiệp tư nhân (mà cá nhân đó làm chủ) có doanh thu dưới 1.500 tỷ đồng/năm trở lên

- Hệ thống xếp hạng tín dụng của cá nhân cũng được chia ra làm 2 mức độ như sau:

- Khách hàng là cá nhân vay phục vụ hoạt động kinh doanh ngoại trừ trưởng hợp cá nhân vay phục vụ hoạt động kinh doanh của doanh nghiệp tư nhân (mà cá nhân đó làm chủ)

- Khách hàng cá nhân vay phục vụ nhu cầu đời sống.

4.2 Đánh giá thực trạng quản trị rủi ro tín dụng theo chuẩn mực Basel II tại Vietinbank Vĩnh Long

4.2.1 Đáp ứng được tỷ lệ an toàn vốn tối thiểu

Về cơ bản, Vietinbank Vĩnh Long đã đáp ứng được quy định của Basel II về an toàn vốn tối thiểu đảm bảo cao 8%, cụ thể:

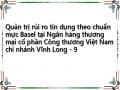

Biểu đồ4.1. Tỷ lệ an toàn vốn (Car) của Vietinbank Vĩnh Long

(Nguồn: Vietinbank Vĩnh Long)

Theo biểu đồ trên thì Vietinbank Vĩnh Long luôn duy trì tỷ lệ an toàn vốn cao hơn so với quy định của Basel II (8%), điều đó cho thấy Vietinbank Vĩnh Long luôn chú trọng trong việc đảm bảo nguồn vốn cho hoạt động kinh doanh nhất là khi tăng trưởng tín dụng đang có xu hướng tăng lên. Việc đảm bảo tỷ lệ an toàn vốn tối thiểu sẽ giúp Vietinbank Vĩnh Long hoạt động lành mạnh và hiệu quả hơn.

Bảng4.3. Tỷ lệ an toàn vốn hợp nhất – thực hiện trụ cột 1

31/12/2018 | 31/12/2019 | |

(1). Vốn tự có = (1.1) + (1.2) – (1.3) | 6,404,402 | 9,107,898 |

(1.1). Vốn cấp 1 | 6,138,678 | 8,795,750 |

(1.2). Vốn cấp 2 | 298,672 | 337,148 |

(1.3). Khoản phải trừ khỏi vốn tự có | 32,948 | 25,000 |

(2). Tài sản có rủi ro tín dụng = (2.1) + (2.2) | 58,883,120 | 69,032,907 |

(2.1). TSCRR tín dụng | 58,255,083 | 68,584,496 |

(2.2). TSCRR tín dụng đối tác | 628,038 | 448,411 |

(3). Vốn yêu cầu cho rủi ro thị trường = (3.1) + (3.2) + (3.3) + (3.4) + (3.5) | 238,138 | 43,791 |

(3.1). Rủi ro lãi suất | 236,961 | 40,186 |

(3.2). Rủi ro giá cổ phiếu | - | - |

(3.3). Rủi ro giá hàng hóa | - | - |

(3.4). Rủi ro ngoại hối | 1,176 | 3,605 |

(3.5). Rủi ro cho hợp đồng quyền chọn | - | - |

(4). Vốn yêu cầu cho rủi ro hoạt động = (4.1) + (4.2) + (4.3) | 289,533 | 501,489 |

(4.1). Vốn yêu cầu cho chỉ số IC | 352,248 | |

(4.2). Vốn yêu cầu cho chỉ số SC | 84,156 | |

(4.3). Vốn yêu cầu cho chỉ số FC | 65,085 | |

(5). Tổng tài sản có rủi ro {=(2)+12,5*[(3)+(4)]} | 65,479,008 | 75,848,899 |

(6). Tỷ lệ an toàn vốn (CAR) (= (1)/(5)) | 9.78% | 12.01% |

Có thể bạn quan tâm!

-

Nguyên Tắc Vàng Trong Quản Trị Rủi Ro Tín Dụng Của Basel

Nguyên Tắc Vàng Trong Quản Trị Rủi Ro Tín Dụng Của Basel -

Tổng Quan Về Các Công Trình Nghiên Cứu Trong Và Ngoài Nước Có Liên Quan

Tổng Quan Về Các Công Trình Nghiên Cứu Trong Và Ngoài Nước Có Liên Quan -

Thực Trạng Quản Trị Rủi Ro Tín Dụng Theo Chuẩn Mực Basel Ii Tại Ngân Hàng Tmcp Công Thương Việt Nam Chi Nhánh Vĩnh Long

Thực Trạng Quản Trị Rủi Ro Tín Dụng Theo Chuẩn Mực Basel Ii Tại Ngân Hàng Tmcp Công Thương Việt Nam Chi Nhánh Vĩnh Long -

Kết Quả Quản Trị Rủi Ro Tín Dụng Theo Chuẩn Mực Basel Ii Tại Vietinbank Vĩnh Long

Kết Quả Quản Trị Rủi Ro Tín Dụng Theo Chuẩn Mực Basel Ii Tại Vietinbank Vĩnh Long -

Đề Xuất Giải Pháp, Kiến Nghị Nâng Cao Khả Năng Tiếp Cận Chuẩn Mực Basel Ii Trong Công Tác Quản Trị Rủi Ro Tín Dụng Tại Ngân Hàng Tmcp Công Thương

Đề Xuất Giải Pháp, Kiến Nghị Nâng Cao Khả Năng Tiếp Cận Chuẩn Mực Basel Ii Trong Công Tác Quản Trị Rủi Ro Tín Dụng Tại Ngân Hàng Tmcp Công Thương -

Hạn Chế Của Luận Văn Và Hướng Nghiên Cứu Tiếp Theo

Hạn Chế Của Luận Văn Và Hướng Nghiên Cứu Tiếp Theo

Xem toàn bộ 127 trang tài liệu này.

(Nguồn: Vietinbank Vĩnh Long)

4.2.2 Đáp ứng cơ sở dữ liệu cho quản trị rủi ro tín dụng theo chuẩn mực Basel II

Vietinbank Vĩnh Long phát triển công cụ tính toán hệ số an toàn vốn tự động và kết nối trực tiếp với Kho dữ liệu (Data warehouse) của Ngân hàng. Công cụ cho phép tính Tài sản có rủi ro của từng nhóm rủi ro khác nhau (RRTD, RRTD đối tác, RR Thị trường, RR hoạt động..) và Tài sản có Rủi ro do các khối kinh doanh. Công cụ tín vốn đảm bảo các yêu cầu của NHNN như sau:

Tất cả các dữ liệu phục vụ cho việc tính toán hệ số an toàn vốn đều có sẵn và đầy đủ trên Kho dữ liệu (Data warehouse) của Ngân hàng.

Ngân hàng có bộ máy tổ chức và quy trình; công cụ để quản lý dữ liệu đảm bảo các yêu cầu chất lượng và tính đầy đủ của dữ liệu; quy trình thu thập, đối chiếu dữ liệu (nội bộ và bên ngoài), lưu giữ, truy cập, bổ sung, dự phòng, sao lưu và tiêu hủy dữ liệu đảm bảo tính tỷ lệ an toàn vốn (Văn bản đính kèm: Quy định về quản lý, vận hành và bảo trì công cụ tính Vốn).

Hệ thống công nghệ thông tin kết nối, quản lý tập trung toàn hệ thống, đảm bảo bảo mật, an toàn và hiệu quả khi tính tỷ lệ an toàn vốn;

Có công cụ được kết nối với các hệ thống khác để tính toán Vốn tự có, Tổng tài sản tính theo rủi ro tín dụng, vốn yêu cầu cho từng loại rủi ro và tỷ lệ an toàn vốn đảm bảo chính xác, kịp thời.

Đến thời điểm 2019, Hệ thống CNTT của Vietinbank Vĩnh Long cơ bản đáp ứng theo các chuẩn mực của Basel II, Vietinbank Vĩnh Long đã thực hiện phân tích rủi ro thảm họa hoạt động CNTT – triển khai Quy định ITSCM bao gồm: Rủi ro tác động từ bên ngoài; Rủi ro từ đối tác, bên thứ ba, rủi ro từ nội bộ Vietinbank Vĩnh Long

Về hệ thống máy chủ, đồng bộ dữ liệu thì hệ thống Basel II được đặt ở phân vùng mạng riêng, gồm máy chủ ứng dụng và máy chủ chứa file nhận được từ kho dữ liệu, các phân vùng mạng tài chính được tách bạch, các hệ thống khác được đồng bộ thời gian thực tế về trung tâm dữ liệu dự phòng.

4.2.3 Đáp ứng về cơ chế quản trị điều hành, quản trị rủi ro tín dụng theo chuẩn mực Basel II

Cơ chế quản trị điều hành của Vietinbank Vĩnh Long luôn đảm bảo tuân theo chuẩn mực Basel II về tính độc lập trong trách nhiệm, quyền hạn, thẩm quyền. Hoạt động kiểm tra giám sát được tổ chức theo mô hình tiên tiến với 3 lớp phòng thủ theo đúng chuẩn mực Basel II

Hoạt động vận hành của Vietinbank Vĩnh Long đảm bảo 3 lớp phòng thủ được thể hiện quy định cơ cấu tổ chức, cách thức quản trị điều hành thông qua hệ thống chính sách, chỉ đạo hàng ngày trong hệ thống, trong đó:

Lớp bảo vệ thứ 1: bao gồm các cán bộ quan hệ khách hàng và các bộ phận tác nghiệp tuân thủ các quy trình, quy định hệ thống trong công tác phục vụ khách hàng như: kiểm soát giải ngân tín dụng, giám sát tín dụng, định giá tài sản đảm bảo, tái thẩm định và phê duyệt tín dụng.

Lớp bảo vệ thứ 2: bao gồm các phòng ban tham mưu thuộc các Phòng KHDN và Cá Nhân, phòng quản lý nợ, Ban điều hành, Bộ phận quản lý rủi ro được xây dựng với tính độc lập trong đánh giá, ra quyết định. Các đơn vị này thực hiện điều hành hệ thống thông qua việc ban hành các chính sách, quy trình, quy định kiểm soát hệ thống.

Điểm quan trọng trong tổ chức vận hành Vietinbank Vĩnh Long chính là tính độc lập của Bộ phận QLRR với quyền phủ quyết, trong nhìn nhận, đánh giá rủi ro. Các khuyến nghị, chính sách định hình hoạt động hệ thống đặc biệt là liên quan đến công tác cấp tín dụng, quản lý các rủi ro trọng yếu của hệ thống được Bộ phận QLRR tham mưu trình Ban Giám đốc ban hành và phân quyền triển khai điều hành xuống cho cấp dưới thực thi. Trưởng Bộ phận QLRR cũng là thành viên mang quyền phủ quyết trong cơ chế hoạt động của HĐTD, đem lại sự minh bạch và độc lập trong cơ chế ra quyết định.

Lớp bảo vệ thứ 3: chức năng và cơ chế hoạt động kiểm toán tại Vietinbank Vĩnh Long được kiện toàn dưới sự tư vấn của KPMG từ năm 2015, định kỳ các báo cáo chuyên đề theo kế hoạch kiểm toán được xây dựng hàng năm đều được triển

khai báo cáo BKS và đưa ra các khuyến nghị, đánh giá độc lập cho toàn bộ hệ thông quản trị và điều hành, rút kinh nghiệm, xây dựng kế hoạch kiện toàn hoạt động.

4.3 Tham khảo chuyên gia về thực trạng QTRR tại Vietinbank Vĩnh Long theo chuẩn mực Basel II

Để có thêm kênh thông tin đáng tin cậy về sự cần thiết cũng như kết quả đạt được của bài nghiên cứu, tác giả tiến hành phỏng vấn nhóm chuyên gia là những người đang tham gia trực tiếp công tác tiếp cận chuẩn mực của Basel II trong quản trị rủi ro tín dụng theo định hướng Vietinbank Hội sở. Nhóm chuyên gia tác giả tiếp cận có 13 thành viên bao gồm: Ban giám đốc Ngân hàng Công thương Việt Nam chi nhánh Vĩnh Long, Trưởng/Phó phòng các phòng, ban liên quan và Trưởng/Phó phòng các phòng giao dịch ở TPVL và các huyện trong tỉnh.(Đính kèm Danh sách Chuyên giá và bảng câu hỏi khảo sát ở Phụ lục 1 và Phụ lục 2)

Dưới đây là kết quả đạt được khi khảo sát các chuyên gia như sau:

Bảng 4.4 Tổng hợp kết quả khảo sát ý kiến các chuyên gia

NHỮNG PHÁT BIỂU | KẾT QUẢ KHẢO SÁT | Tỷ lệ % | |

MỨC ĐỘ NHẬN BIẾT VỀ BASEL II | |||

1 | Mức độ nhận biết về Basel II | Các chuyên gia đều có những nhận biết tốt về Basel II | 100% |

2 | Sự cần thiết của việc áp dụng dụng Basel II trong hoạt động của Vietinbank Vĩnh Long | Các chuyên gia đều nhận định là rất cần thiết | 100% |

3 | Tính hợp lý của việc quy định tỷ lệ an toàn vốn tối thiểu theo quy định của Basel II (8%) | Đa số chuyên gia nhận định hợp lý | 92% |

4 | Sự hiệu quả của NHNN trong việc giám sát tuân thủ thực thi an toàn vốn tại Vietinbank Vĩnh Long | Đa số nhận định là cần thiết | 92% |

NHỮNG PHÁT BIỂU | KẾT QUẢ KHẢO SÁT | Tỷ lệ % | |

5 | Sự cần thiết của cách tiếp cận giám sát nội bộ trên cơ sở khung giám sát của Basel II | Đa số nhận định là cần thiết | 92% |

6 | Thị trường NH tại Việt Nam đủ sự minh bạch để áp dụng Basel II | Đa số nhận định là đủ sự minh bạch | 92% |

NHỮNG THUẬN LỢI KHI TRIỂN KHAI BASEL II | |||

1 | Khung pháp lý rõ rang từ Chính phủ tới các Bộ | Đa số nhận định đồng ý | 92% |

2 | Được sự hỗ trợ từ NHNN và các tổ chức quốc tế | Đa số nhận định đồng ý | 92% |

3 | Được sự ủng hộ từ cổ đông/Hội đồng quản trị | Đa số nhận định đồng ý | 92% |

NHỮNG KHÓ KHĂN KHI TRIỂN KHAI BASEL II | |||

1 | Chi phí đầu tư ban đầu và chi phí vận hành cao | Đa số nhận định đồng ý | 92% |

2 | Thiếu dữ liệu lịch sử cho các phương pháp đo lường rủi ro | Đa số nhận định đồng ý | 92% |

3 | Thiếu các tổ chức xếp hạng tín dụng chuyên nghiệp để tham chiếu kết quả | Đa số nhận định đồng ý | 92% |

4 | Thiếu nhân sự am hiểu để xây dựng và vận hành Basel II | Đa số nhận định đồng ý | 92% |

5 | Thiếu nguồn vốn kinh doanh do các tỷ lệ trích lập dự phòng cao | Đa số nhận định đồng ý | 92% |

(Nguồn: Xử lý dữ liệu từ bản khảo sát)

Qua bảng tổng hợp trên chúng ta thấy rằng 100% các chuyên gia đều nhận định việc ứng dụng chuẩn mực theo chuẩn mực Basel II trong quản trị rủi ro tín dụng là vô cùng cấp bách và cần thiết. Vì chỉ khi tuân thủ nghiêm ngặt các thông lệ quốc tế, hệ thống quản trị rủi ro tín dụng mới nhận diện được các rủi ro tiềm ẩn, từ đó hệ thống sẽ khắc phục để tối giảm tối đa chi phí phát sinh để xử lý rủi ro, đảm bảo hiệu quả nguồn vốn và lợi nhuận cho ngân hàng. Việc tuân thủ chuẩn mực