ANOVAa

Sum of Squares | df | Mean Square | F | Sig. | ||

Regression | 13910,355 | 9 | 1545,595 | 14,600 | ,000b | |

1 | Residual | 19478,098 | 184 | 105,859 | ||

Total | 33388,454 | 193 | ||||

Regression | 14847,676 | 11 | 1349,789 | 13,250 | ,000c | |

2 | Residual | 18540,778 | 182 | 101,872 | ||

Total | 33388,454 | 193 |

Có thể bạn quan tâm!

-

Quản trị rủi ro tín dụng tại ngân hàng Thương mại cổ phần Việt Nam thịnh vượng - 26

Quản trị rủi ro tín dụng tại ngân hàng Thương mại cổ phần Việt Nam thịnh vượng - 26 -

Quản trị rủi ro tín dụng tại ngân hàng Thương mại cổ phần Việt Nam thịnh vượng - 27

Quản trị rủi ro tín dụng tại ngân hàng Thương mại cổ phần Việt Nam thịnh vượng - 27 -

Quản trị rủi ro tín dụng tại ngân hàng Thương mại cổ phần Việt Nam thịnh vượng - 28

Quản trị rủi ro tín dụng tại ngân hàng Thương mại cổ phần Việt Nam thịnh vượng - 28 -

Quản trị rủi ro tín dụng tại ngân hàng Thương mại cổ phần Việt Nam thịnh vượng - 30

Quản trị rủi ro tín dụng tại ngân hàng Thương mại cổ phần Việt Nam thịnh vượng - 30 -

Quản trị rủi ro tín dụng tại ngân hàng Thương mại cổ phần Việt Nam thịnh vượng - 31

Quản trị rủi ro tín dụng tại ngân hàng Thương mại cổ phần Việt Nam thịnh vượng - 31

Xem toàn bộ 256 trang tài liệu này.

a. Dependent Variable: SDN3 Khả năng % chắc chắn tôi có thể trả nợ ngân hàng đúng hạn là

b. Predictors: (Constant), VAR00001 Mục đích=Mua nhà/mua xe, UT Tổng điểm về uy tín khách hàng, THUNHAP Thu nhập bình quân của hộ gia đình trong tháng/ lợi nhuận trung bình từ hoạt động kinh doanh của doanh nghiệp (triệu đồng), DĐ1, KT Tổng điểm về điều kiện kinh tế xã hội, QM Tổng điểm qui mô, NV Tổng điểm về nhân viên, NN Tổng điểm chính sáchNhà nước, HT Tổng điểm về hệ thống hoạt động của ngân hàng

c. Predictors: (Constant), VAR00001 Mục đích=Mua nhà/mua xe, UT Tổng điểm về uy tín khách hàng, THUNHAP Thu nhập bình quân của hộ gia đình trong tháng/ lợi nhuận trung bình từ hoạt động kinh doanh của doanh nghiệp (triệu đồng), DĐ1, KT Tổng điểm về điều kiện kinh tế xã hội, QM Tổng điểm qui mô, NV Tổng điểm về nhân viên, NN Tổng điểm chính sáchNhà nước, HT Tổng điểm về hệ thống hoạt động của ngân hàng, VAR00002 Mục đích=Đầu tư kinh doanh, VAR00003 Mục đích=Tiêu dùng cá nhân

Coefficientsa

Unstandardized Coefficients | Standardized Coefficients | t | Sig. | ||

B | Std. Error | Beta | |||

(Constant) | 45,344 | 7,536 | ,470 | 6,017 | ,000 |

1 | |||||

QM Tổng điểm qui mô | 9,465 | 1,642 | 5,765 | ,000 |

11,439 | 2,437 | ,489 | 4,695 | ,000 | |

KT Tổng điểm về điều kiện kinh tế xã hội | -15,831 | 2,491 | -,796 | -6,355 | ,000 |

NV Tổng điểm về nhân viên | 5,841 | 1,872 | ,315 | 3,120 | ,002 |

HT Tổng điểm về hệ thống hoạt động của ngân hàng | 6,526 | 2,015 | ,341 | 3,239 | ,001 |

UT Tổng điểm về uy tín khách hàng | -8,153 | 1,917 | -,366 | -4,253 | ,000 |

DĐ1 | 7,893 | 1,674 | ,300 | 4,715 | ,000 |

THUNHAP Thu nhập bình quân của hộ gia đình trong tháng/ lợi nhuận trung bình từ hoạt động kinh doanh của doanh nghiệp (triệu đồng) | ,046 | ,021 | ,136 | 2,175 | ,031 |

VAR00001 Mục đích=Mua nhà/mua xe | -6,506 | 1,857 | -,204 | -3,503 | ,001 |

(Constant) | 35,692 | 8,167 | 4,370 | ,000 | |

QM Tổng điểm qui mô | 9,283 | 1,620 | ,461 | 5,730 | ,000 |

NN Tổng điểm chính sáchNhà nước | 10,890 | 2,428 | ,465 | 4,485 | ,000 |

KT Tổng điểm về điều kiện kinh tế xã hội | -13,966 | 2,575 | -,702 | -5,424 | ,000 |

2 | |||||

NV Tổng điểm về nhân viên | 5,841 | 1,838 | ,315 | 3,177 | ,002 |

HT Tổng điểm về hệ thống hoạt động của ngân hàng | 5,238 | 2,069 | ,274 | 2,532 | ,012 |

UT Tổng điểm về uy tín khách hàng | -6,956 | 1,967 | -,312 | -3,536 | ,001 |

DĐ1 | 6,720 | 1,719 | ,256 | 3,910 | ,000 |

,063 | ,022 | ,189 | 2,881 | ,004 | |

VAR00001 Mục đích=Mua nhà/mua xe | ,317 | 2,964 | ,010 | ,107 | ,915 |

VAR00003 Mục đích=Tiêu dùng cá nhân | 8,445 | 2,802 | ,322 | 3,014 | ,003 |

VAR00002 Mục đích=Đầu tư kinh doanh | 5,037 | 2,901 | ,148 | 1,736 | ,048 |

a. Dependent Variable: SDN3 Khả năng % chắc chắn tôi có thể trả nợ ngân hàng đúng hạn là

PHỤ LỤC SỐ 12

Khái quát về Ủy ban Basel và Hiệp ước Basel 2

Uỷ ban Basel về giám sát ngân hàng (Basel Committee on Banking supervision - BCBS) [59] [60] được thành lập vào năm 1974 bởi một nhóm các Ngân hàng Trung ương và cơ quan giám sát của 10 nước phát triển (G10) tại thành phố Basel, Thụy Sỹ nhằm tìm cách ngăn chặn sự sụp đổ hàng loạt của các ngân hàng vào thập kỷ 80. Hiện nay, các thành viên của Ủy ban gồm đại diện ngân hàng trung ương hay cơ quan giám sát hoạt động ngân hàng của các nước: Anh, Bỉ, Canada, Đức, Hà Lan, Hoa Kỳ, Luxembourg, Nhật, Pháp, Tây Ban Nha, Thụy Điển, Thụy Sỹ và Ý. Ủy ban được nhóm họp 4 lần trong một năm.

Hội đồng thư ký của Ủy ban Basel được đề xuất bởi Ngân hàng Thanh toán Quốc tế ở Basel, gồm 15 thành viên là những nhà giám sát hoạt động ngân hàng chuyên nghiệp được biệt phái tạm thời từ các tổ chức tín dụng tài chính thành viên.

Khái quát về Hiệp ước Basel 2

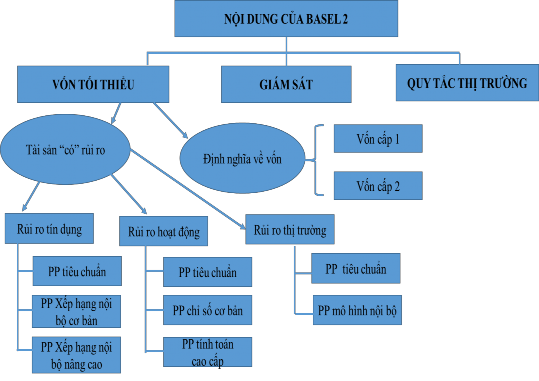

Năm 1998, Ủy ban Basel đã công bố khung RRTD Basel 1, theo nội dung của Basel 1 đã xác định được các tiêu chuẩn về vốn nhằm hạn chế rủi ro trong hoạt động kinh doanh của các ngân hàng. Theo thời gian, để phù hợp với sự phát triển của hệ thống tài chính nói chung và hệ thống ngân hàng nói riêng, Basel 1 đã có sửa đổi, bổ sung thêm các nội dung mới. Đến tháng 06/2004, Basel 2 ra đời là sự kế thừa và phát triển các nguyên tắc QTRR của Basel 1. So với Basel 1, Basel 2 đã xem xét toàn diện hơn các loại rủi ro và nhạy cảm hơn với rủi ro, cụ thể: phân loại tài sản thành các nhóm có hệ số rủi ro khác nhau; bổ sung vốn yêu cầu cho rủi ro hoạt động và nghiên cứu kỹ hơn đối với rủi ro thị trường.

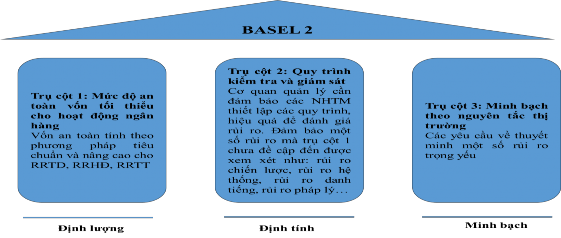

Nguồn: BCBS

Các trụ cột chính trong chuẩn mực Basel 2

Theo mô hình nêu trên , Ủy ban Basel đã đề xuất khung đo lường với 03 trụ cột chính của Hiệp ước Basel 2 như sau:

- Trụ cột 1: Yêu cầu vốn tối thiểu (CAR): Tỷ lệ này vẫn được giữ nguyên giống Basel 1 đó là 8% của tổng tài sản có rủi ro. Tuy nhiên, rủi ro được tính toán theo 3 yếu tố đó là: RRTD, rủi ro hoạt động và rủi ro thị trường. Trước đây Basel 1 chỉ mới đề cập đến RRTD và rủi ro thị trường.

CAR =

C x100% RWA 12,5(KOR KMR )

(theo thông tư số 41/2016/TT-NHNN về quy định tỷ lệ an toàn vốn tối thiểu)

Trong đó:

C : Vốn tự có;

RWA: Tổng tài sản tính theo RRTD;

KOR

KMR

: Vốn yêu cầu cho rủi ro hoạt động;

: Vốn yêu cầu cho rủi ro thị trường.

RRTD được tính toán thông qua 3 phương pháp: Phương pháp chuẩn hóa (SA – Standardized Approach); Phương pháp tiếp cận xếp hạng nội bộ (The Internal Ratings - Based Approach- IRB); Phương pháp tiếp cận xếp hạng nội bộ nâng cao (The Internal Ratings - Based Approach- Advance- IRB).

- Trụ cột 2: Quy trình rà soát, giám sát: Hoạch định chính sách dựa trên những nguyên tắc rà soát, giám sát nhằm đảm bảo: (1) Các NHTM phải luôn đảm bảo duy trì mức độ an toàn vốn; (2) Thiết lập và thực thi các quy định để đảm bảo các NHTM luôn duy trì mức độ đủ vốn; (3) Cơ quan giám sát ngân hàng phải thực hiện các chức năng giám sát để quản lý mức độ đủ vốn của các NHTM và đảm bảo các NHTM luôn duy trì mức vốn không dưới mức tối thiểu theo qui định.Theo nghiên cứu của Ngân hàng Thanh toán Quốc tế (BIS), nếu tỷ lệ tăng vốn tối thiểu tăng từ 7% lên 8% thì xác suất xảy ra khủng hoảng ngân hàng giảm đi khoảng 25%-30%. Trụ cột 2 yêu cầu các ngân hàng ngoài việc phải có quy trình nội bộ đánh giá mức độ đủ vốn (ICCAP) để đảm bảo mức vốn dự trữ tối thiểu đủ để đối phó với 03 rủi ro trọng yếu là RRTD, rủi ro thị trường và rủi ro hoạt động còn phải đảm bảo vốn cho một số rủi ro khác phát sinh trong quá trình kinh doanh của các NHTM như rủi ro về danh tiếng, rủi ro lãi suất trên sổ ngân hàng…

- Trụ cột 3: Công khai thông tin, nguyên tắc thị trường: Thiết lập khung yêu cầu về công bố thông tin, cho phép các thành viên trên thị trường (bao gồm các nhà đầu tư, chuyên gia phân tích, khách hàng, tổ chức xếp hạng tín nhiệm, các NHTM khác) có thể đánh giá được khả năng chịu đựng của ngân hàng trước những rủi ro tiềm tàng, khả năng thực hiện các nghĩa vụ tài chính đối với người gửi tiền và nhà đầu tư.

Các nội dung nêu trên được thể hiện chi tiết hơn theo hình vẽ dưới đây:

Nguồn: Basel 2 (2006)

Cơ cấu của Hiệp ước Basel 2

Với việc áp dụng Basel 2, hiệu quả quản trị RRTD của các NHTM sẽ dần được nâng cao, góp phần tăng cường khả năng cạnh tranh và tạo sự phát triển bền vững cho các ngân hàng, gia tăng khả năng chống đỡ trước những biến động ngày càng phức tạp trong nhưng năm gần đây của thị trường tài chính.

PHỤ LỤC SỐ 13

BẢNG HỎI VỀ CÁC NHÂN TỐ ẢNH HƯỞNG ĐẾN QUẢN TRỊ RRTD TẠI NGÂN HÀNG VPBANK (DÙNG CHO CBNV NGÂN

HÀNG) (Bảng hỏi giai đoạn nghiên cứu thử nghiệm)

Câu hỏi | Mức độ | |||||

Anh/chị đồng ý như thế nào đối với các nhân định sau đây? | 1=hoàn toànkhông đồng ý =>5=hoàn toànđồng ý) | |||||

Qui mô | QM1 Tôi tin tưởng VPbank có khả năng chịu đựng những rủi ro có thể xảy ra do ngân hàng có quy mô lớn | 1 | 2 | 3 | 4 | 5 |

QM2 Tôi tin tưởng vào sự phát triển của VPBank trong tương lai | 1 | 2 | 3 | 4 | 5 | |

QM 3 Tốc độ tăng trưởng tín dụng của năm 2018 cao hơn so với năm 2017 | 1 | 2 | 3 | 4 | 5 | |

Chính sách Nhà nước | CSNN1 Tôi tin rằng trong trường hợp ngân hàng không thể chịu đựng được rủi ro thì Nhà nước sẽ có những phương án hợp lý | 1 | 2 | 3 | 4 | 5 |

CSNN2 Luật phá sản ngân hàng ra đời giúp cho hoạt động tín dụng phát triển | 1 | 2 | 3 | 4 | 5 | |

CSNN3 Quá trình sát nhập/mua lại các ngân hàng thua lỗ không có ảnh hưởng đến công việc của nhân viên ngân hàng | 1 | 2 | 3 | 4 | 5 | |

CSNN4 Nhân viên các ngân hàng thua lỗ sau quá trình sát nhập/được mua lại vẫn làm việc bình thường | 1 | 2 | 3 | 4 | 5 | |

CSNN5 Các chính sách của nhà nước đảm bảo cho những rủi ro tín dụng của VPbank | 1 | 2 | 3 | 4 | 5 | |

Kinh tế xã hội địa phương | KTXH1 Tôi tin tưởng vào sự phát triển kinh tế hiện nay của đất nước | 1 | 2 | 3 | 4 | 5 |

KTXH2 Khu vực tôi làm việc có sự phát triển mạnh mẽ | 1 | 2 | 3 | 4 | 5 | |