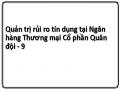

Biểu đồ 2.1: Tăng trưởng GDP và tỷ lệ lạm phát củaViệt Nam giai đoạn 2003 - 2015

Nguồn: Tổng hợp số liệu của tác giả

Việc hội nhập sâu rộng với kinh tế thế giới đã đem đến nhiều cơ hội và động lực cho kinh tế Việt Nam phát triển trong những năm vừa qua, nhưng cũng đồng nghĩa với việc phải chịu nhiều rủi ro, ảnh hưởng bởi những biến động của kinh tế thế giới cùng với việc sụt giảm mạnh dòng vốn đầu tư FDI đã tác động nhanh và mạnh đến tăng trưởng kinh tế của Việt Nam. GDP có mức tăng trưởng không cao trong 7 năm 2008 đến năm 2015, sau hơn 5 năm duy trì tốc độ tăng trưởng đều và ổn định, với mức độ tăng trưởng đạt hơn 7%/ năm. Bên cạnh đó là hàng loạt những bất ổn của kinh tế vĩ mô như lạm phát tăng cao (từ năm 2007 đến 2011 lạm phát luôn cao hơn tăng trưởng GDP, trong đó năm 2008 và 2011 cao hơn gấp 3 lần), nợ công và thâm hụt ngân sách lớn cùng với thâm hụt cán cân thương mại chưa được cải thiện.

2.2.2. Rủi ro tín dụng của Ngân hàng Thương mại Cổ phần Quân đội

Rủi ro tín dụng của ngân hàng thường được xét trên những chỉ tiêu phản ánh trực tiếp (tỷ lệ nợ xấu) hay các chỉ tiêu gián tiếp như cơ cấu thu nhập, tốc độ tăng quy mô dự nợ hay cơ cấu tín dụng, các chỉ tiêu đó được xem xét cụ thể tại MB như sau:

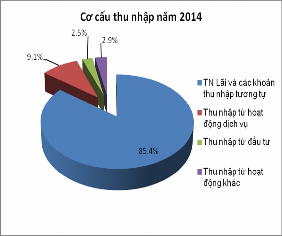

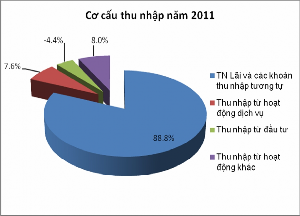

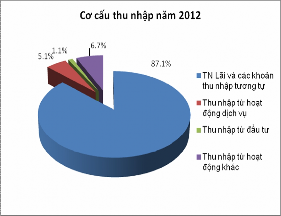

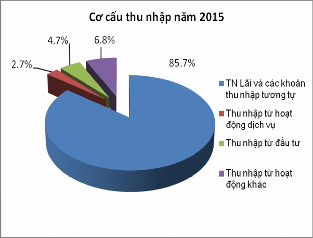

2.2.2.1. Cơ cấu thu nhập của Ngân hàng Thương mại Cổ phần Quân đội

Cơ cấu thu nhập phản ánh tỷ trọng từng khoản thu của ngân hàng trong các năm. Bản chất hoạt động tín dụng luôn hàm chứa rủi ro cao, do vậy với cơ cấu nguồn thu từ tín dụng lớn sẽ tiềm ẩn rủi ro cao.

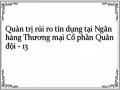

Biểu đồ 2.2: Cơ cấu thu nhập của MB giai đoạn 2011 - 2015

Nguồn: Tổng hợp số liệu từ [15], [16], [17], [18], [19], [20]

Trong những năm qua, MB đã có bước chuyển biến trong việc tăng thu nhập từ hoạt động dịch vụ và giảm thu nhập từ hoạt động tín dụng. Bên cạnh đó tăng cường hiệu quả các hoạt động đầu tư. Nếu như trong các năm 2011, thu nhập từ hoạt động đầu tư âm (-) đã làm giảm tổng thu nhập 4,4% thì trong giai đoạn 2012- 2015 hoạt động đầu tư của MB bắt đầu có hiệu quả, đóng góp khoảng 1% vào tổng thu nhập.

Qua Biểu đồ về cơ cấu thu nhập, hoạt động kinh doanh của MB chủ yếu có thu nhập từ lãi và các khoản thu nhập tương tự lãi (chiếm khoảng 85%-88% tổng thu nhập của ngân hàng). Với vai trò như vậy, rủi ro đến từ hoạt động này cũng sẽ ảnh hưởng mạnh nhất đến hiệu quả hoạt động kinh doanh của ngân hàng.

2.2.2.2. Tăng trưởng tín dụng của NHTM Cổ phần Quân đội

Để khai thác một cách hiệu quả, an toàn nguồn vốn huy động, tạo nguồn thu ổn định, MB cung cấp một danh mục các sản phẩm tín dụng khá đa dạng: cho vay ngắn, trung và dài hạn; vay tín chấp hoặc vay có tài sản đảm bảo; vay bằng nhiều đồng tiền khác nhau…MB đã tham gia tài trợ vốn cho nhiều công trình kinh tế quốc phòng, dân sinh trọng điểm thông qua các hoạt động cấp tín dụng. Bên cạnh đó MB cũng tham gia tài trợ tín dụng cho KH là các Tập đoàn kinh tế, Tổng công ty, các Doanh nghiệp nhỏ và vừa, các hộ kinh tế cá thể cũng như các cá nhân để kinh doanh, phục vụ đời sống xã hội.

Bảng 2.2: Tăng trưởng dư nợ tại MB trong giai đoạn từ 2011 - 2015

Đơn vị: Tỷ VNĐ

31/12/ 2011 | 31/12/2012 | 31/12/2013 | 31/12/2014 | 31/12/2015 | |||||

(i) | (i) | (ii) | (i) | (ii) | (i) | (ii) | (i) | (ii) | |

Ngắn hạn | 38.929 | 53.085 | 136,4% | 63.665 | 119,9% | 62.167 | 97,6% | 61.457 | 98,9% |

Trung hạn | 11.641 | 12.263 | 105,3% | 12.397 | 101,1% | 18.712 | 150,9% | 22.457 | 120,0% |

Dài hạn | 7.538 | 8.565 | 113,6% | 11.216 | 131,0% | 18.699 | 166,7% | 32.159 | 171,9% |

Các hợp đồng cho vay khách hàng MBS | 937 | 567 | 60,5% | 465 | 82,1% | 991 | 213,1% | 533 | 53,8% |

Tổng dư nợ | 59.045 | 74.478 | 126,1% | 87.743 | 117,8% | 100.569 | 114,6% | 116.606 | 115,9% |

Có thể bạn quan tâm!

-

Kinh Nghiệm Quản Trị Rủi Ro Tín Dụng Của Một Số Ngân Hàng Trên Thế Giới

Kinh Nghiệm Quản Trị Rủi Ro Tín Dụng Của Một Số Ngân Hàng Trên Thế Giới -

Bài Học Kinh Nghiệm Cho Ngân Hàng Thương Mại Việt Nam Trong Quản Trị Rủi Ro Tín Dụng

Bài Học Kinh Nghiệm Cho Ngân Hàng Thương Mại Việt Nam Trong Quản Trị Rủi Ro Tín Dụng -

Cơ Cấu Tổ Chức Của Ngân Hàng Thương Mại Cổ Phần Quân Đội

Cơ Cấu Tổ Chức Của Ngân Hàng Thương Mại Cổ Phần Quân Đội -

Thực Trạng Quản Trị Rủi Ro Tín Dụng Tại Nhtm Cổ Phần Quân Đội

Thực Trạng Quản Trị Rủi Ro Tín Dụng Tại Nhtm Cổ Phần Quân Đội -

Chấm Điểm Của Hệ Thống Xếp Hạng Tín Dụng Nội Bộ Cho Khdn

Chấm Điểm Của Hệ Thống Xếp Hạng Tín Dụng Nội Bộ Cho Khdn -

Đánh Giá Chung Về Quản Trị Rủi Ro Tín Dụng Tại Ngân Hàng Thương Mại Cổ Phần Quân Đội

Đánh Giá Chung Về Quản Trị Rủi Ro Tín Dụng Tại Ngân Hàng Thương Mại Cổ Phần Quân Đội

Xem toàn bộ 208 trang tài liệu này.

Nguồn: Tổng hợp số liệu từ [15], [16], [17], [18], [19], [20] (i): Kết quả thực hiện trong năm (ii): Tốc độ tăng trưởng so với năm trước

Trong những năm gần đây, MB luôn duy trì được tốc độ tăng trưởng tín dụng ở mức cao, đạt trung bình khoảng 20% /năm. Qua bảng số liệu, tốc độ tăng trưởng tín dụng có xu hướng giảm dần qua các năm (năm 2012 tăng 26%, năm 2013 tăng 18%, năm 2014 ở mức khoảng 15% và năm 2015 tăng khoảng 16%, nhưng đó là do quy mô tín dụng của Ngân hàng ngày càng lớn. Nếu xét ở giá trị tuyệt đối thì tăng trưởng tín dụng của MB luôn đạt trung bình từ 12.000 - 14.000 tỷ đồng/năm trong 5 năm gần đây. Tính đến cuối năm 2015, tổng dư nợ cho vay của MB đạt mức 116.606 tỷ đồng, tăng 16% so với cùng kỳ năm trước và tương đương với mức trung bình của ngành ngân hàng.

Trong cơ cấu tín dụng, tín dụng ngắn hạn có tốc độ tăng trưởng cao trong giai đoạn 2011-2013 (dòng vốn nóng) nhưng có sự chậm lại trong từ năm 2014, ngược lại đối với tín dụng trung và dài hạn lại có xu hướng tăng cao trong năm 2014-2015. Điều này phản ánh chính sách tín dụng của MB đã dần thay đổi tập trung lựa chọn các khoản cho vay an toàn và có thời hạn dài, không ưu tiên cho cấp tín dụng cho các dòng vốn ngắn hạn, có tính đầu cơ cao. Trong điều kiện nền kinh tế có nhiều biến động, lĩnh vực tài chính ngân hàng còn nhiều rủi ro, nền kinh tế suy thoái, lạm phát cao ảnh hưởng trực tiếp đến đời sống của người dân, hoạt động kinh doanh của doanh nghiệp còn nhiều khó khăn thì những kết quả đạt được cho thấy MB đã có nhiều nỗ lực cố gắng để phát triển hoạt động tín dụng và có kết quả tăng trưởng khả quan.

2.2.2.3. Cơ cấu tín dụng của NHTM Cổ phần Quân đội

Cơ cấu tín dụng có vai trò quan trọng, ảnh hưởng đến mức độ rủi ro trong hoạt động tín dụng của một ngân hàng. Cơ cấu tín dụng có thể nghiên cứu dưới nhiều tiêu thức khác nhau như theo kỳ hạn, theo nhóm khách hàng, nhóm ngành nghề/lĩnh vực cho vay hay tính chất khoản vay. Một cơ cấu tín dụng hợp lý có thể giảm thiểu rủi ro tín dụng và có thể đem lại hiệu quả cao trong hoạt động tín dụng.

- Cơ cấu tín dụng theo kỳ hạn:

Theo kỳ hạn, tín dụng được chia thành tín dụng ngắn hạn (tối đa 12 tháng), trung hạn (tư 1-3 năm) và dài hạn (từ 3 năm trở lên). Ngoài ra MB còn có các hợp đồng cho vay đối với khách hàng của MBS (công ty chứng khoán MB), các khoản

này là khoản cho vay có bảo lãnh của MBS và có cầm cố bằng các chứng từ có giá (cổ phiếu) của khách hàng.

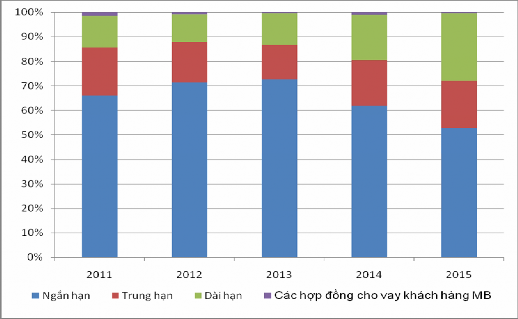

Biểu đồ 2.3: Cơ cấu tín dụng theo kỳ hạn giai đoạn 2011-2015

Đơn vị: %

Nguồn: Tổng hợp số liệu từ [15], [16], [17], [18], [19], [20]

Trong cơ cấu tín dụng theo kỳ hạn, khoản tín dụng ngắn hạn luôn chiếm tỷ trọng cao (trên 50%) còn lại tín dụng trung hạn và dài hạn tương đương khoảng 15%-30%. Cơ cấu này là tương đối hợp lý do tín dụng ngắn hạn có ưu điểm là quay vòng nhanh, có rủi ro thấp trong khi tín dụng trung và dài hạn có thu nhập cao hơn nhưng rủi ro tín dụng cao hơn. Tuy nhiên, theo xu hướng ngân hàng đã tăng dần tỷ trọng cho vay trung và dài hạn tập trung cho vay dài hạn sẽ tăng được thu nhập nếu có thẩm định, đánh giá rủi ro tốt và quản lý tốt các khoản tín dụng này. Trong những năm gần đây, MB liên tục tăng tỷ trọng tín dụng dài hạn, trong năm 2015, tín dụng dài hạn chiếm khoảng 30% tổng dư nợ.

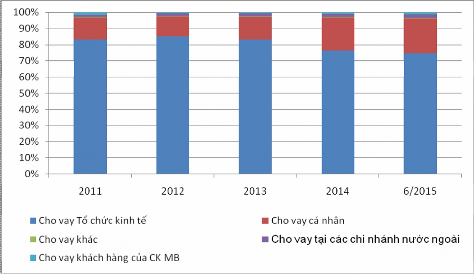

- Cơ cấu tín dụng theo đối tượng khách hàng:

Ngân hàng TMCP Quân đội có lợi thế là khách hàng trong Quân đội và các tổ chức liên quan, định hướng hoạt động của Ngân hàng TMCP Quân đội cũng tập trung phát triển khách hàng tổ chức, do vậy tỷ trọng tín dụng đối với tổ chức kinh tế luôn chiếm tỷ trọng cao (khoảng 75- 85%). Trong khi đó tỷ trọng tín dụng cho

vay khách hàng của công ty chứng khoán ngày càng giảm từ 7,2% trong năm 2010 xuống chỉ còn 0,5% trong năm 2013, sau đó lại tăng lên khoảng 1,0% trong năm 2014. Xu hướng này là phù hợp vì tính rủi ro cao trong hoạt động kinh doanh chứng khoán.

Biểu đồ 2.4: Cơ cấu tín dụng theo nhóm khách hàng giai đoạn 2011-2015

Đơn vị: %

Nguồn: Tổng hợp số liệu từ [15], [16], [17], [18], [19], [20]

Theo cơ cấu tín dụng trên, phần lớn tín dụng tập trung cho vay tổ chức kinh tế. Tuy nhiên trong thời gian gần đây, tỷ trọng này đã giảm dần và thay vào đó là các khoản vay cá nhân, đây là xu hướng điều chỉnh phù hợp với định hướng phát triển mảng bán lẻ của ngân hàng.

- Cơ cấu tín dụng theo nhóm ngành nghề:

Hoạt động tín dụng của MB theo định hướng tập trung vào một số ngành và nhóm ngành như: Hoạt động thương mại và Dịch vụ; Công nghiệp khai thác và chế biến; Sản xuất và phân phối điện, khí đốt, nước nóng, hơi nước và điều hoa không khí; Xây dựng. Các nhóm ngành trên chiếm 80% dư nợ tín dụng trong giai đoạn 2011-2015. Trong các nhóm ngành thì nhóm ngành Công nghiệp khai thác và chế biến có tỷ trọng ngành càng cao thể hiện xu hướng ưu tiên tín dụng trong ngành công nghiệp và chế biến. Hoạt động thương mại và dịch vụ có tỷ trọng cao nhất, luôn chiếm khoảng 35% - 40% tổng dư nợ. Tỷ lệ này ổn định qua các năm. Cơ cấu tín dụng theo nhóm ngành của MB được thể hiện qua Bảng 2.3.

Bảng 2.3. Cơ cấu tín dụng theo nhóm ngành giai đoạn 2011-2015

2011 | 2012 | 2013 | 2014 | 6/2015 | |

Nông lâm nghiệp, thủy sản | 5,1% | 6,5% | 6,5% | 3,1% | 1,6% |

Công nghiệp khai thác và chế biến | 31,0% | 27,6% | 27,6% | 23,0% | 22,9% |

Khai khoáng | n/a | n/a | 3,7% | 3,6% | 3,9% |

Công nghiệp chế biến, chế tạo | n/a | n/a | 20,5% | 19,4% | 19,0% |

Sản xuất và PP điện, khí đốt, nước nóng, hơi nước và điều hoa không khí | 9,6% | 11,4% | 11,9% | 6,4% | 3,1% |

Xây dựng | 8,7% | 9,5% | 8,7% | 8,8% | 9,2% |

Hoạt động thương mại và Dịch vụ | 31,8% | 28,3% | 30,3% | 43,5% | 30,2% |

Vận tải, kho bãi và Thông tin và truyền thông | 9,7% | 7,5% | 7,3% | 8,1% | 10,3% |

Hoạt động kinh doanh BĐS | 5,8% | 4,3% | 4,1% | ||

Hoạt động dịch vụ khác | 0,5% | 0,2% | 0,4% | ||

Hoạt động làm thuê các công việc trong các hộ gia đình, sản xuất sản phẩm vật chất và dịch vụ tự tiêu dùng của hộ gia đình | n/a | n/a | 6,3% | 13,8% | 14,3% |

hoạt động phục vụ cá nhân và cộng đồng | 0,7% | 1,1% | 1,0% | 2,9% | 0,9% |

Hoạt động khác | 0,7% | 0,7% | 0,1% | 0,0% | 2,9% |

Tổng dư nợ | 100,0% | 100,0% | 100,0% | 100,0% | 100,0% |

Nguồn: Tổng hợp số liệu từ [15], [16], [17], [18], [19], [20] Ghi chú: n/a: Không có số liệu

- Cơ cấu tín dụng theo tính chất khoản vay:

Theo tính chất các khoản vay thì phần lớn (chiếm 99%) dư nợ của MB tập trung cho vay các tổ chức kinh tế và cá nhân, còn lại các khoản vay chiết khấu hay vay từ ngồn tài trợ, ủy thác chiếm tỷ trong không đáng kể trong tổng dư nợ. Các tỷ lệ này cũng phản ánh hoạt động tín dụng của MB phù hợp với thông lệ hoạt động của các ngân hàng TMCP mà Nhà nước không chiếm cổ phần chi phối.

Cơ cấu tín dụng theo tính chất khoản vay được thể hiện theo Bảng 2.4.

Bảng 2.4: Cơ cấu tín dụng theo tính chất khoản vay giai đoạn 2011-2015

2011 | 2012 | 2013 | 2014 | 6/2015 | |

Cho vay các TCKT, cá nhân | 99,5% | 99,3% | 99,2% | 99,2% | 98,8% |

Cho vay chiết khấu thương phiếu và các giấy tờ có giá | 0,2% | 0,4% | 0,6% | 0,5% | 0,9% |

Cho vay bằng vốn tài trợ, ủy thác đầu tư | 0,3% | 0,3% | 0,3% | 0,3% | 0,3% |

Tổng dư nợ | 100,0% | 100,0% | 100,0% | 100,0% | 100,0% |

Nguồn: Tổng hợp số liệu từ [15], [16], [17], [18], [19], [20]

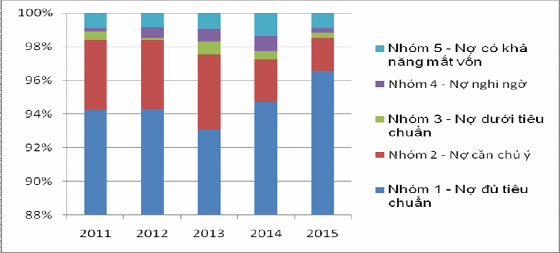

2.2.2.4. Cơ cấu nhóm nợ và nợ xấu của NHTM Cổ phần Quân đội

Theo quy định về phân loại nợ tại Quyết định số 493/2005/QĐ-NHNN ngày 22/4/2005 của Thống đốc Ngân hàng Nhà nước Việt Nam về việc ban hành "Quy định về phân loại nợ, trích lập và sử dụng để xử lý rủi ro tín dụng trong hoạt động ngân hàng của tổ chức tín dụng" và Quyết định số 18/2007/QĐ-NHNN ngày 22/4/2005 về phân loại nợ, trích lập và sử dụng dự phòng để xử lý rủi ro tín dụng trong hoạt động ngân hàng tổ chức tín dụng: Các nhóm nợ được phân chia như sau: Nợ nhóm 1 - Nợ đủ tiêu chuẩn, Nợ nhóm 2- Nợ cần chú ý, Nợ nhóm 3- Nợ dưới tiêu chuẩn, Nợ nhóm 4 - Nợ nghi ngờ và Nợ nhóm 5 - Nợ có khả năng mất vốn. Trong giai đoạn vừa qua, nợ nhóm 1 và nhóm 2 của MB luôn chiếm khoảng 97%, đây là tỷ lệ nợ của ngân hàng thuộc nhóm tốt nhất trong hệ thống các tổ chức tín dụng.

Biểu đồ 2.5: Cơ cấu tín dụng theo chất lượng nợ giai đoạn 2011-2015

Đơn vị: %

Nguồn: Tổng hợp số liệu từ [15], [16], [17], [18], [19], [20] Ghi chú: (không bao gồm Nợ của MBS)