* Kế hoạch huy động vốn tiền gửi hàng năm

BIDV Sơn Tây là một chi nhánh nằm trên địa bàn chủ lực phía Tây thủ đô Hà Nội, thực hiện theo quy định về kế hoạch huy động vốn của Hội sở chính.

Kế hoạch huy động vốn hàng năm phải phù hợp với: Chiến lược kinh doanh của BIDV trong từng giai đoạn; Khả năng tăng trưởng nguồn vốn huy động; Mục tiêu tăng trưởng tín dụng trên cơ sở thỏa thuận với khách hàng và khả năng kiểm soát rủi ro tín dụng; Đảm bảo vốn khả dụng cho các nhu cầu thanh toán, an toàn hoạt động kinh doanh.

Căn cứ vào chiến lược huy động vốn của BIDV, chỉ tiêu vốn huy động hàng năm của chi nhánh được xây dựng trên cơ sở đáp ứng đủ nhu cầu sử dụng vốn, theo tỷ lệ được tăng dư nợ trên nguồn vốn tăng thêm và tình hình cụ thể về phát triển kinh tế - xã hội, dân cư trên từng địa bàn.

Căn cứ vào trình độ, năng lực kinh doanh, chi nhánh xây dựng kế hoạch huy động vốn của chi nhánh trình gửi Hội sở chính.

- Chi nhánh căn cứ vào chiến lược kinh doanh của BIDV; định hướng kinh doanh hàng năm, xây dựng kế hoạch kinh doanh gửi Hội sở chính, kèm theo các bản thuyết minh giải trình rõ tình hình thực hiện kế hoạch huy động vốn kỳ trước, dự kiến kỳ kế hoạch.

- Giám đốc chi nhánh thực hiện bảo vệ kế hoạch huy động vốn, sau đó được tổng hợp cân đối chung toàn ngành làm căn cứ để trình Hội sở chính phê duyệt. Các chỉ tiêu được phê duyệt là căn cứ để điều hành kế hoạch tại chi nhánh.

* Chính sách huy động vốn tiền gửi

Thực hiện đa dạng hóa các sản phẩm, dịch vụ huy động vốn. Hiện ngân hàng đang huy động theo 5 nhóm tiền gửi, mỗi nhóm tiền gửi có nhiều hình thức khác nhau:

- Nhóm tiền gửi thanh toán: Tiền gửi không kỳ hạn (tiền gửi thanh toán), tiền gửi không kỳ hạn trả lãi sau toàn bộ, tiền gửi có kỳ hạn trả lãi sau toàn bộ, tiền gửi có kỳ hạn lãi suất gia tăng theo thời gian, tiền gửi lãi suất gia tăng theo luỹ tiến của số dư.

- Nhóm tiền gửi tiết kiệm: Tiết kiệm không kỳ hạn, tiết kiệm có kỳ hạn trả lãi sau toàn bộ, tiết kiệm có kỳ hạn trả lãi sau định kỳ, tiết kiệm trả lãi trước toàn bộ, tiết kiệm

có kỳ hạn trả lãi trước định kỳ, tiết kiệm gửi góp theo định kỳ, tiết kiệm gửi góp không theo định kỳ, tiết kiệm an sinh, tiết kiệm học đường, tiết kiệm hưu trí, …

- Nhóm chứng chỉ tiền: chứng chỉ tiền gửi ngắn hạn trả lãi trước toàn bộ; chứng chỉ tiền gửi ngắn hạn trả lãi sau toàn bộ; chứng chỉ tiền gửi dài hạn khác trả lãi trước toàn bộ; chứng chỉ tiền gửi dài hạn khác trả lãi sau toàn bộ; chứng chỉ tiền gửi dài hạn khác trả lãi định kỳ.

- Nhóm thẻ có 2 loại chính chia theo đối tượng khách hàng:

+ Đối với khách hàng cá nhân: Thẻ ghi nợ nội địa (Thẻ BIDV Harmony; Thẻ BIDV eTrans; Thẻ BIDV Moving; Thẻ đồng thương hiệu BIDV Co.opmart); Thẻ ghi nợ quốc tế (thẻ BIDV MasterCard Young Plus; Thẻ BIDV MasterCard Vietravel Debit; Thẻ BIDV MasterCard Ready; Thẻ BIDV Mastercard Platinum Debit); Thẻ tín dụng quốc tế (thẻ BIDV Visa Platinum Cashback; Thẻ BIDV Visa Premier; Thẻ BIDV Visa Precious; Thẻ BIDV Visa Platinum; mỗi thẻ tín dụng quốc tế)

+ Đối với khách hàng doanh nghiệp có thẻ BIDV MasterCard Business; BIDV Visa Business.

- Nhóm ngân hàng điện tử E-BANKING có: BSMS, BIDV BankPlus; BIDV SmartBanking, BIDV mobie, I-Banking với rất nhiều tiện ích cho khách hàng như chuyển tiền, nạp thẻ điện thoại, thanh toán hoá đơn, vấn tin tài khoản,….

- Về chính sách lãi suất huy động: Mỗi ngân hàng đều có chiến lược kinh doanh riêng, trong đó chiến lược về lãi suất là một bộ phận quan trọng. Lãi suất huy động vốn tạo thành phần lớn chi phí của ngân hàng, mọi biến động về lãi suất đều có ảnh hưởng đến kết quả hoạt động của ngân hàng. Vì vậy, xây dựng chính sách lãi suất hợp lý là cần thiết. Chính sách lãi suất của BIDV Sơn Tây được xây dựng như sau:

+ Huy động vốn đảm bảo cho các mục đích sử dụng đầu tư.

+ Đảm bảo tính cạnh tranh của ngân hàng so với các ngân hàng khác trong việc thu hút vốn, đặc biệt chú trọng nâng cao uy tín và giá trị thương hiệu của ngân hàng.

+ Tiết kiệm chi phí, tăng thu nhập, đảm bảo lợi nhuận cho ngân hàng.

+ Cần xem xét đến yếu tố tỷ lệ lạm phát.

+ Tuân thủ các qui định về khung lãi suất của NHNN đưa ra.

- Chính sách về tổ chức mạng lưới, tổ chức kỹ thuật:

Bố trí địa điểm giao dịch phù hợp có thể tiết kiệm được chi phí, thời gian đi lại cho khách hàng, khách hàng sẽ đến với ngân hàng nhiều hơn.

Hoàn thiện công nghệ ngân hàng đặc biệt trong thời đại công nghệ số được sử dụng rộng rãi như hiện nay nhằm nâng cao năng lực cạnh tranh cũng như nâng cao được tốc độ trong thanh toán, giao dịch. Công nghệ ngân hàng không chỉ đơn thuần là hệ thống máy vi tính, máy sử dụng thẻ thanh toán, máy rút tiền tự động mà còn là cơ chế thanh toán trong nội bộ ngân hàng hay sử dụng các chương trình phần mềm hiện đại để quản lý các mặt nghiệp vụ đặc biệt là kế toán thanh toán. Trước mắt cần ưu tiên phát triển công nghệ thanh toán không dùng tiền mặt, hạn chế lượng tiền mặt trong lưu thông. Tổ chức thông suốt hệ thống thanh toán sao cho nhanh chóng, an toàn, chính xác thuộc diện chính sách thu hút tiền gửi của BIDV Sơn Tây.

- Xây dựng phong cách giao dịch khách hàng: Các chính sách này được chi nhánh rất quan tâm nhằm tạo, củng cố uy tín của mình trên thị trường, gắn bó với khách hàng truyền thống và hấp dẫn khách hàng mới. Trong điều kiện khó có thể tạo ra sự khác biệt về sản phẩm và giá cả thì chất lượng dịch vụ trở thành công cụ cạnh tranh vô cùng quan trọng để thu hút vốn. Thái độ phục vụ thân thiện, chu đáo, bố trí hệ thống thanh toán khoa học là những điều hết sức cần thiết để giữ vững khách hàng hiện có và thu hút thêm khách hàng.

BIDV Sơn Tây luôn coi chính sách thân thiện, gần gũi, chia sẻ, tin cậy là chính sách quan trọng. Do đó việc tuyển chọn và xây dựng đội ngũ cán bộ tinh thông nghiệp vụ, tận tuỵ công việc, chủ động tiếp cận với khách hàng và tạo điều kiện thuận tiện cho khách hàng trong việc gửi tiền vào ngân hàng nói riêng và các hoạt động khác nói chung. Hướng khách hàng dần cảm thấy hoàn toàn thoải mái và tin tưởng vào mối quan hệ thân thiết giữa ngân hàng và khách hàng.

- Chính sách chăm sóc khách hàng mềm dẻo, linh hoạt: Xây dựng bộ phận quản lý khách hàng, đảm bảo việc thực hiện nhiệm vụ duy trì các mối quan hệ thường xuyên với khách hàng, đưa ra các chính sách khách hàng kịp thời. Bộ phận này kiêm luôn cả việc nghiên cứu khách hàng, tìm hiểu đặc điểm, khả năng, sở thích, thói quen, động cơ và đặc biệt là nhu cầu của họ.

Chủ động tham gia vào xem xét các chiến lược, hoạch định kinh doanh của doanh nghiệp nhằm giúp đỡ doanh nghiệp khắc phục những khó khăn yếu kém, tạo mối quan hệ lâu dài.

Chia khách hàng thành nhiều loại để có cách ứng xử cho phù hợp. Những khách hàng lâu năm có số dư tiền gửi lớn, thường xuyên, được ngân hàng tín nhiệm thì ngân hàng có chính sách ưu tiên về lãi suất, phí dịch vụ.

Mở rộng mô hình hội nghị khách hàng, coi đây là công tác thường xuyên của ngân hàng. Qua đó tăng thêm sự gắn kết, tin cậy giữa ngân hàng và khách hàng.

Thường xuyên thu thập ý kiến của khách hàng thông qua lấy phiếu đánh giá sản phẩm dịch vụ hoặc Sổ tay góp ý.

Trên cơ sở đó, ngân hàng mới có thể nắm bắt rõ về từng loại khách hàng và có biện pháp phù hợp hơn để thoả mãn tốt nhất các nhu cầu của họ đồng thời đạt hiệu quả cao trong hoạt động kinh doanh nói chung và công tác huy động vốn nói riêng.

- Đánh giá diễn biến thị trường và phân tích nguồn vốn: Đây là việc làm hết sức cần thiết, nhằm giúp ngân hàng nắm bắt được sự phát triển của nền kinh tế và cơ cấu nguồn vốn hợp lý. Nhất là trong giai đoạn hiện nay, do khủng hoảng kinh tế toàn cầu, diễn biến của nền kinh tế trong nước hết sức phức tạp, việc đánh giá đúng thực trạng nền kinh tế giúp mang lại cái nhìn tổng quan về nền kinh tế, để từ đó ngân hàng có những biện pháp huy động vốn hợp lý để tiếp cận được nguồn vốn rẻ, có qui mô và cấu trúc đảm bảo cho mục tiêu hoạt động.

2.3.3. Tổ chức thực hiện huy động vốn tiền gửi

* Thực trạng mạng lưới huy động:

Mở rộng mạng lưới các Phòng giao dịch nhằm mở rộng phát triển nền khách hàng trên địa bàn và vùng lân cận, chi nhánh đã đạt được những kết quả quan trọng trong huy động vốn, xác lập được vị thế hình ảnh trên địa bàn Sơn Tây- Hà Nội, là một trong những địa chỉ tin cậy của dân cư đến gửi tiền tiết kiệm và là nơi góp phần thành công trong những đợt huy động vốn dài hạn của BIDV thông qua các đợt phát hành trái phiếu, kỳ phiếu. Mạng lưới huy động vốn hoạt động tương đối ổn định và hiệu quả, góp phần tăng trưởng nền vốn huy động và thu phí dịch vụ của chi nhánh.

Bảng 2.6 Mạng lưới huy động vốn của BIDV Sơn Tây

Điểm giao dịch | Địa chỉ | |

1 | Trụ sở chi nhánh BIDV Sơn Tây | Số 99 Phạm Ngũ Lão- Lê Lợi, Sơn Tây, Hà Nội |

2 | PGD Trung Sơn Trầm | KP6, Sơn Lộc, Sơn Tây |

3 | PGD Nguyễn Thái Học | 49 Nguyễn Thái Học, Quang Trung, Sơn Tây |

4 | PGD Lê Lợi | 191 Lê Lợi, Sơn Tây |

5 | PGD Phúc Thọ | Cụm 8,Thị trấn Phúc Thọ, Phúc Thọ |

6 | Phòng Giao Dịch Ba Vì | Thị Trấn Tây Đằng, Ba Vì |

Có thể bạn quan tâm!

-

Các Chỉ Tiêu Đánh Giá Quản Trị Huy Động Vốn Tiền Gửi

Các Chỉ Tiêu Đánh Giá Quản Trị Huy Động Vốn Tiền Gửi -

Giới Thiệu Về Ngân Hàng Thương Mại Cổ Phần Đầu Tư Và Phát Triển Việt Nam – Chi Nhánh Sơn Tây

Giới Thiệu Về Ngân Hàng Thương Mại Cổ Phần Đầu Tư Và Phát Triển Việt Nam – Chi Nhánh Sơn Tây -

Quy Mô Tăng Trưởng Tài Sản Và Tiền Gửi Của Bidv Sơn Tây Giai Đoạn 2017 – 2020

Quy Mô Tăng Trưởng Tài Sản Và Tiền Gửi Của Bidv Sơn Tây Giai Đoạn 2017 – 2020 -

Biểu Đồ Tăng Trưởng Tiền Gửi Theo Kỳ Hạn Giai Đoạn 2017-2020

Biểu Đồ Tăng Trưởng Tiền Gửi Theo Kỳ Hạn Giai Đoạn 2017-2020 -

Thực Trạng Kiểm Tra, Kiểm Soát Huy Động Vốn Tiền Gửi

Thực Trạng Kiểm Tra, Kiểm Soát Huy Động Vốn Tiền Gửi -

Định Hướng Phát Triển Của Ngân Hàng Thương Mại Cổ Phần Đầu Tư Và Phát Triển Việt Nam

Định Hướng Phát Triển Của Ngân Hàng Thương Mại Cổ Phần Đầu Tư Và Phát Triển Việt Nam

Xem toàn bộ 115 trang tài liệu này.

Thị phần hoạt động của BIDV Sơn Tây chủ yếu tại thị xã Sơn Tây, trên địa bàn có chợ Nghệ là chợ đầu mối buôn bán sầm uất, là cửa ngõ chung chuyển hàng hóa phía tây Hà Nội với các vùng lân cận như tỉnh Phú Thọ, Vĩnh Phúc và một số địa phương trên trục đường quốc lộ 32, đường Hồ Chí Minh và đường 87A đều có các điểm phòng giao dịch của BIDV do đó thị phần khai thác và tiềm năng trên địa bàn là tương đối rộng và đa dạng hóa từ nông thôn đến trung tâm thị xã. Hiện nay trên địa bàn Sơn Tây các NHTM cũng đã thâm nhập khá đông như: MB, Techcombank, sacombank. TP bank, VP bank… nên cũng có sự canh trang tương đối lớn giữa các ngân hàng do đó đòi hỏi ngoài ưu thế về điểm phòng thuận tiện, ngoài ra BIDV còn phải tiếp tục nỗ lực hoàn thiện hơn nữa để giữ vũng vị thế và phát triển hơn hoạt động kinh doanh của ngân hàng nói chung và huy động vốn nói riêng

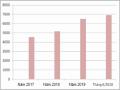

* Thực trạng cơ cấu tiền gửi huy động theo đối tượng huy động

Phân theo đối tượng huy động tiền gửi của khách hàng vào ngân hàng gồm 3 loại: nguồn huy động từ cá nhân, tổ chức kinh tế, định chế tài chính. Sự thay đổi tăng hay giảm về lượng và tỷ trọng của nguồn tiền gửi này thể hiện chất lượng nguồn tiền huy động và những tác động nhất định trong quản trị huy động vốn tiền gửi tại ngân hàng.

Bảng 2.7 Cơ cấu tiền gửi theo đối tượng huy động

ơn vị: tỷ đ ng

Năm 2017 | Tỷ trọng | Năm 2018 | Tỷ trọng | Năm 2019 | Tỷ trọng | Tháng 6/2020 | Tỷ trọng | |

ĐCTC | 183 | 4% | 138 | 3% | 100 | 2% | 100 | 1.4% |

KHDN | 558 | 12% | 600 | 11% | 550 | 8% | 580 | 8.4% |

KHCN | 3,802 | 84% | 4,432 | 86% | 5,850 | 90% | 6,240 | 90.2% |

Tổng | 4,543 | 5,170 | 6,500 | 6,920 |

(Ngu n: Phòng QLNB của BIDV Sơn ây)

Trong các năm 2017 - 2020 nhìn chung không có một tốc độ tăng trưởng hay suy giảm đều đặn đối với từng loại tiền gửi tiết kiệm hay tiền gửi thanh toán. Xu hướng chung của tổng lượng tiền gửi huy động là tăng qua các năm nhưng trong đó có sự thay đổi về lượng và tỷ trọng của hai loại tiền gửi này.

Qua bảng số liệu ta thấy nguồn vốn chiếm tỷ trọng nhiều nhất trong cơ cấu huy động chiếm 80- 90% trong tổng nguồn vốn huy động theo đối tượng là từ khách hàng cá nhân năm 2017 huy động đạt 3.802 tỷ đồng và đến năm 2019 tăng đạt 5.850 tỷ đồng (tăng tuyệt đối hơn 2.000 tỷ đồng) nguồn vốn huy động từ dân cư là bền vững, ổn định, cho thấy BIDV là một trong những ngân hàng rất được tín nhiệm trên địa bàn. Nguồn vốn có tỷ trọng ít nhất là từ định chế tài chính năm 2017 đạt 183 tỷ đồng nhưng đến năm 2019 nguồn huy động đạt 100 tỷ đồng cho thấy xu hướng giảm do các đơn vị như Kho bạc nhà nước, các định chế giảm các nguồn thu và quản lý thắt chặt hơn nên các nguồn này không tăng. Nguồn huy động từ khách hàng doanh nghiệp tăng trưởng thấp do có sự cạnh tranh lớn từ các ngân hàng bạn nên BIDV gặp khó khăn trong tăng trưởng.

Chi nhánh tuy có tốc độ tăng trưởng dương hàng năm tuy nhiên ngày càng phải đối mặt với nhiều khó khăn trong việc huy động tiền gửi từ dân cư do hiện nay, người

dân có rất nhiều sự lựa chọn để đầu tư lượng tiền nhàn rỗi của mình. Đầu cuối năm 2020, thị trường chứng khoán sôi động đã thu hút tiền của khách hàng vào đầu tư chứng khoán là một phần nguyên nhân khiến huy động tiền gửi dân cư có xu hướng giảm sút. Tiếp đó là thị trường bất động sản cũng bắt đầu nóng và đặc biệt là chỉ số giá tiêu dùng, giá vàng tăng cao, lãi suất tiết kiệm thấp hơn chỉ số tăng của giá cả nên đã ảnh hưởng tới tâm lý của khách hàng. Khách hàng dường như không còn mấy hi vọng vào việc đầu tư sinh lời bằng cách gửi tiết kiệm tại các ngân hàng.

7000

6000

5000

Định chế

KHDN KHCN

4000

3000

2000

1000

0

2017 2018 2019 T6.2020

Hình 2.3 Biểu đồ tăng trưởng nguồn tiền gửi theo đối tượng giai đoạn 2017-2020

Vấn đề đặt ra là BIDV Sơn Tây cần gia tăng tiền gửi tổ chức kinh tế vì đây là nguồn tiền có những ưu thế nhất định. Tiền gửi của tổ chức kinh tế tuy không có được thế mạnh về tính bền vững như nguồn vốn nhàn rỗi của dân cư nhưng lại có lợi thế về giá cả, chi phí huy động đối với tiền gửi từ các tổ chức kinh tế thấp hơn. Chi nhánh cần có chính sách thu hút nguồn tiền gửi của các tổ chức kinh tế để tăng tỷ trọng trong tổng nguồn vốn hơn nữa. Bên cạnh đó các tổ chức kinh tế là đối tượng khách hàng chủ yếu của hoạt động tín dụng, hoạt động mang lại nguồn thu nhập chính cho ngân hàng.

Việc tiền gửi của tổ chức kinh tế gia tăng là biểu hiện mở rộng hay thắt chặt quan hệ kinh doanh với ngày càng nhiều các tổ chức kinh tế việc tăng lượng tiền gửi huy động từ các tổ chức kinh tế sẽ góp phần nâng cao hiệu quả kinh doanh của ngân hàng.

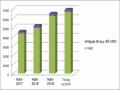

* Thực trạng cơ cấu tiền gửi huy động theo kỳ hạn

Các ngân hàng luôn muốn thu hút được nguồn tiền gửi có kỳ hạn dài để có thể cho vay các dự án trung và dài hạn nhằm thu lợi nhuận cao chính nên kỳ hạn gửi tiền trên 12 tháng rất được các ngân hàng khuyến khích huy động.

Bảng 2.8 Cơ cấu tiền gửi huy động theo kỳ hạn

ơn vị: tỷ đ ng

Năm 2017 | Năm 2018 | Năm 2019 | Tháng 6/2020 | Tăng trưởng năm 2018/2017 | Tăng trưởng năm 2019/2018 | Tăng trưởng T6.2020/2019 | ||||

Tuyệt đối | Tương đối | Tuyệt đối | Tương đối | Tuyệt đối | Tương đối | |||||

KKH | 500 | 569 | 750 | 690 | 69 | 14% | 121 | 21% | (60) | -8% |

<12 tháng | 2,498 | 2,895 | 3,500 | 3,700 | 397 | 16% | 805 | 28% | 200 | 6% |

>= 12 tháng | 1,545 | 1,706 | 2,250 | 2,530 | 161 | 10% | 544 | 32% | 280 | 12% |

(Ngu n: Phòng QLNB của BIDV Sơn ây)

Nhìn chung tiền gửi huy động với các loại kỳ hạn khác nhau có tăng trưởng trong 3 năm 2017- 2020. Năm 2018 tốc độ tăng trưởng nguồn vốn thấp, đây là năm mà công tác huy động vốn gặp rất nhiều khó khăn, một mặt vì để giữ thị phần, phần vì nhu cầu vốn cho hoạt động đầu tư nên các ngân hàng thương mại phải tăng cường huy động vốn tạo nên sự cạnh tranh hết sức quyết liệt thậm chí có những biểu hiện cạnh tranh không lành mạnh giữa các ngân hàng. Năm 2019, 2020 là năm có tốc độ tăng trưởng nguồn vốn cao hơn nhưng tỷ trọng giữa các loại kỳ hạn không có sự thay đổi đáng kể.

Tiền gửi không kỳ hạn có quy mô tăng từ 500 tỷ đồng năm 2017 lên 690 tỷ đồng tính đến tháng 6 năm 2020.