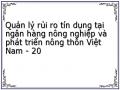

Từ năm 2013, nợ xấu của Agribank đã được kiềm chế và giảm dần, đến 31/12/2014, dư nợ xấu toàn hệ thống chiếm tỷ lệ 4,55% dư nợ, giảm nhẹ so với tỷ lệ 4,71% của năm 2013 và giảm khác so với tỷ lệ trên 6% của năm 2012. Quy mô nợ xấu đến hết năm 2014 phân bổ ở các vùng kinh tế trong cả nước như sau:

Hình 2.7. Quy mô nợ xấu phân bổ ở các vùng kinh tế trong cả nước

đến hết năm 2014

Đơn vị: tỷ đồng

Nguồn: Agribank, 2009-2014, Báo cáo kết quả họat động kinh doanh, Báo cáo hoạt động tín dụng

Đến hết năm 2014, các tỷ lệ an toàn hoạt động cơ bản đều đáp ứng quy định của NHNN: Tỷ lệ an toàn vốn tối thiểu đạt 8,83% (quy định tối thiểu 9%); tỷ lệ khả năng chi trả ngay 20,26% (quy định tối thiểu 15%); tỷ lệ sử dụng vốn ngắn hạn cho vay trung, dài hạn 28,12% (quy định tối đa 30%); tỷ lệ khả năng chi trả 7 ngày đạt 0,79 (quy định tối thiểu 1).

Tiền gửi NHNN của Agribank được duy trì ở mức phù hợp, số dư bình quân giảm, đảm bảo quy định và đủ đáp ứng yêu cầu an toàn thanh khoản (tiền gửi NHNN bình quân năm 2014 là 16.057 tỷ đồng, giảm 7.698 tỷ đồng so với năm 2013). Số dư đầu tư giấy tờ có giá đến 31/12/2014 đạt 100.154 tỷ đồng, tăng 34.848

tỷ đồng (+53,4%) so với 31/12/2013. Thu từ hoạt động kinh doanh vốn, đầu tư giấy tờ có giá đạt 6.865 tỷ đồng, tăng 40% so với năm 2013, hạn chế tối đa tình trạng lãng phí vốn không được hưởng lãi. (Nguồn: Agribank, 2009-2014, Báo cáo kết quả họat động kinh doanh, Báo cáo hoạt động tín dụng).

Về ban hành các quy định nội bộ của Hội đồng thành viên:

+ Ban hành một số văn bản cơ chế, chính sách tín dụng về Quyền phán quyết, quy định cho vay ngoại tệ, quy chế bảo lãnh, quy định cho vay hỗ trợ nhà ở theo Thông tư 11/2013/TT-NHNN ngày 15/05/2013 của NHNN và Nghị quyết số 02/NQ- CP ngày 07/01/2013 của Chính phủ; chỉ đạo rà soát, chỉnh sửa, ban hành các văn bản về cơ chế, chính sách tín dụng, phân loại nợ, trích lập dự phòng và XLRR, các văn bản chỉ đạo công tác tín dụng, cho vay ngoại tệ, chính sách tín dụng đối với khách hàng nhằm tháo gỡ khó khăn vướng mắc trong công tác tín dụng, tạo sự chủ động cho chi nhánh trong việc thực hiện các biện pháp để mở rộng tăng trưởng tín dụng và thu hồi, xử lý nợ xấu.

+ Ban hành chính sách tín dụng ưu đãi (về lãi suất, phí, cho vay ngoại tệ...) cho vay đối với các chương trình thuộc lĩnh vực NNNT, xuất khẩu, doanh nghiệp vừa và nhỏ, hộ sản xuất, gắn với bán chéo các sản phẩm, dịch vụ ngân hàng ngoài tín dụng.

+ Ban hành cơ chế nhằm nâng cao chất lượng tín dụng, phương án, giải pháp tháo gỡ khó khăn đối với khách hàng liên quan đến điều kiện và thủ tục tín dụng, cơ cấu lại nợ, giữ nguyên nhóm nợ,... tạo điều kiện để khách hàng tiếp tục duy trì hoạt động sản xuất kinh doanh, tạo nguồn thu trả nợ cho Agribank, tăng cường sự chủ động về cơ chế để chi nhánh thực hiện xử lý thu hồi nợ xấu, nâng cao chất lượng tín dụng.

+ Sắp xếp lại mô hình quản lý tín dụng tại Trụ sở chính, chuyển đổi Ban Tín dụng doanh nghiệp, Ban Tín dụng hộ sản xuất thành Ban Khách hàng doanh nghiệp và Ban khách hàng hộ sản xuất và cá nhân, thành lập Ban Thẩm định để chuyên trách trong việc thẩm định các dự án, các phương án vay vốn của khách hàng vượt quyền phán quyết tín dụng của các chi nhánh.

Về chỉ đạo hoạt động tín dụng của Hội đồng thành viên và Ban điều hành:

+ Thường xuyên chỉ đạo các chi nhánh xây dựng mục tiêu, phương án kế hoạch tín dụng hàng năm và tổ chức bảo vệ kế hoạch tín dụng, kế hoạch thu hồi nợ xấu, nợ đã XLRR mỗi năm đến từng chi nhánh.

+ Chỉ đạo thực hiện kế hoạch tín dụng theo kế hoạch được Hội đồng thành viên phê duyệt, thực hiện cho vay trên cơ sở đã cân đối được nguồn vốn. Tập trung ưu tiên tăng trưởng dư nợ cho lĩnh vực sản xuất, xuất khẩu nhất là lĩnh vực NNNT. Thực hiện có hiệu quả Nghị quyết số 26/NQ-TW, Nghị định 41về chính sách tín dụng phục vụ phát triển NNNT, Quyết định số 63/2010/QĐ-TTg của Chính phủ (Quyết định 63); tăng cường triển khai các biện pháp giảm thấp nợ xấu, xử lý và hạn chế nợ xấu phát sinh, thu hồi nợ đã XLRR; các giải pháp để tháo gỡ khó khăn cho khách hàng vay vốn như: Cơ cấu lại thời hạn trả nợ, miễn, giảm lãi tiền vay, không thu lãi quá hạn, ưu tiên thu gốc trước lãi sau; tháo gỡ khó khăn đối với khách hàng liên quan đến điều kiện và thủ tục tín dụng.

+ Chỉ đạo các chi nhánh xây dựng chính sách khách hàng theo các nhóm khách hàng, trên cơ sở đó ban hành các gói sản phẩm trọn gói cho các khách hàng, nhóm khách hàng theo ngành, lĩnh vực kinh tế; tiếp tục triển khai thực hiện các gói sản phẩm đối với Tập đoàn Cao Su, Tổng công ty Lương thực, Tổng công ty Cà phê và một số khách hàng là doanh nghiệp lớn, hướng dẫn chi nhánh xây dựng gói sản phẩm cấp tín dụng và dịch vụ ngân hàng cho khách hàng. Triển khai cho vay các mô hình liên kết hợp tác 03 nhà: Nhà nông - Doanh nghiệp (Bao gồm cả doanh nghiệp cung ứng đầu vào và tiêu thụ sản phẩm) - Ngân hàng.

+ Tổ chức triển khai chương trình đầu tư tín dụng tại Hội nghị xúc tiến đầu tư tại vùng Tây Bắc, Tây Nguyên và Tây Nam Bộ do NHNN chủ trì; các chương trình hợp tác với Bộ Giao thông vận tải, các Tập đoàn, Tổng công ty lớn, gắn việc cho vay với phát triển các dịch vụ ngân hàng; Tổ chức ký thỏa thuận hợp tác toàn diện với Ngân hàng Xây dựng; tiếp tục chỉ đạo cho vay các chương trình lớn như: Chương trình cho vay tạm trữ thu mua lương thực theo chỉ đạo của Chính phủ, cho vay tái canh cây cà phê ở khu vực Tây Nguyên, cao su, chè, cây tiêu,... và cho vay theo Quyết định 63; chương trình cho vay xuất nhập khẩu với lãi suất ưu đãi, cho vay theo mô hình chuỗi liên kết, triển khai sản phẩm cho vay nhà ở xã hội, cho vay các chương trình đối với hộ nông dân như: Chương trình nông thôn mới, 30a, cho vay thông qua tổ nhóm,...

+ Tổ chức thực hiện chương trình kiểm tra, khảo sát tình hình sản xuất kinh doanh, tài chính của hộ kinh doanh dịch vụ du lịch, phát triển làng nghề, đánh bắt xa bờ, ngành thủy sản trên địa bàn tỉnh; đánh giá hạn chế, nguyên nhân và những khó

khăn, vướng mắc trong quá trình cấp tín dụng để kịp thời tháo gỡ; triển khai gói tín dụng ưu đãi lãi suất thấp đối với một số lĩnh vực ưu tiên: NNNT, xuất khẩu, nhập khẩu mặt hàng thiết yếu.

+ Tổ chức kiểm soát chặt chẽ hơn trong việc thẩm định dự án, phương án; trực tiếp khảo sát, nắm bắt thông tin về tình hình hoạt động của khách hàng để có cơ sở thẩm định trình phê duyệt cấp tín dụng phù hợp với nhu cầu thực tế (nhất là đối với các chi nhánh có tỷ lệ nợ xấu cao) từng bước nâng cao chất lượng thẩm định, phê duyệt quyết định cấp tín dụng.

+ Tổ chức thực hiện kiểm tra, rà soát lại toàn bộ các khoản cho vay bằng vàng để có cơ chế tháo gỡ khó khăn, các biện pháp hỗ trợ nhằm xử lý thu hồi nợ hoặc chuyển đổi dư nợ cho vay vàng sang VND, tất toán số dư huy động và cho vay vốn bằng vàng theo quy định tại Thông tư số 12/2012/TT-NHNN ngày 27/4/2012 của NHNN về Bổ sung một số điều của Thông tư số 11/2011/TT-NHNN.

+ Tổ chức các hội nghị đánh giá công tác tín dụng, phân tích tình hình nợ xấu, cho vay ngoại tệ, nhằm đưa ra các nhiệm vụ giải pháp cụ thể trong chỉ đạo điều hành công tác tín dụng. Xử lý, tháo gỡ kịp thời những khó khăn vướng mắc, những vấn đề vượt thẩm quyền của chi nhánh về nghiệp vụ tín dụng.

+ Chỉ đạo hoàn thành công tác xử lý nợ giai đoạn I đối với Vinashin theo chỉ đạo của Chính Phủ, NHNN; chỉ đạo các chi nhánh triển khai phương án xử lý nợ đối với Vinashin giai đoạn II và nợ của Vinalines theo chỉ đạo của Chính phủ, NHNN; chỉ đạo và tiến hành xử lý các khoản bảo lãnh tại một số chi nhánh xảy ra khiếu kiện kéo dài, đảm bảo uy tín và thương hiệu của Agribank.

+ Chỉ đạo, kiểm tra việc thực hiện phân loại nợ và trích lập DPRR, XLRR theo đúng qui định, xây dựng phương án triển khai phân loại nợ và sử dụng dự phòng để XLRR trong hoạt động của Agribank theo Thông tư 02.

+ Tăng cường trách nhiệm trong công tác kiểm tra hoạt động cấp tín dụng; nâng cao chất lượng kiểm tra, tránh hình thức; cải tiến phương pháp kiểm tra tín dụng nhằm phát hiện, ngăn ngừa và xử lý kịp thời, nghiêm túc đối với những sai phạm, chỉ đạo chấn chỉnh những sai phạm trong hoạt động tín dụng, nhất là hoạt động bảo lãnh, hạn chế các vi phạm; triển khai chương trình, kế hoạch kiểm tra chuyên đề tín dụng theo kế hoạch đã được phê duyệt. Chỉ đạo xử lý kịp thời những khó khăn, vướng mắc

của các chi nhánh; chỉ đạo đôn đốc các chi nhánh thực hiện tốt kế hoạch kinh doanh hàng năm.

Về chỉ đạo công tác xử lý thu hồi nợ xấu, nợ đã XLRR của Ban điều hành:

+ Thường xuyên chỉ đạo, tổ chức triển khai thực hiện các biện pháp tháo gỡ khó khăn cho khách hàng theo chỉ đạo của Chính phủ, NHNN; ban hành các cơ chế, chính sách về xử lý nợ xấu, tháo gỡ khó khăn cho khách hàng vay vốn tại Agribank (cho vay mới, cơ cấu lại nợ, miễn, giảm lãi tiền vay),...

+ Tổ chức Hội nghị phân tích, đánh giá tình hình nợ xấu và phương án xử lý thu hồi nợ xấu, nợ đã XLRR tại một số chi nhánh có nợ xấu cao và các khoản nợ xấu lớn tại khu vực TP. Hà Nội và TP. Hồ Chí Minh. Xây dựng kế hoạch, phương án thu hồi nợ xấu, nợ đã XLRR đến từng khoản nợ; phân công cụ thể trách nhiệm quản lý, đôn đốc, xử lý thu hồi nợ đến từng lãnh đạo, nhân viên; gắn trách nhiệm từng cá nhân với kết quả thu hồi nợ trong việc chi lương V1, V2, chi thưởng, công tác thi đua.

+ Trong các năm gần đây, Agribank đã thành lập các đoàn công tác do các Phó Tổng giám đốc làm trưởng đoàn để trực tiếp chỉ đạo, hỗ trợ chỉ đạo các mặt hoạt động kinh doanh hàng năm đối với các chi nhánh có tài chính khó khăn, nợ xấu cao. Nhìn chung, hàng năm các đoàn công tác đã hoàn thành việc phân tích, đánh giá tình hình nợ xấu và xây dựng phương án xử lý, đánh giá khả năng thu hồi đối với trên 400 khoản nợ xấu, chậm thu hồi có dư nợ xấu từ 20 tỷ đồng trở lên. Đến hết năm 2013, với tổng dư nợ 37.400 tỷ đồng, giá trị TSBĐ 51.200 tỷ đồng. Việc thành lập các đoàn công tác đã mang lại hiệu quả tích cực, đã chuyển biến được nhận thức của lãnh đạo và cán bộ tại chi nhánh, tạo sự đồng thuận trong quả trình triển khai thực hiện nhất là việc xử lý đối với các khoản nợ xấu lớn, phức tạp, các cán bộ đã nâng cao tinh thần trách nhiệm và tính chủ động trong việc xử lý nợ.

+ Tập trung xử lý nợ xấu của một số chi nhánh có tỷ lệ nợ xấu cao, kéo dài, và không thực hiện được cam kết thu hồi nợ xấu. Xử lý trách nhiệm các cá nhân liên quan đến khoản nợ xấu như: Thôi giữ chức vụ, miễn nhiệm, chuyển sang tổ chuyên trách thu hồi nợ, chuyển công tác, kéo dài thời gian nâng lương, đối với trường hợp vi phạm pháp luật thì xử lý theo quy định của pháp luật.

+ Chỉ đạo các chi nhánh, thực hiện rà soát các khoản nợ xấu, lập phương án bán các khoản nợ xấu đủ điều kiện cho VAMC; thành lập tổ rà soát hồ sơ bán nợ tại trụ sở chính, hoàn thiện các thủ tục bán nợ xấu cho VAMC.

+ Chỉ đạo các chi nhánh phân tích và lập phương án xử lý nợ xấu, trích lập dự phòng và XLRR giai đoạn 2008 - 2012 và giai đoạn 2013-2015, khi áp dụng Thông tư 02 từ ngày 01/06/2014 và Quyết định số 780/QĐ-NHNN ngày 23/4/2012 của NHNN hết hiệu lực thi hành, sau này có Thông tư số 09/2014/TT-NHNN ngày 18/3/2014 của NHNN, điều chỉnh một số quy định có liên quan.

Với định hướng chiến lược và chính sách tín dụng hướng vào mở rộng cho vay nông nghiệp - nông thôn và kinh tế hộ sản xuất, Agribank mở ra một thị trường mới, khẳng định một hướng đi đúng đắn và hiệu quả trong quản lý RRTD của Agribank:

+ NNNT là một thị trường rộng, môi trường hoạt động rất khó khăn với chi phí cao, rủi ro lớn, cho vay nông dân là những khoản vay nhỏ, phân tán, đặc biệt là đối với vùng II, vùng III; hàng năm không được ngân sách nhà nước cấp bù lãi suất hoặc bù lỗ, nhưng Agribank đã biết vận dụng sáng tạo cơ chế thị trường định hướng xã hội chủ nghĩa vào hoạt động cho vay. Có thể khẳng định rằng “Agribank là động lực thúc đẩy nông dân phát triển và ngược lại”.

+ Chuyển hướng mạnh mẽ, toàn diện từ cho vay doanh nghiệp nhà nước là chủ yếu sang tập trung cho vay hộ gia đình cá nhân trong lĩnh vực nông nghiệp, nông dân với nhiều phương thức cho vay, đa dạng hóa đối tượng đầu tư, sửa đổi cơ bản quy trình thủ tục, hồ sơ vay vốn, Agribank đã làm thay đổi hoàn toàn tư duy, nhận thức của đội ngũ cán bộ nhân viên trong hệ thống.

+ Với sự chuyển hướng mạnh bạo, kịp thời, kiên quyết và những bước đi thích hợp trong quản trị điều hành, tổ chức thực hiện từng thời kỳ Agribank luôn khẳng định NNNT là địa bàn hoạt động chủ đạo, là thị trường chủ yếu cần phải được chiếm lĩnh, hộ gia đình, cá nhân là khách hàng truyền thống, cơ bản, lâu dài. Doanh nghiệp nhỏ và vừa là khách hàng tiềm năng cần đặc biệt quan tâm phát triển.

+ Từ thực tiễn hoạt động, bằng những bài học kinh nghiệm, Agribank đã xây dựng và từng bước hoàn thiện cơ chế chính sách nói chung, cơ cấu tín dụng nói riêng phù hợp với NNNT thực hiện đa dạng hóa đối tượng vay vốn, thường xuyên cải tiến và hoàn thiện hồ sơ, thủ tục theo hướng đơn giản đến mức tối đa có thể cho phép. Cơ chế bảo đảm tiền vay luôn được quan tâm tháo gỡ, tạo mọi điều kiện để hộ gia đình ở nông thôn (thường không có hoặc không đầy đủ TSBĐ) thỏa mãn các nhu cầu về vốn phục vụ cho sản xuất, kinh doanh, phục vụ tiêu dùng, đời sống.

Đảm bảo việc làm, thu nhập cho hàng vạn cán bộ, nhân viên trong toàn hệ thống Agribank:

Tham gia đầu tư mạnh vào thị trường NNNT góp phần đẩy nhanh và mở rộng khối lượng tín dụng của toàn hệ thống; năng suất lao động từng bước được tăng lên. Tỷ lệ thu hết nợ gốc, lãi tiền vay luôn đạt 96-97% số khoản vay. Chất lượng tín dụng được cải thiện, nâng lên, tỷ lệ nợ quá hạn (nợ xấu) thấp. Đạt tỷ lệ nợ xấu ở mức thấp trong điều kiện sản xuất nông, lâm, ngư, nghiệp thường gặp những rủi ro bất khả kháng là một thành công to lớn của Agribank.

2.3.2. Những hạn chế

2.3.2.1. Tỷ lệ nợ xấu trên bảng cân đối có giảm và nằm trong giới hạn an toàn, nhưng thực chất nợ xấu còn cao, còn tiềm ẩn lớn, ảnh hưởng lớn đến tình hình tài chính và uy tín của Ngân hàng Nông nghiệp và Phát triển Nông thôn Việt Nam

Tính đến hết năm 2014, tỷ lệ nợ xấu toàn hệ thống chiếm tỷ lệ 4,55% tổng dư nợ. Trước đó, đến hết năm 2013, tổng nợ xấu của toàn hệ thống Agribank là 26.207 tỷ đồng, tỷ lệ nợ xấu là 4,71%/tổng dư nợ, giảm 0,92% so với tỷ lệ nợ xấu tại thời điểm 31/12/2012.

Bảng 2.10. Tỷ lệ nợ xấu chung và tỷ lệ nơ xấu cho vay hộ sản xuất của Agribank giai đoạn 2009 - 2014

2009 | 2010 | 2011 | 2012 | 2013 | 2014 | |

Nợ xấu chung | 2.60% | 3.80% | 6.10% | 5.80% | 4.68% | 4.55% |

Nợ xấu cho vay hộ sản xuất | 1,49% | 1,58% | 1,61% | 1,54% | 1,51% | 1,43% |

Có thể bạn quan tâm!

-

Hạn Mức Tín Dụng Đối Với Một Khách Hàng Và Một Nhóm Khách Hàng Liên Quan

Hạn Mức Tín Dụng Đối Với Một Khách Hàng Và Một Nhóm Khách Hàng Liên Quan -

Diễn Biến Nợ Xấu Qua Các Năm Của Agribank Giai Đoạn 2008 - 2011

Diễn Biến Nợ Xấu Qua Các Năm Của Agribank Giai Đoạn 2008 - 2011 -

Quản Lý Tín Dụng Và Kiểm Soát Rủi Ro Tín Dụng Từ Kết Quả Khảo Sát Các Trường Hợp Điển Hình Tại Một Số Chi Nhánh Agribank

Quản Lý Tín Dụng Và Kiểm Soát Rủi Ro Tín Dụng Từ Kết Quả Khảo Sát Các Trường Hợp Điển Hình Tại Một Số Chi Nhánh Agribank -

Nguồn Vốn Không Ngừng Tăng Trưởng Nhưng Không Đồng Đều Giữa Các Vùng Tạo Nên Một Số Khó Khăn Trong Thực Hiện Chiến Lược Quản Lý Rủi Ro Tín

Nguồn Vốn Không Ngừng Tăng Trưởng Nhưng Không Đồng Đều Giữa Các Vùng Tạo Nên Một Số Khó Khăn Trong Thực Hiện Chiến Lược Quản Lý Rủi Ro Tín -

Phân Tích Kết Quả Khảo Sát Về Hoạt Động Quản Lý Rủi Ro Tín Dụng Tại Ngân Hàng

Phân Tích Kết Quả Khảo Sát Về Hoạt Động Quản Lý Rủi Ro Tín Dụng Tại Ngân Hàng -

Đánh Giá Của Cán Bộ Về Nguyên Nhân Gây Ra Rủi Ro Tín Dụng Từ Phía Hội Sở

Đánh Giá Của Cán Bộ Về Nguyên Nhân Gây Ra Rủi Ro Tín Dụng Từ Phía Hội Sở

Xem toàn bộ 269 trang tài liệu này.

Nguồn: Agribank, 2009-2014, Báo cáo tổng kết chuyên đề tín dụng hộ sản xuất và cá nhân; tổng kết một số hoạt động kinh doanh

Chất lượng tín dụng cho vay nền kinh tế nói chung còn bấp bênh. Tuy chất lượng tín dụng đối với lĩnh vực NNNT của Agribank đã có bước tiến và được nâng cao, song tại một số chi nhánh còn chứa đựng một khối dư nợ chậm luân chuyển, thể hiện việc gia hạn nợ nhiều lần, phải trích lập DPRR đối với các khoản nợ cơ cấu lại thời hạn trả nợ, các khoản nợ xấu còn kéo dài, chưa giải quyết triệt để và chưa có biện pháp kiên quyết, hữu hiệu để thu hồi nợ xấu. Vì vậy, chất lượng của các khoản cho vay thiếu ổn định dẫn đến chất lượng tín dụng đối với lĩnh vực này còn thấp.

Việc phân loại nợ của một số chi nhánh chưa chính xác. Tỷ lệ nợ xấu chưa phản ánh thực chất, tiềm ẩn rủi ro cao. Việc quản lý, tổ chức thu hồi nợ đã XLRR tại một số chi nhánh chưa phân công rõ người, rõ việc do đó hiệu quả thu nợ thấp.

2.3.2.2. Nhiều vụ việc vi phạm về hoạt động tín dụng tiếp tục được phát hiện, nhiều khoản nợ xấu và nợ có nguy cơ mất vốn tiếp tục bộc lộ

Chất lượng tín dụng tiếp tục bộc lộ những tiềm ẩn, còn phát sinh nhiều vụ việc vi phạm các quy định, quy trình về cấp tín dụng; định giá, quản lý TSBĐ, đặc biệt là trong hoạt động cấp tín dụng dưới hình thức bảo lãnh gây nguy cơ rủi ro cao, ảnh hưởng đến tình hình tài chính, uy tín và kết quả hoạt động của toàn hệ thống.

Trong những năm gần đây, Agribank đã có những dấu hiệu sai phạm nghiêm trọng trong quản lý tài chính và các quy định quản lý nhà nước. Theo kết luận của Thanh tra Chính phủ:

- Về việc chấp hành chính sách, pháp luật tại Agribank: Thanh tra Chính phủ đã gửi 15 hồ sơ, vụ việc có dấu hiệu sai phạm nghiêm trọng của Agribank cho cơ quan (Bộ Công an) giải quyết. Đặc biệt, vụ việc có liên quan đến Công ty liên doanh Lifepro Việt Nam cùng nhóm các khách hàng liên quan, sau khi chuyển sang cơ quan điều tra đã được Bộ Công an khởi tố và sẽ giải quyết theo đúng quy định của pháp luật.

- Dù đã có quy định dừng huy động và cho vay bằng vàng nhưng Agribank vẫn tiếp tục cho huy động và cho vay vàng. Từ năm 2009 đến cuối năm 2012, Agribank đã có những dấu hiệu trong vấn đề chi môi giới sai đối tượng và lãi suất quy định. Theo báo cáo của kết quả kiểm tra, lãi suất chi môi giới của Agribank đã vượt quy định của NHNN là trên 14% cho các đối tượng không đúng với quy định. Theo đó, một số trường hợp đã phải làm giả giấy tờ để hợp thức hóa hồ sơ, chứng từ.

- Sai phạm về thẩm quyền phê duyệt cấp tín dụng cho 189 khách hàng nhưng không có văn bản ủy quyền của Tổng giám đốc. Tính đến cuối năm 2011, sai phạm này đã làm tình trạng nợ xấu phát sinh trên một nghìn tỷ đồng (7,6%) trong tổng dư nợ khoảng 14.000 tỷ đồng.

- Theo quy định việc gửi tiền và nhận tiền gửi giữa các TCTD phải chấm dứt từ đầu năm 2011 nhưng theo báo cáo cho thấy Agribank có 19 giao dịch gửi tiền và nhận tiền với 5 ngân hàng khác nhau trị giá 100 triệu USD và khoảng 25.200 tỷ