Giai đoạn 1 Giai đoạn 2

Hình 3.4: Kết quả phản ứng đẩy (Impulse-Response) của VCBXRATE tới VNGOLD trong giai đoạn 2

Hình 3.4 chỉ ra rằng trong cả 2 giai đoạn tác động cú sốc tỷ giá lên giá vàng trong nước là khá yếu thường có chu kỳ tác động ngắn.

(ii) Quan hệ giữa CPI với giá vàng trong nước

Giai đoạn 1 Giai đoạn 2

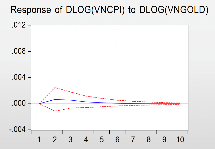

Hình 3.5: Kết quả phản ứng đẩy (Impulse-Response) của VNGOLD tới VNCPI

Hình 3.5 chỉ ra rằng khi có cú sốc về giá vàng thì CPI không biến động ngay lập tức tuy nhiên sẽ có xu hướng tăng lên đỉnh điểm ở 2 tháng, sau đó giảm dần trong vòng 6-7 tháng. Tuy nhiên ở giai đoạn 2 xu hướng biến động của CPI có chiều hướng nhỏ hơn.

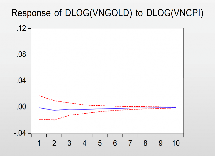

Giai đoạn 1 Giai đoạn 2

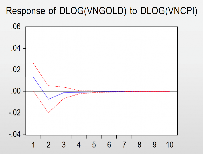

Hình 3.6: Kết quả phản ứng đẩy (Impulse-Response) của VNCPI tới VNGOLD

Tại giai đoạn 1 khi chỉ số CPI tăng 1 lần độ lệch chuẩn thì giá vàng tăng 1,3%, nhưng sau đó lại giảm rồi tiến lại về cân bằng. Tuy nhiên đến giai đoạn 2 thì CPI tăng 1 lần độ lệch chuẩn thì giá vàng giảm 0,3% sau đó ổn định lại trong vòng 6 tháng.

(iii) Quan hệ giữa lãi suất với giá vàng trong nước

Giai đoạn 1 Giai đoạn 2

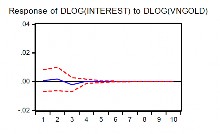

Hình 3.7: Kết quả phản ứng đẩy (Impulse-Response) của VNGOLD tới INTEREST

Hình 3.7 chỉ ra rằng khi có cú sốc về giá vàng tăng 1 lần độ lệch chuẩn thì ở giai đoạn 1 thì lãi suất huy động bình quân tăng 2,6%. Tuy nhiên ở giai đoạn 2 xu thì lãi suất gần như không biến động.

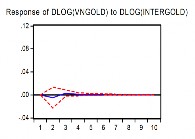

Giai đoạn 1 Giai đoạn 2

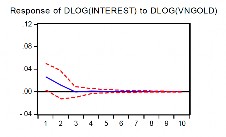

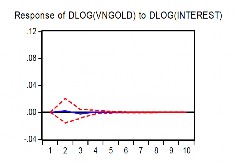

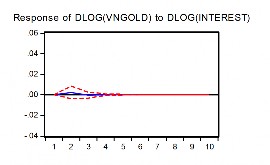

Hình 3.8: Kết quả phản ứng đẩy (Impulse-Response) của INTEREST tới VNGOLD

Chiều ngược lại thì cú sốc của lãi suất huy động bình quân không có tác động tức thì đến giá vàng, ảnh hưởng sau đó cũng không đáng kể.

(iv) Quan hệ giữa dự trữ ngoại hối với giá vàng trong nước

Giai đoạn 1 Giai đoạn 2

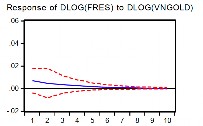

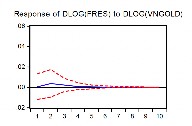

Hình 3.9: Kết quả phản ứng đẩy (Impulse-Response) của VNGOLD tới FRES

Hình 3.9 chỉ ra rằng khi có cú sốc về giá vàng tăng 1 lần độ lệch chuẩn thì ở giai đoạn 1 thì lãi suất huy động bình quân tăng 0,7%. Tuy nhiên ở giai đoạn 2 thì ngay tức thì không thay đổi, có xu hướng tăng lên từ 3 đến 6 tháng

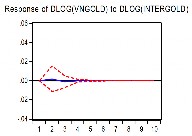

Giai đoạn 1 Giai đoạn 2

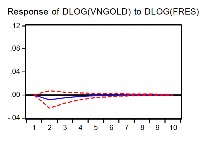

Hình 3.10: Kết quả phản ứng đẩy (Impulse-Response) của FRES tới VNGOLD

Chiều ngược lại thì cú sốc của dự trữ ngoại hối quốc giá gần như không có tác

động tức thì đến giá vàng, điều này thể hiện trong cả 2 giai đoạn.

(v) Quan hệ giữa giá vàng nội địa và cú sốc giá vàng nội địa và thế giới

Giai đoạn 1 Giai đoạn 2

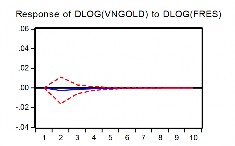

Hình 3.11: Kết quả phản ứng đẩy (Impulse-Response) của VNGOLD bởi cú sốc VNGOLD

Hình 3.11 cho thấy ảnh hưởng cú sốc giá vàng nội địa với chính giá vàng trong nước. Tại giai đoạn 1 ảnh hưởng cử cú sốc rất lớn và xẩy ra nhanh trong ngắn hạn 1 tháng, khi có cú sốc của VNGOLD tăng 1 lần độ lệch chuẩn thì VNGOLD tăng 7,7%. Giai đoạn 2 ảnh hưởng của cú sốc dài hơn nhưng mức độ lại nhỏ hơn, mức độ ảnh hưởng khi có cú sốc của VNGOLD tăng 1 lần độ lệch chuẩn thì VNGOLD tăng 4,7%, tác động giảm dần trong vòng 4 tháng.

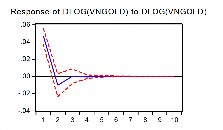

Giai đoạn 1 Giai đoạn 2

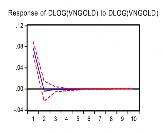

Hình 3.12: Kết quả phản ứng đẩy (Impulse-Response) của VNGOLD bởi cú sốc INTERGOLD

Phản ứng giá vàng nội địa trước cú sốc của giá vàng quốc tế tại 2 giai đoạn là khá yếu tại chu kỳ đầu và tác động trong thời hạn 3-4 tháng. Điều này cho thấy giá vàng trong nước bị ảnh hưởng rất lớn từ tâm lý của nhà đầu cơ. Các nhà đầu cơ thường thể hiện động thái phản ứng thái quá với giá vàng. Đồng thời tại giai đoạn 2 khi thị trường vàng nội địa không liên thông quốc tế thì ảnh hưởng của cú sốc vàng giảm xuống rõ rệt, điều đó chứng tỏ tâm lý của các nhà đầu tư ổn định hơn tại giai đoạn 2 so với giai đoạn 1.

3.3.4. Kết quả chạy phân rã phương sai của giá vàng trong nước

(i) Phân rã phương sai của giá vàng trong nước tại giai đoạn 1

Bảng 3.10: Phân rã phương sai VNGOLD giai đoạn 1

S.E. | DLOG (VNCPI) | DLOG (VNGOLD) | DLOG (INTERGOLD) | DLOG (VCBXRATE) | DLOG (FRES) | DLOG (INTEREST) | |

1 | 0.007262 | 0.005900 | 99.99410 | 0.000000 | 0.000000 | 0.000000 | 0.000000 |

2 | 0.008838 | 0.383956 | 97.80115 | 0.395714 | 0.241299 | 1.110514 | 0.067366 |

3 | 0.009513 | 0.518597 | 97.03809 | 0.519251 | 0.249591 | 1.520517 | 0.153956 |

4 | 0.009805 | 0.691375 | 96.75673 | 0.529643 | 0.250728 | 1.616705 | 0.154817 |

5 | 0.009934 | 0.781328 | 96.63532 | 0.539395 | 0.250638 | 1.637287 | 0.156034 |

6 | 0.009990 | 0.831612 | 96.57889 | 0.542842 | 0.250713 | 1.639509 | 0.156438 |

7 | 0.010013 | 0.857015 | 96.55214 | 0.544254 | 0.250731 | 1.639152 | 0.156711 |

8 | 0.010023 | 0.869141 | 96.53946 | 0.544779 | 0.250735 | 1.639028 | 0.156862 |

9 | 0.010027 | 0.874640 | 96.53351 | 0.544964 | 0.250735 | 1.639208 | 0.156938 |

10 | 0.010029 | 0.877022 | 96.53078 | 0.545025 | 0.250734 | 1.639460 | 0.156975 |

Có thể bạn quan tâm!

-

Hạn Chế Trong Chính Sách Và Công Cụ Qlnn Đối Với Thị Trường Vàng

Hạn Chế Trong Chính Sách Và Công Cụ Qlnn Đối Với Thị Trường Vàng -

Mẫu Nghiên Cứu, Dữ Liệu Nghiên Cứu Và Phương Pháp Phân Tích

Mẫu Nghiên Cứu, Dữ Liệu Nghiên Cứu Và Phương Pháp Phân Tích -

Kết Quả Kiểm Định Tính Dừng Và Độ Trễ Mô Hình

Kết Quả Kiểm Định Tính Dừng Và Độ Trễ Mô Hình -

Quan Điểm Hoàn Thiện Qlnn Đối Với Thị Trường Vàng Tại Việt Nam

Quan Điểm Hoàn Thiện Qlnn Đối Với Thị Trường Vàng Tại Việt Nam -

Quy Trình Quản Lý Chất Lượng Vàng Miếng Đề Xuất Ở Việt Nam

Quy Trình Quản Lý Chất Lượng Vàng Miếng Đề Xuất Ở Việt Nam -

Các Nhóm Giải Pháp Dài Hạn Phát Triển Thị Trường Vàng

Các Nhóm Giải Pháp Dài Hạn Phát Triển Thị Trường Vàng

Xem toàn bộ 197 trang tài liệu này.

(ii) Phân rã phương sai của giá vàng trong nước tại giai đoạn 2

Bảng 3.11: Phân rã phương sai VNGOLD giai đoạn 2

S.E. | DLOG (VNCPI) | DLOG (VNGOLD) | DLOG (INTERGOLD) | DLOG (VCBXRATE) | DLOG (FRES) | DLOG (INTEREST) | |

1 | 0.003645 | 7.433076 | 92.56692 | 0.000000 | 0.000000 | 0.000000 | 0.000000 |

2 | 0.004665 | 8.915331 | 90.44945 | 0.157723 | 0.028636 | 0.257691 | 0.191169 |

3 | 0.004794 | 8.941034 | 90.24957 | 0.214253 | 0.056233 | 0.339386 | 0.199519 |

4 | 0.004828 | 8.957908 | 90.20619 | 0.215246 | 0.056929 | 0.364217 | 0.199512 |

5 | 0.004835 | 8.960109 | 90.19662 | 0.215680 | 0.057326 | 0.370774 | 0.199492 |

6 | 0.004836 | 8.960536 | 90.19484 | 0.215677 | 0.057401 | 0.372058 | 0.199490 |

7 | 0.004837 | 8.960623 | 90.19445 | 0.215680 | 0.057414 | 0.372345 | 0.199489 |

8 | 0.004837 | 8.960638 | 90.19437 | 0.215681 | 0.057417 | 0.372401 | 0.199489 |

9 | 0.004837 | 8.960642 | 90.19436 | 0.215681 | 0.057418 | 0.372412 | 0.199489 |

10 | 0.004837 | 8.960642 | 90.19436 | 0.215681 | 0.057418 | 0.372414 | 0.199489 |

Kết quả chạy phân rã phưong sai cho 2 giai đoạn với giá vàng trong nước cho thấy: trong cả 2 giai đoạn ảnh hưởng các biến VCBXRATE, FRES, INTEREST lên giá vàng trong nước VNGOLD là thấp. Giai đoạn 1 lần lượt là 0,25%, 1,63%, 0,15%; giai đoạn 2 lần lượt là 0,05%, 0,37%, 0.19%. Đồng thời mức độ ảnh hưởng của giá vàng thế giới tới giá vàng trong nước có xu hướng giảm xuống từ 0,54% xuống 0,21%. Việc tác động của giá vàng quốc tế tới giá vàng trong nước thường có độ trễ là 2 tháng. Nhìn vào bàng 3.11 và 3.10 thì biến VNGOLD chịu sự ảnh hưởng nội tại của chính nó, qua đó phản ánh cơ chế điều hành NHNN. Cơ chế điều hành và chính sách QLNN của NHNN là nguyên nhân chính dẫn đến những biến động giá vàng trong nước. Trong giai đoạn 1 sự biến động của VNGOLD chịu ảnh hưởng từ chính cú sốc của nó tạo ra với hệ số tác động là 99%, giai đoạn 2 là 92%. Do đó thể hiện giá vàng trong nước ổn định hơn bởi những tác động bên ngoài khi NHNN kiểm soát chặt chẽ thị trường vàng. Như vậy kết quả của luận án thống nhất với nghiên cứu của Nguyễn Đức Trung (2013) về việc ổn định hơn của giá vàng với những tác động bên ngoài khi NHNN có những biện pháp cứng rắn can thiệp thị trường vàng.

3.3.5. Thảo luận kết quả và gợi ý chính sách

Kết quả chạy mô hình VAR trong 2 giai đoạn từ 01/2006 đến 04/2012 và 05/2012 đến 12/2016 có ý nghĩa về mặt thống kê vì đã vượt qua được những kiểm định cơ bản: các biến dừng tại sai phân bậc 1 với mức ý nghĩa 1%, Kiểm định LM Test có ý nghĩa không tương quan giữa các phần dư, mô hình đảm bảo tính ổn định.

Thứ nhất, Kết quả nghiên cứu của luận án thống nhất với một số nghiên cứu thực nghiệm trước đó như: Giá vàng tại Việt Nam chịu ảnh hưởng rất ít từ lạm phát khi có sự kiểm soát của NHNN đối với thị trường vàng, điều này phù hợp với kết quả nghiên cứu của Bùi Kim Yến, Nguyến Khánh Hoàng (2014), và Chua và Woodward (1982) và Tkacz (2007) trong đó yếu tố tâm lý của các nhà đầu tư là một trong những nhân tố ảnh hưởng đến giá vàng trong nước.

Đồng thời giá vàng trong nước tại giai đoạn 1 có mối tương quan rất lớn tới tỷ giá USD điều này phù hợp với Sherman (1983), Dooley, Isard và Taylor (1995), Tully & Lucey, (2007), tuy nhiên sang đến giai đoạn 2 thì mối tương quan này lại rất thấp do thị trường vàng Việt Nam đã không còn liên thông nhiều đến thị trường vàng thế giới.

Thứ hai, Thị trường vàng Việt Nam mang tính chất đặc thù rất lớn, các biến số tỷ giá, lạm phát, lãi suất huy động có ảnh hưởng rất ít tới giá vàng. Mức độ giải thích, phản ứng tác động của các biến số trên với giá vàng là rất thấp. Điều này được giải thích bới những đặc trưng riêng của thị trường vàng Việt Nam như:

- Tâm lý ưu thích vàng của người dân Việt Nam rất cao, việc mua bán vàng do ảnh hưởng của yếu tố tâm lý. Các nhà đầu tư thường có tâm lý phản ứng thái quá với biến động của giá vàng.

- Thị trường vàng Việt Nam tồn tại lâu đời tuy nhiên ngành công nghiệp khai thác vàng còn chưa phát triển nên lượng vàng tiêu thụ tại Việt Nam chủ yếu là nhập khẩu vàng nhiên liệu từ nước ngoài.

- NHNN đang triển khai những biện pháp cứng rắn nhằm kiểm soát thị trường vàng nhằm góp phần ổn định kinh tế vĩ mô, qua đó tác động không nhỏ đến vận hành của thị trường.

Thứ ba, Mức độ ảnh hưởng của các biến số tỷ giá, lạm phát, lãi suất có xu hướng ngày càng giảm dần với giá vàng. Đặc biệt quan hệ giữa tỷ giá với giá vàng quốc tế sau khi NHNN kiểm soát thị trường vàng là quan hệ nghịch chiều. Chu kỳ tác động của các biến trên là thường từ 2-3 tháng, tuy nhiên tác động ngược lại của giá vàng tới các biến này lại lớn hơn và có thời gian tác động dài hơn 5-6 tháng. Đồng thời giá vàng nội địa chịu tác động rất lớn từ chính sách quản lý của NHNN. Do đó các chính sách QLNN thị trường vàng của NHNN cần ổn định và nhất quán để làm giá vàng ổn định hơn nữa góp phần ổn định vĩ mô.

KẾT LUẬN CHƯƠNG 3

Trong chương 3 luận án đã trình bầy một số nội dung sau đây:

- Sử dụng mô hình kinh tế lượng VAR trong 2 giai đoạn từ tháng 01/2006 đến 12/2016 để đánh giá chính sách QLNN thị trường vàng tại Việt Nam.

- Luận án sử dụng 6 biến được để đưa vào mô hình là: VNGOLD, INTERGOLD, VNCPI, VCBXRATE, INTEREST, FRES.

- Mô hình phù hợp đã vượt qua được những tiêu chuẩn kiểm định cơ bản, cụ thể là: kiểm định ADF Test cho mô hình VAR thì tất cả các biến VNGOLD, INTERGOLD, FRES, INTEREST, VNCPI, VCBXRATE đều dừng ở sai phân bậc 1 với mức ý nghĩa 1%. Tiếp đến là kiểm định FPE SC, HQ và Portmanteau, kết quả kiểm định độ trễ phù hợp là 1 với dữ liệu thu thập và được sử dụng mô hình ước lượng các biến. Kiểm định LM Test và AR ROOT TEST thì cả mô hình VAR của 2 giai đoạn 1 và 2 với độ trễ là 1 đều đảm bảo, có thể ứng dụng trong phân tích và dự báo.

- Thị trường vàng Việt Nam mang tính chất đặc thù rất lớn, các biến số tỷ giá, lạm phát, lãi suất huy động có ảnh hưởng rất ít tới giá vàng. Mức độ giải thích, phản ứng tác động của các biến số trên với giá vàng là rất thấp.

Thông qua mô hình đã cho thấy chính sách quản lý thị trường vàng tác động rất lớn đến các biến VNCPI, VCBXRATE, INTEREST, đặc biệt quan hệ giữa tỷ giá với giá vàng thế giới sau Nghị định 24 là quan hệ nghịch chiều và phản ứng của tỷ giá với giá vàng quốc tế nhanh hơn so với giá vàng nội địa. Đồng thời giá vàng trong nước (VNGOLD) chịu ảnh hưởng rất lớn từ chính cú sốc do chính nó tạo ra là cơ chế điều hành, quản lý thị trường vàng của NHNN. Từ kết quả kiểm định, nghiên cứu sinh đưa ra các ý kiến thảo luận và gợi ý chính sách liên quan như sau: chính sách QLNN thị trường vàng của NHNN cần ổn định và nhất quán để làm giá vàng ổn định hơn nữa góp phần ổn định nền kinh tế vĩ mô.

CHƯƠNG 4

GIẢI PHÁP HOÀN THIỆN CHÍNH SÁCH QUẢN LÝ NHÀ NƯỚC

ĐỐI VỚI THỊ TRƯỜNG VÀNG TẠI VIỆT NAM

4.1. Mục tiêu, quan điểm và định hướng phát triển thị trường vàng tại Việt Nam

Chiến lược phát triển kinh tế xã hội trong giai đoạn 2011 – 2020 đã nêu nổi bật những ý chính sau: “Tăng cường tính chủ động và linh hoạt trong việc điều hành CSTT nhằm mục tiêu thúc đẩy tăng trưởng bền vững, ổn định nền kinh tế vĩ mô, tăng cường kiểm soát lạm phát, góp phần ổn định giá trị đồng nội tệ. Tạo dựng đồng bộ các hành lang, khuôn khổ pháp lý về tổ chức hoạt động các TCTD, NHTM. Các hình thức thanh toán qua ngân hàng được khuyến khích đồng thời định hướng hạn chế, thay thế dần thanh toán không dùng tiền mặt. Điều hành CSLS, CSTG chủ động linh hoạt theo nguyên tắc thị trường. Nghiên cứu đổi mới các chính sách liên quan đến quản lý ngoại hối và vàng; tùy vào thực tiễn thị trường mà thận trọng mở rộng phạm vi, quy mô các giao dịch vốn; tăng cường công tác kiểm tra, kiểm soát nhằm loại bỏ tình trạng phương tiện thanh toán là ngoại tệ trên lãnh thổ Việt Nam. Tăng cường, nâng cao vai trò của NHNN trong công tác hoạch định, định hướng và thực thi CSTT. Đảm bảo tính phối kết hợp của chính sách tài khóa và CSTT. Xây dựng quy trình thanh tra, giám sát hoàn chỉnh, chặt chẽ hoạt động tài chính tiền tệ.”

Tạo lập một hành lang có tính đồng bộ và thông suốt trong vận hành, điều tiết các loại thị trường, định hướng tự do hóa với thị trường dịch vụ, hàng hóa. Thị trường tài chính được phát triển theo hướng hoàn chỉnh cơ cấu, mở rộng quy mô và phạm vi hoạt động, an toàn hệ thống vận hành, kiện toàn công tác tổ chức quản lý, nâng cao quy trình giám sát hiệu quả. Thị trường chứng khoán và vàng được phát triển cả về chiều rộng và chiều sâu, nằm dưới sự kiểm soát chặt chẽ. Thị trường bất động sản được phát triển lành mạnh và bền vũng, tình trạng đầu cơ được kiểm soát và ngăn chặn; sàn giao dịch bất động sản cần được hoàn thiện về cơ chế, cách thức vận hành. Phát triển hơn nữa thị trường khoa học và công nghệ trên cơ sở nhanh và có chiều sêu; hỗ trợ và khuyến khích các hoạt động khoa học và công nghệ vận động theo quy luật và cơ chế thị trường.

4.1.1. Mục tiêu phát triển thị trường vàng Việt Nam

Trên cơ sở thực tiễn thị trường vàng, trên cơ sở nhận định thị trường vàng Việt Nam, thế giới trong tương lai và để ăn khớp điều kiện kinh tế Việt nam, thì các yêu cầu cơ bản mục tiêu phát triển thị trường trong dài hạn là: