Bank Name | Tháng 6/ 2014 | 2013 | 2012 | 2011 | 2010 | |||||||||

VĐL | Tăng giảm | Tăng giảm % | VĐL | Tăng giảm | Tăng giảm % | VĐL | Tăng giảm | Tăng giảm % | VĐL | Tăng giảm | Tăng giảm % | Vốn điều lệ | ||

28 | Sài Gòn Công thương | 3080 | 0 | 0,00 | 3080 | 0 | 0,00 | 3080 | 120 | 4,05 | 2960 | 500 | 20,33 | 2460 |

29 | NH Quốc Dân | 3010 | 0 | 0 | 3010 | 0 | 0,00 | 3010 | 0 | 0,00 | 3010 | 1190 | 65,38 | 1820 |

30 | NH Bảo Việt | 3000 | 0 | 0,00 | 3000 | 1500 | 100,00 | 1500 | 0 | 0,00 | 1500 | |||

31 | NH Bản Việt | 3000 | 0 | 0,00 | 3000 | 0 | 0,00 | 3000 | 0 | 0,00 | 3000 | 1000 | 50,00 | 2000 |

32 | NH Kiên Long | 3000 | 0 | 0,00 | 3000 | 0 | 0,00 | 3000 | 0 | 0,00 | 3000 | 0 | 0,00 | 3000 |

33 | NH Nam Á | 3000 | 0 | 0,00 | 3000 | 0 | 0,00 | 3000 | 0 | 0,00 | 3000 | 1000 | 50,00 | 2000 |

34 | NH Bắc Á | 3000 | 0 | 0,00 | 3000 | 0 | 0,00 | 3000 | 0 | 0,00 | 3000 | |||

35 | PG Bank | 3000 | 0 | 0,00 | 3000 | 0 | 0,00 | 3000 | 1000 | 50,00 | 2000 | 0 | 0,00 | 2000 |

36 | NH Xây dựng VN | 7500 | 7500 | 0 | 0 | 3000 | 0 | 0,00 | 3000 | 0 | 0,00 | 3000 | ||

37 | Nh Đại Á | 0 | 0 | 3100 | 0 | 0,00 | 3100 | 0 | 0,00 | 3100 | ||||

38 | GP Bank | 0 | 0 | 0 | 0 | 0 | 3018 | 0 | 0 | 3018 | 0 | 0 | 3018 | |

39 | VietBank | 3000 | 3000 | 0 | 0 | 0 | 3000 | 0 | 0 | 3000 | 0 | 0,00 | 3000 | |

40 | NH Phương Tây | 0 | 0 | 0 | 3000 | 0 | 0,00 | 3000 | 1000 | 50,00 | 2000 |

Có thể bạn quan tâm!

-

Quy Định Thanh Tra, Giám Sát Vốn Chủ Sở Hữu Các Ngân Hàng Thương Mại

Quy Định Thanh Tra, Giám Sát Vốn Chủ Sở Hữu Các Ngân Hàng Thương Mại -

Quản lý của Ngân hàng Nhà nước Việt Nam đối với vốn chủ sở hữu của các ngân hàng thương mại tại Việt Nam - 14

Quản lý của Ngân hàng Nhà nước Việt Nam đối với vốn chủ sở hữu của các ngân hàng thương mại tại Việt Nam - 14 -

Công Cụ Và Phương Pháp Quản Lý Của Ngân Hàng Nhà Nước Đối Với Vốn Chủ Sở Hữu Của Các Ngân Hàng Thương Mại Tại Việt Nam

Công Cụ Và Phương Pháp Quản Lý Của Ngân Hàng Nhà Nước Đối Với Vốn Chủ Sở Hữu Của Các Ngân Hàng Thương Mại Tại Việt Nam -

Vấn Đề Thoái Vốn Của Các Doanh Nghiệp Nhà Nước Tại Các Ngân Hàng Thương Mại Cổ Phần Còn Chậm

Vấn Đề Thoái Vốn Của Các Doanh Nghiệp Nhà Nước Tại Các Ngân Hàng Thương Mại Cổ Phần Còn Chậm -

Định Hướng Quản Lý Của Ngân Hàng Nhà Nước Đối Với Vốn Chủ Sở Hữu Của Các Ngân Hàng Thương Mại Tại Việt Nam Giai Đoạn 2016-2020

Định Hướng Quản Lý Của Ngân Hàng Nhà Nước Đối Với Vốn Chủ Sở Hữu Của Các Ngân Hàng Thương Mại Tại Việt Nam Giai Đoạn 2016-2020 -

Giải Pháp Hoàn Thiện Quản Lý Của Ngân Hàng Nhà Nước Đối Với Vốn Chủ Sở Hữu Của Các Ngân Hàng Thương Mại Tại Việt Nam Giai Đoạn 2016-2020

Giải Pháp Hoàn Thiện Quản Lý Của Ngân Hàng Nhà Nước Đối Với Vốn Chủ Sở Hữu Của Các Ngân Hàng Thương Mại Tại Việt Nam Giai Đoạn 2016-2020

Xem toàn bộ 199 trang tài liệu này.

Nguồn: BCTN các NHTM

Quy mô vốn điều lệ tăng dần qua các năm. Nhưng xét về tốc độ tăng, năm 2014 là năm thứ hai liên tiếp tổng quy mô vốn điều lệ của toàn hệ thống có tốc độ tăng trưởng ở mức một con số, cũng là năm đạt tỷ lệ rất thấp. Cụ thể, năm 2014, tổng quy mô vốn điều lệ chỉ tăng 3,29%, đạt 435.650 tỷ đồng. Trong đó, quy mô vốn điều lệ của các NHTM nhà nước tăng 4,77% so với năm 2013, quy mô vốn điều lệ của các NHTM cổ phần chỉ tăng 1,10% so với năm 2013. Đó là những tỷ lệ tăng trưởng thấp nhất trong nhiều năm trở lại đây, đặc biệt so với mức độ hai con số của giai đoạn 2006-2007 và so với bước nhảy 2011 - năm một loạt ngân hàng thương mại phải đảm bảo yêu cầu vốn pháp định mới (3.000 tỷ đồng). Những năm 2012 và 2013, dù thấp nhưng hệ thống vẫn có được mức tăng trưởng đáng kể về quy mô vốn điều lệ năm 2012 tương ứng 11,24%; năm 2013 tương ứng 8,12%. Sang năm 2015, tốc độ tăng vốn điều lệ toàn hệ thống có sự tăng nhẹ so với năm 2014 nhưng vẫn thấp hơn giai đoạn 2012-2013.

Bảng 2.6: Vốn điều lệ của hệ thống ngân hàng giai đoạn 2012-2015

Đơn vị: tỷ đồng, %

30/04/2012 | 31/12/2012 | 31/12/2013 | 31/12/2014 | 31/12/2015 | ||||||

số tuyệt đối | tốc độ tăng | số tuyệt đối | tốc độ tăng | số tuyệt đối | tốc độ tăng | số tuyệt đối | tốc độ tăng | số tuyệt đối | tốc độ tăng | |

NHTM Nhà nước | 102.605 | 17,80 | 111.550 | 28,08 | 128.094 | 14,83 | 134.206 | 4,77 | 137.093 | 2,14 |

NHTM Cổ phần | 169.321 | 3,09 | 177.624 | 8,14 | 193.536 | 8,96 | 191.115 | 1,10 | 193.977 | 7,11 |

NH Liên doanh, nước ngoài | 74.298 | 0,32 | 76.138 | 2,80 | 81.529 | 7,08 | 86.625 | 6,25 | 93.948 | 8,45 |

Toàn hệ thống | 372.824 | 5,91 | 392.152 | 11,24 | 423.983 | 8,12 | 435.650 | 3,29 | 460.279 | 5,65 |

Nguồn: NHNN Xét về số tuyệt đối, vốn điều lệ của toàn hệ thống tăng từ 372.824 tỷ đồng (tháng 4/2012) lên 460.279 tỷ đồng (năm 2015) (tăng khoảng 1,23 lần). Trong đó,

các ngân hàng TMCP và ngân hàng liên doanh có tốc độ tăng vốn điều lệ tăng, các NHTM Nhà nước có tốc độ tăng vốn điều lệ giảm. Nguyên nhân do giai đoạn này hầu hết các ngân hàng đã hoàn thành mục tiêu vốn điều lệ tối thiểu 3000 tỷ đồng dẫn đến vốn điều lệ tăng rất ít thậm chí nhiều ngân hàng thương mại không thể tăng được vốn điều lệ, không có kế hoạch hoặc buộc phải hủy/lùi các kế hoạch tăng vốn. Giá phần lớn cổ phiếu ngân hàng chưa niêm yết giao dịch trên thị trường tự do nằm sâu dưới mệnh giá là trở ngại trực tiếp, phản ánh hiệu quả hoạt động của hệ thống kém đi, đồng nghĩa với việc thiếu hấp dẫn các dòng vốn đầu tư. Thực tế trên cũng là trở ngại đối với yêu cầu thực hiện niêm yết cổ phiếu các ngân hàng thương mại trên sàn chứng khoán những năm gần đây. Mặt khác, hệ thống đang trong quá trình tái cơ cấu và sắp xếp lại về mặt số lượng và sự tồn tại. Bối cảnh này cũng không thuận lợi cho các kế hoạch phát hành tăng vốn. Thứ nữa, một nguồn lực lớn của các cổ đông lớn đã được dồn cho nước rút đảm bảo yêu cầu vốn pháp định năm 2011 (một số ngân hàng chật vật đến hết 2012). Trong khi đó Ngân hàng Nhà nước đã siết chặt hơn việc giám sát, chứng minh nguồn vốn tham gia đầu tư vào ngân hàng thương mại đối với các cổ đông lớn, để hạn chế yếu tố “vốn ảo” và vay mượn. Ngoài ra, một yếu tố quan trọng cũng cần xét đến là nguồn lực từ các nhà đầu tư nước ngoài. Sau những năm bùng nổ 2006-2007, thị trường đã vắng dần các thương vụ lớn từ vốn ngoại trong các kế hoạch tăng vốn của các ngân hàng Việt Nam. Vì vậy, vốn tự có của các ngân hàng trong giai đoạn này thay đổi phụ thuộc vào các khoản mục khác trong vốn tự có như: thặng dư vốn cổ phần, lợi nhuận giữ lại, các quỹ,… nhưng các nguồn này chỉ chiếm tỷ trọng rất nhỏ trong vốn tự có dẫn đến việc tăng vốn tự có không nhiều.

Vốn chủ sở hữu phản ánh thực lực cụ thể nhất của các ngân hàng thương mại, cũng là tấm đệm cuối cùng trước rủi ro và bảo vệ người gửi tiền, đồng thời là một yêu cầu trực tiếp để mở rộng và phát triển các hoạt động kinh doanh… Quy định của NHNN Việt Nam về vốn đã tạo động lực thúc đẩy tăng quy mô vốn chủ sở hữu tại các ngân hàng thương mại. Việc tăng vốn chủ sở hữu đã nâng cao uy tín và năng lực của các NHTM tại Việt Nam đồng thời tạo sự an tâm của người gửi tiền, đồng thời tạo điều kiện tăng tỷ lệ an toàn vốn đáp ứng yêu cầu về an toàn vốn của NHNN trong hoạt động ngân hàng.

2.3.1.2. Hệ số an toàn vốn (CAR) tăng và đảm bảo chuẩn mực

NHNN cùng với các NHTM đã nỗ lực cải thiện tỷ lệ an toàn vốn trong hoạt

động ngân hàng.

Giai đoạn 2005 – 2009:

Trên thực tế, hầu như không có NHTM Nhà nước nào đạt được tỷ lệ 8% giai đoạn này. Do vậy, NHNN quy định thời hạn tối đa 3 năm kể từ ngày Quyết định 457 có hiệu lực thi hành (ngày 15/05/2005) để các NHTM Nhà nước tăng tỷ lệ an toàn vốn tối thiểu bằng mức quy định trong đó mỗi năm tăng tối thiểu 1/3 số tỷ lệ còn thiếu. Tuy nhiên, các tổ chức tín dụng ngoài nhà nước mà chưa được đạt được tỷ lệ 8% sẽ không được hưởng lợi từ quy định gia hạn này.

Hình 2.7: Tỷ lệ an toàn vốn của các NHTM nhà nước giai đoạn 2005-2009

14,00%

12,00%

10,00%

8,00%

6,00%

4,00%

2,00%

0,00%

2005

2006

VCB

2007

ARG

2008

2009

CTG

BIDV

Nguồn: NHNN

Trừ năm 2009, VCB đã đảm bảo tỷ lệ an toàn vốn tối thiểu, Vietinbank đảm bảo tỷ lệ an toàn vốn tối thiểu giai đoạn 2007-2008, Agribank và BIDV đều không đảm bảo tỷ lệ này. Đây là giai đoạn các ngân hàng triển khai kế hoạch tăng vốn nên chưa đảm bảo CAR ngay. Tuy nhiên, do tác động của chính sách kích cầu cũng như việc thực hiện nới lỏng tiền tệ của NHNN nên tín dụng tại các NHTM đã tăng đột biến. Ðiều này dẫn đến hệ lụy tổng tài sản rủi ro của các NHTM tăng lên và kết quả là các NHTM trong nhóm trên đều có xu hướng sụt giảm tỷ lệ an toàn vốn, trong đó, VCB đã tụt xuống dưới mức an toàn tối thiểu 8% trong năm 2009.

Trong giai đoạn này, vốn chủ sở hữu của các NHTMCP tăng nhanh chóng nhờ sự thuận lợi của môi trường kinh doanh và sự bùng nổ của thị trường chứng khoán. Nếu xem xét trên số liệu của các NHTMCP có quy mô hoạt động lớn, có thể nhận thấy các ngân hàng này đều đạt được yêu cầu về hệ số an toàn vốn 8%.

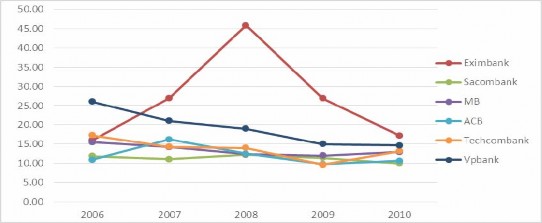

Hình 2.8: Tỷ lệ an toàn vốn tối thiểu của một số ngân hàng giai đoạn 2006-2010

Nguồn: Báo cáo thường niên của các ngân hàng thương mại và tổng hợp của tác giả

Cùng với sự tăng mạnh của vốn chủ sở hữu, tỷ lệ an toàn vốn tối thiểu của các ngân hàng thương mại tăng lên. Tất cả các ngân hàng thương mại xét trong hình trên, đều đảm bảo mức tăng theo tiêu chuẩn tỷ lệ an toàn vốn tối thiểu 8% của NHNN. Đặc biệt là năm 2008, Eximbank có tỷ lệ CAR = 45,89% gấp khoảng 5,7 lần so với quy định. Tuy nhiên, trong giai đoạn này do tác động của chính sách kích cầu cũng như việc thực hiện nới lỏng tiền tệ của NHNN nên tín dụng tại các NHTM đã tăng đột biến. Ðiều này dẫn đến hệ lụy tổng tài sản rủi ro của các NHTM tăng lên. Đến năm 2010, các NHTM trong nhóm trên tuy đảm bảo CAR ≥ 8% nhưng đều có xu hướng sụt giảm tỷ lệ này.

Giai đoạn năm 2011 đến nay:

Đây là giai đoạn thực thi Thông tư số 13/2010/TT-NHNN được ban hành thay thế cho Quyết định 457/2005/QĐ-NHNN. NHNN không quy định tỷ lệ cụ thể đối với vốn cấp 1 tối thiểu nhưng với việc đưa hệ số CAR lên 9% sẽ góp phần cải thiện năng lực tài chính của các ngân hàng, qua đó tạo cơ sở để tiệm cận dần với các thông lệ và chuẩn mực quốc tế [25].

Bảng 2.7: Hệ số CAR của một số ngân hàng thương mại Việt Nam

Đơn vị: %

2011 | 2012 | 2013 | 2014 | |

Eximbank | 12,94 | 16,38 | 14,47 | 13,62 |

Sacombank | 11,66 | 9,53 | 10,22 | 9,87 |

MB | 9,59 | 11,15 | 11 | 10,07 |

ACB | 9,25 | 13,5 | 14,7 | 14,1 |

Techcombank | 11,43 | 12,6 | 14,03 | 15,65 |

Vpbank | 11,94 | 12,5 | 12 | 11,36 |

Nguồn: Báo cáo thường niên của các NHTM và tổng hợp của tác giả

Với quyết tâm cao độ trong điều hành của NHNNVN, các NHTM tăng dẫn vốn chủ sở hữu, góp phần đảm bảo CAR đạt chuẩn mực quốc tế. Nếu nhìn vào mức tính toán cho toàn hệ thống, hệ thống NHTM Việt Nam đã đảm bảo được hệ số an toàn vốn tối thiểu 9%.

Bảng 2.8: Tỷ lệ an toàn vốn tối thiểu toàn hệ thống giai đoạn 2012-2015

Đơn vị: %

30/04/2012 | 31/12/2012 | 31/12/2013 | 31/12/2014 | 31/12/2015 | |

NHTM Nhà nước | 10,86 | 10,28 | 10,91 | 9,40 | 9,42 |

NHTM Cổ phần | 14,27 | 14,01 | 12,56 | 12,07 | 12,74 |

NH Liên doanh, nước ngoài | 32,54 | 27,63 | 26,53 | 30,78 | 33,8 |

Toàn hệ thống | 14,55 | 13,75 | 13,25 | 12,75 | 13 |

Nguồn: NHNN

Trong giai đoạn 2012- 2015, tỷ lệ an toàn vốn tối thiểu của hệ thống ngân hàng Việt Nam ít biến động và luôn cao hơn so với mức tối thiểu (9%). Tỷ lệ an toàn vốn tối thiểu của các NHTM nhà nước và NHTM cổ phần khá thấp (năm 2015 tương ứng là 9,42% và 12,74%). Các ngân hàng liên doanh, nước ngoài có tỷ lệ CAR cao nhất (năm 2015 tương ứng 33,8%). Điều này cho thấy sự an toàn vốn của hệ thống ngân hàng Việt Nam chưa thực sự bền vững bởi các NHTM nhà nước và NHTM cổ phần chiếm thị phần lớn nhất nhưng mức an toàn vốn lại

thấp nhất. Nguyên nhân do giai đoạn này vốn chủ sở hữu của các NHTM tăng hàng năm thấp trong khi đó nợ xấu tăng cao đã kiến các NHTM phải trích lập dự phòng rủi ro lớn, tốc độ tăng của tổng tài sản rủi ro hàng năm lớn hơn so với tốc độ tăng vốn chủ sở hữu kéo theo tỷ lệ CAR có xu hướng giảm.

Đảm bảo yêu cầu về tỷ lệ an toàn vốn và vốn pháp định là cơ sở chuẩn bị cho việc xây dựng lộ trình triển khai hiệp ước Basel 2 tại Việt Nam. Hiện nay, NHNN đã lên kế hoạch áp dụng Basel 2 đối với tất cả các ngân hàng trên hệ thống nhưng do tỷ lệ nợ xấu tăng cao và khả năng sinh lời giảm trong những năm gần đây nên hiện chỉ có 10 ngân hàng thí điểm áp dụng Basel 2 theo lộ trình thực hiện từ năm 2015-2018. Tuy còn nhiều thách thức ở phía trước, nhưng điều này đã cho thấy mục tiêu an toàn vốn của NHNN trong việc quản lý vốn chủ sở hữu của các NHTM đang được định hướng tiến gần đến chuẩn mực quốc tế, thống nhất với hệ thống ngân hàng trên thế giới.

2.3.1.3. Quy định các bộ phận cấu thành vốn và khoản mục giảm trừ cụ thể, rõ ràng

Quy mô và chất lượng vốn cũng như CAR của NHTM phụ thuộc vào cách tính toán các khoản mục cấu thành vốn và các khoản giảm trừ. Các NHTM sở hữu nhà nước tính vốn chủ sở hữu khó khăn do qua nhiều lần định giá tài sản cố định và thương hiệu của ngân hàng. Quy định về tính lợi nhuận cũng qua nhiều lần thay đổi. Đặc biệt khó khăn khi xác định các khoản mục giảm trừ khi các NHTM phát triển thành các tập đoàn, có nhiều công ty con, công ty liên doanh, và sở hữu đa dạng. Các khái niệm về vốn và rủi ro dần được chuẩn hóa cùng với gia tăng hiểu biết của các nhà quản lý... Từ Quyết định 457 (2005) đến Thông tư 36 (2014) NHNNVN đã quy định ngày càng cụ thể, rõ ràng các khoản mục cấu thành vốn của NHTM cũng như các khoản mục giảm trừ, xác định cách tính cụ thể đối với từng khoản mục. Bên cạnh tăng tỷ lệ an toàn vốn, NHNNVN còn quy định tính tỷ lệ an toàn vốn riêng lẻ và hợp nhất để phù hợp với cấu trúc sở hữu của NHTM.

2.3.2. Hạn chế

2.3.2.1. Chưa kiểm soát tình trạng tăng vốn ảo của một số ngân hàng thương mại

Hiện nay các NHTM Việt Nam vẫn tồn tại tình trạng tăng vốn “ảo” thông qua sử dụng các biện pháp kỹ thuật như cho vay đối ứng lẫn nhau trên thị trường liên ngân hàng, hoặc là cổ đông hiện hữu vay tiền từ ngân hàng này để

góp vốn vào ngân hàng khác dựa vào cấu trúc sở hữu chéo. Sở hữu chéo đang được nhìn nhận là vấn đề lớn của hệ thống tín dụng Việt Nam hiện nay tạo nên tình trạng tăng vốn lòng vòng – tăng ảo – của các định chế tài chính. Theo cách phân nhóm của Ủy ban Kinh tế của Quốc hội, hiện có 6 nhóm sở hữu chéo khác nhau:

(1) Sở hữu của các ngân hàng trong nước và nước ngoài tại các ngân hàng liên doanh;

(2) Là cổ đông chiến lược nước ngoài sở hữu tại các ngân hàng thương mại (NHTM) trong nước;

(3) Cổ đông tại các ngân hàng là các công ty quản lý quỹ;

(4) Sở hữu của các ngân hàng thương mại nhà nước tại các NHTM cổ phần;

(5) Sở hữu lẫn nhau giữa các NHTM cổ phần;

(6) Sở hữu ngân hàng cổ phần bởi các tập đoàn, tổng công ty nhà nước và tư nhân.

Bảng 2.9: Tỷ lệ sở hữu của doanh nghiệp nhà nước tại một số ngân hàng TMCP

Tên ngân hàng | Sở hữu | |

1 | Đông Á (EAB) | 12,47% Thành ủy Tp HCM và 2 công ty liên quan |

2 | Xuất Nhập Khẩu (Eximbank) | VCB 8,19% |

3 | Kỹ thương (TECHCOMBANK) | Vietnam Airlines 2,7% |

4 | Quân đội (MB) | Doanh nghiệp quân đội 27%; VCB 9,79%; MHB: 9,41% |

5 | Phương Đông (OCB) | VCB 4,7% |

6 | Sài Gòn (SCB) | VCB 5,3% |

7 | Sài gòn – Hà nội (SHB) | Tập đoàn Than khoáng sản 6,15% Tập đoàn Cao su 6,15% |

8 | An Bình (ABB) | Tập đoàn điện lực VN 21,3% |

9 | Xăng dầu Petrolimex (PGbank) | (3/2012)Petrolimex 40% |

10 | Bảo Việt (Baoviet bank) | Tập đoàn Bảo Việt ( trên 50%) |

Nguồn: Tổng hợp từ Báo cáo thường niên các ngân hàng năm 2013

Theo Báo cáo Kinh tế Vĩ mô 2012: "Từ bất ổn vĩ mô đến con đường tái cơ cấu” của Ủy ban Kinh tế của Quốc hội, Chương trình Phát triển Liên hợp quốc tại