CHƯƠNG 4

NGHIÊN CỨU CÁC YẾU TỐ TÁC ĐỘNG ĐẾN SỰ PHÁT TRIỂN DỊCH VỤ THẺ TẠI NGÂN HÀNG THƯƠNG MẠI CỔ PHẦN Á CHÂU

Chương 4 tác giả sẽ nêu tổng quan nghiên cứu định lượng của luận văn, thực hiện khảo sát, thu thập và xử lý số liệu để đưa ra các yếu tố ảnh hưởng đến sự phát triển dịch vụ thẻ tại ACB. Bên cạnh đó, thông qua việc phân tích số liệu để xác định mức độ ảnh hưởng của các yếu tố đến sự phát triển dịch vụ thẻ làm cơ sở đề xuất giải pháp ở chương tiếp theo.

4.1 Tổng quan mô hình nghiên cứu

4.1.1 Cơ sở lý thuyết mô hình nghiên cứu

Mô hình nghiên cứu các yếu tố tác động đến sự phát triển thẻ của ACB được xây dựng dựa trên nền tảng lý thuyết đã đề cập cùng nền tảng là các nghiên cứu liên quan đến phát triển dịch vụ thẻ. Tác giả sẽ sử dụng các mô hình trong các nghiên cứu sau làm cơ sở:

- Lương Thị Ngọc Lan (2011), “Phát triển dịch vụ thẻ thanh toán tại ngân hàng TMCP Công thương Việt Nam chi nhánh Lưu Xá - Thái Nguyên”

- Trần Thị Phương Thảo (2011), “Phát triển dịch vụ thẻ tại Ngân hàng thương mại cổ phần công thương Việt Nam – chi nhánh Thừa Thiên Huế”

- Vũ Văn Thực (2012), “Phát triển dịch vụ thẻ tại Ngân Hàng Nông Nghiệp và phát triển Nông thôn Việt Nam”

4.1.2 Mô hình nghiên cứu đề xuất

Từ việc sử dụng các mô hình nghiên cứu làm cơ sở, đồng thời dựa vào các phân tích, đánh giá của các chuyên gia trong lĩnh vực thẻ ngân hàng, kết hợp với việc thăm dò ý kiến của các chuyên viên, các anh chị có kinh nghiệm trong lĩnh vực kinh doanh, phát triển thị trường, lĩnh vực chăm sóc khách hàng hiện đang công tác tại ACB, tác giả đã tổ hợp một nhóm các yếu tố tác động đến sự phát triển thẻ của ACB tác giả thực hiện xây dựng mô hình nghiên cứu đề xuất như sau:

- Tổ hợp các yếu tố từ các mô hình nghiên cứu

Từ nghiên cứu của Lương Thị Ngọc Lan (2011), tác giả rút ra 4 yếu tố phù hợp gồm: pháp lý, tâm lý khách hàng, quy trình thủ tục, và cơ sở hạ tầng công nghệ.

Từ nghiên cứu của Trần Thị Phương Thảo (2011), sau khi loại yếu tố trùng lặp, tác giả đã rút ra được 3 yếu tố là thương hiệu,mạng lưới ATM/POS và phí

Tương tự, từ nghiên cứu của Vũ Văn Thực (2012), sau khi loại bỏ các yếu tố yếu tố trùng lặp, tác giả rút ra được yếu tố: tiện ích.

Như vậy, tác giả đã tổ hợp một nhóm 8 yếu tố tác động đến sự phát triển thẻ của ACB là pháp lý, tâm lý khách hàng, quy trình thủ tục, cơ sở hạ tầng công nghệ, thương hiệu, mạng lưới ATM/POS, phí và tiện ích.

- Phân tích, đánh giá, gạn lọc thống nhất yếu tố và đề xuất mô hình nghiên cứu

Sau khi phân tích, đánh giá, thảo lận và gạn lọc yếu tố từ kinh nghiệm và ý kiến của chuyên gia, Từ 8 yếu tố ban đầu, tác giả xem xét thống nhất mô hình nghiên cứu đề xuất của nghiên cứu sẽ còn 6 yếu tố ảnh hưởng đến sự phát triển dịch vụ thẻ tại ACB gồm: tâm lý khách hàng, pháp lý, cơ sở hạ tầng công nghệ, thương hiệu, mạng lưới ATM/POS, tiện ích.

H1

H2 H3

H4 Thương hiệu

H5 Mạng lưới ATM/POS

H6

Phát triển dịch vụ thẻ tại ACB

Tâm lý khách hàng

Pháp lý

Cơ sở hạ tầng công nghệ

Tiện ích

Hình 4.1. Mô hình nghiên cứu đề xuất

- Mô hình nghiên cứu đề xuất gồm 06 giả thuyết như sau

- Giả thuyết H1: Tâm lý khách hàng có tác động cùng chiều đến sự phát triển dịch vụ thẻ của ACB.

- Giả thuyết H2: Pháp lý có tác động cùng chiều đến sự phát triển dịch vụ thẻ của ACB.

- Giả thuyết H3: Cơ sở hạ tầng công nghệ có tác động cùng chiều đến sự phát triển dịch vụ thẻ của ACB.

- Giả thuyết H4: Thương hiệu có tác động cùng chiều đến sự phát triển dịch vụ thẻ của ACB.

- Giả thuyết H5: Mạng lưới ATM/POS có tác động cùng chiều đến sự phát triển dịch vụ thẻ của ACB.

- Giả thuyết H6: Tiện ích có tác động cùng chiều đến sự phát triển dịch vụ thẻ của ACB.

- Mô hình hồi quy tuyến tính bội được biểu diễn với các yếu tố được mã hóa:

PTDVT = β0 + β1*TL + β2*PL + β3*CN + β4*TH + β5*ML + β6*TI + εi

- PTDVT: Phát triển dịch vụ thẻ

- TL: Tâm lý khách hàng

- PL: Pháp lý

- CN: Cơ sở hạ tầng công nghệ

- TH: Thương hiệu

- ML: Mạng lưới ATM/POS

- TI: Tiện ích

4.2 Phương pháp nghiên cứu

4.2.1 Nghiên cứu sơ bộ

- β0 : Tung độ gốc (hệ số chặn)

- εi : Sai số

Tác giả sử dụng phương pháp phỏng vấn những người có am hiểu về vấn đề nghiên cứu. Tác giả thảo luận cùng với 15 chuyên gia trong lĩnh vực thẻ ngân hàng ở các vị trí là Giám đốc, Trưởng bộ phận, tổ trưởng, các chuyên viên nghiên cứu phát triển, tư vấn sản phẩm, giải quyết khiếu nại và chăm sóc khách hàng,… Cuộc

thảo luận nhóm được thực hiện lần lượt với các đối tượng trên trong 1 ngày làm việc để xây dựng phiếu khảo sát sơ bộ.

Sau khi sử dụng phương pháp chuyên gia, từ 08 yếu tố tổng hợp ban đầu, tác giả thống nhất có 6 yếu tố ảnh hưởng đến sự phát triển dịch vụ thẻ tại ACB bao gồm: : tâm lý khách hàng, pháp lý, cơ sở hạ tầng công nghệ, thương hiệu, mạng lưới ATM/POS, tiện ích. Các chuyên gia đồng quan điểm loại bỏ yếu tố phí và quy trình thủ tục do:

Thứ nhất, các loại phí liên quan đến thẻ đang được ngân hàng miễn phí hoặc thu một khoản phí nhỏ thị trường;

Thứ hai, thủ tục cấp thẻ của ACB là nhanh gọn, điển hình như thẻ ACB2GO, khách hàng sẽ nhận được thẻ, PIN, hướng dẫn kích hoạt sử dụng chỉ sau 15 phút từ khi đăng ký sử dụng thẻ tại dịch vụ khách hàng (Đây là ưu điểm rất cạnh tranh của ACB trên thị trường).

Có 24 biến quan sát ảnh hưởng đến sự phát triển dịch vụ thẻ của ACB. Tác giả sử dụng thang đo nháp (phụ lục 1) làm thang đo sơ bộ thực hiện thảo luận nhóm(phụ lục 2) với 10 thành viên tham dự là những cá nhân nắm nghiệp vụ, thường xuyên sử dụng, tiếp xúc với thẻ gồm 01 chuyên viên quan hệ khách hàng cá nhân, 02 nhân viên quan hệ khách hàng cá nhân, 02 giao dịch viên, 03 nhân viên dịch vụ khách hàng cá nhân (quầy), 02 nhân viên tư vấn trung tâm dịch vụ khách hàng 24/7… để làm cơ sở xây dựng thang đo chính thức để tiến hành phỏng vấn. Sau khi tiến hành thảo luận nhóm, 6 yếu tố độc lập cùng 24 biến quan sát của mô hình nghiên cứu về sự phát triển dịch vụ thẻ của ACB được giữ nguyên và tiến hành lập bảng câu hỏi tiến hành khảo sát. Sau khi thu thập số lượng mẫu thích hợp, tác giả sử dụng công cụ SPSS 20 để phân tích dữ liệu với các thang đo được mã hóa.

4.2.2 Nghiên cứu chính thức

- Cách thức thực hiện

Tác giả tiến hành xây dựng bảng hỏi khảo sát và tiến hành thu thập dữ liệu thông qua phương thức khảo sát trực tiếp các nhân viên có liên quan đến dịch vụ thẻ (do đây là đối tưỡng nắm rõ nhất hoạt động thẻ) và chia sẻ đường link liên kết để khảo sát trên địa bàn thành phố Hồ Chí Minh, Hà Nội trên công cụ Google Drive.

Kết quả thu được sau khi đảm bảo đủ số lượng mẫu nghiên cứu tác giả tiến hành xuất ra file Excel và mã hóa để nhập liệu và xử lí trên phần mềm SPSS 20

Nội dung bảng câu hỏi được thể hiện chi tiết tại phụ lục 4

- Phương pháp lấy mẫu và kích thước mẫu

Mẫu được chọn theo phương pháp chọn mẫu thuận tiện. Theo Hoelter (1983): Kích thước tổng thể mẫu nghiên cứu tối thiểu là 200 mẫu nghiên cứu. Theo Bollen (1989): Tổng thể mẫu nghiên cứu sẽ bẳng tổng số biến quan sát nhân với hệ số 5. Trong nghiên cứu này của tác giả có 24 biến quan sát chính vì vậy tổng thể mẫu nghiên cứu tối thiểu là 120 quan sát. Tuy nhiên trong đề tài lần này tác giả mong muốn độ hạn chế sự sai lệch của dữ liệu thấp nên đã tiến hành nghiên cứu 350 mẫu. Đối với đề tài sử dụng phương pháp phân tích nhân tố khám phá (EFA), kích thước mẫu tối thiểu phải là 50, tốt hơn là 100 và tỉ lệ quan sát/biến đo lường là 5:1 (Nguyễn Đình Thọ, 2011, trang 415).

Đề tài sử dụng hai phương pháp phân tích EFA và phân tích hồi quy, cho nên kích thước mẫu là 350 đủ đảm bảo được phân tích EFA và cả phân tích hồi quy tuyến tính bội. Kích thước mẫu trên lấy hơn mức tối thiểu để trừ hao các hao hụt xảy ra khi khảo sát.

- Phương pháp thu thập và phân tích dữ liệu

Bảng câu hỏi được gửi thông qua email (100), gửi tại quầy giao dịch (100), gặp trực tiếp nhân viên (150) với sự hỗ trợ của bộ phận nghiệp vụ. Danh sách người tham gia nhận phiếu điều tra qua email được lựa chọn trên cơ sở dữ liệu của ACB.

Đối với phiếu điều tra đặt tại quầy thì khi các nhân viên liên quan đến giao dịch tại quầy có thể trả lời và gửi lại cho nhân viên liền ngay đó.

Thời gian khảo sát: tháng 11 – 12 năm 2015

- Phương pháp xử lý dữ liệu

Dữ liệu nghiên cứu sau khi thu thập sẽ được xử lí trên phần mềm SPSS 20 theo trình tự sau:

Bước 1: Chuẩn bị dữ liệu bằng việc thu thập bảng trả lời, tiến hành làm sạch dữ liệu, mã hóa các dữ liệu cần thiết trong bảng câu hỏi bằng phần mềm SPSS.

Bước 2: Tiến hành thống kê mô tả dữ liệu thu thập được

Bước 3: Tiến hành đánh giá độ tin cậy thang đo bằng hệ số Cronbach’s Alpha Bước 4: Phân tích nhân tố khám phá EFA

Bước 5: Phân tích hồi quy xác định mối liên hệ giữa biến phụ thuộc và các biến độc lập

4.3 Kết quả nghiên cứu

4.3.1 Thống kê về mẫu nghiên cứu

Có tất cả 350 phiếu khảo sát định lượng được gửi đi, sau khi thu về được 216 phiếu hợp lệ, tỷ lệ 61,71%.

Bảng 4.1 Số lượng phiếu khảo sát phát đi và thu về

Hình thức khảo sát | Gửi đi | Thu về |

Khảo sát tại thực địa | 250 | 160 |

Khảo sát qua email | 100 | 56 |

Tổng | 350 | 216 |

Có thể bạn quan tâm!

-

Phát triển dịch vụ thẻ tại Ngân hàng thương mại cổ phần Á Châu - 2

Phát triển dịch vụ thẻ tại Ngân hàng thương mại cổ phần Á Châu - 2 -

Phát triển dịch vụ thẻ tại Ngân hàng thương mại cổ phần Á Châu - 3

Phát triển dịch vụ thẻ tại Ngân hàng thương mại cổ phần Á Châu - 3 -

Phát triển dịch vụ thẻ tại Ngân hàng thương mại cổ phần Á Châu - 4

Phát triển dịch vụ thẻ tại Ngân hàng thương mại cổ phần Á Châu - 4 -

Phát triển dịch vụ thẻ tại Ngân hàng thương mại cổ phần Á Châu - 6

Phát triển dịch vụ thẻ tại Ngân hàng thương mại cổ phần Á Châu - 6 -

Phát triển dịch vụ thẻ tại Ngân hàng thương mại cổ phần Á Châu - 7

Phát triển dịch vụ thẻ tại Ngân hàng thương mại cổ phần Á Châu - 7 -

Phát triển dịch vụ thẻ tại Ngân hàng thương mại cổ phần Á Châu - 8

Phát triển dịch vụ thẻ tại Ngân hàng thương mại cổ phần Á Châu - 8

Xem toàn bộ 64 trang tài liệu này.

Nguồn: Kết quả khảo sát, 2015

Bảng 4.2 Thống kê mẫu nghiên cứu

STT | Thông tin người trả lời | Số lượng (người) | Tỷ lệ % |

1 | Giới tính | ||

1.1 | Nam | 107 | 49,54 |

1.2 | Nữ | 109 | 50,46 |

Tổng cộng | 216 | 100 | |

2 | Độ tuổi (tuổi) | ||

2.1 | 18 đến 30 | 97 | 44,9 |

2.2 | 31 đến 40 | 78 | 36,1 |

2.3 | 41 đến 45 | 17 | 7,9 |

2.4 | 46 đến 50 | 15 | 6,9 |

2.5 | Trên 50 | 9 | 4,2 |

Tổng cộng | 216 | 100 | |

3 | Kinh nghiệm làm việc | ||

3.1 | Dưới 01 năm | 19 | 8,8 |

3.2 | Từ 01 năm đến dưới 03 năm | 59 | 27,3 |

3.3 | Từ 03 năm đến dưới 05 năm | 92 | 42,6 |

3.4 | Trên 05 năm | 46 | 21,3 |

Tổng cộng | 216 | 100 | |

4 | Bộ phận công tác | ||

4.1 | Kinh doanh thẻ | 60 | 27,8 |

4.2 | Dịch vụ khách hàng – Quầy giao dịch | 85 | 39,4 |

4.3 | Chuẩn chi/nghiệp vụ chủ thẻ | 38 | 17,6 |

4.4 | Khác | 33 | 15,3 |

Tổng cộng | 216 | 100 | |

Nguồn: Kết quả khảo sát, 2015

- Giới tính: Dựa vào thống kê ở bảng 4.5, đối tượng được khảo sát được là 216, trong đó tỷ lệ nữ giới là 50,46%, nam giới là 49,54%.

- Độ tuổi: Độ tuổi khảo sát từ 18 tuổi đến trên 50 tuổi, trong đó độ tuổi từ 18 đến 30 tuổi chiếm đa số (97 người), chiếm 44,9%, độ tuổi từ 31 tuổi đến dưới 40 tuổi có tỷ lệ 36,1%, độ tuổi từ 41 đến dưới 50 có tỷ lệ 14,8 %. Trên 50 tuổi trở đi chiếm tỷ lệ nhỏ hơn vào khoảng 4,2%.

- Kinh nghiệm làm việc: Trong 216 người được khảo sát có 92 người sử dụng dịch vụ thẻ của ACB là những đối tượng kinh nghiệm làm việc từ 03 năm đến dưới 05 năm, chiếm đa số trong mẫu khảo sát, khoảng 42,6%; 59 người có kinh nghiệm từ 01 năm đến dưới 03 năm, chiếm 27,3%; 46 người có kinh nghiệm trên 05 năm chiếm (21,3%), cuối cùng là dưới 01 năm, 19 người chiếm 8,8%.

- Bộ phận công tác: Tập trung phần lớn vào nhóm làm việc tại Bộ phận Dịch vụ khách hàng – Quầy giao dịch có 85 người (39,4%), kế đến là kinh doanh thẻ có 60 người (27,8%). Nhóm đối tượng thực hiện công tác chuẩn chi/nghiệp vụ chủ thẻ có 38 người (17,8%), cuối cùng là nhóm khác có 33 người (15,3%).

- Đa số nhân viên sử dụng thẻ ghi nợ của ACB, với 133 người, chiếm 61,6%; kế đến là thẻ trả trước, với 53 người, chiếm 24,5 %, và cuối cùng là thẻ tín dụng với 30 người, chiếm 13,9%.

Bảng 4.3 Các loại thẻ nhân viên của ACB sử dụng chủ yếu

Loại thẻ | Tần suất | Phần trăm (%) |

Thẻ tín dụng | 30 | 13,9 |

Thẻ ghi nợ | 133 | 61,6 |

Thẻ trả trước | 53 | 24,5 |

Tổng | 216 | 100,0 |

Nguồn: Kết quả khảo sát, 2015

4.3.2 Phân tích độ tin cậy của thang đo

Các thang đo đều có hệ số Cronbach Alpha >0,6 cho thấy các thang đo đều đạt tiêu chuẩn là những thang đo tốt, có độ tin cậy cao. Tất cả các biến quan sát đều có tương quan biến tổng đạt yêu cầu >0,3. Vậy các thang đo nghiên cứu trong công trình đủ điều kiện để phân tích EFA.

Các thang đo đều đạt độ tin cậy > 0,6. Tất cả 27 biến quan sát còn lại sẽ được sử dụng trong bước phân tích yếu tố khám phá EFA. Vậy mô hình nghiên cứu giữ nguyên 27 biến đạt yêu cầu về chất lượng thang đo và số biến giữ lại để phân tích EFA là 27 biến. Sau khi phân tích hệ số tin cậy Cronbach’s Alpha, các thang đo được đánh giá tiếp theo bằng phương pháp phân tích yếu tố khám phá EFA

Bảng 4.4 Cronbach’s alpha các yếu tố ảnh hưởng đến phát triển dịch vụ thẻ

Mã hóa | Trung bình nếu loại biến | Phương sai nếu loại biến | Tương quan biến tổng | Cronbach's alpha nếu loại biến |

Thang đo Tâm lý khách hàng: Cronbach's Alpha = 0,719 | ||||

TL1 | 10,3472 | 5,223 | ,494 | ,665 |

TL2 | 10,3611 | 5,106 | ,548 | ,633 |

TL3 | 10,1389 | 5,255 | ,446 | ,696 |

TL4 | 10,1389 | 5,181 | ,545 | ,636 |

Thang đo Pháp lý: Cronbach's Alpha = 0,707 | ||||

PL1 | 6,9120 | 2,564 | ,518 | ,625 |

PL2 | 6,9722 | 2,632 | ,555 | ,580 |

PL3 | 6,9398 | 2,671 | ,501 | ,644 |

Thang đo Cơ sở hạ tầng công nghệ: Cronbach's Alpha = 0,725 | ||||

CN1 | 9,6065 | 6,575 | ,513 | ,665 |

CN2 | 9,5509 | 6146 | ,590 | ,619 |

CN3 | 9,7176 | 6,576 | ,465 | ,694 |

CN4 | 9,5556 | 6,602 | ,493 | ,677 |

Thang đo Thương hiệu: Cronbach's Alpha = 0,728 | ||||

TH1 | 10,7870 | 4,996 | ,593 | ,621 |

TH2 | 10,5694 | 5,260 | ,512 | ,671 |

TH3 | 10,8102 | 5,122 | ,558 | ,643 |

TH4 | 10,7500 | 5,919 | ,412 | ,725 |

Thang đo Mạng lưới ATM/POS: Cronbach's Alpha = 0,783 | ||||

ML1 | 10,9352 | 5,698 | ,606 | ,722 |

ML2 | 10,9676 | 5,566 | ,571 | ,740 |

ML3 | 10,8889 | 6,313 | ,542 | ,754 |

ML4 | 10,9167 | 5,258 | ,645 | ,700 |

Thang đo Tiện ích: Cronbach's Alpha = 0,776 | ||||

TI1 | 13,9815 | 7,739 | ,546 | ,737 |

TI2 | 14,1389 | 7,916 | ,600 | ,719 |

TI3 | 14,1759 | 8,481 | ,459 | ,765 |

TI4 | 13,6991 | 7,979 | ,522 | ,745 |

TI5 | 13,8565 | 7,956 | ,633 | ,709 |

Thang đo Phát triển dịch vụ thẻ: Cronbach's Alpha = 0,774 | ||||

PTDVT1 | 6,2917 | 3,063 | 0,581 | 0,744 |

PTDVT2 | 6,5463 | 1,868 | 0,644 | 0,696 |

PTDVT3 | 6,2731 | 2,534 | 0,669 | 0,635 |

Nguồn: Tác giả khảo sát, tính toán SPSS, 2015

4.3.3 Phân tích nhân tố khám phá (EFA)

- Kết quả kiểm định EFA các yếu tố ảnh hưởng đến phát triển dịch vụ thẻ

Vì các thang đo khi kiểm định Cronbach Alpha cho kết quả tốt chỉ có một vài biến của các thang đo bị loại nên toàn bộ thang đo trong nghiên cứu đủ điều kiện để xử lý EFA nhằm đảm bảo độ tin cậy của thang đo.

Điều kiện để phân tích yếu tố mà tác giả yêu cầu là:

- Hệ số KMO ≥ 0,5 mức ý nghĩa của Kiểm định Barlett ≤ 0,05.

- Hệ số tải yếu tố > 0,5, nếu biến có hệ số tải < 0,5 sẽ bị loại.

- Thang đo được chấp nhận khi tổng phương sai trích ≥ 50%.

- Hệ số Eigenvalues > 1.

- Khác biệt hệ số tải yếu tố của một biến quan sát giữa các yếu tố ≥ 0,3 để tạo giá trị phân biệt giữa các yếu tố.

Bảng 4.5 Hệ số KMO và kiểm định Barlett

KMO and Bartlett's Test | ||

Kaiser-Meyer-Olkin Measure of Sampling Adequacy | 0,698 | |

Bartlett's Test of Sphericity | Approx. Chi-Square | 1.396,072 |

df | 276 | |

Sig, | 0,000 | |

Nguồn: Kết quả khảo sát, SPSS, 2015

Điều kiện để phân tích trên đưa ra đủ điều kiện để xử lý EFA nhằm đảm bảo độ tin cậy.

- Giá trị KMO đạt 0,698 > 0,6 chính vì vậy phân tích yếu tố là thích hợp với dữ liệu nghiên cứu thu được.

- Kiểm định Bartlett có giá trị là 1396,072 với mức ý nghĩa Sig= 0,00<0,05 nên các biến quan sát được sử dụng có tương quan tuyến tính với yếu tố đại diện (bác bỏ giả thiết H0: Các biến quan sát không có tương quan tuyến tính với nhau trong tổng thể) như vậy giả thiết về mô hình yếu tố là không phù hợp và sẽ bị bác bỏ, điều này chứng tỏ dữ liệu dùng để phân tích yếu tố là hoàn toàn phù hợp với nghiên cứu.

- Có 6 yếu tố được trích tại Eigenvalues = 1,489 > 1, nên có thể khẳng định số yếu tố được rút trích là phù hợp

Tổng phương sai giải thích (total variance explained) của phân tích yếu tố là 58,225 > 50%. Điều này có nghĩa rằng 58,225 % thay đổi của các yếu tố được giải thích bởi các biến quan sát

Bảng 4.6 Total Variance Explained

Component | Initial Eigenvalues | Extraction Sums of Squared Loadings | ||||

Total | % of Variance | Cumulative % | Total | % of Variance | Cumulative % | |

1 | 3,257 | 13,570 | 13,570 | 3,257 | 13,570 | 13,570 |

2 | 2,691 | 11,214 | 24,783 | 2,691 | 11,214 | 24,783 |

3 | 2,321 | 9,670 | 34,454 | 2,321 | 9,670 | 34,454 |

4 | 2,281 | 9,502 | 43,956 | 2,281 | 9,502 | 43,956 |

5 | 1,935 | 8,065 | 52,020 | 1,935 | 8,065 | 52,020 |

6 | 1,489 | 6,205 | 58,225 | 1,489 | 6,205 | 58,225 |

7 | ,936 | 3,902 | 62,127 | |||

8 | ,830 | 3,458 | 65,585 | |||

9 | ,775 | 3,228 | 68,813 | |||

10 | ,742 | 3,092 | 71,905 | |||

11 | ,715 | 2,980 | 74,886 | |||

12 | ,709 | 2,955 | 77,840 | |||

13 | ,660 | 2,752 | 80,592 | |||

14 | ,607 | 2,531 | 83,123 | |||

15 | ,538 | 2,241 | 85,364 | |||

16 | ,514 | 2,141 | 87,505 | |||

17 | ,475 | 1,978 | 89,483 | |||

18 | ,436 | 1,818 | 91,302 | |||

19 | ,413 | 1,721 | 93,023 | |||

20 | ,396 | 1,650 | 94,673 | |||

21 | ,369 | 1,536 | 96,209 | |||

22 | ,332 | 1,384 | 97,593 | |||

23 | ,324 | 1,351 | 98,944 | |||

24 | ,253 | 1,056 | 100,000 |

Nguồn: Kết quả khảo sát, SPSS, 2015

Kết quả phân tích yếu tố cho thấy thang đo các yếu tố ảnh hưởng đến sự phát triển dịch vụ thẻ tại ACB có 6 yếu tố với 24 biến quan sát được thể hiện qua bảng kết quả ma trận xoay nhân tố.

Bảng 4.7 Kết quả ma trận xoay nhân tố

Component | ||||||

1 | 2 | 3 | 4 | 5 | 6 | |

TI5 | ,782 | |||||

TI2 | ,758 | |||||

TI1 | ,712 | |||||

TI4 | ,689 | |||||

TI3 | ,661 | |||||

ML4 | ,817 | |||||

ML1 | ,782 | |||||

ML2 | ,768 | |||||

ML3 | ,702 | |||||

TL2 | ,812 | |||||

TL4 | ,780 | |||||

TL1 | ,729 | |||||

TL3 | ,620 | |||||

TH1 | ,770 | |||||

TH3 | ,766 | |||||

TH2 | ,719 | |||||

TH4 | ,639 | |||||

CN2 | ,794 | |||||

CN1 | ,747 | |||||

CN4 | ,705 | |||||

CN3 | ,679 | |||||

PL1 | ,803 | |||||

PL2 | ,778 | |||||

PL3 | ,777 | |||||

Rotation Method: Varimax with Kaiser Normalization. | ||||||

Nguồn: Kết quả khảo sát, SPSS, 2015

- Phân tách yếu tố “sự phát triển dịch vụ thẻ”

Tác giả tiến hành kiểm định phân tách yếu tố cho yếu tố phụ thuộc thông qua phương pháp kiểm định điểm số yếu tố tải. Tác giả phát hiện rằng các biến quan sát có mối tương quan khá mạnh và giải quyết cho cùng một vấn đề. Tổng hệ số giải thích mô hình đạt 70,364% và chỉ có 1 nhóm yếu tố.

Bảng 4.8 Total Variance Explained

Compo -nent | Initial Eigenvalues | Extraction Sums of Squared Loadings | ||||

Total | % of Variance | Cumu -lative % | Total | % of Variance | Cumu -lative % | |

1 | 2,111 | 70,364 | 70,364 | 2,111 | 70,364 | 70,364 |

2 | ,506 | 16,869 | 87,232 | |||

3 | ,383 | 12,768 | 100,000 | |||

Extraction Method: Principal Component Analysis. | ||||||

Nguồn: Kết quả khảo sát, SPSS, 2015

4.3.4 Kết quả phân tích tương quan giữa các biến độc lập và biến phụ thuộc. (Với kiểm định hai đuôi độ tin cậy 95%)

Bảng 4.9 Bảng ma trận tương quan

Correlations | ||||||||

TL | PL | CN | TH | ML | TI | PTDVT | ||

TL | Pearson Correlation | 1 | ||||||

Sig. (2-tailed) | ||||||||

N | ,216 | |||||||

PL | Pearson Correlation | ,098 | 1 | |||||

Sig. (2-tailed) | ,151 | |||||||

N | 216 | 216 | ||||||

CN | Pearson Correlation | ,269** | ,055 | 1 | ||||

Sig. (2-tailed) | ,000 | ,422 | ||||||

N | 216 | 216 | 216 | |||||

TH | Pearson Correlation | ,174* | ,046 | ,387** | 1 | |||

Sig. (2-tailed) | ,011 | ,505 | ,000 | |||||

N | 216 | 216 | 216 | 216 | 216 | |||

ML | Pearson Correlation | ,294** | ,120 | ,234** | ,350** | 1 | ||

Sig. (2-tailed) | ,000 | ,077 | ,001 | ,000 | ||||

N | 216 | 216 | 216 | 216 | 216 | |||

TI | Pearson Correlation | ,363** | ,090 | ,266** | ,214** | ,326** | 1 | |

Sig. (2-tailed) | ,000 | ,186 | ,000 | ,002 | ,000 | |||

N | 216 | 216 | 216 | 216 | 216 | 216 | ||

PTDVT | Pearson Correlation | ,423** | ,189** | ,555** | ,576** | ,536** | ,503** | 1 |

Sig. (2-tailed) | ,000 | ,005 | ,000 | ,000 | ,000 | ,000 | ||

N | 216 | 216 | 216 | 216 | 216 | 216 | 216 | |

**. Correlation is significant at the 0.01 level (2-tailed). | ||||||||

*. Correlation is significant at the 0.05 level (2-tailed). | ||||||||

Nguồn: Kết quả khảo sát, SPSS, 2015

Nhìn vào ma trận tương quan chúng ta có thể thấy thang đo sự phát triển dịch vụ thẻ (PTDVT) đều có tính tương quan có ý nghĩa với các yếu tố độc lập trong mô hình. Hệ số tương quan giữa các yếu tố phụ thuộc và yếu tố độc lập đều có giá trị Sig ≤ 0,05 chính vì vậy có thể kết luận rằng không xảy ra hiện tượng đa cộng tuyến trong mô hình. Nhưng để đảm bảo tính chính xác cho mô hình tác giả vẫn tiến hành kiểm định mô hình hồi quy tương quan.

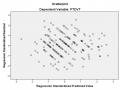

4.3.5 Kết quả phân tích hồi quy tuyến tính

Bảng 4.10 Model Summaryb

Model | R | R Square | Adjusted R Square | Std. Error of the Estimate | Durbin- Watson |

1 | ,806a | ,650 | ,639 | ,17778 | 1,913 |

a. Predictors: (Constant), tâm lý khách hàng, pháp lý, cơ sở hạ tầng công nghệ, thương hiệu, mạng lưới ATM/POS, tiện ích. | |||||

b. Dependent Variable: Phát triển dịch vụ thẻ. | |||||

Nguồn: Kết quả khảo sát, SPSS, 2015

Hệ số R2 hiệu chỉnh = 0,639 chứng tỏ độ phù hợp của mô hình là tương đối cao. Như vậy các biến độc lập giải thích được 63,90% sự thay đổi của biến phụ thuộc Phát triển dịch vụ thẻ.

Bảng 4.11 Coefficientsa

Model | Unstandardized Coefficients | Standardized Coefficients | t | Sig. | Collinearity Statistics | |||

B | Std. Error | Beta | Tole rance | VIF | ||||

1 | (Constant) | -,308 | ,213 | -1,446 | ,150 | |||

TL | ,125 | ,043 | ,132 | 2,907 | ,004 | ,809 | 1,236 | |

PL | ,062 | ,026 | ,097 | 2,355 | ,019 | ,980 | 1,021 | |

CN | ,246 | ,041 | ,278 | 6,038 | ,000 | ,791 | 1,264 | |

TH | ,279 | ,042 | ,309 | 6,653 | ,000 | ,777 | 1,287 | |

ML | ,193 | ,038 | ,238 | 5,133 | ,000 | ,780 | 1,282 | |

TI | ,187 | ,038 | ,229 | 4,972 | ,000 | ,794 | 1,260 | |

a. Dependent Variable: Phát triển dịch vụ thẻ. | ||||||||

Nguồn: Kết quả khảo sát, SPSS, 2015

Hệ số phóng đại phương sai VIF thấp nhất là 1,021 và cao nhất là 1,287 < 2, tất cả các hệ số VIF đều nhỏ hơn 2. Do đó tác giả nhận thấy không có hiện tượng đa cộng tuyến giữa các yếu tố.

Kiểm định độ phù hợp của mô hình: Để suy diễn mô hình này thành mô hình tổng thể, cần phải xem xét Kiểm định F thông qua phân tích phương sai (ANOVA) như bảng 4.22. Vì Sig. = 0,000 ta bác bỏ giả thiết hệ số xác định tổng thể R2 = 0, có nghĩa là ít nhất một biến độc lập nào đó có ảnh hưởng đến biến phụ thuộc. Mô hình hồi quy tuyến tính bội phù hợp với tập dữ liệu và có thể sử dụng được.

Bảng 4.12 Kiểm định về sự phù hợp của mô hình hồi quy

Model | Tổng bình phương | df | Bình phương trung bình | F | Sig, | |

1 | Hồi quy | 12,242 | 6 | 2,040 | 64,556 | .000b |

Số dư | 6,606 | 209 | ,032 | |||

Tổng | 18,848 | 215 | ||||

a. Dependent Variable: PTDVT | ||||||

b. Predictors: (Constant), TI, PL, TH, TL, CN, ML | ||||||

Nguồn: Kết quả khảo sát, SPSS, 2015

Nhìn vào bảng Coefficientsa chúng ta thấy hệ số VIF của các yếu tố đều <2 chính vì vậy không xảy ra hiện tượng đa công tuyến trong mô hình

Theo bảng Coefficientsa ta thấy:

- TL có giá trị Sig =0,004< 0,05 nên TQTL tương quan có ý nghĩa với PTDVT với độ tin cậy 95%.

- PL có giá trị Sig= 0,019< 0,05 nên PLCS tương quan có ý nghĩa với PTDVT với độ tin cậy 95%.

- CN, TH, ML và TI có giá trị Sig =0,00< 0,05 nên CN, TH, ML, TI tương quan có ý nghĩa với PTDVT với độ tin cậy 95%.

Các biến độc lập TI, PL, TH, TL, CN, ML có hệ số β>0 chứng tỏ có ảnh hưởng thuận chiều với biến Y (PTDVT)

Như vậy, phương trình hồi qui tuyến tính bội được viết như sau:

PTDVT = -0,308+ 0,125*TL + 0,062*PL + 0,246*CN + 0,279*TH + 0,193*ML + 0,187*TI + εi