91

(a) Nhóm các chỉ tiêu chấm điểm nhân thân: BIDV xem xét với 10 chỉ tiêu của KHCN với trọng số tương ứng như nhau (10%/0.4). Trong đó BIDV ưu tiên CVNO với KHCN có độ tuổi từ 36 - 55 tuổi (là khoảng độ tuổi đảm bảo ổn định về việc làm và thu nhập tích lũy), trình độ học vấn trên đại học, không có tiền án tiền sự, có sở hữu nhà ở (liên quan đến TSĐB cho khoản vay), số người phụ thuộc dưới 3 người, có cơ cấu gia đình kiểu hạt nhân; có hợp đồng bảo hiểm nhân thọ với mức đền bù trên 100 triệu đồng; đang giữ chức vụ quản lý điều hành; có thâm niên công tác > 7 năm và làm việc trong lĩnh vực ngành nghề có độ rủi ro thấp.

(b) Nhóm các chỉ tiêu chấm điểm quan hệ với NH: với nhóm chỉ tiêu này BIDV hướng tới những KHCN đã có các giao dịch với NH, BIDV xem xét với 4 chỉ tiêu của KHCN với trọng số cao nhất là chỉ tiêu thu nhập ròng ổn định hàng tháng và tỷ lệ số tiền phải trả trên thu nhập có mức là 30%/0.6, NH đánh giá cao các KHCN có thu nhập ròng ổn định hàng tháng trên 10 triệu đồng và giá trị phải thanh toán của KHCN dưới 30% thu nhập của họ. Uy tín trong trả nợ có trọng số ở mức 25%/0.6, BIDV đánh giá cao những KHCN có thiện trí trả nợ đúng hạn, với những KHCN mới điểm đánh giá theo tiêu chí này cao nhất là 50 điểm. BIDV cũng xem xét các giao dịch đã có của KHCN với NH chiểm trọng số 15%/0.6, theo đó NH đánh giá cao các KHCN có gửi tiền và sử dụng các dịch vụ mà NH cung cấp.

Căn cứ vào tổng điểm đạt được (nhân với trọng số) để xếp hạng KHCN theo 10 mức giảm dần từ AAA đến D, với mỗi mức xếp hạng sẽ có đánh giá rủi ro tương ứng.

Bảng 3.9. Hệ thống xếp hạng tín dụng cá nhân của BIDV

Xếp hạng | Đánh giá xếp hạng | |

95 – 100 | AAA | Rủi ro thấp |

90 – 94 | AA | |

85 – 89 | A | |

80 – 84 | BBB | Rủi ro trung bình |

70 – 79 | BB | |

60 – 69 | B | |

50 – 59 | CCC | Rủi ro cao |

40 – 49 | CC | |

35 – 39 | C | |

<35 | D |

Có thể bạn quan tâm!

-

Thực Trạng Tổ Chức, Quản Lý Cho Vay Nhà Ở Đối Với Khcn Của Bidv

Thực Trạng Tổ Chức, Quản Lý Cho Vay Nhà Ở Đối Với Khcn Của Bidv -

Khái Quát Tiêu Chí Phân Loại Và Chính Sách Khách Hàng Áp Dụng Cho Hoạt Động Cvno Đối Với Khách Hàng Cá Nhân Tại Bidv

Khái Quát Tiêu Chí Phân Loại Và Chính Sách Khách Hàng Áp Dụng Cho Hoạt Động Cvno Đối Với Khách Hàng Cá Nhân Tại Bidv -

Tỷ Trọng Dư Nợ Cho Vay Nhà Ở Khách Hàng Cá Nhân Tại Theo Địa Bàn

Tỷ Trọng Dư Nợ Cho Vay Nhà Ở Khách Hàng Cá Nhân Tại Theo Địa Bàn -

Tương Quan Thị Phần Cvno Của Các Ngân Hàng Tmcp Niêm Yết

Tương Quan Thị Phần Cvno Của Các Ngân Hàng Tmcp Niêm Yết -

Kết Quả Đánh Giá Các Tiêu Chí Chất Lượng Dịch Vụ Cvno Và Mức Độ Hài Lòng Của Khách Hàng Cá Nhân Đối Với Bidv

Kết Quả Đánh Giá Các Tiêu Chí Chất Lượng Dịch Vụ Cvno Và Mức Độ Hài Lòng Của Khách Hàng Cá Nhân Đối Với Bidv -

Phân Tích Swot Của Ngân Hàng Tmcp Đầu Tư Và Phát Triển Việt Nam Trong Phát Triển Cho Vay Nhà Ở Đối Với Khách Hàng Cá Nhân

Phân Tích Swot Của Ngân Hàng Tmcp Đầu Tư Và Phát Triển Việt Nam Trong Phát Triển Cho Vay Nhà Ở Đối Với Khách Hàng Cá Nhân

Xem toàn bộ 244 trang tài liệu này.

Nguồn: [12]

Việc đánh giá TSĐB cũng được BIDV chấm điểm theo ba chỉ tiêu là loại tài sản, tỷ suất giá trị TSĐB so với khoản vay, rủi ro giá trị TSĐB. Căn cứ vào tổng điểm đã chấm, để xếp loại TSĐB theo 3 mức A, B, C.

Bảng 3.10. Tiêu chuẩn chấm điểm tài sản đảm bảo của BIDV

Điểm | ||||||

100 | 75 | 50 | 25 | 0 | ||

1 | Loại TSĐB | TKTG, GTCG do Chính phủ hoặc BIDV phát hành | GTCG do tổ chức phát hành (trừ cổ phiếu) | BĐS (nhà ở) | BĐS (không phải nhà ở), động sản, cổ phiếu | Không có TSĐB |

2 | Giá trị TSĐB/ tổng nợ vay | >200% | 150-200% | 100- 150% | 70-100% | <70% |

3 | Rủi ro giảm giá TSĐB trong 2 năm gần đây | 0% hoặc có xu hướng tăng | 1-10% | 10-30% | 30-50% | >50% |

Nguồn: [12]

Bảng 3.11. Hệ thống đánh giá tài sản đảm bảo của BIDV

Mức xếp loại | Đánh giá TSĐB | |

225 - 300 | A | Mạnh |

75 - 224 | B | Trung bình |

<75 | C | Thấp |

Nguồn: [12]

(3) Lựa chọn và thực hiện kí kết hợp đồng CVNO đối với KHCN đạt tiêu chuẩn Mô hình xếp hạng khoản vay cá nhân trong hệ thống xếp hạng tín dụng của

BIDV là một cơ sở giúp các CN ra quyết định cho vay. Đây là một ma trận kết hợp giữa kết quả xếp hạng tín dụng với kết quả đánh giá TSĐB.

Bảng 3.12. Ma trận kết hợp giữa kết quả xếp hạng tín dụng với kết quả đánh giá tài sản đảm bảo

A | B | C | |

XHTD | |||

AAA | Xuất sắc | Tốt | Trung bình |

AA | |||

A | |||

BBB | Tốt | Trung bình | Trung bình / từ chối |

BB | |||

B | |||

CCC | Trung bình/ từ chối | Từ chối | |

CC | |||

C | |||

D | |||

Nguồn: [12]

NH áp dụng chính sách cấp tín dụng đối với KH dựa trên hệ thống xếp hạng tín dụng nội bộ. Đây chính là cơ sở để sàng lọc, lựa chọn KH tốt, có chính sách ứng xử phù hợp, thống nhất với từng KHCN.

b/ Về hạn chế tổn thất rủi ro cho vay nhà ở

BIDV định hướng chú trọng quan hệ tín dụng đối với những KH có tình hình tài chính lành mạnh, hạn chế cho vay KH nhóm 2 và không cho vay những KH ở nhóm nợ xấu. Danh mục tín dụng được rà soát thường xuyên để phát hiện kịp thời các KH có biểu hiện yếu kém về tài chính và có tính hình đột biến, có nguy cơ không trả được nợ để chuyển xuống nhóm nợ xấu và đồng thời có biện pháp và kế hoạch xử lý.

Mặc dù suy thoái kinh tế trong giai đoạn 2010 -2015 ảnh hưởng mạnh đến khả năng tài chính của KHCN và hoạt động tín dụng của BIDV, song chất lượng CVNO luôn được kiểm soát tốt (xem thêm tại mục 3.2.4.2). BIDV thực hiện kiểm soát chặt chẽ chất lượng tín dụng trong CVNO theo thông lệ quốc tế với các biện pháp giảm nợ xấu được tăng cường một cách hiệu quả. Tỷ lệ nợ xấu và nợ nhóm 2 luôn ở mức rất thấp (dưới 1%), có tới 98 - 99% dư nợ CVNO thuộc nhóm nợ đủ tiêu chuẩn.

Từ thời điểm 01/06/2014, BIDV thực hiện việc phân loại các khoản CVNO đồng thời theo phương pháp định lượng được quy định tại Điều 10 của Thông tư 02/2013/TT –NHNN và phương pháp định tính quy định tại thông tư này bằng việc áp dụng hệ thống xếp hạng tín dụng nội bộ. Đối với KHCN không đủ điều kiện xếp hạng tín dụng nội bộ, BIDV thực hiện việc phân loại các khoản CVNO theo phương pháp định lượng của Thông tư 02/2013/TT-NHNN. Với việc phân loại nợ dựa trên việc kết hợp giữa phương pháp định tính và phương pháp định lượng tiệm cận với thông lệ quốc tế đã góp phần giúp BIDV đánh giá thực chất hơn chất lượng tín dụng, kiểm soát được nợ xấu, có biện pháp ngăn ngừa và xử lý rủi ro kịp thời. Bên cạnh đó, BIDV tích cực áp dụng công nghệ thông tin trong xây dựng, hoàn thiện công cụ quản lý chất lượng như hệ thống các công cụ đo lường rủi ro, hệ thống khởi tạo khoản vay (LOS)…

Trên cơ sở kết quả xếp hạng theo Hệ thống xếp hạng tín dụng nội bộ (đối với những KH đủ điều kiện xếp hạng) hoặc tình hình trả nợ của KH (nợ quá hạn, nợ cơ cấu – đối với khách hàng không đủ điều kiện xếp hạng), BIDV thực hiện phân loại nợ và trích lập dự phòng theo quy định của NHNN (từ 1/6/2014 BIDV đã thực hiện phân loại nợ theo Thông tư 02/2013/TT – NHNN ngày 21/01/2013 của NHNN). Dự phòng chung được tính bẳng 0,75% tổng giá trị của các khoản nợ được phân loại từ nhóm 1 đến nhóm 4. Dự phòng cụ thể được tính bằng giá trị còn lại của các khoản nợ trừ giá trị tài sản đảm bảo đã được chiết khấu theo tỷ lệ quy định của NHNN:

Bảng 3.13. Tỷ lệ dự phòng cụ thể đối với khoản CVNO theo hạng KHCN

Nhóm | Phân loại nợ | Tỷ lệ dự phòng cụ thể | |

AAA, AA, A | 1 | Nợ đủ tiêu chuẩn | 0% |

BBB,BB | 2 | Nợ cần chú ý | 5% |

B, CCC, CC | 3 | Nợ dưới tiêu chuẩn | 20% |

C | 4 | Nợ nghi ngờ | 50% |

D | 5 | Nợ có khả năng mất vốn | 100% |

Nguồn: [12]

3.2.4. Kết quả phát triển cho vay nhà ở đối với khách hàng cá nhân

3.2.4.1. Nhóm chỉ tiêu phản ánh sự tăng trưởng về quy mô và thị phần

a/ Tỷ lệ tăng trưởng dư nợ cho vay nhà ở đối với khách hàng cá nhân

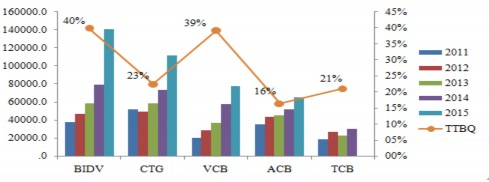

Xuất phát từ định hướng chiến lược trở thành ngân hàng cung cấp dịch vụ ngân

hàng bán lẻ hàng đầu tại Việt Nam, BIDV đã có những nỗ lực phát triển thị phần rất mạnh trong giai đoạn 2010 – 2015. Theo đó, hoạt động bán lẻ đã có được sự tăng trưởng đạt 41% và CVNO có mức tăng trưởng bình quân trên 20%. Nếu như năm 2013, BIDV là NH có thị phần hoạt động NHBL đứng thứ 2 sau Vietinbank thì hiện nay BIDV đã vươn lên vị trí số 1 trong mảng dịch vụ kinh doanh này, bỏ xa so với ngân hàng đứng thứ 2 (Vietinbank) và thứ 3 (Vietcombank).

Nguồn: [5]

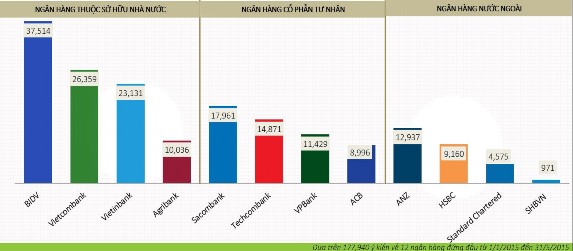

Hình 3.12. Tương quan thị phần tín dụng ngân hàng bán lẻ giữa các NHTMCP

Mặc dù Dư nợ CVNO có tốc độ tăng trưởng cao (trên 20%/năm), nhưng có biến động không đồng hướng qua các năm, mức tăng cao nhất là vào năm 2011 (34,21%) và mức tăng thấp nhất vào năm 2013 (20,05%). Hiện nay, mức tăng có dấu hiệu phục hồi và kì vọng sẽ tăng trưởng trở lại khi có các tín hiệu tích cực từ thị trường tín dụng nhà ở, thị trường BĐS nhà ở và đặc biệt là sự cải thiện trong thu nhập của người lao động.

25000

20000

15000

10000

40%

35%

30%

25%

20%

15%

10%

5%

0%

Dư nợ CVNOCN

Tốc độ tăng trưởng

5000

0

2010

2011

2012

2013

2014

Nguồn: [16]

Hình 3.13. Tình hình phát triển dư nợ CVNO tại BIDV

Một điều đáng quan tâm là mức đóng góp của khoản vay này trong dư nợ cho vay cá nhân luôn được duy trì ổn định ở mức trên 25%/dư nợ CVCN. Mức đóng góp

của khoản vay này trong cơ cấu dư nợ CVBĐS có xu hướng gia tăng ổn định rõ rệt từ mức chỉ chiếm trên gần 8%/dư nợ CVBĐS đã tăng lên hơn gấp đôi (gần 18%). Điều này thể hiện BIDV xác định hoạt động CVNO đối với KHCN là một mảng quan trọng cần phát triển trong hoạt động NHBL của mình và xu hướng dịch chuyển – phát triển CVNO hướng tới KH tiêu dùng ngay cả khi những tín hiệu từ thị trường BĐS nhà ở không mấy khả quan. Tuy nhiên, với kết quả phát triển CVNO thời gian qua, mức đóng góp của khoản cho vay này vào dư nợ cho vay toàn hệ thống còn rất nhỏ, chỉ chiếm khoảng 4% tổng dư nợ cho vay.

Bảng 3.14. Mức độ phát triển cho vay nhà ở đối với khách hàng cá nhân

Chỉ tiêu | ĐVT | 2010 | 2011 | 2012 | 2013 | 2014 | |

1 | Dư nợ CVNO | Tỷ đ | 7600 | 10200 | 12970 | 15570 | 19320 |

2 | Tốc độ tăng trưởng dư nợ CVNO | % | 26,67 | 34,21 | 27,15 | 20,05 | 24,08 |

2 | Tỷ lệ dư nợ CVNO/dư nợ CVCN | % | 25,65 | 26,63 | 27,39 | 26,56 | 24,22 |

3 | Tỷ lệ dư nợ CVNO/dư nợ CVBĐS | % | 7,97 | 13,77 | 19,70 | 18,60 | 18,97 |

4 | Tỷ lệ dư nợ CVNO/Tổng dư nợCV | % | 3,04 | 3,5 | 3,84 | 4,0 | 4,36 |

Nguồn: BIDV

b/ Tỷ lệ tăng trưởng số lượng khách hàng vay vốn

Trong giai đoạn 2010 – 2015, mặc dù nền kinh tế vẫn trong giai đoạn khủng hoảng, thị trường tín dụng BĐS nhà ở chưa được cải thiện, song BIDV vẫn có được tỷ lệ tăng trưởng về số lượng KHCN bình quân là 15,4%/năm. Mức tăng trưởng cao nhất là năm 2015 với lượng KHCN gấp 3 lần so với năm 2010.

TL tăng trưởng KHCN

20.50%

18.90%

14.60%

11.70%

13%

13.90%

2010

2011

2012

2013

2014

2015

Nguồn: [15]

Hình 3.14. Tỷ lệ tăng trưởng số lượng khách hàng cá nhân vay vốn của BIDV

Để có được tốc độ tăng trưởng về KHCN như trên là do:

(1) BIDV đã có những bước đi phù hợp khi lựa chọn KHCN mục tiêu

Trên cơ sở dự án phân đoạn KHCN do Nielsen tư vấn với 4 phân khúc KH mục tiêu gồm: người tiêu dùng, người hiện đại, người khởi nghiệp và người tích lũy, trong giai đoạn 2010 – 2015 BIDV tập trung vào nhóm KH hiện đại và nhóm KH tích lũy. Đây là các nhóm có nhu cầu về nhà ở và có khả năng tài chính đáp ứng việc hoàn trả nghĩa vụ tài chính với NH khi thực hiện các khoản vay nhà ở.

(2) Sử dụng các kết quả thu được từ SMCC để nâng cao uy tín, giới thiệu các sản phẩm kinh doanh nói chung và CVNO đối với KHCN nói riêng, tăng cường công tác chăm sóc KHCN online trên các mạng xã hội… đã giúp cho KHCN chủ động hiểu rõ hơn về các sản phẩm CVNO của BIDV.

Theo khảo sát vào cuối năm 2015 của BoomerangSocial Listening Consultant (công ty cung cấp giải pháp lắng nghe trực tuyến có mặt sớm nhất trên thị trường Việt Nam (hoạt động từ 2011) về sự quan tâm của KHCN tới các NHTM đang hoạt động tại Việt Nam cho thấy BIDV là NH được KHCN quan tâm nhiều nhất chiếm 16%lượng KHCN quan tâm trên các mạng xã hội (hình 3.12), là 1 trong 3 NH được KHCN có các phản hồi tích cực là chủ yếu (hình 3.13).

Nguồn: [3]

Hình 3.15. Số lượng KHCN tham gia thảo luận về các NHTM trên các mạng xã hội

Nguồn: [2]

Hình 3.16. Chất lượng ý kiến phản hồi của KHCN về các ngân hàng thương mại tiêu biểu tại thị trường Việt Nam

c/ Tính đa dạng của sản phẩm

Với danh mục trên 20 loại sản phẩm CVNO khác nhau được tích hợp theo các gói tín dụng nhà ở, BIDV đã giúp cho các KHCN có cơ hội lựa chọn được những khoản vay phù hợp với nhu cầu riêng của mình. Bên cạnh đó, các KHCN còn có thêm