Phân tích kết cấu của Tài sản lưu động và đầu tư ngắn hạn

BẢNG 2.9: PHÂN TÍCH KẾT CẤU CỦA TÀI SẢN LƯU ĐỘNG VÀ ĐẦU TƯ NGẮN HẠN

Năm 2004 | Năm 2005 | Năm 2006 | |

I. Tiền | 5.5% | 2.5% | 5.1% |

1. Tiền mặt | 1.9% | 0.6% | 1.0% |

2. Tiền gửi ngân hàng | 3.6% | 2.0% | 4.1% |

II. Các khoản phải thu | 0.0% | 0.0% | 0.9% |

III. Hàng tồn kho | 86.7% | 88.6% | 76.6% |

1. Chi phí sản xuất kinh doanh dở dang | 1.2% | 0.0% | 0.2% |

2. Thành phẩm tồn kho | 0.0% | 0.3% | 4.6% |

3. Hàng hóa tồn kho | 85.5% | 88.4% | 71.8% |

IV. Tài sản lưu động khác | 7.8% | 8.8% | 17.3% |

1. Tạm ứng | 2.7% | 2.6% | 7.4% |

2. Chi phí trả trước | 0.0% | 0.0% | 0.1% |

3. Các khoản thế chấp, ký quỹ ngắn hạn | 5.0% | 6.2% | 9.9% |

TỔNG CỘNG | 100% | 100% | 100% |

Có thể bạn quan tâm!

-

Phân Tích Nguồn Vốn Và Sử Dụng Vốn

Phân Tích Nguồn Vốn Và Sử Dụng Vốn -

Một Số Tình Hình Kinh Doanh Và Phương Hướng Hoạt Động

Một Số Tình Hình Kinh Doanh Và Phương Hướng Hoạt Động -

Phân Tích Sự Biến Động Của Tài Sản Cố Định Và Đầu Tư Dài Hạn

Phân Tích Sự Biến Động Của Tài Sản Cố Định Và Đầu Tư Dài Hạn -

Phân Tích Biến Động Của Doanh Thu - Chi Phí – Lợi Nhuận

Phân Tích Biến Động Của Doanh Thu - Chi Phí – Lợi Nhuận -

Phân Tích Các Tỷ Số Về Cơ Cấu Tài Chính

Phân Tích Các Tỷ Số Về Cơ Cấu Tài Chính -

Phân tích và đánh giá tình hình tài chính công ty TNHH Ôtô Huyndai Nam Việt - 10

Phân tích và đánh giá tình hình tài chính công ty TNHH Ôtô Huyndai Nam Việt - 10

Xem toàn bộ 112 trang tài liệu này.

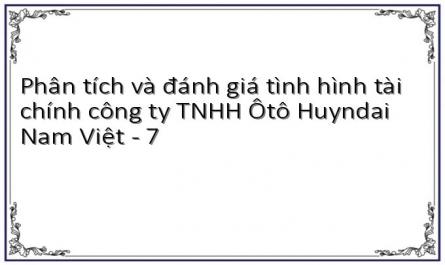

KẾT CẤU CỦA

TÀI SẢN LƯU ĐỘNG VÀ ĐẦU TƯ NGẮN HẠN

7.8% 5.5%

2.5%

8.8%

5.1%0.9%

17.3%

86.7%

88.6%

76.6%

Năm 2004

Năm 2005 Năm 2006

Tiền

Các khoản phải thu Hàng tồn kho

Tài sản lưu động khác

Nhận xét:

Qua bảng phân tích và biểu đồ trên ta thấy trong kết cấu của tài sản lưu động và đầu tư ngắn hạn thì “hàng tồn kho” luôn chiếm tỷ trọng cao nhất và cao hơn hẳn các tài khoản khác, tiếp theo là đến “tài sản lưu động khác” có xu hướng tăng dần qua các năm, kế đến là “tiền” đứng thứ ba, và cuối cùng là “các khoản phải thu” cũng có xu hướng tăng dần qua các năm.

- Năm 2004, tổng tài sản lưu động và đầu tư ngắn hạn của công ty là 40.1 tỷ, trong đó “hàng tồn kho” chiếm tỷ trọng cao nhất (86.7% giá trị tổng tài sản lưu động và đầu tư ngắn hạn), đứng thư hai là “tài sản lưu động khác” (chiếm 7.8%), và cuối cùng là “tiền” (chiếm 5.5%).

- Năm 2005, tổng tài sản lưu động và đầu tư ngắn hạn của công ty tăng lên

41.9 tỷ (tăng thêm 1.8 tỷ), trong đó tỷ trọng “hàng tồn kho” tăng từ 86.7% năm 2004 lên 88.6% năm 2005 (chủ yếu là sự gia tăng của hàng hoá tồn kho) và vẫn giữ vị trí cao nhất trong kết cấu của tài sản lưu động. Tiếp đến là “tài sản lưu động khác” đứng thứ hai, chiếm 8.8% (trong khi năm 2004 chiếm 7.8% chủ yếu là do sự gia tăng của các khoản thế chấp, ký cược và ký quỹ ngắn hạn). Thứ ba là “tiền”, giảm từ 5.5% năm 2004 xuống còn 2.5% năm 2005 (do công ty giảm vốn bằng tiền). Và cuối cùng là “các khoản phải thu” chiếm một tỷ trọng không đáng kể.

- Năm 2006, tổng tài sản lưu động và đầu tư ngắn hạn của công ty tăng lên

42.6 tỷ (tăng thêm hơn 700 triệu) và “hàng tồn kho” vẫn chiếm tỷ trọng cao nhất tuy đã giảm từ 88.6% năm 2005 xuống còn 76.6% năm 2006 chủ yếu là do giải phóng được một lượng hàng hóa tồn kho). Tỷ trọng “tài sản lưu động khác” tăng đáng kể từ 8.8% năm 2005 lên 17.3% năm 2006 (nguyên nhân vẫn do sự gia tăng của các khoản thế chấp, ký cược, ký quỹ ngắn hạn và các khoản tạm ứng) và vẫn giữ vị trí thứ hai. Kế đến là tỷ trọng của “tiền”, tăng từ 2.5% năm 2005 lên 5.1% năm 2006 (do công ty tăng dự trữ tiền mặt và tiền gửi ngân hàng) và vẫn giữ vị trí thứ ba. Cuối cùng là “các khoản phải thu” chiếm một tỷ trọng không đáng kể 0.9%.

Phân tích kết cấu của Tài sản cố định và đầu tư dài hạn

BẢNG 2.10: PHÂN TÍCH KẾT CẤU CỦA TÀI SẢN CỐ ĐỊNH VÀ ĐẦU TƯ DÀI HẠN

Năm 2004 | Năm 2005 | Năm 2005 | ||||

Số tiền | % | Số tiền | % | Số tiền | % | |

1. Tài sản cố định | 15,117,855,461 | 92.6% | 15,071,948,171 | 75.3% | 20,358,971,653 | 73.4% |

2. Góp vốn liên doanh | 1,200,000,000 | 7.4% | 4,940,718,000 | 24.7% | 7,364,670,394 | 26.6% |

TỔNG CỘNG | 16,317,855,461 | 100% | 20,012,666,171 | 100% | 27,723,642,047 | 100% |

KẾT CẤU CỦA TÀI SẢN CỐ ĐỊNH VÀ ĐẦU TƯ DÀI HẠN

7.4%

24.7%

26.6%

92.6%

75.3%

73.4%

Năm 2004

Năm 2005

Năm 2006

Tài sản cố định Góp vốn liên doanh

Trong kết cấu của “tài sản cố định và đầu tư dài hạn” thì tài sản cố định chiếm tỷ trọng lớn hơn và có xu hướng giảm dần còn “góp vốn liên doanh chiếm tỷ trọng ít hơn và có xu hướng tăng dần qua các năm.

Năm 2004, “tài sản cố định” chiếm phần lớn trong kết cấu “tài sản cố định và đầu tư dài hạn” (92.6%), trong khi đó “đầu tư dài hạn” mà cụ thể là “góp vốn liên doanh” chỉ chiếm 7.4%.

Năm 2005 tỷ trọng của “tài sản cố định” giảm đáng kể còn 75.3% trong khi “góp vốn liên doanh” tăng lên 24.7%.

Năm 2006 tỷ trọng của “tài sản cố định tiếp tục giảm còn 73.4% trong khi “góp vốn liên doanh” tăng lên 26.6%

Nhận xét chung cho sự thay đổi kết cấu của tài sản:

- Mặc dù có tỷ trọng giảm nhưng “hàng tồn kho” vẫn luôn chiếm một tỷ lệ lớn trong tài sản lưu động và đầu tư ngắn hạn. Tuy nhiên, do đặc thù của việc kinh doanh ôtô (như đã phân tích ở phần “sự biến động tài sản”), ta thấy đây không phải là điều đáng lo lắng đối với công ty.

- Tài khoản “các khoản phải thu” luôn chiếm một tỷ lệ rất nhỏ trong giá trị tổng tài sản cho thấy doanh nghiệp hầu như không bị chiếm dụng vốn ở mục này.

- Trong “tài sản lưu động khác”, “tạm ứng” và “các khoản thế chấp, ký cược, ký quỹ ngắn hạn” cũng có tỷ trọng tăng dần theo từng năm. Đáng kể là khoản “tạm ứng” năm 2006 tăng 2 tỷ so với năm 2005 (cho những vấn đề nội bộ, kinh doanh, sửa chữa, công tác…). Điều này đã khiến cho tỷ trọng “tài sản lưu động khác” cũng tăng từ 5.5% năm 2004 lên 6% năm 2005 và năm 2006 là 10.5%.

- Đáng chú ý trong kết cấu “tài sản cố định và đầu tư dài hạn” là “góp vốn liên doanh”, tuy chiếm một tỷ trọng không cao nhưng mỗi năm đều có sự gia tăng đáng kể. Điều này chứng tỏ công ty có định hướng và kỳ vọng khá cao vào việc góp vốn vào những dự án liên doanh.

b. Phân tích kết cấu Nguồn vốn

KẾT CẤU CỦA NGUỒN VỐN

47.1% 52.9%

44.7%

55.3%

49.2% 50.8%

Năm 2004

Năm 2004

Năm 2004

Nợ phải trả Vốn chủ sở hữu

BẢNG 2.11: PHÂN TÍCH KẾT CẤU CỦA NGUỒN VỐN

Năm 2004 | Năm 2005 | Năm 2006 | ||||

Số tiền | % | Số tiền | % | Số tiền | % | |

1. NPT | 29,812,406,960 | 52.9% | 34,193,172,939 | 55.3% | 35,705,132,312 | 50.8% |

2. VCSH | 26,580,624,114 | 47.1% | 27,680,855,879 | 44.7% | 34,580,561,216 | 49.2% |

TỔNG CỘNG | 56,393,031,074 | 100% | 61,874,028,819 | 100% | 70,285,693,528 | 100% |

- Năm 2004, tổng nguồn vốn là 56.4 tỷ trong đó nợ phải trả chiếm 52.9% (29.8 tỷ), vốn chủ sở hữu chiếm 47.1% (26.6 tỷ).

- Năm 2005, tổng nguồn vốn tăng lên 61.9 tỷ. Trong khi tỷ trọng của nợ phải trả tăng lên 55.3% (34.2 tỷ) thì tỷ trọng vốn chủ sở hữu lại giảm xuống còn 44.7% (27.7 tỷ).

- Năm 2006, tổng nguồn vốn tăng lên gần 70.3 tỷ và lần này thì kết cấu của nợ phải trả và vốn chủ sở hữu lại có sự thay đổi đáng kể theo hướng nợ phải trả giảm (còn 50.8%) còn vốn chủ sở hữu tăng (49.2%).

Như vậy trong suốt ba năm, tỷ trọng của nợ phải trả lúc nào cũng cao hơn của vốn chủ sở hữu cho thấy tài sản của công ty được hình thành trên cơ sở nợ phải trả nhiều hơn trên vốn chủ sở hữu. Năm 2006, tỷ trọng này đã có sự thay đổi theo hướng giảm dần nợ phải trả và tăng dần vốn chủ sở hữu chứng tỏ công ty có xu hướng phát triển trên phần vốn tự có của mình nhiều hơn trên nền tảng nợ phải trả.

Phân tích kết cấu của Nợ phải trả.

BẢNG 2.12: PHÂN TÍCH KẾT CẤU CỦA NỢ PHẢI TRẢ

Năm 2004 | Năm 2005 | Năm 2006 | ||||

Số tiền | % | Số tiền | % | Số tiền | % | |

1. Vay ngắn hạn | 22,750,852,998 | 76.3% | 17,231,219,506 | 50.4% | 16,835,848,268 | 47.2% |

2. Phải trả cho người bán | 1,878,429,614 | 6.3% | 8,942,059,894 | 26.2% | 8,306,894,582 | 23.3% |

3. Người mua trả tiền trước | 12,903,857 | 0.0% | 5,794,290,783 | 16.9% | 8,639,854,206 | 24.2% |

4. Thuế và khoản phải nộp NN | 36,782,107 | 0.1% | -16,340,443 | 0.0% | 28,967,563 | 0.1% |

5. Các khoản phải trả, phải nộp khác | 5,133,438,384 | 17.2% | 2,241,943,200 | 6.6% | 1,893,567,693 | 5.3% |

TỔNG CỘNG | 29,812,406,960 | 100% | 34,193,172,940 | 100% | 35,705,132,312 | 100% |

KẾT CẤU CỦA NỢ PHẢI TRẢ

6.6%

5.3%

17.2%

6.3%

16.9%

24.2%

50.4% 47.2%

76.3%

26.2%

23.3%

Năm 2004

Năm 2005

Năm 2006

Vay ngắn hạn Phải trả người bán

Người mua trả tiền trước

Thuế và các khoản phải nộp Nhà nước Các khoản phải trả, phải nộp khác

50.4% 47.2%

76.3%

Nhận xét:

Qua bảng phân tích và biểu đồ trên ta thấy:

“Vay ngắn hạn” chiếm tỷ trọng cao nhất và có xu hướng giảm dần qua các năm. Đây là một điểm thuận lợi cho thấy công ty sẽ giảm bớt được gánh nặng trả lãi vay vào những năm sau. Tiếp theo đến “phải trả người bán” giữ vị trí thứ hai và có xu hướng tăng dần qua các năm. Kế đến là “người mua trả tiền trước”, cũng có xu hướng tăng dần qua các năm. Cuối cùng là “các khoản phải trả, phải nộp khác”, có xu hướng giảm dần qua các năm. “Còn thuế và các khoản phải nộp Nhà nước” chiếm tỷ trọng rất nhỏ không đáng kể.

Năm 2004, tổng nợ phải là 29.8 tỷ, trong đó “vay ngắn hạn” chiếm tỷ trọng cao nhất là 76.3% (22.8 tỷ), tiếp theo là “các khoản phải trả, phải nộp khác” chiếm 17.2% (5.1 tỷ), kế đến là “phải trả cho người bán” chiếm 6.3% (1.9 tỷ), cuối cùng là “thuế và các khoản phải nộp Nhà nước” chiếm 0.1% (37 triệu). Còn “người mua trả tiền trước” chiếm một tỷ trọng rất nhỏ (gần 0%). Đây là năm đầu thành lập công ty nên các giao dịch buôn bán với khách hàng chưa phát triển.

Năm 2005, nợ phải trả tăng từ 29.8 tỷ năm 2004 lên 34.2 tỷ năm 2005. Trong đó “vay ngắn hạn” tuy giảm từ 22.6 tỷ năm 2004 xuống còn 17.3 tỷ năm 2005 nhưng vẫn chiếm tỷ trọng cao nhất là 50.4%. Tiếp theo là đến “phải trả người bán” chiếm 26.2% trong khi năm 2004 chỉ chiếm 6.3%. Kế đó là “người mua trả tiền trước” chiếm 16.9 %, tăng đáng kể so với năm 2004 chỉ chiếm hơn 0%. Cuối cùng là “các khoản phải trả, phải nộp khác” chiếm 6.6%, giảm khá nhiều so với năm 2004 là 17.2%. Còn “thuế và các khoản nộp Nhà nước” công ty được khấu trừ. Qua một năm kinh doanh, công ty đã có nhiều giao dịch với người mua và người bán hơn. Điều này được chứng minh qua tỷ trọng của “người mua trả tiền trước” và “phải trả người bán” tăng vọt.

Năm 2006 “Nợ phải trả” tăng từ 34.2 tỷ lên 35.7 tỷ, trong đó tỷ trọng của “vay ngắn hạn” tuy tiếp tục giảm từ 50.4% năm 2005 xuống còn 47.2% năm 2006 nhưng vẫn chiếm tỷ trọng cao nhất trong “nợ phải trả”. “Phải trả người bán” và “các khoản phải trả, phải nộp” cũng giảm nhẹ (“phải trả người bán giảm” từ 26.2% năm 2005 xuống còn 23.3% năm 2006, và “các khoản phải trả, phải nộp khác” giảm từ 6.6% năm 2005 xuống còn 5.3% năm 2006. Trong khi đó tỷ trọng của “người mua trả tiền trước” tiếp tục tăng mạnh từ 16.9% năm 2005 lên 24.2 năm 2006.

Phân tích kết cấu của Vốn chủ sở hữu

BẢNG 2.13: PHÂN TÍCH KẾT CẤU CỦA VỐN CHỦ SỞ HỮU

Năm 2004 | Năm 2005 | Năm 2006 | ||||

Số tiền | % | Số tiền | % | Số tiền | % | |

1. Nguồn vốn kinh doanh | 26,823,000,000 | 100.9% | 27,307,464,894 | 98.7% | 32,987,287,477 | 95.4% |

2. Lợi nhuận chưa phân phối | -231,671,886 | -0.9% | 384,094,985 | 1.4% | 1,593,273,739 | 4.6% |

3. Nguồn kinh phí, quỹ khác | -10,704,000 | 0.0% | -10,704,000 | 0.0% | 0 | 0.0% |

TỔNG CỘNG | 26,580,624,114 | 100% | 27,680,855,879 | 100% | 34,580,561,216 | 100% |

KẾT CẤU CỦA VỐN CHỦ SỞ HỮU

1.4% 4.6%

100.9%

98.7%

95.4%

Năm 2004

Năm 2005

Năm 2006

Nguồn vốn kinh doanh Lợi nhuận chưa phân phối

Các nguồn kinh phí, quỹ khác

Trong “vốn chủ sở hữu”, “nguồn vốn kinh doanh” chiếm gần như toàn bộ.

Năm 2005, trong khi “vốn chủ sở hữu” của công ty là 27.7 tỷ thì “nguồn vốn kinh doanh” chiếm 98.7%, giảm không đáng kể so với năm 2004 là 100.9%. Thay vào đó là sự tăng lên của “lợi nhuận chưa phân phối, từ -0.9% năm 2004 (do năm 2004 công ty làm ăn lỗ) lên 1.4% năm 2005.

Năm 2006 “Vốn chủ sở hữu” tăng khá nhiều từ 27.7 tỷ năm 2005 lên 34.6 tỷ. “Nguồn vốn kinh doanh” tăng mạnh từ 27.3 tỷ năm 2005 lên gần 33 tỷ năm 2006 nhưng tỷ trọng của nó lại tiếp tục giảm từ 98.7% năm 2005 xuống còn 95.4% năm 2006. “Lợi nhuận chưa phân phối” cũng tăng khá nhiều từ 384 triệu năm 2005 lên

1.6 tỷ năm 2006, điều này làm cho tỷ trọng của nó cũng tăng từ 1.4% lên 4.6% giá trị vốn chủ sở hữu.

Nhận xét chung cho sự thay đổi kết cấu của nguồn vốn:

“Nguồn vốn kinh doanh” của công ty luôn chiếm tỷ trọng lớn nhất trong giá trị “vốn chủ sở hữu”. Điều này cho thấy công ty luôn có một nguồn tài chính dồi dào để tài trợ cho các hoạt động kinh doanh cũng như những hoạt động khác của công ty.