Ngoài việc liên tục cải tiến quy trình cung cấp sản phẩm, để đáp ứng nhu cầu ngày càng khắt khe của khách hàng, Techcombank cũng đã triển khai rất nhiều chương trình chăm sóc khách hàng, khuyến mại tặng quà có ý nghĩa tới khách hàng: “May mắn mỗi ngày, vận may tỷ phú”, “Vui Tết Techcombank – Lì xì cực lớn” giải đặc biệt 3,6 tỷ đồng, “Trúng thưởng Vespa LX từ ngân hàng trực tuyến F@st i- bank”, “Gửi Techcombank, trúng mercedes”, “Tiết kiệm siêu giải thưởng”…

2.3. Bối cảnh kinh tế vĩ mô Việt Nam.

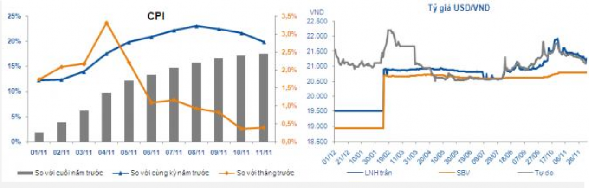

Năm 2011, trước rất nhiều tác động bất lợi từ trong và ngoài nước, lạm phát và bất ổn tỷ giá là 2 thách thức lớn nhất đối với kinh tế Việt Nam. Việc phá giá mạnh VND cùng giá hàng hóa thế giới tăng mạnh đã ảnh hưởng mạnh làm giá hàng hóa nhập khẩu và hàng hóa trong nước tăng cao. Cùng với tác động trễ từ việc nới lỏng chính sách tiền tệ nửa cuối năm 2010 và chủ trương điều hành giá các mặt hàng thiết yếu như điện, xăng dầu theo cơ chế thị trường, lạm phát các tháng đầu năm đã tăng cao và luôn ở trên mức 1,5%/tháng.

Biểu đồ 2.21: Biến động CPI và tỷ giá USD/VNĐ nửa cuối năm 2011

Diễn biến thị trường tiền tệ:

Thị trường VND:

Huy động VND gặp nhiều khó khăn khiến lãi suất tăng cao: Trước tác động của chính sách thắt chặt tiền tệ, nhiều ngân hàng gặp khó khăn thanh khoản đã đẩy lãi suất trên thị trường liên ngân hàng cũng như thị trường dân cư tăng mạnh. Lãi suất huy động VND có lúc bị đẩy lên tới 18-19% để hấp dẫn người gửi tiền.

Tín dụng VND tăng chậm: Bên cạnh khó khăn thanh khoản của một số ngân hàng khiến nguồn cung tín dụng bị hạn chế, lãi suất huy động tăng đẩy lãi suất cho vay vượt quá sức chịu đựng của doanh nghiệp là một trong những nguyên nhân

khiến tín dụng tăng chậm so với cuối 2010. Mặt khác, dưới áp lực của trần tăng trưởng tín dụng, một số ngân hàng đẩy mạnh tín dụng ngay từ đầu năm đã xảy ra tình trạng dư vốn nhưng không thể giải ngân thêm.

Ngoài nguyên nhân lãi suất cao khiến doanh nghiệp không mặn mà với việc vay vốn ngân hàng, tín dụng tăng chậm còn bắt nguồn một phần từ việc kinh tế khó khăn, hàng hóa tiêu thụ chậm, hàng tồn kho tăng cao khiến nhiều doanh nghiệp rơi vào tình trạng phá sản, hoặc phải thu hẹp quy mô. Tính riêng 9 tháng đầu năm 2011, số doanh nghiệp phá sản, giải thể ước khoảng 4,7 nghìn doanh nghiệp. Sản xuất kinh doanh gặp khó khăn khiến nhiều doanh nghiệp không thanh toán được nợ, tỷ lệ nợ xấu của hệ thống ngân hàng vào cuối tháng 8/2011 ở mức trên 3%, tương đương khoảng 76.000 tỷ đồng, trong đó nợ có khả năng mất vốn chiếm tới 37.000 tỷ đồng.

Thị trường ngoại tệ:

Song song với chủ trương thắt chặt tiền tệ, trong năm 2011, NHNN còn có những động thái mạnh mẽ và kiên quyết nhằm hạn chế tình trạng đô la hóa nền kinh tế, qua đó ổn định tỷ giá. Cụ thể, bên cạnh việc siết chặt kiểm tra và xử lý mua bán ngoại tệ trên thị trường tự do

Thị trường vàng:

Năm 2011 đã chứng kiến những biến động khó lường của giá vàng thế giới, ảnh hưởng không nhỏ đến giá vàng trong nước.

Trong 6 tháng đầu năm 2012, thị trường vốn đã có những cải thiện đáng kể so

với năm 2011.

Lãi suất tiếp tục giảm trên tất cả các thị trường

Trên thị trường huy động vốn, lãi suất phát hành TPCP từng bước được điều hành theo xu hướng giảm và tiếp tục mang định hướng dẫn dắt để giảm mặt bằng lãi suất chung của cả thị trường.Tính đến ngày 21/6/2012, lãi suất phát hành TPCP đã giảm khoảng 2,6 - 3% so với thời điểm đầu năm 2012.

Trên thị trường huy động từ các tổ chức kinh tế và dân cư, kể từ đầu năm, NHNN đã 4 lần điều chỉnh giảm trần lãi suất huy động, theo đó lãi suất tiền gửi tối đa bằng VND đối với tiền gửi không kỳ hạn và có kỳ hạn dưới 1 tháng giảm từ 6%/năm xuống còn 2%/năm, đối với tiền gửi có kỳ hạn từ 1 tháng trở lên giảm từ 14%/năm xuống còn 9%/năm;

Lãi suất cho vay trên thị trường liên ngân hàng giảm mạnh xuống mức thấp

nhất trong vòng nhiều năm gần đây ở hầu hết các kỳ hạn.

Với mức lãi suất tín phiếu điều hành theo xu hướng giảm hiện nay sẽ giảm bớt áp lực trong việc phát hành TPCP tạo điều kiện giảm lãi suất TPCP qua đó góp phần định hướng giảm lãi suất chung trên thị trường.

Thị trường ngoại hối ổn định

Tỷ giá VND/USD tiếp tục duy trì ổn định kể từ đầu năm. Tuy nhiên, tỷ giá được dự báo sẽ tăng trong thời gian tới do lãi suất huy động VND liên tục giảm và nhiều khả năng sẽ giảm sâu hơn nữa khiến tiền đồng mất giá so với USD.

Tổng tài sản hệ thống giảm và nợ xấu tăng cao

Theo NHNN, tính đến 30/4/2012: tổng tín dụng trong toàn hệ thống là

2.617.320 tỷ đồng, giảm 0,59% so với cuối năm 2011. Nguyên nhân chủ yếu vẫn xuất phát từ: (i) vấn đề hàng tồn kho của doanh nghiệp vẫn chưa được cải thiện nhiều, đo dó các ngân hàng thương mại thận trọng trong việc giải ngân do lo ngại về nợ xấu; (ii) mặt bằng lãi suất vẫn còn cao so với nhu cầu của doanh nghiệp (75% doanh nghiệp chấp nhận mức lãi vay 14% - 15%) trong khi rất ít doanh nghiệp có thể đáp ứng được điều kiện để vay với mức lãi suất ưu đãi.

Tổng huy động từ dân cư và doanh nghiệp tiếp tục tăng chậm trong khi Tổng tài sản toàn hệ thống lại có xu hướng giảm. Nợ xấu của toàn hệ thống tổ chức tín dụng tính đến tháng 4/2012 khoảng 108,6 nghìn tỷ đồng, tăng 28,18 nghìn tỷ đồng (35%) với tốc độ tăng trung bình 8,6%/tháng, cao hơn so với mức tăng bình quân cùng kỳ năm 2011.

2.4. Vận dụng mô hình SWOT đánh giá năng lực cạnh tranh của ngân hàng TMCP Kỹ thương Việt Nam (TECHCOMBANK)

Trong chiến lược nâng cao năng lực cạnh tranh của mình, Techcombank đã từng bước cải cách toàn diện ngân hàng về mặt quản trị doanh nghiệp, quản trị rủi ro trong phát triển sản phẩm dịch vụ theo tiêu chuẩn quốc tế, đặc biệt là đầu tư về công nghệ. Có thể đánh giá tổng quan về năng lực cạnh tranh của Techcombank thông qua mô hình SWOT như sau:

Bảng 2.4: Mô hình SWOT

Điểm yếu (W) -Chưa có vị thế mạnh tại TP. Hồ Chí Minh - là thị trường lớn nhất của cả nước - Cán bộ dàn mỏng, thiếu cán bộ để đáp ứng tốc độ phát triển mạng lưới - Công tác điều hành, quản trị chưa đạt chuẩn mực ngân hàng quốc tế hiện đại - Vốn điều lệ còn thấp, yếu về uy tín so với các đối thủ hàng đầu - Hệ thống đánh giá rủi ro tín dụng chưa thực sự hiệu quả | |

Cơ hội (O) - Phân chia lại miếng bánh thị phần cho ngân hàng - Phát triển đúng thị trường và lĩnh vực kinh doanh nắm lợi thế | Thách thức (T) - Khả năng tiếp tục giảm trần lãi suất - Quy mô được phép tăng trưởng tín dụng hạn hẹp - Cầu tín dụng giảm - Bài toán nợ xấu chưa có lời giải - Áp lực phải nâng cao năng lực tài chính - Áp lực tái cơ cấu - Cạnh tranh từ khối ngoại |

Có thể bạn quan tâm!

-

Phân Tích Chất Lượng Dư Nợ Cho Vay 6 Tháng Đầu Năm 2012

Phân Tích Chất Lượng Dư Nợ Cho Vay 6 Tháng Đầu Năm 2012 -

Vốn Điều Lệ Một Số Nhtm Cổ Phần Tại Việt Nam

Vốn Điều Lệ Một Số Nhtm Cổ Phần Tại Việt Nam -

Hệ Thống Mạng Lưới Và Mức Độ Đa Dạng Hóa Sản Phẩm Dịch Vụ

Hệ Thống Mạng Lưới Và Mức Độ Đa Dạng Hóa Sản Phẩm Dịch Vụ -

Mạng Lưới Hoạt Động Của Một Số Nhtm Tại Việt Nam

Mạng Lưới Hoạt Động Của Một Số Nhtm Tại Việt Nam -

Nâng cao năng lực cạnh tranh của Ngân hàng TMCP Kỹ thương Việt Nam Techcombank trong điều kiện hội nhập kinh tế quốc tế - 12

Nâng cao năng lực cạnh tranh của Ngân hàng TMCP Kỹ thương Việt Nam Techcombank trong điều kiện hội nhập kinh tế quốc tế - 12 -

Nâng cao năng lực cạnh tranh của Ngân hàng TMCP Kỹ thương Việt Nam Techcombank trong điều kiện hội nhập kinh tế quốc tế - 13

Nâng cao năng lực cạnh tranh của Ngân hàng TMCP Kỹ thương Việt Nam Techcombank trong điều kiện hội nhập kinh tế quốc tế - 13

Xem toàn bộ 113 trang tài liệu này.

2.4.1. Cơ hội và thách thức

2.4.1.1. Thách thức

Khả năng tiếp tục giảm trần lãi suất: Theo Nghị quyết của Quốc hội cũng như chủ trương chung của Chính phủ và NHNN, chính sách tiền tệ năm 2012 sẽ tiếp tục được định hướng chặt chẽ nhưng sẽ giảm dần lãi suất để tháo gỡ khó khăn cho doanh nghiệp. Do đó, khi lạm phát các tháng gần đây đang có xu hướng giảm, khả năng giảm trần lãi suất vào đầu năm sau là hoàn toàn có thể. Việc sử dụng mệnh lệnh hành chính để buộc các ngân hàng chỉ được huy động với lãi suất không vượt quá trần có lẽ chỉ là giải pháp mang tính tình thế, khó có thể duy trì được lâu dài, nói cách khác đây là giải pháp không mang tính thị trường. Tuy nhiên, trong

bối cảnh hiện nay, NHNN vẫn cần thiết phải sử dụng giải pháp mạnh tay này để đạt được những mục tiêu về kinh tế lớn hơn. Theo đó, đây sẽ là một trong những nguyên nhân quan trọng khiến các ngân hàng tiếp tục gặp khó khăn trong việc thu hút tiền gửi VND. Thêm vào đó, chính sách tiền tệ thận trọng cũng khiến nguồn cung tiền ra thị trường hạn chế, ảnh hưởng không nhỏ đến thanh khoản của toàn hệ thống nói chung và Techcombank nói riêng.

Quy mô được phép tăng trưởng tín dụng hạn hẹp: Cũng theo định hướng của NHNN, chỉ tiêu tăng trưởng tín dụng năm 2012 nhiều khả năng chỉ ở mức 15- 17%, nếu không tính năm 2011 thì đây là mức thấp nhất kể từ năm 2003, trước tình hình kinh tế trong nước đang gặp khó khăn tình hình tín dụng tăng trưởng chậm có thể còn kéo dài sang một số năm tiếp theo. Thực tế hiện nay, tăng trưởng tín dụng toàn hệ thống ở mức rất thấp khi ước tính cả năm chỉ đạt khoảng 12-13% so với cuối năm trước, nên quy mô tổng tín dụng được phép tăng trong năm 2012 cho các ngân hàng được tính trên con số này sẽ khá hạn hẹp.

Ngoài ra, NHNN cũng đưa ra chính sách yêu cầu tất cả các tổ chức tín dụng phải dành 20% tổng dư nợ cho khu vực nông nghiệp và nông thôn, Techcombank là một trong những ngân hàng không có lợi thế trong lĩnh vực này sẽ phải chuyển số vốn tương đương cho Agribank để thực hiện giải ngân. Như vậy, quy định này mặc dù có tác dụng rất tích cực đến kinh tế nói chung và khu vực sản xuất nông nghiệp nói riêng song đây có thể là bất lợi đối với Techcombank có khả năng kiếm lợi nhuận cao hơn từ việc giải ngân khoản vốn trên vào các lĩnh vực khác.

Cầu tín dụng giảm: Kinh tế thế giới và Việt Nam năm 2012 được dự báo còn nhiều khó khăn khiến người dân thắt chặt chi tiêu, cầu tiêu dùng giảm gián tiếp ảnh hưởng đến nhu cầu sử dụng dịch vụ ngân hàng. Bên cạnh đó, cầu tiêu dùng giảm cũng khiến doanh nghiệp tiếp tục phải thu hẹp sản xuất hoặc hoạt động cầm chừng. Như vậy, cầu tín dụng sản xuất và cầu tín dụng tiêu dùng năm 2012 dự kiến bị thu hẹp, tín dụng phát sinh mới khá hạn chế trong khi ngân hàng đang triệt để thu hồi nợ xấu, lợi nhuận từ mảng tín dụng của Techcombank dự kiến sẽ không tăng trưởng mạnh.

Bài toán nợ xấu chưa có lời giải: Nợ xấu và xử lý nợ xấu sẽ tiếp tục là vấn đề nóng trong năm 2012 và các năm tiếp theo khi tỷ lệ nợ xấu thực tế được cho là lớn hơn nhiều so với mức trên 3% tổng dư nợ mà NHNN công bố cuối tháng 8/2011. Vào tháng 8/2012 theo báo cáo của Thống đốc NHNN trước Quốc hội tỷ lệ

nợ xấu thực tế là hơn 8%, trong khi Fitch thông báo nợ xấu VNĐ của Việt Nam cuối tháng 6/2012 khoảng 13% tổng dư nợ. Bên cạnh đó, từ ngày 1/4/2012, NHNN sẽ chính thức công bố đều đặn 5/12 chỉ tiêu an toàn hoạt động của hệ thống ngân hàng gồm CAR, ROA, ROE, tỷ lệ nợ xấu và tỷ lệ dự nợ trong từng lĩnh vực. Theo đó, việc chính thức công khai tỷ lệ nợ xấu của toàn hệ thống có thể có những ảnh hưởng nhất định đến niềm tin của người dân vào tính an toàn của hệ thống ngân hàng. Hiện tại, ngoài các khoản trích lập dự phòng có sẵn tại các ngân hàng nói chung và Techcombank nói riêng, vấn đề xử lý nợ xấu vẫn chưa có lời giải cụ thể và sẽ là nhân tố ảnh hưởng quan trọng đến quá trình tái cơ cấu hệ thống ngân hàng hiện nay và cả tương lai trong những năm tới.

Áp lực phải nâng cao năng lực tài chính: Chủ trương nâng cao năng lực tài chính, hiệu quả hoạt động của hệ thống ngân hàng Việt Nam đã được khởi động từ Nghị định 141/2006/NĐ-CP khi Chính phủ đặt ra lộ trình tăng vốn pháp định của các ngân hàng lên mức 3.000 tỷ đồng vào năm 2010. Bên cạnh đó, lộ trình tăng vốn pháp định lên mức 5.000 tỷ đồng vào năm 2012 và mức 10.000 tỷ đồng vào năm 2015 cũng trong quá trình xem xét áp dụng. Cùng với quá trình này, NHNN cũng liên tục đưa ra những quy định buộc các ngân hàng phải nâng cao tiêu chuẩn an toàn hoạt động và khả năng thanh khoản như Quyết định 493/2005/QĐ-NHNN về trích lập dự phòng chung và dự phòng cụ thể, ban hành Thông tư 13 và Thông tư 19 năm 2010 đề ra các tiêu chuẩn về CAR, tỷ lệ cấp tín dụng,…Quá trình thực hiện những quy định trên đã bộc lộ nhiều yếu kém của hệ thống ngân hàng Việt Nam khi không phải tất cả các ngân hàng đều đáp ứng được yêu cầu của NHNN đúng hạn, một số văn bản đã phải sửa đổi hoặc lùi thời hạn để tạo điều kiện cho các ngân hàng chấp hành đúng quy định đã đặt ra. Mặc dù luôn đạt được nhiều chỉ tiêu trong những quy định mà NHNN đề ra, nhưng trong tình hình hội nhập kinh tế sâu sắc chắc chắn trong những năm tới sẽ có thêm nhiều ngân hàng nước ngoài nhảy vào thị trường trong nước do vậy nâng cao năng lực tài chính là một áp lực không nhỏ đối với Techcombank.

Áp lực tái cơ cấu: Nhiều bất cập của hệ thống ngân hàng được bộc lộ trong thời gian qua, thanh khoản yếu kém cùng với tình hình nợ xấu cao có nguy cơ gây rủi ro đến an toàn hệ thống khiến việc tái cơ cấu, cải tổ toàn bộ hệ thống tài chính, trong đó quan trọng nhất là hệ thống ngân hàng đã trở thành vấn đề cấp bách và khó có thể trì hoãn lâu hơn nữa. NHNN cũng thể hiện mong muốn tái cơ cấu hệ thống

ngân hàng thông qua nhiều chính sách quan trọng trong năm 2011 để đẩy nhanh quá trình tái cơ cấu. Áp lực sáp nhập ngân hàng đã lên đến đỉnh điểm vào năm 2011 và đầu năm 2012 khi nhiều ngân hàng gặp khó khăn trầm trọng về thanh khoản đang rất cần tiền để trả nợ. NHNN cũng đã có sẵn hành lang pháp lý dành cho các hoạt động phá sản, sáp nhập ngân hàng thông qua việc ban hành Thông tư 34/2011/TT- NHNN về trình tự, thủ tục thu hồi giấy phép và thanh lý tài sản của tổ chức tín dụng. Như vậy, sự yếu kém trong nội tại ngân hàng dẫn đến áp lực phải tái cơ cấu đang đặt ra thách thức cho các tổ chức này trước 2 lựa chọn hoặc phải tìm đối tác sáp nhập để nâng cao năng lực tài chính hoặc chấp nhận giải thể.

Sau LienVietBank và Tiết kiệm Bưu điện (VPSC), sự kiện sáp nhập của 3 ngân hàng Ficombank, SCB và Tinnghiabank mới đây là thương vụ sáp nhập thứ 2 của ngành ngân hàng nhưng là thương vụ đầu tiên nằm trong lộ trình tái cấu trúc hệ thống ngân hàng Việt Nam do NHNN đặt ra. Sau sáp nhập, ngân hàng mới được thành lập sẽ có tổng tài sản ước trên 150.000 tỷ đồng với quy mô vốn điều lệ khoảng 10.600 tỷ đồng và trên 200 đơn vị chi nhánh, phòng giao dịch. Theo đó, quy mô vốn điều lệ của ngân hàng mới sáp nhập sẽ tương đương với Eximbank và lớn hơn so với 1 số ngân hàng thương mại cổ phần lớn trong nước như ACB, MB, Sacombank và cả Techcombank. Như vậy, tái cơ cấu hệ thống ngân hàng ngoài việc tạo ra áp lực phải sáp nhập hoặc giải thể đối với các ngân hàng yếu kém, quá trình này cũng tạo ra những ngân hàng mới sau sáp nhập và có thể sẽ trở thành thách thức cạnh tranh mới cho Techcombank trong tương lai.

Cạnh tranh từ khối ngoại: Mặc dù các quy định hạn chế đối với ngân hàng nước ngoài (vốn điều lệ, tổng tài sản, thời hạn hoạt động, hình thức, lĩnh vực hoạt động) đã được dỡ bỏ vào năm 2011 theo lộ trình sau khi Việt Nam gia nhập WTO, song do kinh tế thế giới còn gặp nhiều khó khăn nên mức độ phát triển của các ngân hàng ngoại năm 2012 vẫn hạn chế. Dự kiến, sự phát triển bùng nổ, cạnh tranh gay gắt về các mảng như ngân hàng bán lẻ, tài trợ thương mại, kinh doanh vốn, ngoại tệ của ngân hàng ngoại sẽ tiếp tục diễn ra từ năm 2013 trở đi.

2.4.1.2. Cơ hội

Phân chia lại miếng bánh thị phần cho ngân hàng:

Quá trình tái cơ cấu nền kinh tế bao gồm tái cơ cấu doanh nghiệp nhà nước, tái cơ cấu hệ thống ngân hàng và tái cơ cấu đầu tư công dự kiến sẽ diễn ra mạnh mẽ

trong những năm tới. Quá trình này vừa là thách thức những cũng tạo ra không ít cơ hội cho việc thâu tóm tài sản giá rẻ, đa dạng hóa đầu tư của các ngân hàng có tình hình tài chính lành mạnh.

Thách thức bị mua bán sáp nhập của ngân hàng yếu kém cũng chính là cơ hội cho Techcombank tham gia thâu tóm các ngân hàng khác để nâng cao tiềm lực tài chính và nhanh chóng mở rộng mạng lưới hoạt động, quy mô khách hàng.

Cơ hội cho Techcombank phát triển đúng thế mạnh:

Mặt khác, quá trình tái cơ cấu cũng có thể là yếu tố tích cực với Techcombank phát triển đúng thị trường và lĩnh vực kinh doanh mà mình lợi thế. Thị trường hiện nay ít có sự phân biệt rõ ràng giữa các ngân hàng (ngân hàng yếu kém và ngân hàng nhỏ). Do đó, khi Techcombank thực sự phát huy được thế mạnh trong đúng lĩnh vực kinh doanh của mình thay vì đầu tư dàn trải chạy đua phát triển những sản phẩm tương tự nhau như trên thị trường, thì đây chính là cơ hội để khẳng định tên tuổi và trụ vững trong cuộc chiến tái cơ cấu+ toàn hệ thống của các ngân hàng này.

2.4.2. Điểm mạnh và điểm yếu

2.4.2.1 Điểm mạnh

Thể chế, quy trình, quản trị rủi ro, tuyển dụng ngày càng hợp lý, hiệu quả.

Thể chế được phân cấp cụ thể, từ Hội đồng đến các phòng/ ban trực thuộc và phân quyền minh bạch. Mỗi cá nhân, tập thể đều được giao quyền nhất định, phù hợp với lĩnh vực tham gia và đi kèm đó là những trách nhiệm công việc đảm đương.

Rủi ro trong hoạt động ngân hàng là không thể tránh khỏi và do đó để đảm bảo hiệu quả kinh doanh tối ưu thì năng lực quản trị rủi ro của ngân hàng phải tốt. Với quan điểm nhất quán và xuyên suốt của Teccombank như vậy về tầm quan trọng của công tác quản trị rủi ro, năm 2011 Techcombank đã phát triển khối Tín dụng và Quản trị rủi ro tiếp tục đánh dấu một bước phát triển mới trong công tác này, đặc biệt là phát triển trong công tác quản trị rủi ro tín dụng, vốn luôn được xác định là rủi ro chính cần được kiểm soát chặt chẽ của Techcombank.

Việc thành lập khối Tín dụng và Quản trị rủi ro trên cơ sở có sự tư vấn của HSBC được coi như bước phát triển hoàn tất về cơ cấu tổ chức cho công tác quản trị rui ro của Techcombank. Với việc thành lập khối, công tác quản trị rui ro và định