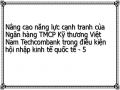

mức 62.647 tỷ, gần bằng tổng mức tín dụng trong cả năm 2011.

Biểu đồ 2.1: Tốc độ tăng trưởng tín dụng qua các thời kỳ

(Nguồn: Báo cáo tài chính năm 2009, 2010, 2011 và 6T/2012 của Techcombank)

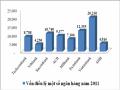

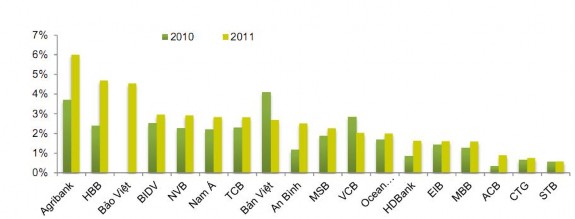

Tính đến cuối năm 2011, thị phần tín dụng của Techcombank cũng có cải thiện đáng kể so với năm 2011. Trong khi các ngân hàng quốc doanh giữ nguyên hoặc giảm thị phần thì Techcombank là một trong những ngân hàng có mức tăng thị phần ấn tượng từ 2,3% năm 2010 lên 2,45% trong năm 2011. Trong các ngân hàng thương mại ngoài quốc doanh thị phần tín dụng Techcombank chỉ thua kém Eximbank và ngân hàng ACB.

Biểu đồ 2.2: Thị phần tín dụng một số ngân hàng năm 2011

(Nguồn: BCTC hợp nhất đã được kiểm toán năm 2011)

Cùng với tốc độ tăng trưởng tín dụng và thị phần tín dụng trong năm 2011, dự phòng rủi ro tín dụng của Ngân hàng cũng tăng cao so với năm 2010. Đến thời điểm 31/12/2011, số dư dự phòng rủi ro tín dụng đã đạt mức 428 tỷ đồng, tăng 88,9% so với thời điểm cuối năm 2010. Ngoài ra 6 tháng đầu năm 2012 khi giá trị tăng trưởng tín dụng đạt gần sấp xỉ cả năm 2011 nhưng dự phòng rủi do tín dụng lại có xu hướng tăng lên là 559 tỷ đồng tăng 30,9% so với năm 2011. Điều này cho thấy chất lượng tín dụng không đảm bảo và gây rủi ro ngày một tăng. Xét cơ cấu cho vay theo kỳ hạn, cho vay ngắn hạn chiểm tỷ trọng lớn nhất trong tổng dư nợ cho vay với trên 56,82%. Tuy nhiên cơ cấu vay theo kỳ hạn đã có sự chuyển dịch tích cực qua các năm với sự tăng lên của các khoản cho vay dài hạn (tăng từ 23% năm 2010, lên 27% tại ngày năm 2011). Cơ cấu cho vay 6 tháng đầu năm 2012 không thay đổi nhiều so với năm 2011.

Biểu đồ 2.3. Cơ cấu cho vay theo thời hạn vay

(Nguồn: BCTC hợp nhất đã được kiểm toán năm 2011)

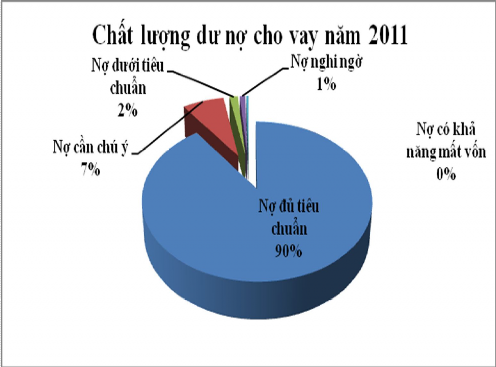

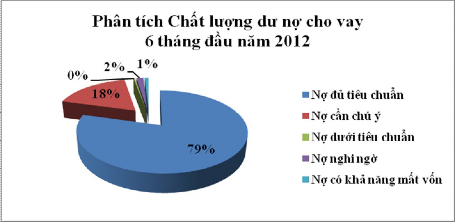

Ngân hàng có cơ cấu cho vay lành mạnh trong năm 2011, với 90% là nợ đủ tiêu chuẩn, 7% là nợ cần chú ý, còn lại là các nhóm nợ khác, tuy nhiên chỉ 6 tháng đầu năm 2012 ta thấy rõ nợ đủ tiêu chuẩn giảm mạnh xuống còn 79% và nợ cần chú ý tăng mạnh từ 7% năm 2011 lên mức 18% 6 tháng đầu năm 2012. Tình trạng nợ xấu liên tục tăng từ năm 2010 nợ xấu là 2,29%; năm 2011 nợ xấu 2,83%; 6 tháng đầu năm 2012 nợ xấu đạt 2,93% . Tuy các tiêu chuẩn này đều đáp ứng các yêu cầu của NHNN (nợ xấu <3%), nhưng nó thể hiện cơ chế quản trị rủi ro tín dụng của Ngân hàng là không được tốt. So sánh tình trạng nợ xấu của một số ngân hàng theo

nghiên cứu của công ty chứng khoán VCBS tại quý I/2012 cho thấy nợ xấu của hầu hết các ngân hàng đều tăng và nợ xấu của Techcombank đạt mức trung bình và cao hơn Vietcombank, MBbank, Eximbank…

Biều đồ 2.4: Tình trạng nợ xấu của một số ngân hàng theo nghiên cứu của công ty chứng khoán VCBS tại quý I/2012

(Nguồn: Báo cáo ngành ngân hàng quý I/2012 của VCBS)

Biểu đồ 2.5: Chất lượng dư nợ cho vay năm 2011

(Nguồn: BCTC hợp nhất đã được kiểm toán năm 2011)

Biểu đồ 2.6: Phân tích chất lượng dư nợ cho vay 6 tháng đầu năm 2012

(Nguồn: BCTC hợp nhất đã được kiểm toán năm 2011, 6 tháng đầu năm 2012)

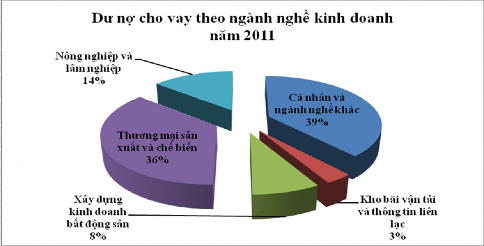

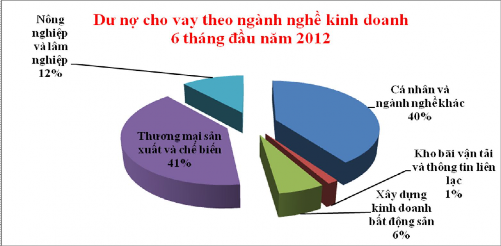

Đối tượng tín dụng của Techcombank tập trung chủ yếu vào các ngành dịch vụ với tỷ trọng 36%, tiếp đến là nông lâm nghiệp chiếm 14%, ngành xây dựng và kinh doanh bất động sản chiếm 8% tính đến 31/12/2011. Cơ cấu cho vay của Techcombank có sự dịch chuyển qua các năm, với mức tăng trưởng của nhóm ngành Nông lâm nghiệp (từ 12,31% năm 2008 lên 14,9% đến 31/12/2011); tuy nhiên ngành thương mại, sản xuất chế biến vẫn chiếm tỷ trọng đa số và ít biến động (từ 36% - 41% năm 2008 - 2011), tỷ trọng ngành bất động sản giảm từ 9% năm 2010 xuống 8% năm 2011 và giảm xuống 6% tại 6 tháng đầu năm 2012 đây là dấu hiệu rất tốt do thị trường bất động sản đóng băng và ảnh hưởng rất lớn tới nợ xấu.

Biểu đồ 2.7: Cơ cấu nợ tại thời điểm 31/12/2011

(Nguồn: BCTC hợp nhất đã được kiểm toán năm 2011)

Biểu đồ 2.8: Dư nợ cho vay theo ngành nghề kinh doanh 6 tháng đầu năm 2012

(Nguồn: BCTC hợp nhất đã được kiểm toán năm 2011, 6 tháng đầu năm 2012)

2.1.2.4. Hoạt động kinh doanh ngoại tệ và thanh toán

Hoạt động kinh doanh ngoại hối và vàng

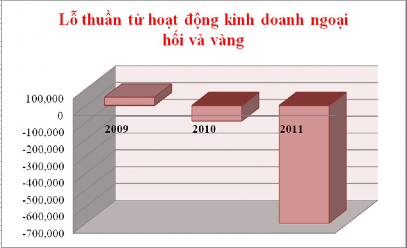

Hoạt động kinh doanh ngoại hối của Techcombank không chiếm tỷ trọng lớn trong tổng thu nhập của NH nhưng có mức tăng trưởng rất ấn tượng qua các năm (từ 326 tỷ đồng năm 2010 lên 665 tỷ đồng năm 2011). Tuy nhiên, hoạt động này chịu nhiều ảnh hưởng của biến động khó lường của thị trường thế giới nên tổng giá trị thực hiện có sự thay đổi lớn qua các năm. Năm 2010 lỗ thuần hoạt động kinh doanh ngoại hối và vàng đạt 91 tỷ đồng, năm 2011 hoạt động này còn lỗ nhiều hơn nữa đạt 700 tỷ đồng đây là con số rất lớn.

Biểu đồ 2.9: Thu nhập thuần kinh doanh ngoại tệ

(Nguồn: BCTC hợp nhất đã được kiểm toán năm 2009, 2010 và 2011)

Dịch Vụ Thanh Toán Ngân Hàng

Để cung cấp dịch vụ cho hơn 62.000 khách hàng doanh nghiệp, bên cạnh mạng lưới ngày càng mở rộng (hơn 300 chi nhánh/phòng giao dịch trên toàn quốc), Techcombank đã cung cấp các dịch vụ thanh toán trong nước đa dạng cho khách hàng. Đặc biệt, dịch vụ ngân hàng Internet một phương tiện giao dịch hiện đại với độ bảo mật cao, giúp cho Techcombank khẳng định vị thế người đi đầu trong công nghệ dịch vụ ngân hàng. Dịch vụ thanh toán tiếp tục tăng trưởng tốt trong năm 2011 thu nhập từ hoạt động này đạt 835,4 tỷ đồng tăng 21% so với năm 2010.

Với mạng lưới ngân hàng đại lý rộng lớn tại gần 200 quốc gia và vùng lãnh thổ trên toàn thế giới, hệ thống hạ tầng công nghệ tiên tiến và đội ngũ nhân sự chất lượng, Techcombank tiếp tục khẳng định vị thếlà ngân hàng cung cấp dịch vụ thanh toán quốc tế và tài trợ thương mại hàng đầu của Việt Nam. Chất lượng của dịch vụ thanh toán quốc tế tại Techcombank có uy tín cao, mang lại nhiều tiện ích, thời gian xử lý nhanh, chất lượng dịch vụ tốt, bởi vậy luôn có được sự tin tưởng và tín nhiệm từ các khách hàng. Dịch vụ thanh toán sẽ tiếp tục là nguồn thu chính của Techcombank.

2.1.2.5. Các hoạt động khác

a. Hoạt động phát hành bảo lãnh

Hoạt động phát hành bảo lãnh của Techcombank trong những năm qua đạt được bước tăng trưởng nhảy vọt. Số dư bảo lãnh tính đến thời điểm 31/12/2011 đạt mức 143,2 tỷ đồng, tăng hơn 200% so với năm 2008.

b. Hoạt động phi tín dụng

Song song với việc đẩy mạnh hoạt động tín dụng, Techcombank cũng rất chú trọng cải tiến và nâng cao chất lượng dịch vụ nhằm có được nguồn thu từ hoạt động phi tín dụng tăng nhanh, ổn định. Lợi nhuận từ hoạt động phi tín dụng ngày càng chiếm tỷ trọng lớn trong doanh thu và lợi nhuận của NH. Trong đó, các công ty thành viên của Techcombank đều vận hành hiệu quả, mang lại nguồn thu khả quan. Cụ thể như sau:

TechcomAMC:

Trong năm 2011, bên cạnh việc hoàn thiện, nâng cao chất lượng cho các dịch vụ thế mạnh là hỗ trợ tín dụng và quản lý, bảo vệ tài sản AMC cũng đã tập trung đầu tư vào các dịch vụ khác và bước đầu mang lại kết quả khả quan như dịch vụ vận tải (Doanh thu tăng 5 lần), xử lý nợ (doanh thu tăng 5 lần). Đặc biệt công ty chính thức cung cấp dịch vụ định giá trong cả nước và bước đầu đạt kết quả rất tốt với doanh thu đạt 6,1 tỷ đồng. Lợi nhuận trước thuế đạt 429,19 tỷ đồng tăng 18% so với

năm 2010.

Công ty quản lý Quỹ Kỹ Thương - Techcomcapital:

Trong năm 2011, TCC đã tiến hành tái cấu trúc danh mục ủy thác đầu tư đưa tổng giá trị danh mục đến 31/12/2011 là 528 tỷ đồng. Tuy nhiên do điều kiện thi trường có nhiều yếu tố bất ổn và rất nhiều rủi ro nên doanh thu của công ty giảm mạnh và đạt 3,4 tỷ đồng bằng 20% năm 2010.

Công ty Chứng khoán Kỹ thương - Techcomsecurities:

Năm 2011 là năm rất khó khăn trên thi trường chứng khoán, tín dụng thắt chặt, lãi suất tăng cao đặc biệt là giới hạn của ngân hàng nhà nước về giới hạn tín dụng cho vay tại lĩnh vực phi sản xuất. Sự thiếu hụt tiền trong ngắn hạn, các doanh nghiệp trong nền kinh tế hoạt động kém hiệu quả. Nhà đầu tư thiếu niềm tin vào thị trường dẫn đến sự èo uột của thị trường chứng khoán. Rất nhiều công ty chứng khoán thua lỗ, tuy nhiên TCS hoạt động tốt và lợi nhuận đạt 26,7 tỷ đồng hoạt động môi giới tăng 40%, hoạt động tư vấn tăng 60%.

2.2. Thực trạng năng lực cạnh tranh của TECHCOMBANK

2.2.1. Năng lực tài chính

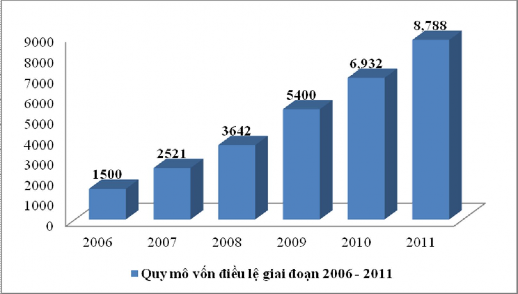

Quy mô vốn

Techcombank hiện đang được xếp vào top NHTM Việt Nam có quy mô vốn lớn nhất hiện nay. Có thể thấy rõ mức tăng trưởng mạnh mẽ quy mô vốn của ngân hàng trong những năm gần đây qua các số liệu trong bảng thống kê dưới đây:

Bảng 2.1: Quy mô vốn của techcombank giai đoạn 2007-2011

Đơn vị: tỷ đồng

Tổng tài sản | % tăng Tổng tài sản | Vốn CSH | % tăng Vốn | Tỷ lệ VCSH/ Tổng | |

CSH | TS | ||||

2007 | 39.542 | 3.537 | 8,94% | ||

2008 | 59.360 | 50% | 5.615 | 59% | 9,46% |

2009 | 92.534 | 56% | 7.232 | 29% | 7,82% |

2010 | 150.291 | 62% | 9.389 | 30% | 6,25% |

2011 | 180.531 | 20% | 12.516 | 33% | 6,93% |

Có thể bạn quan tâm!

-

Phương Pháp Phân Tích Các Yếu Tố Cấu Thành Năng Lực Cạnh Tranh

Phương Pháp Phân Tích Các Yếu Tố Cấu Thành Năng Lực Cạnh Tranh -

Kinh Nghiệm Nâng Cao Năng Lực Cạnh Tranh Của Một Số Nhtm Trên Tg

Kinh Nghiệm Nâng Cao Năng Lực Cạnh Tranh Của Một Số Nhtm Trên Tg -

Quá Trình Hình Thành, Phát Triển Và Cơ Cấu Tổ Chức

Quá Trình Hình Thành, Phát Triển Và Cơ Cấu Tổ Chức -

Vốn Điều Lệ Một Số Nhtm Cổ Phần Tại Việt Nam

Vốn Điều Lệ Một Số Nhtm Cổ Phần Tại Việt Nam -

Hệ Thống Mạng Lưới Và Mức Độ Đa Dạng Hóa Sản Phẩm Dịch Vụ

Hệ Thống Mạng Lưới Và Mức Độ Đa Dạng Hóa Sản Phẩm Dịch Vụ -

Biến Động Cpi Và Tỷ Giá Usd/vnđ Nửa Cuối Năm 2011

Biến Động Cpi Và Tỷ Giá Usd/vnđ Nửa Cuối Năm 2011

Xem toàn bộ 113 trang tài liệu này.

(Nguồn: BCTC hợp nhất đã được kiểm toán 2007 - 2011)

Các số liệu trên cho thấy tổng tài sản của Techcombank tăng nhanh liên tục

qua các năm. Tại thời điểm năm 2007 tài sản của Techombank đạt 39.542 tỷ đồng, tăng 128% so với năm trước, đánh dấu bước tăng trưởng mạnh mẽ sau khi Việt Nam gia nhập WTO. Năm 2008, tuy chịu ảnh hưởng từ cuộc khủng hoảng kinh tế thế giới, tổng tài sản của Techcombank vẫn tiếp tục tăng khoảng 50% so với năm 2007. Mặc dù kinh tế thế giới khủng hoảng từ năm 2009 xu thế tăng trưởng nhanh chóng từ năm 2009 – 2010 liên tục đạt gần 60% cho thấy sự tăng trưởng nhanh chóng quy mô của Ngân hàng. Tổng tài sản của Techcombank chưa thể ngang bằng nếu so sánh với tổng tài sản của các NHTM nhà nước, nhưng nếu so sánh với các NHTMCP khác thì Techcombank luôn nằm trong top dẫn đầu.

Quy mô tài sản của Techcombank tăng khá mạnh qua từng năm nhưng tỷ lệ VCSH lại chưa tăng tương đối. Quy mô tài sản tăng trung bình khoảng 50%/năm nhưng vốn chủ sở hữu chỉ tăng trung bình hơn 30%. Như vậy, tỷ lệ VCSH/Tổng TS của Techcombank còn thấp và chưa ổn định có xu hướng giảm không đảm bảo an toàn, Techcombank cần nâng cao tỷ lệ VCSH để đảm bảo hoạt động an toàn cho ngân hàng khi có những biến động kinh tế. Theo như các chuyên gia kinh tế thế giới thì tỷ lệ VCSH/ Tổng TS của các NHTM Việt Nam cần đạt mức khoảng 14% để đảm bảo an toàn hoạt động.

Biểu đồ 2.10: Tăng trưởng vồn điều lệ của Techcombank giai đoạn 2006-2011

Đơn vị: tỷ đồng

(Nguồn: http://www.techcombank.com)