trị, kinh doanh ngân hàng. Phiên bản T24 mới là cơ sở để TTCN thực hiện một dự án có ý nghĩa lớn về mặt quản trị: Triển khai module multi-book, phân hệ cho phép quản lý từng phòng giao dịch như một đơn vị kinh doanh độc lập với các báo cáo kết quả kinh doanh, cân đối riêng biệt.

Đa dạng các kênh bán hàng, mở rộng việc tiếp cận với khách hàng qua các kênh phi truyền thống như Hệ thống tin nhắn nhanh (SMS), Ngân hàng trực tuyến (Internet Banking), Cổng thanh toán điện tử (Payment Gateway) không chỉ là chiến lược kinh doanh ngân hàng hiện đại mà còn là thước đo năng lực các hệ thống công nghệ của một ngân hàng. Techcombank tự hào là một trong những ngân hàng tiên phong và dẫn đầu trong việc áp dụng các thành tựu kỹ thuật tiên tiến này.

Techcombank đã đánh dấu một bước tiến mới trong việc ứng dụng Internet vào giao dịch ngân hàng khi Techcombank là ngân hàng tại Việt Nam đầu tiên tung ra sản phẩm F@st I Bank, một sản phẩm ngân hàng trực tuyến trọn gói đầy đủ, cho phép khách hàng giao dịch chuyển khoản trực tuyến qua mạng internet. Với sản phẩm này, lần đầu tiên công nghệ bảo mật hai yếu tố, mật khẩu sử dụng một lần của hãng bảo mật hàng đầu thế giới RSA Mỹ được áp dụng cho khách hàng của một NHTM tại Việt Nam.

Thanh toán qua SMS Banking là một kênh giao dịch trực tuyến đã được Techcombank triển khai từ năm 2006. Hàng loạt dịch vụ giá trị gia tăng trên kênh thanh toán này đã được Techcombank phối hợp với các nhà cung cấp dịch vụ triển khai. Điển hình là các thỏa thuận hợp tác với VTC, FPT, Bảo Minh, Viettel, Vinaphone, Goldmart cho phép khách hàng của Techcombank thanh toán dịch vụ của các nhà cung cấp thông qua tin nhắn.

Việc sử dụng hạ tầng Internet để thanh toán các dịch vụ trực tuyến sử dụng thẻ quốc tế như Visa, Master… đã trở nên phổ biến tại các nước phát triển nhưng còn mới lạ tại thị trường Việt Nam do chưa có nhiều nhà cung cấp dịch vụ thanh toán trong khi đã có nhu cầu nhất định của những khách hàng sở hữu thẻ tín dụng hoặc ghi nợ quốc tế. Một lần nữa Techcombank lại là một trong những ngân hàng đầu tiên cung cấp giải pháp cổng thanh toán điện tử (payment gateway) cho khách hàng của mình, những nhà cung cấp dịch vụ mua bán trực tuyến mà 123 Mua là một ví dụ.

Một số dịch vụ ngân hàng điện tử khác được Techcombank triển khai thành công có thể kể đến như sản phẩm F@st Sbank cung cấp cầu nối cho nhà đầu tư với các công ty chứng khoán, sản phẩm Telebank cho Prudential, thẻ Metro gift, giải

pháp thanh toán cho Pacific Airline.

Nhận thức rõ rủi ro về bảo mật thông tin luôn song hành cùng sự phát triển của các hệ thống công nghệ, Techcombank đã thành lập một phòng chuyên biệt phụ trách công tác bảo mật. Bên cạnh đó bộ phận kiểm toán IT độc lập cũng được thành lập nhằm đảm bảo các hoạt động IT phải tuân thủ theo các tiêu chuẩn quản lý công nghệ quốc tế như Cobit, Iso 270001. Tổ chức tư vấn độc lập Data Demension xếp hạng an toàn của hệ thống thong tin của Techcombank đứng thứ 49 trong khi trung bình của khu vực là 42.

Công nghệ thông tin là một thế mạnh luôn được Techcombank ưu tiên tập trung đầu tư hàng năm nhằm bắt kịp xu hướng phát triển nghiệp vụ ngân hàng hiện đại nhằm phục vụ cho khách hàng tốt hơn. Trong giai đoạn hiện nay, Techcombank tập trung nguồn lực xây dựng CNTT phục vụ kinh doanh một cách chuyên nghiệp theo hướng SOA (Serviece Oriented Architecture) nhằm thực hiện tốt việc hỗ trợ phát triển kinh doanh trong dài hạn, đưa trung tâm CNTT thành một đơn vị chuyên nghiệp, áp dụng mô hình quản lý tiên tiến theo tiêu chuẩn quốc tế với định hướng phục vụ khách hàng dựa trên ba yêu cầu chính là: Phát triển hệ thống ngân hàng lõi; Phát triển các hệ thống hỗ trợ và kiểm soát hoạt động kinh doanh và hỗ trợ hoạt động kiểm soát rủi ro.

Hệ thống hỗ trợ và kiểm soát hoạt động kinh doanh của Techcombank hiện nay bao gồm: hệ thống hỗ trợ thanh toán (F@st I-Bank, F@st E-Bank, F@st- MobiPay...); hỗ trợ hệ thống thanh khoản (F@st- Invest); và hỗ trợ hệ thống thanh toán (thẻ tín dụng VISA, hệ thồng thanh toán Banknet; Paynet)

Để hỗ trợ cho hoạt động kiểm soát rủi ro, Techcombank sử dụng hệ thống Processing Workflow (PW) và đang triển khai thành công hệ thống quản lý nội dung doanh nghiệp (ECM-Filenet), tiếp tục hoàn thiện hệ thống thông tin quản trị MIS đồng thời nghiên cứu triển khai hệ thống Business Intelligence và Data Warehouse.

2.2.3. Nguồn nhân lực

Trong suốt hơn 18 năm hoạt động, Techcombank luôn chú trọng xây dựng nguồn nhân lực chất lượng cao, tạo môi trường làm việc chuyên nghiệp với nhiều cơ chế khuyến khích cán bộ nhân viên. Techcombank tự hào đã tạo dựng được một thương hiệu khác bên cạnh thường hiệu là các sản phẩm dịch vụ ngân hàng, đó

chính là thương hiệu về nguồn nhân lực.

Trong năm 2011, Techcombank tuyển dụng 854 CBNV mới, nâng tổng số CBNV tính đến thời điểm 31/12/2011 đạt 8.335 người, tăng 11% so với cuối năm 2010, trong đó số lượng CBNV có bằng cấp từ hệ đại học trở lên chiếm 92,64% - điều này cho thấy mặt bằng học vấn và trình độ tại Techcombank đã có những bước tiến đáng kể ngay từ khâu tuyển dụng đầu vào.

Biểu đồ 2.19: Trình độ học vấn cán bộ nhân viên Techcombank

Đại học và tr Trung cấp v PTTH | ên Đại học à cap đẳng | |

92,64% | ||

Có thể bạn quan tâm!

-

Quá Trình Hình Thành, Phát Triển Và Cơ Cấu Tổ Chức

Quá Trình Hình Thành, Phát Triển Và Cơ Cấu Tổ Chức -

Phân Tích Chất Lượng Dư Nợ Cho Vay 6 Tháng Đầu Năm 2012

Phân Tích Chất Lượng Dư Nợ Cho Vay 6 Tháng Đầu Năm 2012 -

Vốn Điều Lệ Một Số Nhtm Cổ Phần Tại Việt Nam

Vốn Điều Lệ Một Số Nhtm Cổ Phần Tại Việt Nam -

Biến Động Cpi Và Tỷ Giá Usd/vnđ Nửa Cuối Năm 2011

Biến Động Cpi Và Tỷ Giá Usd/vnđ Nửa Cuối Năm 2011 -

Mạng Lưới Hoạt Động Của Một Số Nhtm Tại Việt Nam

Mạng Lưới Hoạt Động Của Một Số Nhtm Tại Việt Nam -

Nâng cao năng lực cạnh tranh của Ngân hàng TMCP Kỹ thương Việt Nam Techcombank trong điều kiện hội nhập kinh tế quốc tế - 12

Nâng cao năng lực cạnh tranh của Ngân hàng TMCP Kỹ thương Việt Nam Techcombank trong điều kiện hội nhập kinh tế quốc tế - 12

Xem toàn bộ 113 trang tài liệu này.

(Nguồn: Báo cáo thường niên năm 2011)

Để tăng cường năng lực cán bộ, Techcombank đã thực hiện tổng cộng 113 khóa học đào tạo nội bộ, 120 khóa học bên ngoài và 3 khóa học E-leaning với tổng số học viên tham gia đào tạo đạt 5.095 học viên. Số giờ học bình quân tính theo học viên đào tạo trực tiếp đạt 26,28h/học viên, đào tạo E-Leaning đạt 7,03h/học viên.

Bên cạnh chú trọng xây dựng nguồn nhân lực, Techcombank luôn chú trọng nâng cao năng lực quản trị điều hành của cấp lãnh đạo. Ngân hàng thường xuyên tổ chức các khóa học đào tạo nâng cao trình độ quản lý cho các cán bộ nguồn, những tài năng sẽ ứng cử vào các vị trí lãnh đạo của ngân hàng trong tương lai không xa. Các cán bộ lãnh đạo của Techcombank hầu hết có trình độ trên đại học, nhiều người đã từng học tập và làm việc tại nước ngoài và có nhiều năm kinh nghiệm làm việc trong lĩnh vực ngân hàng, do đó có đủ năng lực quản lý điều hành công việc.

2.2.4. Năng lực quản lý và cơ cấu tổ chức.

Hội đồng quản trị của Techcombank có tầm nhìn, có khả năng chi phối và giám sát ban điều hành. Hầu hết đã tham gia góp vốn vào Techcombank từ nhiều năm nay và có kinh nghiệm quản lý tài chính ngân hàng.

Ban điều hành của Techcombank gồm 12 người, có độ tuổi từ 35 đến 50, bao gồm một Tổng giám đốc và 11 phó tổng giám đốc chuyên trách các lĩnh vực khác nhau. Tất cả các thành viên trong Ban điều hành đều đã tốt nghiệp MBA (hầu hết do các trường danh tiếng của nước ngoài cấp bằng) và kinh nghiệm trong lĩnh vực tài chính ngân hàng và đã gắn bó với Techcombank từ 8 – 15 năm nay.

Techcombank đang nỗ lực hoàn tất việc chuyển đổi sang mô hình quản lý tiên tiến, từ mô hình quản lý theo mục tiêu sang quản lý theo quy trình bằng việc thành lập các khối chuyên trách theo nghành dọc. Đây là mô hình đang được các ngân hàng lớn trên thế giới áp dụng như: Citibank, HSBC, Wachovia… áp dụng. Lần chuyển đổi mô hình quản lý lần này có sự tư vấn của Ngân hàng HSBC (đối tác chiến lược của Techcombank) nên khả năng thành công là rất lớn. Việc chuyển đổi sang mô hình mới sẽ giúp Techcombank nâng cao chất lượng hoạt động và kiểm soát tốt hơn các chi phí phát sinh.

2.2.5. Hệ thống mạng lưới và mức độ đa dạng hóa sản phẩm dịch vụ

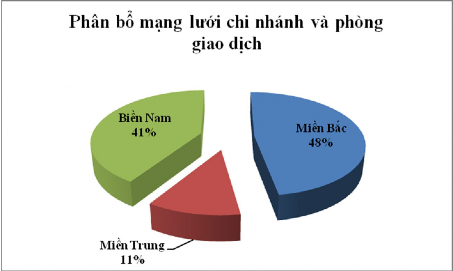

Mạng lưới giao dịch của Techcombank không ngừng mở rộng qua từng năm. Trong năm 2011, Techcombank đã khai trương thêm 29 điểm giao dịch, 4 chi nhánh, nâng tổng số điểm giao dịch của Techcombank lên khoảng 307 chi nhánh và các phòng giao dịch tại 44 tỉnh, thành phố trên cả nước.

Biểu đồ 2.20: Mạng lưới chi nhánh và phòng giao dịch

(Nguồn:Báo cáo thường niên năm 2011)

Việc cải tiến và phát triển các sản phẩm mới cũng được Techcombank thực

hiện rất tốt. Tính đầu năm đến nay Techcombank đã cho ban hành hơn 20 sản phẩm dịch vụ ngân hàng sản phẩm. Nhìn chung, các sản phẩm dịch vụ của Techcombank có hàm lượng công nghệ cao, bắt kịp được thị hiếu thị trường và được khách hàng đánh giá rất cao. Bên cạnh đó, Techcombank còn thiết kế các chương trình bán hàng phù hợp với từng giai đoạn thị trường, từng khách hàng, từng lĩnh vực… nhằm đa dạng hóa các sản phẩm, các kênh tiếp cận và cung cấp sản phẩm cho khách hàng.

Với đối tượng khách hàng trọng tâm là cá nhân và các doanh nghiệp vừa và nhỏ, các dịch vụ của Techcombank cũng chủ yếu hướng đến hai nhóm đối tượng khách hàng này.

Về các sản phẩm dịch vụ ngân hàng cá nhân, hiện nay Techcombank là một trong những NHTM cung cấp nhiều dịch vụ bán lẻ nhất với hàng trăm loại dịch vụ thuộc 7 nhóm dịch vụ ngân hàng cá nhân cơ bản:

- Dịch vụ tài khoản: Với hệ thống nối mạng trực tuyến tất cả các điểm giao dịch trên toàn quốc, Techcombank đang cung cấp các dịch vụ và tiện ích tài khoản là: Tài khoản thanh toán, Tiết kiệm điện tử, Ứng tiền nhanh, Quản lý thanh khoản tự động, Tài khoản tiết kiệm F@stSaving, Ứng trước tài khoản cá nhân F@stAdvance...

- Sản phẩm tiết kiệm: Các hình thức tiết kiệm tại Techcombank rất phong phú, đa dạng, đáp ứng mọi nhu cầu về thời hạn, lãi suất và hình thức trả lãi bao gồm: Tiết kiệm thường, tiết kiệm dài hạn, Tiết kiệm phát lộc, Tiết kiệm định kỳ “Vì tương lai”, Tiết kiệm chuyển đổi, Huy động vàng và VNĐ đảm bảo theo giá trị vàng…

- Sản phẩm dịch vụ thẻ: Thẻ thanh toán của techcombank đa dạng cả về hình thức và đặc điểm sử dụng như: Thẻ F@st Access, Thẻ Visa Debit, Thẻ Visa Credit, Thẻ đồng thương hiệu Techcombank – Vietnam Airlines – Visa…

- Sản phẩm tín dụng: Hình thức tín dụng của Techcombank khá đa dạng với thời hạn vay và phương thức trả nợ linh hoạt, lãi suất hợp lý đáp ứng mọi nhu cầu tiêu dùng và đầu tư như: Cho vay hộ kinh doanh cá thể, cho vay nhà bằng cầm cố chứng từ có giá, Cho vay kinh doanh chứng khoán, Cho vay đảm bảo bằng chứng khoán niêm yết, Tín dụng “Nhà mới”, “Ôtô xịn”, “Gia đình trẻ”, “Du học”…

- Dịch vụ cá nhân: xác nhận số dư tài khoản, sổ tiết kiệm, bảo quản tài sản, trung gian mua bán nhà…

- Dịch vụ bán lẻ doanh nghiệp: Trả lương qua tài khoản, Thu chi tiền mặt tại

chỗ, Cho vay cổ phần hóa…

- Sản phẩm dịch vụ cá nhân khác: Dịch vụ Homebanking, F@st-MobiPay, Bảo lãnh, kiều hối…

Về các sản phẩm dịch vụ ngân hàng doanh nghiệp, Techcombank cung cấp các dịch vụ thuộc các nhóm sau:

- Các dịch vụ tài khoản như: Tài khoản tiền gửi thanh toán, Tài khoản tiền gửi

chuyên dùng..

- Các sản phẩm tín dụng vô cùng đa dạng như: Cho vay vốn lưu động (theo món hoặc theo hạn mức), Cho vay trung và dài hạn (Theo món hoặc theo dự án), Thấu chi doanh nghiệp, Tài trợ dự án trọn gói, tài trợ nhà cung cấp, Tài chính kho vận trọn gói, Cho vay vốn đầu tư ra nước ngoài…

- Các dịch vụ bảo lãnh: Bảo lãnh vay vốn trong và ngoài nước, Bảo lãnh thanh toán, Bảo lãnh dự thầu, Bảo lãnh thực hiện hợp đồng, Bảo lãnh đảm bảo chất lượng hợp đồng (Bảo lãnh bảo hành), Bảo lãnh hoàn trử tiền ứng trước (bảo lãnh tiền tạm ứng, đặt cọc), Bảo lãnh đối ứng, Xác nhận bảo lãnh, Cam kết thu xếp tài chính…

- Các dịch vụ thanh toán trong nước: Chuyển tiền đến, Chuyển tiền đi bằng tiền mặt, séc, ủy nhiệm chi. Khách hàng có thể giao dịch tại ngân hàng hoặc gửi yêu cầu trực tiếp qua mạng Telebank hoặc Internet.

- Các dịch vụ thanh toán quốc tế gồm: Chuyển tiền, Nhờ thu, thư tín dụng…

- Các dịch vụ ngoại hối: Mua bán ngoại tệ giao ngay, Mua bán ngoại tệ kỳ

hạn, Hoán đổi ngoại tệ, Giao dịch quyền chọn ngoại tệ.

- Các dịch vụ ngân hàng khác: Hợp đồng tiền gửi có kỳ hạn, Bảo quản tài sản, Dịch vụ trả lương qua tài khoản, Dịch vụ quản lý tiền mặt tại chỗ, Dịch vụ quản lý tài khoản tiền của nhà đầu tu chứng khoán…

Hiện nay số lượng sản phẩm dịch vụ ngân hàng của các NHTM Việt Nam mới chỉ đạt con số 300 trong khi các ngân hàng lớn trên thế giới có khả năng cung cấp tới hơn 6.000 dịch vụ cho khách hàng, do đó tiềm năng để đưa vào khai thác các dịch vụ mới của các Ngân hàng Việt Nam là rất lớn. Bên cạnh đó, không thể phủ nhận vai trò quan trọng của đa dạng hóa dịch vụ trong quá trình phát triển của một NHTM, chỉ thông qua đa dạng hóa dịch vụ các ngân hàng mới có thể khai thác hết tiềm năng sử dụng của mọi đối tượng khách hàng, từ đó mở rộng thị phần và phát

triển hoạt động kinh doanh. Thực tế cho thấy, ngân hàng nào có dịch vụ càng đa dạng thì càng thu hút được khách hàng, bởi dịch vụ có đa dạng thì khách hàng mới có thể lựa chọn loại hình dịch vụ phù hợp nhất với nhu cầu cá nhân hay nhu cầu của doanh nghiệp mình. Do đó, chiến lược đa dạng hóa sản phẩm dịch vụ của Techcombank là một chiến lược đúng đắn cần được tiếp tục đẩy mạnh phát triển trong tương lai.

Những năm gần đây, nhờ vào việc liên tục mở rộng, triển khai thêm nhiều dịch vụ mới và ứng dụng công nghệ hiện đại, Techcombank đã đạt được những thành công đáng kể trong hoạt động kinh doanh dịch vụ ngân hàng. Nổi bật là:

Về nhóm sản phẩm thẻ: Năm 2011, Techcombank được Visa công nhận là ngân hàng phát hành thẻ Visa tốt nhất ở Việt Nam với gần 1.650.539 thẻ Visa (ghi nợ và tín dụng). Hiện nay Techcombank là một trong ba ngân hàng phát hành thẻ quốc tế lớn nhất Việt Nam với thị phần khoảng 15%. Tính đến cuối năm 2011, ngân hàng có tổng cộng 2.657 máy POS tăng 412 máy so với cuối năm 2010. Doanh thu từ POS tăng trưởng rất tốt cả năm 2011 đạt 1.072 tỷ đồng tăng 402 tỷ tương đương tăng 60% so với năm 2010. Số lượng ATM cũng tăng thêm 204 máy so với năm 2010 hiện có 1.205 máy chiếm 8,8% thị phần. Đây là một kết quả hết sức khả quan trong bối cảnh suy giảm kinh tế, người dân thắt chặt chi tiêu.

2.2.6. Chiến lược kinh doanh

Trong năm 2012, Techcombank đã đạt tăng trưởng vượt bậc bất chấp sự bất ổn của nền kinh tế và những thay đổi lớn về chính sách trên các thị trường ngân hàng. Với lợi nhuận trước thuế tăng 54% cùng với bảng cân đối tài chính mạnh, Techcombank đang nắm giữ một vị thế khá ấn tượng trên thị trường, hứa hẹn sự tăng trưởng vượt trội trong năm 2013.

2.2.7. Năng lực quản trị rủi ro

Cùng với chính sách tiếp tục củng cố hệ thống QTRR tín dụng của mình, trong năm 2012 Techcombank đã tiến hành một số biện pháp nhằm tăng cường giám sát QTRR. Một trong những biện pháp có ảnh hưởng rộng nhất và việc áp dụng toàn diện hệ thống xếp hạng cho khách hàng bán lẻ và khách hàng doanh nghiệp vừa và nhỏ. Điều này cho phép xây dựng một hệ thống hạn mức danh mục theo ngành, địa điểm, nhóm khách hàng, thời hạn khoản vay và sản phẩm. Kết quả là chất lượng tín dụng trên toàn hệ thống đạt mức nợ xấu 2,8%. Hơn nữa rủi ro thanh khoản được

quản lý một cách chặt chẽ và Techcombank hoàn toàn đáp ứng được yêu cầu và thanh toán trong Quý 4 năm 2011. Rủi ro thị trường và rủi ro hoạt động được quản trị tốt trong hạn mức Ngân hàng đặt ra và không xảy ra rủi ro bất thường nào. Điều này trái ngược với các ngân hàng nhỏ vì các ngân hàng này thường gặp căng thẳng thanh khoản và chậm trả trên thị trường liên ngân hàng. Thành công này của Techcombank có thể kể đến các quy trình QTRR đã được đưa ra áp dụng từ năm trước đó.

Techcombank sẽ tiếp tục phát triển hệ thống QTRR toàn diện trong suốt năm 2012 bằng cách áp dụng các tiêu chuẩn cao hơn và tiến hành đầu tư mạnh hơn về CNTT. Các mô hình xác định PD, LGD và EAD của rủi ro tín dụng sẽ được xây dựng và các biện pháp đo lường rủi ro định lượng như VAR và PV01 sẽ được cải tiến. Nhằm tiêu chuẩn hóa hệ thống giao dịch nguồn vốn và tự động hóa các hoạt động QTRR thị trường, ngân hàng sẽ đầu tư các hệ thống như LOS cho KH doanh nghiệp, ALM – FPT và hệ thống giao dịch nguồn vốn

2.2.8. Uy tín, thương hiệu và chất lượng sản phẩm dịch vụ

Trong năm 2011, các hoạt động định vị, thúc đẩy thương hiệu và các hoạt động khác liên quan thương hiệu của Techcombank được thúc đẩy mạnh mẽ. Thông tin về các sự kiện, chương trình, các sản phẩm dịch vụ của ngân hàng… liên tục được cập nhật đến khách hàng của Techcombank nói riêng, công chúng nói chung trên tất cả các phương tiện thông tin đại chúng như báo giấy, báo hình, báo tiếng, báo điện tử… Thương hiệu của Techcombank đã đến được đông đảo khán giả thông qua các chương trình “Bản tin tài chính”, “Gõ cửa ngày mới”, “Sao mai điểm hẹn”, “Khoảng khắc vàng”, “Gia đình online”… các chương trình cứu trợ đồng bào bị nạn hay trên các chương trình quảng cáo trên xe bus, bảng LED…

Bên cạnh việc hoàn thiện quy trình, ban hành những hướng dẫn triển khai sản phẩm cho từng nhóm khách hàng, lĩnh vực…để nâng cao chất lượng và hiệu quả phục vụ, Techcombank còn phát triển nhiều sản phẩm dịch vụ có hàm lượng công nghệ cao nhằm đáp ứng nhu cầu của từng nhóm khách hàng trong từng lĩnh vực như: internetbanking, cổng thanh toán điện tử F@stpay, dịch vụ quản lý tiền của nhà đầu tư F@st S-bank, thẻ thanh toán Visa Debit, thẻ tín dụng… Mục tiêu đến hết năm 2011, Techcombank sẽ có danh mục sản phẩm dịch vụ ngân hàng đa dạng nhất, tiên tiến nhất trên thị trường ngân hàng Việt Nam.