lãi suất, ưu tiên nguồn vốn đối với khu vực DNNVV, qua đó đã tháo gỡ khó khăn, tạo điều kiện cho các DNNVV tiếp cận hiệu quả vốn tín dụng ngân hàng, giúp cho các DNNVV phục hồi và đẩy mạnh hoạt động sản xuất kinh doanh [12].

Những năm qua, tỉnh Phú Thọ đã nghiêm túc thực hiện các chủ trương, chính sách của Nhà nước đối với DNNVV, nhờ đó các giải pháp thực hiện đã đem lại nhiều tác động tích cực đối với sự phát triển của các DNNVV trên địa bàn, khơi thông dòng vốn tín dụng hiệu quả. Tỉnh Phú Thọ luôn nỗ lực cải thiện môi trường đầu tư, đẩy mạnh công tác quy hoạch, tập trung giải phóng mặt bằng và đầu tư xây dựng hạ tầng thiết yếu các khu, cụm công nghiệp; đào tạo nguồn nhân lực; phát triển khu đô thị, dịch vụ, du lịch; giải quyết kịp thời các kiến nghị và thủ tục hành chính cho doanh nghiệp,… nhằm tạo điều kiện tốt nhất để các nhà đầu tư an tâm sản xuất kinh doanh. Nhờ đó chỉ số năng lực cạnh tranh cấp tỉnh (PCI) năm 2017 của tỉnh Phú Thọ đứng thứ 27/63 tỉnh thành trong cả nước (tăng 2 bậc so với năm 2016, tăng 26 bậc so với năm 2013) và đứng thứ 3 khu vực miền núi phía Bắc, chỉ sau tỉnh Lào Cai và tỉnh Thái Nguyên [50].

Trên địa bàn tỉnh Phú Thọ, nhiều dự án kết cấu hạ tầng trọng điểm, quy mô lớn hoàn thành đưa vào sử dụng, nhất là hệ thống giao thông, hạ tầng các khu công nghiệp giúp tỉnh Phú Thọ cải thiện vị trí kinh tế, thu hút đầu tư, thúc đẩy kinh tế xã hội phát triển. Thời gian qua, tỉnh Phú Thọ đã ban hành nhiều chính sách ưu đãi hấp dẫn, mời gọi các nhà đầu tư trong và ngoài nước cùng đầu tư phát triển các ngành công nghiệp có lợi thế về nguyên liệu tại chỗ, có khả năng thu hồi vốn nhanh và đạt hiệu quả cao, tập trung vào 4 nhóm ngành có lợi thế so sánh là phát triển công nghiệp chế biến giúp nâng cao giá trị của các sản phẩm nông lâm nghiệp, khai thác và chế biến khoáng sản, sản xuất vật

liệu xây dựng, công nghiệp dệt may, đặc biệt đưa du lịch trở thành ngành kinh tế mũi nhọn, là động lực phát triển của tỉnh,…

UBND tỉnh Phú Thọ đã triển khai thực hiện nhiều cơ chế, chính sách hỗ trợ DNNVV tiếp cận vốn tín dụng ngân hàng như: Đề nghị các NHTM trên địa bàn hạ lãi suất cho vay, miễn, giảm lãi vay với các DNNVV gặp khó khăn, rủi ro; Tổ chức đối thoại, lắng nghe các khó khăn vướng mắc của DNNVV; Tổ chức chương trình kết nối ngân hàng – doanh nghiệp,... [46]

2.2.4. Dư nợ tín dụng doanh nghiệp nhỏ và vừa

Bảng 2.4. Dư nợ tín dụng doanh nghiệp nhỏ và vừa tại tỉnh Phú Thọ

Đơn vị tính: Tỷ đồng

Chỉ tiêu

Năm 2013

Năm 2014

Năm 2015

Năm 2016

Năm 2017

23.126 | 26.794 | 33.688 | 42.206 | 48.889 | |

Dư nợ tín dụng DNNVV | 7.088 | 6.628 | 7.154 | 7.430 | 9.449 |

4 + ∆DNTD | -460 | 526 | 276 | 2.019 | |

+ %DNTD5 | -6,49% | 7,94% | 3,86% | 27,17% | |

Dư nợ tín dụng DNNVV ngắn | 5.931 | 5.434 | 5.755 | 5.482 | 7.193 |

hạn | |||||

Dư nợ tín dụng DNNVV trung | 1.157 | 1.194 | 1.399 | 1.558 | 2.256 |

và dài hạn | |||||

Dư nợ tín dụng DNNVV/Tổng | 30,65% | 24,74% | 21,24% | 17,60% | 19,33% |

dư nợ tín dụng | |||||

Có thể bạn quan tâm!

-

Kinh Nghiệm Nâng Cao Khả Năng Tiếp Cận Vốn Tín Dụng Ngân Hàng Của Doanh Nghiệp Nhỏ Và Vừa Thông Qua Quỹ Bảo Lãnh Tín Dụng Tại Việt Nam

Kinh Nghiệm Nâng Cao Khả Năng Tiếp Cận Vốn Tín Dụng Ngân Hàng Của Doanh Nghiệp Nhỏ Và Vừa Thông Qua Quỹ Bảo Lãnh Tín Dụng Tại Việt Nam -

Số Lượng Doanh Nghiệp Nhỏ Và Vừa Tại Tỉnh Phú Thọ

Số Lượng Doanh Nghiệp Nhỏ Và Vừa Tại Tỉnh Phú Thọ -

Mức Độ Chủ Động Tiếp Cận Doanh Nghiệp Nhỏ Và Vừa Của Ngân Hàng Thương Mại Để Cấp Tín Dụng

Mức Độ Chủ Động Tiếp Cận Doanh Nghiệp Nhỏ Và Vừa Của Ngân Hàng Thương Mại Để Cấp Tín Dụng -

Tỷ Lệ Doanh Nghiệp Nhỏ Và Vừa Tại Tỉnh Phú Thọ Tiếp Cận Vốn Tín Dụng Ngân Hàng

Tỷ Lệ Doanh Nghiệp Nhỏ Và Vừa Tại Tỉnh Phú Thọ Tiếp Cận Vốn Tín Dụng Ngân Hàng -

Khả Năng Tiếp Cận Vốn Tín Dụng Ngân Hàng Của Doanh Nghiệp Nhỏ Và Vừa Tại Tỉnh Phú Thọ

Khả Năng Tiếp Cận Vốn Tín Dụng Ngân Hàng Của Doanh Nghiệp Nhỏ Và Vừa Tại Tỉnh Phú Thọ -

Phân Tích Ảnh Hưởng Của Nhân Tố “Chính Sách Tín Dụng Của Nhtm”

Phân Tích Ảnh Hưởng Của Nhân Tố “Chính Sách Tín Dụng Của Nhtm”

Xem toàn bộ 248 trang tài liệu này.

Nguồn: [27] và tính toán của tác giả.

Trong thời gian qua, mặc dù các DNNVV tại tỉnh Phú Thọ đã có nhiều bước phát triển về số lượng cũng như chất lượng, ngày càng giữ vai trò to lớn trong sự phát triển kinh tế của tỉnh. Song thực tế chỉ ra rằng, cũng như các

4 ∆DNTD: Mức tăng dư nợ tín dụng đối với DNNVV, được tính theo công thức (1.2)

5 %DNTD: Tốc độ tăng trưởng dư nợ tín dụng đối với DNNVV, được tính theo công thức (1.3)

DNNVV trong cả nước, DNNVV tại tỉnh Phú Thọ còn gặp nhiều khó khăn, đặc biệt là khó khăn trong tiếp cận vốn tín dụng ngân hàng. Đến hết năm 2017, toàn tỉnh Phú Thọ có 2.081 DNNVV còn dư nợ với tổng dư nợ 9.449 tỷ đồng, tăng 191 doanh nghiệp, tăng 2.019 tỷ đồng (tăng 27,17%) so với cuối năm 2016, chiếm 45,94% tổng dư nợ doanh nghiệp trên địa bàn tỉnh [27].

Phân tích kết quả Bảng 2.4 cho thấy dư nợ tín dụng DNNVV chiếm tỷ trọng thấp trong tổng dư nợ tín dụng, dư nợ tín dụng DNNVV có tốc độ tăng trưởng khá tốt, đạt mức tăng trưởng 27,17% vào năm 2017. Tuy vậy, tốc độ tăng trưởng bình quân dư nợ tín dụng DNNVV giai đoạn 2013 – 2017 chỉ đạt 7,5%, thấp hơn tốc độ tăng trưởng dư nợ tín dụng toàn tỉnh (đạt 20,6%). Điều đó cho thấy hiệu quả thu hút vốn đầu tư của tỉnh Phú Thọ còn hạn chế, DNNVV chưa có nhiều dự án đầu tư/phương án sản xuất kinh doanh lớn, khả thi để các chi nhánh ngân hàng mở rộng cho vay, đầu tư.

Giai đoạn 2013 - 2014 chứng kiến sự bất ổn của hệ thống ngân hàng, nợ xấu gia tăng, chính sách tiền tệ của Chính phủ có nhiều thay đổi đã ảnh hưởng tới việc cấp tín dụng của NHTM, cũng như làm cho DNNVV gặp khó khăn trong vấn đề sản xuất, tồn kho tăng cao, không đủ năng lực chứng minh khả năng tài chính cho NHTM, vì vậy khả năng tiếp cận vốn tín dụng ngân hàng của DNNVV trong giai đoạn này chưa được cải thiện nhiều, tốc độ tăng trưởng dư nợ tín dụng giai đoạn 2013 – 2014 đạt thấp.

Phân tích kết quả Bảng 2.4 cho thấy các DNNVV tại tỉnh Phú Thọ mới đa phần tiếp cận được vốn tín dụng ngắn hạn, việc tiếp cận vốn tín dụng trung và dài hạn chiếm một tỷ lệ khiêm tốn. Điều này cho thấy, các DNNVV mới tiếp cận được vốn tín dụng ngắn hạn để giải quyết nhu cầu vốn lưu động của doanh nghiệp; việc đầu tư mở rộng sản xuất, đầu tư các dự án lớn,… thì vấn đề thiếu vốn vẫn chưa được giải quyết triệt để.

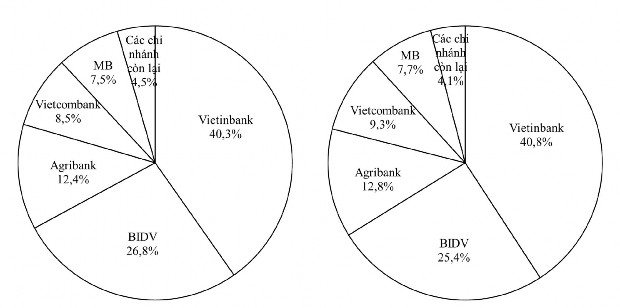

Năm 2016 Năm 2017

Biểu đồ 2.2. Thị phần tín dụng doanh nghiệp nhỏ và vừa của các chi nhánh ngân hàng tại tỉnh Phú Thọ

Nguồn: [27] và tính toán của tác giả.

Phân tích Biểu đồ 2.2 cho thấy thị phần tín dụng DNNVV tại tỉnh Phú Thọ tập trung chủ yếu ở các chi nhánh ngân hàng quy mô lớn như Vietinbank, BIDV, Agribank, Vietcombank, MB, còn 12/17 chi nhánh ngân hàng còn lại có phục vụ DNNVV chỉ chiếm một thị phần khiêm tốn (chiếm 4,1%). Lý do dẫn đến tình trạng này là do các chi nhánh ngân hàng quy mô lớn như BIDV, Vietinbank, Agribank,... đã có mạng lưới các chi nhánh, phòng giao dịch rộng khắp trên địa bàn tỉnh, có thế mạnh trong cạnh tranh, có kinh nghiệm trong mở rộng tín dụng DNNVV cũng như am hiểu về các DNNVV tại tỉnh Phú Thọ hơn các chi nhánh ngân hàng quy mô nhỏ và có tuổi đời non trẻ; đối với các chi nhánh ngân hàng mới mở tại tỉnh Phú Thọ, quy mô nhỏ, khả năng am hiểu thị trường tín dụng nói chung và tín dụng DNNVV còn thấp dẫn đến các chi nhánh ngân hàng này có số lượng khách hàng DNNVV truyền thống ít, việc mở rộng tín dụng DNNVV còn mang tính cầm chừng.

2,000

1,800

1,600

1,400

Tỷ đồng

16%

14%

12%

1,200

1,000

800

600

400

200

0

10%

8%

6%

4%

2%

0%

![]()

![]()

![]()

![]()

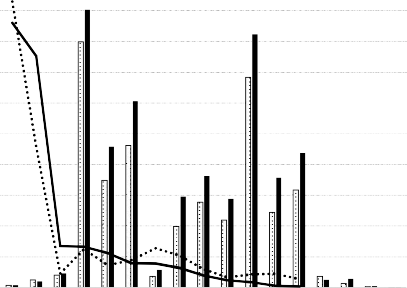

Dư nợ tín dụng năm 2016 Dư nợ tín dụng năm 2017 Tỷ lệ nợ xấu năm 2016 Tỷ lệ nợ xấu năm 2017

Biểu đồ 2.3. Dư nợ và tỷ lệ nợ xấu tín dụng doanh nghiệp nhỏ và vừa của các chi nhánh ngân hàng tại tỉnh Phú Thọ

Nguồn: [27] và tính toán của tác giả.

Trong những năm qua, cùng với việc mở rộng tín dụng đối với các thành phần kinh tế, các chi nhánh ngân hàng tại tỉnh Phú Thọ đã thực hiện đồng bộ các giải pháp nâng cao chất lượng tín dụng. Nợ xấu đến cuối năm 2017 là 313 tỷ đồng, tăng 67 tỷ đồng so với năm 2016, chiếm tỷ lệ 0,6% tổng dư nợ tín dụng trên địa bàn toàn tỉnh. Có thể nói, nợ xấu nằm trong tầm kiểm soát của các NHTM. Tuy vậy, tỷ lệ nợ xấu tín dụng DNNVV năm 2017 vẫn ở

mức cao 1,05% (giảm 0,18% so với năm 2016), cao hơn tỷ lệ nợ xấu toàn tỉnh (0,6%), và cao hơn tỷ lệ nợ xấu tín dụng doanh nghiệp nói chung (0,5%).

Phân tích Biểu đồ 2.3 và Phụ lục 12 cho thấy tỷ lệ nợ xấu tín dụng DNNVV tính đến cuối năm 2017 ở một số chi nhánh ngân hàng ở mức khá cao mặc dù số lượng DNNVV còn dư nợ tín dụng ở các chi nhánh ngân hàng này khá khiêm tốn, như Techcombank Phú Thọ với tỷ lệ nợ xấu là 13,76% nhưng chỉ có 16 DNNVV còn dư nợ tín dụng, Co-opBank Phú Thọ với tỷ lệ nợ xấu là 12,05% nhưng chỉ có 40 DNNVV còn dư nợ tín dụng, điều đó cho thấy các chi nhánh ngân hàng này gặp khó khăn khi mở rộng tín dụng DNNVV, số lượng khách hàng DNNVV ít nhưng khả năng quản trị rủi ro tín dụng thấp, thiếu những am hiểu cần thiết về DNNVV để mở rộng tín dụng DNNVV một cách an toàn, hiệu quả.

Ở các NHTM mới đặt chi nhánh tại tỉnh Phú Thọ như LienVietPostBank Phú Thọ, Sacombank Phú Thọ, Nam A Bank Phú Thọ, VIB Phú Thọ do mới triển khai tín dụng DNNVV nên chưa phát sinh nợ xấu. Đối với các chi nhánh ngân hàng có quy mô lớn, có lượng khách hàng DNNVV lớn như Vietinbank, BIDV, Agribank,... đã duy trì được tỷ lệ nợ xấu tín dụng DNNVV ở mức thấp dưới 2,2% và có xu hướng giảm qua các năm, đảm bảo an toàn và nằm trong tầm kiểm soát của các NHTM. Các chi nhánh ngân hàng lớn đang tiếp tục có xu hướng mở rộng quy mô tín dụng DNNVV, điều này mở ra thêm cơ hội cho các DNNVV tiếp cận vốn tín dụng ngân hàng, đặc biệt khi các điều kiện cấp tín dụng cho DNNVV ở các NHTM có quy mô lớn như Vietinbank, BIDV, Agribank đã thông thoáng hơn.

2.2.5. Số lượng doanh nghiệp nhỏ và vừa được tiếp cận vốn tín dụng ngân hàng

Tính đến hết 31/12/2017 toàn tỉnh Phú Thọ có 2.147 DNNVV được tiếp cận vốn tín dụng ngân hàng, tăng 23,60% so với năm 2016. Từ năm

2014, số lượng DNNVV được tiếp cận vốn tín dụng ngân hàng có xu hướng tăng qua các năm cho thấy khả năng hấp thụ vốn của các DNNVV đã có nhiều chuyển biến. Tốc độ tăng trưởng số lượng DNNVV được tiếp cận vốn tín dụng ngân hàng bình quân giai đoạn 2013 – 2017 đạt 15,2%/năm.

Bảng 2.5. Số lượng doanh nghiệp nhỏ và vừa được tiếp cận vốn tín dụng ngân hàng

Đơn vị tính: Doanh nghiệp

Chỉ tiêu

Năm 2013

Năm 2014

Năm 2015

Năm 2016

Năm 2017

1.217 | 1.204 | 1.321 | 1.737 | 2.147 | |

chấp thuận cho vay | |||||

+ ∆DNNVV6 | -13 | 117 | 416 | 410 | |

+ %DNNVV7 | -1,07% | 9,72% | 31,49% | 23,60% |

Nguồn: [27].

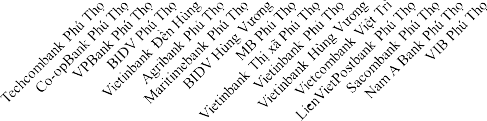

Phân tích Phụ lục 12 và Biểu đồ 2.4 cho thấy số DNNVV được tiếp cận vốn tín dụng ngân hàng ở hầu hết các chi nhánh ngân hàng đều có xu hướng tăng, các chi nhánh của các NHTM lớn đã phát triển được quy mô khách hàng DNNVV khá lớn (BIDV Phú Thọ, Agribank Phú Thọ, BIDV Hùng Vương, Vietinbank Phú Thọ,…), trong khi đó một số chi nhánh ngân hàng còn khá dè dặt khi cấp tín dụng cho DNNVV, nhiều chi nhánh ngân hàng chỉ giải ngân cho rất ít khách hàng DNNVV (VIB Phú Thọ, Nam A Bank Phú Thọ, Techcombank Phú Thọ).

6 ∆DNNVV: Mức tăng số lượng DNNVV được tiếp cận vốn tín dụng ngân hàng, được tính theo công thức (1.57 %DNNVV: Tốc độ tăng trưởng số lượng DNNVV được tiếp cận vốn tín dụng ngân hàng., được tính theo công thức (1.6)

34

49

1102

1166

2030

3410

4428

2644

Đơn vị tính: Doanh nghiệp

Năm 2017

Năm 2016

113135

107

152

138166

148

150

197

218

196

211

246

255

261289

253

294

VIB Phú Thọ Nam A Bank Phú Thọ Techcombank Phú Thọ Co-opBank Phú Thọ Maritimebank Phú Thọ Sacombank Phú Thọ VPBank Phú Thọ

LienVietPostbank Phú Thọ Vietinbank Thị xã Phú Thọ

MB Phú Thọ Vietinbank Hùng Vương Vietinbank Đền Hùng Vietcombank Việt Trì Vietinbank Phú Thọ BIDV Hùng Vương Agribank Phú Thọ BIDV Phú Thọ

0 50 100 150 200 250 300 350

Biểu đồ 2.4. Số lượng doanh nghiệp nhỏ và vừa được tiếp cận vốn tín dụng ngân hàng phân theo chi nhánh ngân hàng tại tỉnh Phú Thọ

Nguồn: [27] và tính toán của tác giả.

2.2.6. Tỷ lệ doanh nghiệp nhỏ và vừa được tiếp cận vốn tín dụng ngân hàng

Tỷ lệ DNNVV tại tỉnh Phú Thọ được tiếp cận vốn tín dụng ngân hàng được xác định là cao hơn so với mặt bằng chung của cả nước (30%) và có xu hướng ngày càng tăng. Qua đó cho thấy chính sách hỗ trợ của Chính phủ và